Marktgröße des brasilianischen Infrastruktursektors

| Studienzeitraum | 2020 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| Prognosedatenzeitraum | 2024 - 2029 |

| Historischer Datenzeitraum | 2020 - 2022 |

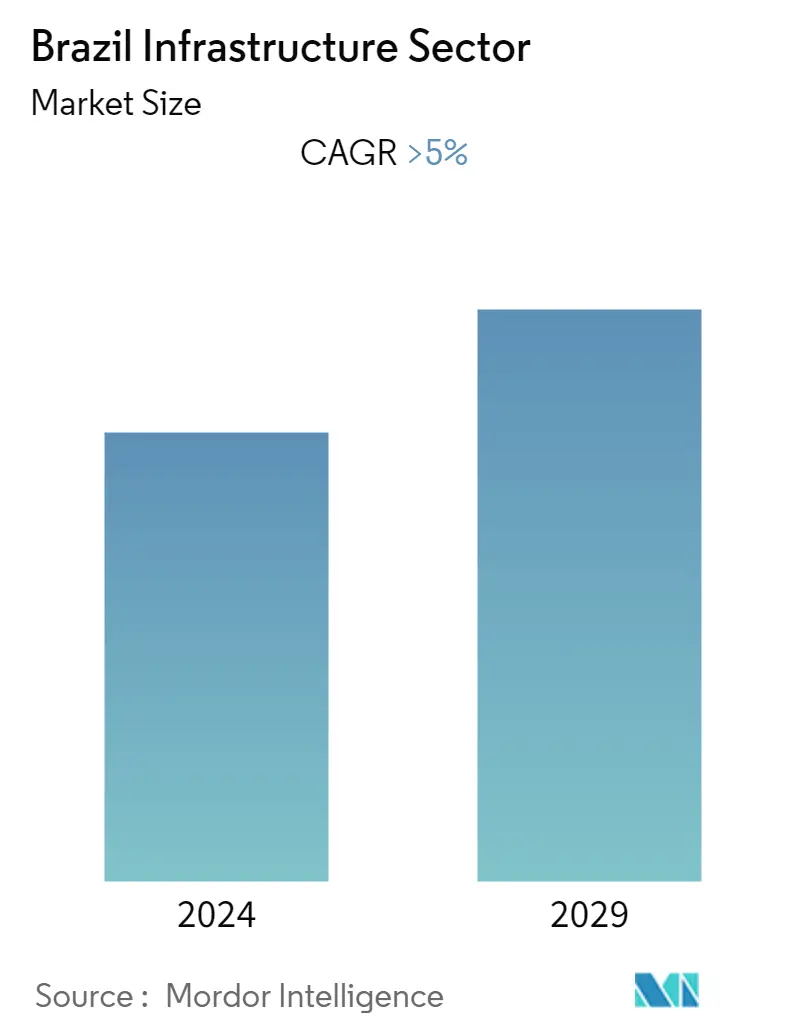

| CAGR | > 5.00 % |

| Marktkonzentration | Mittel |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für den brasilianischen Infrastruktursektor

Es wird erwartet, dass der Infrastruktursektor in Brasilien im Prognosezeitraum (2023–2028) eine jährliche Wachstumsrate von mehr als 5 % verzeichnen wird.

- In Brasilien hat die COVID-19-Pandemie nicht alle Organisationen und Branchen gleichermaßen getroffen. Einige Branchen entwickelten sich trotz der Pandemie gut, während andere unter Einschränkungen und Arbeitskräftemangel litten. Darüber hinaus verzeichnete der Gesundheitssektor im Land ein Wachstum, während Telekommunikation, Medien und Unterhaltung leichte Zuwächse verzeichneten. Der Infrastruktursektor erholt sich, da das verarbeitende Gewerbe, der Transport und andere Sektoren ihren Betrieb voll aufgenommen haben.

- Im Jahr 2021 war ein 18-monatiges Engagementprogramm zwischen dem Global Infrastructure Hub (GI Hub) und der brasilianischen Regierung geplant, um mehr Investitionen des privaten Sektors in die Infrastruktur zu locken und weitere bankfähige Projekte voranzutreiben. Darüber hinaus plant die brasilianische Regierung, zwischen 2020 und 2022 Infrastrukturprojekte im Wert von mehr als 44 Milliarden US-Dollar zur Versteigerung zu bringen und private Beteiligungen an erfolgreichen Projekten anzustreben, die Brasiliens Nachhaltigkeits- und Resilienzzielen entsprechen.

- Im Jahr 2022 erhielt das Land mehr als die Hälfte der gesamten ausländischen Direktinvestitionen Südamerikas, wobei die Vereinigten Staaten einer der wichtigsten Unterstützer waren. Darüber hinaus könnten die Einleitung neuer Entwicklungen und bevorstehender Auktionen im Energie- und Transportsektor des Landes neue Partnerschaften mit Investoren weltweit ankurbeln.

Markttrends im brasilianischen Infrastruktursektor

Steigende Investitionen im Infrastruktursektor

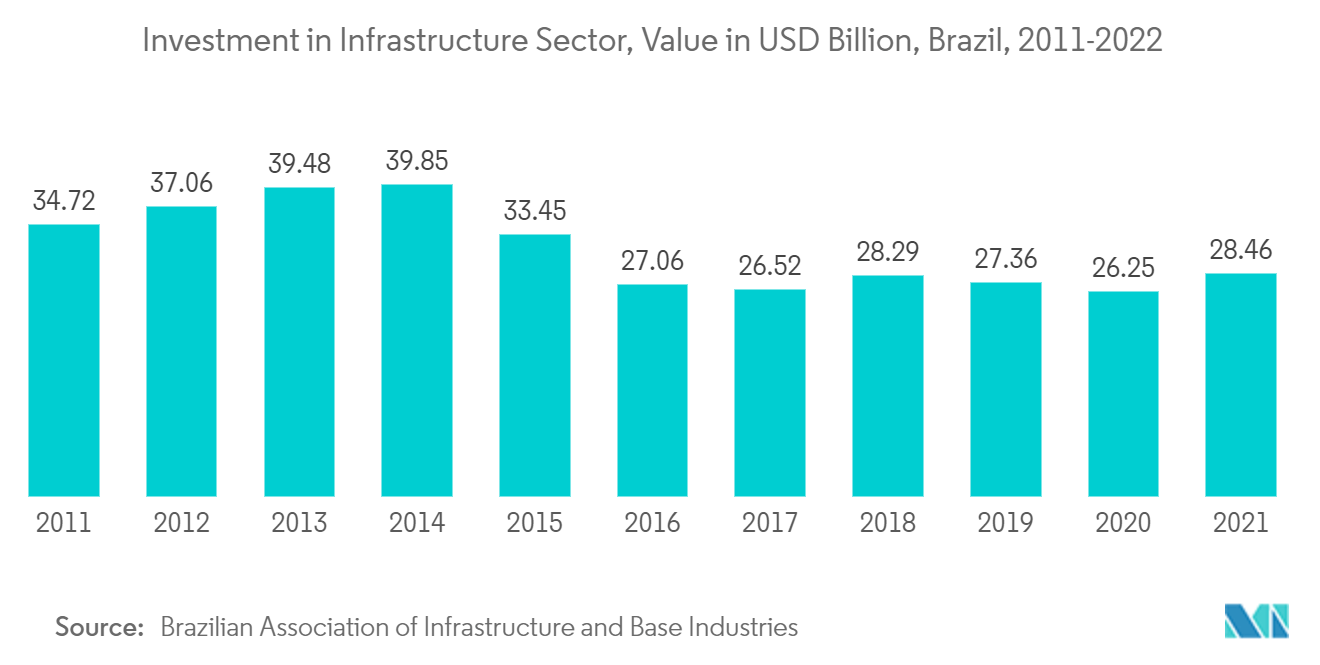

Brasiliens Infrastruktur boomt und das Vertrauen ausländischer Investoren in das Investitionsklima wächst. Dieses Wachstum wird ständig durch den Verkehrsinfrastruktursektor des Landes vorangetrieben, der die Grundlage für das Wachstum des Landes bildet. Der Transportsektor verzeichnete im Jahr 2022 ein kontinuierliches Wachstum. Darüber hinaus gingen laut der Handels- und Entwicklungskonferenz der Vereinten Nationen im Jahr 2021 mehr als 53 % der Finanzvorschläge im brasilianischen Infrastruktursektor ein. Im Jahr 2022 setzte sich die Investitionsdynamik mit einer größeren Pipeline an Projekten fort, darunter 26 Flughafenauktionen, neun Autobahnauktionen, vier Eisenbahnauktionen und 22 Hafenauktionen sowie die Paraná-Autobahn, die mehr als 8,6 Milliarden US-Dollar an Investitionen generieren könnte.

Die brasilianische Regierung hat in den letzten Jahren einige Reformen durchgeführt, die dazu beigetragen haben, die Geschäftskosten in Brasilien um mehr als 77 Milliarden US-Dollar zu senken. Zu diesen Reformen gehören das Sanitärgesetz, das Beschränkungen für Investitionen des Privatsektors in Sanitärprojekte aufhob, und das New Highway Concession Design, das den Risikoteilungs- und Anreizrahmen für Autobahnentwicklungsprojekte stärkte. Darüber hinaus haben diese erfolgreichen Reformen im Jahr 2021 den Weg für langfristige Vorteile für internationale Investoren geebnet. Die Regierung ist sich immer wieder bewusst, wie wichtig es ist, ein Umfeld zu schaffen, das ausländische Investoren anzieht.

Unterdessen gewinnt Brasiliens Energiesektor bei ausländischen Investoren an Bedeutung, da das Land der neuntgrößte Stromverbraucher und -produzent der Welt ist. In Brasilien werden mehr als 84 % der Energie aus erneuerbaren Energien erzeugt, was zu den saubersten Strommatrizen der Welt zählt. Laut Branchenexperten werden bis 2050 mehr als 98 % der Neuinvestitionen im Bereich der erneuerbaren Energien erwartet. Im Jahr 2021 beliefen sich die Investitionen in die Infrastruktur jedoch laut dem brasilianischen Verband für Infrastruktur und Basisindustrie auf mehr als 28 Milliarden US-Dollar. Somit könnten die wachsenden Investitionen den Infrastruktursektor im Land vorantreiben.

Die soziale Infrastruktur verzeichnet ein erhebliches Wachstum

Der Bildungs- und Gesundheitssektor verzeichnet nach der Pandemie ein deutliches Wachstum. Im Jahr 2022 erhielt der Bildungssektor zunehmend Fördermittel und Investitionen. Eine globale Schulgruppe, Inspired Education, gab die Übernahme der Escola Eleva Global Schools in Brasilien und eine neue Investition von 1 Milliarde Euro (1,06 Milliarden US-Dollar) bekannt, um das weitere Wachstum und die Expansion zu unterstützen. Unterdessen plante Vasta Platform Limited im März 2022, über seine Tochtergesellschaft Somos Sistemas de Ensino SA in Educbank zu investieren. Educbank ist das erste Finanzökosystem, das den Zugang zu hochwertiger Bildung in Brasilien erweitern soll.

Im Mai 2022 bewilligte die Weltbank mehr als 250 Millionen US-Dollar für das Projekt Recovering Learning Losses From COVID-19 Pandemic in Brazil. Dieses Projekt unterstützt das Bildungssystem des Landes durch die Implementierung innovativer Programme und Systeme zur Stärkung des Bildungsmanagements in Grundschulen und weiterführenden Schulen im Norden und Nordosten des Landes.

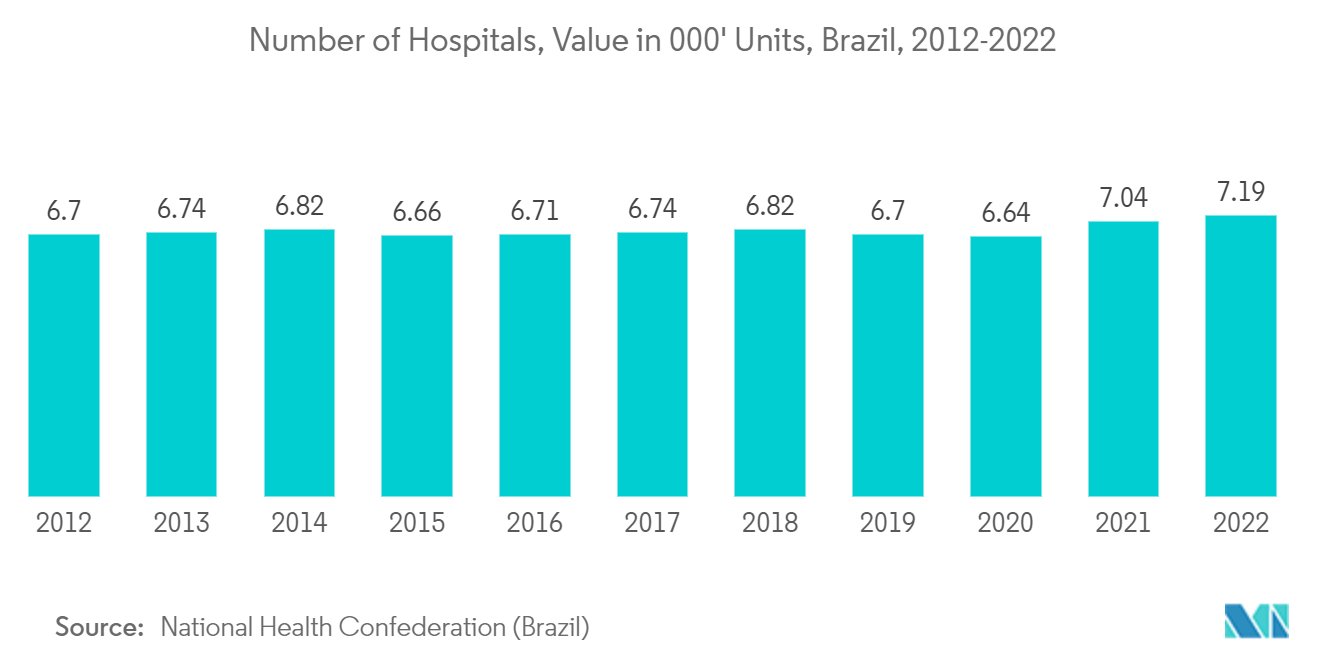

Aber auch der Gesundheitssektor erlebte durch die Pandemie ein lukratives Wachstum. Im Juli 2021 unterzeichnete die Japan International Cooperation Agency (JICA) mit Itaú Unibanco SA, einem brasilianischen privaten Finanzinstitut, einen Darlehensvertrag für private Investitionsfinanzierungen (Private Sector Investment Finance, PSIF) zur Bereitstellung einer Finanzierung in Höhe von 150 Millionen US-Dollar. Diese Mittel wurden zur Modernisierung und Verbesserung des brasilianischen Gesundheitssektors verwendet, indem die Kapazität privater Krankenhäuser und die Lieferkapazität von medizinischen Geräten und Pharmaunternehmen verbessert wurden. Somit treibt die erhöhte Finanzierung im Gesundheits- und Bildungssektor den gesamten sozialen Infrastruktursektor voran. Nach Angaben des Nationalen Gesundheitsverbandes waren im Jahr 2022 in Brasilien mehr als 7.191 Krankenhäuser in Betrieb, die höchste Zahl, die in diesem Zeitraum gemeldet wurde.

Branchenüberblick über den brasilianischen Infrastruktursektor

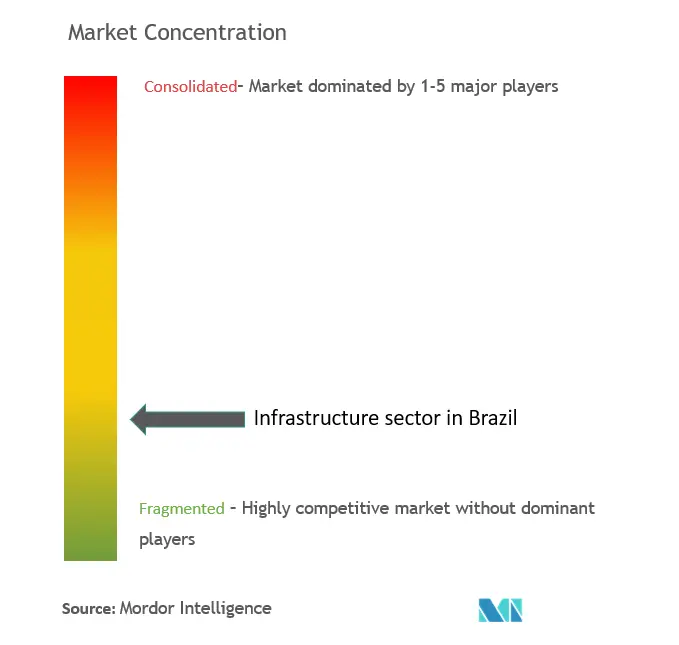

Der Bericht deckt die wichtigsten Akteure im Infrastruktursektor in Brasilien ab. Der Markt ist fragmentiert und dürfte im Prognosezeitraum aufgrund privater Investitionen und Risikokapitalinvestitionen wachsen. Zu den Hauptakteuren auf dem Markt gehören Construtora Queiroz Galvão, UM Mineração e Construção, OEC, Camargo Corrêa Infra Construções usw.

Marktführer im brasilianischen Infrastruktursektor

-

OEC

-

Andrade Gutierrez

-

Construtora Queiroz Galvão

-

Camargo Corrêa Infra Construções

-

U&M Mineração e Construção

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für den brasilianischen Infrastruktursektor

September 2022: Andrade Gutierrez, Volvo und ACR entwickeln ein beispielloses Projekt im Infrastruktur- und Automobilsektor in Brasilien. Diese Unternehmen entwickelten Truck 4.ZERO, einen innovativen Prototypen für den Einsatz in den Bereichen Schwerbau und Bergbau. Dieser Muldenkipper unterscheidet sich von anderen derzeit auf dem Markt erhältlichen unbemannten Geräten, da er ein High-Tech-Lenksystem mit integrierter Mechanik kombiniert, die mit dem intelligenten Netzwerk verbunden ist. Darüber hinaus kann der Controller in der Fahrerkabine die Ausrüstung aus einer Entfernung von 2 km über eine per Joystick aktivierte Funksteuerung steuern.

Februar 2022: Grupo Cobra (ein Bauingenieurunternehmen) erhielt von der staatlichen Stiftung für Umweltschutz (Fepam) von Rio Grande do Sul in Brasilien die Genehmigung für ein 1,2-GW-LNG-Kraftwerk. Dieses Projekt erfordert eine Investition von mehr als 6 Milliarden BRL (1,2 Milliarden US-Dollar). Es wurde ursprünglich 2014 im Rahmen einer Bundesauktion an Grupo Bolonesi vergeben. Das Unternehmen hatte bis Januar 2019 Zeit, die Anlage zu entwickeln, konnte jedoch die Frist nicht einhalten und verlor den von der ANEEL angebotenen Zuschuss.

Marktbericht für den brasilianischen Infrastruktursektor – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienergebnisse

1.2 Studienannahmen

1.3 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTEINBLICKE UND -DYNAMIK

4.1 Aktuelles Wirtschafts- und Baumarktszenario

4.2 Auswirkungen staatlicher Vorschriften und Initiativen auf die Branche

4.3 Analyse der Lieferkette/Wertschöpfungskette

4.4 Technologie-Snapshot und digitale Trends

4.5 Einblicke in die Modernisierung des Verkehrsinfrastruktursektors

4.6 Einblicke in große Infrastrukturentwicklungsprojekte

4.7 Einblicke in laufende und kommende Infrastrukturprojekte

4.8 Marktdynamik

4.8.1 Marktführer

4.8.2 Marktbeschränkungen

4.8.3 Marktchancen

4.9 Porters Fünf-Kräfte-Analyse

4.10 Auswirkungen von COVID-19 auf den Markt

5. MARKTSEGMENTIERUNG

5.1 Nach Typ

5.1.1 Soziale Infrastruktur

5.1.1.1 Schulen

5.1.1.2 Krankenhäuser

5.1.1.3 Verteidigung

5.1.1.4 Andere soziale Infrastrukturen

5.1.2 Verkehrsinfrastruktur

5.1.2.1 Eisenbahnen

5.1.2.2 Straßen

5.1.2.3 Flughäfen

5.1.2.4 Wasserstraßen

5.1.3 Extraktionsinfrastruktur

5.1.3.1 Energieerzeugung

5.1.3.2 Stromübertragung und -verteilung

5.1.3.3 Wasser

5.1.3.4 Gas

5.1.3.5 Telekommunikation

5.1.4 Fertigungsinfrastruktur

5.1.4.1 Metall- und Erzproduktion

5.1.4.2 Ölraffinerie

5.1.4.3 Chemische Herstellung

5.1.4.4 Industrieparks und Cluster

5.1.4.5 Andere Fertigungsinfrastrukturen

5.2 Nach Schlüsselstädten

5.2.1 São Paulo

5.2.2 Rio de Janeiro

5.2.3 Salvador

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Wettbewerbsübersicht (Übersicht und Marktanteilsanalyse)

6.2 Firmenprofile

6.2.1 COBRA Group

6.2.2 Tabocas

6.2.3 Construtora Queiroz Galvao

6.2.4 Novonor

6.2.5 Construcap

6.2.6 U&M Mineracao e Construcao

6.2.7 OEC

6.2.8 Andrade Gutierrez

6.2.9 Camargo Correa Infra Construcoes

6.2.10 Braskem

6.2.11 Telemont

6.2.12 Bayer AG*

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

8. ANHANG

Branchensegmentierung des brasilianischen Infrastruktursektors

Die Infrastruktur ist das Rückgrat des nationalen und internationalen Handels sowie der industriellen und landwirtschaftlichen Produktion. Es handelt sich um den grundlegenden organisatorischen und physischen Rahmen, der für den erfolgreichen Betrieb eines Unternehmens erforderlich ist. Die grundlegende Infrastruktur einer Organisation oder eines Landes umfasst Kommunikation und Transport, Abwasser, Wasser, ein Gesundheits- und Bildungssystem, sauberes Trinkwasser und ein Währungssystem.

Der Infrastruktursektor in Brasilien ist nach Typ unterteilt (soziale Infrastruktur (Schulen, Krankenhäuser, Verteidigung, sonstige Infrastruktur), Verkehrsinfrastruktur (Eisenbahnen, Straßen, Flughäfen, Häfen, Wasserstraßen), Förderinfrastruktur (Öl und Gas, sonstige Förderung (Mineralien, Metalle). , Kohle), Versorgungsinfrastruktur (Stromerzeugung, Stromübertragung und -verteilung, Wasser, Gas, Telekommunikation), Produktionsinfrastruktur (Metall- und Erzproduktion, Erdölraffinierung, chemische Produktion, Industrieparks und Cluster, andere Infrastruktur)) und wichtige Städte (Sao Paulo, Rio de Janeiro und Salvador). Der Bericht bietet die Marktgrößen und Prognosen für den Markt in Wert (USD) für alle oben genannten Segmente.

| Nach Typ | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

| Nach Schlüsselstädten | ||

| ||

| ||

|

Häufig gestellte Fragen zur Marktforschung im Infrastruktursektor Brasiliens

Wie groß ist der brasilianische Infrastrukturmarkt derzeit?

Der brasilianische Infrastrukturmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 5 % verzeichnen.

Wer sind die Hauptakteure auf dem brasilianischen Infrastrukturmarkt?

OEC, Andrade Gutierrez, Construtora Queiroz Galvão, Camargo Corrêa Infra Construções, U&M Mineração e Construção sind die wichtigsten Unternehmen, die im brasilianischen Infrastruktursektor tätig sind.

Welche Jahre deckt dieser brasilianische Infrastrukturmarkt ab?

Der Bericht deckt die historische Marktgröße des brasilianischen Infrastrukturmarkts für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des brasilianischen Infrastrukturmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Branchenbericht zum brasilianischen Infrastruktursektor

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate des brasilianischen Infrastruktursektors im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse des brasilianischen Infrastruktursektors umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.