Marktgröße für Industriesalze

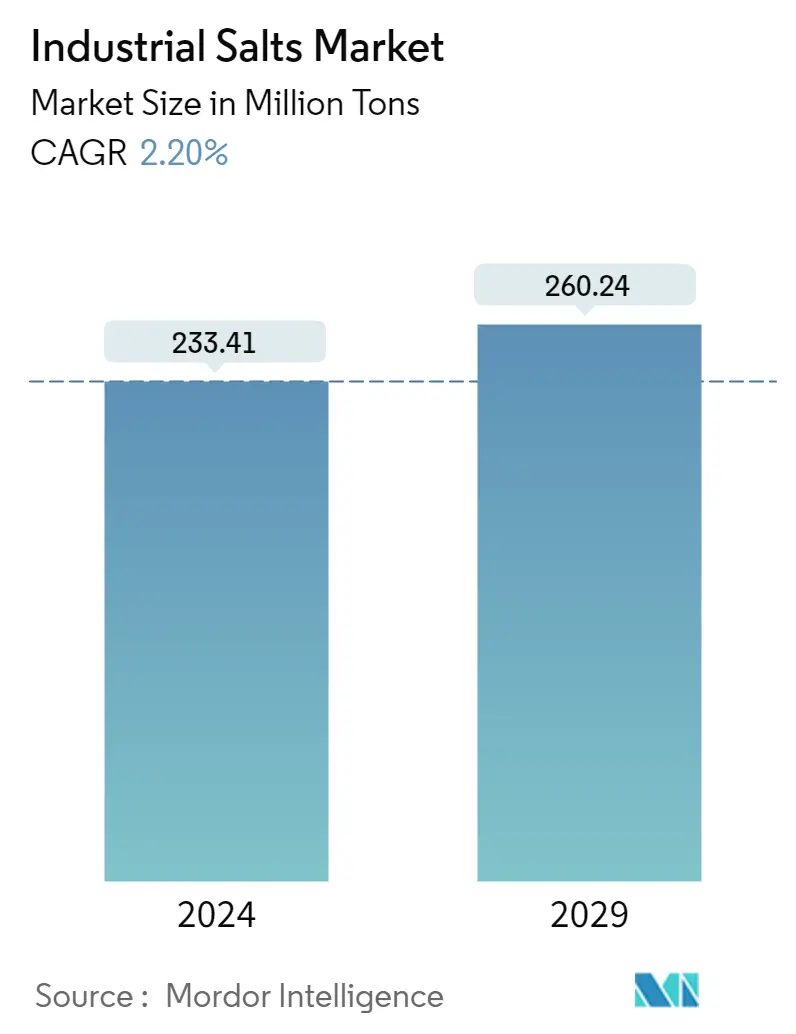

| Studienzeitraum | 2019 - 2029 |

| Marktvolumen (2024) | 233.41 Millionen Tonnen |

| Marktvolumen (2029) | 260.24 Millionen Tonnen |

| CAGR(2024 - 2029) | 2.20 % |

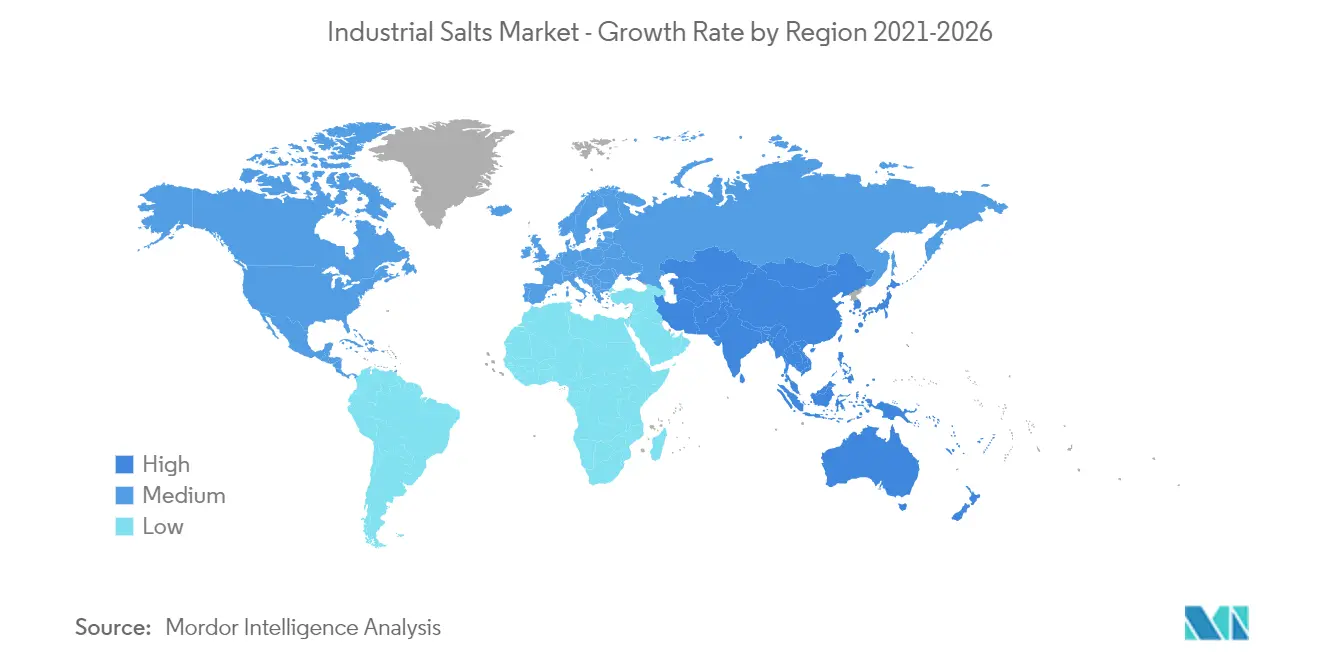

| Schnellstwachsender Markt | Asien-Pazifik |

| Größter Markt | Asien-Pazifik |

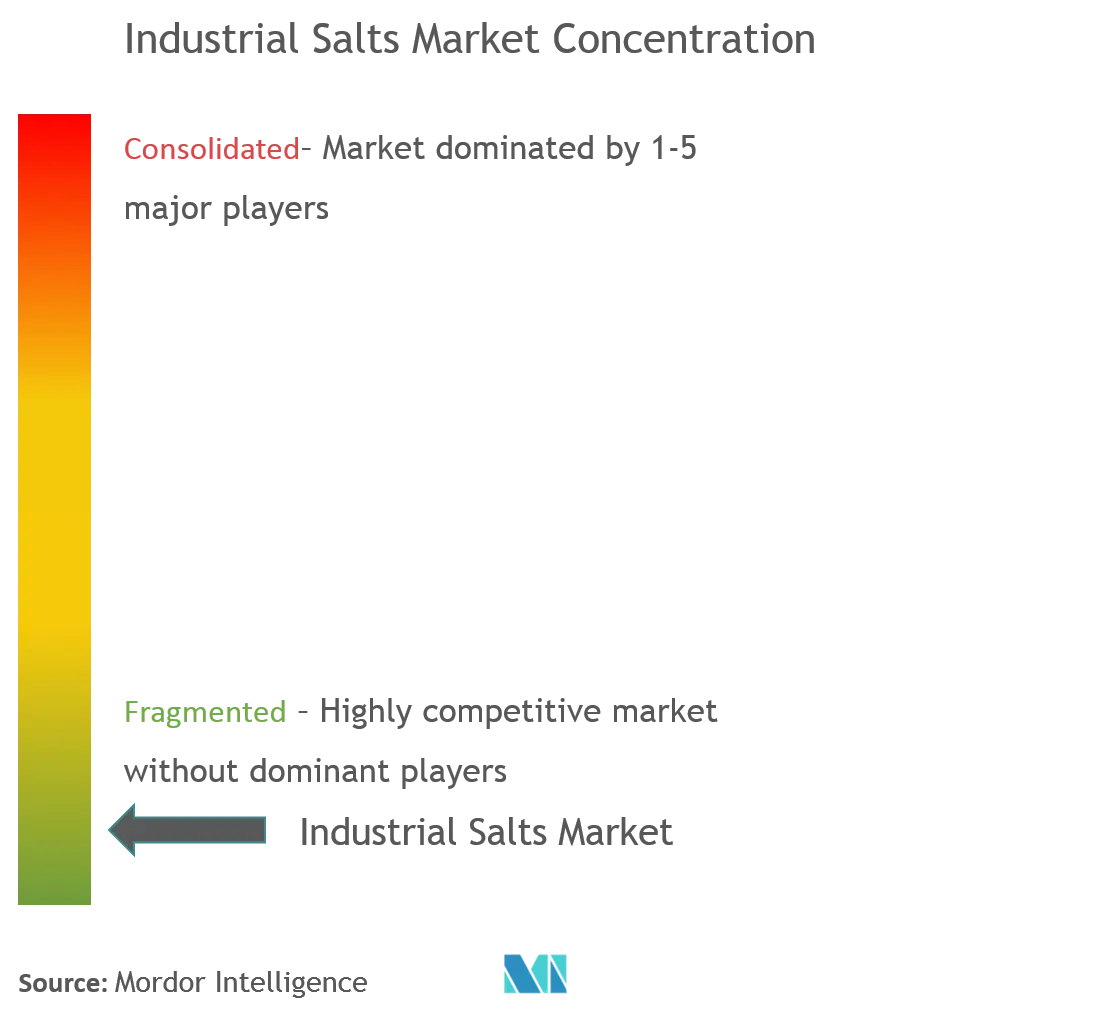

| Marktkonzentration | Niedrig |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für Industriesalze

Die Marktgröße für Industriesalze wird im Jahr 2024 auf 233,41 Millionen Tonnen geschätzt und soll bis 2029 260,24 Millionen Tonnen erreichen, was einem jährlichen Wachstum von 2,20 % im Prognosezeitraum (2024–2029) entspricht.

Der Markt wurde im Jahr 2020 durch COVID-19 negativ beeinflusst. Industriesalze werden zur Herstellung von Chemikalien wie Chlor und Natronlauge verwendet. Aufgrund des Pandemieszenarios waren die Chemieproduktionsanlagen während des von der Regierung verordneten Lockdowns vorübergehend stillgelegt, was zu einem Rückgang der Nachfrage nach Rohstoffen für die chemische Verarbeitung führte. Darüber hinaus werden Industriesalze auch bei der Papierherstellung verbraucht. Nach Angaben der CONFEDERATION OF EUROPEAN PAPER INDUSTRIES (CEPA) ging die Papier- und Kartonproduktion der Cepi-Mitgliedsländer im Jahr 2020 im Vergleich zum Vorjahr um 5 % zurück, was hauptsächlich auf die weltweite Nachfrage zurückzuführen ist, die durch die COVID-19-Pandemie beeinträchtigt wurde, was wiederum negativ war wirkt sich auf die Nachfrage nach dem untersuchten Markt aus. Allerdings hat in dieser Situation der Einsatz von Seifen und Reinigungsmitteln, die bei der Produktion Industriesalze als Rohstoff verwenden, angesichts der persönlichen Hygiene und der Sauberkeit der Umgebung erheblich zugenommen, was wiederum die Nachfrage nach dem Markt für Industriesalze ankurbelt.

- Kurzfristig dürfte die steigende Nachfrage nach Industriesalzen für chemische Verarbeitungs- und Wasseraufbereitungsanwendungen das Marktwachstum vorantreiben.

- Auf der anderen Seite dürften strenge Vorschriften der Umweltschutzbehörde (EPA) das Wachstum des Marktes behindern.

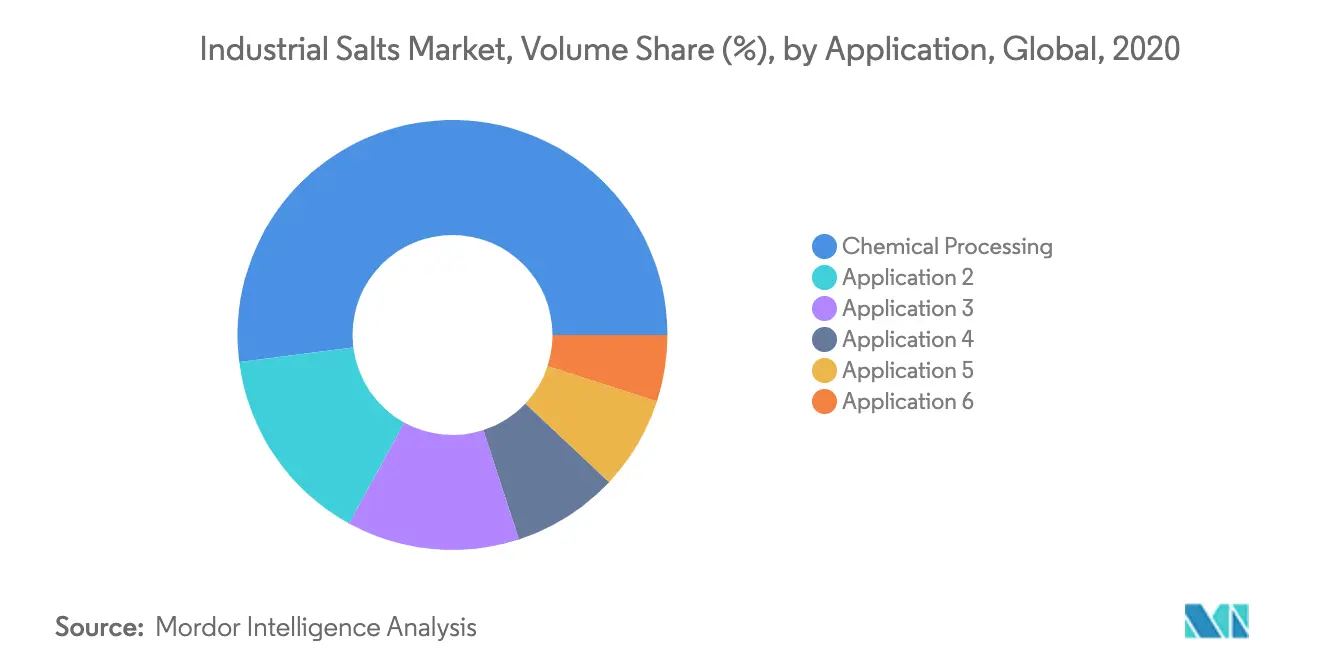

- Aufgrund der zunehmenden Verwendung bei der Herstellung von Soda, Natronlauge und Chlor wird voraussichtlich das Segment der chemischen Verarbeitung den Markt dominieren.

- Der asiatisch-pazifische Raum dominierte weltweit den Markt, wobei Länder wie China und Indien den größten Verbrauch verzeichneten.

Markttrends für Industriesalze

Steigende Nachfrage nach Anwendungen in der Chemikalienverarbeitung

- Industriesalze werden aus Steinsalz oder natürlicher Sole durch konventionellen Bergbau, Solarverdampfung und Vakuumverdampfung hergestellt.

- Auf chemische Verarbeitungsanwendungen entfallen über 50 % des gesamten Industriesalzbedarfs. Industriesalze werden aufgrund ihrer Verfügbarkeit in großen Mengen und ihrer Kosteneffizienz häufig zur Herstellung von Chlor, Soda und Natronlauge verwendet.

- Aufgrund des Mangels an kostengünstigen Ersatzstoffen werden Industriesalze im Chloralkaliprozess aktiv zur Herstellung von Produkten wie Ethylendichlorid eingesetzt, was die Nachfrage nach Industriesalzen stimuliert.

- Nach Angaben des American Chemistry Council dürfte das jährliche Produktionswachstum der chemischen Industrie in den USA im Jahr 2021 im Vergleich zum Vorjahr um etwa 12,3 % steigen. Die gesamten Chemieinvestitionen dürften bis 2021 auf 33,5 Milliarden US-Dollar steigen, mit einer Wachstumsrate von 15,7 % im Vergleich zum Vorjahr, was wiederum die Marktnachfrage nach Industriesalzen stimulieren dürfte.

- Industriesalze werden bei der Herstellung von Kunststoffen verwendet, darunter Polyvinylchlorid, Seifen, Reinigungsmittel, Herbizide und Pestizide. Es wird auch bei der Herstellung anorganischer Chemikalien wie Titandioxid verwendet und fördert so das Wachstum des Marktes für Industriesalze.

- Im Bereich Wäschepflege werden Industriesalze auch zur Herstellung von Waschmitteln, Seifen und anderen Wäschepflegeprodukten verbraucht. Der US-Wäschepflegemarkt wurde im Jahr 2019 auf etwa 12,8 Milliarden US-Dollar geschätzt und erreichte im Jahr 2020 etwa 13,1 Milliarden US-Dollar, mit einer Wachstumsrate von etwa 2 %, was die Nachfrage für den untersuchten Markt stimuliert.

- Daher wird erwartet, dass die oben genannten Faktoren den Markt in den kommenden Jahren erheblich beeinflussen werden.

Asien-Pazifik-Region wird den Markt dominieren

- Aufgrund der zunehmenden Industrialisierung in der Region wird erwartet, dass die Region Asien-Pazifik im Prognosezeitraum den Markt für Industriesalze dominieren wird. In Ländern wie China, Indien und Japan ist aufgrund der Verwendung von Industriesalzen in der chemischen Industrie die Nachfrage nach Industriesalzen gestiegen.

- Die japanische Chemieindustrie hatte im Jahr 2019 einen Wert von etwa 200 Milliarden US-Dollar, mit einer Wachstumsrate von etwa 2,5 % im Vergleich zum Vorjahr, was wiederum die Marktnachfrage nach Industriesalzen stimuliert.

- Industriesalze werden häufig zum Enteisen von Straßen in Ländern mit starkem Schneefall eingesetzt. Die enteisende Eigenschaft von Industriesalzen trägt auch dazu bei, die Neubildung von Eis für einen bestimmten Zeitraum zu verzögern.

- In Wasseraufbereitungsanlagen werden Industriesalze zur Wasserenthärtung und -reinigung eingesetzt. In Ländern wie Indien und China werden zahlreiche Wasseraufbereitungsprojekte gebaut, was im Prognosezeitraum wahrscheinlich dazu beitragen wird, das Wachstum von Industriesalzen anzukurbeln.

- Das Kunststoffsegment verwendet Industriesalze zur Herstellung von Polyvinylchlorid (PVC), das in der Bauindustrie häufig für verschiedene Anwendungen verwendet wird, darunter Rohrleitungen, PVC-Platten und andere. China war 2019 mit einem Marktvolumen von 1.092,9 Milliarden US-Dollar führend in der Baubranche und verzeichnete eine Wachstumsrate von 14,71 % im Vergleich zum Vorjahr.

- Darüber hinaus beliefen sich die gesamten Neubauten in Japan im Jahr 2019 auf etwa 127,55 Millionen Quadratmeter und erreichten im Jahr 2020 etwa 113,74 Millionen Quadratmeter, was einer Rückgangsrate von etwa 10,5 % entspricht. Dies führte zu einem Rückgang des Verbrauchs von aus PVC hergestellten Baumaterialien, was wiederum die Nachfrage auf dem Markt für Industriesalze ankurbelte.

- Zu den großen Unternehmen, die im asiatisch-pazifischen Raum tätig sind, gehören Cargill Incorporated, K+S Aktiengesellschaft und Tata Chemicals Ltd.

- Daher wird erwartet, dass die oben genannten Faktoren den Markt in den kommenden Jahren erheblich beeinflussen werden.

Überblick über die Industriesalzbranche

Der Markt für Industriesalze ist fragmentiert, wobei die fünf größten Anbieter nur einen marginalen Marktanteil ausmachen. Zu den wichtigsten Marktteilnehmern zählen Cargill Incorporated, K+S Aktiengesellschaft, Tata Chemicals Ltd, INEOS und Nouryon.

Marktführer bei Industriesalzen

-

Cargill, Incorporated

-

K+S Aktiengesellschaft

-

Tata Chemicals Ltd.

-

INEOS

-

Nouryon

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Industriesalze

- Im Januar 2021 beabsichtigte Tata Chemicals Ltd, die Industriesalzanlage mit einer jährlichen Produktionskapazität von 3 Millionen Tonnen der Archean Group zu erwerben, was das Geschäft des Unternehmens verbessern würde.

- Im Juni 2018 lieferte Ajax Equipment ein neues Salzhandhabungssystem zur Optimierung der Salztablettenproduktion im Runcorn-Werk von INEOS, bestehend aus zwei Schneckenförderern und einer Schneckenzuführung. INEOS Salt produziert jährlich bis zu 500 Kilotonnen Salz, darunter Speisesalze, Wasserenthärtungstabletten, Tierfutter, Industrie- und Chemiesalze sowie Auftausalze.

Marktbericht für Industriesalze – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK

4.1 Treiber

4.1.1 Steigende Nachfrage in der chemischen Verarbeitung

4.1.2 Wachsende Nachfrage aus der Wasseraufbereitung

4.2 Einschränkungen

4.2.1 Strenge staatliche Vorschriften

4.2.2 Ungünstige Bedingungen aufgrund der Auswirkungen von COVID-19

4.3 Analyse der Branchenwertschöpfungskette

4.4 Porters Fünf-Kräfte-Analyse

4.4.1 Verhandlungsmacht der Lieferanten

4.4.2 Verhandlungsmacht der Verbraucher

4.4.3 Bedrohung durch neue Marktteilnehmer

4.4.4 Bedrohung durch Ersatzprodukte und -dienstleistungen

4.4.5 Grad des Wettbewerbs

5. MARKTSEGMENTIERUNG

5.1 Quelle

5.1.1 Steinsalz

5.1.2 Natürliche Sole

5.2 Herstellungsprozess

5.2.1 Solare Verdunstung

5.2.2 Vakuumverdampfung

5.2.3 Konventioneller Bergbau

5.3 Anwendung

5.3.1 Chemische Verarbeitung

5.3.2 Wasserversorgung

5.3.3 Enteisung

5.3.4 Landwirtschaft

5.3.5 Lebensmittelverarbeitung

5.3.6 Öl und Gas

5.3.7 Andere Anwendungen

5.4 Erdkunde

5.4.1 Asien-Pazifik

5.4.1.1 China

5.4.1.2 Indien

5.4.1.3 Japan

5.4.1.4 Südkorea

5.4.1.5 Rest des asiatisch-pazifischen Raums

5.4.2 Nordamerika

5.4.2.1 Vereinigte Staaten

5.4.2.2 Kanada

5.4.2.3 Mexiko

5.4.3 Europa

5.4.3.1 Deutschland

5.4.3.2 Großbritannien

5.4.3.3 Frankreich

5.4.3.4 Italien

5.4.3.5 Rest von Europa

5.4.4 Südamerika

5.4.4.1 Brasilien

5.4.4.2 Argentinien

5.4.4.3 Rest von Südamerika

5.4.5 Naher Osten und Afrika

5.4.5.1 Saudi-Arabien

5.4.5.2 Südafrika

5.4.5.3 Rest des Nahen Ostens und Afrikas

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Fusionen und Übernahmen, Joint Ventures, Kooperationen und Vereinbarungen

6.2 Marktanteil**/Ranking-Analyse

6.3 Von führenden Spielern übernommene Strategien

6.4 Firmenprofile

6.4.1 Archean Group

6.4.2 Cargill Incorporated

6.4.3 Compass Minerals

6.4.4 Delmon Group of Companies

6.4.5 Dominion Salt Limited

6.4.6 Donald Brown Group

6.4.7 Exportadora de Sal de CV

6.4.8 INEOS

6.4.9 K+S Aktiengesellschaft

6.4.10 MITSUI & CO. LTD

6.4.11 Morton Salt Inc.

6.4.12 Nouryon

6.4.13 Rio Tinto

6.4.14 Salins IAA

6.4.15 Tata Chemicals Ltd

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

7.1 Technologische Fortschritte zur Herstellung hochreiner Salze

7.2 Andere Möglichkeiten

Segmentierung der Industriesalzindustrie

Industriesalze werden hauptsächlich von der chemischen Industrie zur Herstellung von Natronlauge und anderen Chloralkaliprodukten verbraucht und auch bei der Herstellung von Polyester, Glas, Papier, Reifen, Messingbleiche sowie zum Fixieren von Farbstoffen in Stoffen verwendet. Industriesalze sind je nach Anwendung in unterschiedlichen Reinheitsgraden erhältlich. Der Markt für Industriesalze ist nach Quelle, Herstellungsprozess, Anwendung und Geografie segmentiert. Nach Quellen ist der Markt in Steinsalz und Natursole unterteilt. Nach Herstellungsverfahren ist der Markt in Solarverdampfung, Vakuumverdampfung und konventionellen Bergbau unterteilt. Nach Anwendung ist der Markt in chemische Verarbeitung, Wasseraufbereitung, Enteisung, Landwirtschaft, Öl und Gas sowie andere Anwendungen unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Industriesalzmarkt in 15 Ländern in den wichtigsten Regionen. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Volumens (Kilotonnen) erstellt.

| Quelle | ||

| ||

|

| Herstellungsprozess | ||

| ||

| ||

|

| Anwendung | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Erdkunde | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Häufig gestellte Fragen zur Industriesalz-Marktforschung

Wie groß ist der Markt für Industriesalze?

Die Marktgröße für Industriesalze wird im Jahr 2024 voraussichtlich 233,41 Millionen Tonnen erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 2,20 % auf 260,24 Millionen Tonnen wachsen.

Wie groß ist der Markt für Industriesalze derzeit?

Im Jahr 2024 wird die Marktgröße für Industriesalze voraussichtlich 233,41 Millionen Tonnen erreichen.

Wer sind die Hauptakteure auf dem Industriesalze-Markt?

Cargill, Incorporated, K+S Aktiengesellschaft, Tata Chemicals Ltd., INEOS, Nouryon sind die wichtigsten Unternehmen, die auf dem Markt für Industriesalze tätig sind.

Welches ist die am schnellsten wachsende Region im Industriesalzmarkt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Industriesalz-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Markt für Industriesalze.

Welche Jahre deckt dieser Markt für Industriesalze ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Marktgröße für Industriesalze auf 228,39 Millionen Tonnen geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für Industriesalze für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für Industriesalze für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Bericht der Industriesalzindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Industriesalz im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Industriesalz umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.