Marktanalyse für Industriemotoren

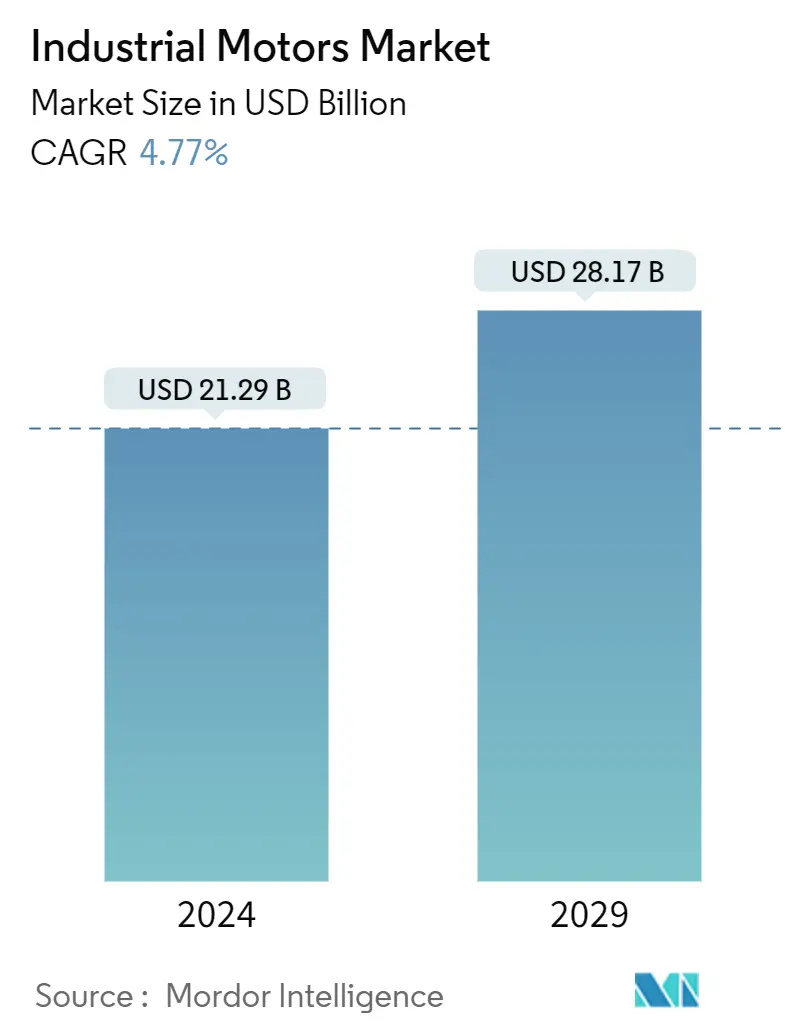

Die Marktgröße für Industriemotoren wird im Jahr 2024 auf 21,29 Milliarden US-Dollar geschätzt und soll bis 2029 28,17 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,77 % im Prognosezeitraum (2024–2029) entspricht.

Die wachsende Präsenz des Industriesektors in Entwicklungsregionen sowie die zunehmende Verbreitung fortschrittlicher Maschinen und Automatisierung unterstützen das Wachstum des untersuchten Marktes.

- Motoren sind die wesentliche Antriebskraft der industriellen Produktion. Die neuen und fortschrittlichen Ansätze für den Entwurf und die Entwicklung von Industriemotoren umfassen Faktoren wie Ausrichtung, Motorüberwachung, Anschlüsse, Tests sowie Kosten- und Zeiteinsparungen bei gleichzeitiger Verbesserung der Sicherheit. Energiesparende Motoren und intelligente Antriebe steigern zudem die Effizienz und Leistung und erleichtern die Fehlersuche.

- Der wachsende Fokus auf Industrie 4.0 treibt vor allem den Markt für Industriemotoren an. Die industrielle Automatisierung treibt den Fertigungssektor in mehreren Regionen zu mehr Produktivität und erwartet eine starke Nachfrage. Laut Industrial Energy Accelerator werden fast 70 % der gesamten elektrischen Energie, die in mehreren Branchen verbraucht wird, von den Millionen weltweit installierten Elektromotoren verbraucht. Solche Trends treiben die Nachfrage nach Innovationen in der industriellen Motortechnik voran, um diese energieeffizienter zu machen.

- Die Branchenakteure konzentrieren sich auch auf den Ausbau ihrer Produktionsbetriebe, um das Marktwachstum weiter zu unterstützen. Beispielsweise gab die Mitsubishi Electric Corporation im Juli 2022 bekannt, dass sie den Bau einer neuen Fabrik in Indien durch eine Investition von rund 3,1 Milliarden JPY (20753139 USD) oder 21,8 Millionen EUR (23078570 USD) in ihre Tochtergesellschaft Mitsubishi Electric India Pvt. finanzieren würde. Ltd. Die neue Anlage, deren Aktivitäten im Dezember 2023 beginnen sollen, wird voraussichtlich Wechselrichter und andere Produkte für Steuerungssysteme für die Fabrikautomation (FA) produzieren und so die Fähigkeit des Unternehmens verbessern, die boomende Nachfrage Indiens zu befriedigen. Ein solcher Fall wird günstige Aussichten für das Wachstum des untersuchten Marktes in der Region schaffen.

- In industriellen Anwendungen sind Wechselstrommotoren im Allgemeinen zuverlässiger und erfordern einen geringen Wartungsaufwand, und die Lagerlebensdauer begrenzt häufig die Lebensdauer von Wechselstrommotoren. Da die Motoren keine Kommutatoren, Bürsten oder Schleifringe benötigen, gibt es keine Teile, die regelmäßig verschleißen. Dieser Faktor macht die Motoren ideal für Anwendungen, die nicht leicht zugänglich sind, ständig betriebsbereit sind oder über längere Zeiträume ohne Aufsicht arbeiten. Darüber hinaus ist ein entscheidender Trend auf dem Markt die Entwicklung von Industriemotoren mit hohem Leistungsgewicht. Mehrere Hersteller entwickeln Elektromotoren mit einem hohen Leistungsgewicht, da große Elektromotoren Probleme mit der Tragbarkeit und dem hohen Energieverbrauch haben.

- Allerdings erschweren Faktoren wie die höheren Installations- und Wartungskosten von Industriemotoren das Wachstum des untersuchten Marktes, insbesondere in Entwicklungsmärkten, in denen die Preissensibilität höher ist.

- Auch der Einfluss makroökonomischer Faktoren ist im untersuchten Markt höher, da Investitionen im Industriesektor weitgehend von Faktoren wie der Marktnachfrage nach hergestellten Produkten, der allgemeinen Wirtschaftslage der Region und der geopolitischen Lage beeinflusst werden. Daher wird davon ausgegangen, dass diese Faktoren im Prognosezeitraum weiterhin eine entscheidende Rolle bei der Bestimmung des Wachstumskurses des untersuchten Marktes spielen werden.

Markttrends für Industriemotoren

Niederspannung hält bedeutende Marktanteile

- Die Industriestandards für Niederspannungsmotoren sind sehr unterschiedlich. Mehrere Hersteller haben unterschiedliche Motorklassifizierungen, die als Niederspannungsmotoren gelten. Gemäß der Norm IEC 600038 (International Electrotechnical Commission) gilt jeder Motor mit einer Nennspannung von bis zu 1000 Volt als Niederspannung (LV).

- Im Vergleich zu anderen Motoren auf dem Markt bieten Niederspannungsmotoren ein breites Anwendungsspektrum in zahlreichen Branchen. Einige der Hauptanwendungen von Niederspannungsmotoren liegen in der mittleren und nachgelagerten Öl- und Gas-, Wasser-, Abwasser-, Lebensmittel- und Getränkeindustrie usw.

- Mehrzweck-Niederspannungsmotoren ermöglichen eine einfache Installation und einen schnellen Start und verfügen über ein kostengünstiges Standarddesign mit hoher Produktivität, hoher Zuverlässigkeit, erhöhter Sicherheit und sehr effizientem Stromverbrauch. Niederspannungsmotoren können auch für Anwendungen ohne speziell entwickelten Motor ausgelegt werden. Die Ökodesign-Verordnung der Europäischen Kommission hat dieses Problem kürzlich für Niederspannungsmotoren gelöst, indem sie (IE) internationale Effizienzklassen durchgesetzt und etabliert hat, die von der IEC (International Electrotechnical Commission) definiert wurden. Es legte IE3 als Mindeststandard und IE5 als einzigartige Ultra-Premium-Bewertung fest, einschließlich Motoren mit drehzahlvariablen Antrieben.

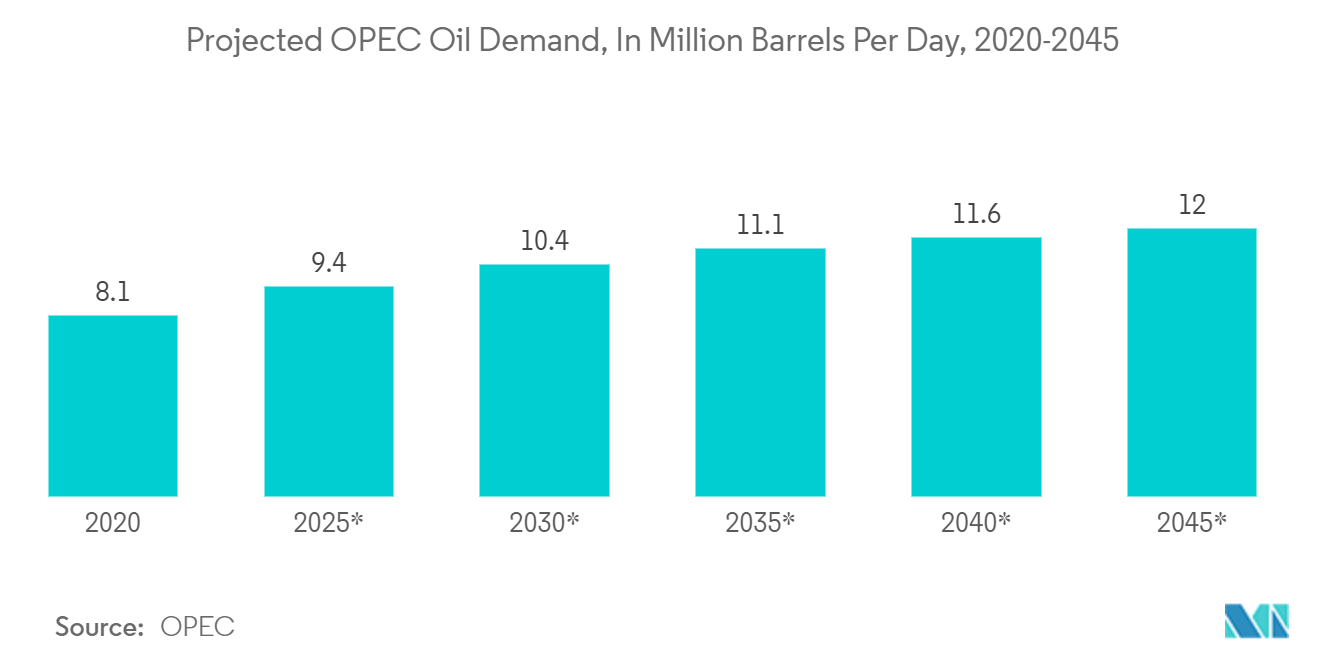

- Darüber hinaus wird erwartet, dass steigende Ölpreise im Prognosezeitraum zu einer starken Erholung der Nachfrage nach Niederspannungsmotoren in der Öl- und Gasindustrie führen werden. Laut OPEC wird beispielsweise erwartet, dass die Rohölnachfrage in den OPEC-Mitgliedsländern bis 2045 von 8,1 Millionen Barrel pro Tag auf 12 Millionen Barrel pro Tag steigen wird. Angesichts dieser Trends konzentrieren sich Unternehmen nun auf die Entwicklung von Niederspannungsmotorlösungen für den Öl- und Gassektor, um sich bietende Chancen zu nutzen, was günstige Aussichten für das Wachstum des untersuchten Marktes schafft.

Asien-Pazifik verzeichnet deutliches Wachstum

- Das verarbeitende Gewerbe ist eine der Säulen mehrerer Länder im asiatisch-pazifischen Raum, insbesondere der chinesischen Wirtschaft, und befindet sich in einem raschen Wandel. Diese groß angelegte Transformation hat dem Land eine führende Position auf dem Markt verschafft. In den letzten zwei Jahrzehnten haben chinesische Hersteller ihre Fähigkeiten von der Herstellung kostengünstiger Waren hin zur Herstellung fortschrittlicherer Produkte weiterentwickelt, wobei kompetente Industriemaschinen und Motoren nach wie vor von entscheidender Bedeutung sind.

- Es wird erwartet, dass die Einführung von Industriemotoren im Land auch durch intelligente Fertigungsinitiativen vorangetrieben wird. Nach Angaben des Ministeriums für Industrie und Informationstechnologie hat die chinesische Regierung mehrere Pilotprojekte für intelligente Fertigung initiiert. Gemäß dem 13. Fünfjahresplan will das Land sein intelligentes Fertigungssystem etablieren und die entscheidende Transformation der Branche bis 2025 abschließen. Als Ergebnis solcher Initiativen haben Automobilhersteller ihre Produktionsanlagen in China erweitert, was günstige Aussichten für das Land schafft Nachfrage nach Industriemotoren im Prognosezeitraum.

- Ein ähnlicher Trend ist auch in anderen Ländern zu beobachten. Beispielsweise gab die indische Regierung im Oktober 2022 bekannt, dass sie 42 Öl- und Gasblöcke zur Exploration und Entwicklung im Rahmen internationaler Ausschreibungen zur Verfügung stellt. Indien wird die untersuchte und geförderte Öl- und Gasfläche bis 2025 auf 0,5 Millionen Quadratkilometer und 1 Million Quadratkilometer mehr als verdoppeln. Ziel ist es, bis 2030 die inländische Produktion zu steigern und die Abhängigkeit von importierten Kraftstoffen zu verringern. Dadurch sollen günstige Aussichten für die Nachfrage nach Industriemotoren in der Öl- und Gasindustrie geschaffen werden, da Industriemotoren im vorgelagerten Bereich der Öl- und Gasindustrie eine wichtige Rolle spielen und weit verbreitet sind Wird zum Antrieb von Geräten wie Pumpen- und Kompressorsystemen verwendet.

- Darüber hinaus hat sich in den letzten Jahren auch der Industriesektor in Südostasien erheblich entwickelt, was auf die wachsenden Investitionen multinationaler Unternehmen zurückzuführen ist, die Ziele außerhalb Chinas erkunden. Länder wie Thailand, Malaysia und Indonesien entwickeln sich schnell zu den führenden Industrieländern in der Region, was das Wachstum des untersuchten Marktes in Südostasien im Prognosezeitraum voraussichtlich begünstigen wird.

Überblick über die Industriemotorenbranche

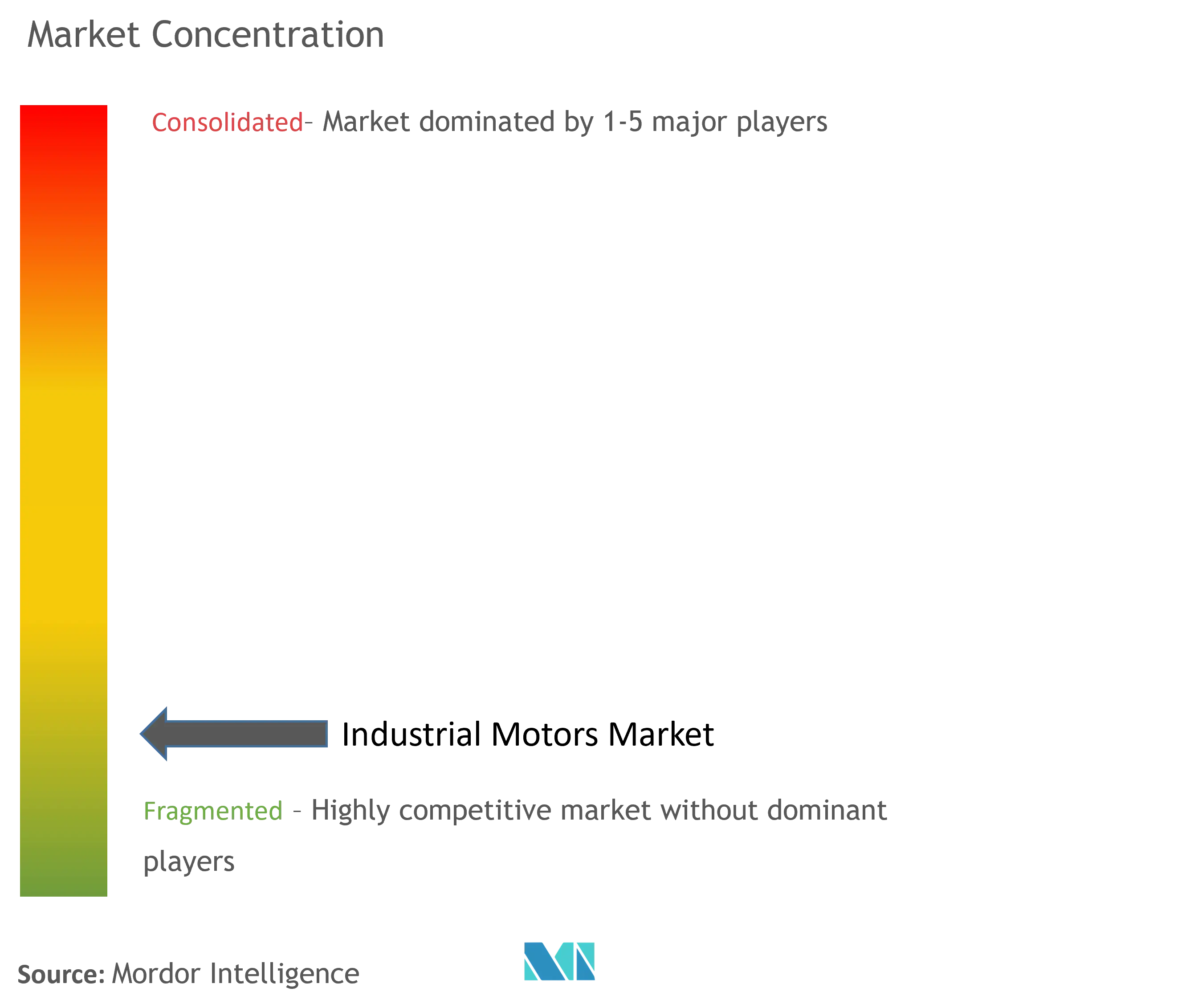

Der Industriemotorenmarkt bewegt sich aufgrund der Präsenz einer großen Anzahl von Unternehmen wie der ABB-Gruppe, der Siemens AG, Emerson Electric Co. Inc. und Johnson Electric in Richtung einer fragmentierten Phase. Durch Innovation können nachhaltige Wettbewerbsvorteile erzielt werden, allerdings wird es für Unternehmen immer schwieriger, sich von der Konkurrenz auf dem Markt abzuheben. Da die Konzentration der Lieferanten hoch ist, können Käufer zwischen verschiedenen Anbietern wählen. Obwohl der Markt aus verschiedenen Akteuren besteht, zeichnen sich einige von ihnen immer noch durch ihre hohen Standards, hervorragende Qualität und globale Reichweite aus.

Im Juli 2023 brachte Electrified Automation eine neue Reihe von Elektromotoren auf den Markt. Die neue Motorarchitektur ist darauf ausgelegt, das Potenzial der Automatisierung und Massenproduktion für OEMs zu maximieren, die eine zuverlässige, reaktionsfähige Lieferkette suchen. Darüber hinaus werden die neuen Permanentmagnet-Elektromotoren der Serie EA 193 eine Reihe von Anwendungen unterstützen, von der Industrie bis hin zu Zweirad-Straßenanwendungen.

Im Juni 2023 entwickelte ABB den modularen Induktionsmotor AMI 5800 NEMA der neuen Generation. Der AMI 5800-Motor ist auf Zuverlässigkeit und Energieeffizienz in anspruchsvollen Anwendungen wie Pumpen, Lüftern, Kompressoren, Extrudern, Förderbändern und Brechern ausgelegt und bietet mit seiner Leistung von bis zu 1750 PS ein hohes Maß an Anpassung und Modularität an die jeweiligen Anwendungen in einer Vielzahl von Branchen, darunter Bergbau, chemische Öl- und Gasindustrie, konventionelle Energieerzeugung sowie Zement und Metalle.

Marktführer für Industriemotoren

-

ABB Ltd.

-

Emerson Electric Co.

-

Nidec Industrial Solutions

-

Johnson Electric Holdings Limited

-

Siemens AG

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Industriemotoren

- Mai 2023 ABB gibt den Abschluss der Übernahme des Niederspannungs-NEMA-Motorengeschäfts von Siemens bekannt. Nach Angaben des Unternehmens ist die Übernahme Teil der Wachstumsstrategie des Geschäftsbereichs Motion von ABB und stärkt die Position von ABB unter den führenden Herstellern industrieller NEMA-Motoren.

- März 2023 Siemens bündelt seine Geschäftsaktivitäten in den Bereichen Nieder- bis Hochspannungsmotoren, Mittelspannungsumrichter, Getriebemotoren und Motorspindeln unter dem neuen Unternehmen Innomotics. Das Unternehmen gab bekannt, dass Innomotics ab Juli 2023 als rechtlich eigenständiges Unternehmen in Deutschland tätig sein wird.

- September 2022 Mitsubishi Electric hat mit TMEIC zusammengearbeitet, um ein Unterstützungssystem für die Konstruktion von Elektromotoren zu entwickeln. Es beinhaltet die Maisart-KI-Technologie von Mitsubishi Electric, um den Zeitaufwand für die Herstellung einzigartiger Elektromotorkonstruktionen zu verkürzen, die die gleiche Leistung erzielen wie herkömmliche Konstruktionsmethoden, die manuell von erfahrenen und erfahrenen Ingenieuren eingesetzt werden. TMEIC (Toshiba Mitsubishi-Electric Industrial Systems Corporation) plant, das System bis 2024 für den internen Betrieb einzuführen. Das neu entwickelte System kann Elektromotoren für Industriepumpen, Kompressoren und Lüfteranwendungen entwerfen.

Branchensegmentierung für Industriemotoren

Ein Industriemotor ist ein Elektromotor, der Elektrizität in mechanische Energie umwandelt. Diese Motoren erzeugen rotierende oder lineare Kräfte und werden typischerweise durch Wechselstromquellen wie Stromnetze oder Generatoren angetrieben. Einige werden jedoch möglicherweise durch Gleichstromquellen (DC) wie Batterien versorgt.

Der Markt für Industriemotoren ist nach Motortyp (Wechselstrommotoren (AC), Gleichstrommotoren (DC)), Spannung (Hochspannung, Mittelspannung, Niederspannung) und Endverbraucher (Öl und Gas, Stromerzeugung, Bergbau) segmentiert und Metalle, Wasser- und Abwassermanagement, Chemikalien und Petrochemie, diskrete Fertigung) und nach Geografie (Nordamerika, Europa, Asien-Pazifik, Lateinamerika, Naher Osten und Afrika). Die Marktgrößen und Prognosen werden für alle oben genannten Segmente in Wert (USD) angegeben.

| Wechselstrommotoren (AC). |

| Gleichstrommotor (DC). |

| Andere Arten von Motoren (Servomotoren und elektronisch kommutierte Motoren (EC)) |

| Hochspannung |

| Mittelspannung |

| Niederspannung |

| Öl und Gas |

| Energieerzeugung |

| Bergbau und Metalle |

| Wasser- und Abwassermanagement |

| Chemie und Petrochemie |

| Diskrete Fertigung |

| Andere Endbenutzer |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Europa | Großbritannien |

| Deutschland | |

| Frankreich | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Rest der Asien-Pazifik-Region | |

| Lateinamerika | Brasilien |

| Argentinien | |

| Rest Lateinamerikas | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Nach Motortyp | Wechselstrommotoren (AC). | |

| Gleichstrommotor (DC). | ||

| Andere Arten von Motoren (Servomotoren und elektronisch kommutierte Motoren (EC)) | ||

| Nach Spannung | Hochspannung | |

| Mittelspannung | ||

| Niederspannung | ||

| Vom Endbenutzer | Öl und Gas | |

| Energieerzeugung | ||

| Bergbau und Metalle | ||

| Wasser- und Abwassermanagement | ||

| Chemie und Petrochemie | ||

| Diskrete Fertigung | ||

| Andere Endbenutzer | ||

| Nach Geographie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Europa | Großbritannien | |

| Deutschland | ||

| Frankreich | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Rest der Asien-Pazifik-Region | ||

| Lateinamerika | Brasilien | |

| Argentinien | ||

| Rest Lateinamerikas | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Marktforschung für Industriemotoren

Wie groß ist der Markt für Industriemotoren?

Es wird erwartet, dass der Markt für Industriemotoren im Jahr 2024 ein Volumen von 21,29 Milliarden US-Dollar erreicht und bis 2029 mit einer jährlichen Wachstumsrate von 4,77 % auf 28,17 Milliarden US-Dollar wächst.

Wie groß ist der Markt für Industriemotoren derzeit?

Im Jahr 2024 wird die Marktgröße für Industriemotoren voraussichtlich 21,29 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Industriemotoren-Markt?

ABB Ltd., Emerson Electric Co., Nidec Industrial Solutions, Johnson Electric Holdings Limited, Siemens AG sind die wichtigsten Unternehmen, die auf dem Markt für Industriemotoren tätig sind.

Welches ist die am schnellsten wachsende Region im Markt für Industriemotoren?

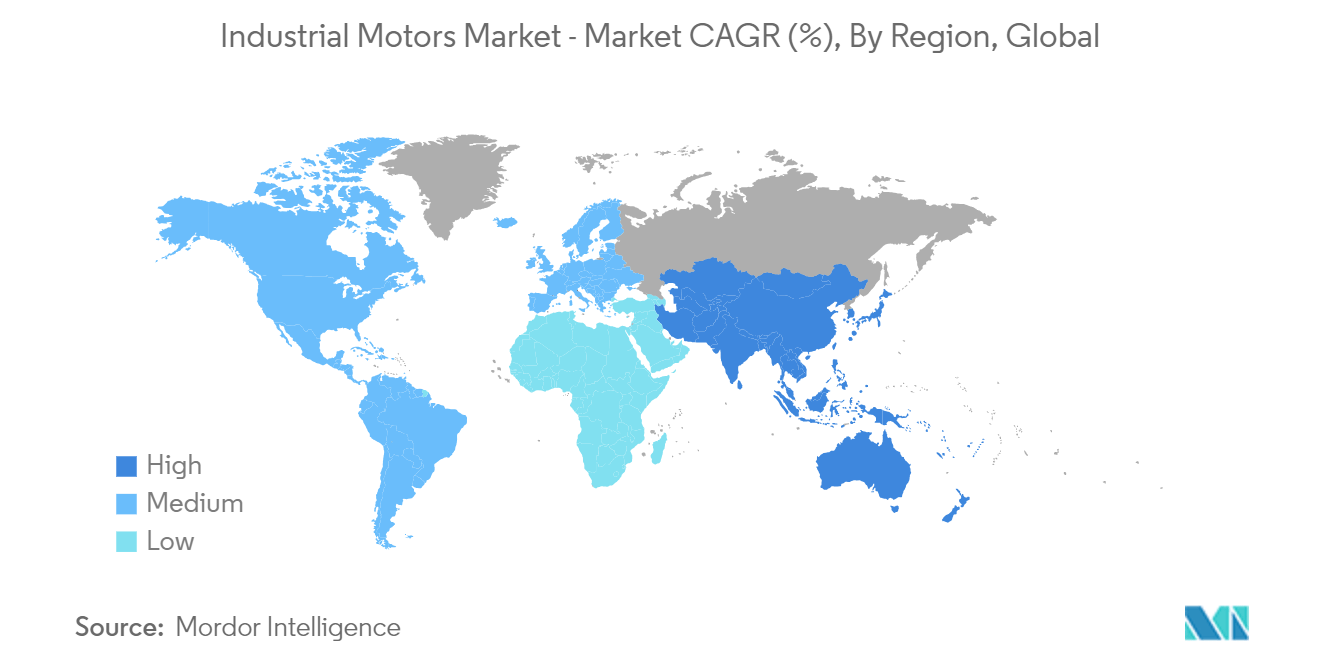

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für Industriemotoren?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Markt für Industriemotoren.

Welche Jahre deckt dieser Markt für Industriemotoren ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Marktes für Industriemotoren auf 20,27 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße für Industriemotoren für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für Industriemotoren für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für Industriemotoren

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Industriemotoren im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Industriemotoren umfasst einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.