Marktanalyse für Industriehanf

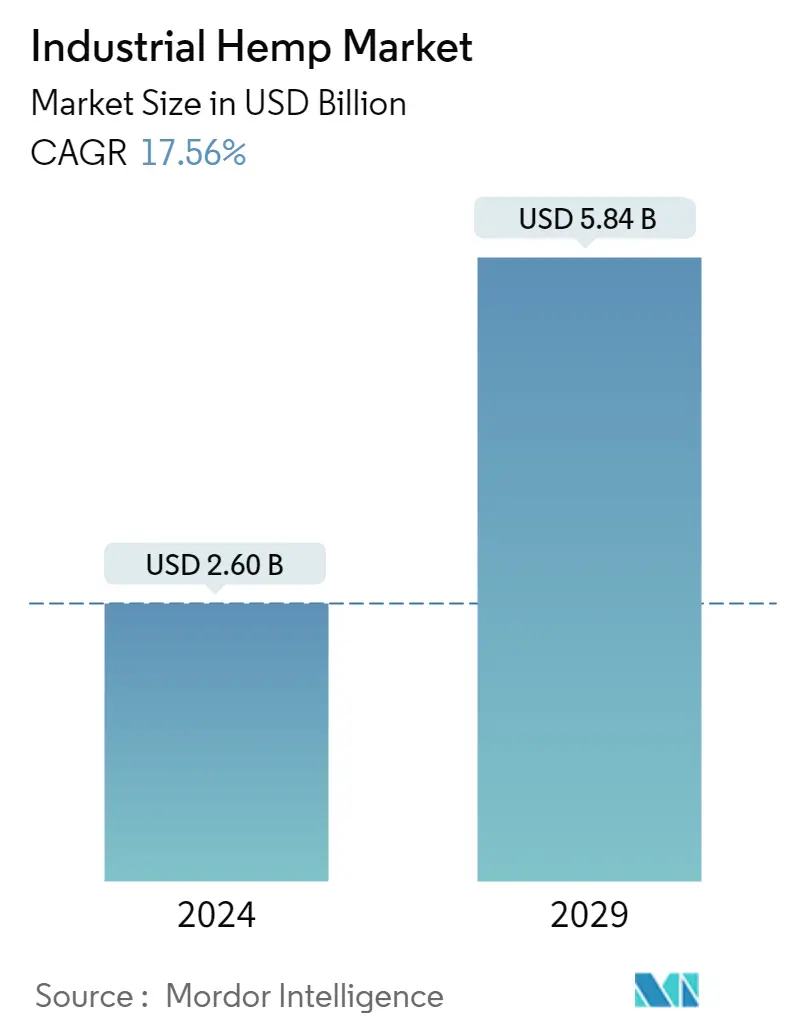

Die Größe des Industriehanfmarktes wird im Jahr 2024 auf 2,60 Milliarden US-Dollar geschätzt und soll bis 2029 5,84 Milliarden US-Dollar erreichen, was einem jährlichen Wachstum von 17,56 % im Prognosezeitraum (2024–2029) entspricht.

Der Markt wurde im Jahr 2020 durch COVID-19 negativ beeinflusst. Die Produktions- und Bauaktivitäten kamen aufgrund der Lockdowns zum Erliegen. Der Ausbruch von COVID-19 brachte auch mehrere kurz- und langfristige Folgen für die Baubranche mit sich. Nach Angaben der Associated General Contractors of America (AGC) kam es in den ersten Monaten des Jahres 2020 zu Arbeitsunterbrechungen oder abgebrochenen Projekten und damit zu einer geringeren Nachfrage nach nicht wesentlichen Projekten wie Büros, Unterhaltungs- und Sportanlagen. Im Jahr 2021 hat sich die Nachfrage für den untersuchten Markt erholt und wird in den kommenden Jahren voraussichtlich deutlich wachsen.

- Kurzfristig sind die Haupttreiber des untersuchten Marktes die enorme Nachfrage nach Industriehanfprodukten für vielfältige Anwendungen und hochfunktionale Anwendungen im Gesundheitssektor.

- Auf der anderen Seite behindern strenge Vorschriften im Zusammenhang mit Hanf das Wachstum des Marktes.

- Der umweltfreundliche Charakter von Hanf mit seinem geringen CO2-Fußabdruck, umfangreichen Forschungs- und Entwicklungsaktivitäten und den jüngsten Vorschriften für Hanf dürfte lukrative Chancen für das Wachstum des Marktes bieten.

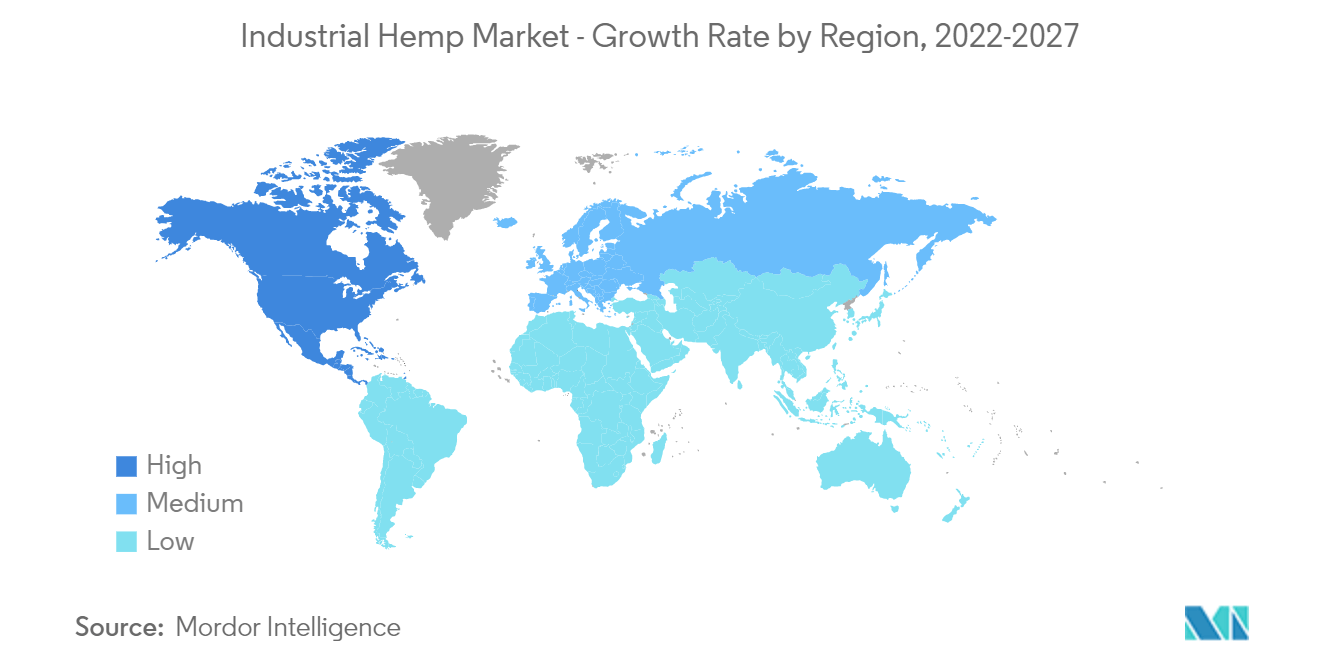

- Es wird erwartet, dass die Region Nordamerika weltweit am schnellsten wächst, wobei der größte Verbrauch in Ländern wie den Vereinigten Staaten und Kanada zu verzeichnen ist.

Markttrends für Industriehanf

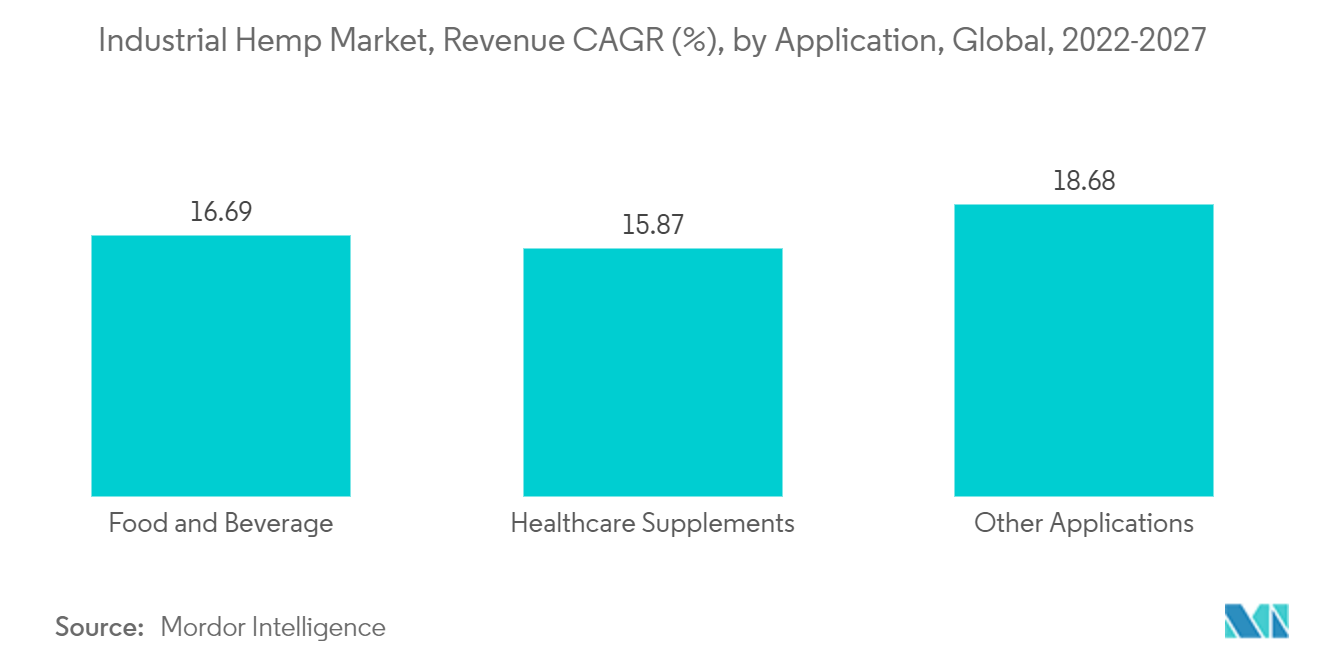

Steigende Nachfrage aus dem Lebensmittel- und Getränkesegment

- Industriehanf wird aus der Sorte Cannabis sativa gewonnen, die aufgrund der vielfältigen Verwendungsmöglichkeiten von Produkten auf Hanfbasis gezielt angebaut wird.

- Hanfsamen werden zum Backen verwendet oder können zur Herstellung von Getränken wie Hanfmilch verwendet werden. Hanfsamen können auch roh verzehrt werden und haben einen hohen Proteingehalt, weshalb sie in Tierfutter und Vogelfutter verwendet werden.

- Hanfsamen werden gepresst, um Hanföl herzustellen, das reich an ungesättigten Fettsäuren ist. Die Hanfblätter können direkt als Salat verzehrt oder zu Saft gepresst werden.

- Hanfsamen sind reich an zwei essentiellen Fettsäuren Linolsäure (Omega-6) und Linolensäure (Omega-3). Sie sind außerdem eine reichhaltige Quelle für Vitamin E, Vitamin B1, Vitamin B2, Vitamin B6 und Vitamin D, weshalb sie in Fertiggetränken, Energy-Drinks, Snacks und Müsli, Suppen, Saucen und Backwaren verwendet werden Produkte.

- Der Mensch kann keine essentiellen Fettsäuren produzieren. Der Zusatz von Hanfsamen könnte für sie nützlich sein, da sie eine hervorragende Quelle für Linolsäure (Omega-6) und Linolensäure (Omega-3) sind. Sie sind arm an gesättigten Fetten und enthalten keine Transfette.

- Darüber hinaus wird laut Statista erwartet, dass die globale Lebensmittel- und Getränkeindustrie von 2022 bis 2026 eine jährliche Wachstumsrate von 9,11 % verzeichnen und bis Ende 2026 einen Wert von 1,05 Milliarden US-Dollar haben wird.

- Allein die brasilianische Gastronomiebranche erwirtschaftete im Jahr 2021 einen Umsatz von 82,2 Milliarden US-Dollar, ein Wachstum von 26 % im Vergleich zu 2020. Nach Angaben des US-Landwirtschaftsministeriums wird für die Branche eine Wachstumsrate von 18 % erwartet. Mit 45.000 Unternehmen, davon 86 % KMU, ist es eines der größten der Welt.

- Nach Angaben des brasilianischen Lebensmittelverarbeiterverbandes (ABIA) verzeichnete der Lebensmittelverarbeitungssektor des Landes im Jahr 2021 einen Umsatz von 171 Milliarden US-Dollar, ein Anstieg von 16,9 Prozent im Vergleich zu 2020. Die wachsende Lebensmittelproduktion im Land könnte die Nachfrage nach Industriehanf im Jahr ankurbeln das Land.

- Aufgrund aller oben genannten Faktoren wird erwartet, dass die Nachfrage nach Industriehanf aus dem Lebensmittel- und Getränkebereich im Prognosezeitraum rasch wachsen wird.

Nordamerikanische Region soll den Markt dominieren

- Es wird erwartet, dass die nordamerikanische Region im Prognosezeitraum am schnellsten wächst. In Ländern wie den Vereinigten Staaten und Kanada ist die Nachfrage nach Industriehanf aufgrund der wachsenden geriatrischen Bevölkerung und des gestiegenen Verbraucherbewusstseins gestiegen.

- Die wachsende Besorgnis über Hautkrankheiten und eine zunehmende Zahl chronischer Krankheiten dürften die Nachfrage nach Industriehanf steigern.

- Nach der Verabschiedung des Farm Bill 2018 haben sich viele neue Perspektiven für den Anbau von Hanf und seinen Produkten ergeben, die in einer Vielzahl von Endverbraucherindustrien eingesetzt werden. Es liegt jedoch immer noch an jedem Staat, Gesetze zur Legalisierung der Hanfpflanze zu erlassen und dem USDA einen Plan vorzulegen, in dem die staatlichen Vorschriften und Gesetze für die Hanfproduktion, Prüfung, Lizenzierung und den Transport dargelegt sind.

- Landwirte in den Vereinigten Staaten produzierten im Jahr 2021 Industriehanf im Wert von 824 Millionen US-Dollar, wie das US-Landwirtschaftsministerium in einem umfragebasierten Bericht im Februar bekannt gab. Der Wert des für Saatgutzwecke angebauten Hanfs belief sich auf insgesamt 41,5 Millionen US-Dollar, während der Wert von Hanf für Faserzwecke im Vorjahr auf 41,4 Millionen US-Dollar und für Getreidehanf auf 5,99 Millionen US-Dollar geschätzt wurde.

- Laut der Hemp Acreage and Production Survey 2021, die Informationen nach Wert sammelte, war die Hauptnutzung für im Freiland angebauten Hanf mit 623 Millionen US-Dollar Blumenhanf. Die höchste Verwendung für unter Schutz angebauten Hanf war Blumen mit 64,4 Millionen US-Dollar.

- Nach Angaben des Landwirtschaftsministeriums der Vereinigten Staaten belief sich die Anbaufläche für im Freien angebauten Industriehanf für alle Verwendungszwecke in den Vereinigten Staaten auf insgesamt 54.152 Acres. Der Wert der US-Hanfproduktion im Freien belief sich auf 712 Millionen US-Dollar. Der Produktionswert für Hanf, der in den Vereinigten Staaten unter Schutz angebaut wurde, belief sich auf insgesamt 112 Millionen US-Dollar.

- Die Pharmaindustrie in den Vereinigten Staaten ist die größte der Welt und erwirtschaftet mehr als 40 % des weltweiten Pharmaumsatzes. Trotz eines jüngsten Abschwungs ist es wahrscheinlich, dass er in den folgenden Jahren ansteigt. Die wachsende und alternde Bevölkerung in den Vereinigten Staaten treibt diese Expansion voran. Darüber hinaus sind 15 % der Menschen in den Vereinigten Staaten über 65 Jahre alt, und es wird erwartet, dass dieser Prozentsatz in Zukunft noch steigen wird. Insgesamt dürfte die wachsende Nachfrage der Pharmaindustrie die Marktnachfrage nach Industriehanf ankurbeln.

- Darüber hinaus profitiert die Textilindustrie in Mexiko vom NAFTA-Abkommen, das den freien Handel zwischen den USA, Kanada und Mexiko ermöglicht. Im Zuge des Abkommens zwischen den Vereinigten Staaten, Mexiko und Kanada (USMCA), auch NAFTA 2.0 genannt, ist Mexiko optimal positioniert, um Chinas Marktanteil im verarbeitenden Gewerbe, insbesondere in der Textilindustrie, noch weiter zu erobern.

- Die oben genannten Faktoren tragen zusammen mit der staatlichen Unterstützung zur steigenden Nachfrage nach Industriehanf im Prognosezeitraum bei.

Überblick über die Industriehanf-Branche

Der globale Industriehanfmarkt ist fragmentierter Natur. Zu den wichtigsten Marktteilnehmern zählen International Flavors Fragrances Inc., Firmenich SA, PharmaCielo Ltd, Manitoba Harvest (Tilray) und Robertet.

Marktführer für Industriehanf

International Flavors & Fragrances Inc.

Firmenich SA

PharmaCielo Ltd

Manitoba Harvest (Tilray)

Robertet

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Industriehanf

- Januar 2022 MariMed Inc. unterzeichnet eine endgültige Vereinbarung zur Übernahme von Green Growth Group Inc., Inhaber einer vorläufigen Cannabis-Handwerkslizenz in Illinois.

- Januar 2022 MariMed Inc. hat eine endgültige Vereinbarung zur Übernahme von Kind Therapeutics USA LLC geschlossen, einem führenden vertikal integrierten Cannabisunternehmen in Maryland.

- Januar 2022 CV Sciences hat sein Vertriebsnetz um 770 neue Geschäfte in den Vereinigten Staaten erweitert, nachdem eine neue Vereinbarung mit GNC, einem in Pittsburgh ansässigen Gesundheits- und Wellness-Einzelhändler, unterzeichnet wurde.

Segmentierung der Industriehanfindustrie

Industriehanf ist eine nicht-medikamentöse Sorte von Cannabis sativa mit einem sehr niedrigen Gehalt an Delta-9-Tetrahydrocannabinol (THC). Es handelt sich um ein Agrarprodukt, das aus derselben Pflanzenart, Cannabis sativa, stammt, jedoch aus verschiedenen Sorten, die für unterschiedliche Verwendungszwecke gezüchtet wurden. Sie sind genetisch unterschiedliche Formen von Cannabis und unterscheiden sich durch ihre Verwendung, chemische Zusammensetzung und Anbaupraktiken. Industriehanf ist seit Jahrhunderten eine Quelle für Ballaststoffe und Ölsaaten und wird weltweit in großem Umfang zur Herstellung einer Vielzahl von Industrie- und Konsumgütern verwendet. Es handelt sich um eine Nutzpflanze mit doppeltem Verwendungszweck, die sowohl als Saatgut als auch als Faserpflanze angebaut werden kann. Der Industriehanfmarkt ist nach Typ, Anwendung und Geografie segmentiert. Nach Art ist der Markt in Hanfsamen (roh, gekocht oder geröstet verzehrt), Hanfsamenöl, Cannabidiol (CBD)-Hanföl, Hanfprotein (Nahrungsergänzungsmittel) und Hanfextrakt (ohne CBD) unterteilt. Je nach Anwendung ist der Markt in Lebensmittel und Getränke, Nahrungsergänzungsmittel für die Gesundheitsfürsorge und andere Anwendungen unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Industriehanfmarkt in 9 Ländern in den wichtigsten Regionen. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Umsatzes (in Mio. USD) erstellt.

| Hanfsamen (roh, gekocht oder geröstet verzehrt) |

| Hanföl |

| Cannabidiol (CBD) Hanföl |

| Hanfprotein (Ergänzung) |

| Hanfextrakt (ohne CBD) |

| Essen und Getränke |

| Nahrungsergänzungsmittel für die Gesundheitsfürsorge |

| Andere Anwendungen |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Großbritannien | |

| Frankreich | |

| Italien | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Chile | |

| Rest von Südamerika | |

| Rest der Welt |

| Typ | Hanfsamen (roh, gekocht oder geröstet verzehrt) | |

| Hanföl | ||

| Cannabidiol (CBD) Hanföl | ||

| Hanfprotein (Ergänzung) | ||

| Hanfextrakt (ohne CBD) | ||

| Anwendung | Essen und Getränke | |

| Nahrungsergänzungsmittel für die Gesundheitsfürsorge | ||

| Andere Anwendungen | ||

| Erdkunde | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Frankreich | ||

| Italien | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Chile | ||

| Rest von Südamerika | ||

| Rest der Welt | ||

Häufig gestellte Fragen zur Industriehanf-Marktforschung

Wie groß ist der Industriehanfmarkt?

Es wird erwartet, dass der Markt für Industriehanf im Jahr 2024 ein Volumen von 2,60 Milliarden US-Dollar erreicht und bis 2029 mit einer jährlichen Wachstumsrate von 17,56 % auf 5,84 Milliarden US-Dollar wächst.

Wie groß ist der Markt für Industriehanf derzeit?

Im Jahr 2024 wird die Größe des Industriehanfmarktes voraussichtlich 2,60 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Industriehanf-Markt?

International Flavors & Fragrances Inc., Firmenich SA, PharmaCielo Ltd, Manitoba Harvest (Tilray), Robertet sind die wichtigsten Unternehmen, die auf dem Industriehanfmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Industriehanf-Markt?

Schätzungen zufolge wird Nordamerika im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Industriehanf-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am Industriehanfmarkt.

Welche Jahre deckt dieser Industriehanf-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Industriehanfmarktes auf 2,21 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Industriehanfmarktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Industriehanfmarktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Industriebericht über Industriehanf

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Industriehanf im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Industriehanf umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.