Harnstoff-Marktanalyse

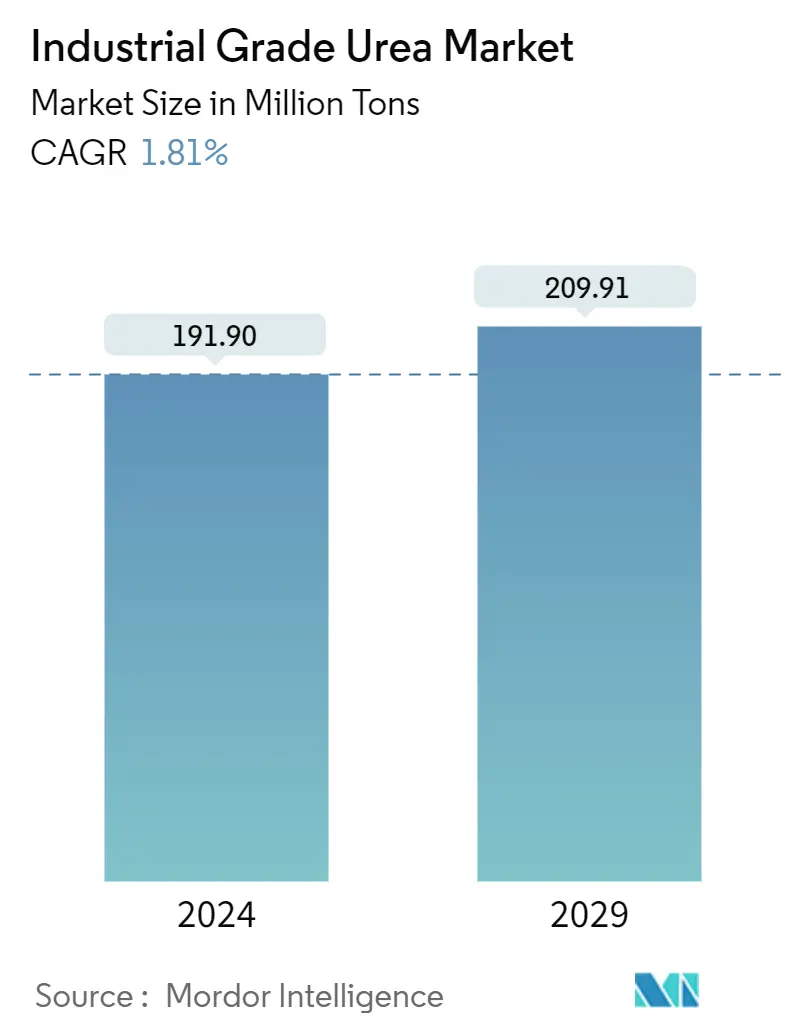

Die Marktgröße für Industrieharnstoff wird im Jahr 2024 auf 191,90 Millionen Tonnen geschätzt und wird bis 2029 voraussichtlich 209,91 Millionen Tonnen erreichen, was einer CAGR von 1,81 % im Prognosezeitraum (2024-2029) entspricht.

In Anbetracht der COVID-19-Pandemie waren mehrere Länder gezwungen, in den Lockdown zu gehen, was dazu führte, dass die Menschen die Nutzung von Privatfahrzeugen minimierten. Darüber hinaus wurden die Automobilproduktionsanlagen vorübergehend stillgelegt, was zu einem Rückgang des Verbrauchs von Katalysatoren auf Harnstoffbasis führte. Im Jahr 2021 erholte sich der Markt jedoch. Es wird erwartet, dass sie in den kommenden Jahren erheblich wachsen wird.

- Kurzfristig wird erwartet, dass die hohe Anwendbarkeit von technischem Harnstoff, die steigende Nachfrage aus dem Automobilsektor und die zunehmende Verwendung im Düngemittelsegment das Marktwachstum vorantreiben werden.

- Der wahllose Einsatz von Harnstoff in kritischen Regionen und Preisschwankungen dürften das Marktwachstum behindern.

- Die Verwendung von Harnstoff in Industriequalität im umweltfreundlichen Bauen wird in den kommenden Jahren wahrscheinlich Chancen für den Markt schaffen.

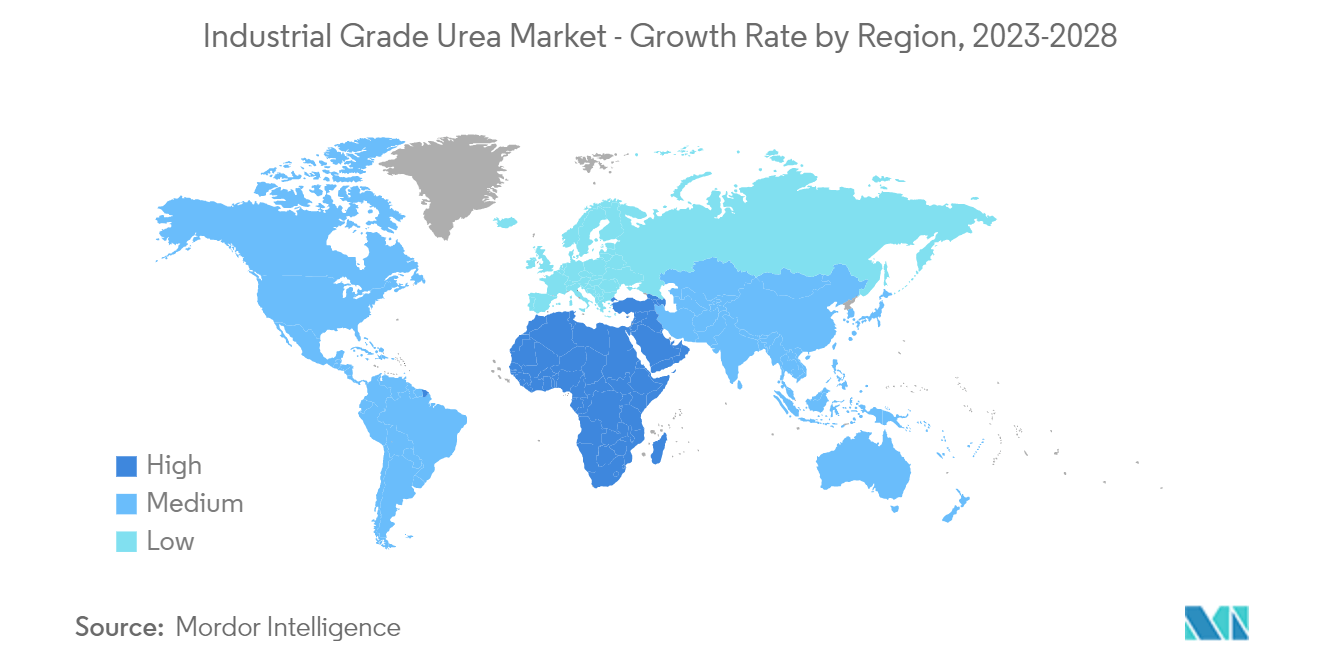

- Es wird erwartet, dass die Region Asien-Pazifik den Markt dominieren wird. Der Nahe Osten und Afrika werden jedoch im Prognosezeitraum wahrscheinlich die höchste CAGR verzeichnen.

Harnstoff-Markttrends

Landwirtschaftssegment wird den Markt dominieren

- Harnstoff (NH2)2CO ist eine farblose organische chemische Verbindung, die als Carbamid bekannt ist. Es ist gut wasserlöslich und hat einen pKa nahe Null. Mehr als 90 % der weltweiten Harnstoffproduktion werden als Stickstoffdünger verwendet. Harnstoff hat den höchsten Stickstoffgehalt aller gebräuchlichen festen stickstoffhaltigen Düngemittel (46,7 %). Daher hat es die niedrigsten Transportkosten pro Einheit Stickstoffnährstoffe.

- Im Boden hydrolysiert es wieder zu Ammoniak und Kohlendioxid. Bakterien oxidieren das Ammoniak im Boden zu Nitrat, das die Pflanzen aufnehmen können. Harnstoff wird auch in vielen Mehrkomponenten-Festdüngerformulierungen verwendet. Harnstoff ist in Wasser gut löslich und eignet sich daher sehr gut für den Einsatz in Düngemittellösungen (in Kombination mit Ammoniumnitrat UAN), z. B. in Blattdüngern. Für den Einsatz von Düngemitteln werden Granulate aufgrund ihrer engeren Korngrößenverteilung bevorzugt, was für die mechanische Anwendung von Vorteil ist.

- Stickstoffdünger sind praktikable Methoden zur Steigerung des Ernteertrags und der Rentabilität, insbesondere in der Nicht-Chernozem-Zone und in feuchten Gebieten. Stickstoffdünger werden speziell als Nahrungsergänzungsmittel für Nutzpflanzen verwendet und werden hauptsächlich in der Landwirtschaft zur Ernte verwendet.

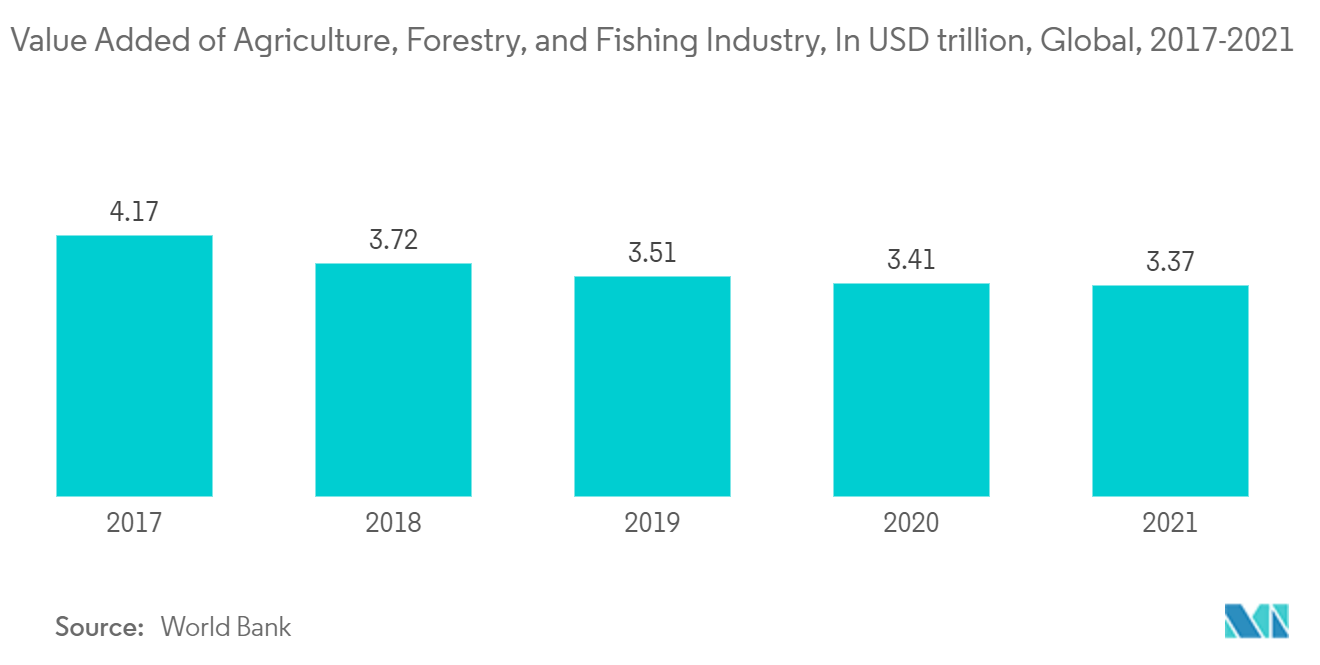

- Nach Angaben der Weltbank belief sich der Gesamtwert der Land-, Forst- und Fischereiindustrie im Jahr 2021 auf 4,17 Billionen US-Dollar, verglichen mit 3,72 Billionen US-Dollar im Vorjahr.

- Der asiatisch-pazifische Raum ist derzeit stark von stickstoffhaltigen Düngemitteln abhängig. Der Einsatz von stickstoffhaltigen Düngemitteln, ein schlechtes Nährstoffmanagement, eine abnehmende Bodenfruchtbarkeit, ein Mangel an ergänzenden Betriebsmitteln und schwache Vermarktungs- und Vertriebssysteme sind jedoch einige der Probleme im asiatisch-pazifischen Agrarsektor. Unabhängig davon wird die Nachfrage nach stickstoffhaltigem Dünger in den nächsten Jahren wahrscheinlich immer noch den Düngemittelmarkt in der Region dominieren, was den Verbrauch des Harnstoffmarktes wahrscheinlich weiter antreiben wird.

- Darüber hinaus ist die Landwirtschaft weltweit die Haupteinnahmequelle. Länder wie Indien und die Vereinigten Staaten verzeichnen unter anderem ein positives Wachstum im Agrarsektor. Daher wird erwartet, dass die Nachfrage nach Ammoniak den Markt im Prognosezeitraum antreiben wird.

- Für das GJ22 hat die indische Regierung den Landwirten ein Rekordziel gesetzt, die Getreideproduktion um 2 % mit 307,31 Millionen Tonnen Getreide zu steigern. Im GJ21 wurde eine Produktion von 303,34 Millionen Tonnen gegenüber einem Ziel von 301 Millionen Tonnen verzeichnet. Daher wird erwartet, dass diese Faktoren die Nachfrage nach Düngemitteln erhöhen und den untersuchten Markt antreiben.

- Darüber hinaus verzeichnete die amerikanische Agrarindustrie im Jahr 2021 das höchste jährliche Exportniveau, das jemals verzeichnet wurde. Die vom Handelsministerium veröffentlichten Handelsdaten für 2021 zeigen, dass sich die Exporte von US-Agrar- und Lebensmittelprodukten in die Welt auf insgesamt 177 Milliarden US-Dollar beliefen und damit den Gesamtwert von 2020 um 18 % übertrafen, was auf höhere Preise und größere Mengen bei steigender globaler Nachfrage zurückzuführen ist.

- Der Agrarsektor in Lateinamerika und der Karibik verzeichnete in der jüngeren Vergangenheit ein deutliches Wachstum. Nach Angaben der Organisation für wirtschaftliche Zusammenarbeit und Entwicklung (OECD) und der Ernährungs- und Landwirtschaftsorganisation der Vereinten Nationen (FAO) wird die Agrar- und Fischereiproduktion im Prognosezeitraum voraussichtlich um 17 % wachsen. Rund 53 % dieses Wachstums werden voraussichtlich auf eine Steigerung der Pflanzenproduktion zurückzuführen sein.

Asien-Pazifik-Region dominiert den Markt

- Der asiatisch-pazifische Raum hat den höchsten Marktanteil, gefolgt von Nordamerika.

- Mit dem Bevölkerungswachstum finden Entwicklungen in der Agrarindustrie in Ländern wie Indien und China statt. Dies erhöht den Verbrauch von Stickstoffdüngern und treibt damit den Markt an.

- Neben der Landwirtschaft steigt der Verbrauch auch mit den Fortschritten in der Chemie-, Automobil- und Medizinindustrie.

- Die chinesischen Behörden erlegen Düngemittelexporteuren neue Hürden auf, da die Besorgnis über steigende Strompreise und die Lebensmittelproduktion wächst, was einen globalen Preisschock und eine Lebensmittelinflation verschlimmern könnte.

- China ist einer der größten Produzenten von Harnstoff-Formaldehyd-Harz weltweit. Die Harnstoff-Formaldehyd-Harze werden im Bauwesen als Klebstoffe zum Verkleben von Sperrholz, Spanplatten und anderen Holzprodukten verwendet.

- Nach Angaben des Nationalen Statistikamtes belief sich die Getreideproduktion im Jahr 2021 auf 682,9 Millionen Tonnen, gegenüber 650 Millionen Tonnen im Vorjahr, was einem Anstieg von 2 % entspricht. Die Maisanbaufläche stieg gegenüber dem Vorjahr um 5 Prozent und die Produktion um 4,6 Prozent. Es wird erwartet, dass der zunehmende Einsatz von Düngemitteln zur Steigerung der Produktivität, um mit der rückläufigen Anbaufläche Schritt zu halten, den Markt im Land antreiben wird.

- China exportierte von Juli 2022 bis September 2022 849.000 Tonnen Harnstoff, gegenüber 303.000 Tonnen bzw. 421.000 Tonnen im 1. Quartal 2022 bzw. 2. Quartal 2022.

- Nach Angaben der OICA verfügt China mit einer Gesamtfahrzeugproduktion von 26,08 Millionen Einheiten im Jahr 2021 über die weltweit bedeutendste Automobilproduktion, was einem Anstieg von 3 % gegenüber 25,23 Millionen produzierten Einheiten im Vorjahr entspricht.

- Im Jahr 2021 waren die Einzelhandelsumsätze mit Düngemitteln in Indien von April bis Juli um 12,4 % gegenüber den vier Monaten des Vorjahres gesunken. Alle wichtigen Nährstoffe verzeichneten einen Umsatzrückgang, und Harnstoff verzeichnete mit 12,8 % den höchsten Rückgang.

- Nach Angaben der Fertilizer Association of India lag die Produktion von Düngemitteln im Zeitraum 2020-21 bei 43,49 Millionen Tonnen, was einem Anstieg von 1,7 % gegenüber 2019-20 entspricht. Die Produktion von Harnstoff lag im Zeitraum 2020-21 bei 24,60 Mio. Tonnen, von NP/NPK-Mehrnährstoffdüngern bei 9,32 Mio. Tonnen und von SSP bei 4,92 Mio. Tonnen, was einem Anstieg von 0,6 %, 7,6 % bzw. 15,8 % gegenüber 2019-20 entspricht. Die Produktion von DAP mit 3,77 Mio. t verzeichnete jedoch im gleichen Zeitraum einen starken Rückgang von 17,1%.

- Darüber hinaus gehört Indien zu den größten Automobilproduzenten der Welt. Laut OICA lag die Automobilproduktion des Landes im Jahr 2021 bei 4,4 Millionen Einheiten, was einem Anstieg von 30 % gegenüber 3,38 Millionen produzierten Einheiten im gleichen Zeitraum des Vorjahres entspricht.

Überblick über die Harnstoffindustrie

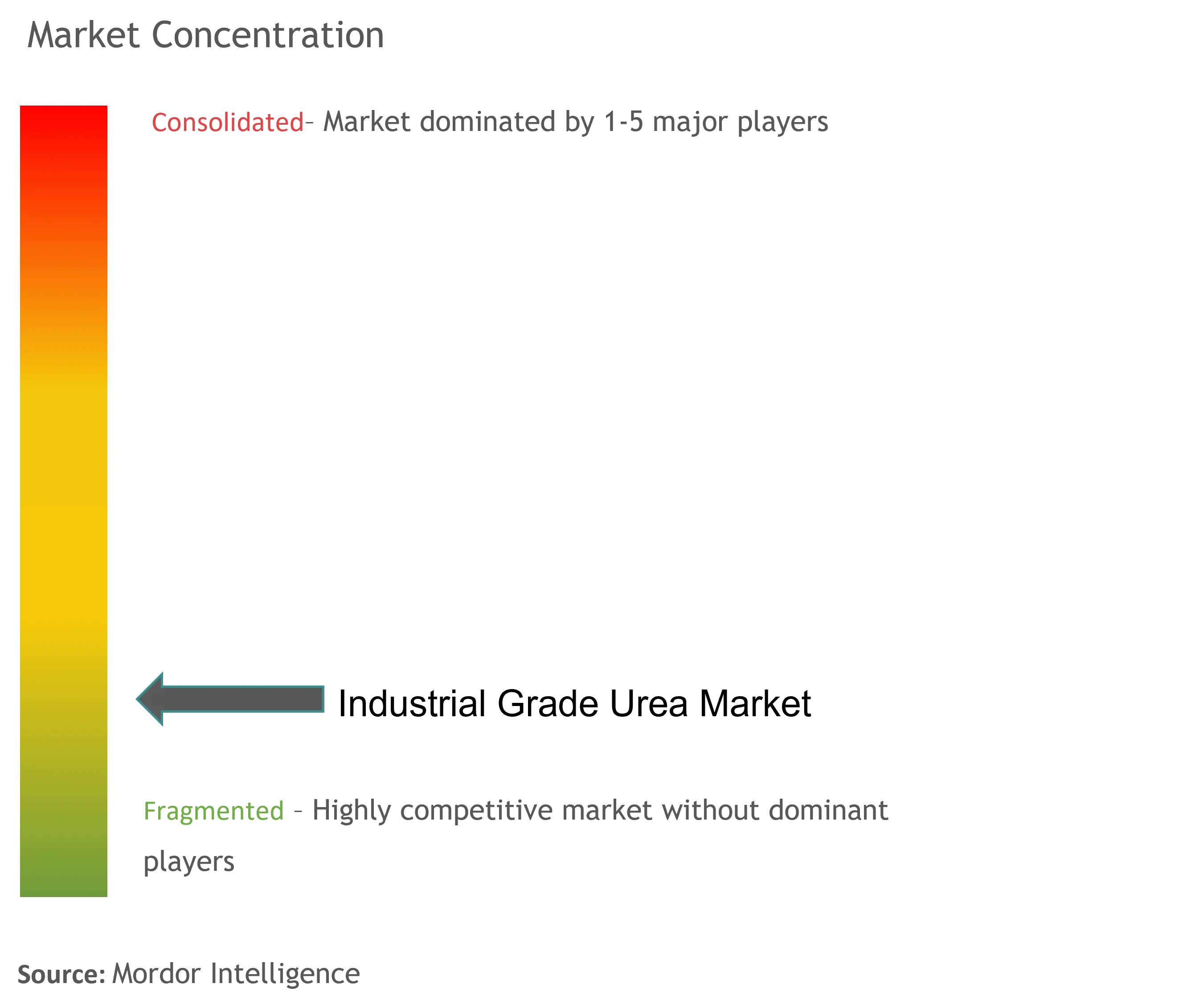

Der Markt für Industrieharnstoff ist fragmentiert, wo viele Akteure, die einen kleinen Anteil an der globalen Produktionskapazität halten, in der Branche tätig sind. Zu den Hauptakteuren auf dem Markt gehören unter anderem Industries Qatar, SABIC, OCI NV, Yara und CF Industries Holdings Inc.

Harnstoff-Marktführer

-

SABIC

-

Yara

-

OCI NV

-

Industries Qatar

-

CF Industries Holdings Inc

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Harnstoff-Marktnachrichten

- November 2022 OCI NV investierte 5 Milliarden US-Dollar in die Erweiterung seines Komplexes in Osttexas. Das Unternehmen plant, eine Anlage hinzuzufügen, die Ammoniak und Kohlendioxid verwendet, um täglich 2.200 Tonnen Harnstoff herzustellen.

- Juni 2022 Pupuk Kaltim kündigte seine Pläne an, seinen Betrieb durch den Bau einer Fabrik in der Bintuni-Bucht in Westpapua in Indonesien zu erweitern, die Harnstoff produzieren und seine Gesamtproduktionskapazität erhöhen wird.

- Mai 2022 Die Indian Farmers' Fertilizer Cooperative Limited (IFFCO) erweiterte ihr Geschäft durch die Installation der ersten IFFCO-Produktionsanlage für Nanoharnstoff (Flüssigkeit) in Kalol, Gujarat, Indien, mit einer Investition von 175 Mrd. INR (~21,52 Mio. USD).

Segmentierung der Harnstoffindustrie

Harnstoff wird in großem Umfang in Harnstoff-Formaldehyd (UF)-Harz verwendet, einem undurchsichtigen duroplastischen Polymer. Es wird hauptsächlich aus Harnstoff und Methan (Formaldehyd) hergestellt.

Der Markt für Industrieharnstoff ist nach Qualität, Endverbraucherindustrie und Geografie unterteilt. Nach Klasse ist der Markt in Düngemittel, Futtermittel und Technik unterteilt. Nach Endverbraucherbranchen ist der Markt in Landwirtschaft, Chemie, Automobil, Medizin und andere Endverbraucherbranchen unterteilt. Der Bericht behandelt auch die Marktgröße und die Prognosen für den Harnstoffmarkt in 15 Ländern in wichtigen Regionen. Für jedes Segment wurden die Marktgrößen und Prognosen auf der Grundlage des Volumens (Kilotonnen) erstellt.

| Dünger |

| Füttern |

| Technisch |

| Landwirtschaft |

| Chemisch |

| Automobilindustrie |

| Medizinisch |

| Andere Endverbraucherbranchen |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| ASEAN-Länder | |

| Restlicher Asien-Pazifik-Raum | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Frankreich | |

| Großbritannien | |

| Italien | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Restliches Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Restlicher Naher Osten und Afrika |

| Grad | Dünger | |

| Füttern | ||

| Technisch | ||

| Endverbraucherindustrie | Landwirtschaft | |

| Chemisch | ||

| Automobilindustrie | ||

| Medizinisch | ||

| Andere Endverbraucherbranchen | ||

| Erdkunde | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| ASEAN-Länder | ||

| Restlicher Asien-Pazifik-Raum | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Frankreich | ||

| Großbritannien | ||

| Italien | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Restliches Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Restlicher Naher Osten und Afrika | ||

Harnstoff-Marktforschung FAQs

Wie groß ist der Markt für Industrieharnstoff?

Es wird erwartet, dass der Markt für Industrieharnstoff im Jahr 2024 191,90 Millionen Tonnen erreichen und mit einer CAGR von 1,81 % wachsen wird, um bis 2029 209,91 Millionen Tonnen zu erreichen.

Wie groß ist der aktuelle Markt für Harnstoff in Industriequalität?

Im Jahr 2024 wird die Marktgröße für Industrieharnstoff voraussichtlich 191,90 Millionen Tonnen erreichen.

Wer sind die Hauptakteure auf dem Markt für Industrieharnstoff?

SABIC, Yara, OCI NV, Industries Qatar, CF Industries Holdings Inc sind die wichtigsten Unternehmen, die auf dem Markt für Industrieharnstoff tätig sind.

Welches ist die am schnellsten wachsende Region auf dem Markt für Industrieharnstoff?

Es wird geschätzt, dass der Nahe Osten und Afrika im Prognosezeitraum (2024-2029) mit der höchsten CAGR wachsen werden.

Welche Region hat den größten Anteil am Markt für Industrieharnstoff?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Markt für Industrieharnstoff.

Welche Jahre deckt dieser Markt für Industrieharnstoff ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Marktgröße für Industrieharnstoff auf 188,43 Millionen Tonnen geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für Industrieharnstoff für die Jahre ab 2019, 2020, 2021, 2022 und 2023. Der Bericht prognostiziert auch die Marktgröße für Harnstoff in Industriequalität für Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Was sind die Schlüsselfaktoren, die den Markt für Industrieharnstoff antreiben?

Die Schlüsselfaktoren, die den Markt für Industrieharnstoff antreiben, sind a) Harnstoff bleibt ein entscheidender Stickstoffdünger zur Steigerung des Ernteertrags und zur Verbesserung der Bodenfruchtbarkeit b) Wachsende Nachfrage in Entwicklungsländern aufgrund der Ausweitung landwirtschaftlicher Aktivitäten und Infrastrukturprojekte

Seite zuletzt aktualisiert am:

Bericht über die Harnstoff-Düngemittel-Industrie

Harnstoff in Industriequalität ist in zahlreichen Sektoren von entscheidender Bedeutung, insbesondere in der Landwirtschaft und in der Automobilindustrie, was durch die Zunahme umweltbewusster Lösungen und strenger Umweltnormen noch verstärkt wird. Trotz der Umweltbedenken im Zusammenhang mit seiner Herstellung steigert die Vielseitigkeit von Harnstoff in Doppelfunktionsanwendungen, von der Reduzierung von Automobilemissionen bis hin zu medizinischen Arzneimittelformulierungen, die Nachfrage. Die Region Asien-Pazifik ist dank verstärkter landwirtschaftlicher Aktivitäten und Automobilentwicklungen führend beim Marktwachstum. Herausforderungen wie Gesundheitsgefahren im Zusammenhang mit übermäßigem Harnstoffverbrauch bestehen weiterhin, doch das Potenzial für die Rolle von Harnstoff bei umweltfreundlichem Bauen deutet auf eine vielversprechende Marktexpansion hin. Erkenntnisse von Mordor Intelligence™ unterstreichen die Bedeutung der Harnstoffanalyse für das Verständnis der Marktdynamik und prognostizieren einen bemerkenswerten Wachstumspfad für Harnstoffdünger, der durch kontinuierliche Innovation und eine breitere globale Nachfrage angetrieben wird. Holen Sie sich eine Probe dieser Branchenanalyse als kostenlosen PDF-Download des Berichts.