Marktanalyse für industrielle Enzyme

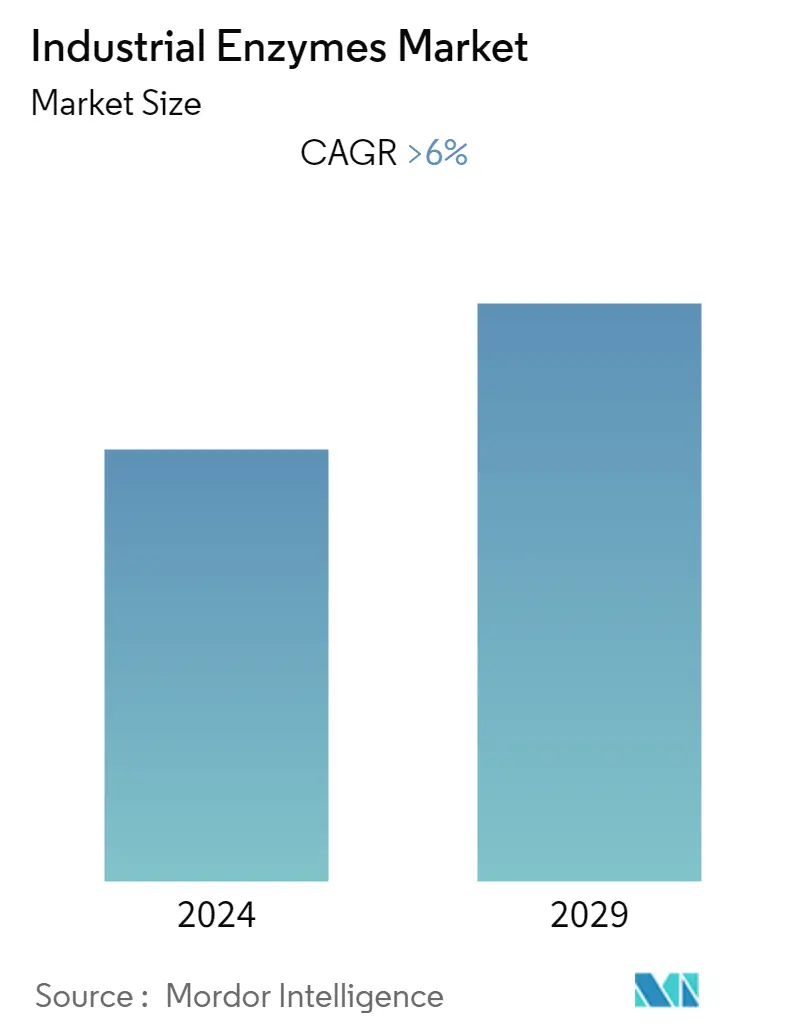

Der Markt für industrielle Enzyme wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von mehr als 6 % verzeichnen.

Das Wachstum des Marktes für Industrieenzyme wird durch die COVID-19-Pandemie behindert, da Sperrungen und die Schließung von Rohstofflieferketten und Enzymproduktionsanlagen weltweit Auswirkungen auf mehrere Endverbraucherbranchen hatten. Die Biokraftstoffindustrie ist stark von der COVID19-Pandemie betroffen. Im Jahr 2022 hat sich die weltweite Produktion von Biokraftstoffen für den Transport deutlich verbessert, was sich positiv auf den Markt für Industrieenzyme auswirkt.

- Mittelfristig sind die Hauptfaktoren für das Wachstum des Marktes für Industrieenzyme die wachsende Vielfalt an Enzymanwendungen in der Lebensmittel- und Getränkeindustrie, Pharmazeutik, Waschmittel, Kosmetik und anderen Branchen. Auch die wachsende Nachfrage nach Enzymen aufgrund zunehmender Umweltnormen und Vorschriften zum Einsatz von Chemikalien dürfte das Marktwachstum für Industrieenzyme ankurbeln.

- Auf der anderen Seite wird erwartet, dass Faktoren wie eingeschränkte Temperatur- und pH-Werte von Enzymen, regulatorische Beschränkungen für verschiedene Märkte und Wettbewerb um Rohstoffe das Marktwachstum behindern.

- Neue Produktinnovationen und Erweiterungen der Anwendungsbasis werden im Prognosezeitraum voraussichtlich zahlreiche Chancen bieten.

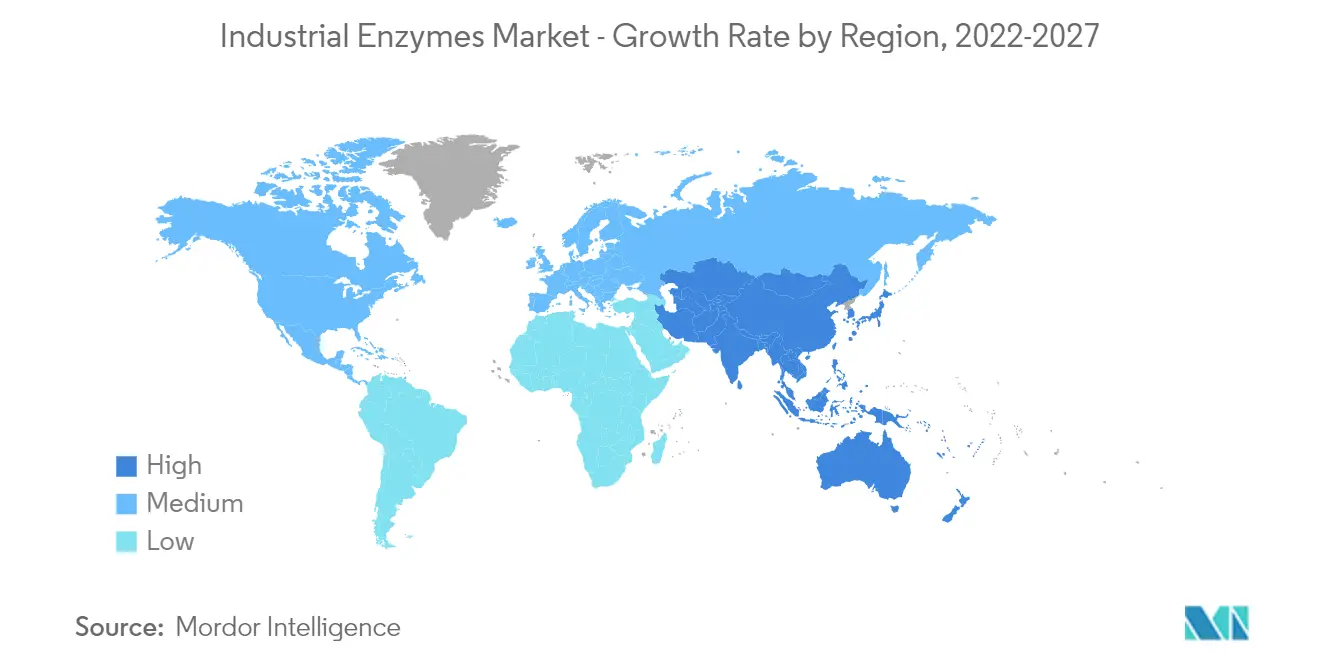

- Nordamerika dominierte den Markt und der asiatisch-pazifische Raum dürfte im Prognosezeitraum die höchste CAGR verzeichnen.

Markttrends für industrielle Enzyme

Wachsende Nachfrage aus Lebensmittel- und Getränkeanwendungen

- Das Lebensmittel- und Getränkesegment dominiert den Markt für Industrieenzyme. Dies ist das am schnellsten wachsende Anwendungssegment, das vor allem durch die stetig wachsende Weltbevölkerung und ihre zunehmende Kaufkraft unterstützt wird. Gesundheitsbewusstsein ist auch ein Faktor für die steigende Nachfrage der Menschen nach Lebensmittelqualität, sichererer Produktionsabwicklung und verbessertem Nährwert.

- Die steigende Nachfrage nach qualitativ hochwertigen Lebensmitteln im Hinblick auf natürliches Aroma und Geschmack ist bei den heutigen Verbrauchern zu einem allgemeinen Trend geworden. Dieser Trend löste die Notwendigkeit der Entwicklung aromatisierter und schmackhafter verarbeiteter Lebensmittel unter Verwendung industrieller Enzymanwendungen aus. Diese Enzyme wirken als Katalysatoren, indem sie eine wichtige Rolle beim Abbau von Vitaminen und Nährstoffen in Stoffwechselreaktionen und bei der Umwandlung komplexer Moleküle in kleinere Moleküle spielen.

- Lebensmittelenzyme wie Amylase, Cellulase, Xylanase, Pektinase, Protease, Lipase, Glucosyltransferase, Arabinanase, Polygalacturonanace, Chymosin und Beta-Glucanase sind unter anderem zu einem wesentlichen Bestandteil der globalen Lebensmittelzusatzstoffindustrie geworden.

- Die Lebensmittelindustrie ist kontinuierlich an der Entwicklung neuer Milchprodukte, Getränke und Lebensmittel für Verbraucher beteiligt. Mit der Entwicklung neuer Produkte in der Lebensmittel- und Getränkeindustrie hat der Einsatz von Enzymen in der Industrie kontinuierlich zugenommen.

- Laut den von StatCan in Kanada veröffentlichten Daten belief sich der Einzelhandelsumsatz mit Lebensmitteln und Getränken im Jahr 2021 auf 114,60 Milliarden US-Dollar.

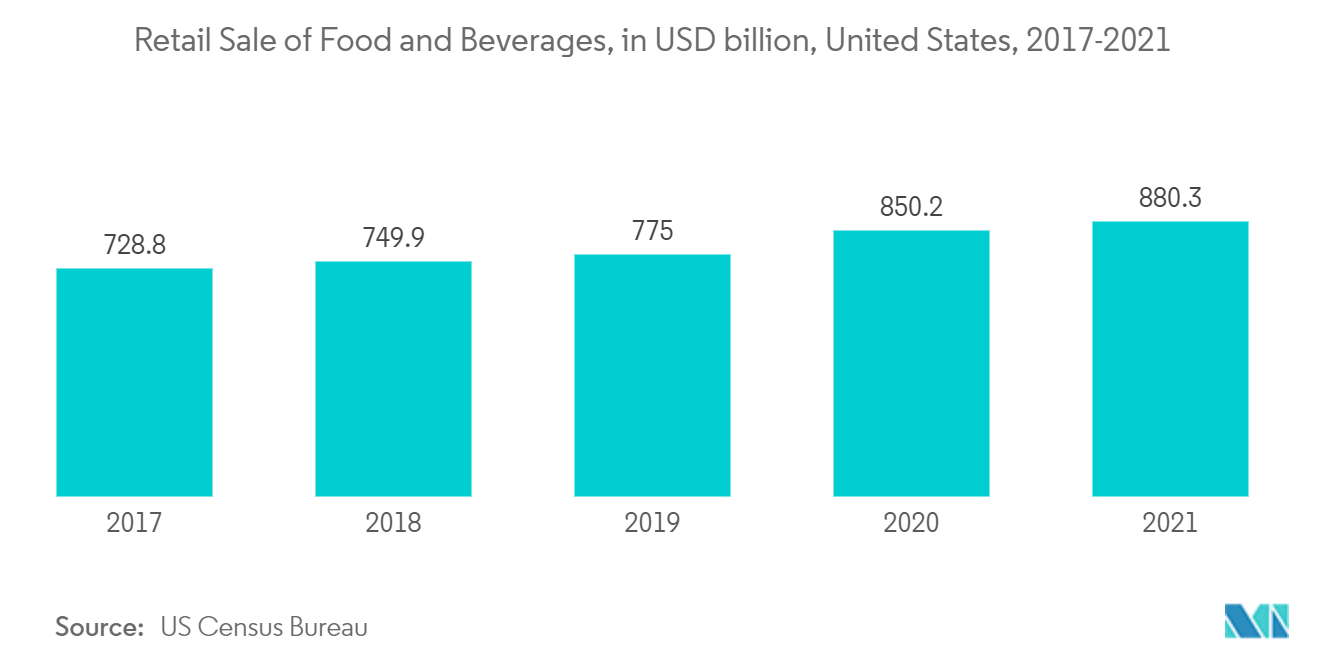

- Laut einem vom US Census Bureau veröffentlichten Bericht stieg der Verkauf von Lebensmitteln und Getränken im Einzelhandel in den Vereinigten Staaten deutlich von 850,2 Milliarden US-Dollar im Jahr 2020 auf 880,3 Milliarden US-Dollar im Jahr 2021.

- Mit der zunehmenden Innovation und Entwicklung von Technologien in der Lebensmittelindustrie haben Industrieenzyme umfangreiche Anwendungen in der Fettmodifizierung und Süßstofftechnologie gefunden und treiben damit den Markt für Industrieenzyme voran.

- Es wird erwartet, dass alle oben genannten Faktoren die Marktnachfrage nach Industrieenzymen im Prognosezeitraum erhöhen werden.

Nordamerika wird den Markt dominieren

- Nordamerika hat den höchsten Anteil und macht mehr als 30 % des Weltmarktes aus. Nordamerika dominierte den Markt für Industrieenzyme.

- Die Vereinigten Staaten nehmen die Spitzenposition auf dem globalen Markt für Industrieenzyme ein. Das Land hat weltweit den größten Umsatzanteil, was vor allem auf die Getränke- und Biokraftstoffproduktion zurückzuführen ist. Die steigende Nachfrage nach Craft-Bier ist wahrscheinlich für das Wachstum des Marktes für Industrieenzyme verantwortlich.

- Die Vereinigten Staaten sind das zweitgrößte Automobilproduktionsland weltweit und liegen nur hinter China. Laut OICA belief sich die Automobilproduktion im Jahr 2021 auf 9.167.214 Einheiten. Die National Automobile Dealers Association (NADA) prognostiziert, dass der Verkauf neuer Leichtfahrzeuge in den USA im Jahr 2022 voraussichtlich um 3,4 % auf 15,5 Millionen Einheiten steigen wird Erschwinglichkeit der Fahrzeuge. Dies wird zu einer Zunahme der Lederverarbeitung führen, die für die Polsterung von Automobilen erforderlich ist.

- Laut dem vom Observatory of Economic Complexity (OEC) veröffentlichten Bericht sind die Lederexporte von US-Lederschuhen von Oktober 2021 bis Oktober 2022 um 8,09 Millionen US-Dollar von 28,5 Millionen US-Dollar auf 36,5 Millionen US-Dollar gestiegen.

- Der Markt für industrielle Enzyme verzeichnet in Mexiko ein schnelles Wachstum aufgrund der steigenden Nachfrage nach verarbeiteten Lebensmitteln und der zunehmenden Anwendung von Enzymen in der verarbeiteten Lebensmittelindustrie, die die Nachfrage nach industriellen Enzymen in Mexiko ankurbeln.

- Darüber hinaus dürfte die Lebensmittel- und Getränkeindustrie in Mexiko durch wachsende Investitionen multinationaler Lebensmittel- und Getränkehersteller wachsen. Die Lebensmittelverarbeitungsindustrie hat kürzlich Investitionen im Wert von 700 Millionen US-Dollar von Nestle erhalten, um ihre 16 Fabriken im Land zu modernisieren und eine neue in Veracruz zu bauen.

- In Kanada hat sich die Nachfrage nach Backwaren vom traditionellen Trend zum Brotkonsum hin zum zunehmenden Konsum von Backwaren wie Pfannkuchen, Cupcakes, Croissants und Brötchen verlagert. Dies wiederum dürfte die Nachfrage nach industriellen Enzymen für die Lebensmittel- und Getränkeindustrie ankurbeln.

- Der hohe Konsum in den US-Industrien korreliert mit dem Bewusstsein für umweltfreundliche Technologien zur Bewältigung von Umweltproblemen, erhöhter Produktivität und höherem Produktwert und führt so zu Wachstum im Forschungs- und Entwicklungssektor und in Industrien, die Enzyme verwenden.

Überblick über die Branche der industriellen Enzyme

Der Markt für Industrieenzyme ist von Natur aus konsolidiert und wird von den fünf größten Akteuren dominiert, nämlich Novozymes, DuPont, Royal DSM, AB Enzymes und BASF.

Marktführer bei industriellen Enzymen

Novozymes

DuPont

AB Enzymes

BASF SE

DSM

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für industrielle Enzyme

- Im Dezember 2022 gab Novozymes die Fusion mit Chr. bekannt. Hansen, ein dänisches Unternehmen für Agrar-, Pharma- und Lebensmittelzutaten. Diese Fusion ist für Novozymes ein strategischer Schritt, um seine Marktposition zu stärken.

- Im August 2022 veräußerte BASF ihr Geschäftssegment BASF Nutrilife Backenzyme an Lallemand Inc, einen Enzymhersteller. Lallemand verfügt über ein einzigartiges Produktportfolio wie Lallemand-Hefe- und Bakterientechnologieplattformen.

- Im November 2021 arbeiteten Novozymes und Novo Nordisk Pharmatech an der Entwicklung erstklassiger technischer Enzyme zur Unterstützung von Produktionsprozessen in der biopharmazeutischen Industrie. Diese Zusammenarbeit wird Novozymes dabei helfen, die Prozesse auf dem Markt für regenerative Arzneimittel zu erweitern.

Segmentierung der Industrie für industrielle Enzyme

Enzyme sind Proteine, die chemische Reaktionen katalysieren. Daher werden Enzyme häufig zur Erleichterung industrieller Prozesse und der Herstellung von Produkten eingesetzt, und diese Enzyme werden als Industrieenzyme bezeichnet. Der Markt für industrielle Enzyme ist nach Typ, Anwendung und Region segmentiert. Nach Typ ist der Markt in Kohlenhydrate, Proteasen, Lipasen und andere Typen unterteilt. Je nach Anwendung ist der Markt in Lebensmittelverarbeitung, Tierfutter, Gesundheitswesen, Textilien, Lederverarbeitung, Wasch- und Reinigungsmittel, Biokraftstoffe und andere Anwendungen unterteilt. Der Markt bietet auch die Marktgröße und Prognosen für den Markt für Industrieenzyme in 18 Ländern in wichtigen Regionen. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Wertes (in Mio. USD) erstellt.

| Kohlenhydrate | Amylasen |

| Cellulasen | |

| Proteasen | Trypsine (API und Nicht-API) |

| Andere Proteasen | |

| Lipasen | |

| Andere Arten |

| Lebensmittelverarbeitung |

| Tierfutter |

| Gesundheitspflege |

| Textilien |

| Lederverarbeitung |

| Wasch- und Reinigungsmittel |

| Biotreibstoff |

| Kosmetika |

| Andere Anwendungen |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Australien und Neuseeland | |

| Rest des asiatisch-pazifischen Raums | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Großbritannien | |

| Frankreich | |

| Italien | |

| Spanien | |

| Russland | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Südafrika |

| Vereinigte Arabische Emirate | |

| Rest des Nahen Ostens und Afrikas |

| Typ | Kohlenhydrate | Amylasen |

| Cellulasen | ||

| Proteasen | Trypsine (API und Nicht-API) | |

| Andere Proteasen | ||

| Lipasen | ||

| Andere Arten | ||

| Anwendung | Lebensmittelverarbeitung | |

| Tierfutter | ||

| Gesundheitspflege | ||

| Textilien | ||

| Lederverarbeitung | ||

| Wasch- und Reinigungsmittel | ||

| Biotreibstoff | ||

| Kosmetika | ||

| Andere Anwendungen | ||

| Erdkunde | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Australien und Neuseeland | ||

| Rest des asiatisch-pazifischen Raums | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Russland | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Südafrika | |

| Vereinigte Arabische Emirate | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Marktforschung für industrielle Enzyme

Wie groß ist der Markt für industrielle Enzyme derzeit?

Der Markt für industrielle Enzyme wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 6 % verzeichnen.

Wer sind die Hauptakteure auf dem Industrielle Enzyme-Markt?

Novozymes, DuPont, AB Enzymes, BASF SE, DSM sind die wichtigsten Unternehmen, die auf dem Markt für industrielle Enzyme tätig sind.

Welches ist die am schnellsten wachsende Region im Markt für industrielle Enzyme?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Industrielle Enzyme-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am Markt für industrielle Enzyme.

Welche Jahre deckt dieser Markt für industrielle Enzyme ab?

Der Bericht deckt die historische Marktgröße des Marktes für industrielle Enzyme für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für industrielle Enzyme für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Industriebericht über Industrieenzyme

Statistiken zum Marktanteil, der Größe und der Umsatzwachstumsrate von Industrieenzymen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse industrieller Enzyme umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.