Marktanalyse für Industriezentrifugen

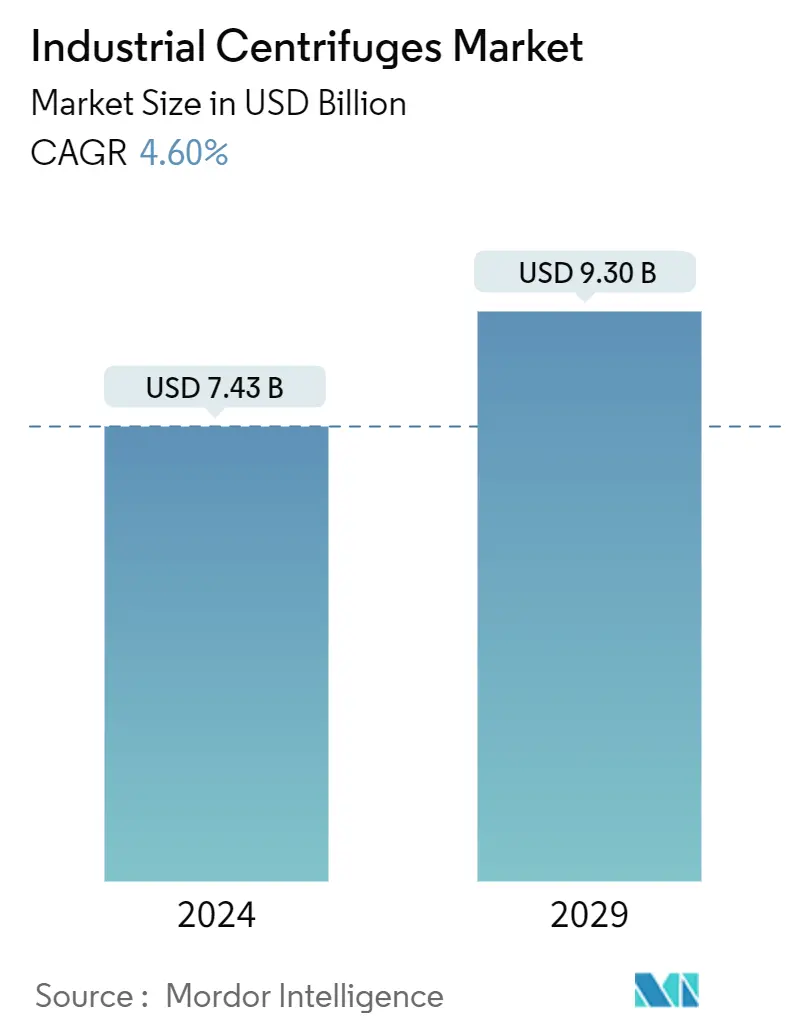

Die Marktgröße für Industriezentrifugen wird im Jahr 2024 auf 7,43 Milliarden US-Dollar geschätzt und soll bis 2029 9,30 Milliarden US-Dollar erreichen, was einem jährlichen Wachstum von 4,60 % im Prognosezeitraum (2024–2029) entspricht.

Langfristig wird erwartet, dass die wachsende Nachfrage aus der chemischen Industrie das Marktwachstum des Industriezentrifugenmarktes stimuliert. Darüber hinaus wird erwartet, dass steigende Investitionen in der Chemie- und Fertigungsindustrie das Wachstum des untersuchten Marktes vorantreiben werden.

Andererseits wird erwartet, dass hohe Kapitalkosten und technische Nachteile von Zentrifugen das Wachstum des untersuchten Marktes im Prognosezeitraum behindern.

Dennoch besteht in jedem Schritt des industriellen Prozesses eine erhöhte Nachfrage nach energieeffizienten Zentrifugen, wobei der Trend zunimmt, dass der Energieverbrauch nicht nur ein Kostenfaktor, sondern auch ein langfristiges Umweltproblem darstellt. Abhängig von den Energiequellen und dem gestiegenen Kundenbedürfnis nach geringerem Energieverbrauch wird daher erwartet, dass technische Fortschritte bei Zentrifugen im Prognosezeitraum zahlreiche Möglichkeiten für die Marktteilnehmer schaffen werden.

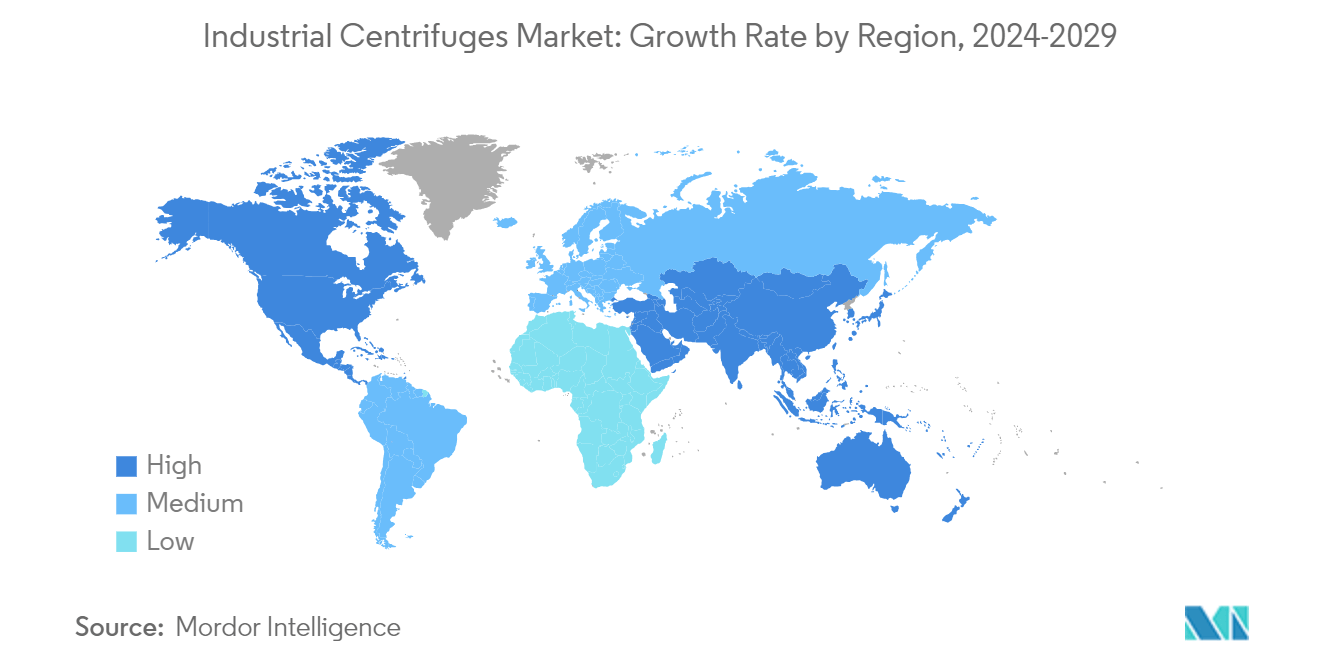

Der asiatisch-pazifische Raum dürfte den Markt dominieren und im Prognosezeitraum wahrscheinlich auch die höchste CAGR verzeichnen. Dieses Wachstum ist auf die steigenden Investitionen in Verbindung mit der Nachfrage aus der verarbeiteten Lebensmittelindustrie, dem Pharmasektor und der Abwasseraufbereitungsindustrie zurückzuführen.

Markttrends für Industriezentrifugen

Chemische Industrie soll den Markt dominieren

- Die chemische Trenntechnik spielt in der Chemietechnik eine entscheidende Rolle, und Industriezentrifugen sind der Schlüssel für verschiedene Trenntechniken. In der chemischen Industrie findet die Zentrifuge vielfältige Anwendungsmöglichkeiten in der Hydrometallurgie, bei der Herstellung von Kunststoff-Chemiefasern, bei der Raffinierung biologischer Produkte, bei der Isotopentrennung usw. Sie wird auch zur Herstellung von Nanomaterialien, zur Entschwefelung von Rauchgasen sowie zur Herstellung von Düngemitteln und Pestiziden eingesetzt. Bei den meisten in der chemischen Produktion eingesetzten Rohstoffen und Produkten handelt es sich um Gemische von Komponenten, die durch Ausnutzung unterschiedlicher Eigenschaften im System oder durch ein Trennmittel getrennt und gereinigt werden müssen.

- Die Entfernung von Katalysatoren im chemischen Prozess ist ein wichtiger Schritt, da es sich häufig um wertvolle Wertstoffe wie Platin, Kobalt und Mangan handelt. Katalysatoren sind chemische Substanzen, die die Reaktionsgeschwindigkeit beschleunigen und sich selbst nicht verändern. Die explosionsgeschützten Düsenzentrifugen sind spezielle Industriezentrifugen, die zur Abtrennung von Katalysatoren während des chemischen Prozesses eingesetzt werden.

- Mit der rasanten Entwicklung der chemischen Industrie hat auch die Trenntechnik chemischer Zentrifugen eine rasante Entwicklung erreicht. So erhielt GEA im März 2023 vom Chemiekonzern Albemarle einen Auftrag zur Installation von Zentrifugen. Der Auftragswert für die beiden Zentrifugenpakete beträgt rund 25,55 Millionen US-Dollar. Die Sedimentation, Filtration und Zentrifugen werden in der Lithiumhydroxid-Verarbeitungsanlage des Unternehmens in Kemerton in Westaustralien installiert. Konkret wird GEA vier verschiedene Zentrifugentypen liefern Dekanterzentrifugen, Siebschneckenzentrifugen, Schubzentrifugen und Schälzentrifugen, und zwar für die Verarbeitungslinien jeder Raffinerie.

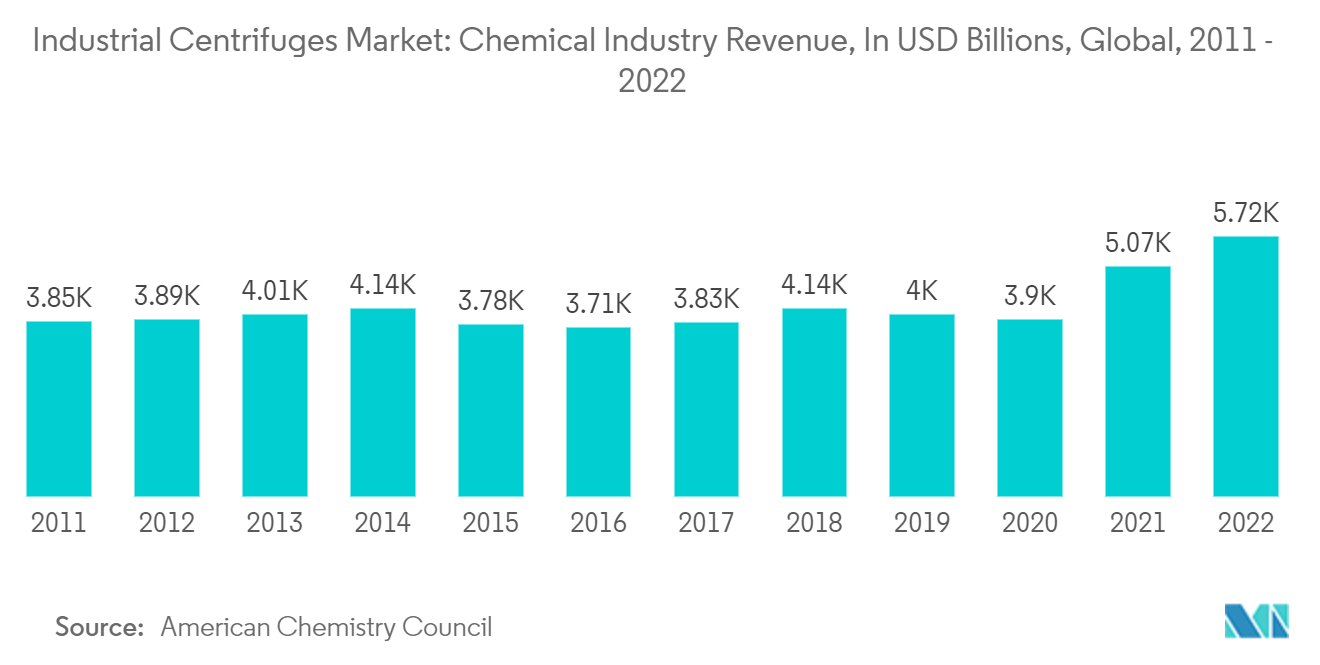

- Die globale chemische Industrie spielt eine bedeutende Rolle in der globalen Wirtschaft und im Lieferkettennetzwerk. Nach Angaben des American Chemistry Council belief sich der weltweite Gesamtumsatz der chemischen Industrie im Jahr 2022 auf 5,72 Billionen US-Dollar. In diesem Jahr erreichte der Umsatz der Chemieindustrie den höchsten Wert der letzten 15 Jahre.

- Darüber hinaus kündigte das deutsche Unternehmen BASF im Februar 2022 eine Investition von 22,9 Milliarden US-Dollar in CAPEX von 2021 bis 2025 an, um das organische Wachstum seiner Chemiesparte voranzutreiben. Das Unternehmen wird rund 2 Milliarden Euro für Wachstumsprojekte ausgeben, darunter den Ausbau des Verbundstandorts Zhanjiang und der Batteriematerialanlagen, sowie rund 2,6 Milliarden Euro für die Unterstützung seiner bestehenden Geschäfte. Aufgrund dieser Investitionen wird erwartet, dass die Nachfrage nach Industriezentrifugen in der Region im Prognosezeitraum steigen wird.

- Aufgrund dieses Faktors wird erwartet, dass die Nachfrage nach Industriezentrifugen im Chemiesektor im Prognosezeitraum in der Region steigen wird, um die Produktions- und Produktionsmengen von Chemikalien zu decken.

Asien-Pazifik wird im Prognosezeitraum den Markt dominieren

- Der asiatisch-pazifische Raum ist einer der am schnellsten wachsenden Märkte für Zentrifugen, was auf die Präsenz Chinas zurückzuführen ist, das eine der höchsten Anforderungen seitens der Chemie- und Fertigungsindustrie, des Pharmasektors und der Abwasseraufbereitungsindustrie hat. Darüber hinaus wächst der Strombedarf in südasiatischen Ländern wie Indien, Indonesien, Malaysia usw. aufgrund des Bevölkerungswachstums und der industriellen Expansion rasant.

- China ist die zweitgrößte Volkswirtschaft der Welt und einer der Spitzenreiter in zahlreichen Energie-, Pharma-, Chemie-, Fertigungs-, Lebensmittel- und Getränkeindustrien. Aufgrund dieser Faktoren hat China einen erheblichen Anteil am globalen Markt für Industriezentrifugen.

- Gemessen am BIP ist China die zweitgrößte Volkswirtschaft der Welt. Im Jahr 2022 wuchs das BIP des Landes um etwa 0,8 % und erreichte 17,96 Billionen US-Dollar. Das Wachstum im Land nimmt allmählich ab, da die Bevölkerung altert, das verarbeitende Gewerbe hin zu Dienstleistungen und die externe Nachfrage hin zur Binnennachfrage wechselt und die Wirtschaft von Investitionen auf Konsum umstellt.

- China verfügt außerdem über eine der weltweit größten Öl- und Gasraffineriekapazitäten. Im Jahr 2022 verfügte das Land über eine Ölraffinierungskapazität von etwa 17.259.000 Barrel pro Tag, eine Steigerung gegenüber 2021. Darüber hinaus hat das Land neue Raffinerien gebaut und die Kapazität älterer Anlagen modernisiert und erweitert. Bis Ende 2021 befinden sich in China fast 1,8 Millionen bpd an neuen Raffineriekapazitäten im Bau, die meisten davon werden zwischen 2022 und 2023 in Betrieb gehen. Darüber hinaus laufen in mehreren chinesischen Raffinerien Erweiterungs- und Modernisierungsarbeiten.

- Ebenso ist Indien aufgrund der zunehmenden Entwicklungsaktivitäten in verschiedenen Branchen einer der größten Märkte für Industriezentrifugen im asiatisch-pazifischen Raum.

- Darüber hinaus ist die Stahlindustrie einer der wichtigsten potenziellen Märkte für den in Indien untersuchten Markt. Im Jahr 2022 war Indien der zweitgrößte Rohstahlproduzent der Welt. Im Jahr 2022 lag die Rohstahlproduktion bei 125,3 Tonnen. Die inländische Verfügbarkeit von Rohstoffen wie Eisenerz und kostengünstigen Arbeitskräften trieben das Wachstum im indischen Stahlsektor voran. Folglich hat der Stahlsektor erheblich zur indischen Produktionsleistung beigetragen. Die indische Stahlindustrie ist stets bestrebt, ältere Anlagen kontinuierlich zu modernisieren und auf ein höheres Energieeffizienzniveau zu bringen.

- Angesichts der steigenden Nachfrage aus verschiedenen Endverbraucherindustrien in der Region dürfte der asiatisch-pazifische Raum im Prognosezeitraum daher ein Marktführer sein.

Branchenüberblick über Industriezentrifugen

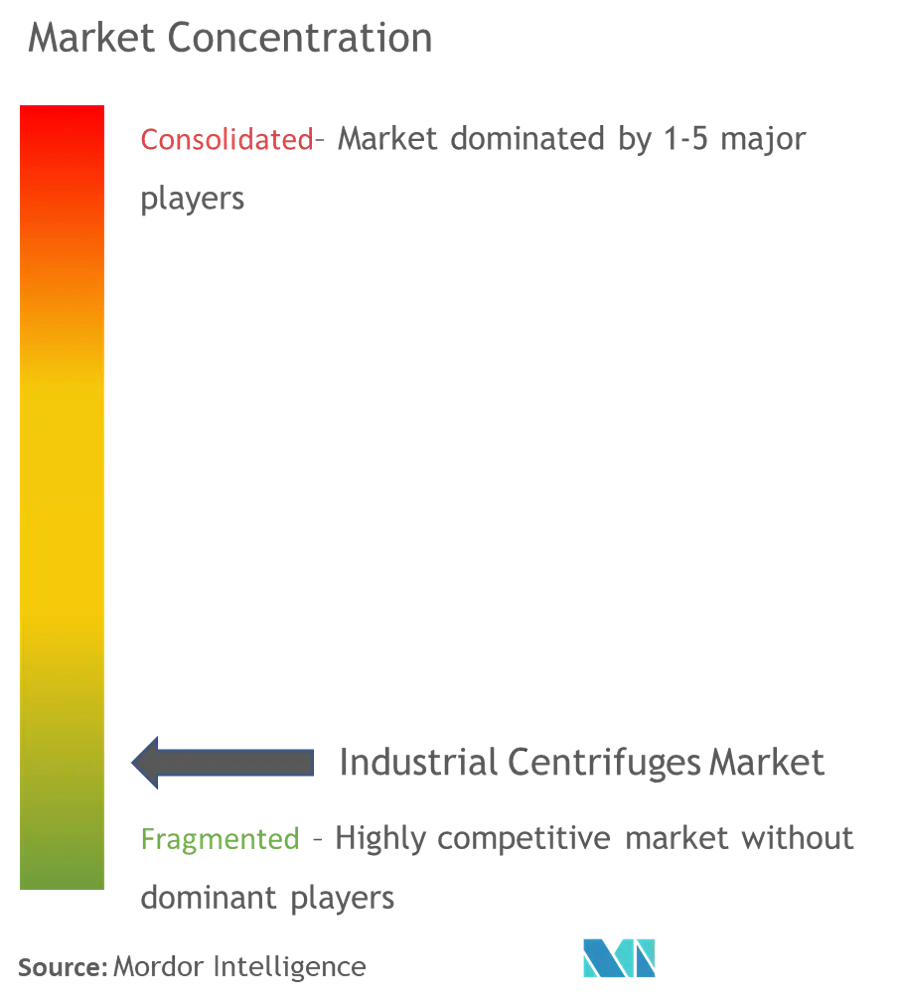

Der weltweite Markt für Industriezentrifugen ist mäßig fragmentiert. Zu den Hauptakteuren auf dem Markt (in keiner bestimmten Reihenfolge) gehören unter anderem Andritz AG, HAUS Centrifuge Technologies, Alfa Laval AB, GEA Group und Flottweg SE.

Marktführer für Industriezentrifugen

-

Alfa Laval AB

-

GEA Group AG

-

HAUS Centrifuges Technologies

-

Flottweg SE

-

Andritz AG

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Industriezentrifugen

- August 2022 GEA stellt auf der ACHEMA 2022 in Frankfurt eine neue Einwegzentrifuge vor, die Kytero 2000. Dieses Produkt basiert auf der bewährten Technologie der großen GEA Pharma-Zentrifugen. Das Produkt eignete sich für Pilotmaßstabs- und Produktionsanwendungen in der pharmazeutischen Industrie und wurde bei der Zellernte, einschließlich Säugetierzellen und E-Coil-Zellen, bevorzugt.

- April 2022 ANDRITZ hat eine Siebschneckenzentrifuge entwickelt, die Screen Scroll Centrifuge HX. Das Produkt verfügte über Funktionen, die einen schnellen Teileaustausch und eine erhöhte Wartbarkeit ermöglichten. Das Produkt könnte Massenchemikalien, Mineralien, Agrochemikalien und Lebensmittel verarbeiten. Das Produkt verfügt außerdem über zusätzliche Funktionen, darunter ein sanftes Zuführsystem, eine modulare Spirale und eine rotierende Baugruppe, die in einem Stück entfernt und ersetzt werden kann.

Branchensegmentierung für industrielle Zentrifugen

Eine Industriezentrifuge ist eine Maschine zur Trennung von Flüssigkeiten oder Partikeln. Zentrifugen nutzen die Zentrifugalkraft, die mehrere Hundert- oder Tausendfache der Erdanziehungskraft erzeugt. Industriezentrifugen können in zwei Haupttypen eingeteilt werden Sedimentations- und Filterzentrifugen. Industriezentrifugen werden in einer Vielzahl von Prozessindustrien eingesetzt, darunter Abwasserverarbeitung, chemische Verarbeitung, Pharma- und Biotechnologieindustrie, Lebensmittelverarbeitung, Bergbau und Mineralienverarbeitung und andere.

Der Markt für Industriezentrifugen ist nach Typ, Design, Betriebsmodus, Branche und Geografie segmentiert. Nach Typ ist der Markt in Sedimentation (Klärer/Eindicker, Dekanter, Scheibenstapel, Hydroklone und andere Sedimentation) und Filterung (Korb, Rollsieb, Schäler, Schieber und andere Filterung) unterteilt. Der Markt ist konstruktionsbedingt in horizontale Zentrifugen und vertikale Zentrifugen unterteilt. Je nach Betriebsmodus ist der Markt in Batch und kontinuierlich unterteilt. Nach Branchen ist der Markt in die Branchen Lebensmittel und Getränke, Pharma, Wasser- und Abwasseraufbereitung, Chemie, Metall- und Bergbauenergie, Zellstoff und Papier sowie andere Branchen unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Markt für Industriezentrifugen in wichtigen Regionen wie dem asiatisch-pazifischen Raum, Nordamerika, Europa, Südamerika, dem Nahen Osten und Afrika.

Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Umsatzes (USD) erstellt.

| Sedimentation | Klär-/Verdickungszentrifugen |

| Dekanterzentrifugen | |

| Tellerzentrifugen | |

| Hydrozyklone | |

| Andere Sedimentationszentrifugen | |

| Filtern | Korbzentrifugen |

| Scroll-Screen-Zentrifugen | |

| Schälzentrifugen | |

| Schubzentrifugen | |

| Andere Filterzentrifugen |

| Horizontale Zentrifugen |

| Vertikale Zentrifugen |

| Charge |

| Kontinuierlich |

| Essen und Getränke |

| Pharmazeutisch |

| Wasser- und Abwasserbehandlung |

| Chemisch |

| Metall und Bergbau |

| Leistung |

| Zellstoff und Papier |

| Andere Branchen |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Rest von Nordamerika | |

| Europa | Deutschland |

| Frankreich | |

| Großbritannien | |

| Italien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Australien | |

| Rest des asiatisch-pazifischen Raums | |

| Südamerika | Brasilien |

| Argentinien | |

| Chile | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Vereinigte Arabische Emirate |

| Saudi-Arabien | |

| Katar | |

| Rest des Nahen Ostens und Afrikas |

| Typ | Sedimentation | Klär-/Verdickungszentrifugen |

| Dekanterzentrifugen | ||

| Tellerzentrifugen | ||

| Hydrozyklone | ||

| Andere Sedimentationszentrifugen | ||

| Filtern | Korbzentrifugen | |

| Scroll-Screen-Zentrifugen | ||

| Schälzentrifugen | ||

| Schubzentrifugen | ||

| Andere Filterzentrifugen | ||

| Design | Horizontale Zentrifugen | |

| Vertikale Zentrifugen | ||

| Betriebsmodus | Charge | |

| Kontinuierlich | ||

| Industrie | Essen und Getränke | |

| Pharmazeutisch | ||

| Wasser- und Abwasserbehandlung | ||

| Chemisch | ||

| Metall und Bergbau | ||

| Leistung | ||

| Zellstoff und Papier | ||

| Andere Branchen | ||

| Erdkunde | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Rest von Nordamerika | ||

| Europa | Deutschland | |

| Frankreich | ||

| Großbritannien | ||

| Italien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Australien | ||

| Rest des asiatisch-pazifischen Raums | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Chile | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Vereinigte Arabische Emirate | |

| Saudi-Arabien | ||

| Katar | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Marktforschung für Industriezentrifugen

Wie groß ist der Markt für Industriezentrifugen?

Es wird erwartet, dass der Markt für Industriezentrifugen im Jahr 2024 7,43 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 4,60 % auf 9,30 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt für Industriezentrifugen derzeit?

Im Jahr 2024 wird die Marktgröße für Industriezentrifugen voraussichtlich 7,43 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Industrielle Zentrifugen-Markt?

Alfa Laval AB, GEA Group AG, HAUS Centrifuges Technologies, Flottweg SE, Andritz AG sind die wichtigsten Unternehmen, die auf dem Markt für Industriezentrifugen tätig sind.

Welches ist die am schnellsten wachsende Region im Markt für Industriezentrifugen?

Schätzungen zufolge wird Nordamerika im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Industrielle Zentrifugen-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Markt für Industriezentrifugen.

Welche Jahre deckt dieser Markt für Industriezentrifugen ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Marktgröße für Industriezentrifugen auf 7,09 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für Industriezentrifugen für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für Industriezentrifugen für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für Industriezentrifugen

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Industriezentrifugen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Industriezentrifugen umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.