Analyse des indonesischen Zahlungsinfrastrukturmarktes

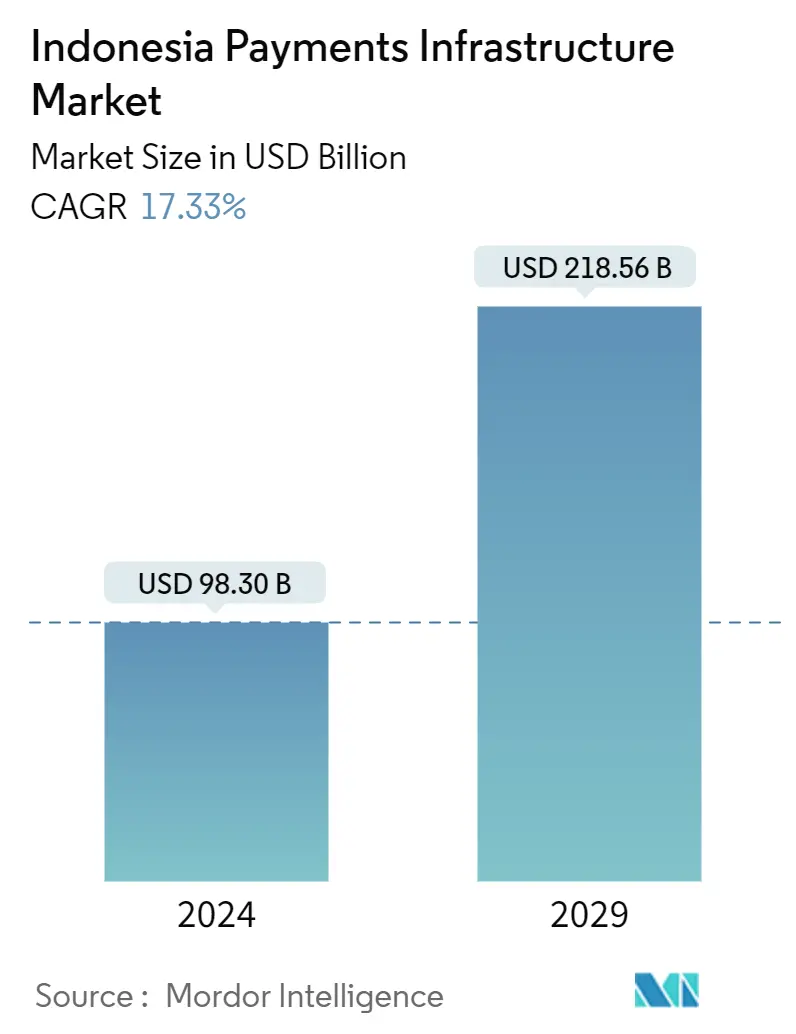

Die Größe des indonesischen Zahlungsinfrastrukturmarktes wird im Jahr 2024 auf 98,30 Milliarden US-Dollar geschätzt und soll bis 2029 218,56 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 17,33 % im Prognosezeitraum (2024–2029) entspricht.

Die COVID-19-Pandemie hat die Art und Weise, wie Verbraucher einkaufen, drastisch verändert und sich auf mehrere Marktsegmente ausgewirkt. Der Einzelhandel erlebte durch die Pandemie einen drastischen Wandel. Verbraucher nutzen zunehmend verschiedene Verkaufsmethoden wie Abholung am Straßenrand, virtuelle Beratungsgespräche, kontaktloses Bezahlen und Social Commerce, also das Einkaufen über soziale Medien. Laut Einzelhandelsexperten und Käuferbefragungen wird erwartet, dass dieses neue Verhalten im Prognosezeitraum anhält. Daher wird erwartet, dass die Nachfrage nach Improvisationen der digitalen Zahlungsinfrastruktur aufgrund der durch die Pandemie verursachten Veränderung des Einkaufsverhaltens zunehmen wird.

- Das Land hat im letzten Jahrzehnt Wellen der Digitalisierung und deren Verbreitung in allen Branchen erlebt. Da die Präsenz vernetzter Geräte unumgänglich geworden ist, hat sich die Wirtschafts- und Finanzlandschaft erheblich verändert. Darüber hinaus fordern Verbraucher angesichts der aktuellen Digitalisierung in allen Branchen zunehmend schnelle, erschwingliche und sichere Finanzdienstleistungen. Solche Trends haben den Bedarf an der Weiterentwicklung von Zahlungsmethoden weltweit erheblich erhöht.

- Darüber hinaus verzeichnete Indonesien aufgrund der Pandemie einen Anstieg der digitalen Akzeptanz bei den Verbrauchern und ein beschleunigtes Wachstum sowohl digitaler Zahlungen als auch von E-Commerce-Plattformen. Nach Angaben der Bank Indonesia (BI) erreichte der Wert elektronischer Geldtransaktionen im Jahr 2020 201 Billionen IDR (13,95 Milliarden US-Dollar), was einem Anstieg von 38,62 % gegenüber 145 Billionen IDR (10,07 Milliarden US-Dollar) im Jahr 2019 entspricht. Die Einführung digitaler und bargeldloser Zahlungen Methoden haben wiederum die zunehmende Einführung von POS-Terminals an verschiedenen Zahlungsgateways vorangetrieben.

- Mit der wachsenden digitalen Zahlungsinfrastruktur im Land stehen die Wirtschafts- und Finanzbehörden im digitalen Zeitalter vor politischen Herausforderungen. Insbesondere die Bank Indonesia schafft ein angemessenes Gleichgewicht zwischen den Bemühungen, die durch digitale Innovationen gebotenen Chancen zu optimieren, und den Bemühungen, die damit verbundenen Risiken zu mindern.

- Zu diesem Zweck gaben die Vision des indonesischen Zahlungssystems und der Blueprint des indonesischen Zahlungssystems für 2025 eine eindeutige Richtung hinsichtlich der Nutzung der Digitalisierung bei gleichzeitiger Umsetzung des Mandats der Bank Indonesia in Bezug auf den Bargeldumlauf, die Geldpolitik und die Stabilität des Finanzsystems vor. Der Blueprint umfasst fünf Visionen des indonesischen Zahlungssystems 2025, die weiter in fünf große Initiativen umgesetzt und in 23 Schlüsselergebnissen manifestiert werden, die schrittweise von 2019 bis 2025 umgesetzt werden.

- Mit dem Indonesia Payment Systems Blueprint 2025 will das Land digitale Innovationen für 91,3 Millionen Menschen ohne Bankverbindung und 62,9 Millionen KKMU in Indonesien auf nachhaltige Weise für formelle Wirtschaft und Finanzen zugänglich machen. Daher sind alle Anstrengungen auf ein stärkeres und gleichmäßiger verteiltes Indonesien in der Zukunft gerichtet.

Markttrends für Zahlungsinfrastruktur in Indonesien

Elektronische Datenerfassung (EDC)

- Für die Zahlungsannahme in allen Einzelhandelsgeschäften werden elektronische Datenerfassungsgeräte (EDC) bzw. POS-Terminals eingesetzt. Dabei handelt es sich grundsätzlich um Geräte für bargeldlose Transaktionen.

- POS-Terminalsysteme haben sich von transaktionsorientierten Terminals/Geräten zu Systemen entwickelt, die sich in das CRM des Unternehmens und andere Finanzlösungen integrieren lassen. Diese Entwicklung ermöglichte den Endbenutzern somit Business Intelligence, ihre Einnahmequellen und Bestände besser zu verwalten. Mit den funktionalen Vorteilen, die die fortschrittlichen Kassensysteme bieten, haben Unternehmen ihre traditionelle Abrechnungssoftware durch Kassensysteme ersetzt und so das Wachstum des Marktes gesichert.

- Darüber hinaus haben sich mobile POS-Terminals (mPOS) schnell zu einem unverzichtbaren Werkzeug entwickelt, das es Händlern jeder Größe ermöglicht, Kartenzahlungen zu akzeptieren. Sie werden zunehmend für Zahlungen, Bestandsverwaltung, Rechnungsdruck und die Bereitstellung von Treueprogrammen in verschiedenen Branchen eingesetzt.

- Von solchen Trends wird erwartet, dass sie strategische Kooperationen und Innovationen seitens der Lösungsanbieter im Land vorantreiben. Mit der kürzlichen Übernahme von MOKA durch Gojek scheint die Konnektivität zwischen Online-Lieferdienst und POS-Terminal in Sicht zu sein. Zuvor hat Pawoon den ersten Schritt zur Integration gemacht, indem es Transaktionen von GrabFood in sein System eingebunden hat.

- Darüber hinaus wird erwartet, dass die Innovation neuer Geräte durch die Akteure, die auf KMU-Unternehmen abzielen, zu einem erheblichen Marktwachstum führen wird. Im Dezember 2020 kündigte Gojek, ein südostasiatischer Super-App-Betreiber, sein neues Point-of-Sale-Gerät (POS) GoBiz Plus für All-in-One-Zwecke für Kleinst- und kleine bis mittlere Unternehmen (KMU) an. in Indonesien.

- Das Gerät ist eine Zusammenarbeit mit der PT Bank Central Asia und dient als Erweiterung der Händler-Super-App GoBiz. GoBiz Plus unterstützt Händler dabei, bargeldlose Zahlungsmethoden für Offline-Transaktionen zu akzeptieren und neue digitale Strategien umzusetzen. Das Unternehmen gab an, dass seine Dienste über 900.000 Einzelhändlern beim Zugang zu digitalen Geschäften geholfen hätten.

- Darüber hinaus investieren die Akteure in die digitale Lösung, die sich in POS-Lösungen integrieren lässt. Im November 2020 spendete das Smart POS Terminal Z90 an das Fintech LinkAja, um mobiles Bezahlen zu fördern. Darüber hinaus leitete der südostasiatische Fahrdienst- und Lebensmittellieferriese Grab eine Serie-B-Investitionsrunde in das indonesische Unternehmen für digitale Zahlungen, LinkAja. Es wird erwartet, dass solche Schritte das Marktwachstum im Land erheblich steigern werden.

Verbraucherzahlungslandschaft

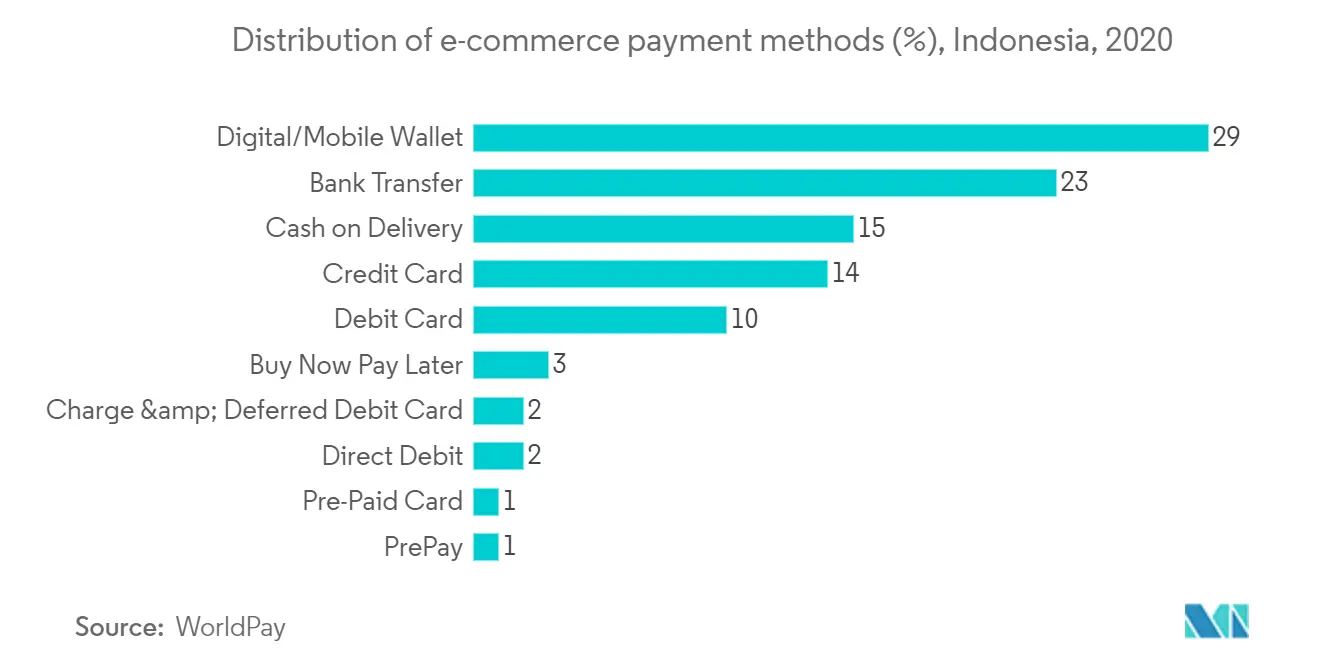

- Die Nutzerzahl digitaler Zahlungsmethoden im Land wächst und Verbraucher nutzen die Technologie zunehmend regelmäßig. Es wird erwartet, dass die wachsende Zahl von E-Commerce-Transaktionen und E-Commerce-Nutzern im Land ein wesentlicher Faktor für die Veränderung der Zahlungslandschaft der Verbraucher sein wird.

- Laut einer von Statista vorgelegten Studie wird erwartet, dass die Zahl der E-Commerce-Nutzer in Indonesien im Jahr 2025 auf 221 Millionen ansteigt, was einen deutlichen Anstieg seit 2017 darstellt, als die E-Commerce-Nutzer bei etwa 70,1 Millionen Nutzern lagen.

- Paypal, Apple Pay, Visa Checkout und Google Pay sind einige der großen Unternehmen, die über einen bedeutenden Anteil aktiver Nutzer verfügen. Darüber hinaus steigt die Nutzerakzeptanz digitaler Zahlungen exponentiell, da immer mehr Nutzer bereit sind, diese Zahlungsarten zu nutzen.

- Laut einer von WorldPay im Februar 2020 durchgeführten Umfrage gaben rund 84 % der E-Payment-Nutzer an, E-Payment-Transaktionen zur Bezahlung von Online-Einkäufen zu nutzen. Der Komfort und die praktische Anwendbarkeit waren die Hauptgründe, warum Indonesier sich für E-Payment-Transaktionen entschieden haben.

- Darüber hinaus belegte OVO im Jahr 2020 den ersten Platz unter den meistgenutzten digitalen Zahlungsplattformen in Indonesien, gefolgt von Gopay und DANA. Die Sicherheit der Plattform und ihr bereichernder Kundenservice waren die Hauptgründe, warum Verbraucher diese Zahlungsplattformen bevorzugten.

- Während GoPay mit Gojek verbunden ist und ausschließlich für Transaktionen innerhalb der App verwendet wird, hat OVO eine Partnerschaft mit Gojeks größtem Konkurrenten Grab und einer der größten E-Commerce-Plattformen Indonesiens, Tokopedia, geschlossen, um seine Position als meistgenutztes Mobiltelefon des Landes zu sichern Zahlungsdienst/App. Es wird erwartet, dass ähnliche Initiativen und Kooperationen der Zahlungsplattformanbieter die zunehmende Akzeptanz digitaler Zahlungsmethoden durch Verbraucher weiter vorantreiben werden.

Überblick über die Zahlungsinfrastrukturbranche in Indonesien

Der indonesische Zahlungsinfrastrukturmarkt ist mäßig konzentriert. Die Wettbewerbsrivalität im untersuchten Markt ist moderat, da sich eine gute Anzahl von Akteuren durchsetzt. Obwohl mehrere Unternehmen auf dem untersuchten Markt tätig sind, müssen Unternehmen ihre Produkte kontinuierlich weiterentwickeln, um sich einen nachhaltigen Wettbewerbsvorteil gegenüber ihren Konkurrenten zu verschaffen und eine Produktdifferenzierung zu erreichen.

- März 2021 – Der südostasiatische Infrastrukturanbieter für digitale Zahlungen Xendit hat 64,6 Millionen US-Dollar an Finanzmitteln eingesammelt. Unternehmen, von kleinen Kiosken (Warungs) bis hin zu KMUs und großen Playern wie Transferwise und Grab, nutzen die API-basierte Technologie des indonesischen Unternehmens Xendit, um Zahlungen abzuwickeln, Marktplätze zu betreiben, Gehaltsabrechnungen auszuzahlen und Betrug aufzudecken.

- Oktober 2021 – PT Jalin Payment Nusantara und PT Bank Pembangunan Daerah Jawa Timur Tbk haben eine Kooperationsvereinbarung (PKS) unterzeichnet, um den Umfang der Bankvermittlungsdienste für das Segment der regionalen Entwicklungsbank zu erweitern. Bankjatim ist mit einer Bilanzsumme von 95,48 Billionen IDR die erste Buch-Drei-Bank-BPD, die sich Jalin anschließt.

Marktführer für indonesische Zahlungsinfrastruktur

-

Xendit

-

Olsera.com

-

Edgeworks Solutions Pte Ltd

-

PT Cashlez Worldwide Indonesia

-

PT. indopay merchant services

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum indonesischen Zahlungsinfrastrukturmarkt

- März 2021 – PAX Technology stellt das IM10 vor, das neueste unbeaufsichtigte Zahlungsgerät, das die Verwendung von QR-Codes und kontaktlosen Zahlungen in jeder berührungslosen Umgebung vorantreiben wird. Der IM10 ist die neueste Ergänzung der IM-Serie, ein All-in-One-Zahlungsgerät mit geringem Platzbedarf.

- Mai 2021 – Gojek und Tokopedia geben ihre Fusion zur GoTo Group bekannt und planen, bis Ende 2021 einen Börsengang und eine Doppelnotierung in New York und Jakarta durchzuführen.

Segmentierung der indonesischen Zahlungsinfrastrukturbranche

Der Umfang des Berichts umfasst:.

Häufig gestellte Fragen zur indonesischen Zahlungsinfrastruktur-Marktforschung

Wie groß ist der indonesische Zahlungsinfrastrukturmarkt?

Die Größe des indonesischen Zahlungsinfrastrukturmarktes wird im Jahr 2024 voraussichtlich 98,30 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 17,33 % auf 218,56 Milliarden US-Dollar wachsen.

Wie groß ist der indonesische Zahlungsinfrastrukturmarkt derzeit?

Im Jahr 2024 wird die Größe des indonesischen Zahlungsinfrastrukturmarktes voraussichtlich 98,30 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem indonesischen Zahlungsinfrastrukturmarkt?

Xendit, Olsera.com, Edgeworks Solutions Pte Ltd, PT Cashlez Worldwide Indonesia, PT. indopay merchant services sind die wichtigsten Unternehmen, die auf dem indonesischen Zahlungsinfrastrukturmarkt tätig sind.

Welche Jahre deckt dieser indonesische Zahlungsinfrastrukturmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des indonesischen Zahlungsinfrastrukturmarktes auf 81,26 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des indonesischen Zahlungsinfrastrukturmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des indonesischen Zahlungsinfrastrukturmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht zur indonesischen Zahlungsinfrastrukturbranche

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate der indonesischen Zahlungsinfrastruktur im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der indonesischen Zahlungsinfrastruktur umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.