Analyse des indonesischen Öl- und Gasmarktes

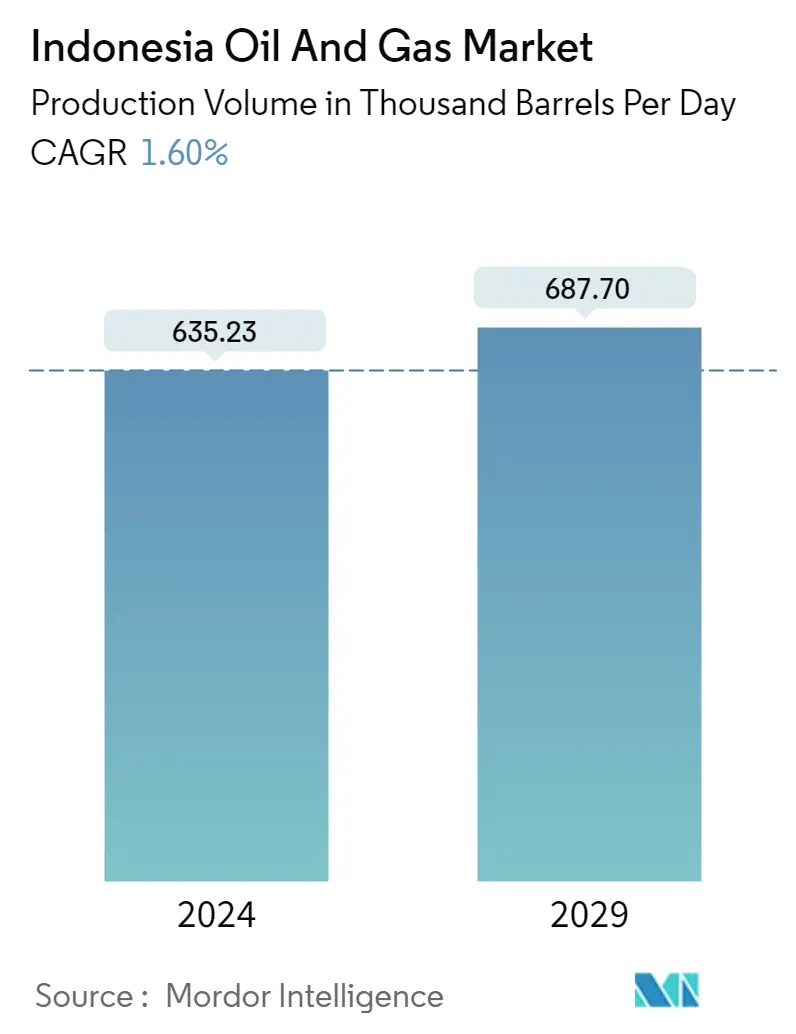

Es wird erwartet, dass die Größe des indonesischen Öl- und Gasmarkts in Bezug auf das Produktionsvolumen von 635,23 Tausend Barrel pro Tag im Jahr 2024 auf 687,70 Tausend Barrel pro Tag im Jahr 2029 wachsen wird, bei einer durchschnittlichen jährlichen Wachstumsrate von 1,60 % im Prognosezeitraum (2024–2029).

- Mittelfristig dürften Faktoren wie die steigende Nachfrage nach Erdölprodukten aufgrund des Wachstums der lokalen Wirtschaft sowie staatliche Initiativen zur Steigerung der Produktion von Erdöl und Erdgas den Markt antreiben.

- Andererseits wird erwartet, dass die aufgrund vieler Faktoren hohe Volatilität der Rohölpreise und die zunehmende Nutzung erneuerbarer Energien den Markt bremsen werden.

- Dennoch verfügt Indonesien über eines der größten nachgewiesenen Ölreserven unter den südostasiatischen Ländern. Darüber hinaus verzeichnet das Land ein rasantes Wirtschaftswachstum, weshalb die Nachfrage nach Erdöl und daraus gewonnenen Erdölprodukten in Zukunft wahrscheinlich stark ansteigen wird. Solche Entwicklungen werden den am Markt beteiligten Akteuren wahrscheinlich erhebliche Chancen bieten.

Trends auf dem Öl- und Gasmarkt in Indonesien

Für den Upstream-Sektor wird ein deutliches Wachstum erwartet

- Indonesien ist ein Entwicklungsland in Südostasien und verfügt über eine der größten nachgewiesenen Erdöl- und Erdgasreserven der Region.

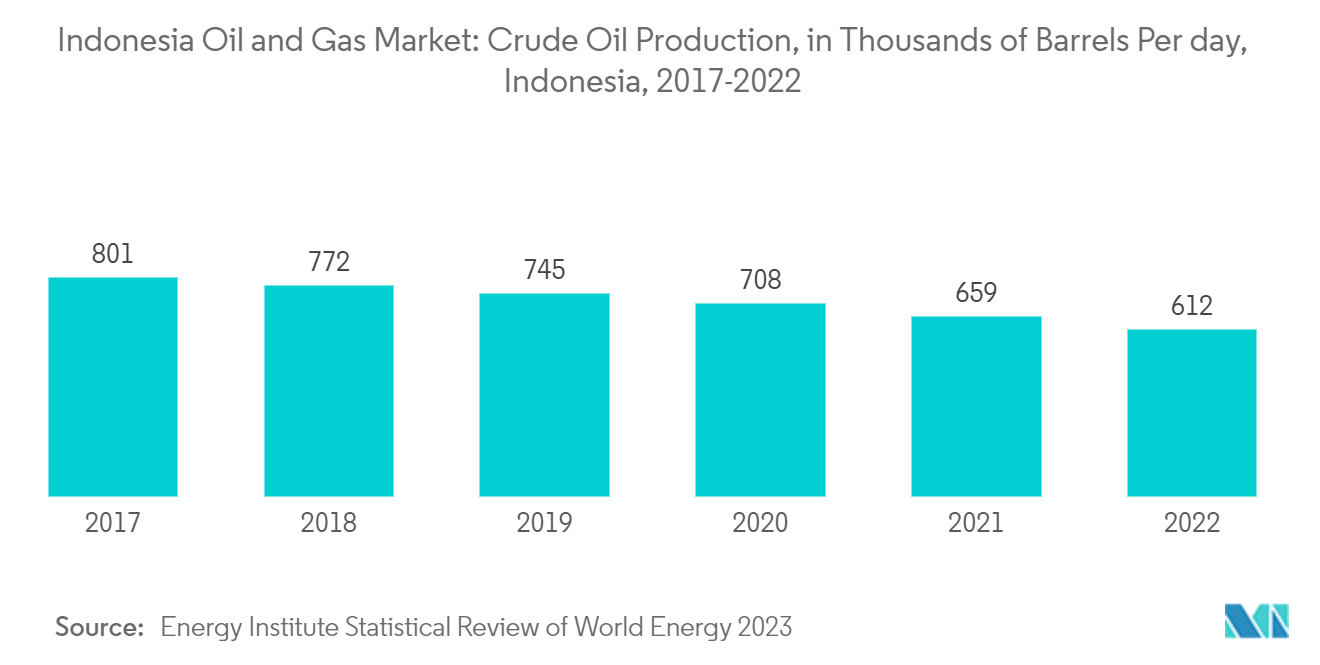

- Die Rohölproduktion des Landes lag im Jahr 2022 bei 612.000 Barrel pro Tag. Die Regierung beobachtet verstärkte Aktivitäten im Upstream-Sektor, um der rückläufigen Produktion aus reifenden Feldern entgegenzuwirken.

- Im Januar 2022 meldete die Explorationsbohrung Manapatu 1x von Pertamina im Mahakam Block vor der Küste von Ost-Kalimantan 207 Meter Öl- und Gas-Nettoförderung, nachdem sie 3.776 Meter erreicht hatte. Beim Bohrgestängetest wurden gut fließende Gasmengen von 15 Millionen Kubikfuß pro Tag und Kondensatmengen von 500 Barrel pro Tag festgestellt. Weitere Bohrlochentwicklungsarbeiten sind im Gange, um mit der kommerziellen Produktion zu beginnen.

- Im April 2022 war die Ölförderung des Landes auf 660.000 Barrel und die Gasförderung auf 6.160 Millionen Standardkubikfuß pro Tag (mmscfd) ausgelegt.

- Aufgrund der oben genannten Punkte wird der Upstream-Sektor im Prognosezeitraum voraussichtlich ein deutliches Wachstum verzeichnen.

Der zunehmende Einsatz erneuerbarer Energien dürfte den Markt bremsen

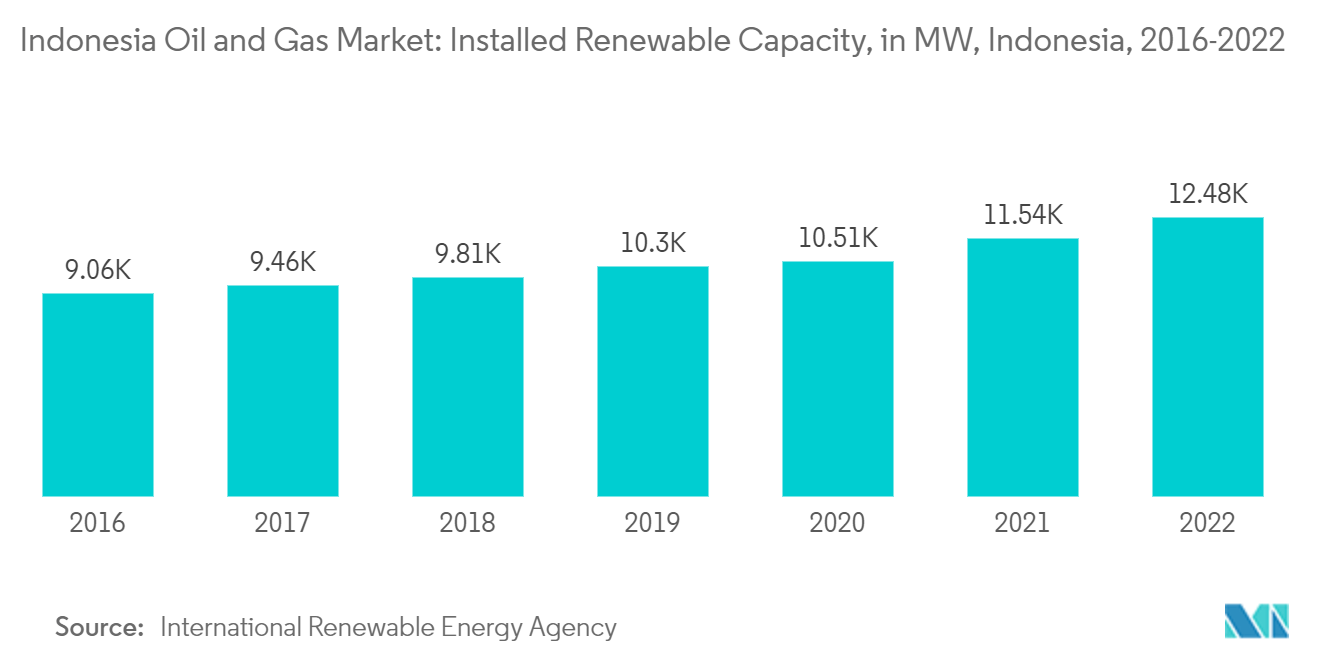

- Indonesien hat damit begonnen, erneuerbare Energien in seinen Energiemix aufzunehmen, um den Anteil heimischer Kohle und Erdöl zu reduzieren und so weniger Emissionen und eine grüne Wirtschaft zu erreichen. Aus diesem Grund hat sich die Regierung das Ziel gesetzt, bis 2025 einen Anteil von 23 % erneuerbarer Energien und bis 2050 einen Anteil von 31 % zu erreichen.

- Dieses Ziel sowie staatliche Richtlinien und Programme haben dazu geführt, dass landesweit mehrere Projekte für erneuerbare Energien entwickelt wurden.

- Im April 2022 entwickelten Quantum Power Asia Pte Ltd und ib Vogt GmbH gemeinsam einen Solarpark mit einer Kapazität von über 3,5 GW mit einer Investition von 5 Milliarden US-Dollar. Das Projekt wird auf den indonesischen Riau-Inseln errichtet und Strom nach Singapur exportieren.

- Im April 2022 gaben eines der führenden Energieunternehmen Indonesiens, Quantum Power Asia Pte Ltd, und der deutsche Solarenergieprojektentwickler Ib Vogt GmbH bekannt, mehr als 5 Milliarden US-Dollar in die Entwicklung eines Solarenergieprojekts mit einer Stromerzeugungskapazität von mehr als 5 Milliarden US-Dollar zu investieren als 3,5 GW auf den indonesischen Riau-Inseln.

- PT Pertamina ist ein staatliches Öl- und Erdgasunternehmen mit Sitz in Jakarta. Das Unternehmen plant, voraussichtlich zwischen 2022 und 2026 11 Milliarden US-Dollar in den Bereich der erneuerbaren Energien zu investieren.

- Darüber hinaus verfügt Indonesien über mehr als 17.000 Inseln, 100 Stauseen und 520 natürliche Seen. Die Regierung plant, auf diesen Feldern fast 60 schwimmende PV-Solarenergieprojekte zu installieren.

- Daher könnte die schnelle Einführung erneuerbarer Energiekapazitäten im Land den indonesischen Öl- und Gasmarkt im Prognosezeitraum bremsen.

Überblick über die indonesische Öl- und Gasindustrie

Der indonesische Öl- und Gasmarkt ist mäßig konsolidiert. Zu den wichtigsten am Markt beteiligten Akteuren (nicht in bestimmter Reihenfolge) gehören unter anderem Shell PLC, BP PLC, China National Offshore Oil Corporation, PT Pertamina und Chevron Corporation.

Indonesiens Öl- und Gasmarktführer

BP Plc

China National Offshore Oil Corporation

PT Pertamina

Chevron Corporation

Shell Plc

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum indonesischen Öl- und Gasmarkt

- Juni 2023 Sembcorp Industries unterzeichnet einen Gasverkaufsvertrag über 1,41 Milliarden US-Dollar mit Medco Energi International über den Import von Gas aus einem Offshore-Projekt in Indonesien nach Singapur. Das Gas wird aus dem Gasfeld West Natuna gewonnen und über die Gaspipeline West Natuna-Singapur nach Singapur transportiert.

- November 2022 Medco Energy Internasional Tbk, ein indonesischer Öl- und Gaskonzern, gibt die Unterzeichnung einer Vereinbarung mit Singapur bekannt, um den Stadtstaat ab August 2023 fünf Jahre lang weiterhin mit Gas zu versorgen. Diese Vereinbarung wird zwischen der Tochtergesellschaft Medco EP Grissik Ltd und Singapore Gas unterzeichnet Importeur Gas Supply Pte Ltd. (GSPL).

Segmentierung der indonesischen Öl- und Gasindustrie

Die Öl- und Erdgasmärkte sind wichtige Industriezweige auf dem Energiemarkt und spielen als weltweit wichtigste Energiequelle eine einflussreiche Rolle in der Weltwirtschaft. Die Prozesse und Systeme bei der Förderung und Verteilung von Öl und Gas sind hochkomplex, kapitalintensiv und erfordern modernste Technologie.

Der indonesische Öl- und Gasmarkt ist nach Sektoren in Upstream, Midstream und Downstream unterteilt. Die Marktgröße und Prognosen wurden auf der Grundlage des Volumens für alle oben genannten Segmente erstellt.

Häufig gestellte Fragen zur indonesischen Öl- und Gasmarktforschung

Wie groß ist der indonesische Öl- und Gasmarkt?

Die Größe des indonesischen Öl- und Gasmarktes wird im Jahr 2024 voraussichtlich 635,23 Tausend Barrel pro Tag erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 1,60 % auf 687,70 Tausend Barrel pro Tag wachsen.

Wie groß ist der indonesische Öl- und Gasmarkt derzeit?

Im Jahr 2024 wird die Größe des indonesischen Öl- und Gasmarktes voraussichtlich 635,23 Tausend Barrel pro Tag erreichen.

Wer sind die Hauptakteure auf dem indonesischen Öl- und Gasmarkt?

BP Plc, China National Offshore Oil Corporation, PT Pertamina, Chevron Corporation, Shell Plc sind die wichtigsten Unternehmen, die auf dem indonesischen Öl- und Gasmarkt tätig sind.

Seite zuletzt aktualisiert am:

Bericht der indonesischen Öl- und Gasindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Öl und Gas in Indonesien im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Indonesiens Öl und Gas umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.