Größe des indonesischen Foodservice-Marktes

|

|

Studienzeitraum | 2017 - 2029 |

|

|

Marktgröße (2024) | 62.40 Milliarden US-Dollar |

|

|

Marktgröße (2029) | 115 Milliarden US-Dollar |

|

|

Größter Anteil nach Gastronomietyp | Full-Service-Restaurants |

|

|

CAGR (2024 - 2029) | 13.43 % |

|

|

Am schnellsten wachsend nach Gastronomietyp | Cafés und Bars |

|

|

Marktkonzentration | Niedrig |

Hauptakteure |

||

|

||

|

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Indonesien Foodservice-Marktanalyse

Die Größe des indonesischen Foodservice-Marktes wird im Jahr 2024 auf 55,25 Milliarden US-Dollar geschätzt und soll bis 2029 103,76 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 13,43 % im Prognosezeitraum (2024–2029) entspricht.

Die Popularität der chinesischen, japanischen und indischen Küche treibt das Wachstum des Marktes voran

- Das Segment der Full-Service-Restaurants (FSRs) hält nach Gastronomietyp den größten Marktanteil. Es wird prognostiziert, dass im Prognosezeitraum ein CAGR von 13,95 % nach Wert verzeichnet wird. Die Popularität der asiatischen Küche hat aufgrund des wachsenden Bedarfs an gastronomischer Vielfalt insbesondere bei der jüngeren Bevölkerung zugenommen. Die beliebtesten Küchen des Landes sind Chinesisch, Japanisch und Indisch. Aufgrund der Nachfrage nach traditionellen kantonesischen und taiwanesischen kulinarischen Angeboten in gehobenen Restaurants ist die chinesische Küche neben allen anderen asiatischen Küchen nach wie vor beliebt.

- Es wird prognostiziert, dass Cloud Kitchens im Prognosezeitraum eine jährliche Wachstumsrate (CAGR) von 13,49 % nach Wert verzeichnen werden. Cloud Kitchens bieten eine große Auswahl an Küchen, um den vielfältigen Gaumen der indonesischen Verbraucher zu bedienen. Von traditionellen indonesischen Gerichten bis hin zu internationaler Küche bieten Cloud Kitchens eine Reihe von Optionen, um die Verbraucher zufrieden zu stellen. Hangry ist eine der beliebtesten Cloud-Küchen in Indonesien. Es bietet eine Vielzahl an Gerichten, darunter indonesische, chinesische, japanische und westliche. Ebenso ist Mama Roz eine Halal-zertifizierte Cloud-Küchenmarke, die sich auf die Küche des Nahen Ostens und des Mittelmeerraums spezialisiert hat.

- Das Segment der Schnellrestaurants (QSRs) hält nach Gastronomieart den zweitgrößten Anteil. Es wird prognostiziert, dass während des Studienzeitraums eine CAGR von 5,49 % verzeichnet wird. In Indonesien nehmen schnelle, unabhängige Dienstleistungen zu, da die Verbraucher traditionelles und lokales Fast Food mit gesünderen, qualitativ hochwertigen Lebensmitteln bevorzugen. Das Wachstum von Lebensmittellieferdiensten wie GrabFood und GoFood hat es für Schnellrestaurants einfacher gemacht, Kunden zu erreichen, die nur begrenzten Zugang zu physischen Standorten haben. Dies hat die Nachfrage nach Schnellrestaurants erhöht, ihre Lieferkapazitäten zu erweitern und mehr Kunden zu erreichen.

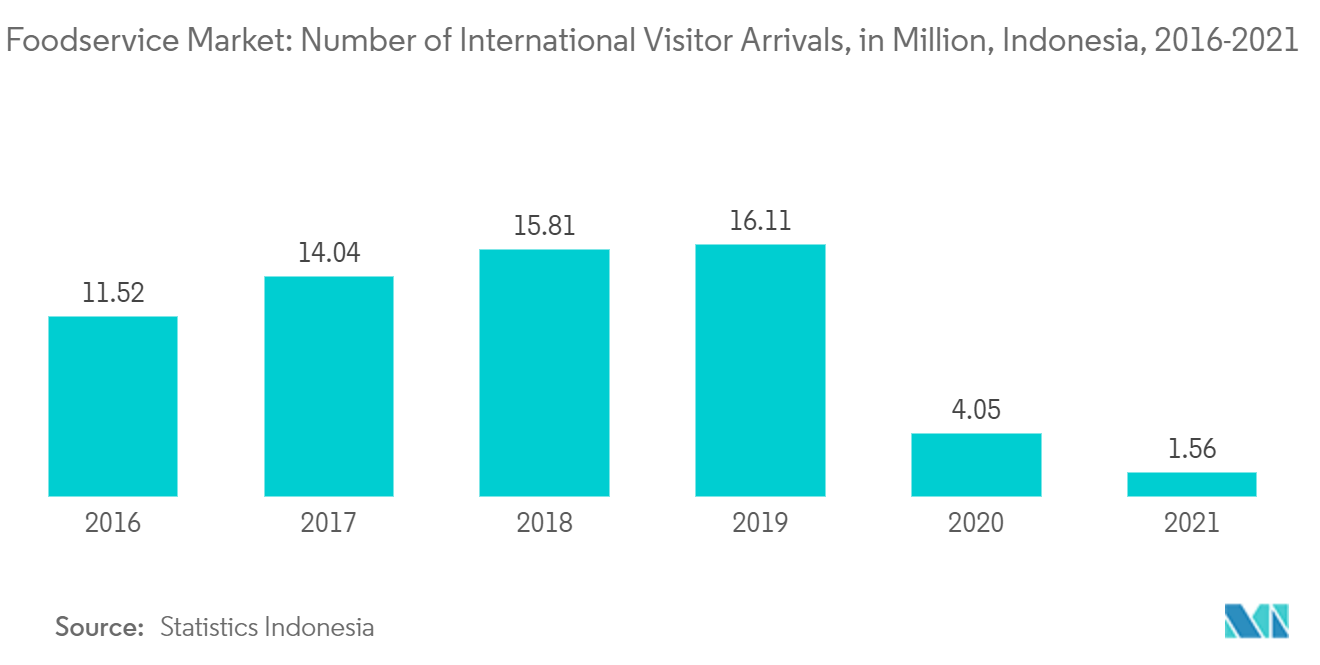

Wachsender Tourismussektor im Land

Der Tourismussektor ist ein integraler Bestandteil der indonesischen Wirtschaft und machte im Jahr 2021 rund 5 % des Bruttoinlandsprodukts aus. Die Beliebtheit des internationalen Tourismus ist jedoch von Region zu Region sehr unterschiedlich, wobei die Insel Bali das beliebteste Reiseziel Indonesiens ist. Obwohl sich die meisten internationalen Hotelketten in Jakarta, Bali, Bandung, Surabaya, Yogyakarta und Medan befinden, expandieren aufgrund der Entwicklung der Infrastruktur und der Förderung neuer Touristenziele immer mehr in sekundäre Städte. Das Wachstum des Tourismussektors und der Gastronomie bedingen sich gegenseitig. Der untersuchte Markt ist sehr vielfältig und umfasst High-End-Hotels und -Restaurants, die lokale und internationale Küche servieren, Fast-Food-Restaurants, Cafés und Bars, Bäckereien, kleine Low-End-Restaurants, Straßenrestaurants, die als Warungs bekannt sind, und Verkäufer, die Lebensmittel an Kunden auf der Straße verkaufen. Das Wachstum dieser Unternehmen stand im Einklang mit der Entwicklung des Tourismus und der wachsenden Mittelschicht. Die Welttourismusorganisation der Vereinten Nationen (UNWTO) hat nicht nur beliebte lokale Gerichte in die nationale Lebensmittelkategorie aufgenommen, sondern auch Bali, Joglosemar (zu dem Yogjakarta, Solo und Semarang gehören) und Bandung als kulinarische Reiseziele angekündigt, die den von ihr gesetzten Standards entsprechen. Daher wird erwartet, dass der Tourismussektor in Indonesien, der in den letzten zehn Jahren allmählich gewachsen ist, das Wachstum des Marktes im Prognosezeitraum weiter steigern wird.

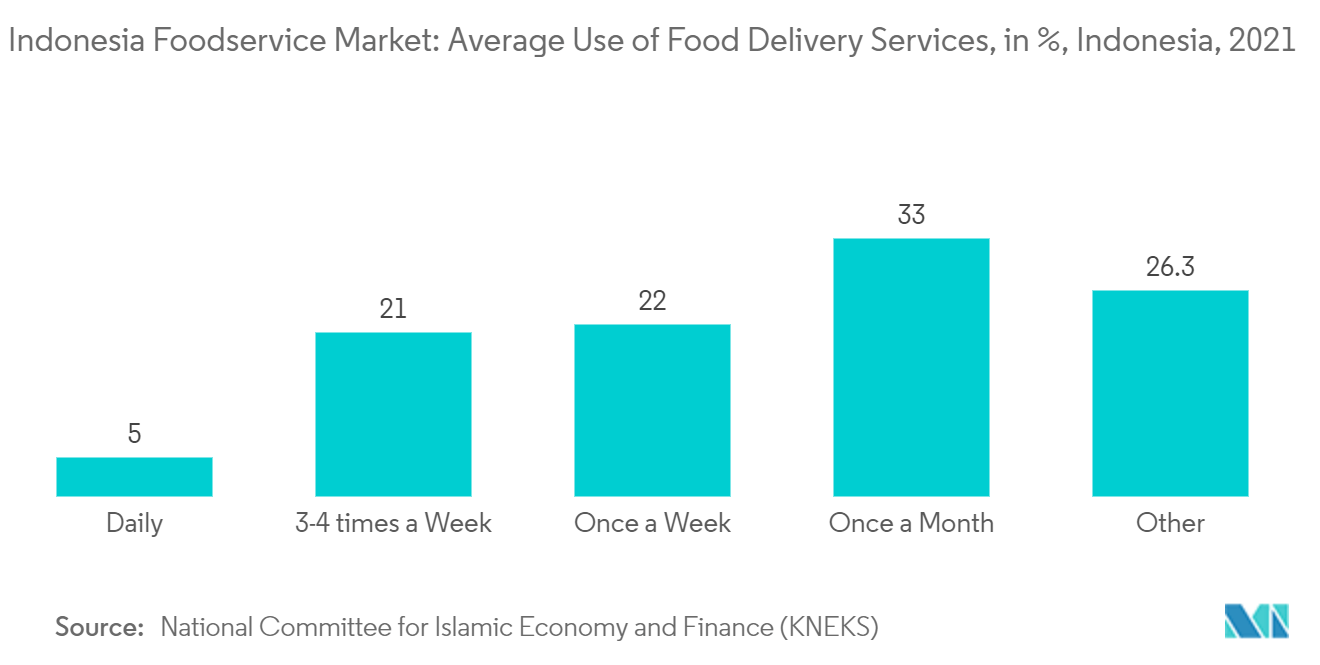

Steigende Präferenzen für Online-Essenslieferungen

Im Einklang mit der zunehmenden Urbanisierung gibt es einen Anstieg der Verbraucher, die nach Dienstleistungen mit dem größten Komfort suchen. Das Internet, der E-Commerce und Online-Plattformen werden immer beliebter, da es viele kleine Verkaufsketten, eine höhere Durchdringung und Akzeptanz bei den Verbrauchern gibt. Die Gründung neuer Filialketten und die Erweiterung der bestehenden Filialen sind zu beobachten, wodurch ihre Beliebtheit bei den Verbrauchern steigt. Aus diesem Grund wächst der Online-Kanal des Landes am schnellsten. Die Essensliefer-Apps wie Go-Food von Go-Jek bieten einen viel nahtloseren Lieferservice, der in den letzten Jahren eine erhebliche Anzahl von Nutzern gewonnen hat. Auch die Online-Bestellung von Lebensmitteln über mobile Anwendungen hat sich bei den Verbrauchern in Indonesien zunehmend verlagert, was den gesamten indonesischen Foodservice-Markt angekurbelt hat. Die Verbraucher bestellen zunehmend lokale indonesische Küche über diese Online-Lebensmittelanwendungen, was zu einer Verlagerung hin zu indonesischem Essen führt. Angesichts der wachsenden Nachfrage nach Liefer-Apps freuen sich viele Restaurantbesitzer und Familienunternehmen zunehmend darauf, über diese Plattform zu arbeiten, um den Umsatz zu steigern. Daher kurbeln Online-Kanäle den Foodservice-Sektor im Land an.

Überblick über die indonesische Foodservice-Branche

Der indonesische Foodservice-Markt ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 1,29 % einnehmen. Die Hauptakteure auf diesem Markt sind PT Dom Pizza Indonesia, PT Fast Food Indonesia Tbk, PT Mitra Adiperkasa Tbk, PT Rekso Nasional Food und PT Sarimelati Kencana Tbk (alphabetisch sortiert).

Indonesiens Foodservice-Marktführer

PT Dom Pizza Indonesia

PT Fast Food Indonesia Tbk

PT Mitra Adiperkasa Tbk

PT Rekso Nasional Food

PT Sarimelati Kencana Tbk

Other important companies include Inspire Brands, Inc., Jiwa Group, Kulo Group, PT Bumi Berkah Boga, PT Eka Bogainti, PT JCO Donut & Coffee, PT Richeese Kuliner Indonesia, Restaurant Brands Asia Limited, The Wendy's Company.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum indonesischen Foodservice-Markt

- Januar 2023 Popeyes führt das neue Shrimp Roll in seine Meeresfrüchtekarte ein.

- Januar 2023 Restaurants Brand Asia führt Popeyes in Indonesien ein. Popeyes eröffnete vier Restaurants in der Margo City Mall, im Supermal Karawaci und in Skyli.

- Oktober 2022 Indonesiens lokale Burger-Kette Flip Burger geht eine Partnerschaft mit Kenangan Brands in Indonesien ein.

Indonesien Foodservice-Marktbericht – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Anzahl der Verkaufsstellen

- 4.2 Durchschnittlicher Bestellwert

-

4.3 Gesetzlicher Rahmen

- 4.3.1 Indonesien

- 4.4 Menüanalyse

5. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

-

5.1 Gastronomietyp

- 5.1.1 Cafés und Bars

- 5.1.1.1 Nach Küche

- 5.1.1.1.1 Bars und Kneipen

- 5.1.1.1.2 Cafés

- 5.1.1.1.3 Saft-/Smoothie-/Dessertriegel

- 5.1.1.1.4 Spezialisierte Kaffee- und Teeläden

- 5.1.2 Wolkenküche

- 5.1.3 Full-Service-Restaurants

- 5.1.3.1 Nach Küche

- 5.1.3.1.1 asiatisch

- 5.1.3.1.2 europäisch

- 5.1.3.1.3 Lateinamerikanisch

- 5.1.3.1.4 Naher Osten

- 5.1.3.1.5 nordamerikanisch

- 5.1.3.1.6 Andere FSR-Küchen

- 5.1.4 Schnellrestaurants

- 5.1.4.1 Nach Küche

- 5.1.4.1.1 Bäckereien

- 5.1.4.1.2 Burger

- 5.1.4.1.3 Eiscreme

- 5.1.4.1.4 Fleischbasierte Küche

- 5.1.4.1.5 Pizza

- 5.1.4.1.6 Andere QSR-Küchen

-

5.2 Auslauf

- 5.2.1 Verkettete Verkaufsstellen

- 5.2.2 Unabhängige Outlets

-

5.3 Standort

- 5.3.1 Freizeit

- 5.3.2 Unterkunft

- 5.3.3 Einzelhandel

- 5.3.4 Eigenständige

- 5.3.5 Reisen

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

-

6.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 6.4.1 Inspire Brands, Inc.

- 6.4.2 Jiwa Group

- 6.4.3 Kulo Group

- 6.4.4 PT Bumi Berkah Boga

- 6.4.5 PT Dom Pizza Indonesia

- 6.4.6 PT Eka Bogainti

- 6.4.7 PT Fast Food Indonesia Tbk

- 6.4.8 PT JCO Donut & Coffee

- 6.4.9 PT Mitra Adiperkasa Tbk

- 6.4.10 PT Rekso Nasional Food

- 6.4.11 PT Richeese Kuliner Indonesia

- 6.4.12 PT Sarimelati Kencana Tbk

- 6.4.13 Restaurant Brands Asia Limited

- 6.4.14 The Wendy's Company

7. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR FOODSERVICE-CEOS

8. ANHANG

-

8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der indonesischen Foodservice-Branche

Cafés und Bars, Cloud Kitchen, Full-Service-Restaurants und Schnellrestaurants werden als Segmente nach Foodservice-Typ abgedeckt. Verkettete Outlets und unabhängige Outlets werden als Segmente von Outlet abgedeckt. Freizeit, Beherbergung, Einzelhandel, Standalone und Reisen werden als Segmente nach Standort abgedeckt.

- Das Segment der Full-Service-Restaurants (FSRs) hält nach Gastronomietyp den größten Marktanteil. Es wird prognostiziert, dass im Prognosezeitraum ein CAGR von 13,95 % nach Wert verzeichnet wird. Die Popularität der asiatischen Küche hat aufgrund des wachsenden Bedarfs an gastronomischer Vielfalt insbesondere bei der jüngeren Bevölkerung zugenommen. Die beliebtesten Küchen des Landes sind Chinesisch, Japanisch und Indisch. Aufgrund der Nachfrage nach traditionellen kantonesischen und taiwanesischen kulinarischen Angeboten in gehobenen Restaurants ist die chinesische Küche neben allen anderen asiatischen Küchen nach wie vor beliebt.

- Es wird prognostiziert, dass Cloud Kitchens im Prognosezeitraum eine jährliche Wachstumsrate (CAGR) von 13,49 % nach Wert verzeichnen werden. Cloud Kitchens bieten eine große Auswahl an Küchen, um den vielfältigen Gaumen der indonesischen Verbraucher zu bedienen. Von traditionellen indonesischen Gerichten bis hin zu internationaler Küche bieten Cloud Kitchens eine Reihe von Optionen, um die Verbraucher zufrieden zu stellen. Hangry ist eine der beliebtesten Cloud-Küchen in Indonesien. Es bietet eine Vielzahl an Gerichten, darunter indonesische, chinesische, japanische und westliche. Ebenso ist Mama Roz eine Halal-zertifizierte Cloud-Küchenmarke, die sich auf die Küche des Nahen Ostens und des Mittelmeerraums spezialisiert hat.

- Das Segment der Schnellrestaurants (QSRs) hält nach Gastronomieart den zweitgrößten Anteil. Es wird prognostiziert, dass während des Studienzeitraums eine CAGR von 5,49 % verzeichnet wird. In Indonesien nehmen schnelle, unabhängige Dienstleistungen zu, da die Verbraucher traditionelles und lokales Fast Food mit gesünderen, qualitativ hochwertigen Lebensmitteln bevorzugen. Das Wachstum von Lebensmittellieferdiensten wie GrabFood und GoFood hat es für Schnellrestaurants einfacher gemacht, Kunden zu erreichen, die nur begrenzten Zugang zu physischen Standorten haben. Dies hat die Nachfrage nach Schnellrestaurants erhöht, ihre Lieferkapazitäten zu erweitern und mehr Kunden zu erreichen.

| Cafés und Bars | Nach Küche | Bars und Kneipen |

| Cafés | ||

| Saft-/Smoothie-/Dessertriegel | ||

| Spezialisierte Kaffee- und Teeläden | ||

| Wolkenküche | ||

| Full-Service-Restaurants | Nach Küche | asiatisch |

| europäisch | ||

| Lateinamerikanisch | ||

| Naher Osten | ||

| nordamerikanisch | ||

| Andere FSR-Küchen | ||

| Schnellrestaurants | Nach Küche | Bäckereien |

| Burger | ||

| Eiscreme | ||

| Fleischbasierte Küche | ||

| Pizza | ||

| Andere QSR-Küchen |

| Verkettete Verkaufsstellen |

| Unabhängige Outlets |

| Freizeit |

| Unterkunft |

| Einzelhandel |

| Eigenständige |

| Reisen |

| Gastronomietyp | Cafés und Bars | Nach Küche | Bars und Kneipen |

| Cafés | |||

| Saft-/Smoothie-/Dessertriegel | |||

| Spezialisierte Kaffee- und Teeläden | |||

| Wolkenküche | |||

| Full-Service-Restaurants | Nach Küche | asiatisch | |

| europäisch | |||

| Lateinamerikanisch | |||

| Naher Osten | |||

| nordamerikanisch | |||

| Andere FSR-Küchen | |||

| Schnellrestaurants | Nach Küche | Bäckereien | |

| Burger | |||

| Eiscreme | |||

| Fleischbasierte Küche | |||

| Pizza | |||

| Andere QSR-Küchen | |||

| Auslauf | Verkettete Verkaufsstellen | ||

| Unabhängige Outlets | |||

| Standort | Freizeit | ||

| Unterkunft | |||

| Einzelhandel | |||

| Eigenständige | |||

| Reisen | |||

Marktdefinition

- FULL-SERVICE-RESTAURANTS - Ein Gastronomiebetrieb, in dem Kunden an einem Tisch sitzen, dem Kellner ihre Bestellung aufgeben und an einem Tisch Essen serviert bekommen.

- SCHNELLSERVICE-RESTAURANTS - Ein Gastronomiebetrieb, der seinen Kunden Bequemlichkeit, Schnelligkeit und Essensangebote zu niedrigeren Preisen bietet. Die Kunden bedienen sich in der Regel selbst und tragen ihr eigenes Essen zu ihren Tischen.

- CAFES BARS - Eine Art Gastronomiebetrieb, zu dem Bars und Pubs gehören, die zum Ausschenken von alkoholischen Getränken zum Verzehr zugelassen sind, Cafés, die Erfrischungen und leichte Speisen servieren, sowie Tee- und Kaffeespezialitäten, Dessertbars, Smoothie-Bars und Saftbars.

- CLOUD-KÜCHE - Ein Foodservice-Unternehmen, das eine Großküche nutzt, um Speisen ausschließlich für die Lieferung oder zum Mitnehmen zuzubereiten, ohne dass Gäste dort essen.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Schätzungen zur Marktgröße für die Prognosejahre erfolgen nominal. Die Inflation wird für den durchschnittlichen Bestellwert berücksichtigt und anhand der prognostizierten Inflationsraten in den Ländern prognostiziert.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen