Indonesien eCommerce Logistik Marktanalyse

Während des Zeitraums der Prognose wird erwartet, dass der indonesische E-Commerce-Logistikmarkt eine CAGR von mehr als 5 % verzeichnen wird.

- Indonesien mit seiner riesigen Bevölkerung hat ein großes Marktpotenzial. Während der COVID-19-Pandemie stiegen die E-Commerce-Transaktionen um 23 % auf prognostizierte 32 Milliarden US-Dollar. Der Gesamtumsatz des Online-Marktes in Indonesien erreichte im Jahr 2020 44 Milliarden US-Dollar, wobei der E-Commerce-Sektor 72 % des gesamten Wertes der digitalen Wirtschaft ausmachte. Dies erhöhte die Nachfrage nach E-Commerce-Logistikdienstleistungen, was darauf hindeutet, dass sich der Markt während COVID-19 sehr gut entwickelt hat.

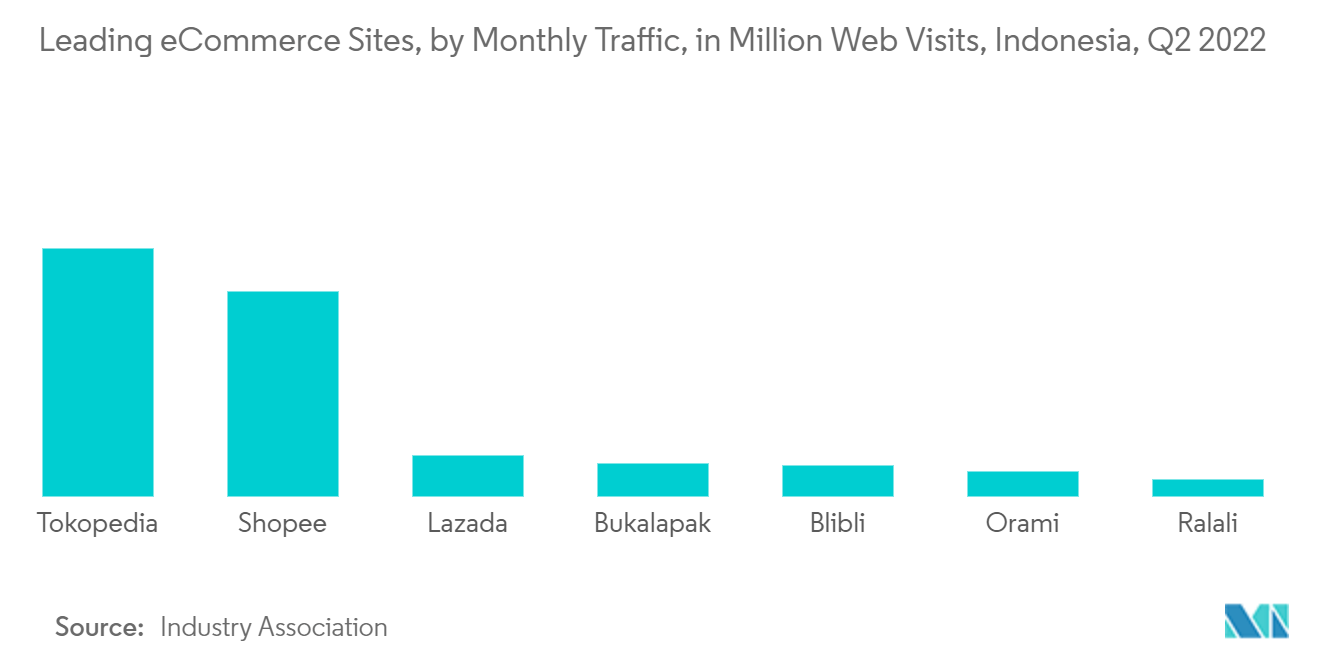

- Mit einer Bevölkerung von 273,5 Millionen Menschen ist Indonesien einer der vielversprechendsten südostasiatischen E-Commerce-Märkte der Welt, vor allem aufgrund der Akzeptanz des Online-Shoppings durch die jüngere Generation als bequemere und erschwinglichere Art des Einkaufens. Große und kleine grenzüberschreitende E-Commerce-Plattformen im Land wecken auch das Interesse der Menschen am Online-Shopping, indem sie Cashback-Zahlungen anbieten. Dadurch wird der E-Commerce noch beliebter. Indonesien hat die größte digitale Wirtschaft in der Region und macht etwa 40 % des gesamten Marktes aus. Es ist die Heimat von Einhörnern wie Gojek (Ride-Hailing), Tokopedia (E-Commerce), Bukalapak (E-Commerce) und OVO (Digital Payment), die die Digitalisierung des Landes entschlossen vorantreiben. Sie haben Investoren aus der ganzen Welt angezogen, insbesondere große Technologieunternehmen, die in der Region Fuß fassen wollen. Nach Angaben des indonesischen Ministeriums für Kommunikation und Informationstechnologie vermarkten etwa 21 Millionen indonesische KMUs oder 32 % der Gesamtzahl ihre Produkte auf Online-Marktplätzen. Bis 2024 hofft die Regierung, mindestens 30 Millionen KMUs online zu bringen. All diese Faktoren tragen zum Wachstum des Marktes bei.

- Im Vergleich zu den Nachbarländern ist die Internetdurchdringung in Indonesien jedoch nach wie vor gering. Während in einigen städtischen Gebieten ein kommerzielles 5G-Netz eingeführt wurde, haben viele Inseln und ländliche Gebiete nur einen eingeschränkten oder gar keinen Internetzugang. Die Verbesserung der Logistikinfrastruktur ist in einem Land mit rund 17.000 Inseln und einem riesigen Seegebiet nach wie vor eine Herausforderung. Die Qualität der Arbeitskräfte in Indonesien reicht grundsätzlich nicht aus, um den Anforderungen der digitalen Industrie gerecht zu werden. Rund 87 % der Erwerbstätigen haben nur eine Primar- und Sekundarschulbildung abgeschlossen. Im Vergleich zu anderen Ländern des Verbands Südostasiatischer Nationen (ASEAN) sind die bargeldlosen Zahlungen Indonesiens noch relativ unterentwickelt. Ein weiteres Hindernis für die Entwicklung des E-Commerce im Land ist die regulatorische Unsicherheit. Während die Regierung ihre Absicht bekundet hat, Reformen durchzuführen, wird es schwierig sein, bestimmte nach innen gerichtete Richtlinien zu ändern. Daher wird erwartet, dass das Regulierungssystem unvorhersehbar bleibt. Dies sind die Herausforderungen, die Indonesien bewältigen muss, um ein schnelles Marktwachstum zu erzielen.

Markttrends für E-Commerce-Logistik in Indonesien

Live-Commerce trägt zur Marktexpansion bei

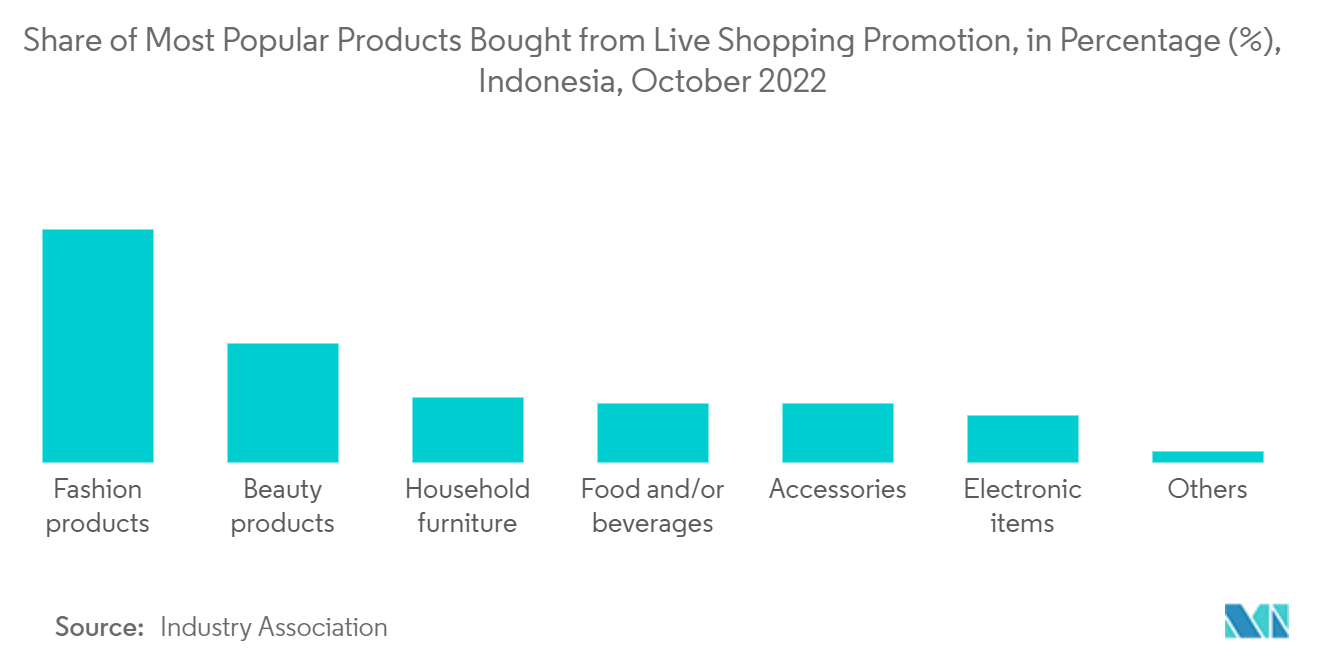

Live-Commerce ist der Online-Verkauf von Produkten über Live-Videos, während die Käufer in Echtzeit mit der Marke interagieren. Der Live-Handel hat sich in den digitalen Ökosystemen Indonesiens und Südostasiens zu einer lukrativen Branche entwickelt, insbesondere nachdem China es geschafft hat, das System zu einer seiner stärksten Verkaufskampagnen auszubauen. Mehrere Branchen haben Live-Shopping eingeführt, um ihre Produkte zu vermarkten. Laut einer im Oktober 2022 durchgeführten Umfrage zum Live-Shopping in Indonesien haben 69 % der Befragten in Indonesien Produkte über den Livestream-Handel gekauft. 57 % der indonesischen Befragten nutzten eine E-Commerce-Plattform, um Live-Shopping zu verfolgen. E-Commerce-Plattformen in Indonesien setzen Live-Shopping ein, um die Kundenbindung zu verbessern und den Umsatz zu steigern. Shopee war die führende E-Commerce-Plattform für Live-Shopping. 69 % der indonesischen Befragten nutzten TikTok, um Live-Shopping zu sehen. Der attraktive Rabatt war der Hauptgrund, warum Indonesier bei Live-Shopping-Aktionen einkauften, wie 66 % der Befragten angaben. Modeprodukte waren die beliebtesten Produkte, die Indonesier bei Live-Shopping-Aktionen kauften. 50 % der indonesischen Befragten gaben an, dass sie daran interessiert sind, Artikel aus einer Live-Shopping-Aktion zu kaufen.

Während größere Marken dazu neigen, Live-Shopping zu nutzen, um neue Produkte oder Verkäufe voranzutreiben, manifestieren sich die Vorteile des Ansatzes für kleine Verkäufer anders. Für diese Händler sind Videos ein Front-End-Trichter, um neue potenzielle Käufer anzulocken und Kunden einzuladen, ihre Marken und Produkte besser kennenzulernen. Für neue Händler kann der durchschnittliche Livestream die Produktzuschauerzahlen und Ladenbesuche um 40 % bzw. 20 % steigern und gleichzeitig 29 % ihrer Bestellungen für den Tag generieren. Insgesamt kann Live-Streaming auch zu einem Anstieg von bis zu 625-mal mehr Produktdetailseitenaufrufen, einem 262-fachen Anstieg der Shop-Besuche und bis zu 100 % der täglichen Bestellungen des Shops führen. In einigen Fällen konnten kleine Marken mehr als 80.000 Zuschauer durch einen Inhalt gewinnen, der im Rahmen ihrer Live-Shopping-Bemühungen generiert wurde. Für die fast 65 Millionen kleinen und mittleren Unternehmen (KMUs) Indonesiens – von denen fast 98 % Kleinstunternehmen mit einem Jahresumsatz von weniger als 300 Millionen IDR (19.500 USD) sind – könnte der Trend inmitten eines staatlichen Vorstoßes in Richtung Digitalisierung Türen zu neuen Kunden öffnen. In Anbetracht dessen wird der Live-Handel in Indonesien in den kommenden Jahren ein enormes Wachstum verzeichnen. Mit diesem Wachstum des Live-Handels wird der indonesische E-Commerce-Logistikmarkt weiter expandieren.

Staatliche Vorschriften können sich negativ auf den Markt auswirken

Das Wachstum des E-Commerce in Indonesien hat einen großen Unterschied in der Wirtschaft des ganzen Landes gemacht. Die Daten zeigen jedoch auch, dass ausländische Produkte den E-Commerce-Markt in Indonesien dominieren, was für die heimische Wirtschaft gefährlich ist. Das Indonesische Institut der Wissenschaften (LIPI) führte eine Umfrage zum Online-Handel (E-Commerce) in Indonesien durch, das von 90 % der ausländischen Produkte überschwemmt wird. Das hat Auswirkungen; Die Warenimporte über den elektronischen Handel haben stark zugenommen. Die Implikation ist, dass die Wettbewerbsfähigkeit einheimischer Produkte schwächer wird. Der Trend, Waren über den E-Commerce zu importieren, erfordert besondere Aufmerksamkeit von der Regierung. Daten des Zolls besagen, dass die durchschnittliche Menge der über den E-Commerce importierten Waren im Laufe des Jahres 2018 um 10,5 % pro Monat gestiegen ist, während der Transaktionswert gegenüber dem Vorjahr um 22 % gestiegen ist. Es gibt mehrere Gründe, warum sich importierte Waren auf dem indonesischen E-Commerce-Markt gut verkaufen. Erstens kaufen die Verbraucher Waren aus dem Ausland ein, weil das Produkt auf dem Markt selten ist. Zweitens wird der Preis der Waren von den Käufern relativ niedrig bewertet. Tatsächlich bieten einige E-Commerce-Plattformen in Indonesien ausländischen Verkäufern die Möglichkeit, Online-Shops im Land zu eröffnen. Wenn dies nicht sofort verfolgt wird, wird dies nach Ansicht einiger Branchenexperten die Geschäftskontinuität von Online-Produzenten und -Verkäufern in Indonesien weiter gefährden.

Die indonesische Regierung unternimmt Schritte in diese Richtung. Indonesien plant, Online-Händlern, insbesondere E-Commerce, die Einreise in das Land zu verwehren, so der indonesische Minister für Genossenschaften und KMU. Das Ministerium hat Änderungen an der Verordnung Nr. 50/2020 des Handelsministers über Geschäftsgenehmigungen, Marketing und Überwachung des Handels über elektronische Systeme (PMSE) vorgeschlagen. Der Minister betonte, dass dieser Plan erforderlich ist, um die Produkte, die im Inland vermarktet werden, besser zu erhalten. Derzeit gibt es viele ausländische E-Commerce-Akteure, die direkt in dem südostasiatischen Land verkaufen können, aber die Produkte erfüllen nicht den indonesischen National Standard (SNI) oder die Marktzulassung der Food and Drug Monitoring Agency (BPOM). Dem Minister zufolge sollte jeder internationale E-Commerce grundsätzlich in den indonesischen Markt eintreten dürfen, muss aber verpflichtet sein, ein Unternehmen in Indonesien zu gründen. Das Ministerium hofft, dass bei der Umsetzung der Beschränkungspolitik in Zukunft Kleinst-, Klein- und Mittelunternehmen nicht außen vor bleiben oder nicht in der Lage sind, mit importierten Produkten zu konkurrieren, die auf ausländischen E-Commerce-Plattformen verkauft werden, die im Vergleich zu inländischen Waren meist billiger sind. Die Regierung hofft, dass bei der Umsetzung der Beschränkungspolitik in Zukunft Kleinst-, Klein- und Mittelunternehmen nicht ausgeschlossen werden oder nicht in der Lage sind, mit importierten Produkten zu konkurrieren, die auf ausländischen E-Commerce-Plattformen verkauft werden. Dies könnte jedoch zu einer geringeren E-Commerce-Nachfrage führen und sich negativ auf den Markt auswirken.

Indonesien eCommerce Logistikbranche Übersicht

Der indonesische E-Commerce-Logistikmarkt ist von Natur aus fragmentiert. Die Nachfrage nach E-Commerce-Logistikdienstleistungen wächst im ganzen Land rasant, und Unternehmen werden wettbewerbsfähiger, um diese Chance zu nutzen. Große internationale Akteure tätigen strategische Investitionen zum Aufbau eines regionalen Logistiknetzwerks, wie z. B. die Eröffnung neuer Distributionszentren und intelligenter Lager. JNE Express, SiCepat Ekspres Indonesia, Ninja Xpress, J & T Express und POS Indonesia sind einige der Hauptakteure auf dem Markt. Um die Kostenwettbewerbsfähigkeit zu erhalten, arbeiten Unternehmen, die online tätig sind, lieber mit Drittanbietern zusammen, anstatt interne Zusteller einzustellen. Globale Unternehmen investieren aktiv in die Region, um von den Wachstumschancen zu profitieren. DHL und UPS sind die beiden großen Global Player, die auf dem Markt aktiv sind.

Indonesien E-Commerce-Logistik-Marktführer

-

JNE Express

-

SiCepat Ekspres Indonesia

-

Ninja Xpress

-

J&T Express

-

POS Indonesia

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Indonesien eCommerce Logistik Marktnachrichten

- August 2022 Der globale Logistikdienstleister J&T Express kündigte zur Feier des siebten Bestehens des Unternehmens im Land die Erweiterung von zwei Sortierzentren in Indonesien an, um der wachsenden lokalen Geschäftsnachfrage gerecht zu werden und das Arbeitsumfeld für die Mitarbeiter zu verbessern, sowie eine kostenlose Versandkampagne für Kunden. Um der steigenden Nachfrage nach Lieferdiensten gerecht zu werden, umfassen die beiden modernisierten Sortierlager in den Städten Madiun und Banjarmasin jeweils eine Fläche von rund 20.000 Quadratmetern, mit einer Gebäudefläche von mehr als 12.000 Quadratmetern.

- Dezember 2022 Das in Singapur ansässige Unternehmen Ninja Van stärkt seine Paketzustellkapazitäten in Indonesien durch eine Zusammenarbeit mit der lokalen Fluggesellschaft Trigana Air. Im Rahmen der Partnerschaft wird ein Boeing 737-300-Flugzeug mit einer Kapazität von bis zu 15,5 Tonnen Pakete von Jakarta, der indonesischen Hauptstadt auf der Insel Java, nach Sulawesi, Kalimantan und Sumatra liefern. Sie ist seit dem 11. Dezember täglich in Betrieb. Das Unternehmen bietet auch Logistics+ an, eine Supply-Chain-Management-Lösung für KMUs, die Beschaffungs-, Zahlungs-, Finanzierungs-, Fulfillment- und Vertriebsdienstleistungen umfasst.

Segmentierung der indonesischen E-Commerce-Logistikbranche

Der Begriff E-Commerce-Logistik bezieht sich auf die Transport-, Lager- und Distributionsdienstleistungen, die das Logistikunternehmen einem Online-Händler erbringt. Der indonesische E-Commerce-Logistikmarkt ist nach Dienstleistungen (Transport, Lagerhaltung und Bestandsverwaltung sowie Mehrwertdienste), nach Unternehmen (B2B und B2C), nach Bestimmungsort (national und international/grenzüberschreitend) und nach Produkten (Mode und Bekleidung, Unterhaltungselektronik, Haushaltsgeräte, Möbel, Schönheits- und Körperpflegeprodukte und andere Produkte) unterteilt. Der Bericht bietet Marktgrößen und Prognosen im Wert (Mrd. USD) für alle oben genannten Segmente.

| Nach Service | Transport |

| Lagerhaltung und Bestandsverwaltung | |

| Mehrwertdienste (Etikettierung, Verpackung) | |

| Nach Unternehmen | B2B |

| B2C | |

| Nach Ziel | Inländisch |

| International/Grenzüberschreitend | |

| Nach Produkt | Mode und Bekleidung |

| Unterhaltungselektronik | |

| Haushaltsgeräte | |

| Möbel | |

| Schönheits- und Körperpflegeprodukte | |

| Andere Produkte (Spielzeug, Lebensmittel usw.) |

Indonesien eCommerce Logistik Marktforschung FAQs

Wie groß ist der aktuelle indonesische E-Commerce-Logistikmarkt?

Der indonesische E-Commerce-Logistikmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine CAGR von mehr als 5 % verzeichnen

Wer sind die Hauptakteure auf dem indonesischen E-Commerce-Logistikmarkt?

JNE Express, SiCepat Ekspres Indonesia, Ninja Xpress, J&T Express, POS Indonesia sind die wichtigsten Unternehmen, die auf dem indonesischen E-Commerce-Logistikmarkt tätig sind.

Welche Jahre deckt dieser indonesische E-Commerce-Logistikmarkt ab?

Der Bericht deckt die historische Marktgröße des indonesischen E-Commerce-Logistikmarktes für Jahre ab 2019, 2020, 2021, 2022 und 2023. Der Bericht prognostiziert auch die Größe des indonesischen E-Commerce-Logistikmarktes für Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Customers of Logistics Services Reports

Popular Logistics Reports

Other Popular Industry Reports

Indonesien Bericht über die E-Commerce-Logistikbranche

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate der indonesischen E-Commerce-Logistik im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der E-Commerce-Logistik in Indonesien enthält einen Marktprognoseausblick bis 2029 und einen historischen Überblick. Holen Sie sich eine Probe dieser Branchenanalyse als kostenlosen PDF-Download des Berichts.