Marktanalyse für Abfallwirtschaft in Indien

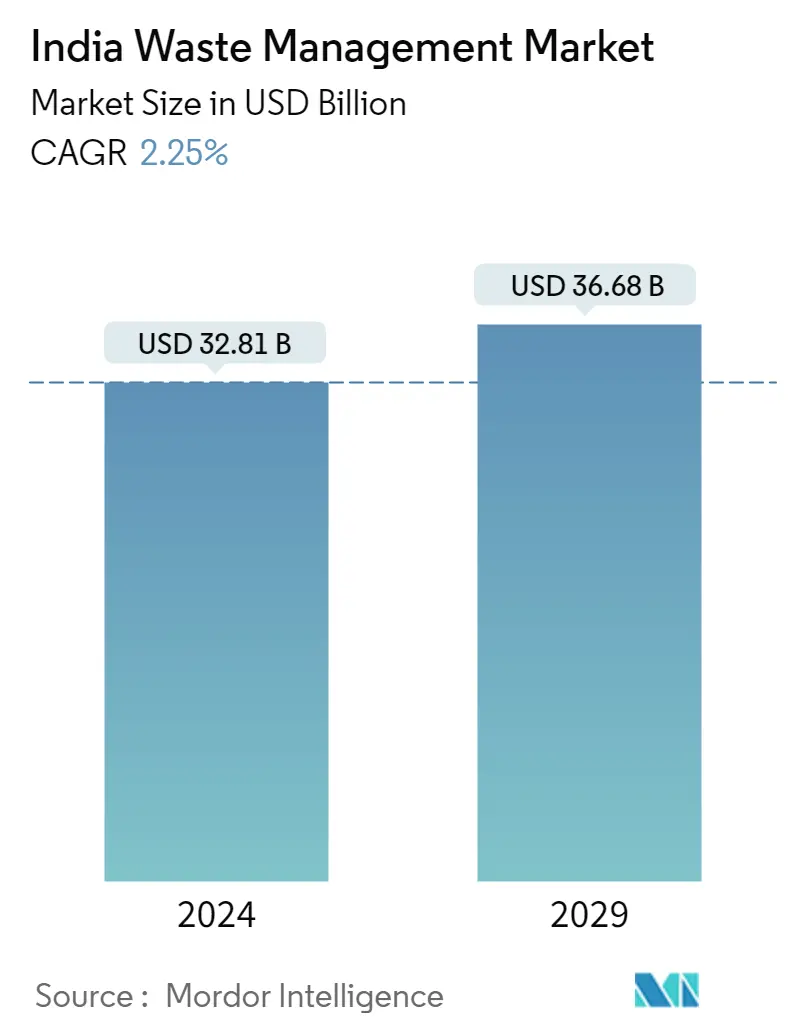

Die Größe des indischen Abfallwirtschaftsmarkts wird im Jahr 2024 auf 32,81 Milliarden US-Dollar geschätzt und soll bis 2029 36,68 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 2,25 % im Prognosezeitraum (2024–2029) entspricht.

- Der indische Abfallwirtschaftsmarkt verzeichnet aufgrund der hohen Bevölkerungsdichte und der zunehmenden industriellen Aktivität ein gesundes Wachstum, was zu erheblichen Mengen an gefährlichen und ungefährlichen Abfällen führt.

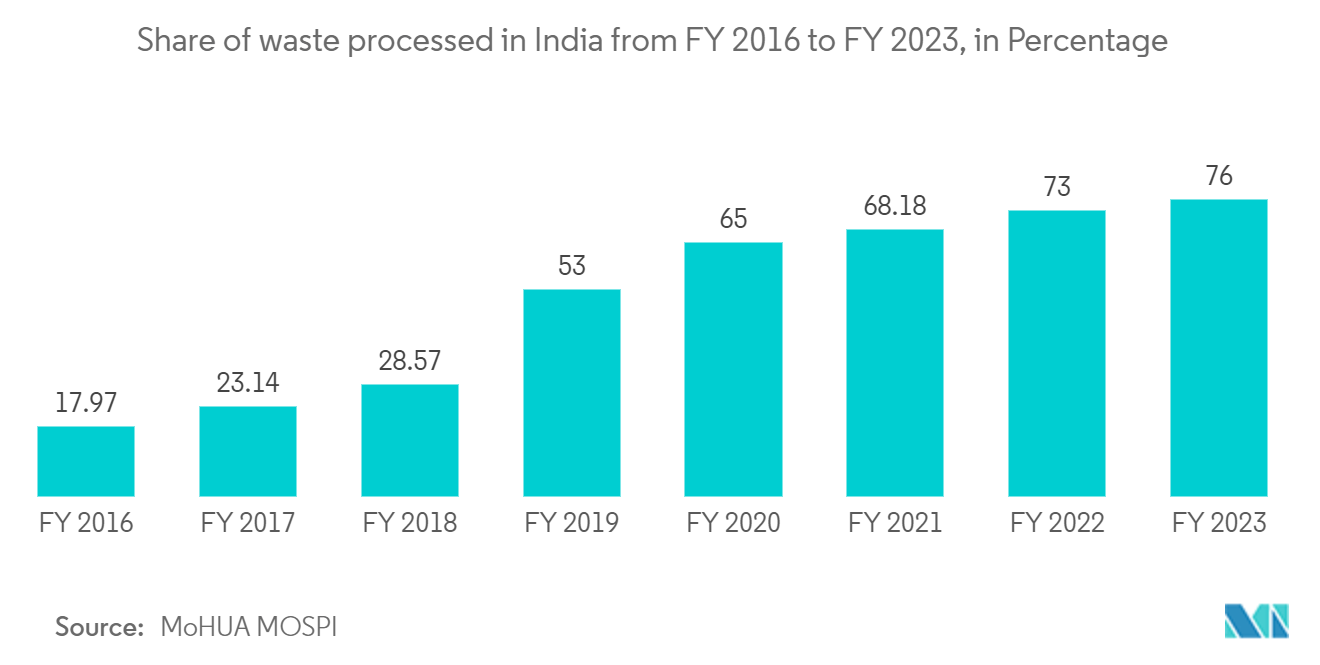

- Obwohl das Konzept der Kreislaufwirtschaft in Indien relativ neu ist, gewinnt es schnell an Bedeutung. Die indische Abfallwirtschaft birgt ein enormes Potenzial, da derzeit nur 30 % der 75 % wiederverwertbaren Abfälle recycelt werden. Unzureichende Richtlinien für Abfallsammlung, -entsorgung und -recycling sowie eine ineffiziente Infrastruktur tragen zum schlechten Zustand der Abfallbewirtschaftung im Land bei.

- Es entstehen zahlreiche Start-ups mit innovativen Abfallmanagement-Ideen und Methoden zur Umwandlung von Abfällen in wertvolle Ressourcen. Um die Herausforderungen in dieser Branche effektiv anzugehen, ist jedoch ein erhebliches Maß an Wissen erforderlich.

Markttrends für Abfallwirtschaft in Indien

Anstieg der Abfallmenge

- Die wachsende Bevölkerung und die rasche Urbanisierung haben zu einem erheblichen Anstieg des Abfallaufkommens geführt und erfordern effiziente und nachhaltige Abfallbewirtschaftungspraktiken. Aufgrund der raschen Urbanisierung, des Wirtschaftswachstums und der erhöhten städtischen Verbrauchsraten gehört Indien zu den zehn Ländern mit der höchsten Erzeugung von Siedlungsabfällen (MSW).

- Laut einem Bericht des Energy and Resources Institute (TERI) erzeugt Indien jährlich über 62 Millionen Tonnen (MT) Abfall. Lediglich 43 Tonnen des gesamten erzeugten Abfalls werden gesammelt, 12 Tonnen werden vor der Entsorgung behandelt und die restlichen 31 Tonnen werden auf Mülldeponien entsorgt.

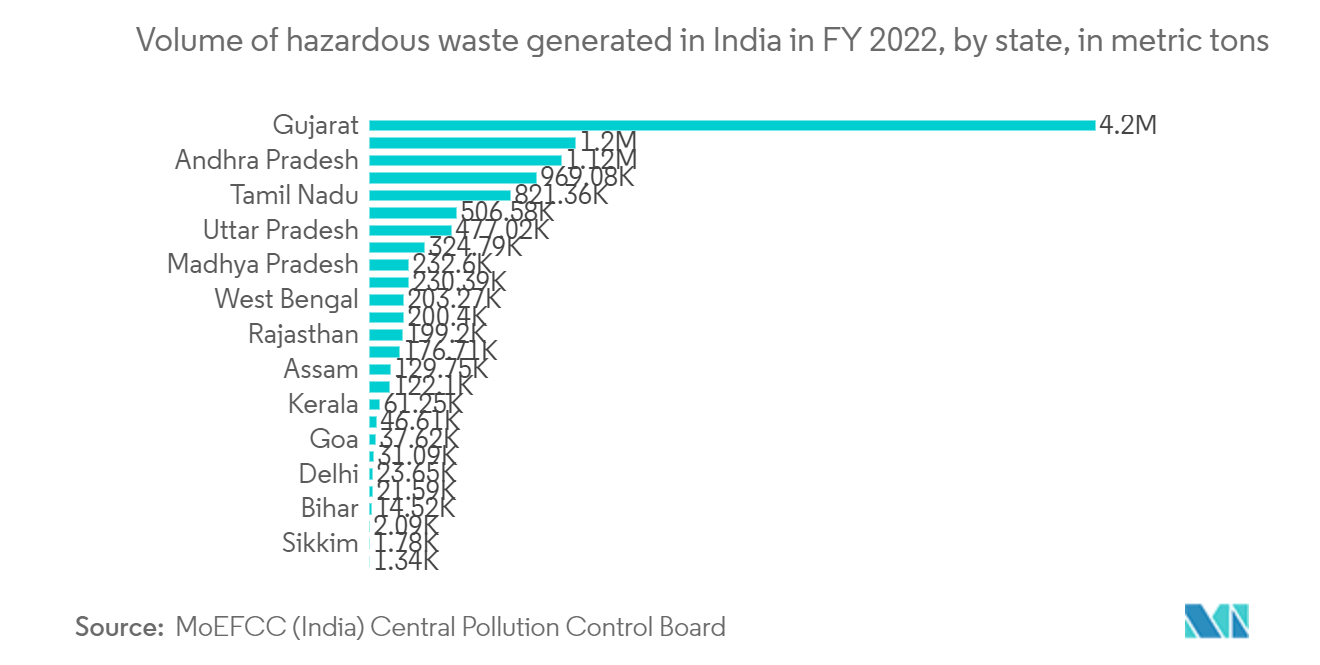

- Das Indian Central Pollution Control Board (CPCB) geht davon aus, dass das jährliche Abfallaufkommen in Indien bis 2030 auf 165 Tonnen ansteigen wird. Gleichzeitig wird erwartet, dass das Aufkommen gefährlicher Abfälle, Kunststoffabfälle, Elektroschrott und biomedizinischer Abfälle proportional zunehmen wird.

- Der Kunststoffverbrauch in Indien ist in den letzten fünf Jahren deutlich gestiegen, was zu einem Anstieg der Abfallproduktion führte. Das Land produziert jährlich 3,4 Millionen Tonnen Plastikmüll, von denen nur 30 Prozent recycelt werden.

Die Zunahme von Abfallwirtschafts-Startups in Indien

- Die Swachh Bharat Initiative, das Flaggschiffprogramm der indischen Regierung zur Abfallsammlung und effektiven Bewirtschaftung, soll aufstrebenden Startups, die sich auf innovative Lösungen konzentrieren, erhebliche Wachstumsaussichten bieten. Diese Startups zielen vor allem auf Elektronik- und biomedizinische Abfälle ab und streben danach, erfinderische wissenschaftliche Ansätze für die Abfallbewirtschaftung zu entwickeln und sicherere Entsorgungsmethoden zu priorisieren.

- Ein solches Unternehmen, das in Jaipur ansässige Abfallmanagement-Startup WeVOIS, sicherte sich in seiner Pre-Series-A-Runde eine Gesamtfinanzierung von 4 Millionen US-Dollar bei einer Bewertung von 10 Millionen US-Dollar und nutzte dabei eine Kombination aus Eigenkapital und Fremdkapital. WeVOIS hat die Umwelt für über 2,5 Millionen Menschen in 18 Städten in Indien, darunter Jaipur, Dehradun, Sikar, Gwalior und Jaisalmer, deutlich verbessert. Das Unternehmen verzeichnete im vergangenen Jahr ein beeindruckendes Wachstum von 250 % gegenüber dem Vorjahr und einen Anstieg der Kundenakquise um 60 % in den letzten sechs Monaten, wobei die Abwanderungsrate seit seiner Gründung bei Null lag.

- Bintix, eine weitere Initiative, die im August 2020 in Chennai gestartet wurde und zunächst 100 Haushalte versorgte, beliefert mittlerweile über 2.000 Haushalte und sammelt monatlich 8.500 kg Abfall – eine Zahl, die stetig steigt. Bintix versorgt Haushalte mit bestimmten Säcken, berechnet auf einen Sack pro Woche, wobei die Abholung jeden Donnerstag geplant ist. Jeder Beutel ist mit einem Barcode ausgestattet, der die Rückverfolgbarkeit des Abfalls gewährleistet. Dadurch kann Bintix Haushalte einbeziehen, die keinen reinen Trockenabfall bereitgestellt haben.

Überblick über die indische Abfallwirtschaftsbranche

Der untersuchte Markt ist fragmentiert, und viele Akteure streben danach, die Abfallerzeugung zu verringern und die Abfälle so effektiv wie möglich zu recyceln und wiederzuverwenden. Zu den Hauptakteuren zählen A2Z Green Waste Management Ltd, BVG India Ltd und Ecowise Waste Management Pvt. Ltd und Firmennamen hinzufügenHanjer Biotech Energies Pvt. GmbH.

Mit dem Wachstum der Produktion und des Inlandsverbrauchs wird Indiens gesamte Abfallproduktion von derzeit 62 Millionen Tonnen pro Jahr bis 2030 auf satte 162 Millionen Tonnen steigen. Zahlreiche Startups konzentrieren sich auf die Entwicklung innovativer Ansätze für eine umweltfreundliche Abfallentsorgung Benehmen.

Da Indiens Abfallproduktion zunimmt, hat die Regierung des Landes begonnen, den privaten Sektor um Hilfe zu bitten. Kommunale Behörden, die mit der Einrichtung kohärenter und nachhaltiger Abfallbewirtschaftungssysteme beauftragt sind, wurden von der Bundesregierung dazu ermutigt, mit dem Privatsektor zusammenzuarbeiten.

Indiens Marktführer in der Abfallwirtschaft

A2Z Green Waste Management Ltd

BVG India Ltd

Ecowise Waste Management Pvt. Ltd

Tatva Global Environment Ltd

Hanjer Biotech Energies Pvt. Ltd

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum indischen Abfallwirtschaftsmarkt

- August 2023 Die Brihanmumbai Municipal Corporation (BMC) analysierte das äußerst erfolgreiche Indore-Modell der Abfallwirtschaft, um die Abfallwirtschaft (SWM) in Mumbai zu verbessern. Dieser Ansatz hat dazu beigetragen, dass Indore, bekannt als das Mini-Mumbai von Madhya Pradesh, seine Position als sauberste Stadt Indiens sechs Jahre in Folge behaupten konnte.

- März 2023 Bharat Petroleum Corporation Limited (BPCL), ein Maharatna und ein Fortune-Global-500-Unternehmen, stellt im Rahmen ihrer Nachhaltigkeitsbemühungen eine Sonderinitiative mit dem Namen Sound Management of Waste Disposal (SMWD) vor. Diese Initiative konzentriert sich auf die Reduzierung und das Recycling von Elektroschrott. Ziel von BPCL ist es, bis 2025 in allen Raffinerien und Vertriebsstandorten die Zertifizierung Null Abfall auf Deponien zu erreichen.

Segmentierung der indischen Abfallwirtschaftsbranche

Der Prozess der Abfallwirtschaft umfasst die Behandlung fester und flüssiger Abfälle. Während der Behandlung bietet es auch verschiedene Lösungen für das Recycling von Gegenständen, die nicht als Müll eingestuft sind.

Eine umfassende Hintergrundanalyse des Abfallmanagement-Marktes in Indien, die aktuelle Markttrends, Beschränkungen, technologische Aktualisierungen und detaillierte Informationen zu verschiedenen Segmenten und der Wettbewerbslandschaft der Branche abdeckt. Auch die Auswirkungen von COVID-19 wurden in die Studie einbezogen und berücksichtigt.

Der indische Abfallwirtschaftsmarkt ist nach Typ (Industrieabfälle, Siedlungsabfälle, gefährliche Abfälle, Elektroschrott, Kunststoffabfälle, biomedizinische Abfälle), nach Entsorgungsmethode (Deponie, Verbrennung, Demontage, Recycling) und nach Eigentumsart segmentiert ( öffentlich, privat, öffentlich-private Partnerschaft). Der Bericht bietet die Marktgrößen und Prognosen für den Markt für Abfallwirtschaft in Indien in Wert (USD) für alle oben genannten Segmente.

| Industrieabfälle |

| Siedlungsabfälle |

| Gefährlicher Abfall |

| E-waste |

| Plastik-Müll |

| Biomedizinischer Abfall |

| Mülldeponie |

| Verbrennung |

| Abbau |

| Recycling |

| Öffentlich |

| Privat |

| Öffentlich-private Partnerschaft |

| Abfallart | Industrieabfälle |

| Siedlungsabfälle | |

| Gefährlicher Abfall | |

| E-waste | |

| Plastik-Müll | |

| Biomedizinischer Abfall | |

| Entsorgungsmethoden | Mülldeponie |

| Verbrennung | |

| Abbau | |

| Recycling | |

| Art des Eigentums | Öffentlich |

| Privat | |

| Öffentlich-private Partnerschaft |

Häufig gestellte Fragen zur Marktforschung zur Abfallwirtschaft in Indien

Wie groß ist der indische Abfallwirtschaftsmarkt?

Es wird erwartet, dass der indische Abfallwirtschaftsmarkt im Jahr 2024 32,81 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 2,25 % auf 36,68 Milliarden US-Dollar wachsen wird.

Wie groß ist der indische Abfallwirtschaftsmarkt derzeit?

Im Jahr 2024 wird die Größe des indischen Abfallwirtschaftsmarkts voraussichtlich 32,81 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem indischen Abfallwirtschaftsmarkt?

A2Z Green Waste Management Ltd, BVG India Ltd, Ecowise Waste Management Pvt. Ltd, Tatva Global Environment Ltd, Hanjer Biotech Energies Pvt. Ltd sind die wichtigsten Unternehmen, die auf dem indischen Markt für Abfallwirtschaft tätig sind.

Welche Jahre deckt dieser indische Markt für Abfallwirtschaft ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des indischen Abfallwirtschaftsmarkts auf 32,09 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des indischen Marktes für Abfallmanagement für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des indischen Marktes für Abfallmanagement für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der indischen Abfallwirtschaftsbranche

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate der Abfallwirtschaft in Indien im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse des indischen Abfallmanagements umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.