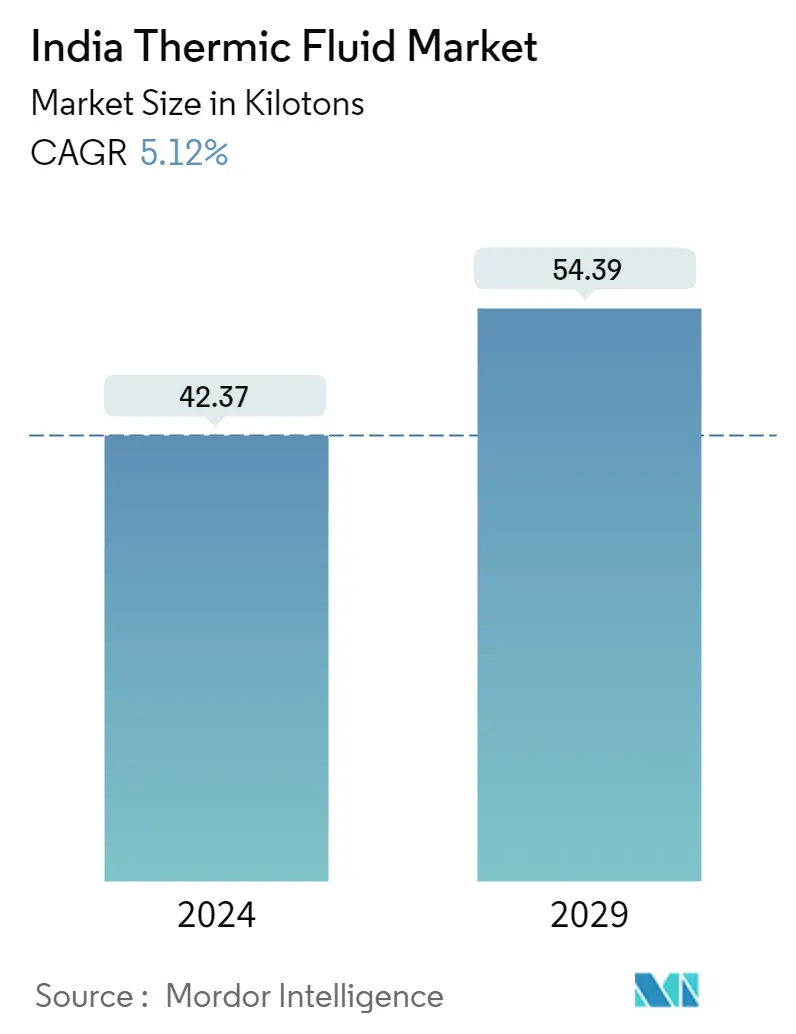

Marktgröße für thermische Flüssigkeiten in Indien

| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| Marktvolumen (2024) | 42.37 Kilotonnen |

| Marktvolumen (2029) | 54.39 Kilotonnen |

| CAGR(2024 - 2029) | 5.12 % |

| Marktkonzentration | Hoch |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für thermische Flüssigkeiten in Indien

Die Größe des Marktes für thermische Flüssigkeiten in Indien wird im Jahr 2024 auf 42,37 Kilotonnen geschätzt und soll bis 2029 54,39 Kilotonnen erreichen, was einem jährlichen Wachstum von 5,12 % im Prognosezeitraum (2024–2029) entspricht.

Aufgrund des landesweiten Lockdowns aufgrund von COVID-19 litt der Markt im Jahr 2020. Dies wirkte sich auf mehrere Endverbraucherindustrien aus, darunter Chemie, Öl, Gas usw. Das Pharmageschäft verzeichnete jedoch einen Nachfrageschub, vor allem aufgrund der gestiegenen Nachfrage Bedarf an verschiedenen Medikamenten während der Epidemie. Dennoch nahm die Branche in der Zeit nach der Pandemie Fahrt auf und es wird erwartet, dass dies im Prognosezeitraum auch weiterhin so bleiben wird.

- Kurzfristig wird erwartet, dass die umfangreiche Nachfrage aus dem Öl- und Gassektor und die zunehmende Nutzung konzentrierter Solarenergie das Marktwachstum vorantreiben werden.

- Umgekehrt werden die Explosionsgefahren, die von thermischen Flüssigkeiten (HTFs) ausgehen, wahrscheinlich das Wachstum des Marktes behindern.

- Das hohe Potenzial für die Entwicklung biobasierter thermischer Flüssigkeiten wird wahrscheinlich eine erhebliche Wachstumschance für den untersuchten Markt bieten.

Markttrends für thermische Flüssigkeiten in Indien

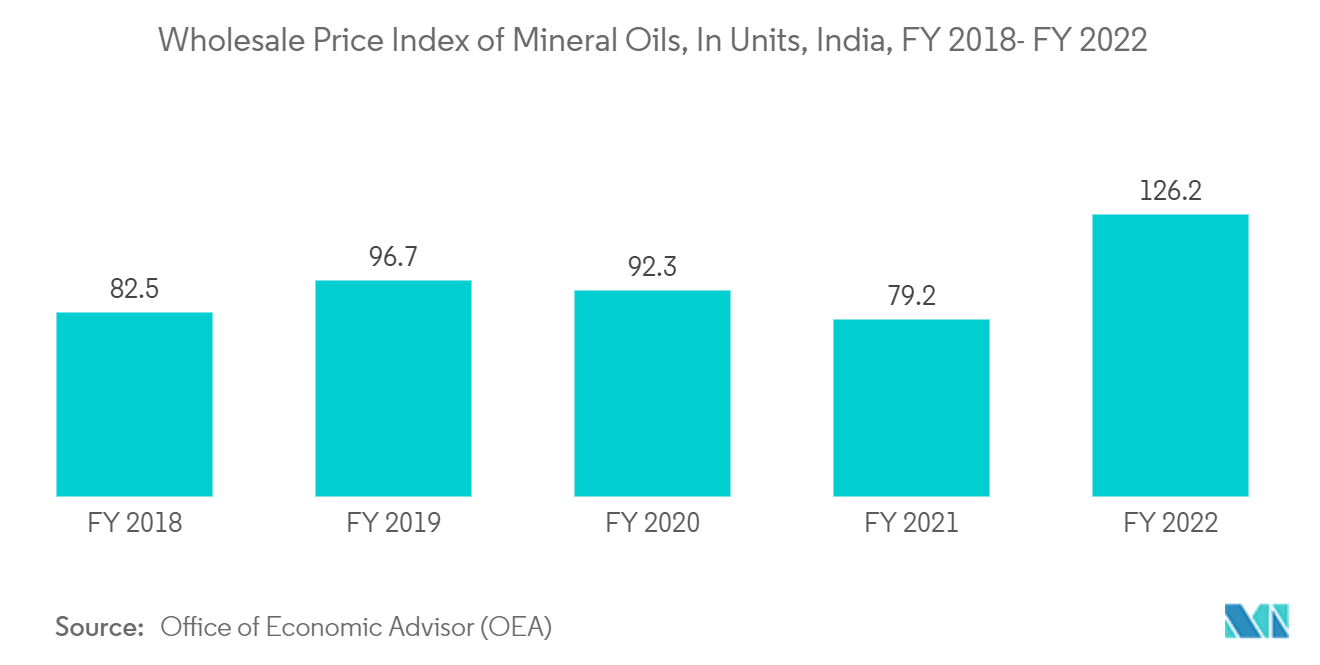

Steigende Nachfrage im Mineralölsegment

- Mineralöle, die als thermische Flüssigkeiten eingesetzt werden, sind Flüssigkeiten auf Erdölbasis, die aus Rohöldestillationsabfällen gewonnen werden. Mineralöle sind isomere Gemische paraffinischer oder naphthenischer Kohlenwasserstoffe, die als paraffinisch oder naphthenisch klassifiziert werden. Diese Öle werden aufgrund ihrer Viskosität ausgewählt, die die Wärmeübertragungsfähigkeit und Stabilität beeinflusst.

- Paraffinische Mineralöle haben einen höheren Flammpunkt und Siedepunkt. Andererseits weisen naphthenische Mineralöle bessere Tieftemperatureigenschaften und Fließpunkte auf.

- Mineralöle bieten eine hervorragende thermische Stabilität bei hohen Temperaturen, erfordern weniger Entsorgung und Wartung und haben eine geringere Umweltbelastung. Dazu gehören auch Merkmale wie niedriger Dampfdruck und niedrige Viskosität.

- Nach Angaben des Office of Economic Adviser of India lag der Großhandelspreisindex für Mineralöl in Indien am Ende des Geschäftsjahres 2022 bei rund 126, was einem Anstieg von fast 40 % gegenüber dem WPI des Vorjahres von 79,2 entspricht.

- Die Nachfrage nach Mineralöl steigt aufgrund seiner zahlreichen Anwendungen in verschiedenen Sektoren, darunter Automobil, Textil, Bauwesen, Industrie, Medizin, Pharmazie, Elektronik und Konsumgüter, weiter an. In der pharmazeutischen Industrie wird es häufig in Babylotionen, kalten Cremes, Salben und Kosmetika zur Behandlung und Vorbeugung trockener, rauer, schuppiger, juckender Haut und leichter Hautreizungen verwendet. Darüber hinaus kann es als mildes Abführmittel für veterinärmedizinische oder humanmedizinische Zwecke verwendet werden.

- Es wird erwartet, dass die indische Pharmaindustrie in Kürze eine jährliche Wachstumsrate von 22,4 % verzeichnen wird. Laut einem Bericht der India Brand Equity Foundation wird erwartet, dass sie bis 2030 130 Milliarden US-Dollar erreichen. Im Geschäftsjahr 22 und 21 beliefen sich die indischen Arzneimittel- und Pharmaexporte auf insgesamt 24,60 Milliarden US-Dollar bzw. 24,44 Milliarden US-Dollar. Dadurch wird der für die Branche wichtige Mineralölbedarf steigen.

- Daher wird erwartet, dass die oben genannten Taktiken den Markt für thermische Flüssigkeiten in den kommenden Jahren erheblich beeinflussen werden.

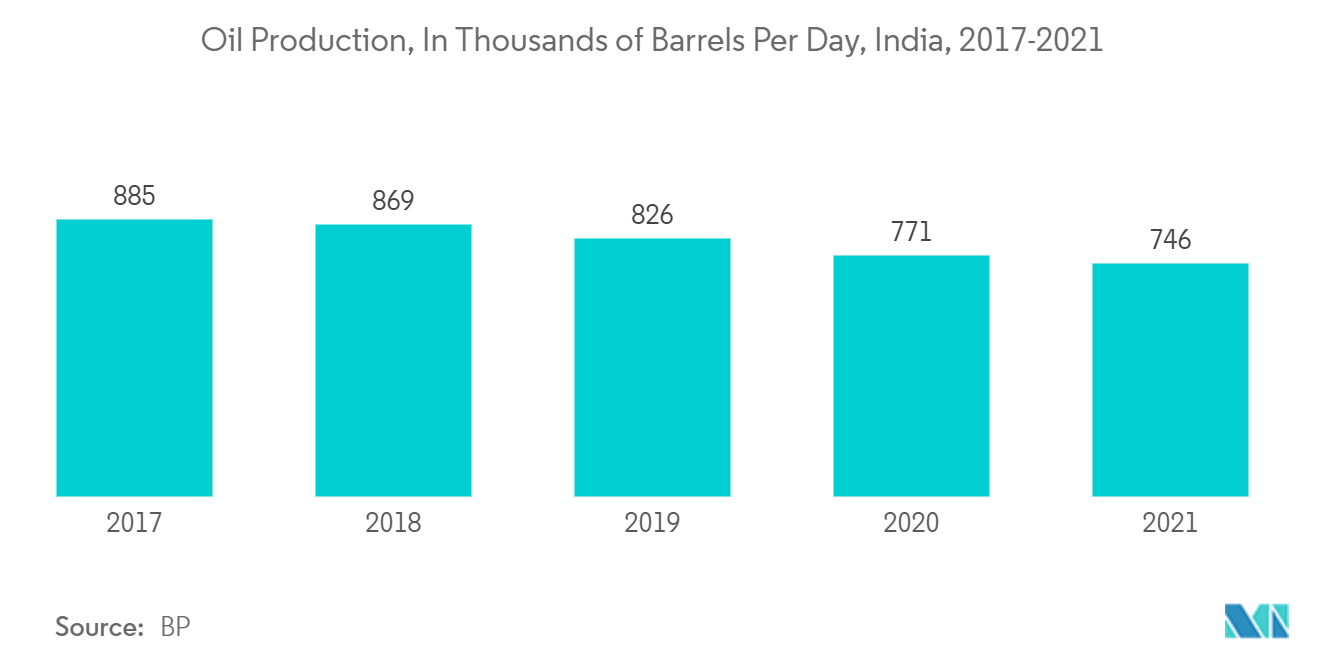

Öl- und Gassegment soll den Markt dominieren

- Wärmeträgerflüssigkeiten werden in der Öl- und Gasverarbeitungsindustrie häufig eingesetzt. Wärmeübertragungsflüssigkeiten und -systeme werden in allen Phasen der Kraftstoffgewinnung, des Transports, der Raffinierung und des Recyclings eingesetzt.

- Da das Öl- und Gasgeschäft hauptsächlich an abgelegenen und schwer zugänglichen Standorten stattfindet, ist der Einsatz von Wärmeübertragungsflüssigkeiten mit hohem Flammpunkt und thermischer Stabilität von entscheidender Bedeutung, um das Explosionsrisiko zu reduzieren. Auf Offshore-Plattformen werden thermische Flüssigkeiten zur Beheizung von Anlagen und zur Regeneration von Glykolen und Molekularsieben eingesetzt, was die Wasserentfernung aus dem erzeugten Erdgas unterstützt. Diese Flüssigkeiten werden in Raffinerien zum Erhitzen von Kolonnenaufkochern verwendet, die zur Destillation von Öl und ölbasierten Produkten verwendet werden.

- Thermische Flüssigkeiten werden in der flüssigen Phase der Erdgasverarbeitung zur Dehydrierung, Extraktion, Süßung und Fraktionierung eingesetzt, was dabei hilft, die Temperatur zu kontrollieren, die Phase aufrechtzuerhalten und Reboiler zu erhitzen.

- Thermoflüssigkeiten werden auch in Ölpipelines und Pumpstationen verwendet, um die Viskosität des Öls anzupassen, während es sich durch die Leitung bewegt. Daher spielen alle diese Anwendungen in der Öl- und Gasbranche eine wesentliche Rolle bei der Steigerung des Bedarfs an thermischen Flüssigkeiten.

- Nach Angaben der India Brand Equity Foundation blieb Indien im Jahr 2021 der drittgrößte Ölverbraucher der Welt. Vor diesem Hintergrund wuchs die Rohölverarbeitung um 9 % von 221,77 Millionen Tonnen im Zeitraum 2020–21 auf 241,7 Millionen Tonnen im Zeitraum 2021–22. Indien beabsichtigt außerdem, seine Raffineriekapazität bis 2030 auf 450 bis 500 Millionen Tonnen zu verdreifachen.

- Laut Invest India betrug die Produktion von Erdölprodukten im Geschäftsjahr 2021-22 254,3 MMT. Darüber hinaus stieg die Produktion von Erdölraffinerien im Januar 2023 im Vergleich zu Januar 2022 um 4,5 %. Die Erdgasproduktion stieg im Januar 2023 im Vergleich zu Januar 2022 um 5,3 %.

- Mehrere in Indien ansässige Öl- und Gasunternehmen haben bedeutende Schritte unternommen, um Indiens Abhängigkeit von Importen aus anderen Ländern zu verringern. Beispielsweise gab Oil and Natural Gas Corp. Ltd (ONGC) im November 2021 die Absicht bekannt, bis zu 6.000 Crore INR (800 Millionen US-Dollar) in sein Petrochemiegeschäft, ONGC Petro Additions Ltd (OPaL), zu investieren, um seinen Eigenkapitalbedarf zu decken.

- Im September 2021 kündigte die Bharat Petroleum Corporation Limited (BPCL) Pläne an, in den nächsten fünf Jahren 4,05 Milliarden US-Dollar in die Verbesserung der petrochemischen Kapazität und der Raffinerieeffizienz zu investieren.

- Darüber hinaus kündigte BPCL im August 2022 Pläne an, in den nächsten fünf Jahren 1,4 Billionen INR (17,65 Milliarden US-Dollar) in die Petrochemie-, Stadtgas- und saubere Energiebranche zu investieren.

- Daher wird erwartet, dass alle diese Trends in der Öl- und Gasindustrie im Prognosezeitraum eine entscheidende Rolle beim Wachstum des Marktes für thermische Flüssigkeiten im Land spielen werden.

Überblick über die Industrie für thermische Flüssigkeiten in Indien

Der Markt für thermische Flüssigkeiten in Indien ist teilweise konsolidiert. Zu den wichtigsten Akteuren auf dem Markt zählen unter anderem Bharat Petroleum Corporation Limited, Shell plc, Indian Oil Corporation Ltd, Hindustan Petroleum Corporation Limited und Hitech Solution (Generation Four Engitech Ltd).

Marktführer für thermische Flüssigkeiten in Indien

-

Bharat Petroleum Corporation Limited

-

Hindustan Petroleum Corporation Limited

-

Hitech Solution (Generation Four Engitech Ltd)

-

Shell plc

-

Indian Oil Corporation Ltd

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für thermische Flüssigkeiten in Indien

- September 2022 Bozzler Energy Pvt Ltd gab bekannt, dass das Unternehmen seine neuen Designs von thermischen Flüssigkeitserhitzern auf der von Orangebeak Technologies organisierten Ausstellung Boiler India 2022 im CIDCO Exhibition Centre in Navi Mumbai vorstellen wird. Es wird erwartet, dass die neuen Designs besonders umweltverträglich und umweltfreundlich sind.

- August 2022 Shell Lubricants gab bekannt, dass das Unternehmen Batteriekühlmittel (Wärmeübertragungsflüssigkeiten) für Elektrofahrzeuge in Indien auf den Markt bringen wird, nachdem es von der Elektrofahrzeugbranche des Landes angezogen wurde. Wie bereits erwähnt, wird das Unternehmen zunächst Wärmeflüssigkeiten für Elektrofahrzeuge importieren, das Produkt später jedoch vor Ort im Land herstellen.

Marktbericht für thermische Flüssigkeiten in Indien – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK

4.1 Treiber

4.1.1 Große Nachfrage aus dem Öl- und Gassektor

4.1.2 Zunehmender Einsatz von konzentrierter Solarenergie

4.2 Einschränkungen

4.2.1 Explosionsgefahr durch HTFs (Wärmethermische Flüssigkeiten)

4.3 Analyse der Branchenwertschöpfungskette

4.4 Porters Fünf-Kräfte-Analyse

4.4.1 Verhandlungsmacht der Lieferanten

4.4.2 Verhandlungsmacht der Verbraucher

4.4.3 Bedrohung durch neue Marktteilnehmer

4.4.4 Bedrohung durch Ersatzprodukte und -dienstleistungen

4.4.5 Grad des Wettbewerbs

5. MARKTSEGMENTIERUNG (Marktgröße nach Volumen)

5.1 Nach Typ

5.1.1 Mineralöl

5.1.2 Silizium und Aromaten

5.1.3 Glykole

5.1.4 Andere Arten

5.2 Nach Endverbraucherbranche

5.2.1 Nahrungsmittel und Getränke

5.2.2 Chemikalien

5.2.3 Arzneimittel

5.2.4 Öl und Gas

5.2.5 Konzentrierte solarenergie

5.2.6 Andere Endverbraucherbranchen

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Fusionen und Übernahmen, Joint Ventures, Kooperationen und Vereinbarungen

6.2 Marktanteil (%)**/Ranking-Analyse

6.3 Von führenden Spielern übernommene Strategien

6.4 Firmenprofile

6.4.1 Bharat Petroleum Corporation Limited

6.4.2 Bozzler Energy Pvt Ltd.

6.4.3 Dow

6.4.4 Eastman Chemical Company

6.4.5 Exxon Mobil Corporation

6.4.6 GS Caltex India

6.4.7 Hitech Solution (Generation Four Engitech Ltd)

6.4.8 HP Lubricants

6.4.9 Indian Oil Corporation Ltd.

6.4.10 Paras Lubricants Ltd.

6.4.11 Shell plc

6.4.12 Savita Oil Technologies Limited

6.4.13 Tide Water Oil Co. (India) Ltd.

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

7.1 Hohes Potenzial für die Entwicklung biobasierter thermischer Flüssigkeiten

Branchensegmentierung für thermische Flüssigkeiten in Indien

Thermische Flüssigkeiten, auch Wärmeübertragungsflüssigkeiten genannt, sind Chemikalien, die in flüssiger oder dampfförmiger Form vorliegen und zur Wärmeübertragung von einem System auf ein anderes verwendet werden können. Diese Flüssigkeiten werden hauptsächlich in Reboilern, Kondensatoren, Regeneratoren und anderen Wärmeaustauschsystemen in den Verarbeitungsanlagen verschiedener Endverbraucherindustrien verwendet, darunter Öl und Gas, Chemie und Pharmazie. Thermoflüssigkeiten können auf synthetischen Ölen, geschmolzenen Salzen, Silikonflüssigkeiten, Glykolen usw. basieren. Der indische Markt für Thermoflüssigkeiten ist nach Typ und Endverbraucherbranche segmentiert. Nach Typ ist der Markt in Mineralöl, Silizium und Aromaten, Glykole und andere Typen unterteilt. Nach Endverbraucherindustrie ist der Markt in Lebensmittel und Getränke, Chemie, Pharmazeutika, Öl und Gas, konzentrierte Solarenergie und andere Endverbraucherindustrien unterteilt. Die Marktgröße und Prognosen basieren auf dem Volumen (Kilotonnen) für jedes Segment.

| Nach Typ | ||

| ||

| ||

| ||

|

| Nach Endverbraucherbranche | ||

| ||

| ||

| ||

| ||

| ||

|

Häufig gestellte Fragen zur Marktforschung für thermische Flüssigkeiten in Indien

Wie groß ist der indische Markt für thermische Flüssigkeiten?

Die Marktgröße für thermische Flüssigkeiten in Indien wird im Jahr 2024 voraussichtlich 42,37 Kilotonnen erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 5,12 % auf 54,39 Kilotonnen wachsen.

Wie groß ist der Markt für thermische Flüssigkeiten in Indien derzeit?

Im Jahr 2024 wird die Größe des indischen Marktes für thermische Flüssigkeiten voraussichtlich 42,37 Kilotonnen erreichen.

Wer sind die Hauptakteure auf dem indischen Markt für thermische Flüssigkeiten?

Bharat Petroleum Corporation Limited, Hindustan Petroleum Corporation Limited, Hitech Solution (Generation Four Engitech Ltd), Shell plc, Indian Oil Corporation Ltd sind die wichtigsten Unternehmen, die auf dem indischen Markt für thermische Flüssigkeiten tätig sind.

Welche Jahre deckt dieser indische Markt für thermische Flüssigkeiten ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des indischen Marktes für thermische Flüssigkeiten auf 40,31 Kilotonnen geschätzt. Der Bericht deckt die historische Marktgröße des indischen Marktes für thermische Flüssigkeiten für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des indischen Marktes für thermische Flüssigkeiten für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Branchenbericht über thermische Flüssigkeiten in Indien

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von indischen Wärmeflüssigkeiten im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von India Thermic Fluid umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.