Marktgröße für Seniorenwohnen in Indien

| Studienzeitraum | 2020 - 2029 |

| Basisjahr für die Schätzung | 2023 |

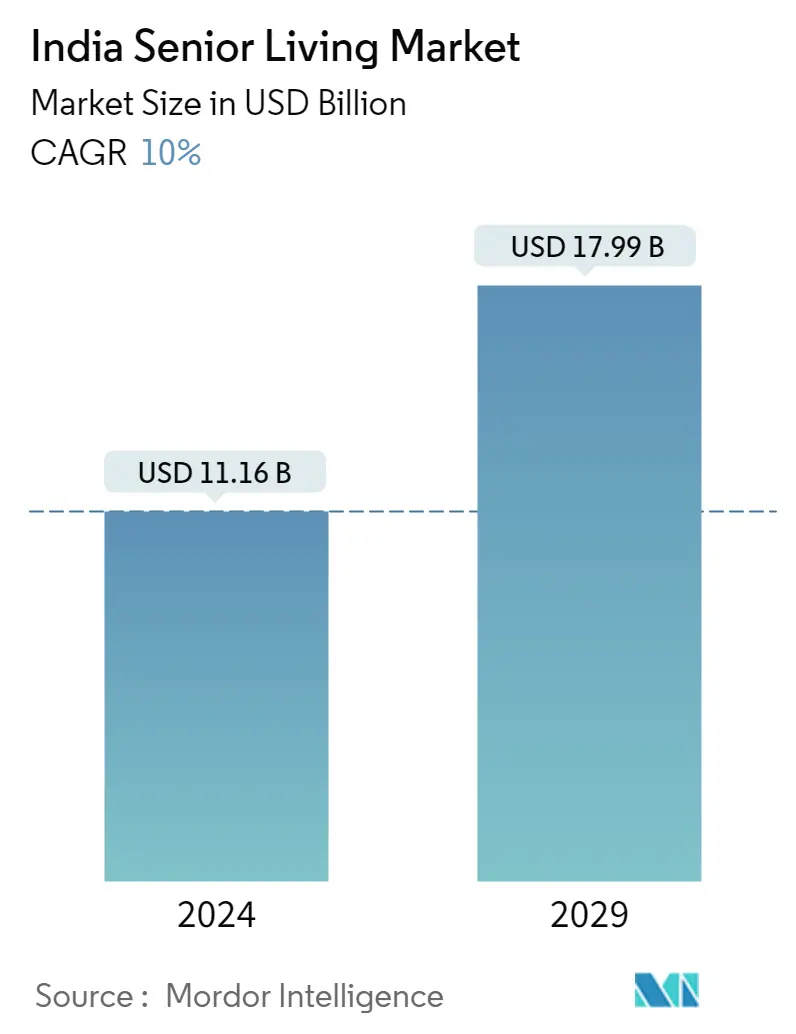

| Marktgröße (2024) | USD 11.16 Milliarden |

| Marktgröße (2029) | USD 17.99 Milliarden |

| CAGR(2024 - 2029) | 10.00 % |

| Marktkonzentration | Niedrig |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für Seniorenwohnen in Indien

Die Größe des indischen Seniorenwohnmarkts wird im Jahr 2024 auf 11,16 Milliarden US-Dollar geschätzt und soll bis 2029 17,99 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 10 % im Prognosezeitraum (2024–2029) entspricht.

- Der Markt wird durch die alternde Bevölkerung bestimmt. Darüber hinaus sind die Angebote der Gemeinden für Senioren markttreibend.

- Die Nachfrage nach Wohnraum für Senioren wird weiter steigen, da die Zahl der Senioren wächst. Mit dem Wachstum der Branche wachsen auch die Arten von Dienstleistungen und Annehmlichkeiten, die in diesen Projekten verfügbar sind. In Großstädten ist bereits eine Zunahme solcher Projekte zu verzeichnen. Langfristig wird das Angebot jedoch in Vororten und Tier-II-Städten reichlich vorhanden sein. Zu den Tier-II-Städten gehören unter anderem Bhiwadi, Coimbatore, Puducherry, Vadodara, Bhopal, Jaipur, Mysuru, Dehradun und Kasauli. Wir haben Lieferungen in Chennai, Pune (Lavasa) und Bengaluru gesehen.

- Darüber hinaus wird der Seniorenwohnmarkt durch die zunehmende ältere Bevölkerung im Land, die steigende Lebenserwartung, die Zunahme von Kleinfamilien, finanziell unabhängigen und gebildeten Senioren, den steigenden medizinischen Bedarf der Senioren und die Rückkehr von NRIs nach Indien nach ihrer Pensionierung angetrieben. Darüber hinaus machen die südlichen Städte einen Großteil des Seniorenwohnmarkts des Landes aus, gefolgt von den westlichen und nördlichen Regionen. Mittlerweile sind Bengaluru, Chennai, Puducherry und Hyderabad die am meisten bevorzugten Städte im Süden für eine Ansiedlung nach der Pensionierung, gefolgt von Delhi-NCR, Chandigarh und Dehradun, die sich als beliebte Siedlungsgebiete in Nordindien herausgestellt haben. Mumbai, Pune, Ahmedabad, Panaji und Surat gehören zu den beliebtesten Ruhestandszielen in Westindien.

- Obwohl Indien ein Wohlfahrtsstaat ist und mehrere Gesetze speziell für Senioren hat, bleibt das Land bei der Versorgung seiner älteren Menschen immer noch hinter den entwickelten Ländern zurück. Das Ministerium für Statistik und Programmumsetzung berichtete, dass im laufenden Jahr in Indien fast 139,4 Millionen ältere Menschen leben werden. Darüber hinaus waren im Jahr 1961 5,6 % der Inder 60 Jahre oder älter. Dieser Anteil stieg 2021 auf 10,1 % und soll nach offiziellen Angaben in acht Jahren 13,1 % erreichen.

- Es wird erwartet, dass sich die Nachfrage nach Wohnprojekten für Senioren in Nicht-Metropolen in den nächsten vier bis fünf Jahren mehr als verdreifachen wird. Dafür gibt es mehrere Gründe. Durch attraktive Finanzierungsmöglichkeiten, die Verfügbarkeit von Grundstücken und viel Platz für den Bau weitläufiger Komplexe haben diese Städte an Attraktivität gewonnen. Und Senioren schätzen die Freiflächen. Obwohl die Wachstumsraten je nach Region variieren, deutet ein wachsender Trend darauf hin, dass die Mehrheit der Senioren lieber in Städten mit geringer Bevölkerungsdichte lebt. Begünstigt wird dieses Wachstum auch durch den Trend, dass Senioren in Städte mit geringer Bevölkerungsdichte ziehen. Es bietet Entwicklern die Möglichkeit, neue Projekte in weniger wettbewerbsintensiven Märkten zu entwickeln. Prognosen für den mittel- bis langfristigen Markt deuten darauf hin, dass in diesen Märkten im Vergleich zu Metropolen viel mehr Wohngemeinschaften für Senioren entstehen würden.

Markttrends für Seniorenwohnen in Indien

Steigende Investitionen im Seniorenwohnbereich

Durch die COVID-19-Pandemie wurde den Indern der Bedarf an betreuten Pflegeheimen bewusst, was die Nachfrage auf dem Seniorenwohnmarkt des Landes erhöhte. Darüber hinaus entscheiden sich viele ältere Menschen, die in gemeinsamen Familien geblieben sind, jetzt für das Leben in Seniorenheimen. Beide Faktoren führten zu einer Nachfrage nach Wohnanlagen für Senioren.

Um der steigenden Nachfrage nach Seniorenunterkünften im Land gerecht zu werden, hat die indische Regierung für 2021–2022 ein Programm namens Atal Vayo Abhyuday Yojana (AVYAY) angekündigt. Im Rahmen dieses Programms bietet die Regierung eine Gesellschaft an, in der ältere Menschen ein gesundes, glückliches, selbstbestimmtes, würdevolles und eigenständiges Leben führen und gleichzeitig eine starke soziale und generationenübergreifende Bindung pflegen.

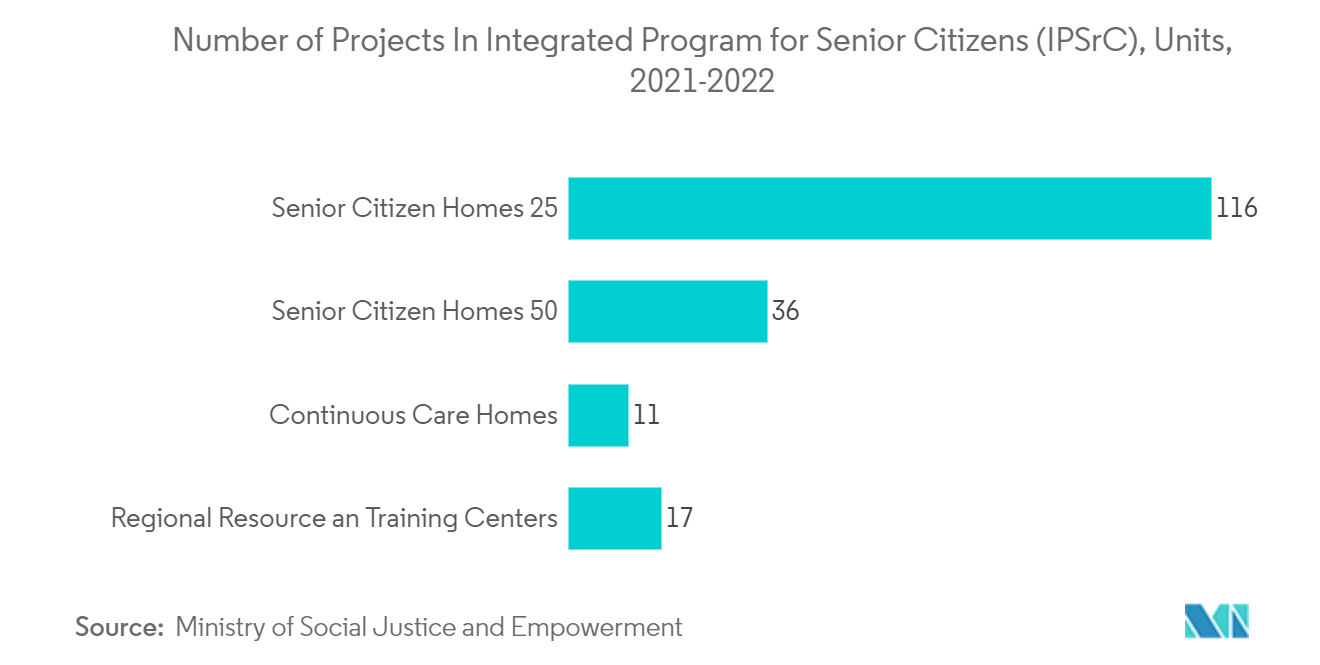

Im Rahmen des AVYAY-Programms investiert die Regierung mehr als INR 530 crore (USD 642,87 Millionen) in das Wohlergehen älterer Bürger. Aus diesem Budget werden mehr als 300 INR Kern (363,89 Millionen US-Dollar) in Senioren investiert, die im Rahmen des Shelter and Health for Senior Citizens-Programms leben, zu dem das Integrierte Programm für Senioren (IPSrC) und der staatliche Aktionsplan für Senioren (SAPSrC) gehören. Programme.

Darüber hinaus umfassen die Projekte im Rahmen von IPSrC Seniorenheime 25, Seniorenheime 50, Heime für kontinuierliche Pflege und Heime für Senioren mit Alzheimer-Krankheit/Demenz sowie regionale Ressourcen- und Schulungszentren. Mehr als 180 Projekte wurden im Rahmen dieses Programms initiiert und 1.75.800 Senioren profitieren von diesen Programmen und Projekten.

Für den südlichen Teil des Landes wird ein Wachstum erwartet

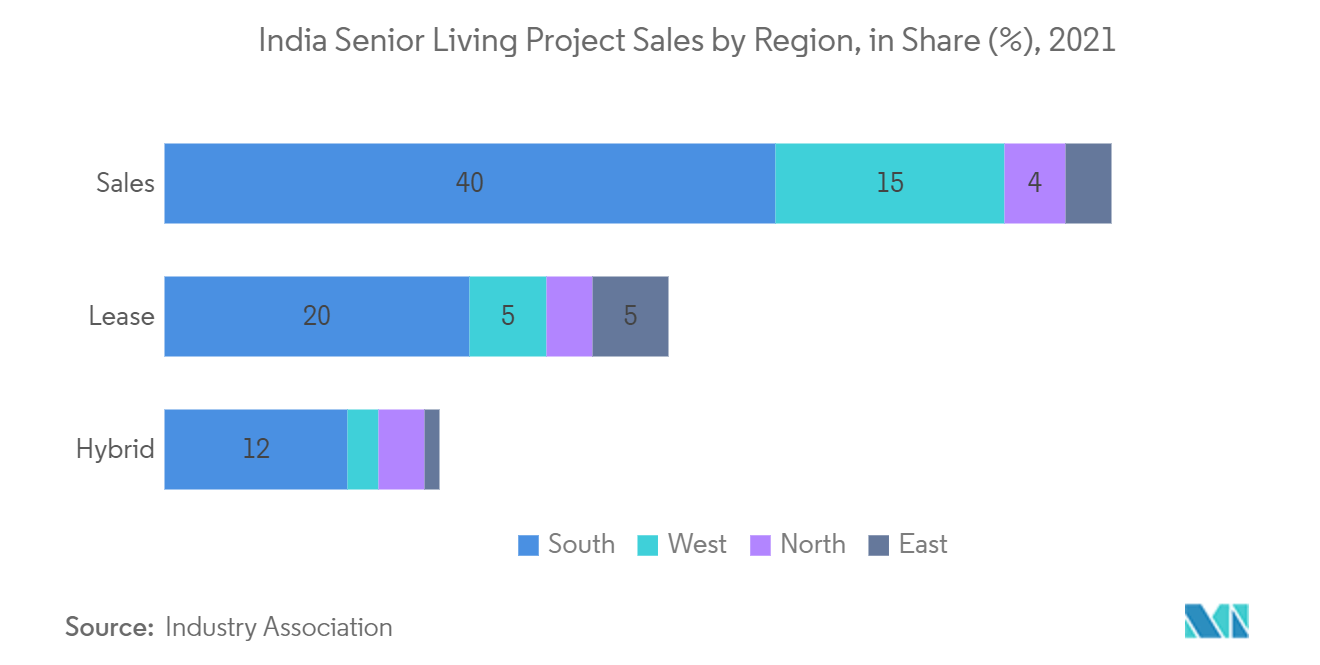

Südliche Städte in Indien wie Bengaluru, Chennai, Kochi und Coimbatore entwickeln sich zu Zentren für Seniorenwohngemeinschaften, gefolgt von den westlichen und nördlichen Regionen. Dieses Wachstum wird durch angenehme klimatische Bedingungen, eine verbesserte Konnektivität und die Präsenz prominenter Gesundheitsdienstleister vorangetrieben. Darüber hinaus tragen südliche Städte zu mehr als 70 % der Wohnprojekte für Senioren im Land bei, zu denen Gemeinschaften wie unabhängiges Wohnen, betreutes Wohnen, qualifizierte oder pflegerische Pflege sowie Seniorenwohnheime mit kontinuierlicher Pflege gehören.

Darüber hinaus führten die Entwickler von Seniorenwohnanlagen im Jahr 2021 ihre Geschäfte durch direkte Käufe oder Verkäufe, Miet- oder Mietverträge sowie das Hybridmodell (beinhaltet sowohl Verkäufe als auch Mietverträge) durch. Bengaluru ist beispielsweise eine der bekanntesten Städte in Indien, die das Direktkaufmodell nutzen. Im Gegensatz dazu gibt es in anderen Städten wie Coimbatore und Chennai eine Kombination aus Direktkäufen und Mietverträgen, um die Kundennachfrage zu befriedigen.

Die meisten Verkäufe im südlichen Teil werden bei mittelgroßen Projekten beobachtet, wobei die Preise zwischen INR 40 Lakh (USD 48.518) und INR 50 Lakh (USD 60.648) liegen. Unterdessen trugen auch hochwertige Projekte zum Umsatzwachstum im Bereich Seniorenwohnen bei, indem sie große Wohnungen oder Villen mit besonderem Augenmerk auf Gesundheitsversorgung, Gastgewerbe und Designelementen für ältere Erwachsene anboten, die nach der Pensionierung in einem komfortablen und großzügigen Lebensstil leben möchten.

Überblick über die Seniorenwohnbranche in Indien

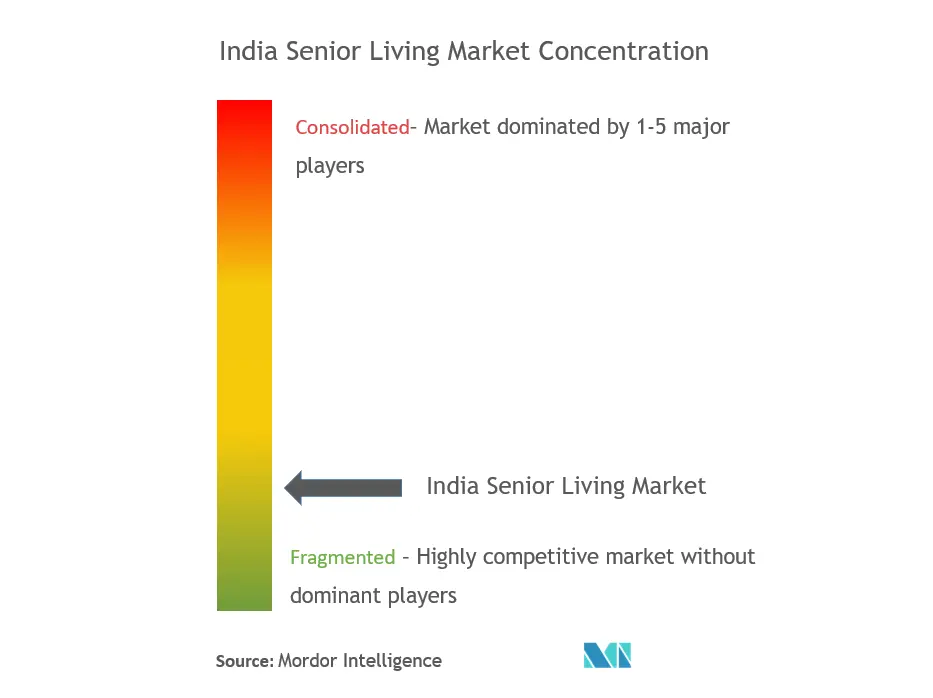

Der indische Seniorenwohnmarkt ist fragmentiert und es gibt viele lokale Akteure. Es besteht ein hoher Wettbewerb zwischen fragmentierten Akteuren. Darüber hinaus erweitern die Spieler ihr Geschäft durch Fusionen, Übernahmen, strategische Partnerschaften und den Start neuer Projekte, um den Kundenbedürfnissen gerecht zu werden. Zu den Hauptakteuren auf dem Markt gehören AntaraSeniorCare, Columbia Pacific Communities, Ashiana Housing Ltd, Paranjape Schemes (Construction) Ltd und Covai Property Center (I) Pvt. Ltd. Der potenzielle Erfolg eines Seniorenwohnprojekts hängt hauptsächlich von der Qualität seiner Annehmlichkeiten und Einrichtungen ab. Die Regierung muss konkrete politische Ankündigungen machen, um sicherzustellen, dass diese Anlageklasse für alle Parteien erfolgreich ist.

Marktführer für Seniorenwohnen in Indien

-

Columbia Pacific Communities

-

Ashiana Housing Ltd

-

AntaraSeniorCare

-

Paranjape Schemes (Construction) Ltd.

-

Covai Property Centre (I) Pvt Ltd

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für ältere Menschen in Indien

- Mai 2023: Das in den USA ansässige Unternehmen Columbia Pacific Communities (CPC) plant, in zwei Jahren etwa 200 crore INR zu investieren, um Seniorenwohnprojekte mit einer Fläche von 2 Millionen Quadratfuß in ganz Indien zu entwickeln. Bis zum Ende des Geschäftsjahres 2024–25 will das Unternehmen acht Gemeinden mit etwa 2.000 Häusern im Bau und zum Verkauf in neun Städten in Indien haben.

- März 2023: Primus, ein auf Seniorenresidenzen und Seniorenwohnanlagen spezialisiertes Unternehmen, plant, seine Präsenz durch die Erweiterung seiner Seniorenresidenzen um 2.000 Einheiten zu erweitern, während es in den Mumbai-Markt einsteigt.

India Senior LivingMarket Report – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienergebnisse

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTEINBLICKE UND -DYNAMIK

4.1 Marktübersicht

4.2 Marktdynamik

4.2.1 Marktführer

4.2.1.1 Steigende Investitionen im Seniorenwohnbereich

4.2.1.2 Für den südlichen Teil des Landes wird ein Wachstum erwartet

4.2.2 Marktbeschränkungen

4.2.2.1 Es mangelt an finanziellen Mitteln für Senioren

4.2.2.2 Mangelndes Bewusstsein und fehlende Akzeptanz für altersbedingte Probleme

4.2.3 Marktchancen

4.2.3.1 Steigende Nachfrage nach Gesundheitsdienstleistungen und -produkten

4.2.3.2 Die zunehmende Einführung von Technologien trägt zum Wachstum des Marktes bei

4.3 Einblicke in technologische Innovationen im Seniorenwohnbereich

4.4 Regierungsvorschriften und -initiativen

4.5 Analyse der Lieferkette/Wertschöpfungskette

4.6 Branchenattraktivität – Porters Fünf-Kräfte-Analyse

4.6.1 Verhandlungsmacht der Lieferanten

4.6.2 Verhandlungsmacht von Käufern/Verbrauchern

4.6.3 Bedrohung durch neue Marktteilnehmer

4.6.4 Bedrohung durch Ersatzprodukte

4.6.5 Wettberbsintensität

4.7 Auswirkungen von COVID-19 auf den Markt

5. MARKTSEGMENTIERUNG

5.1 Art der Immobilie

5.1.1 Betreutes Wohnen

5.1.2 Unabhängiges Leben

5.1.3 Gedächtnispflege

5.1.4 Pflege

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Überblick (Marktkonzentration und Hauptakteure)

6.2 Firmenprofile

6.2.1 AntaraSeniorCare

6.2.2 Columbia Pacific Communities

6.2.3 Ashiana Housing Ltd

6.2.4 Paranjape Schemes (Construction) Ltd

6.2.5 Covai Property Centre (I) Pvt. Ltd

6.2.6 Oasis Senior Living

6.2.7 Primus Lifespaces Pvt. Ltd

6.2.8 The Golden Estate

6.2.9 Vedaanta Retirement Communities

6.2.10 Bahri Realty Management Services Pvt.Ltd

6.2.11 Ananya's NanaNaniHomes

6.2.12 Athashri*

7. ZUKUNFT DES MARKTES

8. ANHANG

Segmentierung der Seniorenwohnbranche in Indien

Unter Seniorenwohnen versteht man eine breite Palette von Wohn- und Lebensstiloptionen, die den Bedürfnissen einer alternden Bevölkerung gerecht werden. Eine vollständige Hintergrundanalyse des indischen Seniorenwohnmarkts, einschließlich der Bewertung der Wirtschaft und des Beitrags der Wirtschaftssektoren, eines Marktüberblicks, einer Schätzung der Marktgröße für Schlüsselsegmente sowie aufkommender Trends in den Marktsegmenten, der Marktdynamik und geografischen Trends. und die Auswirkungen von COVID-19 werden im Bericht behandelt.

Der indische Seniorenwohnmarkt ist nach Immobilientypen segmentiert (betreutes Wohnen, unabhängiges Wohnen, Gedächtnispflege und Pflege). Der Bericht bietet die Marktgröße und Wertprognosen (USD) für alle oben genannten Segmente.

| Art der Immobilie | ||

| ||

| ||

| ||

|

Häufig gestellte Fragen zur Marktforschung für Senioren in Indien

Wie groß ist der indische Seniorenwohnmarkt?

Es wird erwartet, dass der indische Seniorenwohnmarkt im Jahr 2024 ein Volumen von 11,16 Milliarden US-Dollar erreichen und mit einer jährlichen Wachstumsrate von 10 % bis 2029 auf 17,99 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt für Seniorenwohnen in Indien derzeit?

Im Jahr 2024 wird der indische Seniorenwohnmarkt voraussichtlich 11,16 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem indischen Seniorenwohnmarkt?

Columbia Pacific Communities, Ashiana Housing Ltd, AntaraSeniorCare, Paranjape Schemes (Construction) Ltd., Covai Property Centre (I) Pvt Ltd sind die größten Unternehmen, die auf dem indischen Seniorenwohnmarkt tätig sind.

Welche Jahre deckt dieser indische Seniorenwohnmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des indischen Seniorenwohnmarkts auf 10,15 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des indischen Seniorenwohnmarkts für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des indischen Seniorenwohnmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

India Senior LivingIndustry Report

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Senior Living in Indien im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Senior Living in Indien umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.