| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

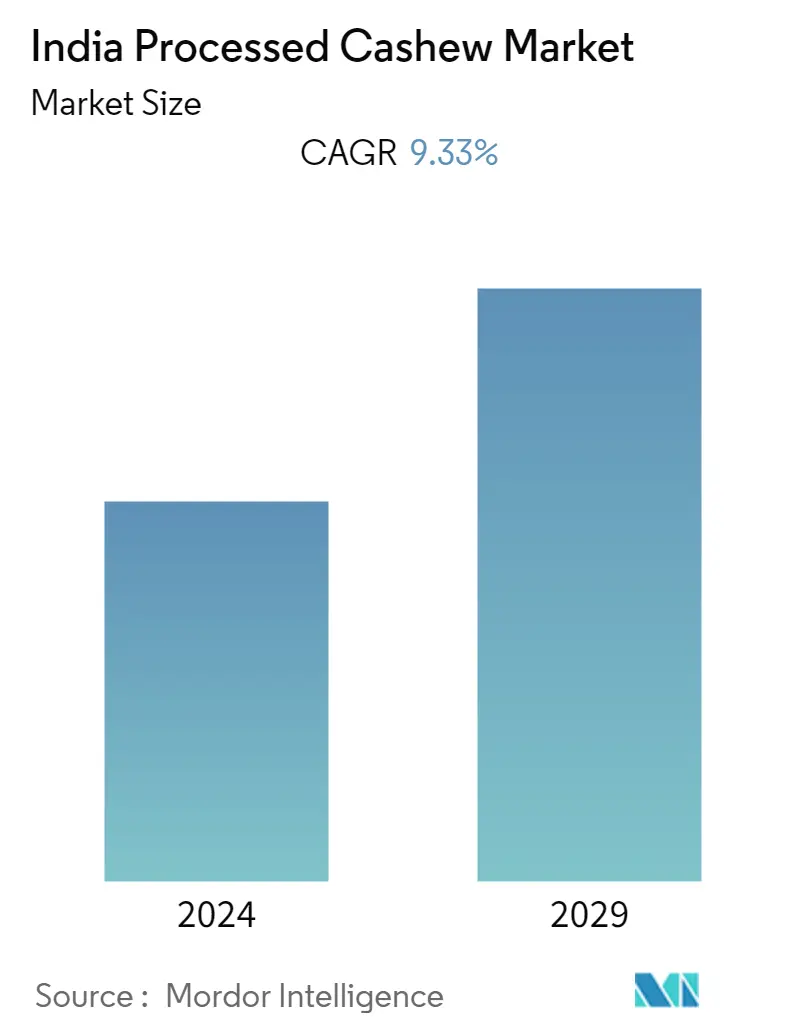

| CAGR | 9.33 % |

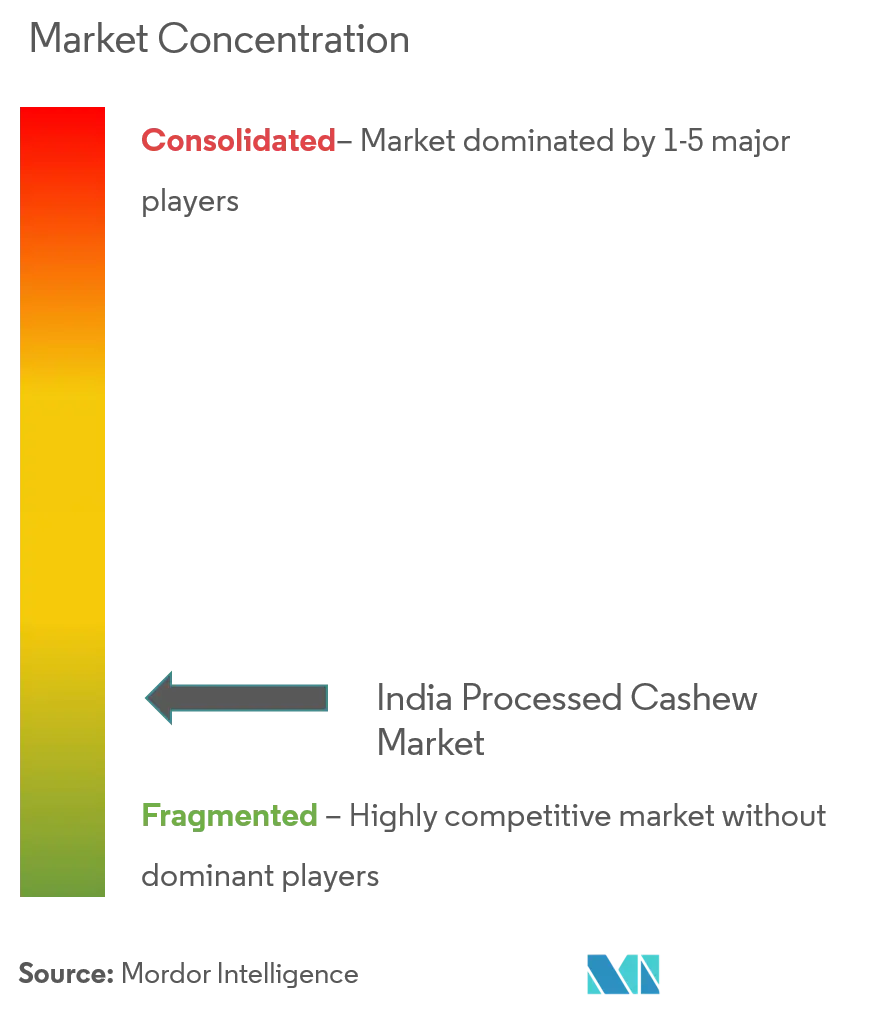

| Marktkonzentration | Mittel |

Hauptakteure*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für verarbeitete Cashewnüsse in Indien

Der indische Markt für verarbeitete Cashewnüsse wird im Prognosezeitraum (2020–2025) voraussichtlich eine jährliche Wachstumsrate von 9,33 % verzeichnen.

- Auf dem Markt für Cashewkerne kam es in den letzten Jahren in ganz Indien zu einem raschen Wandel im Konsumverhalten, vor allem aufgrund der Tatsache, dass aromatisierte Cashew-Sortimente einen größeren Anteil im Einzelhandelsmarkt einnehmen.

- Mit zunehmendem Gesundheitsbewusstsein bevorzugen Verbraucher gesunde Snacks, weshalb die Nachfrage nach aromatisierten Cashewnüssen in Indien steigt.

- Es wird jedoch erwartet, dass der Cashew-Markt im Land behindert wird, da die lokale Bevölkerung für den Snack unterwegs andere leichtere Snacks zu günstigeren Preisen bevorzugt.

Markttrends für verarbeitete Cashewnüsse in Indien

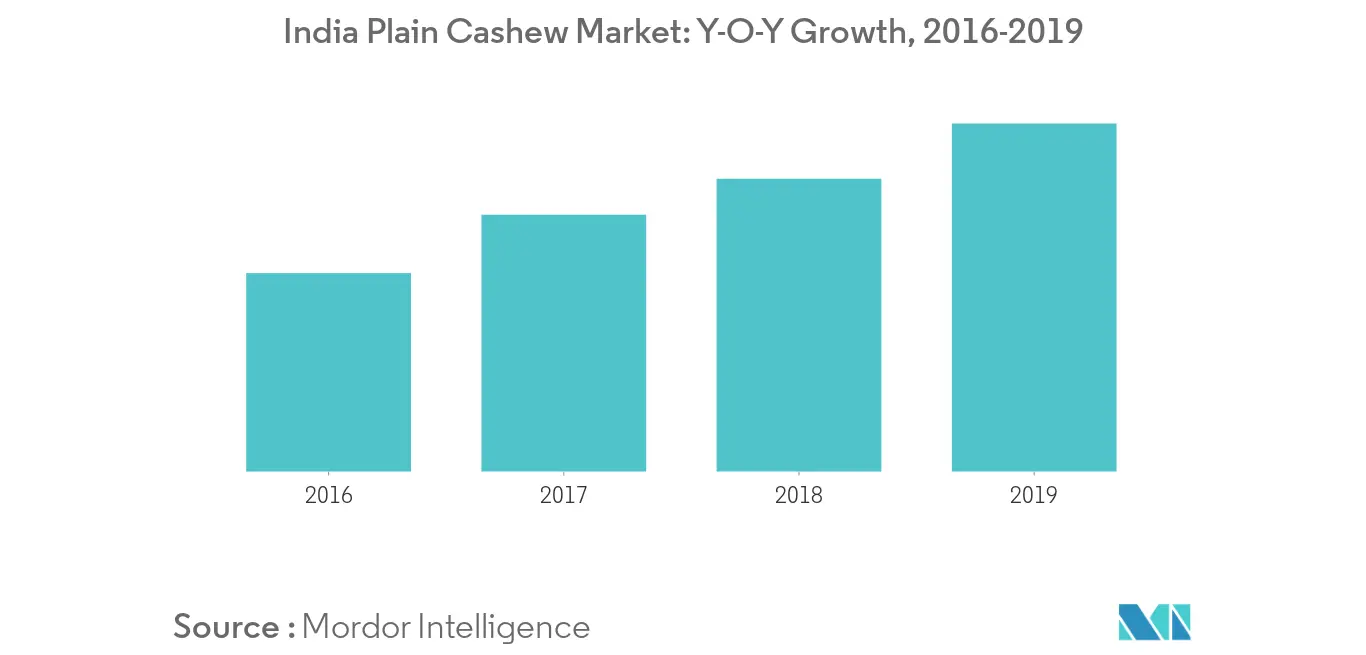

Der größte Marktanteil wird von einfachen/gesalzenen Cashewnüssen gehalten

Die indische Cashew-Industrie ist überwiegend exportorientiert. Nach Angaben des Directorate of Cashew and Cocoa Development India sind im März 2020 in Indien mehr als 3.900 Verarbeitungseinheiten im organisierten und nicht organisierten Sektor in Betrieb, mit einer Cashew-Verarbeitungskapazität von 16,43 lakh metrischen Tonnen pro Jahr. Das Segment der reinen/gesalzenen Cashewnüsse macht den größten Anteil am Markt für verarbeitete Cashewnüsse aus, da die Mehrheit der indischen Verbraucher es sich zur Gewohnheit gemacht hat, Cashewnüsse in ihrer reinen Form als Nahrung zu sich zu nehmen. Einfache/gesalzene Cashewnüsse können im Rahmen von Lebensmittel-/Getränkeanwendungen im Haushalt auf verschiedene Weise konsumiert werden, was den Markt für einfache/gesalzene Cashewnüsse im ganzen Land ankurbelt. Die zunehmende Verwendung von reinem Cashew in der indischen Küche, insbesondere in Desserts, ist einer der Schlüsselfaktoren, die den Markt antreiben.

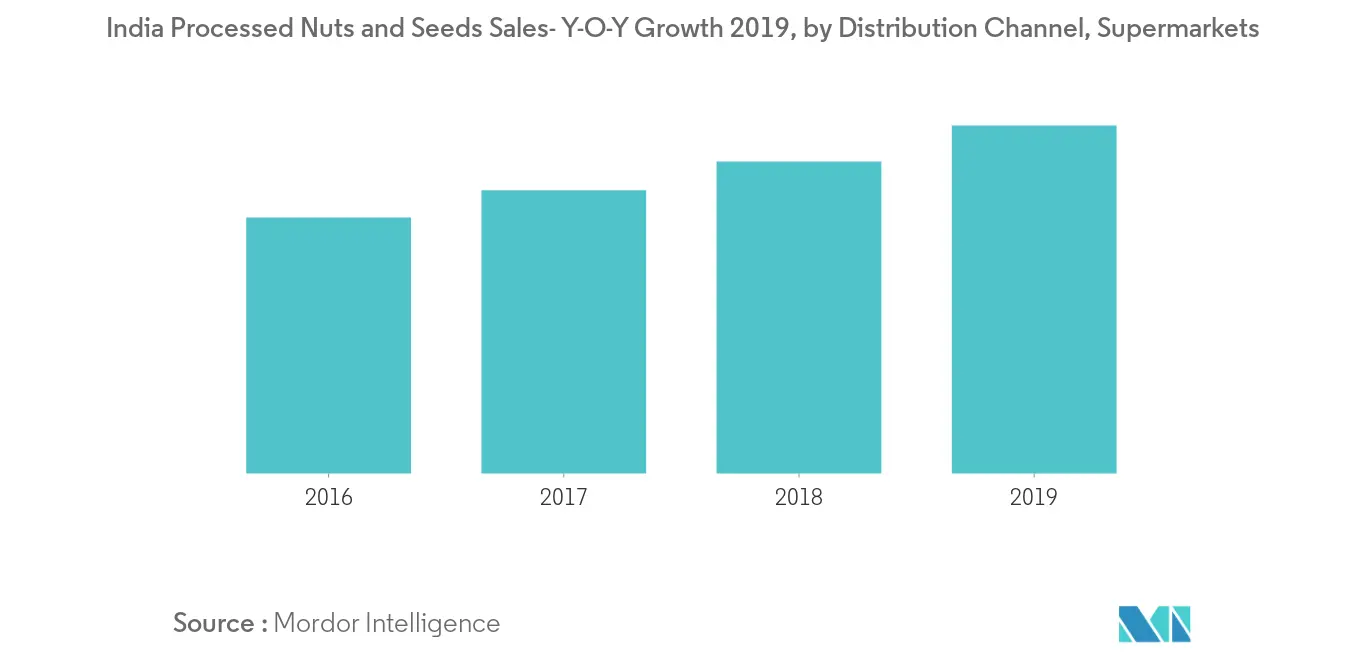

Supermärkte/Großmärkte hatten den größten Marktanteil

Verbraucher in Großstädten bevorzugen Supermärkte und Hypermärkte, um ihre täglichen Bedarfsgüter zu kaufen. Es wird erwartet, dass die Vermarktung der einfachen und aromatisierten Cashewnüsse über diesen Kanal dazu beitragen wird, die Sichtbarkeit der Marke zu steigern. Darüber hinaus besteht die Hauptstrategie der Verbrauchermärkte und Supermärkte darin, das Format auf Städte der 1. und 2. Klasse auszuweiten, wo sie sich als Hauptkonkurrenten sowohl für unorganisierte als auch für organisierte Einzelhändler herausstellen. Die wichtigsten Städte, in denen diese Hypermärkte entstehen, sind Delhi, Pune, Bangalore, Hyderabad, Mumbai und Chennai. Darüber hinaus bieten Supermärkte/Hypermärkte den Verbrauchern attraktive Angebote und Rabatte, da sie Rabatte auf Großeinkäufe bei den Herstellern von Energy-Drinks und anderen nährstoffreichen Getränken erhalten.

Überblick über die verarbeitete Cashew-Industrie in Indien

Der grundlegende Wettbewerb zwischen den Herstellern besteht in der Qualität. Die Nachfrage nach biologisch angebauten Nüssen hat die Verarbeiter dazu veranlasst, ihre Roh-Cashewnüsse von Bio-Bauernhöfen zu beziehen. Da die indische Kaufmentalität weitgehend von der Attraktivität der Verpackung abhängt, erneuern die Hersteller ihren Verpackungsstil, um möglichst viele Menschen für ihr Produkt zu gewinnen. Die Cashewnüsse sind in versiegelten Vakuumverpackungen mit Druckverschluss, in Glasflaschen, in Dosen und in normalen Verpackungen erhältlich. Das Anbieten von Cashewnüssen in verschiedenen Geschmacksrichtungen ist eine weitere Strategie der Hersteller, um in den Snackmarkt des Landes einzusteigen.

Marktführer für verarbeitete Cashewnüsse in Indien

-

Delicious Cashew Co.

-

Wonderland Foods

-

Greendot Health Foods Pvt. Ltd

-

Royal Dry Fruits Pvt Ltd.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Segmentierung der verarbeiteten Cashew-Industrie in Indien

Der indische Markt für verarbeitete Cashewnüsse ist nach Produkttyp in einfache/gesalzene Cashewnüsse und aromatisierte Cashewnüsse unterteilt. Basierend auf dem Vertriebskanal wird der Markt in Supermärkte/Hypermärkte, Convenience-Stores, Fachgeschäfte, Online-Einzelhandelsgeschäfte und andere Vertriebskanäle unterteilt.

| Nach Produkttyp | Einfache/gesalzene Cashewnüsse | ||

| Aromatisierte Cashewnüsse | Schwarzer Pfeffer | ||

| Andere aromatisierte Cashewnüsse | |||

| Nach Vertriebskanal | Supermärkte/Hypermärkte | ||

| Convenience-Stores | |||

| Fachgeschäfte | |||

| Online-Einzelhandelsgeschäfte | |||

| Andere Vertriebskanäle | |||

Häufig gestellte Fragen zur Marktforschung für verarbeitete Cashewnüsse in Indien

Wie groß ist der Markt für verarbeitete Cashewnüsse in Indien derzeit?

Der indische Markt für verarbeitete Cashewnüsse wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 9,33 % verzeichnen.

Wer sind die Hauptakteure auf dem indischen Markt für verarbeitete Cashewnüsse?

Delicious Cashew Co., Wonderland Foods, Greendot Health Foods Pvt. Ltd und Royal Dry Fruits Pvt Ltd. sind die größten Unternehmen, die auf dem indischen Markt für verarbeitete Cashewnüsse tätig sind.

Welche Jahre deckt dieser indische Markt für verarbeitete Cashewnüsse ab?

Der Bericht deckt die historische Marktgröße des Marktes für verarbeitete Cashewnüsse in Indien für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für verarbeiteten Cashewnüssen in Indien für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Food Reports

Popular Food & Beverage Reports

Other Popular Industry Reports

Bericht über die verarbeitete Cashew-Industrie in Indien

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von verarbeitetem Cashew in Indien im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von in Indien verarbeiteten Cashewnüssen umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.