Marktanalyse für Geräte zur Fernüberwachung von Patienten

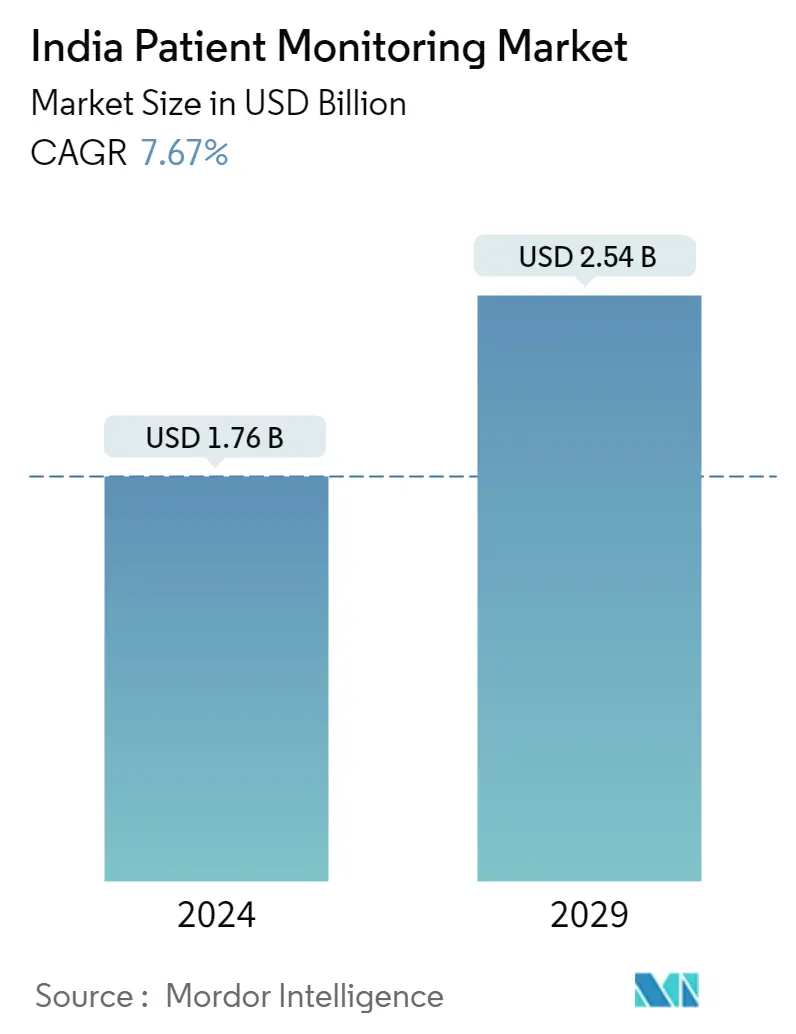

Die Größe des indischen Marktes für Patientenüberwachung wird im Jahr 2024 auf 1,76 Milliarden US-Dollar geschätzt und soll bis 2029 2,54 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 7,67 % im Prognosezeitraum (2024–2029) entspricht.

Der Ausbruch von COVID-19 hatte erhebliche Auswirkungen auf den Markt für Patientenüberwachungsgeräte. Die Nachfrage nach Patientenüberwachungsgeräten ist während der COVID-19-Pandemie aufgrund der zunehmenden Zahl von COVID-19-Fällen, die eine kontinuierliche Patientenüberwachung erfordern, erheblich gestiegen. Darüber hinaus haben Unternehmen während der COVID-19-Pandemie ihre Produktion kritischer oder lebenswichtiger medizinischer Geräte gesteigert. Beispielsweise hat ResMed als Reaktion auf die globale Pandemie seit Beginn des Jahres 2020 etwa 150.000 Beatmungsgeräte hergestellt und damit seine Produktion dieser potenziell lebensrettenden Geräte im Vergleich zum gleichen Zeitraum im Jahr 2019 mehr als verdreifacht. Laut Medtronics Jahresbericht 2022, COVID -19 hat und wird weiterhin erhebliche Auswirkungen auf die Patientenüberwachung haben. Darin heißt es außerdem, dass es eine kontinuierliche Akzeptanz und ein Wachstum bei der Patientenüberwachung gebe, angeführt von den Nellcor-Pulsoximetriesensoren und dem SonarMed-Atemwegsüberwachungssystem für die neonatologische Intensivstation im Geschäftsjahr 2022. Daher habe die COVID-19-Pandemie einen positiven Einfluss auf den Markt gehabt Wachstum und der Markt wächst erheblich und wird im Prognosezeitraum wahrscheinlich wachsen.

Die Schlüsselfaktoren, die den Markt antreiben, sind die steigende Inzidenz chronischer Krankheiten aufgrund von Änderungen des Lebensstils, die wachsende Präferenz für Heim- und Fernüberwachung sowie die Benutzerfreundlichkeit und Tragbarkeit der Geräte. Die Fernüberwachung von Patienten bietet eine erhöhte Patientenverantwortung, die Behandlung chronischer Erkrankungen und andere Vorteile, die zu ihrer breiten Akzeptanz führen und so zum Marktwachstum beitragen. Indien gehört zu den drei Ländern mit der höchsten Diabetes-Inzidenz. Nach Angaben der International Diabetes Federation lag die geschätzte Zahl der Diabetespatienten in der Altersgruppe der 20- bis 79-Jährigen im Jahr 2021 bei 74,2 Millionen und soll bis 2045 auf 124,8 Millionen ansteigen. Darüber hinaus ist auch die ältere Bevölkerung anfälliger für chronische Krankheiten dürfte im Prognosezeitraum zu einer Nachfrage nach fortschrittlichen Patientenüberwachungsgeräten führen. Laut dem Bericht der Technical Group on Population Projections for India and States 2011-2036 gab es beispielsweise im Jahr 2021 in Indien 138 Millionen ältere Menschen und es wird erwartet, dass die Zahl bis 2031 um rund 56 Millionen ältere Menschen ansteigt Es wird erwartet, dass die Zunahme der geriatrischen Bevölkerung zusammen mit der Zunahme chronischer Krankheiten den Markt für Patientenüberwachung vorantreiben wird.

Darüber hinaus hat Apollo Hospitals laut einem im März 2022 von HT Digital Streams Ltd veröffentlichten Artikel mithilfe eines KI-gestützten Triaging-Systems ein intelligentes Automatisierungssystem für stationäre Räume eingeführt, das die Atemfrequenz und Herzfrequenz eines Patienten kontinuierlich verfolgt und andere klinische Indikatoren aus der Ferne. Apollo hat außerdem an mehreren Orten IoT-fähige intelligente Gesundheitskioske zur Überprüfung und Diagnose verschiedener Gesundheitsparameter eingerichtet. Darüber hinaus begann das Krankenhaus Manipal im März 2022 auch in Bengaluru mit der Nutzung der Fitbit-ConnectedLife-Lösung, plant jedoch, sie auf alle Tier-1-Filialen in Delhi, Pune und Goa auszuweiten. Daher wird erwartet, dass die zunehmende Bevorzugung fortschrittlicher Fernüberwachungslösungen in Krankenhäusern das Marktwachstum vorantreiben wird.

Es wird jedoch erwartet, dass die hohen Technologiekosten das Marktwachstum im Prognosezeitraum behindern werden.

Markttrends für Geräte zur Fernüberwachung von Patienten

Für das Atemwegssegment wird im Prognosezeitraum ein hohes Wachstum erwartet

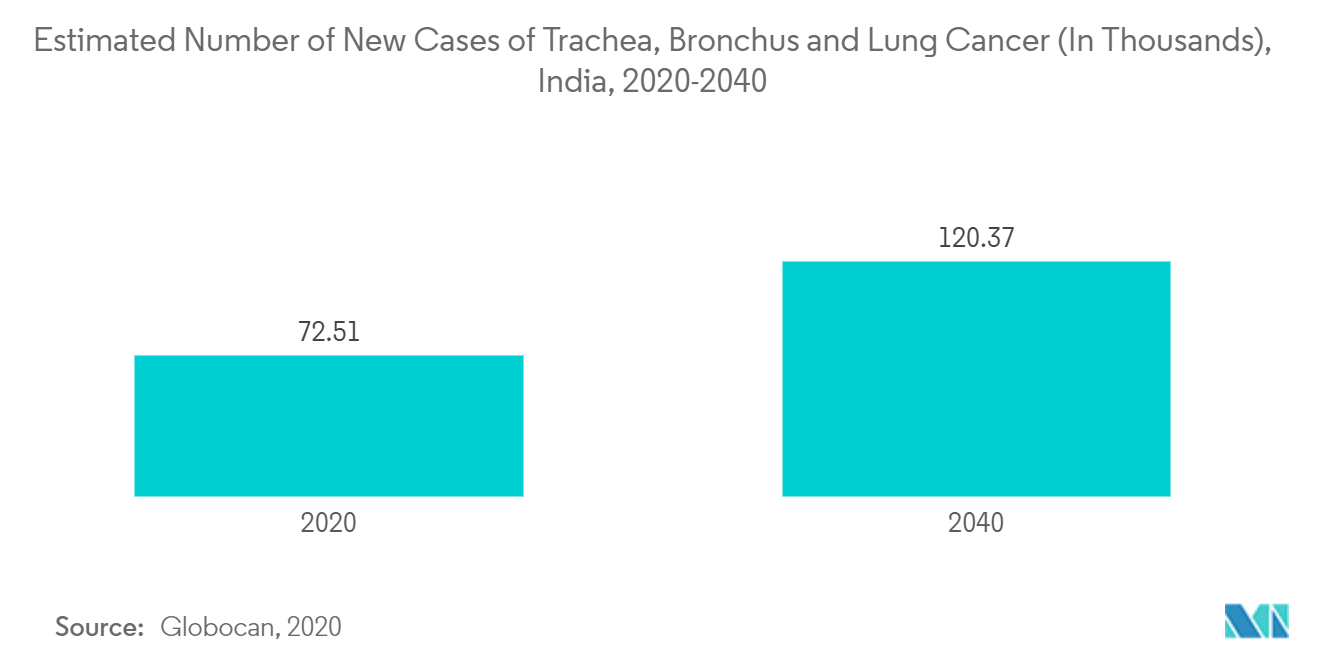

Die rasche Urbanisierung des Landes und ein hohes Maß an Umweltverschmutzung haben zu einer höheren Inzidenzrate von Atemwegserkrankungen und einer steigenden Zahl von Tuberkulosepatienten (TB) geführt, was zu einer wachsenden Nachfrage nach Patientenüberwachungssystemen beiträgt. Beispielsweise wurde laut dem von der National Library of Medicine im August 2021 veröffentlichten Artikel festgestellt, dass die COPD-Prävalenz unter der Bevölkerung ab 30 Jahren in Indien im Jahr 2021 bei 7 % liegt. Solche Studien belegen die Prävalenz von Atemwegserkrankungen im Land treiben die Nachfrage nach Beatmungsgeräten voran und kurbeln letztlich das Marktwachstum an. Laut der National TB Prevalence Survey 2019-2021 lag die Prävalenz aller Formen von Tuberkulose in allen Altersgruppen in Indien im Jahr 2021 bei 316 pro Lakh-Bevölkerung. Außerdem wurde berichtet, dass die höchste Prävalenz für alle Formen von Tuberkulose bei 747 pro lag Die Zahl der Tuberkulosefälle in Indien stieg laut derselben Quelle um 19 % auf 1.933.381 im Jahr 2021, und der niedrigste Wert lag 2021 bei 137 pro Lakh-Bevölkerung in Gujarat. Darüber hinaus stiegen die jährlichen Tuberkulosefälle in Indien im Jahr 2021 um 19 % auf 1.933.381 Sie machen 26 % aller Fälle weltweit aus. Daher tragen zunehmende Fälle von Tuberkulose und anderen Atemwegserkrankungen zu einem steigenden Bedarf an Patientenüberwachung in Indien bei.

Darüber hinaus entwickeln Unternehmen fortschrittliche Technologien, erhalten Genehmigungen von Regulierungsbehörden, bringen neue Produkte auf den Markt und bilden strategische Allianzen mit den Marktteilnehmern, um auf dem Markt wettbewerbsfähig zu bleiben. Beispielsweise haben sich Sleepiz und das SMS Hospital im April 2022 zusammengetan, um Sleepiz One+ nach Ahmedabad zu bringen. Sleepiz One+ überwacht drei wichtige Vitalfunktionen eines Patienten – Pulsfrequenz, Blutsauerstoffsättigung und Atemfrequenz. Daher sollen solche technologischen Fortschritte und Markteinführungen das Wachstum des Segments fördern.

Für das Segment Gewichtsmanagement und Fitnessüberwachung wird im Prognosezeitraum ein hohes Wachstum erwartet

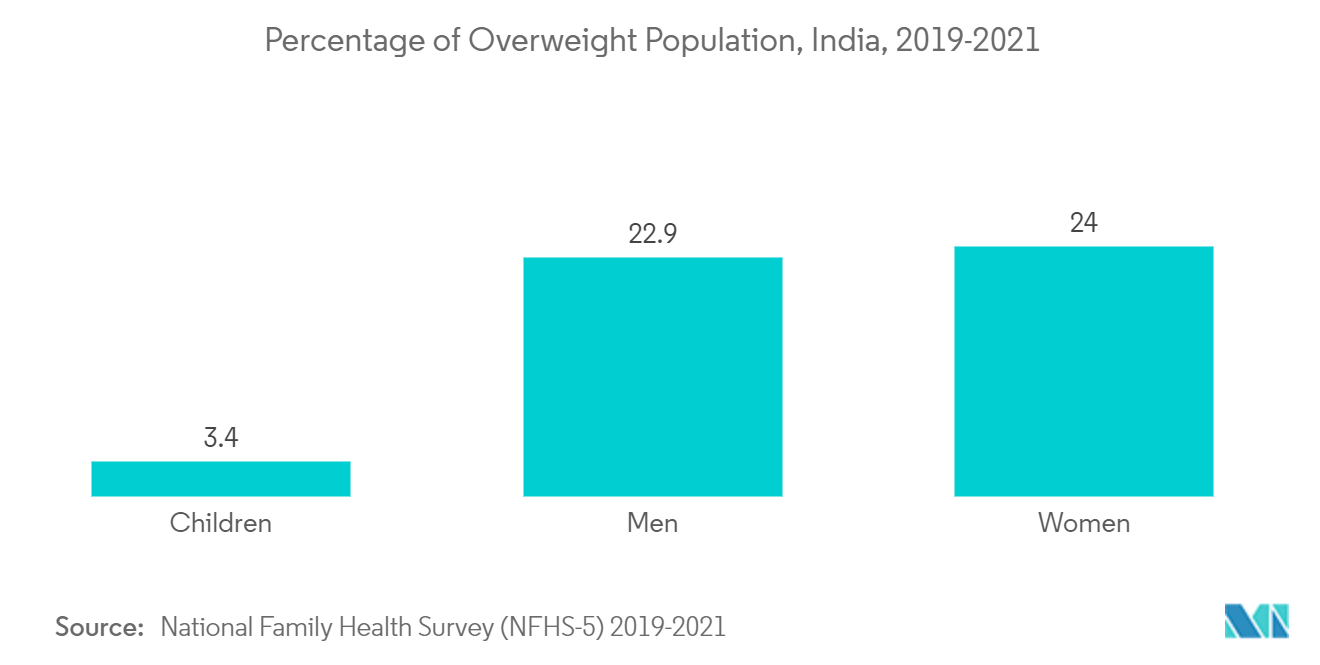

Es wird erwartet, dass das Segment Gewichtsmanagement und Fitnessüberwachung im Prognosezeitraum aufgrund der zunehmenden Prävalenz von Fettleibigkeit ein deutliches Wachstum verzeichnen wird. Laut der vom Global Obesity Observatory veröffentlichten Statistik aus dem Jahr 2022 gibt es in Indien beispielsweise derzeit 6,3 % fettleibige Frauen und 4,7 % fettleibige Männer. Darin heißt es außerdem, dass der Anteil fettleibiger Jungen und Mädchen im Jahr 2022 im Land bei 1,8 % bzw. 0,9 % liege. Daher wird erwartet, dass die zunehmende Zahl von Fettleibigkeitsfällen in der Bevölkerung die Nachfrage nach Gewichtsüberwachung erhöhen wird, die ihnen bei der Bewältigung ihres Gewichts hilft Gewicht und unterstützt so das Marktwachstum.

Darüber hinaus wird erwartet, dass auch Produkteinführungen zur Fitnessüberwachung das Segmentwachstum vorantreiben werden. Beispielsweise erweiterte Fitbit im September 2022 sein Smartwatch-Sortiment in Indien durch die Einführung von drei neuen Fitness-Trackern. Das Unternehmen hat die Fitnessuhren Fitbit Versa 4, Fitbit Sense 2 und den Fitness-Tracker Fitbit Inspire 4 auf den Markt gebracht. Das Unternehmen gibt an, dass alle drei Modelle ein verbessertes Design aufweisen und eine bessere Leistung versprechen. Außerdem brachte OnePlus im Januar 2021 in Indien ein Fitnessarmband auf den Markt, das sich durch eine Akkulaufzeit von 14 Tagen, 5ATM, IP68-Wasserbeständigkeit und ein zweifarbiges Banddesign auszeichnet. Es wird erwartet, dass solche Initiativen den Markt im Prognosezeitraum antreiben werden.

Aufgrund der oben genannten Faktoren wird daher erwartet, dass der untersuchte Markt in Indien im Prognosezeitraum ein Wachstum prognostiziert.

Branchenüberblick über Geräte zur Fernüberwachung von Patienten

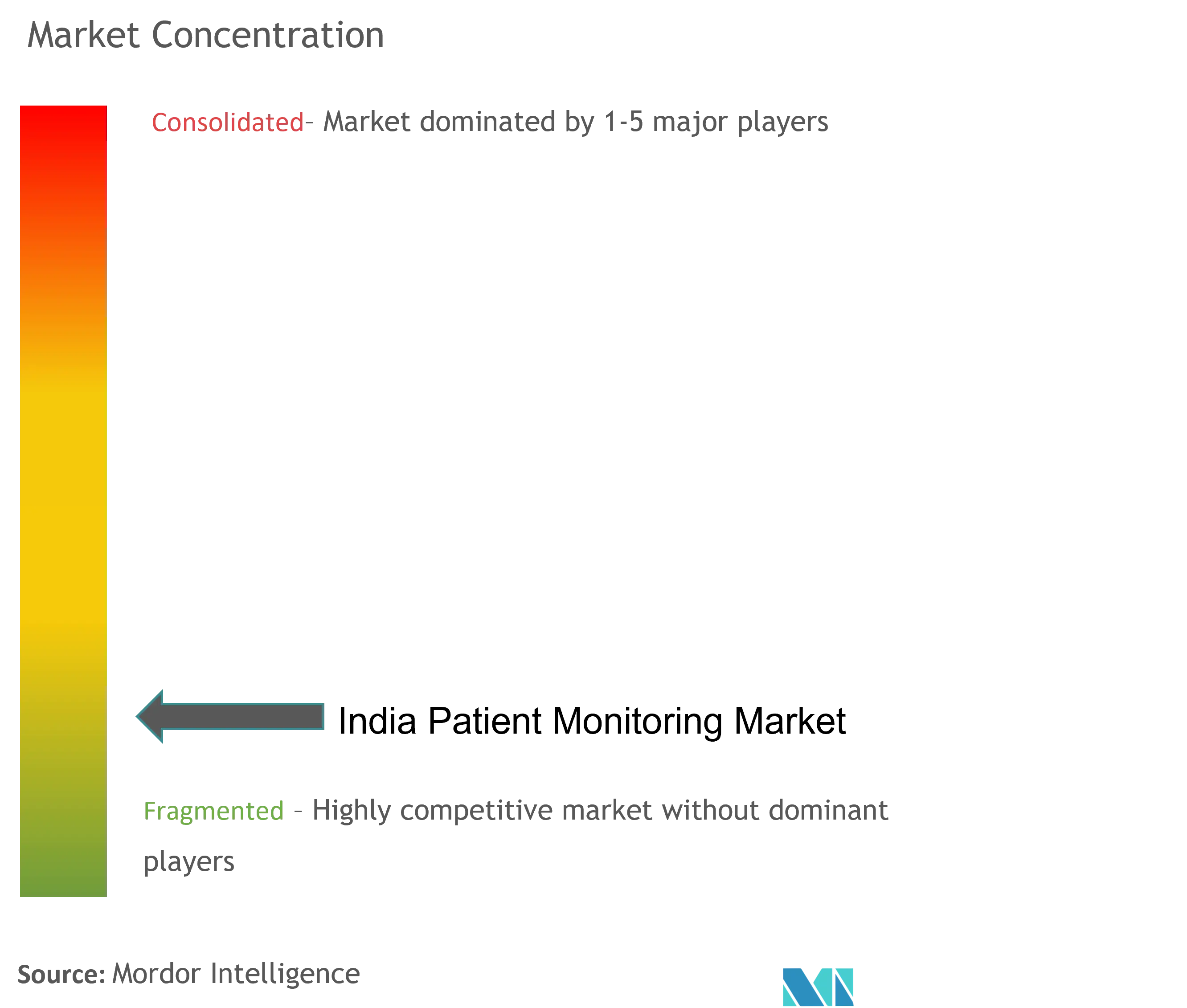

Der indische Markt für Patientenüberwachung ist aufgrund der Präsenz mehrerer in Indien tätiger Unternehmen fragmentiert. Die Wettbewerbslandschaft umfasst eine Analyse einiger lokaler Unternehmen, die über Marktanteile verfügen und bekannt sind, darunter Koninklijke Philips NV, GE Healthcare, BPL Group, Mindray Medical International Limited, Nihon Kohden Corporation, Dragerwerk AG, Spacelabs Healthcare, Schiller und Omron Healthcare Inc. und Life Plus Healthcare (P) Limited.

Marktführer bei Geräten zur Fernüberwachung von Patienten

BPL Group

Koninklijke Philips N.V.

GE Healthcare

Nihon Kohden Corporation

Mindray Medical International Limited

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Geräte zur Fernüberwachung von Patienten

- Im März 2022 gab Wipro GE Healthcare die Eröffnung seiner neuen Fabrik zur Herstellung medizinischer Geräte (MDM) in Bengaluru, Indien, im Rahmen des Production Linked Incentive (PLI)-Programms der indischen Regierung bekannt, das an der Nationalen Agenda von Atmanirbhar Bharat ausgerichtet ist wird die lokale Produktion von medizinischen Geräten wie CT-Geräten, Katheterlaborgeräten, Ultraschallscannern, Patientenüberwachungslösungen, EKG-Geräten und Beatmungsgeräten in Indien weiter vorantreiben.

- Im September 2021 ging die indische Tochtergesellschaft von Medtronic eine Partnerschaft mit Stasis Health ein, um den Zugang zu Statis Monitor zu erweitern, einem vernetzten Multiparameter-Überwachungssystem am Krankenbett in ganz Indien.

Branchensegmentierung von Fernüberwachungsgeräten für Patienten

Gemäß dem Umfang dieses Berichts besteht die Patientenüberwachung aus Geräten und Ausrüstungen, die dazu dienen, die Vitalparameter eines Patienten mithilfe eines medizinischen Monitors kontinuierlich zu überwachen und medizinische und andere Formen von Gesundheitsdaten zu sammeln. Der indische Patientenüberwachungsmarkt ist nach Gerätetyp (hämodynamisches Überwachungsgerät, Neuroüberwachungsgerät, Herzüberwachungsgerät, Atmungsüberwachungsgerät, Multiparameter-Monitore und andere Gerätetypen), Zielgebiet (Kardiologie, Neurologie, Atemwege, Fetalüberwachung) segmentiert Neugeborene, Gewichtsüberwachung, Fernüberwachung, Gewichtsmanagement und Fitnessüberwachung sowie andere Zielbereiche) und Endbenutzer (häusliche Gesundheitsversorgung, Krankenhäuser und Kliniken sowie andere Endbenutzer). Der Bericht bietet den Wert (in Mio. USD) für die oben genannten Segmente.

| Hämodynamisches Überwachungsgerät |

| Neuroüberwachungsgerät |

| Herzüberwachungsgerät |

| Atemüberwachungsgerät |

| Multiparameter-Monitore |

| Andere Gerätetypen |

| Kardiologie |

| Neurologie |

| Atemwege |

| Fetal und Neonatal |

| Gewichtsüberwachung |

| Fernüberwachung |

| Gewichtsmanagement und Fitnessüberwachung |

| Andere Zielgebiete |

| Häusliche Krankenpflege |

| Krankenhäuser und Kliniken |

| Andere Endbenutzer |

| Nach Gerätetyp | Hämodynamisches Überwachungsgerät |

| Neuroüberwachungsgerät | |

| Herzüberwachungsgerät | |

| Atemüberwachungsgerät | |

| Multiparameter-Monitore | |

| Andere Gerätetypen | |

| Nach Zielgebiet | Kardiologie |

| Neurologie | |

| Atemwege | |

| Fetal und Neonatal | |

| Gewichtsüberwachung | |

| Fernüberwachung | |

| Gewichtsmanagement und Fitnessüberwachung | |

| Andere Zielgebiete | |

| Vom Endbenutzer | Häusliche Krankenpflege |

| Krankenhäuser und Kliniken | |

| Andere Endbenutzer |

Häufig gestellte Fragen zur Marktforschung für Fernüberwachungsgeräte für Patienten

Wie groß ist der indische Markt für Patientenüberwachung?

Es wird erwartet, dass der indische Patientenüberwachungsmarkt im Jahr 2024 ein Volumen von 1,76 Milliarden US-Dollar erreichen und mit einer jährlichen Wachstumsrate von 7,67 % bis 2029 auf 2,54 Milliarden US-Dollar wachsen wird.

Wie groß ist der indische Markt für Patientenüberwachung derzeit?

Im Jahr 2024 wird der indische Markt für Patientenüberwachung voraussichtlich ein Volumen von 1,76 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem indischen Markt für Patientenüberwachung?

BPL Group, Koninklijke Philips N.V., GE Healthcare, Nihon Kohden Corporation, Mindray Medical International Limited sind die wichtigsten Unternehmen, die auf dem indischen Markt für Patientenüberwachung tätig sind.

Welche Jahre deckt dieser indische Patientenüberwachungsmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des indischen Marktes für Patientenüberwachung auf 1,63 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des indischen Marktes für Patientenüberwachung für die Jahre 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des indischen Marktes für Patientenüberwachung für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht zu Geräten zur Fernüberwachung von Patienten

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Fernüberwachungsgeräten für Patienten im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Fernüberwachungsgeräten für Patienten umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.