| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| Marktgröße (2024) | USD 13.72 Billion |

| Marktgröße (2029) | USD 18.92 Billion |

| CAGR (2024 - 2029) | 6.63 % |

| Marktkonzentration | Niedrig |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Papierverpackungen in Indien

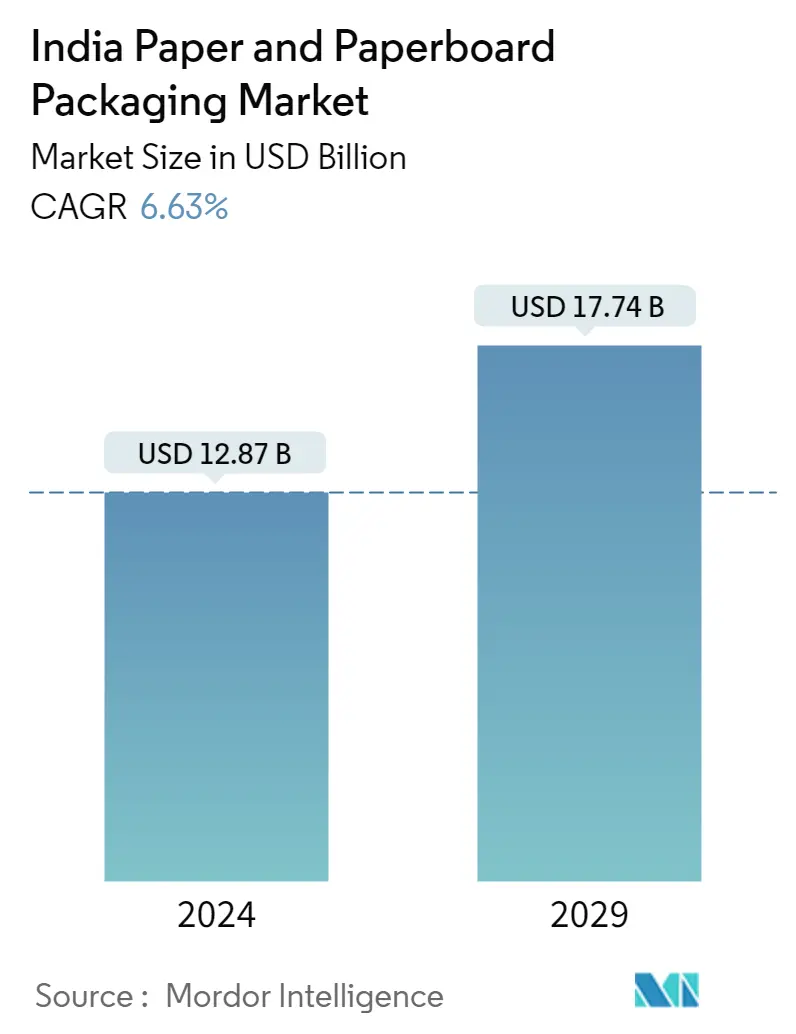

Die Größe des indischen Marktes für Papier- und Kartonverpackungen wird im Jahr 2024 auf 12,87 Milliarden US-Dollar geschätzt und soll bis 2029 17,74 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 6,63 % im Prognosezeitraum (2024–2029) entspricht.

- Das Papier- und Kartonverpackungsgeschäft verzeichnete im letzten Jahrzehnt ein Wachstum, das auf Änderungen bei der Substratauswahl, die Expansion neuer Märkte, veränderte Eigentümerdynamiken und staatliche Initiativen zum Verbot von Kunststoffen zurückzuführen ist. Nach wie vor stehen Nachhaltigkeits- und Umweltthemen im Vordergrund, und es wird erwartet, dass verschiedene Innovationen im Bereich Papier- und Kartonverpackungen das Marktwachstum in Indien vorantreiben werden.

- Indiens Papier- und Kartonverpackungsindustrie wächst und umfasst verschiedene Endverbrauchersegmente wie Lebensmittel und Getränke, Gesundheitswesen, Körperpflege und Haushaltspflege. Abgesehen von der starken, günstigen demografischen Entwicklung sind Faktoren wie das steigende verfügbare Einkommen, das zunehmende Bewusstsein der Verbraucher und die Nachfrage nach verarbeiteten Lebensmitteln die Haupttreiber, die das Wachstum der Papier- und Kartonverpackungsindustrie beeinflussen.

- Mit einer erheblichen Zunahme des organisierten Einzelhandels wird erwartet, dass die Nachfrage nach Papierverpackungen aufgrund der rasanten Zunahme von Supermärkten und modernen Einkaufszentren steigen wird. Darüber hinaus veröffentlichte das Central Pollution Control Board (CPCB), eine dem Umweltministerium unterstellte Bundesbehörde, im Juni 2022 eine Liste mit Schritten, die ergriffen werden müssen, um bestimmte Einwegkunststoffprodukte bis Juni 2022 zu verbieten. Solche Maßnahmen werden voraussichtlich umgesetzt treiben die Nachfrage nach Papierverpackungen im Land voran.

- In Indien gibt es vergleichsweise weniger Unternehmen, die moderne Geräte für die Verpackung herstellen. Da die Verpackungsausrüstung aus anderen Ländern gekauft wird, sind die Kosten für die Ausrüstung sehr hoch. Da in Indien die Herstellung von Verpackungsausrüstung zurückgeht, wenn die Nachfrage nach Ausrüstung wächst, wird erwartet, dass es zu einem Mangel an Zukäufen der Ausrüstung aus anderen Ländern kommen wird.

- Die Verpackungsindustrie war aufgrund der COVID-19-Pandemie mit einigen erheblichen Problemen konfrontiert, darunter die Auswirkungen des landesweiten Lockdowns, die Abwanderung von Unternehmen aus China und die Neubewertung von Verpackungsmaterialien. Obwohl es auf der Angebotsseite von Papierverpackungen erhebliche Auswirkungen gab, erweiterte ein drastischer Anstieg der Endverbrauchernachfrage in einigen Anwendungen den Umfang der Verpackungslösungen aus Papier und Pappe, wie z. B. Wellpappschachteln, Faltschachteln und viele mehr, erheblich.

Markttrends für Papierverpackungen in Indien

Wellpappkartons halten einen bedeutenden Marktanteil

- Wellpappkartons sind mehrschichtige, starre Kartons, die aus zwei Papierbögen, sogenannten Linern, bestehen und auf beiden Seiten einer gewellten inneren Riffelung verklebt sind, die aus verbundenen Bögen besteht, was eine höhere Festigkeit und Widerstandsfähigkeit ermöglicht. Die Wellpappe kann zugeschnitten und gefaltet werden, um einen maßgeschneiderten Behälter herzustellen, und dann je nach Auflagengröße und Designanforderungen mit verschiedenen Druckmethoden bedruckt werden.

- Wellpappverpackungen werden hauptsächlich als Versandbehälter für verschiedene Branchen sowie als Verkaufsdisplays und Paletten verwendet. Die Boxen sind in verschiedenen Rillen erhältlich. Die wellenförmige Papierschicht in der Mitte einer Wellpappe sorgt für Steifigkeit, Festigkeit und Stapelbarkeit. Diese Wellen reichen von A bis F. Die C-Welle wird am häufigsten verwendet und bietet eine gute Druckoberfläche, Druckfestigkeit und Kompressionseigenschaften zum Sichern von Produkten wie Glaswaren, Lebensmitteln usw.

- Darüber hinaus werden die Kartons auch nach Plattenstilen klassifiziert, z. B. einseitig, einwandig, doppelwandig und dreiwandig. Um diesen Anforderungen gerecht zu werden, bietet Gulf Carton Factory Wellpappenkartons von A bis F sowie eine Kombination aus Wellungen wie BC und EB an.

- Der Vertrieb/E-Commerce verzeichnete das schnellste Wachstum, was zum Wachstum des Wellpappschachtelsegments des untersuchten Marktes führte. E-Commerce spielt eine entscheidende Rolle bei der Förderung von Kartonlieferungen. Veränderungen im Verbraucherverhalten, wie etwa die Bestellung von Produkten über Mobiltelefone – was es vor zwei Jahrzehnten noch nie gab – treiben das Wachstum des E-Commerce rasant voran.

- Die Wellpappkartonindustrie in Indien wird von KKMU dominiert, die mit mehr als 400 automatischen Wellpappenanlagen und mehr als 10.000 halbautomatischen Einheiten ausgestattet sind. Die Branche stand in den letzten zwei Jahren unter dem enormen Druck einer beispiellosen Kostensteigerung bei Kraftpapier und widerstrebenden Störungen in der Lieferkette.

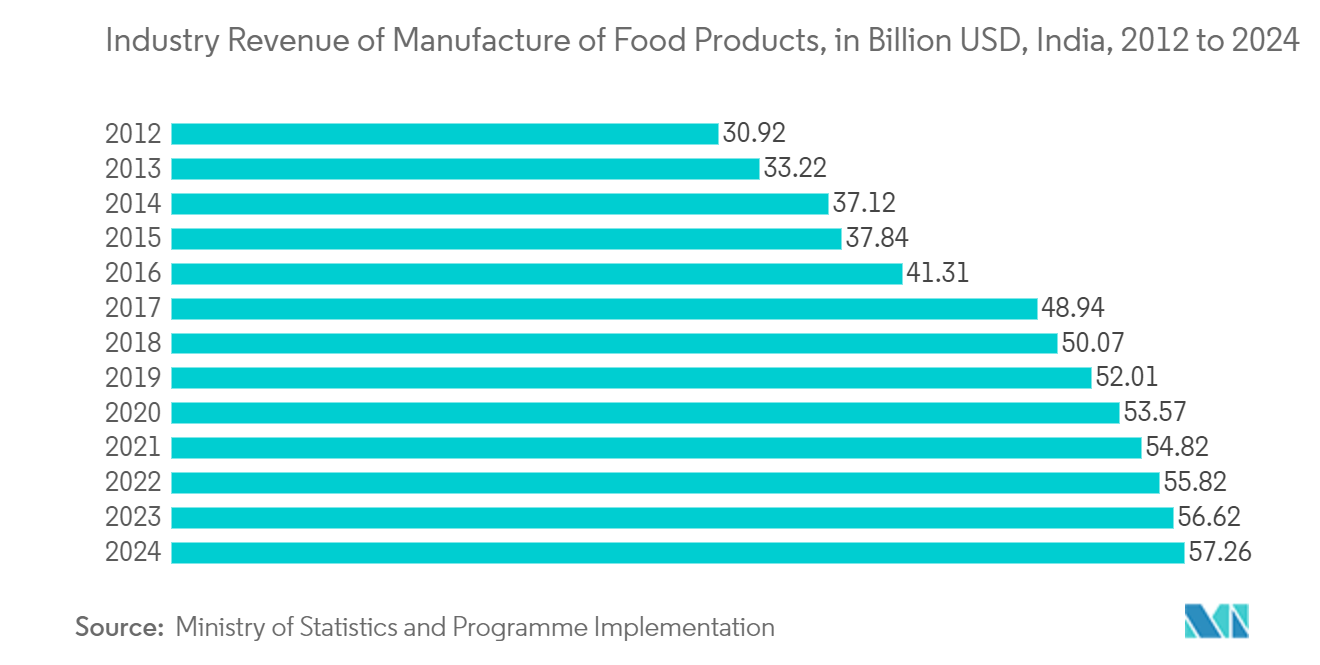

Die wachsende Lebensmittelindustrie in Indien wird das Wachstum des Marktes vorantreiben

- Der Lebensmittel- und Getränkesektor in Indien wächst aufgrund des wachsenden Bewusstseins, des bequemen Zugangs und der sich ändernden Lebensstile und treibt das Wachstum dieses Sektors in Indien voran. Beispielsweise entwickelte der Trade Commissioner Service in Indien im Jahr 2021 in Zusammenarbeit mit Amazon einen kanadischen Shop auf der Amazon India-Plattform, eine kanadaspezifische Landung und eine E-Commerce-Website, die kanadische Agrar- und Agrarlebensmittelprodukte hervorhebt, die in erhältlich sind der Markt. Die Amazon-Website umfasst mittlerweile mehr als 10 kanadische Waren. Der spezielle Online-Shop soll als One-Stop-Shop für kanadische Produkte auf einem der größten E-Commerce-Marktplätze Indiens dienen.

- Darüber hinaus hat Reliance Brands im Juli 2022 eine strategische Beziehung mit der weltweiten Frischlebensmittel- und Biokaffeekette Pret A Manger aufgebaut, um die Marke in Indien einzuführen und zu erweitern. Mit dieser langfristigen Master-Franchise-Vereinbarung kann RBL die Lebensmittelkette im ganzen Land erweitern, beginnend mit Großstädten und Verkehrsknotenpunkten.

- In Indien ist der Lebensmittelmarkt eine traditionelle Einzelhandelsbranche; Daher ist die Durchdringung des Online-Einzelhandels sogar noch geringer. Der Markt für Lebensmittellieferungen und -dienstleistungen fördert jedoch weiteres Wachstum im Land, wobei Akteure wie Bigbasket, Grofers, Zomato, Swiggy und Scootsy einen raschen Umsatzanstieg verzeichnen. Nach Angaben des japanischen Mischkonzerns SoftBank stiegen die Einnahmen des Lebensmittellieferriesen Swiggy im letzten Jahr zwischen Juni 2020 und Juni 2021 um das 2,8-fache.

- Darüber hinaus treibt die indische E-Commerce-Branche, die bis 2030 voraussichtlich 350 Milliarden US-Dollar erreichen wird, das Wachstum von Lebensmittelverpackungen im Land voran. Dies hat dazu geführt, dass große Player wie Amazon und Flipkart in den E-Commerce-Bereich für Lebensmittel eingestiegen sind. Amazon hat 35 Millionen US-Dollar investiert, um in diesen Bereich vorzudringen. Flipkart hat geplant, 258 Millionen US-Dollar zu investieren, um in den Lebensmitteleinzelhandel einzusteigen.

- Lebensmittelhersteller, insbesondere bekannte FMCG-Marken, haben sich ehrgeizige Ziele gesetzt, um den Einsatz von Kunststoffen in Lebensmittelverpackungen zu reduzieren und neue umweltfreundliche Materialien einzuführen. Daher erfreuen sich Verpackungsmaterialien auf Papierbasis in Indien immer größerer Beliebtheit.

- Darüber hinaus belief sich der Einzelhandelsverkaufswert von Milchprodukten auf dem indischen Markt für verpackte Lebensmittel laut USDA Foreign Agricultural Service im Jahr 2021 auf 25,10 Milliarden US-Dollar. Im Bereich der verpackten Lebensmittel kam es zu einem kontinuierlichen und deutlichen Anstieg des Einzelhandelsverkaufswerts. Es wird erwartet, dass dieses erhöhte Wachstum die Nachfrage nach Papierverpackungsprodukten in Indien ankurbeln wird.

- SafePack Solutions bietet Verpackungslösungen für feuchte oder fettige Lebensmittel wie Eis, Pizza oder Kuchen, egal ob frisch, getrocknet, gekühlt oder gefroren. Es bietet eine Vielzahl von Platten an, wie z. B. weiß kaschierte Spanplatten, ungekaschierte Spanplatten und massiv gebleichte Sulfatplatten, und bietet kostengünstige Verpackungsmaterialien ohne Kompromisse bei der Qualität.

Überblick über die indische Papierverpackungsindustrie

Der indische Markt für Papier- und Kartonverpackungen hat viele Akteure in dieser Region und ist stark fragmentiert. Daher ist die Marktkonzentration dieses Marktes gering. Aufgrund der steigenden Nachfrage nach Verpackungsanwendungen erweitern viele Unternehmen ihre Marktpräsenz, indem sie ihre Produktionsanlagen und ihr Produktportfolio erweitern. Die wichtigsten Anbieter auf diesem Markt sind WestRock India, Trident Paper Box Industries und TGI Packaging Pvt. Ltd, Kapco Packaging, Avon Pacfo Services LLP usw.

- September 2022 – WestRock Company, ein Anbieter nachhaltiger Papier- und Verpackungslösungen, hat eine HP PageWide T1190 Druckmaschine erworben, um sein Portfolio an Wellpappendruckfunktionen zu ergänzen und zu erweitern. Die HP PageWide T1190 Druckmaschine soll es WestRock ermöglichen, die Lieferkette für Wellpappenverpackungen zu revolutionieren und seinen Kunden einen Mehrwert zu bieten.

- März 2022 – Deliveroo, ein globales Lebensmittellieferunternehmen mit Niederlassungen in Europa, dem Nahen Osten, Asien und Australien, gab die Eröffnung seines India Engineering Centre in Hyderabad bekannt. Die mehrjährige Strategie des Unternehmens besteht darin, ein neues Team aufzubauen, das sich auf die Schaffung außergewöhnlicher Erlebnisse für Deliveroo-Kunden, Restaurant- und Lebensmittelpartner sowie Zusteller sowie auf die Entwicklung hochgradig skalierbarer, zuverlässiger und innovativer Produkte der nächsten Generation für seine globalen Aktivitäten konzentriert.

Indiens Marktführer für Papierverpackungen

-

WestRock India

-

Trident Paper Box Industries

-

TGI Packaging Pvt. Ltd.

-

Kapco Packaging

-

OJI India Packaging Pvt. Ltd

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Papierverpackungen in Indien

- Mai 2022 – McDonald's und Deliveroo gehen eine neue, langfristige weltweite strategische Beziehung ein und erweitern ihre aktuelle Vereinbarung, um Verbrauchern und McDonald's-Franchisenehmern über die Deliveroo-Plattform den Komfort und den Wert von McDelivery auf Märkten auf der ganzen Welt zu bieten. Die Zusammenarbeit zwischen McDonald's und Deliveroo würde zum Aufbau des McDelivery-Geschäfts beitragen und das Engagement beider Unternehmen für die Bereitstellung eines nahtlosen Kundenerlebnisses fördern.

- April 2022 – SIG, ein Hersteller von aseptischen Kartonverpackungslösungen in der Schweiz, kündigte Pläne an, eine strategische Investition in ein neues Werk in Indien in Betracht zu ziehen. Es wird erwartet, dass das Geschäft von SIG in dem Land, einem der am schnellsten wachsenden Märkte, von der Verlagerung profitieren wird. Für die Verpackung flüssiger Mahlzeiten und Getränke wird ein aseptischer Karton verwendet, eine mehrschichtige Verpackungslösung, die aus der Mischung von Schichten aus Pappe und Kunststoff besteht. Tetra und UFlex sind zwei weitere Unternehmen, die auf diesem Markt tätig sind.

Segmentierung der indischen Papierverpackungsindustrie

Papier und Pappe werden häufig zum Verpacken von Lebensmitteln und Getränken wie Säften, Milch und Cerealien verwendet. Es gibt zahlreiche Qualitäten von Kartonverpackungen. Karton ist wie Faltschachteln das am häufigsten verwendete Material für die Herstellung von Behältern. Zur Herstellung von Papier muss der Karton aufgeschlossen, optional gebleicht, veredelt, zu Blatt geformt, getrocknet, kalandriert und aufgewickelt werden.

Der indische Papier- und Kartonmarkt (im Folgenden als der untersuchte Markt bezeichnet) umfasst Produkttyp- und Endverbraucher-Vertikalsegmente. Das Segment der vertikalen Endverbraucher umfasst Lebensmittel und Getränke, Gesundheitswesen, Körperpflege, Hardware, Elektroprodukte und andere vertikale Endverbraucher. Das Produktartensegment umfasst Faltschachteln, Wellpappenschachteln und andere Sorten. Darüber hinaus umfasst die Studie auch eine Einschätzung der Auswirkungen von COVID-19 auf den Markt.

| Karton – nach Sorte | WLC – Weiß kaschierte Spanplatte (GD/UD und GT/UT) |

| FBB – Faltschachtelkarton (GC1/UC1 und GC2/UC2) | |

| SBB – Feste gebleichte Sulfatplatte (SBS) | |

| SUB – Feste, ungebleichte Sulfatplatte (SUS) | |

| Containerboard – nach Güteklasse | Weißes Kraftliner-Top |

| Ungebleichter Kraftliner | |

| Weißer Top-Testliner | |

| Ungebleichter Testliner | |

| Abfallbasiertes Riffeln | |

| Halbchemisches Fluten |

Häufig gestellte Fragen zur Marktforschung für Papierverpackungen in Indien

Wie groß ist der indische Markt für Papier- und Kartonverpackungen?

Es wird erwartet, dass der Markt für Papier- und Kartonverpackungen in Indien im Jahr 2024 ein Volumen von 12,87 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 6,63 % auf 17,74 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt für Papier- und Kartonverpackungen in Indien derzeit?

Im Jahr 2024 wird der Markt für Papier- und Kartonverpackungen in Indien voraussichtlich ein Volumen von 12,87 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem indischen Markt für Papier- und Kartonverpackungen?

WestRock India, Trident Paper Box Industries, TGI Packaging Pvt. Ltd., Kapco Packaging, OJI India Packaging Pvt. Ltd sind die wichtigsten Unternehmen, die auf dem indischen Markt für Papier- und Kartonverpackungen tätig sind.

Welche Jahre deckt dieser indische Markt für Papier- und Kartonverpackungen ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des indischen Marktes für Papier- und Kartonverpackungen auf 12,07 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des indischen Marktes für Papier- und Kartonverpackungen für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des indischen Marktes für Papier- und Kartonverpackungen für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Packaging Materials Reports

Popular Packaging Reports

Other Popular Industry Reports

Bericht der indischen Papier- und Kartonverpackungsindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Papier- und Kartonverpackungen in Indien im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von India Paper and Paperboard Packaging umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.