Analyse des Upstream-Marktes für Öl und Gas in Indien

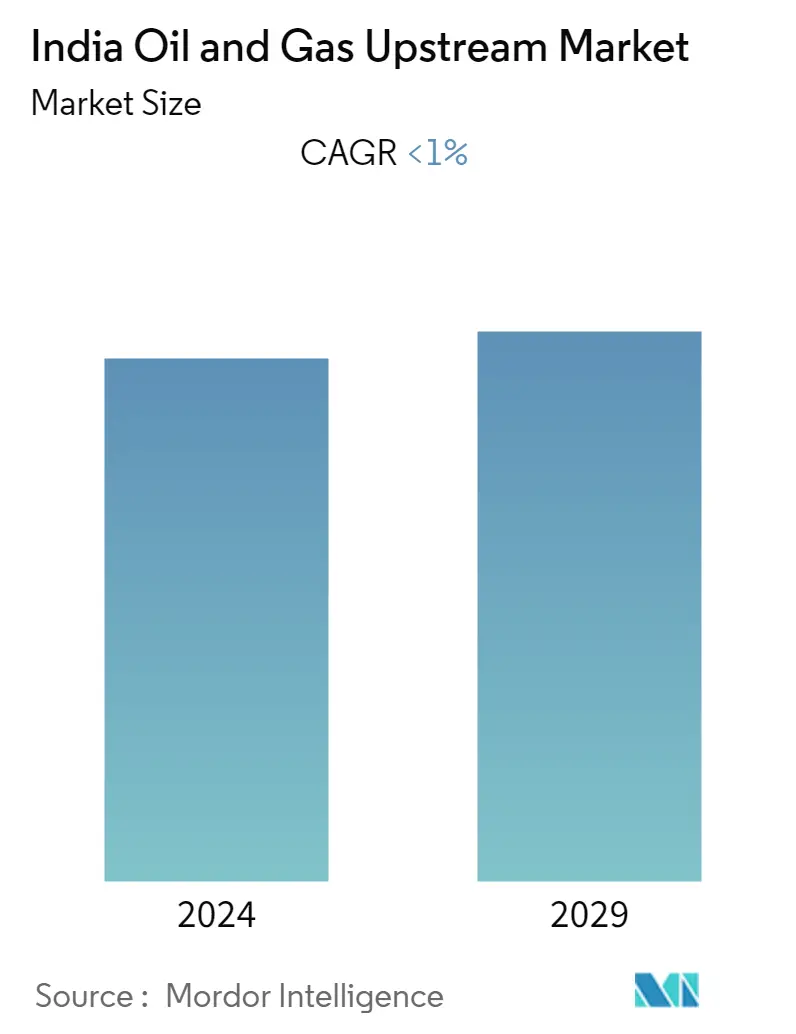

Es wird erwartet, dass der Öl- und Gas-Upstream-Markt in Indien im Prognosezeitraum eine jährliche Wachstumsrate von mehr als 1 % verzeichnen wird.

Der Markt wurde im Jahr 2020 durch COVID-19 negativ beeinflusst. Derzeit. Der Markt hat das Niveau vor der Pandemie erreicht.

- Langfristig wird erwartet, dass Faktoren wie der steigende Ölverbrauch und die Bemühungen der Regierung, die Abhängigkeit von Energieimporten zu verringern, den Markt im Prognosezeitraum antreiben werden.

- Andererseits wird erwartet, dass ein Mangel an neuen Entdeckungen gepaart mit unzureichenden Explorationsaktivitäten das Marktwachstum im Prognosezeitraum bremsen wird.

- Dennoch bleibt die gründliche Exploration und Erschließung von Kohlenwasserstoffreserven auf der großen Fläche, die sich über 16 potenzielle Onshore-Becken in Indien erstreckt, im Prognosezeitraum eine bedeutende Wachstumschance für den Markt.

Upstream-Markttrends für Öl und Gas in Indien

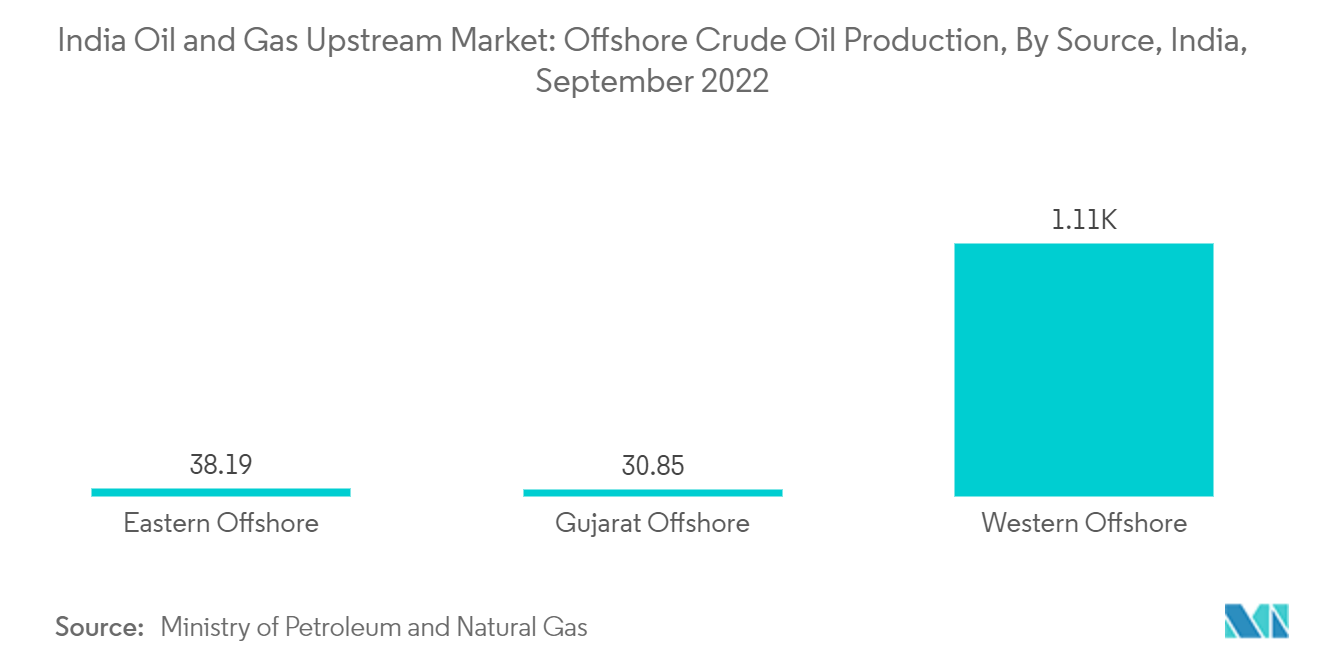

Offshore-Produktion soll den Markt dominieren

- Im Mai 2022 produzierte Indien fast 2550,5 Tausend Tonnen Rohöl, wovon rund 1257,68 Tausend Tonnen (49,2 %) des in Indien geförderten Öls und fast 68,3 % des in Indien geförderten Gases auf die Offshore-Förderung entfielen. Indien verfügt über 26 Sedimentbecken, von denen nur sieben kommerziell Öl und Gas fördern. Laut MOPNG stieg die Offshore-Rohölproduktion seit Mai 2021 um fast 4,6 %, während die Erdgasproduktion im gleichen Zeitraum um fast 7,9 % stieg.

- Es wird erwartet, dass der Ölproduktmarkt aufgrund seines großen Anteils am Öl- und Gasgeschäft den Markt dominieren wird. Auch die Ölnachfrage dürfte höher bleiben als die Erdgasnachfrage. Es wird jedoch erwartet, dass die Wachstumsrate der Nachfrage nach Erdgas viel höher ausfallen wird, was auf von der Regierung geleitete Initiativen wie das Urja Ganga-Gasprojekt zurückzuführen ist.

- Im November 2022 startete das Land eine neue Lizenzierungsrunde gemäß der India Open Acreage Licensing Policy (OALP). Die Runde wird 23 Blöcke umfassen und fast 220.000 Quadratkilometer abdecken. Insgesamt 15 Blöcke liegen in extrem tiefen Gewässern; acht weitere sind Flachwassergebiete.

- Nach Angaben des Ministeriums für Erdöl und Erdgas betrug die Offshore-Ölförderung in der östlichen Offshore-Region im Jahr 2022 38,19 Tausend Tonnen; in Gujarat, Offshore und der westlichen Offshore-Region betrugen sie ebenfalls 30,85 bzw. 1110,14 Tonnen.

- Daher wird erwartet, dass Offshore-Ölfelder den Markt dominieren werden, da wirtschaftlich rentable Gasbecken in den Gewässern der ausschließlichen Wirtschaftszone Indiens konzentriert sind.

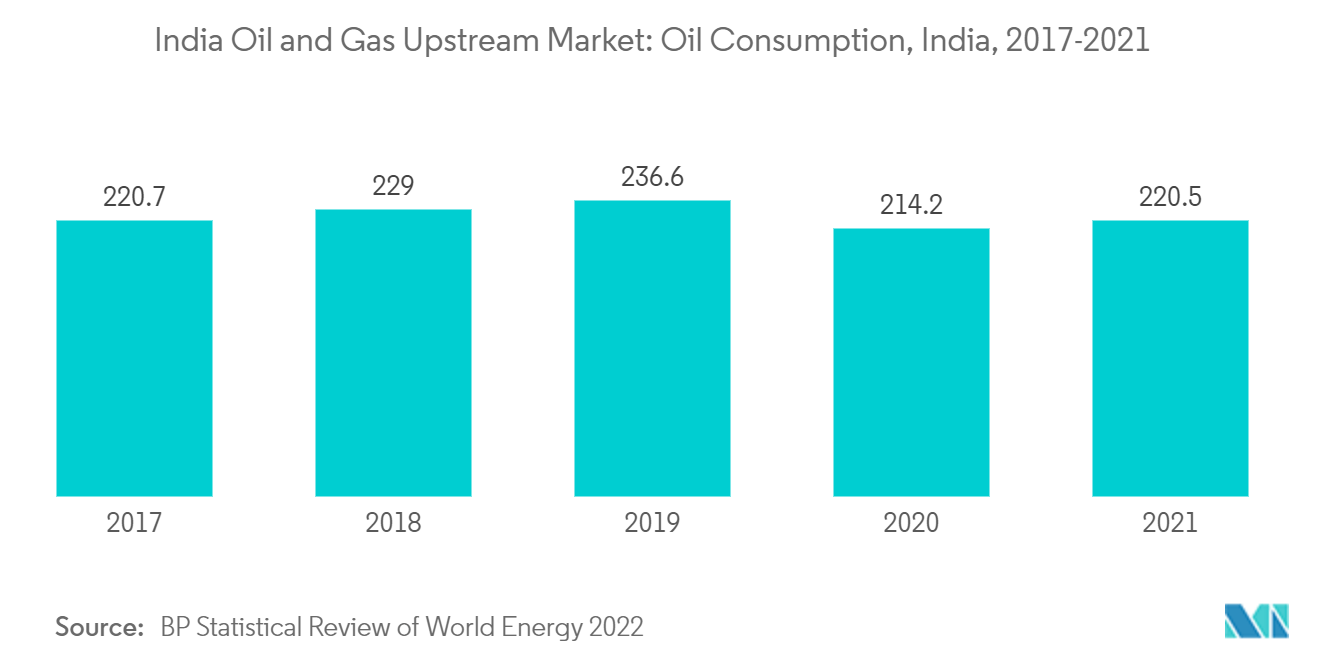

Anstieg des Ölverbrauchs, um den Markt anzukurbeln

- Der Ölverbrauch im Land stieg von 214,2 Millionen Tonnen Öläquivalent im Jahr 2020 um 2,9 % auf 220,5 Millionen Tonnen Öläquivalent im Jahr 2021. Es wird erwartet, dass der stetige Anstieg des Verbrauchs der wichtigste Treiber im Prognosezeitraum sein wird.

- Im Jahr 2021 betrug die Ölproduktion 619.000 Barrel/Tag, was einem Rückgang gegenüber 744.000 Barrel/Tag im Jahr 2017 entspricht. Der Produktionsrückgang ist im Zeitraum 2017–2021 konstant. Schlechte Leistung des Reservoirs, hoher Wasserstand und menschliches Versagen sind die Hauptgründe für den Rückgang.

- Änderungen in den Richtlinien für Exploration und Produktion haben zu einem gewissen Wachstum in der Branche geführt. Die Unternehmen verhalten sich vorsichtig, da Veränderungen zu Entspannung in der Branche führen könnten. Im Rahmen einer umfassenden Überarbeitung der Öl- und Gasexplorationsgenehmigungen beschloss die Regierung im Jahr 2019, keinen Gewinnanteil auf Kohlenwasserstoffe zu erheben, die in weniger erkundeten Gebieten gefördert werden, da sie darauf abzielt, die schwer fassbaren privaten und ausländischen Investitionen anzuziehen, um die inländische Produktion zu steigern.

- Indiens staatliche Oil Natural Gas Corp. hat eine Reihe internationaler Partnerschaften abgeschlossen, um das Fachwissen einiger globaler Ölkonzerne für die Ausweitung der Upstream-Produktion zu nutzen. ONGC hat kürzlich eine Vereinbarung mit Chevron New Ventures PTE Limited, einer Tochtergesellschaft des kalifornischen Energiekonzerns Chevron Corporation, unterzeichnet, um das Explorationspotenzial in Indien zu bewerten.

- Das Unternehmen hat außerdem eine Vereinbarung mit Equinor ASA über die Zusammenarbeit in den Bereichen EP, Midstream-, Downstream- und saubere Energieoptionen, einschließlich Kohlenstoffabscheidung, -nutzung und -speicherung, unterzeichnet. ONGC hat außerdem eine Hauptvereinbarung mit ExxonMobil zur Tiefseeexploration an der Ost- und Westküste Indiens abgeschlossen. Die Zusammenarbeit wird sich auf die Becken Krishna Godavari und Cauvery im östlichen Offshore-Bereich und die Kutch-Mumbai-Region im westlichen Offshore-Bereich konzentrieren.

- Daher wird erwartet, dass der Ölverbrauch den Öl- und Gasmarkt antreiben wird. Es wird erwartet, dass die Zunahme der Investitionen in diesem Sektor auch das Wachstum der Branche steigern wird.

Überblick über die Öl- und Gas-Upstream-Branche in Indien

Der indische Öl- und Gas-Upstream-Markt ist konsolidiert. Zu den Hauptakteuren (in keiner bestimmten Reihenfolge) gehören unter anderem Oil and Natural Gas Corporation, Reliance Industries Limited, Oil India Limited, Larsen Toubro Limited und BP PLC.

Indiens Öl- und Gas-Upstream-Marktführer

-

Oil and Natural Gas Corporation

-

Reliance Industries Limited

-

Oil India Limited

-

Larsen & Toubro Limited

-

BP PLC

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum Upstream-Markt für Öl und Gas in Indien

- Im Mai 2022 bietet die staatliche Oil and Natural Gas Corporation (ONGC) ausländischen Unternehmen eine Beteiligung an ihrer Ultratiefsee-Gasentdeckung und einem Hochdruck-Hochtemperaturblock im KG-Becken an. Das Unternehmen hat eine erste Ausschreibung für Partner für die Entwicklung des Blocks Deen Dayal West (DDW) sowie für ultratiefe Entdeckungen im Cluster III seines KG-D5-Gebiets veröffentlicht.

- Im Mai 2022 entwarf die Oil and Natural Gas Corporation (ONGC) einen umfassenden Fahrplan zur Intensivierung ihrer Explorationskampagne und stellte im Geschäftsjahr 2022–25 Investitionsausgaben in Höhe von rund 4 Milliarden US-Dollar bereit. ONGC verfügt im Rahmen der Open Acreage Licensing Policy (OALP) über zwei Explorationsblöcke im Andamanenbecken. Die indische Regierung hat auch seismische Daten in einigen Sektoren innerhalb von No-Go-Gebieten gesammelt und einige potenzielle Interessenten wurden bereits identifiziert. In den nächsten drei Jahren plant ONGC die Bohrung von sechs Bohrlöchern (zwei im Rahmen seiner Arbeitsverpflichtung und vier im Rahmen staatlicher Unterstützung).

Segmentierung der Öl- und Gas-Upstream-Industrie in Indien

Upstream bezieht sich auf die Explorations- und Produktionsstufen der Öl- und Gasindustrie. Von der Vorexplorationsphase bis zur Förderung konzentriert sich der Upstream-Bereich der Öl- und Gasindustrie auf alle beteiligten Schritte.

Der indische Öl- und Gas-Upstream-Markt ist nach Einsatzort segmentiert. Je nach Einsatzort ist der Markt in Onshore und Offshore unterteilt. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage von Produktion und Verbrauch (in Tausend Barrel pro Tag) erstellt.

| Standort der Bereitstellung | Land | Überblick | Bestehende Projekte | |

| Projekte in der Pipeline | ||||

| Bevorstehende Projekte | ||||

| Off-Shore | Überblick | Bestehende Projekte | ||

| Projekte in der Pipeline | ||||

| Bevorstehende Projekte | ||||

Häufig gestellte Fragen zur Öl- und Gas-Upstream-Marktforschung in Indien

Wie groß ist der Upstream-Markt für Öl und Gas in Indien derzeit?

Der indische Öl- und Gas-Upstream-Markt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von weniger als 1 % verzeichnen.

Wer sind die Hauptakteure im indischen Öl- und Gas-Upstream-Markt?

Oil and Natural Gas Corporation, Reliance Industries Limited, Oil India Limited, Larsen & Toubro Limited, BP PLC sind die größten Unternehmen, die im indischen Öl- und Gas-Upstream-Markt tätig sind.

Welche Jahre deckt dieser indische Öl- und Gas-Upstream-Markt ab?

Der Bericht deckt die historische Marktgröße des indischen Öl- und Gas-Upstream-Marktes für die Jahre 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des indischen Öl- und Gas-Upstream-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Oil and Gas Reports

Popular Energy & Power Reports

Other Popular Industry Reports

Bericht zur Öl- und Gas-Upstream-Industrie in Indien

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Öl- und Gas-Upstream in Indien im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Upstream-Analyse von India Oil Gas umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.