Größe des Büroimmobilienmarktes in Indien

| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

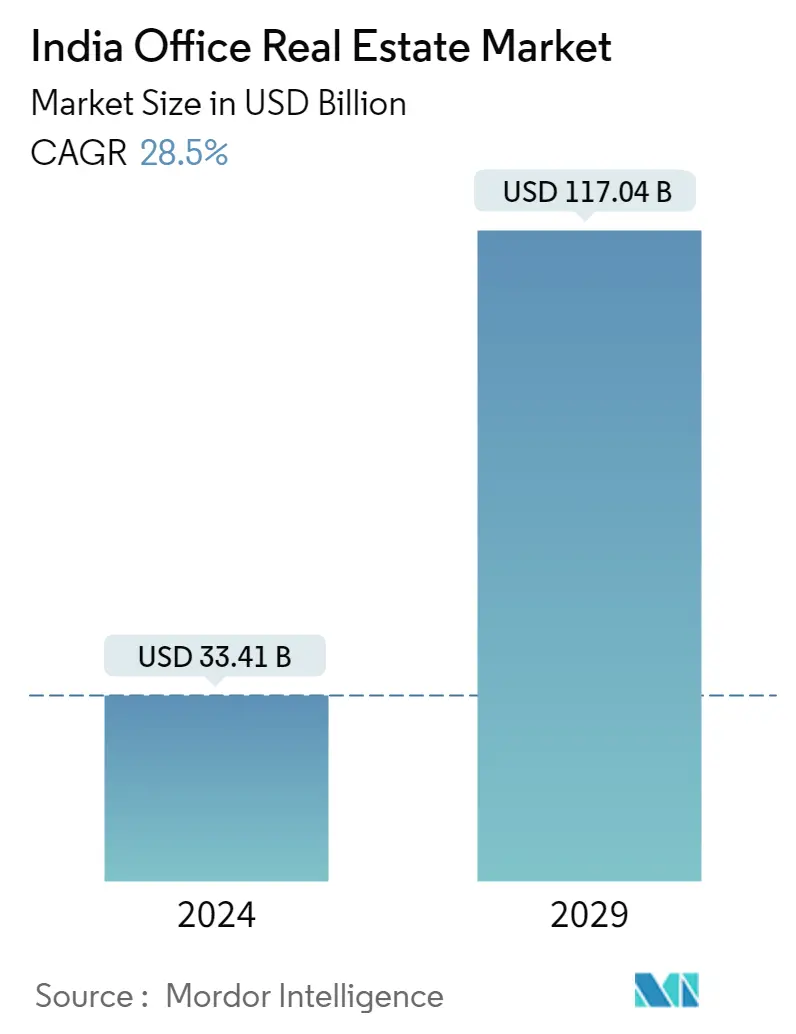

| Marktgröße (2024) | USD 33.41 Billion |

| Marktgröße (2029) | USD 117.04 Billion |

| CAGR (2024 - 2029) | 28.50 % |

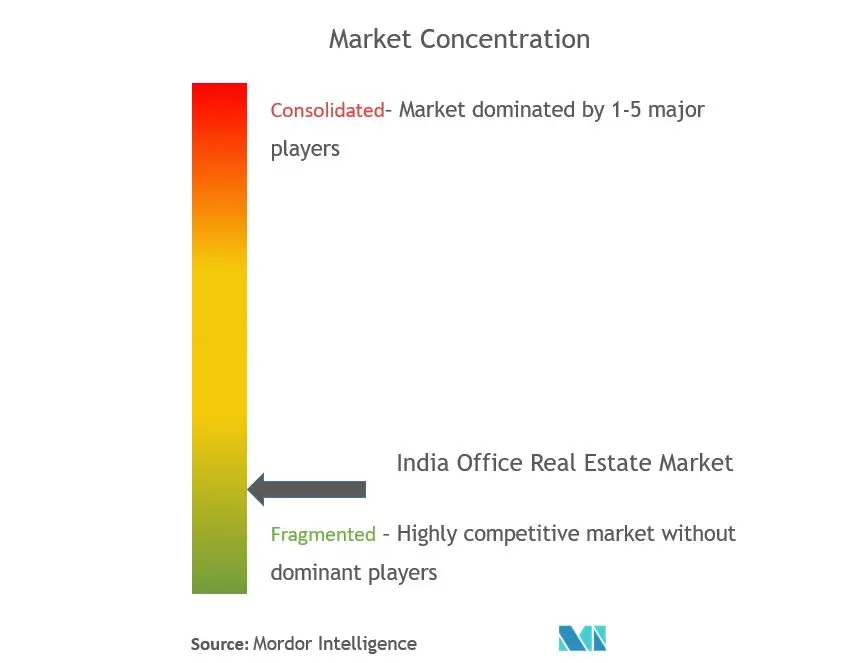

| Marktkonzentration | Niedrig |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für Büroimmobilien in Indien

Die Größe des indischen Büroimmobilienmarkts wird im Jahr 2024 auf 33,41 Milliarden US-Dollar geschätzt und soll bis 2029 117,04 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 28,5 % im Prognosezeitraum (2024–2029) entspricht.

Die zweite Welle wirkte sich auf die Marktstimmung aus, da mehrere Mieter angesichts der anhaltenden geschäftlichen Unsicherheiten vorsichtig vorgingen. Mehrere vor 2021 ausgehandelte Vereinbarungen wurden jedoch abgeschlossen, und die Impfkampagne hilft Unternehmen dabei, die Termine für die Rückkehr an den Arbeitsplatz besser zu verstehen.

Mieter werden sich wahrscheinlich stärker auf die Integration traditioneller Mieträume, Remote-Arbeitsoptionen und flexibler Räume in ihre Immobilienportfolios konzentrieren, um ein hybrides Arbeitsplatzmodell zu entwickeln. Der Plan, den Arbeitsplatz zu dezentralisieren und mehr Standorte bereitzustellen, um den Bedürfnissen einer mobileren Belegschaft gerecht zu werden, soll voraussichtlich auf eine Kosten- und Portfoliooptimierung abzielen.

Trends auf dem Büroimmobilienmarkt in Indien

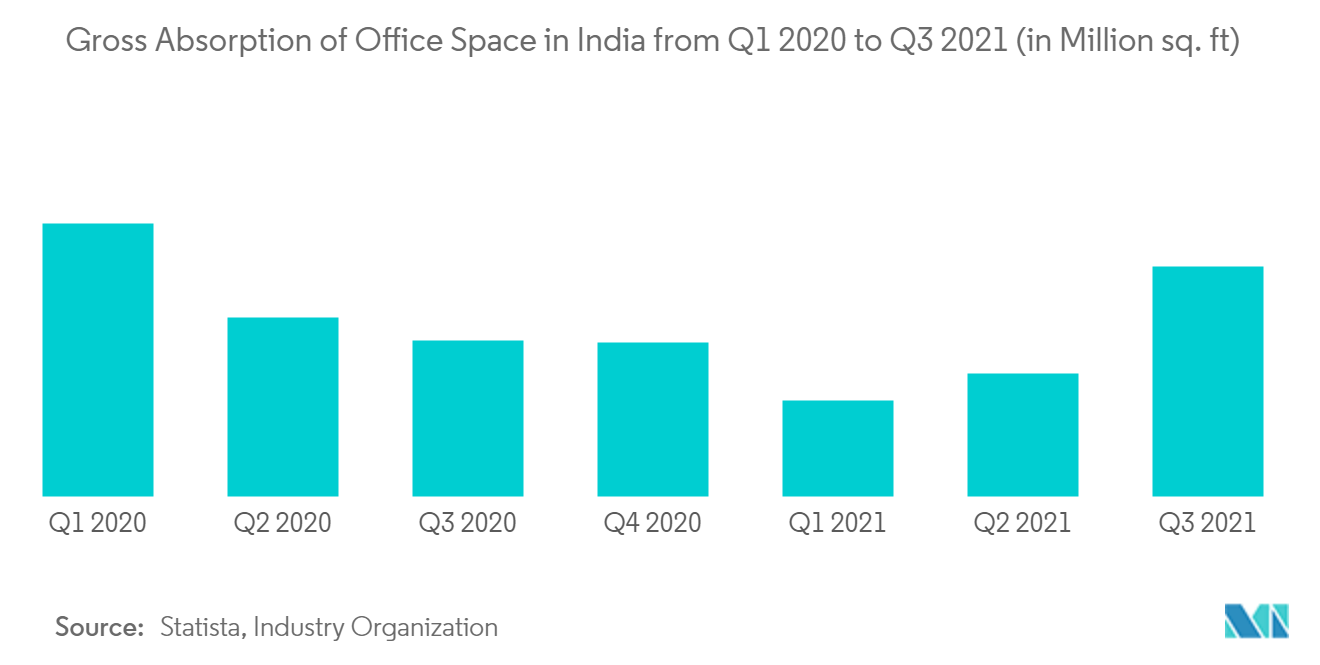

Die Nachfrage nach Büroflächen ist im Jahr 2021 gestiegen

Die Bruttovermietung ging im zweiten Quartal 2021 im Vergleich zum ersten Quartal 2021 zurück, was auf die zweite Welle von COVID-19 und neue Regeln in allen Großstädten zurückzuführen ist. Auf Jahresbasis stieg die Bürovermietung jedoch im zweiten Quartal 2021 im Vergleich zum zweiten Quartal 2020 um 55,1 %.

Der Flächenbedarf steigt in den Branchen IT, Gesundheitswesen, E-Commerce und Logistik. Um den Markt für Klein- und Privatanleger zugänglicher zu machen, hat das Securities and Exchange Board of India (SEBI) den Mindestantragswert für Real Estate Investment Trusts (REITs) von 50.000 INR (705,21 USD) auf 10.000-15.000 INR (141,04 USD) gesenkt -USD 211,56) im Juli 2021. Nach Angaben der Investment Information and Credit Rating Agency of India Limited (ICRA) dürften indische Unternehmen im Jahr 2022 mehr als 3,5 Billionen INR (48 Milliarden US-Dollar) über Infrastruktur- und Immobilieninvestmentfonds aufbringen. im Vergleich zu den 29 Milliarden US-Dollar, die im Jahr 2020 gesammelt wurden.

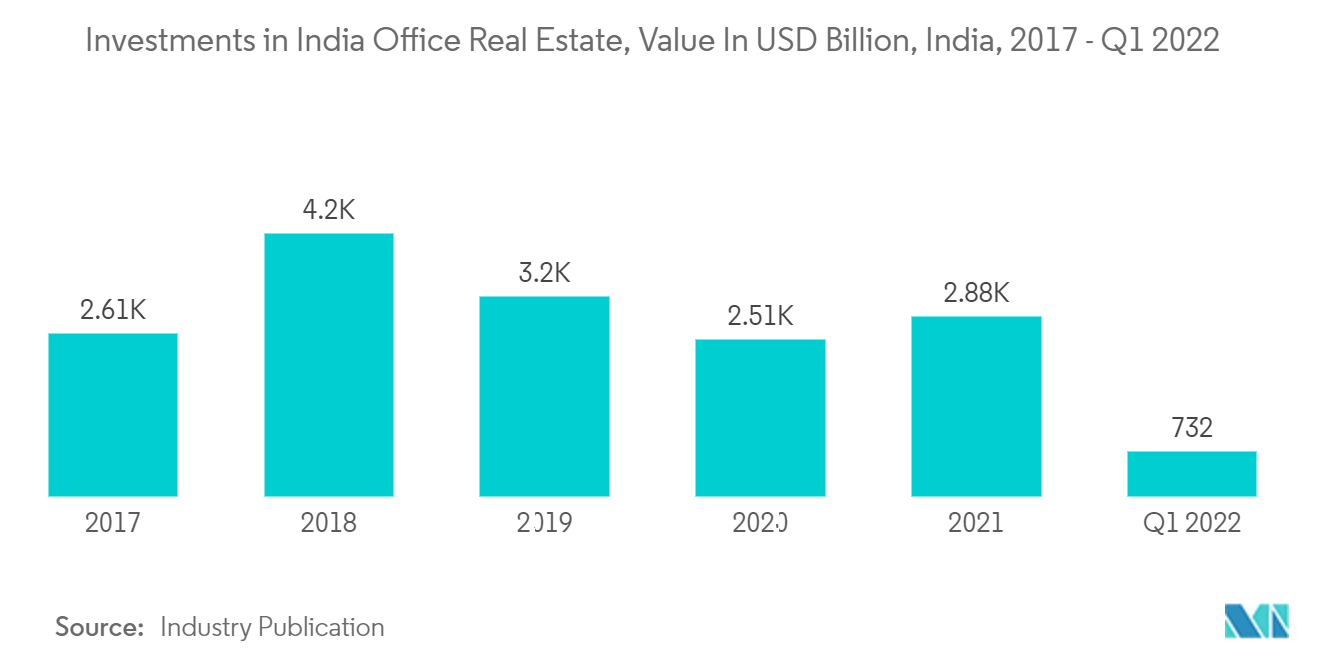

Ausländische Investitionen spielen eine wichtige Rolle auf dem Büroimmobilienmarkt

Der Büromarkt wurde durch das Wachstum in den Bereichen Geschäftsprozessmanagement und Informationstechnologie (BPM/IT), Banken, Finanzdienstleistungen und Versicherungen (BFSI), Beratung und Fertigung vorangetrieben. Viele neue Unternehmen denken deshalb darüber nach, in den indischen Markt einzusteigen hat viel Potenzial und die Regeln für ausländische Direktinvestitionen wurden vereinfacht. Bis 2022 wird die Absorption von Büroflächen der Klasse A schätzungsweise 700 Millionen Quadratfuß übersteigen, wobei Delhi-NCR den größten Teil dieser Nachfrage ausmacht.

Es wurde erwartet, dass im Jahr 2021 in Bengaluru große Verträge mit einer Fläche von 100.000 Quadratfuß abgeschlossen werden. Man geht davon aus, dass dies ein großer Teil dessen ist, was Jahr für Jahr erwartet wurde. verpachtet werden. Es wird erwartet, dass sie bei 20–30 Einheiten liegt, was einem Anstieg der Absorption um 20–30 % entspricht, während das Angebot im Vergleich zum Vorjahr voraussichtlich um 20–30 % zunehmen wird. Es wird geschätzt, dass die starke Entwicklung im E-Commerce und im verarbeitenden Gewerbe sowie die gestiegene Nachfrage in aufstrebenden Tier-I- und Tier-II-Städten die Absorption von Industrie- und Lagerflächen im Jahr 2021 um 83 % auf 47,7 Millionen Quadratfuß steigern werden. Die Bürokategorie zog 71 % an. aller Private-Equity-Investitionen (PE) in Immobilien im vierten Quartal des GJ21, gefolgt von Einzelhandel (15 %), Wohnimmobilien (7 %) und Lagerhaltung (7 %).

Überblick über die Büroimmobilienbranche in Indien

Der indische Büroimmobilienmarkt ist hart umkämpft, da die in- und ausländischen Teilnehmer des Sektors ein Wettbewerbsumfeld geschaffen haben. In Tier-2-Städten gibt es viele Möglichkeiten für kleine und mittlere Unternehmen. Zu den Büroimmobilienentwicklern im Land gehören Indiabulls Real Estate, DLF Ltd., Prestige Estate Projects Ltd., Supertech Limited und Oberoi Realty. Zu den Büroimmobilienberatungsfirmen gehören Cushman Wakefield, CBRE Group usw.

Marktführer für Büroimmobilien in Indien

-

Indiabulls Real estate

-

DLF Limited

-

Prestige Estate Projects Ltd

-

Panchshil Realty

-

Cushman & Wakefield

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum Büroimmobilienmarkt in Indien

- Oktober 2022 Colliers International, ein globales Immobilienberatungsunternehmen, gab bekannt, dass die sechs großen Städte Indiens (Bengaluru, Chennai, Delhi-NCR, Hyderabad, Mumbai und Pune) die Entwicklung von mehr als 300 Millionen Quadratmetern bestehender und zukünftiger Immobilien planen gewerbliche Bürogebäude.

- August 2022 Hines Ltd. (das in den USA ansässige Immobilienunternehmen) plant die Entwicklung eines Bürogebäudes mit einer Mietfläche von 900.000 Quadratmetern in Mumbai. Darüber hinaus hat das Unternehmen bereits zwei Gewerbeprojekte in Gurugram mit einer Fläche von 1,4 Millionen Quadratfuß abgeschlossen. Daher plant das Unternehmen, seine Präsenz in Indien durch die Entwicklung kommerzieller Projekte zu vergrößern.

Indien-Büroimmobilienmarktbericht – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen

1.2 Umfang des Berichts

2. FORSCHUNGSMETHODIK

2.1 Analysemethodik

2.2 Forschungsphasen

3. ZUSAMMENFASSUNG

4. MARKTEINBLICKE UND -DYNAMIK

4.1 Aktuelles Marktszenario

4.2 Marktübersicht

4.3 Marktdynamik

4.3.1 Marktführer

4.3.2 Marktbeschränkungen

4.3.3 Marktchancen

4.4 Technologische Innovationen im Büroimmobilienmarkt

4.5 Einblicke in staatliche Vorschriften und Initiativen in der Branche

4.6 Einblicke in Mietrenditen im Büroimmobiliensegment

4.7 Einblicke in die wichtigsten Kennzahlen der Büroimmobilienbranche (Angebot, Mieten, Preise, Belegung (%)/Leerstand (%))

4.8 Einblicke in die Baukosten von Büroimmobilien

4.9 Auswirkungen von COVID-19 auf den Markt

4.10 Porters Fünf-Kräfte-Analyse

4.10.1 Verhandlungsmacht der Lieferanten

4.10.2 Verhandlungsmacht der Verbraucher/Käufer

4.10.3 Bedrohung durch neue Marktteilnehmer

4.10.4 Bedrohung durch Ersatzprodukte

4.10.5 Wettberbsintensität

4.11 Analyse der Branchenwertschöpfungskette

5. MARKTSEGMENTIERUNG

5.1 Nach Großstädten

5.1.1 Bengaluru

5.1.2 Hyderabad

5.1.3 Mumbai

5.1.4 Andere Städte

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Überblick über die Marktkonzentration

6.2 Firmenprofile - Immobilienakteure *

6.2.1 Savills

6.2.2 Cushman & Wakefield

6.2.3 CBRE Group

6.2.4 JLL

6.2.5 Panchshil Realty

6.3 Firmenprofile - Entwickler *

6.3.1 Indiabulls Immobilien

6.3.2 DLF Limited

6.3.3 Prestige Estate Projects Ltd

6.3.4 Supertech Limited

6.3.5 Oberoi Immobilien

6.3.6 HDIL Ltd

7. ZUKUNFT DES INDISCHEN BÜROIMMOBILIENMARKTES

8. ANHANG

8.1 Einblicke in Kapitalströme (Investitionen im Büroimmobilienmarkt)

8.2 Preistrendanalyse für den Bau neuer Bürogebäude in Indien

9. HAFTUNGSAUSSCHLUSS

Segmentierung der Büroimmobilienbranche in Indien

Bei Büroimmobilien handelt es sich um den Bau von Gebäuden, die Unternehmen aus verschiedenen Branchen mieten oder kaufen können. Ziel dieses Berichts ist es, einen detaillierten Einblick in den indischen Büroimmobilienmarkt zu geben. Er befasst sich mit Markteinblicken, Dynamik und Technologie Trends und Regierungsprojekte im Büroimmobiliensektor. Der Bericht befasst sich auch mit den wichtigsten Marktteilnehmern und der Wettbewerbsfähigkeit des indischen Büroimmobilienmarktes.

Der indische Büroimmobilienmarkt ist in große Städte unterteilt (Bengaluru, Hyderabad und Mumbai). Der Bericht bietet Marktgrößen und Prognosen in Dollar (Milliarden US-Dollar) für alle oben genannten Segmente.

| Nach Großstädten | ||

| ||

| ||

| ||

|

Häufig gestellte Fragen zur Marktforschung für Büroimmobilien in Indien

Wie groß ist der Büroimmobilienmarkt in Indien?

Die Größe des Büroimmobilienmarkts in Indien wird im Jahr 2024 voraussichtlich 33,41 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 28,5 % auf 117,04 Milliarden US-Dollar wachsen.

Wie groß ist der Büroimmobilienmarkt in Indien derzeit?

Im Jahr 2024 wird der Markt für Büroimmobilien in Indien voraussichtlich 33,41 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem indischen Büroimmobilienmarkt?

Indiabulls Real estate, DLF Limited, Prestige Estate Projects Ltd, Panchshil Realty, Cushman & Wakefield sind die größten Unternehmen, die auf dem indischen Büroimmobilienmarkt tätig sind.

Welche Jahre deckt dieser indische Büroimmobilienmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des indischen Büroimmobilienmarktes auf 26 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des indischen Büroimmobilienmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des indischen Büroimmobilienmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Bericht über die Büroimmobilienbranche in Indien

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Büroimmobilien in Indien im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Büroimmobilien in Indien umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.