Marktgröße für Investmentfonds in Indien

| Studienzeitraum | 2020 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| Prognosedatenzeitraum | 2024 - 2029 |

| Historischer Datenzeitraum | 2020 - 2022 |

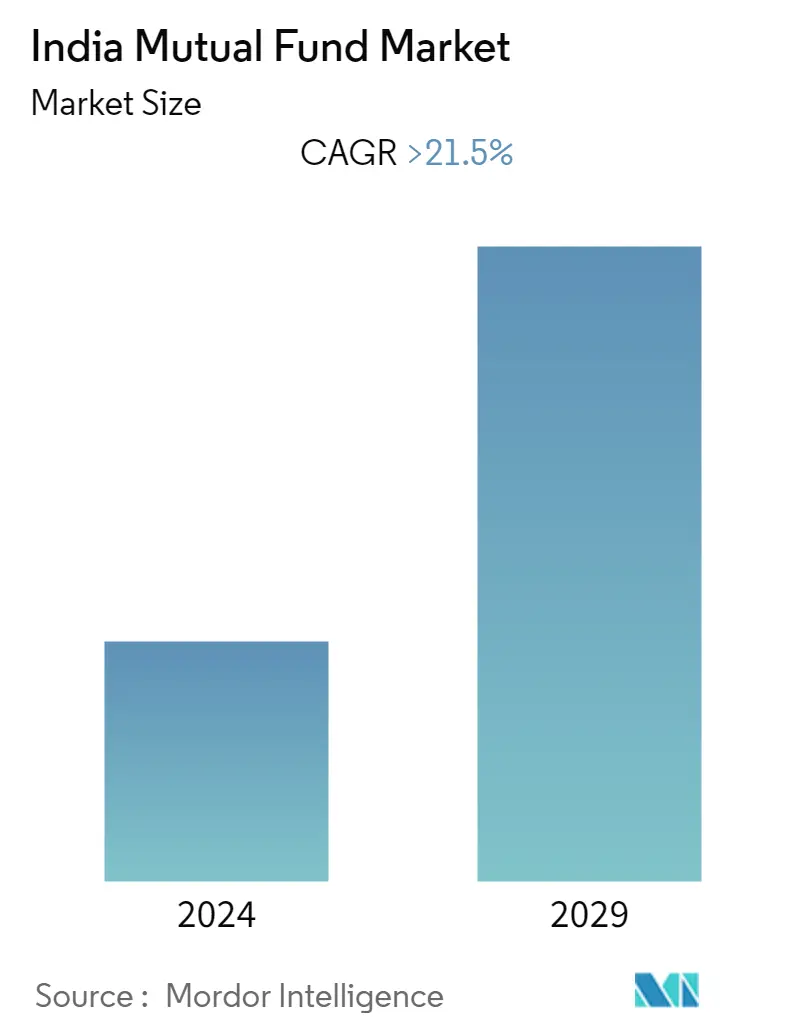

| CAGR | > 21.50 % |

| Marktkonzentration | Mittel |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für Investmentfonds in Indien

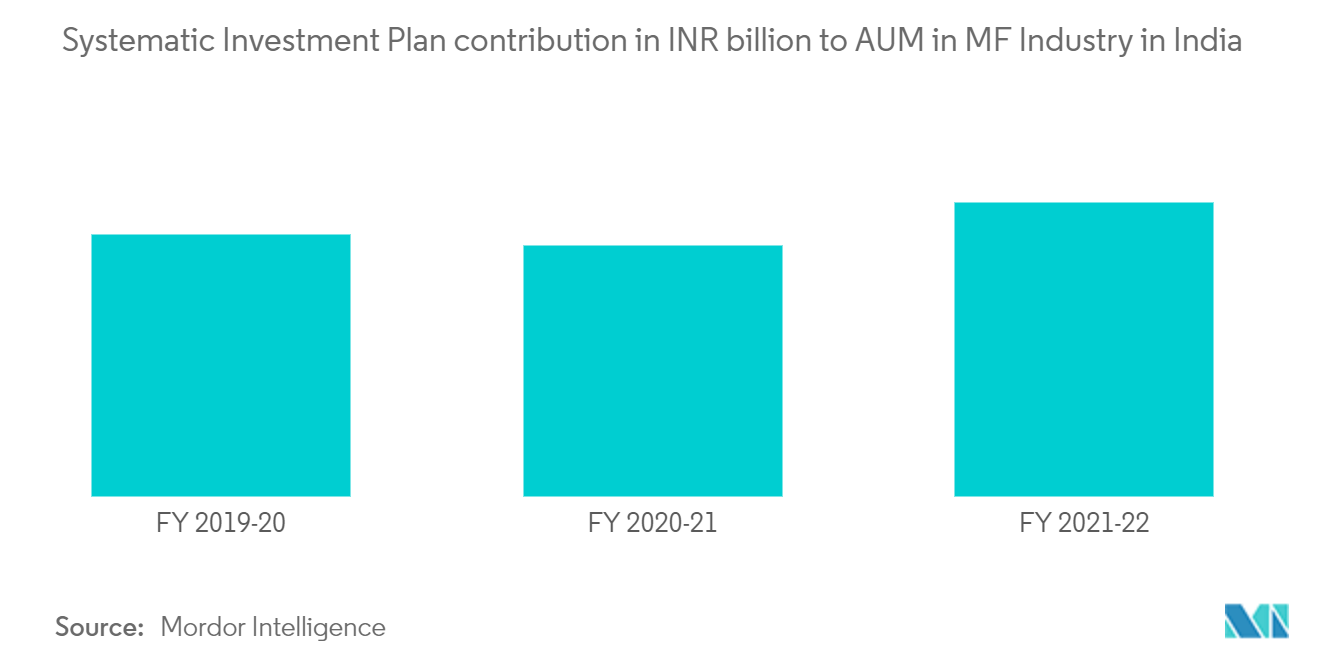

Infolge der durch COVID-19 verursachten Sperrungen sanken die SIP-Einnahmen der Investmentfondsbranche im Geschäftsjahr 2020–2021 um 4 % auf 96.000 crore INR. Dies führte zu Einkommensunsicherheit. Viele Anleger entschieden sich aufgrund der Pandemie, ihre SIPs zu stoppen. Von einem Höchststand von 8.641 Crore Rupien fiel der Beitrag elf Monate in Folge, bevor er neue Höchststände erreichte.

Das durchschnittliche verwaltete Vermögen (AAUM) der indischen Investmentfondsbranche belief sich im Februar 2022 auf 38.56.140 crore INR. Das AUM der Branche hatte im Mai 2014 zum ersten Mal die Marke von 10 Billionen INR (10 Lakh Crore INR) überschritten. In rund drei Jahren stieg das AUM um mehr als das Doppelte und im August 2017 überschritt es 20 Billionen INR (20.000 INR). Lakh Crore) zum ersten Mal. Die AUM-Größe überschritt im November 2020 erstmals 30 Billionen INR (30 Lakh Crore INR). Das AUM der Branche belief sich am 28. Februar 2022 auf 37,56 Billionen INR (37,56 Lakh Crore INR).

Die zunehmende digitale Durchdringung, Smart Cities und höhere Datengeschwindigkeiten begünstigen auch die Abwanderung von Vermögensanteilen hin zu kleineren Städten und Gemeinden. Der erhöhte Einzelhandelsbeitrag durch SIPs zeigt den Grad der digitalen Durchdringung in Indien.

Die Gesamtzahl der Konten (oder Folios, wie es bei Investmentfonds heißt) betrug zum 28. Februar 2022 12,61 Crore (126,1 Millionen Einheiten).

Markttrends für Investmentfonds in Indien

Wachstum des Investmentfondsvermögens

Die starke Performance der Aktienmärkte und die Nettozuflüsse in Aktienprogramme führten zu einem Anstieg der Vermögensgröße der Investmentfondsbranche. Für das am 31. Dezember 2021 endende Quartal betrug das durchschnittliche verwaltete Vermögen (AAUM) der Branche 36,17 Billionen INR, was einem Wachstum von fast 30 % über ein Jahr entspricht.

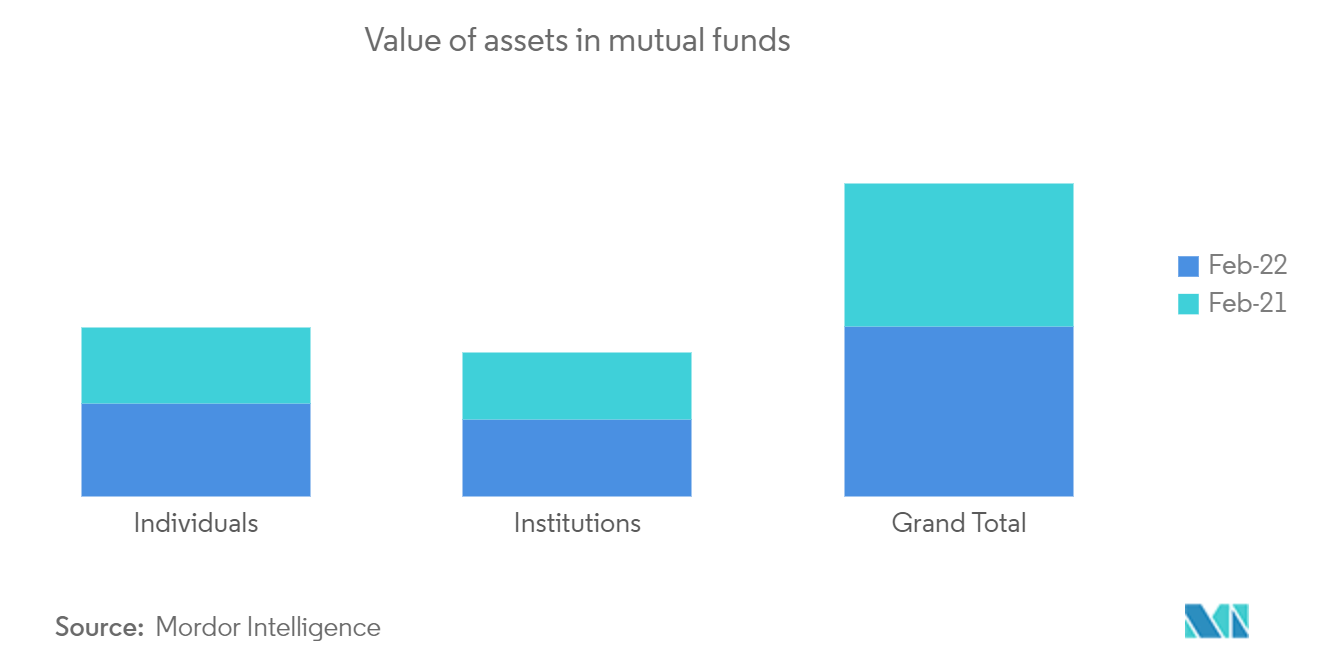

Der Wert der von einzelnen Anlegern in Investmentfonds gehaltenen Vermögenswerte stieg von 17,18 Lakh Crore INR im Februar 2021 auf 21,02 Lakh Crore INR im Februar 2022, was einem Anstieg von 22,32 % entspricht. Der Wert der institutionellen Vermögenswerte stieg von 15,11 Lakh Crore INR im Februar 2021 auf 17,54 Lakh Crore INR im Februar 2022, was einem Anstieg von 16,08 % entspricht.

Investmentfonds-SIPs verzeichnen deutliches Wachstum

Aufgrund der großen Zahl neuer Erstinvestoren, die in den Markt eintreten, und der Einfachheit der Registrierung von SIPs über Online-Fintech-Portale ist die Anzahl der SIPs und monatlichen Inkassos gestiegen. Allerdings ist der durchschnittliche Ticketwert pro SIP gesunken. Im Dezember 2021 sank die durchschnittliche SIP-Ticketgröße auf 2.303 INR pro SIP, verglichen mit 3.313 INR im Dezember 2017. Die monatlichen SIP-Einnahmen stiegen hingegen im Dezember 2021 um 77 % auf 11.005 Crore INR, verglichen mit 6.222 Crore INR im Dezember 2017.

Nach Angaben der Vertriebshändler ist die Zahl der SIPs im letzten Jahr um 41 % gestiegen, von 3,47 Crore laufenden Konten auf 4,91 Crore Konten, da viele neue Investoren auf den Markt kamen.

Überblick über die Investmentfondsbranche in Indien

Der Bericht enthält einen Überblick über MF-Unternehmen, die in Indien und einigen anderen Ländern tätig sind. Es präsentiert detaillierte Profile einiger großer Unternehmen, einschließlich Produktangeboten, den für sie geltenden Vorschriften, ihrem Hauptsitz und ihrer finanziellen Leistung.

Indiens Marktführer für Investmentfonds

-

HDFC Mutual Fund

-

ICICI Prudential Mutual Fund

-

SBI Mutual Fund

-

Aditya Birla Sun Life Mutual Fund

-

UTI Mutual Fund

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Investmentfonds in Indien

- Im Jahr 2022 brachte der HDFC Mutual Fund zwei neue Fondsangebote (NFOs) auf den Markt den HDFC NIFTY 100 Index Fund und den HDFC NIFTY 100 Equal Weight Index Fund. Nach Angaben des Fondshauses richten sich die Anlagen an Anleger, die Renditen anstreben, die mit dem NIFTY 100 Index bzw. dem NIFTY 100 Equal Weight Index vergleichbar sind. Zum 31. Dezember 2021 machten indische Large Caps gemessen an der Marktkapitalisierung 68 % des in Indien notierten Marktes aus.

- Im Jahr 2021 gab der ICICI Prudential Mutual Fund die Einführung des ICICI Prudential FMCG ETF bekannt. Vorbehaltlich von Überwachungsfehlern verspricht der Dienst Renditen, die in etwa den Renditen seines Benchmark-Index Nifty FMCG TRI Index in den gleichen Anteilen entsprechen. Der Fonds wird sowohl an der BSE als auch an der NSE gehandelt.

Marktbericht für Investmentfonds in Indien – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienergebnisse

1.2 Studienannahmen

1.3 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK

4.1 Marktübersicht

4.1.1 Kurzbericht zur indischen Wirtschaft und Vermögensverwaltungsbranche

4.1.2 Größe der indischen Investmentfondsbranche – verwaltetes Vermögen im Laufe der Jahre

4.1.3 Überblick über die geografische Kategorisierung (T30, B30 usw.) der indischen Investmentfondslandschaft

4.2 Einblicke in die Arten von Programmen oder Fonds, die in der indischen Investmentfondsbranche angeboten werden

4.3 Bedeutung von SIPs als Instrument zur Investition in Investmentfonds in Indien

4.4 Kurzbericht zum regulatorischen Umfeld

4.4.1 Aufsichtsbehörden, die die Branche regeln

4.4.2 Branchenrichtlinien, die sich auf Investmentfondsprogramme auswirken

4.4.3 Bemerkenswerte Reformen im Zusammenhang mit makroökonomischen Faktoren und Vorfällen wie dem IL&FS-Zusammenbruch

4.5 Technologische Innovationen prägen die Branche

4.5.1 Trends der Bruttozuflüsse – physischer Modus vs. digitaler Modus

4.5.2 Technologien (wie KI, ML, RPA) verändern das Ökosystem

4.5.3 Fintechs beeinflussen die indische Investmentfondsbranche

4.6 Marktführer

4.6.1 Steigendes Bewusstsein – wachsende Investorenbasis

4.6.2 Steigender Anteil der finanziellen Ersparnisse an den gesamten Ersparnissen der privaten Haushalte

4.7 Marktbeschränkungen

4.8 Wertschöpfungsketten-/Lieferkettenanalyse

4.9 Porters Fünf-Kräfte-Analyse

4.9.1 Verhandlungsmacht von Käufern/Verbrauchern

4.9.2 Verhandlungsmacht der Lieferanten

4.9.3 Bedrohung durch neue Marktteilnehmer

4.9.4 Bedrohung durch Ersatzprodukte

4.9.5 Wettberbsintensität

4.10 Auswirkungen von COVID-19 auf den Markt

5. MARKTSEGMENTIERUNG

5.1 Nach Anlageklasse/Systemtyp

5.1.1 Schuldenorientierte Systeme

5.1.2 Eigenkapitalorientierte Programme

5.1.3 Geldmarkt

5.1.4 ETFs und FoFs

5.2 Nach Finanzierungsquelle

5.2.1 Banken

5.2.2 Versicherungsgesellschaften

5.2.3 Privatanleger

5.2.4 Indische institutionelle Anleger

5.2.5 FIIs und FPIs

5.2.6 Andere Quellen

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Überblick über den Marktwettbewerb (Marktkonzentration und M&A-Deals)

6.2 Firmenprofile

6.2.1 SBI Mutual Fund

6.2.2 HDFC Mutual Fund

6.2.3 ICICI Prudential Mutual Fund

6.2.4 Reliance Mutual Fund

6.2.5 Aditya Birla Sun Life Mutual Fund

6.2.6 DSP BlackRock Mutual Fund

6.2.7 Kotak Mutual Fund

6.2.8 IDFC Mutual Fund

6.2.9 Tata Mutual Fund

6.2.10 Invesco Mutual Fund

6.2.11 Sundaram Mutual Fund*

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

8. HAFTUNGSAUSSCHLUSS UND ÜBER UNS

Segmentierung der indischen Investmentfondsbranche

Der Bericht bietet einen Einblick in die indische Investmentfondsbranche, das regulatorische Umfeld, MF-Unternehmen und ihre Geschäftsmodelle. Der Bericht bietet außerdem eine detaillierte Marktsegmentierung mit den Produkttypen, aktuellen Markttrends, Veränderungen in der Marktdynamik und Wachstumschancen. Darüber hinaus werden eine detaillierte Analyse der Marktgröße und Prognosen für die verschiedenen Segmente vorgestellt.

| Nach Anlageklasse/Systemtyp | ||

| ||

| ||

| ||

|

| Nach Finanzierungsquelle | ||

| ||

| ||

| ||

| ||

| ||

|

Häufig gestellte Fragen zur Marktforschung für Investmentfonds in Indien

Wie groß ist der Markt für Investmentfonds in Indien derzeit?

Der indische Investmentfondsmarkt wird im Prognosezeitraum (2024–2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 21,5 % verzeichnen.

Wer sind die Hauptakteure auf dem indischen Markt für Investmentfonds?

HDFC Mutual Fund, ICICI Prudential Mutual Fund, SBI Mutual Fund, Aditya Birla Sun Life Mutual Fund, UTI Mutual Fund sind die größten Unternehmen, die auf dem indischen Markt für Investmentfonds tätig sind.

Welche Jahre deckt dieser indische Investmentfondsmarkt ab?

Der Bericht deckt die historische Marktgröße des indischen Investmentfondsmarkts für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des indischen Investmentfondsmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Branchenbericht über Investmentfonds in Indien

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate des Investmentfonds in Indien im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Investmentfonds in Indien umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.