Marktgröße und -anteil der indischen Metallfabrikation

Marktanalyse der indischen Metallfabrikation von Mordor Intelligence

Die Marktgröße der indischen Metallfabrikation beträgt USD 8,01 Milliarden im Jahr 2025 und wird voraussichtlich USD 10,88 Milliarden bis 2030 erreichen, während sie mit einer CAGR von 6,32% voranschreitet. Das Wachstum wird durch groß angelegte Infrastruktur-Rollouts unter PM Gati Shakti, steigende Verteidigungsausgleiche und die Skalierung von Anlagen für erneuerbare Energien geleitet[1]Shri Piyush Goyal, "PM Gati Shakti National Master Plan Progress Report 2025," Ministry of Commerce & Industry, commerce.gov.in. Die maschinelle Bearbeitung bleibt der dominierende Service, doch Schweißen und Aluminiumverarbeitung sind die schnellsten Aufsteiger, da Luft- und Raumfahrt-, Rechenzentrum- und grüne Wasserstoffprojekte leichtere, hochpräzise Baugruppen erfordern. Südliche Fabrikationscluster profitieren von Verteidigungskorridoren und Industrie-4.0-Adoption, während westliche Zentren immer noch den Großteil der Mega-Stahl- und Logistikinvestitionen anziehen. Der Markt für indische Metallfabrikation bevorzugt weiterhin integrierte Akteure, die volatile Kokskohlekosten absichern und verschärfte Umweltnormen einhalten können, während sie modulare Lösungen für Rechenzentren und vorgefertigte Gebäude liefern.

Wichtige Berichtserkenntnisse

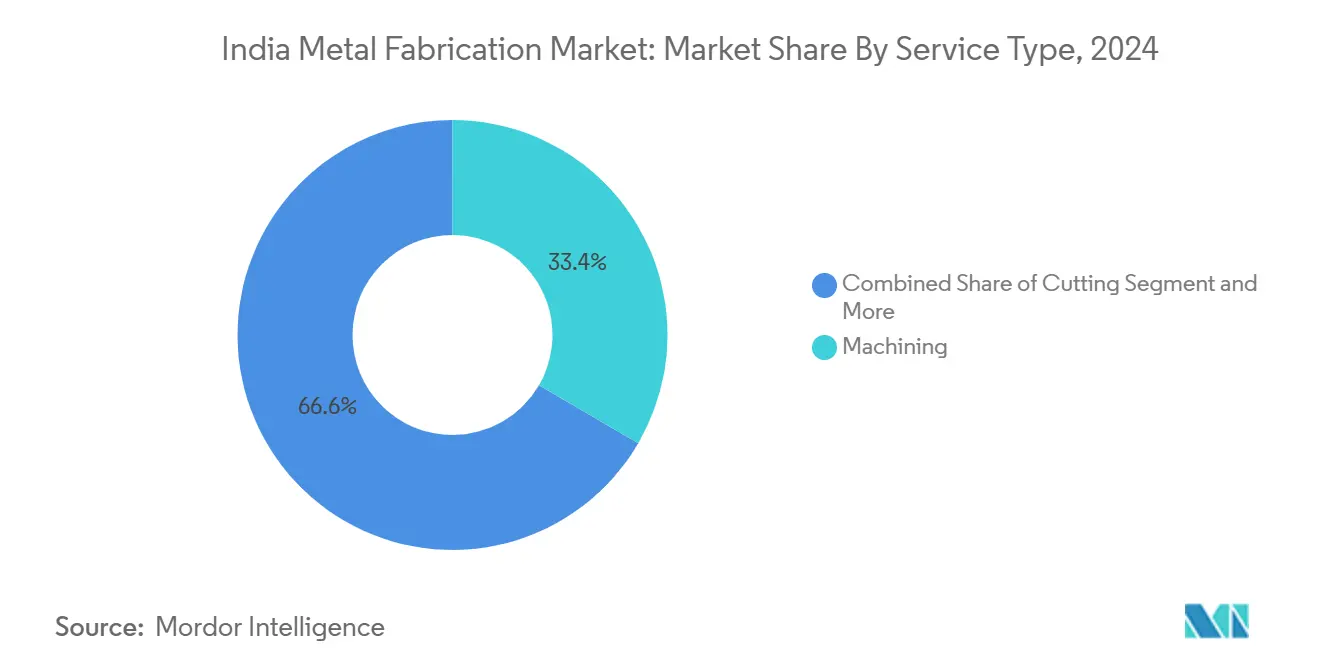

- Nach Serviceart führte die maschinelle Bearbeitung mit 33,4% des Marktanteils der indischen Metallfabrikation im Jahr 2024; das Schweißen wird voraussichtlich mit einer CAGR von 7,01% bis 2030 expandieren.

- Nach Material machte Kohlenstoffstahl 45,67% der Marktgröße der indischen Metallfabrikation im Jahr 2024 aus, während die Aluminiumfabrikation die schnellste CAGR von 7,63% bis 2030 verzeichnet.

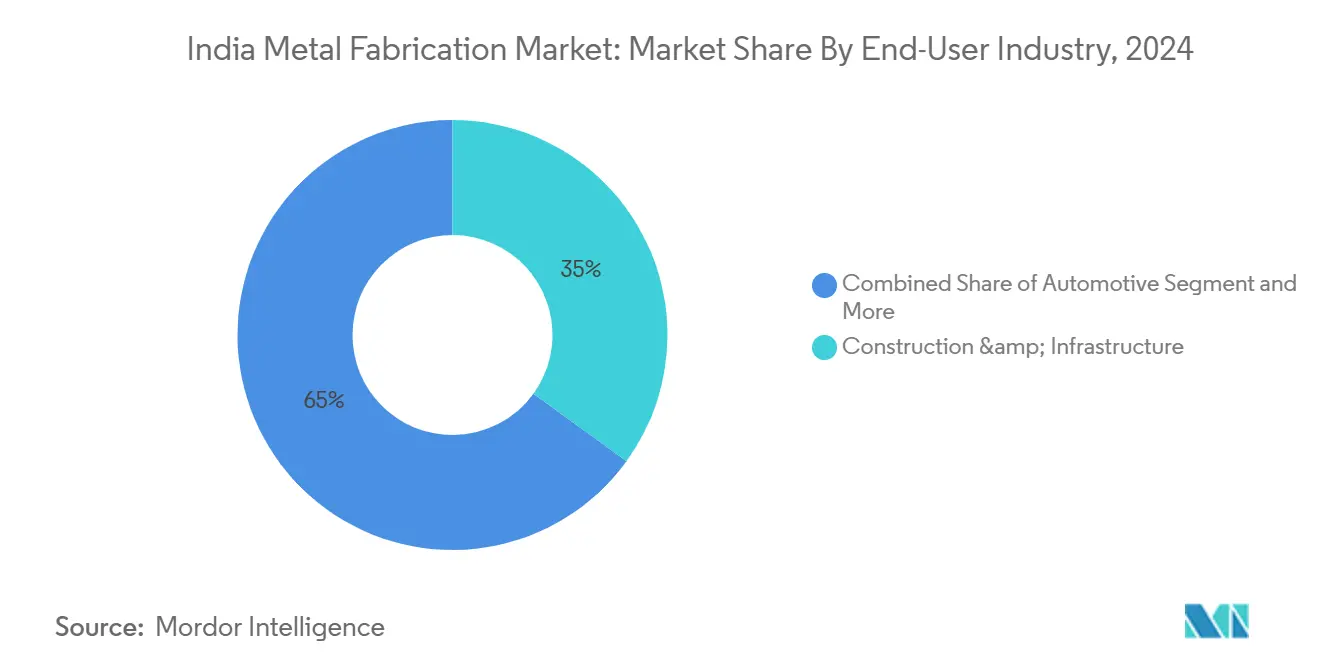

- Nach Endverbraucherindustrie hielten Bau und Infrastruktur einen Umsatzanteil von 35% im Jahr 2024; Luft- und Raumfahrt und Verteidigung weisen die höchste CAGR von 7,85% bis 2030 auf.

- Nach Region dominierte Westindien mit 32% Umsatzanteil im Jahr 2024, während Südindien voraussichtlich mit einer CAGR von 7,00% bis 2030 wachsen wird.

Trends und Einblicke des Marktes für indische Metallfabrikation

Treiber-Wirkungsanalyse

| Treiber | ( ~ ) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungs- zeitrahmen |

|---|---|---|---|

| Anstieg der Nachfrage nach Anlagen für erneuerbare Energien | +1.8% | National mit Clustern in Gujarat, Tamil Nadu, Maharashtra | Mittelfristig (2-4 Jahre) |

| PM Gati Shakti Infrastruktur-Pipeline | +1.5% | National mit frühen Gewinnen in West- und Nordindien | Langfristig (≥ 4 Jahre) |

| Verteidigungs- ausgleiche und "Make in India"-Politik | +1.2% | Südliche und westliche Korridore | Langfristig (≥ 4 Jahre) |

| Schneller Rechenzentrum-Aufbau | +0.9% | Mumbai, Bangalore, Chennai, Delhi NCR | Kurzfristig (≤ 2 Jahre) |

| Adoption vorgefertigter Gebäude | +0.8% | Zentrale und östliche Tier-2- und Tier-3-Städte | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Anstieg der Nachfrage nach Anlagen für erneuerbare Energien

Die heimische Solarmodulkapazität wird bis 2026 110 GW erreichen und eine stetige Pipeline von Montagestrukturen, Trackern und Wechselrichtergehäusen gewährleisten, die Präzisionsfabrikation erfordern[2]Dr. Samir Vora, "India Solar Manufacturing Roadmap to 110 GW," Institute for Energy Economics and Financial Analysis, ieefa.org. Die Stahlnachfrage stieg 2024 um 7,7% aufgrund von Rollouts erneuerbarer Energien. Die Nationale Grüne Wasserstoff-Mission stellt INR 14,66 Milliarden (USD 176,63 Millionen) für die Integration von grünem Wasserstoff bereit und eröffnet Aufträge für Elektrolyseur-Rahmen und Druckbehälter. Windturbinenhersteller, die bereits 70-80% der Komponenten lokal beziehen, behalten Turm- und Gondelfabrikationsarbeiten im Land für Exportsendungen in die Vereinigten Staaten. Gemeinsam leiten diese Programme mehrjährige Volumina zum Markt für indische Metallfabrikation, da Projektentwickler kurze Lieferzeiten und lokalen Inhalt priorisieren.

Regierungs-"Gati Shakti"-Infrastruktur-Pipeline beschleunigt Stahlfabrikation

Der Masterplan synchronisiert über 200 Projekte und treibt den Bedarf für Brückendecks, Bahnhofsdächer und Oberleitungs-Portale voran. Zwölf neue Industrieknoten, mit INR 28.602 Crore (USD 3,45 Milliarden) genehmigt, versprechen Nebenaufträge für schwere und leichte Fabrikationen in Logistikparks und Versorgungskorridoren. Die Stahlproduktionskapazität soll bis 2047 auf 500 Millionen Tonnen verdreifacht werden und zusätzliche Nachfrage nach Plattenschneiden, Walzen und Profilschweißen einläuten. Der Fortschritt am Delhi-Mumbai-Industriekorridor hat bereits Ankermieter wie Tata Electronics gesichert und nachgelagerte Fabrikationsaufträge erweitert.

Verteidigungsausgleiche & "Make in India" stimulieren Präzisionsfabrikation

Die lokale Verteidigungsproduktion erreichte INR 1,27 Lakh Crore (USD 15,30 Milliarden) im Geschäftsjahr 2023-24, wobei 65% der Ausrüstung nun aus heimischen Quellen stammt[3]Lt. Gen. Anil Kanitkar, "Defence Production & Export Performance FY 2024," Ministry of Defence, mod.gov.in. Investitionszusagen im Wert von INR 8.658 Crore (USD 1,04 Milliarden) in den Verteidigungskorridoren von Tamil Nadu und Uttar Pradesh finanzieren neue Bearbeitungszellen für Luft- und Raumfahrtstrukturen. Dassault und Tata haben vereinbart, ab 2028 24 Rafale-Rümpfe pro Jahr zu produzieren, ein Meilenstein, der engtolerante Blech- und Rohrverarbeitung erfordert. Das Advanced Medium Combat Aircraft-Programm mit 126 Flugzeugzellen vertieft den Markt für indische Metallfabrikation weiter, indem es die Nachfrage nach Titan- und hochnickellegierten Teilen vorantreibt.

Schneller Rechenzentrum-Aufbau erfordert schwere Strukturmodule

Die IT-Last der Rechenzentren soll sich bis 2026 fast auf 2 GW verdoppeln und INR 50.000 Crore (USD 6,02 Milliarden) Investitionen für Serverhallen, Kabelwege und Immersionskühlung-Chassis bringen. Die Auslastung in bestehenden Parks sprang von 82% im Jahr 2019 auf 93% im Jahr 2023 und verstärkt den Bedarf für schnelldrehende Stahlrahmen und Heißtauchverzinkung. Steigende Projektkosten pro MW, jetzt INR 60-70 Crore (USD 7,2 bis 8,4 Millionen), intensivieren den Fokus auf schlanke modulare Designs, die die Montagezeit vor Ort verkürzen. Fabrikatoren, die Racks und Stromverteilungseinheiten für 24×7-Betrieb zertifizieren, erzielen Premium-Margen. Nachhaltigkeitsmandate lösen Aufträge für Aluminium-Sammelschienen und recycelte Stahlglieder aus und fördern fortschrittliche Schweiß- und Umformdienste innerhalb des Marktes für indische Metallfabrikation.

Beschränkungen-Wirkungsanalyse

| Beschränkung | ( ~ ) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungs- zeitrahmen |

|---|---|---|---|

| Volatile Kokskohle-Importkosten | -1.4% | National mit höherer Exposition in östlichen und westlichen Stahlzentren | Kurzfristig (≤ 2 Jahre) |

| Chronische Stromversorgungsengpässe für MSME-Fabrikatoren | -0.8% | Zentrale und östliche ländliche Industriecluster | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Volatile Kokskohle-Importkosten erhöhen Inputpreise

Kokskohle-Importe erreichten in H1 FY25 ein Sechsjahreshoch von 29,6 Millionen Tonnen, und russische Ladungen stiegen um 200% im Jahresvergleich, da Werke nach Rabatten suchten. Der australische Anteil rutschte von 80% in FY 2022 auf 54%, doch die Abhängigkeit von Seefrachtkohle übersteigt immer noch 85% der Gesamtnachfrage. Die Regierung erkundet Konsortiums-Einkäufe und mongolische Korridore zur Volatilitätszähmung, aber kurzfristige Plattenpreise bleiben anfällig. Die Bruttomargen der Fabrikatoren sinken um 80-120 Basispunkte, wenn Warmband-Preise spitzen, was sie zwingt, Kosten an EPC-Kunden weiterzugeben oder kleinere Aufträge aufzuschieben. Der Markt für indische Metallfabrikation steht daher vor temporären Drücken, profitiert aber langfristig von eventueller heimischer Koksentwicklung.

Chronische Stromversorgungsengpässe für MSME-Fabrikatoren

Kleine Werkstätten in Chandrapur protestierten gegen eine vorgeschlagene 37%ige Tariferhöhung, die die kWh-Kosten weit über nationale Durchschnitte angehoben hätte. Ähnliche Stimmen in Ludhiana zitieren einen Mangel von 600.000 qualifizierten und unqualifizierten Arbeitskräften, was Ausfallzeiten verschärft. Das Unionsbudget 2025-26 erhöhte die Kreditgarantie-Obergrenze auf INR 10 Crore (USD 1,20 Millionen) und startete einen INR 10.000 Crore (USD 12,05 Milliarden) Fund-of-Funds für technologiegetriebene MSMEs. Digitale Kreditvergabe durch das Open Credit Enablement Network fördert Investitionen für Solardächer und energieeffiziente Maschinen. Während diese Initiativen mittelfristige Risiken abfedern, beschränken anhaltende Ausfälle und Arbeitskräftelücken immer noch Auftragsstände in mehreren Bundesstaaten.

Segmentanalyse

Nach Serviceart: Maschinenbau-Dominanz trifft Schweiß-Beschleunigung

Die maschinelle Bearbeitung machte 33,4% des Marktanteils der indischen Metallfabrikation im Jahr 2024 aus, versorgt durch ein Netzwerk von mehrachsigen CNC-Werkstätten, die Luft- und Raumfahrt-, Automobil- und Verteidigungsaufträge bedienen. Die Adoption von KI-fähiger CAM-Software, beispielhaft durch Hurcos ChatCNC, verkürzt Programmierzeiten und verbessert Spindelauslastung, sodass Werkstätten schnell auf Exportabrufe reagieren können. Automatisierungsupgrades mildern das Fachkräftedefizit und ermöglichen Losgröße-eins-Produktion für hochwertige Baugruppen.

Das Schweißen, obwohl kleiner, verzeichnet die schnellste CAGR von 7,01%, da Hochbauinfrastruktur, Windtürme und LNG-Module spezialisierte zerstörungsfreie geprüfte Verbindungen benötigen. Integrierte Akteure integrieren robotische MIG-Linien und Echtzeit-Schweißbad-Analytik, um sowohl Qualitätscodes als auch komprimierte Projektzeitpläne zu erfüllen. Schneidedienste profitieren von Faserlaser-Systemen, die 25 mm Kohlenstoffstahl mit 3 m/min schneiden, während Umformzellen Servo-Abkantpressen verwenden, um fortschrittlichen hochfesten Stahl zu biegen. Stanz-, Präge- und Veredelungssegmente rüsten auf Inline-Staubabsaugung und wasserbasierte Lackierkabinen um, um sich an Umweltnormen anzupassen. Das SAMARTH Udyog Bharat 4.0-Programm unterstützt diese Upgrades durch Erlebniszentren in Pune und Bengaluru und lenkt frische Aufträge zu technikbereiten Werkstätten innerhalb des Marktes für indische Metallfabrikation.

Nach Material: Kohlenstoffstahl-Führung durch Aluminium-Innovation herausgefordert

Kohlenstoffstahl eroberte 45,67% der Marktgröße der indischen Metallfabrikation im Jahr 2024, verankert durch nationale Rohstahlproduktion von 143,6 Millionen Tonnen und starke Nachfrage aus Transport, Energie und Bau[4]Indian Brand Equity Foundation, "Indian Steel Industry Report 2025," IBEF, ibef.org. Der heimische Verbrauch soll in FY 2025 um 9-10% steigen, da Kapazitätserweiterungen in Paradip und Gadchiroli in Betrieb gehen.

Die Aluminiumfabrikation wächst jedoch mit 7,63% CAGR, beschleunigt durch Rumpfpaneele, Metro-Wagenkörper und Solar-Tracker-Balken, die Gewichtsreduzierung erfordern. Luft- und Raumfahrt-Hauptauftragnehmer verlangen zertifizierte Rührreibschweißung und Multi-Legierungs-Bearbeitungskapazitäten und drängen Lieferanten zu Investitionen in Vakuum-Glühöfen und 5-Achsen-Portalfräsen. Edelstahl- und legierte Stahlvolumen steigen parallel zum Verteidigungsschiffbau, unterstützt durch Jindal Stainless' Kapazitätssteigerung und sein indonesisches JV. Kupfer und Speziallegierungen gewinnen Anteile durch JSWs geplante 500.000-Tonnen-Odisha-Hütte, die auf Elektrofahrzeug-Statorstäbe und Stromnetze-Komponenten abzielt. Die Nationale Kritische Mineralien-Mission ergänzt diese Bewegungen durch Zweckbestimmung von Explorationsmitteln für Nickel-, Titan- und Seltenerdvorkommen.

Nach Endverbraucherindustrie: Baustärke versus Luft- und Raumfahrt-Beschleunigung

Bau und Infrastruktur lieferten 35% Umsatz in 2024, untermauert durch eine revitalisierte Autobahn-Ausschreibungspipeline im Wert von INR 68.400 Crore und die Einführung von Logistikzonen nahe multimodalen Korridoren. Fabrikatoren produzieren Brückenträger, Bahnhofsdächer und Fertigteil-Schalungsrahmen im Tempo, da Entwickler Fertigstellungsboni jagen.

Luft- und Raumfahrt und Verteidigung, das schnellste Segment mit 7,85% CAGR, nutzt Hyderabads Rumpfwerk, Bengalurus Triebwerksgehäuse-Cluster und kommende AMCA-Flugzeugzellen. Militärwerften, unterstützt durch Cochin Shipyards neues Trockendock, beauftragen Rumpfsektionen bis zu 23.000 Tonnen Hubkapazität. Schienen-, Auto-, Stromnetz- und Marineaufträge ergänzen Basisvolumen und runden eine vielfältige Nachfragematrix im Markt für indische Metallfabrikation ab.

Geografische Analyse

Westindien generierte 32% des Umsatzes 2024 und bleibt zentral, da Maharashtra und Gujarat Mega-Stahl-, Hafen- und Petrochemie-Investitionen sichern. JSWs geplanter 25-Millionen-Tonnen-Gadchiroli-Stahlkomplex im Wert von INR 1 Trillion wird jahrzehntelange Plattenschneid- und Schwer-Schweißaufträge hervorbringen. Gujarats USD 1 Trillion Fertigungsambition nutzt die Häfen Kandla und Mundra und gewährleistet Rohstoff-Rückfracht und Exportfluss. Die Nähe zu Automobilclustern und internationaler Schifffahrt reduziert Logistikkosten und bewahrt Westindiens Führung innerhalb des Marktes für indische Metallfabrikation.

Südindien, der schnellste Aufsteiger mit 7,00% CAGR, nutzt die Verteidigungskorridore von Karnataka und Tamil Nadu, Weltklasse-Gießereien und Elektronikmonteure. Cochin Shipyards INR 2.769 Crore Trockendock-Erweiterung ermöglicht die Fabrikation von LNG-Träger-Sektionen mit 22.000 Tonnen Gewicht. Bengalurus Cloud-Service-Boom schafft stetige Rack-, Zwischenboden- und Kühlwasser-Rohrleitungsaufträge. Chennais EV- und Batterieanlagen verlassen sich auf dünnwandiges Aluminiumstanzen, während Hosurs Luft- und Raumfahrtteile-Anlagen 3D-gedruckte Werkzeuge zur Verkürzung von Entwicklungszyklen einsetzen.

Nördliche und östliche Gürtel tragen Nischennachfrage bei. Delhi NCRs Auto-OEMs benötigen Presshärtungslinien, und Punjabs Landmaschinen-Sektor verbraucht mittlere Blech- und Rohr-Abschnitte. Ostindien genießt bereites Eisenerz-Ausgangsmaterial, erleidet aber höhere Stromtarife, die Ferrolegierungs-Hochöfen belasten. Zentralindien bewegt sich die Wertschöpfungskette hinauf, da Gati Shakti-Autobahnen Tier-2-Städte erschließen und Anbietern ermöglichen, geschweißte Balken und Gittermasten innerhalb von 48 Stunden zu landesweiten Standorten zu versenden. Gemeinsam prägen regionale Stärken und Beschränkungen diversifiziertes Wachstum im Markt für indische Metallfabrikation.

Wettbewerbslandschaft

Der Erfolg im Markt für indische Metallfabrikation hängt zunehmend von der Fähigkeit der Unternehmen ab, technologischen Fortschritt mit kosteneffizientem Betrieb zu balancieren. Marktführer stärken ihre Position durch Investitionen in fortschrittliche Fertigungskapazitäten, Personalentwicklung und digitale Transformationsinitiativen. Die Fähigkeit, End-to-End-Metallfabrikationslösungen von Design bis Installation zu bieten, während Qualität und Liefertermintreue eingehalten werden, ist entscheidend für die Aufrechterhaltung eines Wettbewerbsvorteils geworden. Unternehmen fokussieren sich auch auf die Entwicklung nachhaltiger Praktiken und grüner Fertigungskapazitäten, um sich an sich entwickelnde Kundenpräferenzen und regulatorische Anforderungen anzupassen.

Für aufstrebende Akteure und Wettbewerber liegt der Weg zu Marktanteilswachstum in der Identifizierung und Bedienung von Nischensegmenten beim schrittweisen Aufbau technologischer Kapazitäten. Der Fokus auf spezialisierte Anwendungen und branchenspezifische Lösungen bietet kleineren Akteuren Möglichkeiten, starke Marktpositionen zu etablieren. Erfolgsfaktoren umfassen die Entwicklung starker Lieferantenbeziehungen, Investitionen in Qualitätskontrollsysteme und den Aufbau effizienter Projektmanagementkapazitäten. Die zunehmende Betonung auf lokale Fertigung und Lieferkettenresilienz bietet heimischen Akteuren Möglichkeiten, ihre Marktposition zu stärken, während regulatorische Unterstützung für einheimische Fertigung ein günstiges Umfeld für Marktexpansion schafft.

Branchenführer der indischen Metallfabrikation

-

Salasar Techno Engineering Ltd

-

Kirby Building Systems

-

Zamil Industrial Investment Co

-

Pennar Group

-

ISGEC Heavy Engineering Ltd

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Juni 2025: Cochin Shipyard unterzeichnete ein strategisches Kooperationsabkommen mit HD Hyundai für ein INR 10.000 Crore Projekt, was den heimischen Schiffbau-Umfang stärkt.

- Juni 2025: Dassault Aviation und Tata Advanced Systems unterzeichneten vier Produktionstransfer-Abkommen für Rafale-Rumpfarbeit in Hyderabad, mit 24 Einheiten pro Jahr ab FY 2028.

- April 2025: JSW Group kündigte INR 120 Milliarden an, um bis 2029 eine 500.000 MT Kupferhütte in Odisha zu bauen.

- März 2025: Hindustan Aeronautics lud vier Privatfirmen ein, Advanced Medium Combat Aircraft zu co-produzieren, mit 126 Jets bis 2047 als Ziel.

Berichtsumfang des Marktes für indische Metallfabrikation

Metallfabrikation bezieht sich auf den Bau von Metallstrukturen durch Montage-, Schneid- und Biegeprozesse. Es ist ein wertschöpfender Prozess, der die Erstellung von Maschinen, Teilen und Strukturen aus Rohstoffen umfasst.

Der Markt für indische Metallfabrikation ist segmentiert nach Materialtyp (Stahl, Aluminium und andere), Endverbraucherindustrie (Fertigung, Energie und Versorgung, Bau, Öl und Gas und andere Endverbraucherindustrien) und Service (Gießen, Schmieden, maschinelle Bearbeitung, Schweißen und Rohrleitungen und andere Services). Der Bericht bietet Marktgrößen und Prognosen der indischen Metallfabrikationsindustrie in Wert (USD) für alle oben genannten Segmente.

| Schneiden |

| Formen / Biegen |

| Schweißen |

| Maschinelle Bearbeitung |

| Stanzen / Prägen |

| Veredelung / Oberflächenbehandlung |

| Sonstige (Montage, etc.) |

| Kohlenstoffstahl |

| Edelstahl & legierter Stahl |

| Aluminium |

| Sonstige (Kupfer, Messing, Speziallegierungen, Blech (CRCA, GI, HR)) |

| Bau & Infrastruktur |

| Automobil & Autokomponenten |

| Eisenbahn & Metro |

| Energie & Versorgung |

| Luft- und Raumfahrt & Verteidigung |

| Öl, Gas & Raffinerien |

| Marine und Schiffbau |

| Fertigung (Schwermaschinenbau & Gebrauchsgüter) |

| Sonstige (Lohnfertiger, Landmaschinen, Elektrotechnik, Gebrauchsgüter, etc.) |

| Westindien (Maharashtra, Gujarat und Goa) |

| Südindien (Tamil Nadu, Karnataka, Telangana, Andhra Pradesh und Kerala) |

| Nordindien (Delhi NCR, Haryana, Punjab, Uttar Pradesh, Uttarakhand, Himachal Pradesh und Rajasthan) |

| Ostindien (Westbengalen, Jharkhand, Odisha und Bihar) |

| Zentralindien (Madhya Pradesh und Chhattisgarh) |

| Nach Serviceart | Schneiden |

| Formen / Biegen | |

| Schweißen | |

| Maschinelle Bearbeitung | |

| Stanzen / Prägen | |

| Veredelung / Oberflächenbehandlung | |

| Sonstige (Montage, etc.) | |

| Nach Material | Kohlenstoffstahl |

| Edelstahl & legierter Stahl | |

| Aluminium | |

| Sonstige (Kupfer, Messing, Speziallegierungen, Blech (CRCA, GI, HR)) | |

| Nach Endverbraucherindustrie | Bau & Infrastruktur |

| Automobil & Autokomponenten | |

| Eisenbahn & Metro | |

| Energie & Versorgung | |

| Luft- und Raumfahrt & Verteidigung | |

| Öl, Gas & Raffinerien | |

| Marine und Schiffbau | |

| Fertigung (Schwermaschinenbau & Gebrauchsgüter) | |

| Sonstige (Lohnfertiger, Landmaschinen, Elektrotechnik, Gebrauchsgüter, etc.) | |

| Nach Region | Westindien (Maharashtra, Gujarat und Goa) |

| Südindien (Tamil Nadu, Karnataka, Telangana, Andhra Pradesh und Kerala) | |

| Nordindien (Delhi NCR, Haryana, Punjab, Uttar Pradesh, Uttarakhand, Himachal Pradesh und Rajasthan) | |

| Ostindien (Westbengalen, Jharkhand, Odisha und Bihar) | |

| Zentralindien (Madhya Pradesh und Chhattisgarh) |

Im Bericht beantwortete Schlüsselfragen

Wie groß ist der aktuelle Markt für indische Metallfabrikation und welches Wachstum wird bis 2030 erwartet?

Der Markt wird mit USD 8,01 Milliarden in 2025 bewertet und soll bis 2030 USD 10,88 Milliarden erreichen, was eine CAGR von 6,32% widerspiegelt.

Welche Service- und Materialsegmente halten heute die größten Anteile?

Maschinelle Bearbeitung führt Services mit 33,4% Anteil, während Kohlenstoffstahl 45,67% der Materialnachfrage ausmacht.

Welche Hauptfaktoren treiben die Nachfrage nach Fabrikationsservices?

Großangelegte Gati Shakti-Infrastrukturprojekte, Fertigung von Anlagen für erneuerbare Energien, Verteidigungsausgleiche und schneller Rechenzentrum-Bau schaffen nachhaltige Aufträge.

Welche indische Region expandiert am schnellsten für Metallfabrikation?

Südindien, gestärkt durch Luft- und Raumfahrt- und Verteidigungskorridore, wird voraussichtlich mit einer CAGR von 7,00% bis 2030 wachsen.

Seite zuletzt aktualisiert am: