Größe des indischen Foodservice-Marktes

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 93.97 Milliarden US-Dollar | |

| Marktgröße (2029) | 153.37 Milliarden US-Dollar | |

| Größter Anteil nach Gastronomietyp | Full-Service-Restaurants | |

| CAGR (2024 - 2029) | 10.03 % | |

| Am schnellsten wachsend nach Gastronomietyp | Wolkenküche | |

| Marktkonzentration | Niedrig | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Analyse des indischen Foodservice-Marktes

Die Größe des indischen Foodservice-Marktes wird im Jahr 2024 auf 77,54 Milliarden US-Dollar geschätzt und soll bis 2029 125,06 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 10,03 % im Prognosezeitraum (2024–2029) entspricht.

Erhöhte Bereitschaft der Menschen, mit neuen Küchen und kulinarischen Erlebnissen zu experimentieren, was den Marktumsatz ankurbelt

- Indien ist ein vielfältiges Land mit einem reichen kulinarischen Erbe und die Menschen sind zunehmend bereit, mit neuen Küchen und kulinarischen Erlebnissen zu experimentieren. Dies hat zum Wachstum spezialisierter Restaurants geführt, die einzigartige und innovative kulinarische Erlebnisse bieten. Neben der indischen Küche sind in Indien auch andere Küchen wie die libanesische, chinesische und japanische Küche beliebt. Die Zahl der Sushi-Bestellungen ist von 2019 bis 2021 um 50 % gestiegen. Die wachsende Beliebtheit des Essens auswärts, sich ändernde Lebensstile und die zunehmende Urbanisierung treiben das Wachstum des Foodservice-Marktes in Indien voran. Im Jahr 2021 bevorzugten mehr als 45 Millionen Inder, auswärts in Restaurants zu essen.

- Im Jahr 2022 ernährten sich etwa 24 % der indischen Bevölkerung vegetarisch und etwa 9 % vegan. Daher bieten Foodservice-Anbieter vegane Menüs an, um die vegetarische und vegane Bevölkerung in Indien zu bedienen. Viele Schnellrestaurants passen sich diesem Trend an und bieten vegane Menüs an. Beispielsweise bieten Burger King, Pizza Hut, Taco Bell und KFC vegane Gerichte an.

- Das Wachstum von Cloud-Küchen in Indien ist hauptsächlich auf die steigende Nachfrage nach Lebensmittellieferdiensten zurückzuführen, die durch Faktoren wie einen geschäftigen Lebensstil, Bequemlichkeit und die COVID-19-Pandemie angetrieben wird. Ein weiterer Faktor, der das Wachstum von Cloud-Küchen in Indien vorantreibt, ist der Aufstieg digitaler Plattformen für die Bestellung und Lieferung von Lebensmitteln wie Swiggy und Zomato. Diese Plattformen bieten Kunden eine bequeme Möglichkeit, eine große Auswahl an Cloud-Küchenoptionen zu entdecken und zu bestellen, und bieten Cloud-Küchen die Möglichkeit, ohne aufwändiges Marketing und Werbung einen großen Kundenstamm zu erreichen. Daher wird erwartet, dass Cloud-Küchen im Prognosezeitraum mit einem CAGR von 16,67 % nach Wert das schnellste Wachstum verzeichnen werden.

Wachsende Essgewohnheiten der Verbraucher

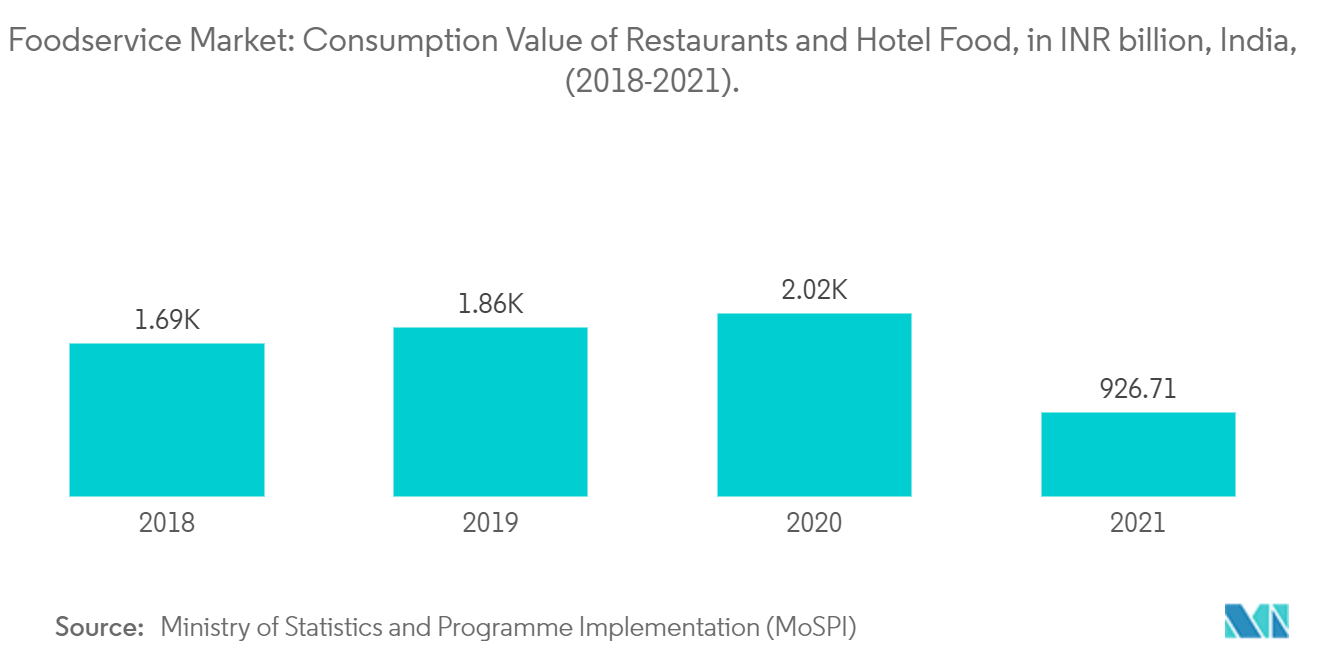

Es wird erwartet, dass die indische Lebensmittelindustrie im Prognosezeitraum ein erhebliches Wachstum verzeichnen und gleichzeitig ihren Beitrag zum globalen Lebensmittelhandel jedes Jahr erhöhen wird. In den letzten Jahren hat Indien eine Vielzahl von gehobenen Restaurants, Cafés, Pubs, Bars, Clubs, Lounges und internationalen Fast-Food-Läden erlebt, die den sich ändernden Essgewohnheiten der Millennials gerecht werden. Millennials oder Generation Y (Menschen zwischen 18 und 35 Jahren) machen etwa 65 % der indischen Bevölkerung aus. Sie sind technisch versiert, ständig globalen Trends und Lebensstilen ausgesetzt, gut informiert, reisen viel und verfügen über eine hohe Kaufkraft. Darüber hinaus treiben sie den Wachstumsindex von Restaurants und des Food-Service-Marktes voran. Hinzu kommt, dass ein hoher Prozentsatz der indischen Bevölkerung auf der Flucht ist und in verschiedene Städte abwandert, um dort Arbeit zu finden. Diese Trends tragen weiter zum Wachstum des indischen Food-Service-Marktes bei.

Darüber hinaus vollzieht sich die Urbanisierung in Indien in rasantem Tempo, wobei durchschnittlich 35,39 % der indischen Bevölkerung in städtischen Städten leben, so die Sammlung von Entwicklungsindikatoren der Weltbank, 2021, so dass die zunehmende Urbanisierung die Esskultur im Land aufgrund des steigenden verfügbaren Einkommens und des hektischen Lebensstils in städtischen Gebieten fördert. Darüber hinaus hat sich mit einem zunehmenden Anteil der berufstätigen Frauen der Trend zu hausgemachten Mahlzeiten verschlechtert, was zu einer robusten Nachfrage nach Außer-Haus-Lebensmitteln geführt hat.

Wachstum bei Online-Lieferdiensten für Lebensmittel

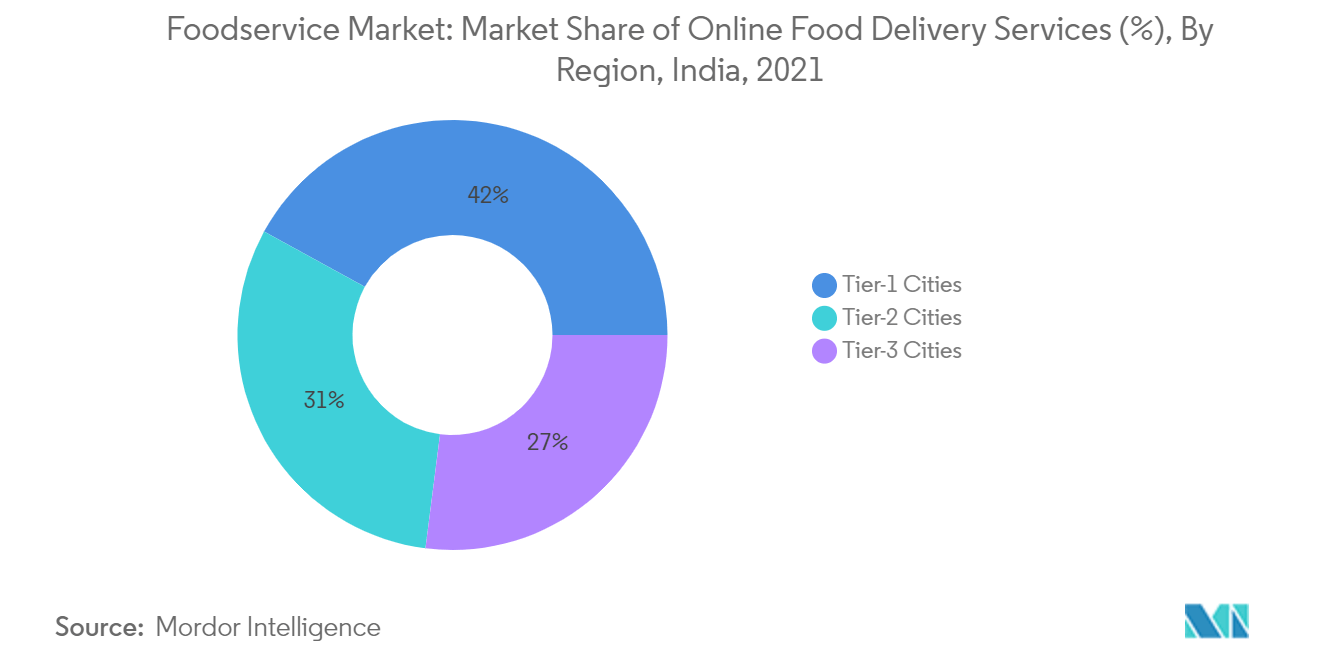

Der indische Markt für Lebensmittellieferungen verzeichnet aufgrund des verbesserten Zugangs zu Highspeed-Internet und Smartphone-Verkäufen ein erhebliches Wachstum. Zusammen mit der wachsenden Erwerbsbevölkerung Indiens und dem steigenden Einkommensniveau treibt dies den Aufstieg des Online-Essensliefersektors voran. Obwohl sich die meisten Akteure auf die städtischen Gebiete des Landes konzentrieren, wobei Bangalore, Delhi und Mumbai die drei größten Märkte darstellen, konzentrieren sich die Anbieter jetzt auf kleinere Standorte mit hohem Wachstumspotenzial. Mit der jüngsten Investition von SoftBank in Höhe von 1,25 Milliarden US-Dollar in Swiggy, der Übernahme des Indien-Geschäfts von Uber Eats durch Zomato im März 2020 im Wert von 206 Millionen US-Dollar, dem Einstieg von Amazon in den Lebensmittelliefersektor und dem jüngsten Börsengang von Zomato heizt sich der indische Markt für Online-Essenslieferungen zweifellos auf und zieht viel globale Aufmerksamkeit und Investitionen auf sich.

Das indische Essensliefersegment wird von Swiggy und Zomato dominiert, wobei eigenständige Restaurants den Markt dominieren. Alle kleinen und großen Restaurants verbinden sich mit diesen Anwendungen für die Lieferung von Lebensmitteln, was ihnen geholfen hat, ein breiteres Kundenspektrum zu erreichen und ihre Bestellungen um ein Vielfaches zu steigern.

Überblick über die indische Foodservice-Branche

Der indische Foodservice-Markt ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 1,83 % einnehmen. Die Hauptakteure auf diesem Markt sind Doctor's Associate, Inc., Gujarat Cooperative Milk Marketing Federation, Jubilant FoodWorks Limited, McDonald's Corporation und Yum! Brands, Inc. (alphabetisch sortiert).

Indischer Foodservice-Marktführer

Doctor's Associate, Inc.

Gujarat Cooperative Milk Marketing Federation

Jubilant FoodWorks Limited

McDonald's Corporation

Yum! Brands, Inc.

Other important companies include Barbeque Nation Hospitality Ltd, Barista Coffee Company Limited, Coffee Day Enterprises Limited, Graviss Foods Private Limited, Haldiram Food Private Limited, Hotel Saravana Bhavan, Impresario Entertainment and Hospitality Pvt. Ltd., Mountain Trail Foods Private Limited, Rebel Foods, Restaurant Brands Asia Limited, Tata Starbucks Private Limited, Wow! Momo Foods Private Limited.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum indischen Foodservice-Markt

- April 2023 Barista Coffee eröffnet seine 350. Filiale in Udaipur und plant, in zwei Jahren die Zahl auf 500 zu erhöhen.

- März 2023 Die MMG Group, die McDonald's-Restaurants in Nord- und Ostindien besitzt und betreibt, kündigte an, in den nächsten drei Jahren 47,8 bis 73,1 Millionen US-Dollar in die Neugestaltung von Filialen und die Eröffnung neuer Filialen zu investieren.

- Februar 2023 Rebel Foods erwirbt den Franchise-Vertrag für Wendy's aus Sierra Nevada, um seine Geschäfte in ganz Indien zu betreiben. Rebel Foods strebt die Eröffnung von 150 neuen Offline-Wendy's-Restaurants im Laufe des nächsten Jahrzehnts an.

Indien Foodservice-Marktbericht – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Anzahl der Verkaufsstellen

- 4.2 Durchschnittlicher Bestellwert

- 4.3 Gesetzlicher Rahmen

- 4.3.1 Indien

- 4.4 Menüanalyse

5. MARKTSEGMENTIERUNG (beinhaltet Marktgröße in Wert in USD, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 5.1 Gastronomietyp

- 5.1.1 Cafés und Bars

- 5.1.1.1 Nach Küche

- 5.1.1.1.1 Bars und Kneipen

- 5.1.1.1.2 Cafés

- 5.1.1.1.3 Saft-/Smoothie-/Dessertriegel

- 5.1.1.1.4 Spezialisierte Kaffee- und Teeläden

- 5.1.2 Wolkenküche

- 5.1.3 Full-Service-Restaurants

- 5.1.3.1 Nach Küche

- 5.1.3.1.1 asiatisch

- 5.1.3.1.2 europäisch

- 5.1.3.1.3 Lateinamerikanisch

- 5.1.3.1.4 Naher Osten

- 5.1.3.1.5 nordamerikanisch

- 5.1.3.1.6 Andere FSR-Küchen

- 5.1.4 Schnellrestaurants

- 5.1.4.1 Nach Küche

- 5.1.4.1.1 Bäckereien

- 5.1.4.1.2 Burger

- 5.1.4.1.3 Eiscreme

- 5.1.4.1.4 Fleischbasierte Küche

- 5.1.4.1.5 Pizza

- 5.1.4.1.6 Andere QSR-Küchen

- 5.2 Auslauf

- 5.2.1 Verkettete Verkaufsstellen

- 5.2.2 Unabhängige Outlets

- 5.3 Standort

- 5.3.1 Freizeit

- 5.3.2 Unterkunft

- 5.3.3 Einzelhandel

- 5.3.4 Eigenständige

- 5.3.5 Reisen

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

- 6.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 6.4.1 Barbeque Nation Hospitality Ltd

- 6.4.2 Barista Coffee Company Limited

- 6.4.3 Coffee Day Enterprises Limited

- 6.4.4 Doctor's Associate, Inc.

- 6.4.5 Graviss Foods Private Limited

- 6.4.6 Gujarat Cooperative Milk Marketing Federation

- 6.4.7 Haldiram Food Private Limited

- 6.4.8 Hotel Saravana Bhavan

- 6.4.9 Impresario Entertainment and Hospitality Pvt. Ltd.

- 6.4.10 Jubilant FoodWorks Limited

- 6.4.11 McDonald's Corporation

- 6.4.12 Mountain Trail Foods Private Limited

- 6.4.13 Rebel Foods

- 6.4.14 Restaurant Brands Asia Limited

- 6.4.15 Tata Starbucks Private Limited

- 6.4.16 Wow! Momo Foods Private Limited

- 6.4.17 Yum! Brands, Inc.

7. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR FOODSERVICE-CEOS

8. ANHANG

- 8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der indischen Foodservice-Branche

Cafés und Bars, Cloud Kitchen, Full-Service-Restaurants und Schnellrestaurants werden als Segmente nach Foodservice-Typ abgedeckt. Verkettete Outlets und unabhängige Outlets werden als Segmente von Outlet abgedeckt. Freizeit, Beherbergung, Einzelhandel, Standalone und Reisen werden als Segmente nach Standort abgedeckt.

- Indien ist ein vielfältiges Land mit einem reichen kulinarischen Erbe und die Menschen sind zunehmend bereit, mit neuen Küchen und kulinarischen Erlebnissen zu experimentieren. Dies hat zum Wachstum spezialisierter Restaurants geführt, die einzigartige und innovative kulinarische Erlebnisse bieten. Neben der indischen Küche sind in Indien auch andere Küchen wie die libanesische, chinesische und japanische Küche beliebt. Die Zahl der Sushi-Bestellungen ist von 2019 bis 2021 um 50 % gestiegen. Die wachsende Beliebtheit des Essens auswärts, sich ändernde Lebensstile und die zunehmende Urbanisierung treiben das Wachstum des Foodservice-Marktes in Indien voran. Im Jahr 2021 bevorzugten mehr als 45 Millionen Inder, auswärts in Restaurants zu essen.

- Im Jahr 2022 ernährten sich etwa 24 % der indischen Bevölkerung vegetarisch und etwa 9 % vegan. Daher bieten Foodservice-Anbieter vegane Menüs an, um die vegetarische und vegane Bevölkerung in Indien zu bedienen. Viele Schnellrestaurants passen sich diesem Trend an und bieten vegane Menüs an. Beispielsweise bieten Burger King, Pizza Hut, Taco Bell und KFC vegane Gerichte an.

- Das Wachstum von Cloud-Küchen in Indien ist hauptsächlich auf die steigende Nachfrage nach Lebensmittellieferdiensten zurückzuführen, die durch Faktoren wie einen geschäftigen Lebensstil, Bequemlichkeit und die COVID-19-Pandemie angetrieben wird. Ein weiterer Faktor, der das Wachstum von Cloud-Küchen in Indien vorantreibt, ist der Aufstieg digitaler Plattformen für die Bestellung und Lieferung von Lebensmitteln wie Swiggy und Zomato. Diese Plattformen bieten Kunden eine bequeme Möglichkeit, eine große Auswahl an Cloud-Küchenoptionen zu entdecken und zu bestellen, und bieten Cloud-Küchen die Möglichkeit, ohne aufwändiges Marketing und Werbung einen großen Kundenstamm zu erreichen. Daher wird erwartet, dass Cloud-Küchen im Prognosezeitraum mit einem CAGR von 16,67 % nach Wert das schnellste Wachstum verzeichnen werden.

| Cafés und Bars | Nach Küche | Bars und Kneipen |

| Cafés | ||

| Saft-/Smoothie-/Dessertriegel | ||

| Spezialisierte Kaffee- und Teeläden | ||

| Wolkenküche | ||

| Full-Service-Restaurants | Nach Küche | asiatisch |

| europäisch | ||

| Lateinamerikanisch | ||

| Naher Osten | ||

| nordamerikanisch | ||

| Andere FSR-Küchen | ||

| Schnellrestaurants | Nach Küche | Bäckereien |

| Burger | ||

| Eiscreme | ||

| Fleischbasierte Küche | ||

| Pizza | ||

| Andere QSR-Küchen |

| Verkettete Verkaufsstellen |

| Unabhängige Outlets |

| Freizeit |

| Unterkunft |

| Einzelhandel |

| Eigenständige |

| Reisen |

| Gastronomietyp | Cafés und Bars | Nach Küche | Bars und Kneipen |

| Cafés | |||

| Saft-/Smoothie-/Dessertriegel | |||

| Spezialisierte Kaffee- und Teeläden | |||

| Wolkenküche | |||

| Full-Service-Restaurants | Nach Küche | asiatisch | |

| europäisch | |||

| Lateinamerikanisch | |||

| Naher Osten | |||

| nordamerikanisch | |||

| Andere FSR-Küchen | |||

| Schnellrestaurants | Nach Küche | Bäckereien | |

| Burger | |||

| Eiscreme | |||

| Fleischbasierte Küche | |||

| Pizza | |||

| Andere QSR-Küchen | |||

| Auslauf | Verkettete Verkaufsstellen | ||

| Unabhängige Outlets | |||

| Standort | Freizeit | ||

| Unterkunft | |||

| Einzelhandel | |||

| Eigenständige | |||

| Reisen | |||

Marktdefinition

- FULL-SERVICE-RESTAURANTS - Ein Gastronomiebetrieb, in dem Kunden an einem Tisch sitzen, dem Kellner ihre Bestellung aufgeben und an einem Tisch Essen serviert bekommen.

- SCHNELLSERVICE-RESTAURANTS - Ein Gastronomiebetrieb, der seinen Kunden Bequemlichkeit, Schnelligkeit und Essensangebote zu niedrigeren Preisen bietet. Die Kunden bedienen sich in der Regel selbst und tragen ihr eigenes Essen zu ihren Tischen.

- CAFES BARS - Eine Art Gastronomiebetrieb, zu dem Bars und Pubs gehören, die zum Ausschenken von alkoholischen Getränken zum Verzehr zugelassen sind, Cafés, die Erfrischungen und leichte Speisen servieren, sowie Tee- und Kaffeespezialitäten, Dessertbars, Smoothie-Bars und Saftbars.

- CLOUD-KÜCHE - Ein Foodservice-Unternehmen, das eine Großküche nutzt, um Speisen ausschließlich für die Lieferung oder zum Mitnehmen zuzubereiten, ohne dass Gäste dort essen.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Schätzungen zur Marktgröße für die Prognosejahre erfolgen nominal. Die Inflation wird für den durchschnittlichen Bestellwert berücksichtigt und anhand der prognostizierten Inflationsraten in den Ländern prognostiziert.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen