Marktanalyse für Glas in Indien

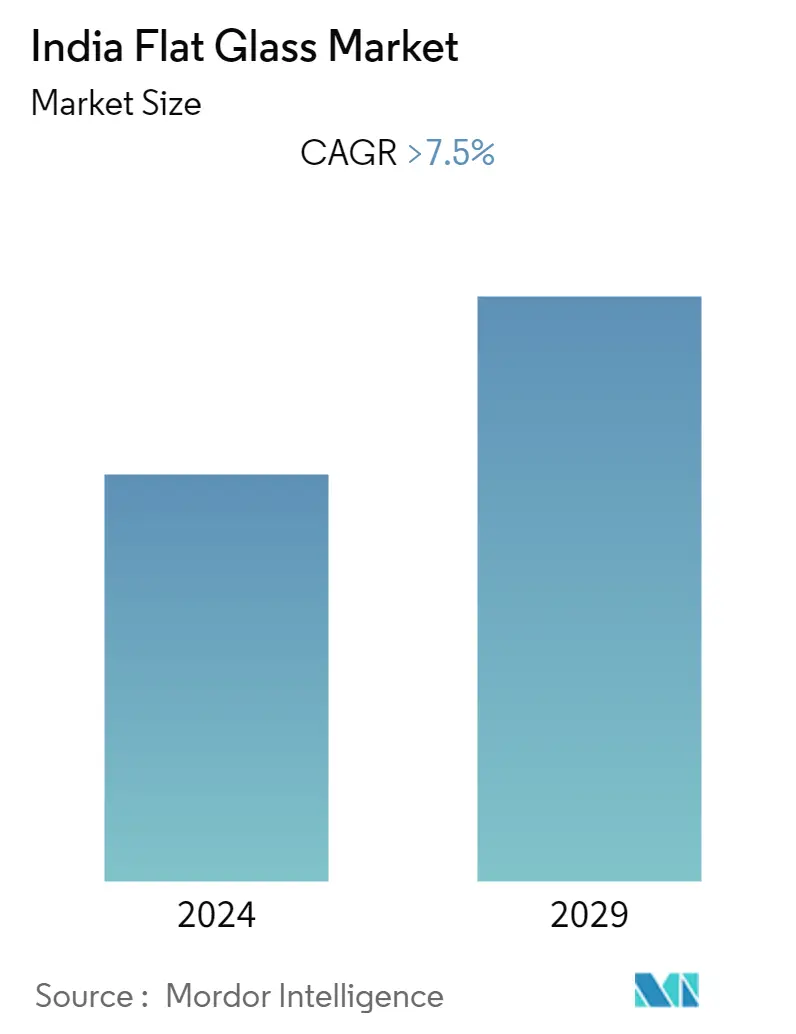

Der indische Flachglasmarkt wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von über 7,5 % verzeichnen.

Aufgrund von COVID-19 kam es in Indien Ende März zu einem vollständigen Lockdown, und Anfang August 2020 begannen die wirtschaftlichen Aktivitäten langsam wieder aufzunehmen. Der Ausbruch von COVID-19 wirkte sich im Jahr 2020 auf die inländischen Bau-, Industrie- und Fertigungsaktivitäten aus. Im Jahr 2021 jedoch Die Nachfrage aus diesen Branchen erholte sich im Land und dürfte in den kommenden Jahren deutlich zunehmen.

- Kurzfristig sind die steigende Nachfrage aus der Bauindustrie und die steigende Nachfrage nach elektronischen Displays wesentliche Treiber für das Wachstum des untersuchten Marktes.

- Allerdings sind die steigenden Rohstoffkosten ein Schlüsselfaktor, der das Wachstum der Zielbranche im Prognosezeitraum voraussichtlich bremsen wird.

- Dennoch dürfte die zunehmende Installation von Solarmodulen bald lukrative Wachstumschancen für den Weltmarkt schaffen.

Markttrends für Glas in Indien

Geglühtes Glas soll den Markt dominieren

- Geglühtes Glas ist weicher, thermisch behandelt und langsam abgekühlt, um nach der Glasformung alle inneren Spannungen abzubauen. Dieser Prozess der Glasbehandlung wird als Glühprozess bezeichnet, woraus sich der Name getempertes Glas ableitet. Allerdings wird vorgespanntes Glas auch allgemein als Tafel- oder Fensterglas bezeichnet.

- Float-, Klar- und getöntes Glas sind die wichtigsten getemperten Gläser, die kommerziell für verschiedene Anwendungen eingesetzt werden.

- In den Fenstern von Gebäuden wird vorgespanntes Glas verwendet. In Indien konzentrieren sich mehrere grüne Gebäude oder LEED-Gebäude auf verschiedene Weise auf die Reduzierung des CO2-Fußabdrucks. Eine davon ist die Verwendung von Klarglas, um den Zugang zu natürlichem Tageslicht zu ermöglichen.

- Laut Green Building Information Gateway ist der Wohnkomplex DLF Camellias in Gurugram Indiens größtes LEED-zertifiziertes Green Building mit einer Größe von 4,7 Millionen Quadratfuß (Stand April 2021).

- Geglühtes Glas kann für die Weiterverarbeitung verwendet werden, um Verbundglas, gehärtetes Glas, gehärtetes Glas und andere zu erhalten. Verbundglas wird in der Automobilindustrie häufig verwendet.

- Getöntes Glas wird in Autos und anderen Kraftfahrzeugen verwendet, um übermäßige Hitze zu vermeiden und die Sonnenstrahlen zu blockieren. Es trägt auch zur effektiven Kühlung der in den Fahrzeugen installierten Klimaanlagen bei. Obwohl dunkel getönte Brillengläser in Indien verboten sind, können Fahrzeuge gemäß den Richtlinien der Regierung getöntes Glas haben, wenn die Sichtbarkeit der Front-/Heckscheibe und der Seitenscheibe mindestens 70 bzw. 50 Prozent VLT beträgt.

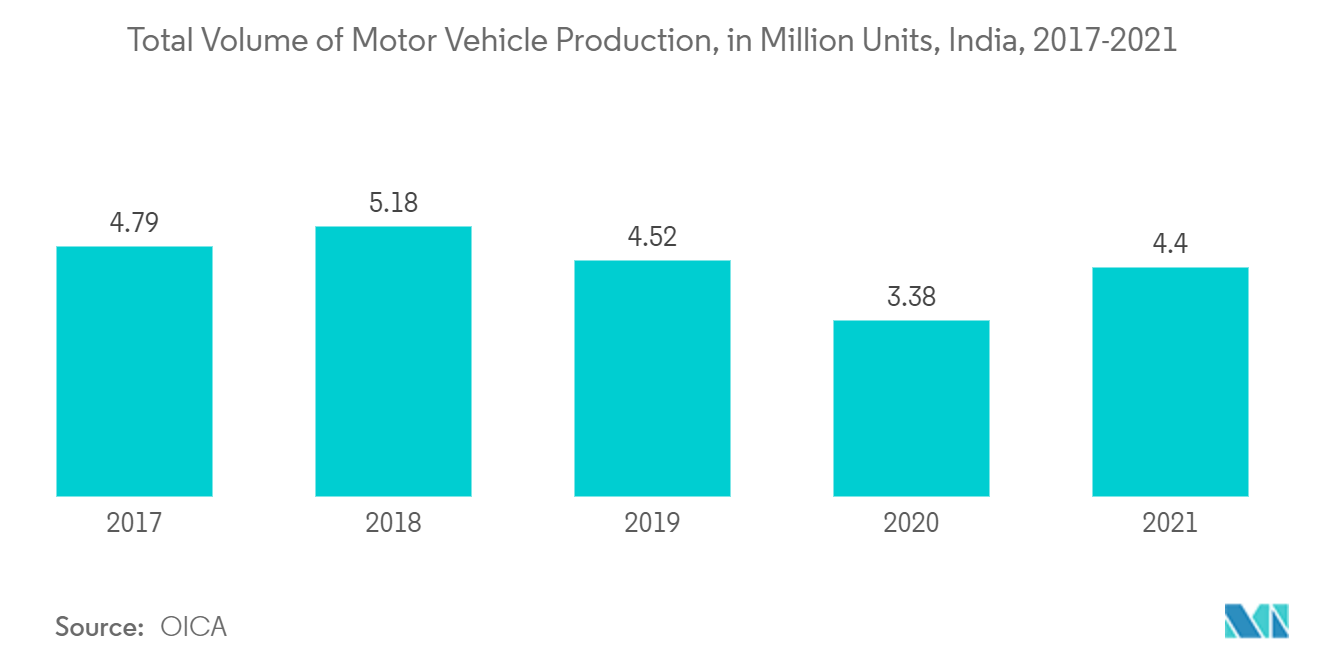

- Nach Angaben der OICA belief sich die Produktion von Kraftfahrzeugen in Indien im Jahr 2021 auf 4,4 Millionen Einheiten, was einer Steigerung von 23 % gegenüber dem Vorjahr bei einem Produktionswert von 3,38 Millionen Einheiten entspricht.

- Nach Angaben des Ministeriums für Industrieförderung und Binnenhandel (Indien) belief sich der vorgeschlagene Investitionswert im Glassektor in Indien für das Geschäftsjahr 2021 auf 57,12 Milliarden INR (~ 0,77 Milliarden US-Dollar) im Vergleich zum Geschäftsjahr 2020 mit einem vorgeschlagenen Betrag von 5,67 Milliarden INR (~0,08 Milliarden US-Dollar).

- Gehärtetes Glas ist im Allgemeinen günstiger als andere Glasarten, da bei der Produktion kein zusätzlicher Herstellungsprozess erforderlich ist. Es wird erwartet, dass der oben genannte Faktor die Nachfrage nach geglühtem Glas im Land ankurbeln wird.

Bauindustrie hält höchsten Marktanteil

- Das Wachstum der indischen Glasindustrie wurde hauptsächlich vom Bausektor vorangetrieben. Aufgrund der wachsenden Nachfrage nach Flachglas bei Wohnbauprojekten hält die Bau- und Infrastrukturbranche den höchsten Marktanteil am indischen Flachglasmarkt.

- 100 % ausländische Direktinvestitionen in die Bauindustrie in Indien auf automatischem Wege sind in abgeschlossenen Projekten für den Betrieb und die Verwaltung von Townships, Einkaufszentren/Einkaufskomplexen und Geschäftsbauten zulässig.

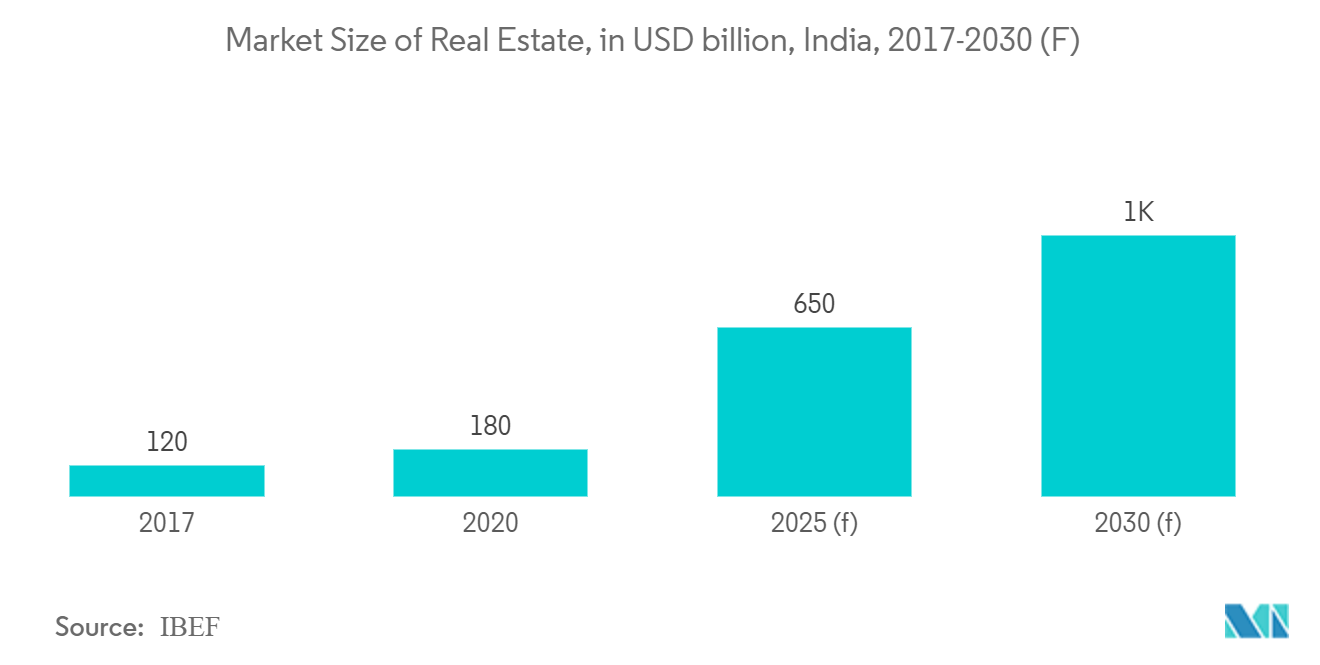

- Bis 2025 wird erwartet, dass die Produktion des indischen Baumarkts jährlich um durchschnittlich 7,1 % wächst. Es wird erwartet, dass die Immobilienbranche in Indien bis 2030 ein Volumen von 1 Billion US-Dollar erreichen wird.

- ICRA schätzt, dass indische Unternehmen im Jahr 2022 voraussichtlich 3,5 Billionen INR (48 Milliarden US-Dollar) über Infrastruktur- und Immobilieninvestmentfonds aufbringen werden, verglichen mit aufgenommenen Mitteln im Wert von 29 Milliarden US-Dollar.

- Laut IBEF belief sich die Büroabsorption in den sieben größten Städten im ersten Halbjahr 2022 auf 27,20 Millionen Quadratfuß. Zwischen Juli 2021 und September 2021 wurden in den acht Mikromärkten Indiens insgesamt 55.907 neue Wohneinheiten verkauft (59 % Wachstum gegenüber dem Vorjahr).

- Laut IBEF wird die Marktgröße indischer Immobilien für das Prognosejahr 2030 (F) auf 1.000 Milliarden US-Dollar geschätzt.

- In den Jahren 2021–22 sollten die Gewerbeflächen steigende Investitionen verzeichnen. Beispielsweise kündigte die Chintels Group im Oktober 2021 an, 400 Crore INR (53,47 Millionen US-Dollar) in den Bau eines neuen kommerziellen Projekts in Gurugram zu investieren, das eine Fläche von 9,28 Lakh Quadratfuß umfasst.

Branchenüberblick über Glas in Indien

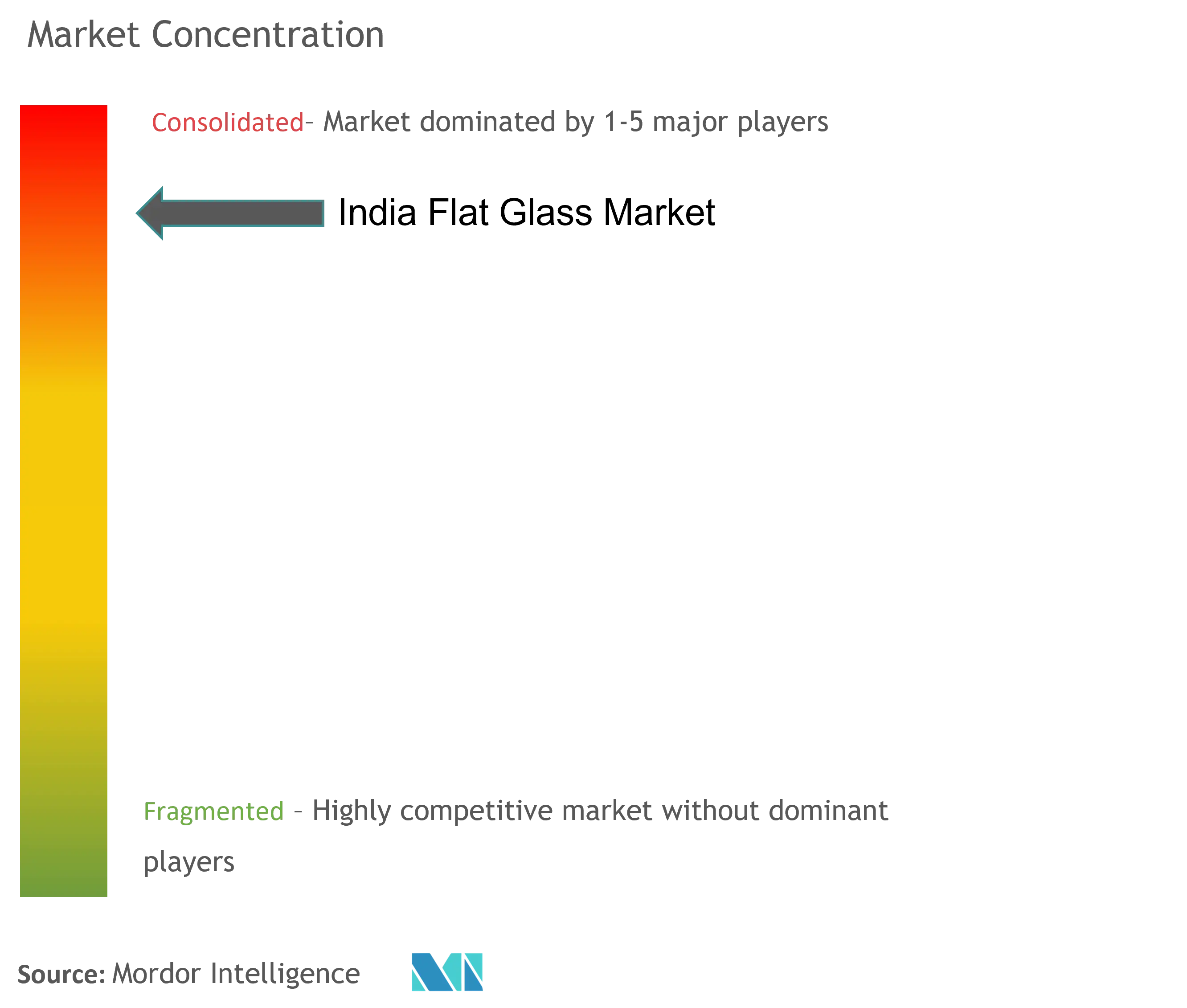

Der indische Flachglasmarkt wird konsolidiert. Zu den Hauptakteuren zählen unter anderem Saint Gobain, Asahi India Glass Limited, Gujarat Guardian Limited, Gold Plus Float Glass und Şişecam (nicht in einer bestimmten Reihenfolge).

Glas in Indien Marktführer

-

Saint-Gobain

-

Asahi India Glass Limited

-

Şişecam

-

Gujarat Guardian Limited

-

Gold Plus Float Glass

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Glas in Indien Marktnachrichten

- Im Dezember 2022 kündigte Saint-Gobain an, 1.800 Crore INR (~243,45 Millionen US-Dollar) zu investieren, um seine Geschäftsfelder, darunter Glas, Bauchemie und Keramik, in seine weltweit größte Flachglasfabrik in Bhiwandi in Rajasthan zu investieren, die im Jahr eingeweiht wird zweites Quartal 2023.

- Im März 2022 investierte Saint-Gobain, ein französischer Hersteller von Floatglas, INR 500 crore (~USD 67,63 Millionen) in eine neue Floatglasanlage und eine integrierte Fensterlinie auf seinem World Glass Campus in Sriperumbudur, westlich von Chennai, Indien.

Branchensegmentierung für Glas in Indien

Flachglas, oft auch als Tafel- oder Plattenglas bezeichnet, wird häufig zur Herstellung von Sonnenkollektoren, Fenstern, Spiegeln und Türen verwendet. Sand, Kieselsäure, Kalkstein und Soda werden geschmolzen, um die Flüssigkeit zu erzeugen, die dann abgekühlt wird, um das Produkt mit der erforderlichen Dicke zu erzeugen. Der indische Flachglasmarkt ist nach Produkttyp und Endverbraucherbranche segmentiert. Nach Produkttyp ist der Markt in getempertes Glas (einschließlich getöntes Glas), beschichtetes Glas, reflektierendes Glas, verarbeitetes Glas und Spiegel unterteilt. Nach Endverbraucherbranchen ist der Markt in Baugewerbe, Automobilindustrie, Solarglas und andere Endverbraucherbranchen unterteilt. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Umsatzes (in Mio. USD) erstellt.

| Geglühtes Glas (einschließlich getöntes Glas) |

| Beschichterglas |

| Reflektierendes Glas |

| Verarbeitetes Glas |

| Spiegel |

| Bauwesen und Konstruktion |

| Automobil |

| Solarglas |

| Andere Endverbraucherbranchen |

| Produktart | Geglühtes Glas (einschließlich getöntes Glas) |

| Beschichterglas | |

| Reflektierendes Glas | |

| Verarbeitetes Glas | |

| Spiegel | |

| Endverbraucherindustrie | Bauwesen und Konstruktion |

| Automobil | |

| Solarglas | |

| Andere Endverbraucherbranchen |

Häufig gestellte Fragen zur Marktforschung zu Glas in Indien

Wie groß ist der indische Flachglasmarkt derzeit?

Der indische Flachglasmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 7,5 % verzeichnen.

Wer sind die Hauptakteure auf dem indischen Flachglasmarkt?

Saint-Gobain, Asahi India Glass Limited, Şişecam, Gujarat Guardian Limited, Gold Plus Float Glass sind die wichtigsten Unternehmen, die auf dem indischen Flachglasmarkt tätig sind.

Welche Jahre deckt dieser indische Flachglasmarkt ab?

Der Bericht deckt die historische Marktgröße des indischen Flachglasmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des indischen Flachglasmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der indischen Glasindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von India Glass im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von India Glass umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.