Indien Kosmetikprodukte Marktgröße und -anteil

Indien Kosmetikprodukte Marktanalyse von Mordor Intelligence

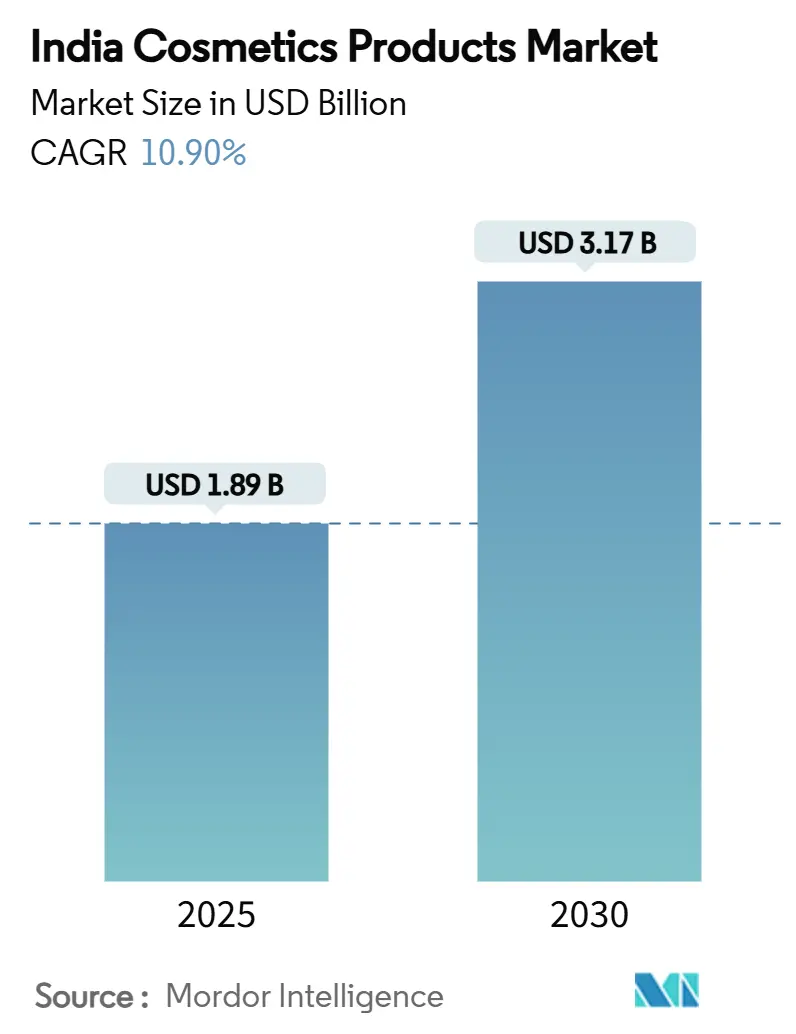

Die Marktgröße für Kosmetikprodukte in Indien wird auf 1,89 Milliarden USD im Jahr 2025 geschätzt und soll bis 2030 3,17 Milliarden USD erreichen, was einer CAGR von 10,9 % entspricht. Das Tempo übertrifft deutlich den globalen Beauty-Durchschnitt und unterstreicht einen strukturellen Anstieg der diskretionären Ausgaben für das persönliche Erscheinungsbild. Die Ausgabensdynamik ist über alle Einkommensschichten hinweg sichtbar, da Social-Media-Präsenz, steigende verfügbare Einkommen und weitreichende Urbanisierung Schönheit als Teil der täglichen Wellness und nicht als Luxus neu definiert haben. Selbst bei knappen Haushaltsetats erhalten Beauty-Ausgaben Priorität, was sich daran zeigt, dass das Land den weltweit höchsten Prozentsatz an Verbrauchern verzeichnet, die bereit sind, mehr für Kosmetika auszugeben. Multinationale und inländische Marken intensivieren Produkteinführungen, um Präferenzen für vegane Formeln, saubere Labels und erschwingliche Luxusprodukte zu bedienen, während sich verschärfende regulatorische Aufsicht durch die Central Drugs Standard Control Organization (CDSCO) und das Bureau of Indian Standards (BIS) die Compliance-Kosten erhöht, aber das Verbrauchervertrauen stärkt. Zusammen halten diese Kräfte den Indien Kosmetikprodukte Markt auf einem Expansionskurs, der keine Anzeichen einer Stagnation zeigt.

Wichtige Berichtserkenntnisse

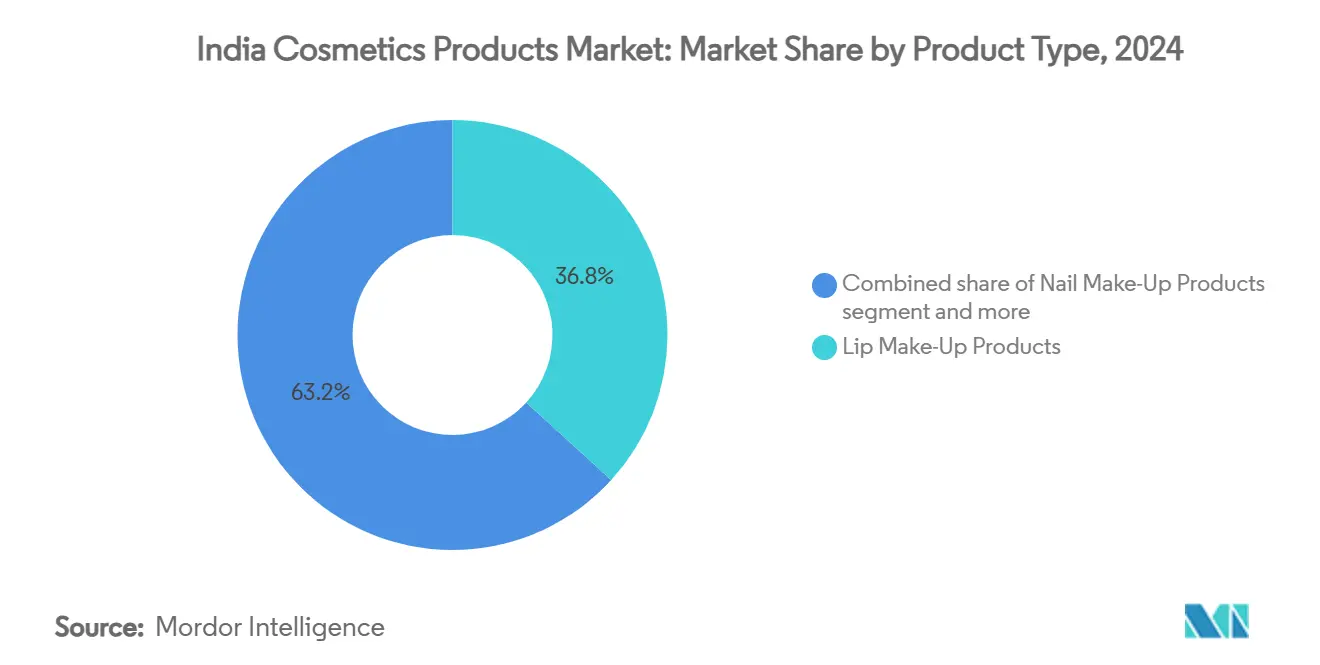

- Nach Produktart hielt Lippen-Make-up 36,78 % des Indien Kosmetikprodukte Marktanteils im Jahr 2024, während Augen-Make-up mit einer CAGR von 11,74 % bis 2030 voranschreitet.

- Nach Kategorie eroberte das Massensegment 80,12 % Umsatzanteil im Jahr 2024; das Premium-/Luxussegment wird voraussichtlich mit einer CAGR von 12,77 % bis 2030 expandieren.

- Nach Beschaffenheit hielt das konventionelle Segment 89,19 % des Indien Kosmetikprodukte Marktanteils im Jahr 2024, während natürliche/biologische Produkte voraussichtlich mit einer CAGR von 12,40 % bis 2030 expandieren werden.

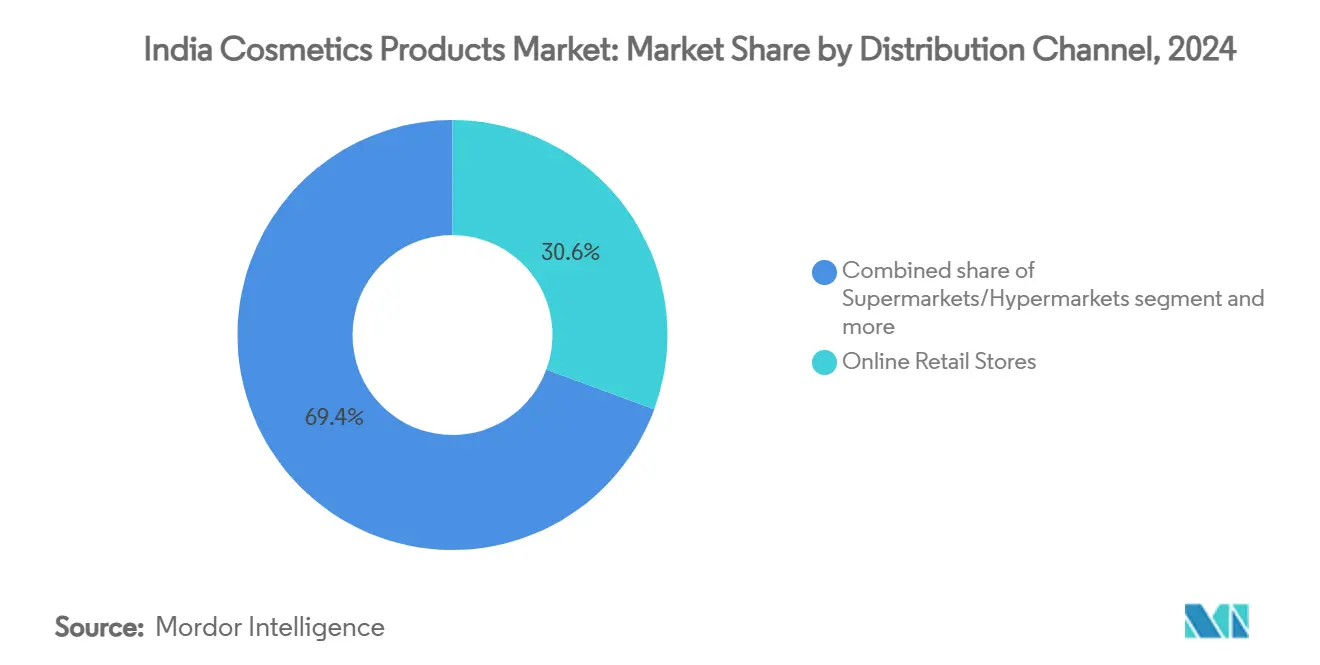

- Nach Vertriebskanal machte der Online-Einzelhandel 30,61 % der Indien Kosmetikprodukte Marktgröße im Jahr 2024 aus und wächst mit einer CAGR von 11,36 % bis 2030.

- Nach Region kommandierte der Norden 40,14 % Anteil des Indien Kosmetikprodukte Marktes im Jahr 2024, während der Westen am schnellsten mit 12,05 % CAGR bis 2030 wächst.

Indien Kosmetikprodukte Markttrends und Erkenntnisse

Treiber-Wirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Premiumisierung und Nachfrageschub nach "erschwinglichem Luxus" | +2.8% | National, mit frühen Gewinnen in den Regionen Nord, West und Ost | Mittelfristig (2-4 Jahre) |

| Erhöhte Aufmerksamkeit für persönliche Körperpflege | +2.1% | National, stärker in städtischen Gebieten und Tier-2-Städten | Kurzfristig (≤ 2 Jahre) |

| Steigender Einfluss von sozialen Medien und Beauty-Trends | +1.9% | National, besonders stark in den Regionen Nord und West | Kurzfristig (≤ 2 Jahre) |

| Aufstieg veganer und tierversuchsfreier Kosmetik | +1.4% | National, mit Premium-Adoption in Großstadtgebieten | Mittelfristig (2-4 Jahre) |

| Wachsende Akzeptanz der Männerpflege in Gen-Z- und Gen-Alpha-Haushalten | +1.2% | National, mit höherer Penetration in städtischen Zentren | Langfristig (≥ 4 Jahre) |

| Markenerweiterung und Produktinnovation | +1.1% | National, mit Fokus auf Tier-2- und Tier-3-Städte-Expansion | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Premiumisierung und Nachfrageschub nach "erschwinglichem Luxus"

Der Kosmetikmarkt in Indien erlebt eine bedeutende Transformation, angetrieben von einem Nachfrageschub nach Premium- und "erschwinglichen Luxus"-Produkten. Diese Entwicklung gestaltet sowohl Verbrauchereinstellungen als auch Industrieentwicklungen um. Da Beauty-Bewusstsein wächst und soziale Medien ihren Einfluss ausüben, wird die Definition von Luxus neu definiert. Bemerkenswert ist, dass Verbraucher aus Nicht-Großstädten, einst weit entfernt von High-End-Marken, diese nun aktiv verfolgen. Dieser Trend wird durch Nykaa's Enthüllung unterstrichen, dass 55 % der Prestige-Beauty-Verkäufe im Jahr 2023 aus diesen Nicht-Großstadtregionen stammten, was eine Demokratisierung des Luxuskonsums signalisiert [1]Quelle: Nykaa E-Retail Pvt. Ltd., "Nykaa Beauty Trends Report 2024", nykaa.com. Die Dynamik wird weiter durch Markenerweiterungen, Produktinnovationen und eine steigende Präferenz für vegane und tierversuchsfreie Kosmetik verstärkt, wodurch die Attraktivität von Premium-Produkten über die traditionelle städtische Elite hinaus erweitert wird. Die sich verändernde Wettbewerbslandschaft hervorhebend, investieren internationale Giganten wie L'Oréal nicht nur in lokale Fertigung, sondern visieren auch Exportmöglichkeiten an. Die heutigen Verbraucher legen einen Premiumwert auf biologische und natürliche Inhaltsstoffe und werden zunehmend von globalen Trends beeinflusst, von K-Beauty bis hin zu Clean-Beauty-Routinen. Dieses gesteigerte Bewusstsein hat den Wert verstärkt, der auf Produktwirksamkeit gelegt wird. Außerdem priorisieren moderne Käufer Authentizität und personalisierte Erfahrungen und betrachten Beauty-Produkte als wesentliche Lifestyle-Investitionen anstatt als bloße diskretionäre Käufe. Darüber hinaus stärken regulatorische Verschiebungen, die ethische Standards betonen, kombiniert mit Celebrity-Endorsements, das Markenvertrauen. In diesem digitalen Zeitalter, wo erfahrungsorientiertes Einkaufen herrscht, sind Premium-Angebote bemerkenswert zugänglich geworden. Diese Transformation ist nicht nur ein vorübergehender Trend; es ist eine fundamentale Verschiebung in der Marktdynamik, die unterstreicht, dass in Indiens sich entwickelnder Beauty-Landschaft Qualität und Erfahrung nun von zentraler Bedeutung sind und bloße Preisüberlegungen überschatten.

Erhöhte Aufmerksamkeit für persönliche Körperpflege

Das wachsende Bewusstsein für persönliche Körperpflege treibt signifikantes Wachstum im Farbkosmetikmarkt in Indien voran und gestaltet das Verbraucherverhalten über demografische Grenzen hinweg um. Erhöhte digitale Alphabetisierung und weitreichende Social-Media-Durchdringung haben Beauty-Bildung zugänglicher gemacht. Influencer wie Malvika Sitlani und Komal Pandey und markensponsierte Tutorials vereinfachen komplexe Make-up- und Hautpflegeroutinen und reduzieren Adoptionsbarrieren für sowohl Männer als auch Frauen. Städtische Jugendliche übernehmen zunehmend fortgeschrittene Beauty-Regimen und erweitern ihre Präferenzen um Produkte wie BB-Cremes, Concealer und Lidschatten, über grundlegende Angebote hinaus. In Großstadtgebieten widmen indische Männer mehr Zeit der Körperpflege, unterstützt durch sich entwickelnde gesellschaftliche Normen und den Aufstieg männlicher Beauty-Influencer. Außerdem verstärken Unternehmens-Wellness-Programme und professionelle Erscheinungsstandards diese Gewohnheiten weiter und positionieren Körperpflege als karrierefördernde Investition. Marken wie Lakme, Sugar Cosmetics und Mamaearth passen Produkte an indische Hauttöne und klimatische Bedingungen an und stellen sicher, dass Premium- und innovative Optionen selbst in kleineren Städten zugänglich sind. Darüber hinaus haben E-Commerce-Plattformen wie Nykaa den Zugang zu Farbkosmetik demokratisiert, wodurch schnelle Adoption gefördert und Produktexperimentierung über Regionen hinweg ermutigt wird. Daher hat Influencer-Marketing die Attraktivität der Körperpflege verstärkt und Inklusivität und Authentizität betont. Da persönliche Körperpflege zu einem integralen Bestandteil des täglichen Lebens wird, bleibt die Nachfrage nach Farbkosmetik stark und unterstreicht ihre wesentliche Rolle bei der Transformation von Indiens Beauty-Landschaft.

Steigender Einfluss von sozialen Medien und Beauty-Trends

Der Farbkosmetikmarkt hat sich mit einer Social-Media-Nutzerbasis von 462 Millionen im Jahr 2024 in Indien laut World Population Review erheblich entwickelt und Verbraucher-Entdeckungs- und Kaufmuster transformiert, da Influencer-Inhalte zu einem primären Werbekanal werden [2]Quelle: World Population Review, "Social Media Users by Country 2025", worldpopulationreview.com . Während Influencer-Marketing-Investitionen nun traditionelle Werbeausgaben erreichen, steht die Industrie vor einer demografischen Herausforderung - obwohl Frauen die primäre Zielgruppe für Beauty-Produkte sind, sind über 68 % der Beauty-Influencer-Follower männlich, was strategische Anpassungen in Marketing-Ansätzen erfordert. Social-Media-Plattformen, insbesondere Instagram und YouTube, haben Beauty-Bildung über Regionen hinweg demokratisiert. Verbraucher in Tier-2- und Tier-3-Städten haben nun gleichberechtigten Zugang zu Make-up-Tutorials und -Techniken, wodurch Produktadoptionszyklen beschleunigt werden. Dies hat Trend-Produkten wie nuden, roten und braunen Lippenstiften von Maybelline und Nykaa ermöglicht, innerhalb von Monaten weitreichende Marktdurchdringung zu erreichen. Der Markt hat signifikantes Wachstum bei der Nachfrage nach koreanischen Beauty-Produkten verzeichnet, wobei Nykaa erhöhte Verkäufe für Marken wie COSRX und LANEIGE berichtet. Jedoch erfordern neue Regierungsvorschriften von virtuellen Influencern, klare Haftungsausschlüsse zu geben, wodurch Markttransparenz verbessert wird. Die Kombination aus Social-Media-Überwachung und E-Commerce-Wachstum hat die Zugänglichkeit von Farbkosmetik über Regionen hinweg verbessert, einschließlich abgelegener Gebiete. Darüber hinaus expandiert der Markt durch erhöhte Adoption von Männerpflegeprodukten. Marken wie Sugar Cosmetics und Mamaearth haben Produkte entwickelt, die spezifisch für regionale Hauttöne und Wetterbedingungen formuliert sind. Die Integration von Social-Media-Inhalten, Nutzerengagement und schneller Produktentwicklung hat soziale Plattformen als Schlüsseltreiber von Beauty-Trends im Farbkosmetikmarkt etabliert.

Aufstieg veganer und tierversuchsfreier Kosmetik

Die Nachfrage nach veganer und tierversuchsfreier Farbkosmetik ist gestiegen, da Verbraucher ihre Beauty-Entscheidungen mit ethischen und umweltfreundlichen Werten in Einklang bringen. Verbraucher bevorzugen nun Produkte mit transparenten Inhaltsstofflisten und ohne Tierversuche. Die Cosmetics Rules 2020, die Tierversuche verbieten, haben die Position tierversuchsfreier Marken gestärkt und traditionelle Unternehmen dazu veranlasst, ihre Produktformulierungen zu modifizieren. Unternehmen wie Juicy Chemistry und ayurvedische Marken wie Forest Essentials, Just Herbs und SoulTree haben von der Präferenz für natürliche Inhaltsstoffe profitiert. Diese Marken verwenden pflanzenbasierte Formulierungen, die Indiens Wellness-Erbe mit modernen Clean-Beauty-Trends kombinieren. Zertifizierungen von Organisationen wie The Vegan Society und nachhaltige Verpackungsinitiativen haben das Verbrauchervertrauen in dieses Marktsegment erhöht. Außerdem betont der Farbkosmetikmarkt nun Inhaltsstoffbeschaffung, biologische Zertifizierung und umweltfreundliche Verpackung, um Verbraucheranforderungen nach Transparenz zu erfüllen. E-Commerce-Plattformen haben den Zugang zu veganer und tierversuchsfreier Kosmetik im städtischen und halbstädtischen Indien verbessert. Zusätzlich hat Influencer-Marketing, das auf ethische Werte fokussiert ist, die Attraktivität dieser Produkte erweitert. Diese Verschiebung hin zu ethischen Beauty-Produkten zeigt eine breitere Veränderung im Verbraucherverhalten an. Indische Verbraucher bewerten nun sorgfältig Markenansprüche und suchen Produkte, die mit ihren persönlichen und kulturellen Wellness-Präferenzen übereinstimmen. Dieser Trend hat etablierte Marken dazu veranlasst, ihre Formulierungen und Marketingstrategien zu überarbeiten, um im Farbkosmetikmarkt wettbewerbsfähig zu bleiben.

Beschränkungen-Wirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Verbreitung gefälschter Produkte | -1.8% | National, mit höherer Auswirkung in ländlichen und Tier-3-Märkten | Kurzfristig (≤ 2 Jahre) |

| Zurückhaltung bei der Adoption neuer Produkte aufgrund von Skepsis bezüglich Wirksamkeit oder Sicherheit | -1.1% | National, besonders stark in ländlichen Gebieten und bei älteren demografischen Gruppen | Mittelfristig (2-4 Jahre) |

| Marktsättigung und intensiver Wettbewerb | -0.9% | National, mit höchster Intensität in Großstädten und Tier-1-Städten | Kurzfristig (≤ 2 Jahre) |

| Begrenzte Durchdringung in ländlichen Märkten | -1.2% | Ländliches Indien, besonders in den Regionen Ost und Nord | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Verbreitung gefälschter Produkte

Die gefälschten Produkte im Farbkosmetikmarkt expandieren schneller als der legitime Markt, hauptsächlich aufgrund unzureichender Durchsetzung und Verbraucherpreissensibilität. Dieses Problem ist besonders schwerwiegend in ländlichen und halbstädtischen Gebieten, wo Markenauthentifizierungskapazitäten begrenzt sind. Unternehmen einschließlich Hindustan Unilever und L'Oréal haben in Anti-Fälschungstechnologien investiert und arbeiten mit Strafverfolgungsbehörden zusammen, um diese Herausforderung anzugehen. Jedoch macht das umfangreiche und fragmentierte Einzelhandelsnetzwerk die Überwachung schwierig. Das Vorhandensein gefälschter Kosmetik mit schädlichen Substanzen schafft erhebliche Gesundheitsrisiken, einschließlich Allergien und Infektionen, was das Verbrauchervertrauen mindert und den authentischen Markenwert schädigt. Während E-Commerce-Plattformen Authentifizierungsmaßnahmen implementiert haben, bleiben traditionelle Einzelhandelskanäle anfällig für gefälschte Produkte. Häufige Fälschungsmethoden umfassen das Neuverpacken verdünnter oder abgelaufener Produkte, wobei Social-Media-Influencer unwissentlich fragwürdige Artikel bewerben. Marktgröße, komplexe Lieferketten und unzureichende Strafen behindern die regulatorische Durchsetzung, obwohl Organisationen Verbraucheraufklärungs-Kampagnen implementieren und Technologien wie KI und Blockchain zur Kontrolle von Fälschungen einsetzen. Jüngste Beschlagnahmungen gefälschter Produkte, die Marken wie MAC, Lakmé und Huda Beauty imitieren, demonstrieren das Ausmaß dieses Problems. Die Bewältigung dieser Herausforderung erfordert verstärkte Zusammenarbeit zwischen Herstellern, Regulierern und Strafverfolgung sowie verbesserte Verbraucherbildung über Produktauthentifizierung. Der anhaltende Fälschungshandel wirkt sich sowohl auf die öffentliche Gesundheit als auch auf die Marktentwicklung aus und stellt eine erhebliche Einschränkung für den Farbkosmetikmarkt dar.

Begrenzte Durchdringung in ländlichen Märkten

Begrenzte Durchdringung in ländlichen Märkten stellt eine erhebliche Wachstumsbeschränkung für Farbkosmetikprodukte dar. Diese Herausforderung ergibt sich aus geringerem Bewusstsein, Zugänglichkeit und kultureller Akzeptanz im Vergleich zu städtischen Gebieten. Während städtische und Großstädte umfangreiche organisierte Einzelhandelsgeschäfte, Fachgeschäfte und E-Commerce-Präsenz haben, stoßen ländliche Verbraucher auf begrenzte Produktvielfalt und weniger physische Geschäfte. Kulturelle Faktoren in ländlichen Regionen beschränken das Marktwachstum, da Make-up-Verwendung weitgehend mit besonderen Anlässen anstatt täglicher Körperpflege verbunden bleibt. Obwohl Unternehmen wie Lakme, Sugar Cosmetics und Mamaearth Produkte entwickelt haben, die für indische Hauttöne und klimatische Bedingungen geeignet sind, um über städtische Zentren hinaus zu expandieren, bestehen Vertriebs- und Bildungslücken fort. Darüber hinaus verbessern digitale Plattformen wie Nykaa Zugang und Bewusstsein in Tier-2- und Tier-3-Städten. Jedoch bleibt die ländliche Marktdurchdringung aufgrund folgender Gründe langsam: begrenzte digitale Alphabetisierung, Erschwinglichkeitsbedenken, Verbreitung gefälschter Produkte und Verbraucherzögerlichkeit. Unternehmen implementieren verschiedene Strategien zur Bewältigung dieser Herausforderungen durch: erweiterte Produktbildungsinitiativen, Entwicklung maßgeschneiderter Formulierungen, gestärkte ländliche Lieferketten und Partnerschaften mit lokalen Einzelhändlern. Während zunehmende Exposition gegenüber sozialen Medien und Beauty-Influencern die ländliche Akzeptanz von Farbkosmetik allmählich verbessert, bleibt der aktuelle ländliche Marktanteil erheblich niedriger als städtische Segmente. Diese begrenzte ländliche Durchdringung beschränkt weiterhin das Gesamtwachstumspotenzial des indischen Farbkosmetikmarktes.

Segmentanalyse

Nach Produktart: Lippenprodukte treiben Volumenwachstum voran

Augen-Make-up-Produkte werden voraussichtlich mit einer robusten CAGR von 11,74 % bis 2030 wachsen, angetrieben von Social-Media-Beauty-Trends und Fortschritten bei Anwendungstechniken. Lippen-Make-up-Produkte dominieren weiterhin den Markt und halten einen Anteil von 36,78 % im Jahr 2024. Das schnelle Wachstum im Augensegment wird Influencer-geleiteten Tutorials zugeschrieben, die komplexe Anwendungsprozesse vereinfachen und Produkte wie Eyeliner, Mascara und Kohl einer breiteren Verbraucherbasis zugänglich machen. Während Gesichts-Make-up-Produkte, einschließlich Foundation und Concealer, von steigenden professionellen Erscheinungsstandards und der Normalisierung von Videokonferenzen profitieren, bleibt ihr Wachstum moderat im Vergleich zu den Augen- und Lippenkategorien. Darüber hinaus halten Nagel-Make-up-Produkte, obwohl das kleinste Segment, eine konstante Nachfrage in städtischen Märkten aufrecht, wobei Nagellack und -entferner bei jüngeren demografischen Gruppen an Popularität gewinnen.

Die Führungsposition von Lippenprodukten wird durch kulturelle Präferenzen und Anwendungsleichtigkeit angetrieben. Traditionelle Kohl- und Kajal-Verwendungsmuster sind nahtlos in moderne Formulierungen und Verpackungen übergegangen. Saisonale Nachfrage beeinflusst die Produktmischung erheblich, wobei Festzeiten Premium-Lippenfarben-Verkäufe ankurbeln, während die tägliche Verwendung das Wachstum im Massenmakrt-Segment unterstützt. BIS-Standards für Kosmetiksicherheit haben das Verbrauchervertrauen in sowohl inländische als auch importierte Produkte gestärkt und Premiumisierungstrends über alle Produktkategorien hinweg gefördert. Der Produktinnovationszyklus hat sich beschleunigt, wobei Marken Hybridformulierungen einführen, die Hautpflege-Vorteile mit Farbkosmetik kombinieren und die Verbrauchernachfrage nach multifunktionalen Produkten ansprechen, die Beauty-Routinen vereinfachen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Kategorie: Massenmarkt erhält Premium-Wachstum aufrecht

Die Massenkategorie beherrscht mit einem Marktanteil von 80,12 % im Jahr 2024. Jedoch wird das Premium-/Luxussegment voraussichtlich mit einer CAGR von 12,77 % bis 2030 wachsen, was einen bifurzierten Markt signalisiert, in dem Volumen- und Wertwachstum unterschiedlichen Trajektorien folgen. Dieser Premiumisierungstrend spiegelt steigende verfügbare Einkommen und aspirative Konsummuster wider, die sich nun über traditionelle wohlhabende demografische Gruppen hinaus auf Mittelschichtshaushalte erstrecken. Massenmarktmarken erhalten ihre Dominanz durch umfangreiche Vertriebsnetzwerke und wettbewerbsfähige Preise aufrecht, wobei Unternehmen wie Sugar Cosmetics Gen-Z-Verbraucher ansprechen, indem sie erschwingliche Produktreihen anbieten, die Funktionalität über Prestige betonen.

Das Wachstum des Premium-/Luxussegments konzentriert sich auf Großstadtgebiete und Tier-1-Städte, wo das Vorhandensein internationaler Marken und fortgeschrittener Einzelhandelsinfrastruktur höhere Preispunkte und ausgeklügelte Produktangebote unterstützt. Das Luxussegment profitiert von Omnichannel-Einzelhandelsstrategien und hebt Verbraucherpräferenzen für erfahrungsorientierten Einkauf in Premium-Kategorien hervor. Markenpositionierungsstrategien haben sich entwickelt, um erschwingliche Luxus-Untersegmente einzuführen, die die Lücke zwischen Massen- und Premium-Kategorien überbrücken und Unternehmen ermöglichen, von der Aufwärtsmobilität bei Verbraucherausgaben zu profitieren. Diese Kategoriesegmentierung spiegelt breitere wirtschaftliche Trends wider, bei denen Einkommensungleichheit unterschiedliche Konsumschichten mit minimaler Überlappung in Markenpräferenzen und Kaufverhalten schafft.

Nach Vertriebskanal: Digitaler Handel gestaltet Einzelhandel um

Online-Einzelhandelsgeschäfte halten einen Marktanteil von 30,61 % im Jahr 2024 und werden voraussichtlich mit einer CAGR von 11,36 % bis 2030 wachsen. Diese Verschiebung gestaltet traditionelle FMCG-Vertriebsmuster grundlegend um und führt neue Wettbewerbsdynamiken ein. Die Dominanz digitaler Kanäle hebt eine klare Verbraucherpräferenz hervor: Sie priorisieren Produktvielfalt, wettbewerbsfähige Preise und unvergleichliche Bequemlichkeit. Plattformen wie Nykaa und Purplle stehen an vorderster Front und demonstrieren, dass Beauty-fokussierter E-Commerce sowohl Rentabilität als auch Nachhaltigkeit erreichen kann. Während Supermärkte/Verbrauchermärkte Herausforderungen durch Online-Konkurrenz gegenüberstehen, bleiben sie relevant, indem sie sich auf erfahrungsorientierten Einzelhandel konzentrieren. Diese Strategie richtet sich besonders an Impulskäufe und Probiergrößen-Produkte und bietet sofortige Befriedigung. Apotheken und Drogerien nutzen Verbrauchervertrauen in Gesundheit und Sicherheit, indem sie Kosmetik neben Wellness-Produkten positionieren und effektiv gesundheitsbewusste Verbraucher ansprechen.

Fachgeschäfte sehen sich intensivem Wettbewerb von Online-Plattformen gegenüber, erhalten aber ihre Präsenz durch Expertenberatungen und Partnerschaften mit Premium-Marken aufrecht, wobei sie personalisierten Service und Produktbildung betonen. Die sich entwickelnde Vertriebslandschaft spiegelt eine breitere Transformation im Einzelhandel wider, wo Omnichannel-Strategien für das Erreichen von Marktführerschaft kritisch sind. Marken, die erfolgreich sind, erhalten eine Präsenz über alle Kanäle hinweg und passen gleichzeitig ihren Ansatz an kanalspezifische Verbraucherverhaltensweisen an. Quick Commerce hat sich als bedeutender Wachstumstreiber herausgestellt. Im Jahr 2024 berichtete Nykaa, dass 70 % der Bestellungen in Großstädten innerhalb eines Tages geliefert werden, was Verbrauchererwartungen für Bequemlichkeit und Geschwindigkeit neu definiert [3]Quelle: Nykaa E-Retail Pvt. Ltd., "Nykaa witnesses strong consolidated GMV growth of 24% YoY, Profitability continues to improve with PAT growth of 66% YoY in Q2FY25", nykaa.com. Diese Transformation im Vertrieb demokratisiert auch den Zugang zu Premium- und internationalen Marken. Verbraucher in kleineren Städten haben nun Zugang zur gleichen Produktpalette wie die in Großstadtgebieten, was Markthomogenisierung beschleunigt und Marken über verschiedene geografische Segmente hinweg standardisiert.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Beschaffenheit: Konventionelle Produkte sehen sich biologischer Herausforderung gegenüber

Das Segment natürliche/biologische Produkte wird voraussichtlich mit einer CAGR von 12,40 % bis 2030 wachsen und den dominanten Marktanteil des konventionellen Segments von 89,19 % im Jahr 2024 herausfordern. Dieses Wachstum wird durch zunehmendes Verbraucherbewusstsein für Inhaltsstoffsicherheit und Umweltnachhaltigkeit angetrieben. Die Expansion des biologischen Segments stimmt mit breiteren Wellness-Trends überein, da Verbraucher Transparenz in Produktformulierungen fordern und Marken bevorzugen, die mit gesundheitsbewussten Werten übereinstimmen. Ayurvedische und Kräutermarken wie Forest Essentials und Kama Ayurveda haben internationale Anerkennung erreicht und nutzen Indiens traditionelle Wissenssysteme zur Unterstützung globaler Expansionsstrategien. Zusätzlich haben die Cosmetics Rules 2020 Vorschriften für natürliche und biologische Ansprüche geklärt, Verbraucherverwirrung reduziert und authentische Markenpositionierung gestärkt.

Konventionelle Produkte erhalten ihre Dominanz aufgrund etablierter Lieferketten, bewährter Wirksamkeit und wettbewerbsfähiger Preise aufrecht, insbesondere in kostensensitiven Massenmakrtsegmenten. Der regulatorische Rahmen unter CDSCO gewährleistet Sicherheitsstandards für sowohl konventionelle als auch natürliche Produkte und schafft ein ausgeglichenes Spielfeld, in dem Wirksamkeit und Verbraucherpräferenzen den Markterfolg antreiben. Innovationen in natürlichen Produktformulierungen haben die Leistung verbessert und den traditionellen Kompromiss zwischen natürlichen Inhaltsstoffen und Produktwirksamkeit angesprochen. Da sich die Marktdynamik entwickelt, passen sich Markenstrategien an: konventionelle Marken führen natürliche Unterlinien ein, während biologische Marken in konventionelle Kategorien expandieren, um breitere Marktchancen zu erfassen.

Geografische Analyse

Die Nordregion erobert einen dominanten Anteil von 40,14 % des Marktes im Jahr 2024 und unterstreicht die Kaufkraft, die in Delhi NCR und seinen benachbarten städtischen Zentren konzentriert ist. Hier treiben steigende verfügbare Einkommen und eine kulturelle Neigung zur Beauty-Experimentierung einen stetigen Nachfrageschub voran. Die etablierte Einzelhandelsinfrastruktur des Nordens und seine Nähe zu Importhubs gewähren ihm schnellen Zugang zu globalen Marken und den neuesten Produktinnovationen. Währenddessen signalisiert der Westen mit einer CAGR von 12,05 % bis 2030 eine Verschiebung in der Wachstumsdynamik. Mumbais Finanzsektor und Bangalores Tech-Industrie gebären wohlhabende Verbraucher, die zunehmend von Premium- und Luxuskosmetik angezogen werden. Dieser westliche Aufschwung spiegelt Urbanisierungstrends und eine Unternehmenskultur wider, die Körperpflege-Investitionen über Geschlechts- und Altersgrenzen hinweg umarmt.

Ostindien stellt traditionelle demografische Annahmen in Frage und macht über ein Drittel der nationalen Kosmetikverkäufe aus, obwohl es weniger als ein Viertel der indischen Haushalte repräsentiert. Diese Anomalie deutet auf erhöhten Pro-Kopf-Verbrauch und eine tief verwurzelte kulturelle Affinität für Beauty-Produkte hin. Konsumtrends im Osten heben das Gewicht kultureller Nuancen und sozialer Normen beim Antreiben der Kosmetikadoption hervor und überschatten bloße wirtschaftliche Metriken. Im Süden wird stetiges Wachstum durch eine Mischung aus Bildungserfolgen und einem florierenden Tech-Sektor gestützt, was eine anspruchsvolle Verbraucherbasis fördert, die Markenwirksamkeit und -sicherheit priorisiert.

Die Durchsetzung regionaler regulatorischer Compliance variiert, wobei Großstadtgebiete strenger an CDSCO-Standards festhalten. Im Gegensatz dazu kämpfen ländliche und halbstädtische Märkte mit Herausforderungen wie Fälschungsprävention und Qualitätssicherung. Ein genauerer Blick auf die Geografie zeigt, dass erfolgreiche Marktexpansion auf maßgeschneiderten Strategien beruht, die auf kulturelle Nuancen, Einkommenstrends und Einzelhandelsinfrastruktur abgestimmt sind, anstatt eines einheitlichen nationalen Ansatzes. Unternehmen wie Purplle haben diese Landschaft geschickt navigiert und fast die Hälfte ihres Umsatzes aus über 78 Städten erzielt, mit einem scharfen Fokus auf Tier-2- und Tier-3-Standorte mit Haushaltseinkommen zwischen 5-30 Lakh Rupien. Diese regionalen Dynamiken unterstreichen die Bedeutung der Ausrichtung von Wachstumsstrategien an kulturellen Erkenntnissen und lokalen Verbraucherverhaltensweisen, anstatt sich ausschließlich auf demografische Daten zu verlassen.

Wettbewerbslandschaft

Die Wettbewerbslandschaft des indischen Farbkosmetikmarktes ist moderat fragmentiert, mit globalen Führern wie L'Oréal und Estee Lauder, die gegen agile inländische Marken wie Sugar Cosmetics und Colorbar konkurrieren. Multinationale Konzerne konzentrieren sich auf Premiumisierung und urbane Marktdominanz durch Nutzung von Markenwert und Innovationskapazitäten, während inländische Akteure kulturelle Erkenntnisse und Erschwinglichkeit nutzen, um Tier-2- und Tier-3-Städte zu durchdringen. Diese Doppelstrategie fördert ein wettbewerbsfähiges Umfeld, das Möglichkeiten für Konsolidierung und neue Marktteilnehmer bietet, die auf unterschiedliche Verbrauchersegmente abzielen.

Technologieadoption hat sich als kritischer Differenziator in diesem sich entwickelnden Markt herausgestellt. Unternehmen investieren stark in KI-gesteuerte Personalisierung, Augmented-Reality-(AR)-Virtual-Try-Ons und schnelle Handelslösungen, um Kundenerfahrungen zu verbessern und Betriebsabläufe zu optimieren. Digitale Innovatoren wie Nykaa haben diese Fortschritte vorangetrieben und ermöglichen Verbrauchern sowohl in städtischen als auch in aufstrebenden Märkten, mit Produkten vor dem Kauf zu interagieren. Dieser Ansatz erhöht Vertrauen, reduziert Testbarrieren und verbessert Kundenzufriedenheit. Zusätzlich liefern diese Technologien Echtzeit-Verbrauchererkenntnisse und ermöglichen Unternehmen, Angebote auf lokale Präferenzen zuzuschneiden und Produktadoption zu beschleunigen.

Regulatorische Rahmenwerke, die von der Central Drugs Standard Control Organization (CDSCO) und dem Bureau of Indian Standards (BIS) etabliert wurden, setzen strenge Qualitäts- und Sicherheitsstandards durch und schaffen Eintrittsbarrieren, die etablierte Akteure mit robusten Compliance-Mechanismen bevorzugen. Diese Vorschriften schützen Verbraucherinteressen und wahren Marktintegrität. Unternehmen, die sich auf Verbraucherbildung konzentrieren und organisierten Einzelhandel in unterversorgten Tier-2- und Tier-3-Städten erweitern, können bedeutendes Wachstumspotenzial erschließen. Darüber hinaus sind Marken, die Nachhaltigkeit, ethische Beschaffung und personalisierte Lösungen betonen, gut positioniert, um Wettbewerbsvorteile in Indiens schnell wachsendem Farbkosmetiksektor zu gewinnen.

Indien Kosmetikprodukte Industrieführer

-

L'Oréal SA

-

The Estée Lauder Companies Inc.

-

Unilever PLC

-

FSN E-Commerce Ventures Ltd (Nykaa)

-

Vellvette Lifestyle Pvt. Ltd. (Sugar Cosmetics)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- August 2025: Rihannas Beauty-Label Fenty ist eine exklusive Partnerschaft mit Reliance Retail eingegangen. Diese Zusammenarbeit ermöglichte die Einführung von Fentys Make-up- und Hautpflege-Linien bei Sephora India und Tira Beauty. Fenty Beauty und Fenty Skin Produkte wurden sowohl online als auch in Tira Beauty und Sephora Indias 50 Geschäften in 16 Städten verfügbar.

- April 2025: Ananya Birla hat LOVETC, eine neue Farbkosmetikmarke, gelauncht und markiert den tieferen Eintritt der Aditya Birla Group in Indiens schnell wachsenden Kosmetikmarkt. Zunächst konnten Verbraucher auf LOVETC über seine dedizierte Direct-to-Consumer-Plattform und Nykaa's Online-Shop zugreifen. Zusätzlich hatte die Marke Pläne für eine schrittweise Einzelhandelseinführung skizziert und 200 Geschäfte in 20 prominenten Städten in Indien ins Visier genommen.

- Februar 2025: Pradeep Banerjee, ein ehemaliger Exekutivdirektor bei Hindustan Unilever, und Nabeel Kadri, Gründer der Celebrity-Endorsement-Agentur Median, haben 'Hyue' vorgestellt, eine Premium-Farbkosmetikmarke, die entwickelt wurde, um indischen Verbraucherpräferenzen zu entsprechen. Hyue begann seinen Einzelhandelsbetrieb mit einer Direct-to-Consumer-E-Commerce-Plattform und zielte auf Käufer in ganz Indien ab. Die anfängliche Kosmetiklinie der Marke umfasste flüssige Lippenstifte, Gel-Nagellacke, Lippenbehandlungen und Lippenöle, die alle vegan und tierversuchsfrei waren.

Indien Kosmetikprodukte Marktbericht Umfang

Kosmetik wird angewendet, um Makel zu verbergen und die natürlichen Eigenschaften wie Augenbrauen und Wimpern zu betonen.

Indiens Kosmetikmarkt ist nach Produktart und Vertriebskanal segmentiert. Der Markt ist nach Produktart in Farbkosmetik und Haarstyling- und -färbeprodukte segmentiert. Das Farbkosmetiksegment ist weiter in Gesichts-, Augen- und Lippen- und Nagel-Make-up-Produkte untersegmentiert. Das Haarstyling- und -färbeprodukte-Segment ist weiter in Haarfarben und Haarstylingprodukte bifurkiert. Der Markt ist nach Vertriebskanal in Supermärkte/Verbrauchermärkte, Fachgeschäfte, Apotheken/Drogerien, Online-Einzelhandelsgeschäfte und andere Vertriebskanäle segmentiert.

Für jedes Segment wurden Marktgrößenbestimmung und Prognosen basierend auf dem Wert (in USD) durchgeführt.

| Gesichts-Make-up-Produkte | Foundation und Concealer | Kompakt- und Presspuder |

| Rouge und Highlighter | ||

| Sonstige | ||

| Augen-Make-up-Produkte | Kohl und Kajal | |

| Eyeliner | ||

| Mascara | ||

| Sonstige | ||

| Lippen-Make-up-Produkte | Lippenstifte | |

| Lipgloss | ||

| Sonstige | ||

| Nagel-Make-up-Produkte | Nagellack | |

| Nagellackentferner | ||

| Nach Kategorie | Masse | |

| Luxus | ||

| Nach Beschaffenheit | Konventionell | |

| Natürlich/Bio | ||

| Nach Vertriebskanal | Supermärkte/Verbrauchermärkte | |

| Apotheken/Drogerien | ||

| Fachgeschäfte | ||

| Online-Einzelhandelsgeschäfte | ||

| Andere Vertriebskanäle | ||

| Nach Region | Osten | |

| Westen | ||

| Norden | ||

| Süden | ||

| Nach Produktart | Gesichts-Make-up-Produkte | Foundation und Concealer | Kompakt- und Presspuder |

| Rouge und Highlighter | |||

| Sonstige | |||

| Augen-Make-up-Produkte | Kohl und Kajal | ||

| Eyeliner | |||

| Mascara | |||

| Sonstige | |||

| Lippen-Make-up-Produkte | Lippenstifte | ||

| Lipgloss | |||

| Sonstige | |||

| Nagel-Make-up-Produkte | Nagellack | ||

| Nagellackentferner | |||

| Nach Kategorie | Masse | ||

| Luxus | |||

| Nach Beschaffenheit | Konventionell | ||

| Natürlich/Bio | |||

| Nach Vertriebskanal | Supermärkte/Verbrauchermärkte | ||

| Apotheken/Drogerien | |||

| Fachgeschäfte | |||

| Online-Einzelhandelsgeschäfte | |||

| Andere Vertriebskanäle | |||

| Nach Region | Osten | ||

| Westen | |||

| Norden | |||

| Süden | |||

Im Bericht beantwortete Schlüsselfragen

Wie schnell wird der Indien Kosmetikprodukte Markt bis 2030 wachsen erwartet?

Der Markt wird voraussichtlich von 1,89 Milliarden USD im Jahr 2025 auf 3,17 Milliarden USD bis 2030 steigen und eine CAGR von 10,9 % verzeichnen.

Welche Produktart hält heute den größten Anteil?

Lippen-Make-up dominiert mit 36,78 % Anteil im Jahr 2024, angetrieben durch hohe kulturelle Akzeptanz und tägliche Verwendung.

Welcher Kanal expandiert am schnellsten?

Online-Einzelhandel, bereits bei 30,61 % Anteil, schreitet mit einer CAGR von 11,36 % voran aufgrund breiter Sortimente, Bequemlichkeit und schneller Lieferung.

Warum gewinnt das Premium-Segment an Dynamik?

Steigende verfügbare Einkommen und erschwingliche Luxuspositionierung treiben Premium- und Luxuskosmetik mit einer CAGR von 12,77 % bis 2030 voran.

Seite zuletzt aktualisiert am: