Marktgröße für Mischfutter in Indien

| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| Marktgröße (2024) | USD 27.23 Milliarden |

| Marktgröße (2029) | USD 36.60 Milliarden |

| CAGR(2024 - 2029) | 6.10 % |

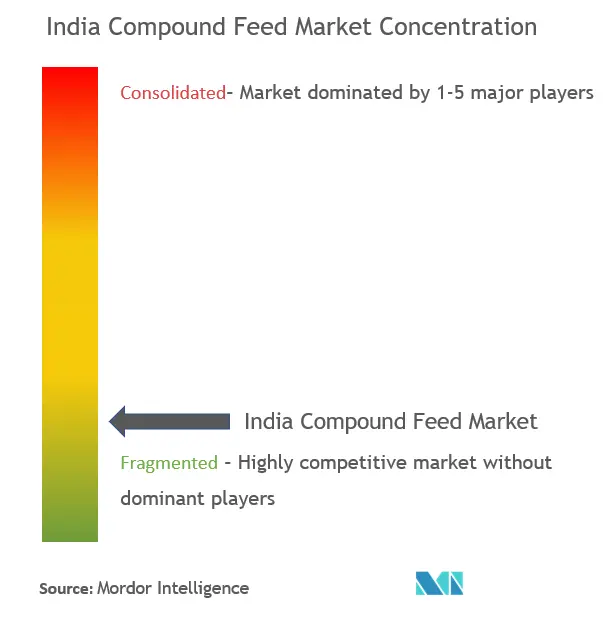

| Marktkonzentration | Niedrig |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für Mischfutter in Indien

Die Größe des indischen Mischfuttermarktes wird im Jahr 2024 auf 27,23 Milliarden US-Dollar geschätzt und soll bis 2029 36,60 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 6,10 % im Prognosezeitraum (2024–2029) entspricht.

- Die gestiegene Kaufkraft der Bevölkerung sowie die günstige Bevölkerungsstruktur des Landes, von ländlichen bis zu städtischen Gebieten, tragen ebenfalls maßgeblich zum Mischfuttermarkt des Landes bei. Die Menschen essen mehr tierische Produkte wie Milchprodukte, Fleisch, Fisch und Eier, da ihr verfügbares Budget in den Städten steigt und mehr hochwertige Futtermittel erforderlich sind. Dies ist ein wesentlicher Baustein, der die Expansion der Mischfutterindustrie vorantreibt.

- Im Jahr 2021 setzte das Ministerium für Tierhaltung und Milchwirtschaft der indischen Regierung Produktionspläne ein, um die Ernährungssicherheit und die wirtschaftliche Entwicklung zu gewährleisten und gleichzeitig die Tiergesundheit zu verbessern. Die Verbesserung der unternehmerischen Entwicklung des Nutztiersektors umfasst die Unterstützung der Tierhaltungsinfrastruktur und die Umsetzung des One-Health-Rahmens. Das Ziel, die Tiergesundheit zu verbessern, dürfte das Wachstum des Mischfuttermarkts im Land unterstützen.

- Das Geflügelsegment dominiert den Markt aufgrund des wachsenden Fleischkonsums, was zu einer höheren Nachfrage nach Geflügelfutter führt. Cargill Inc., Archer Daniels Midland, Charoen Pokphand, Godrej Agrovet Limited, Nutreco NV, Trouw Nutrition und Alltech Inc. gehören zu den führenden Akteuren auf dem Markt.

Markttrends für Mischfutter in Indien

Steigender Konsum von Fleisch und Milchprodukten

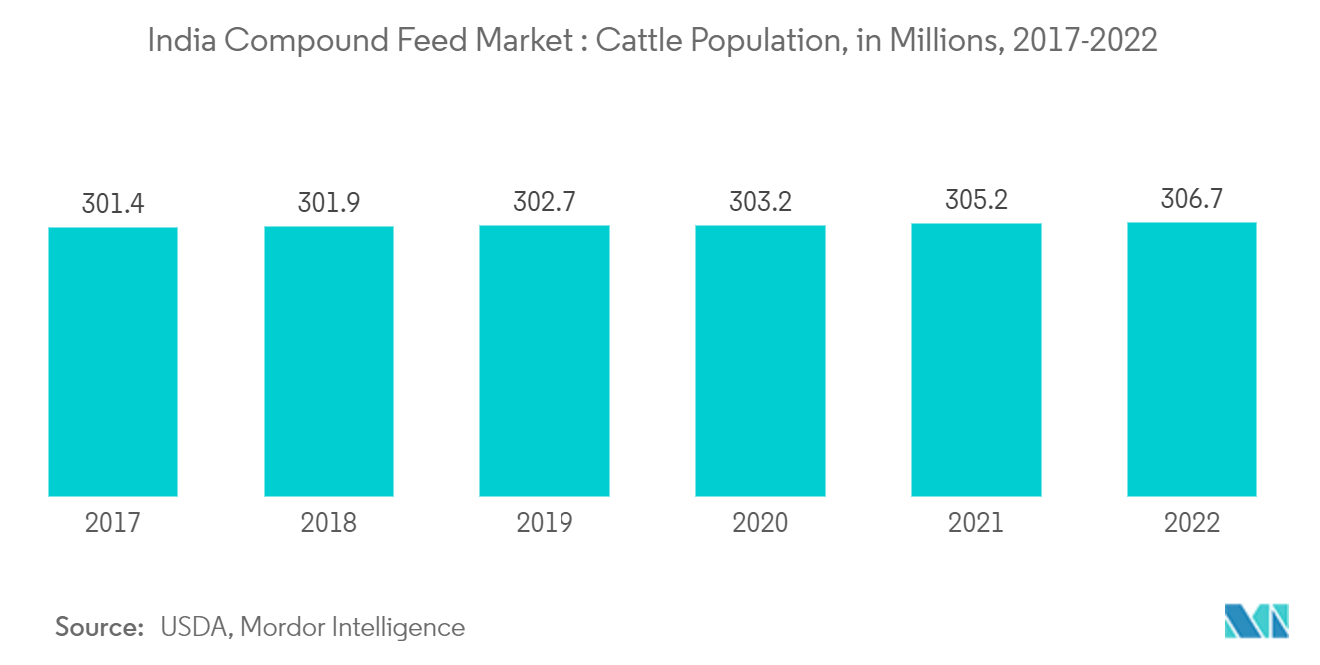

In absoluten Zahlen gesehen verfügt Indien über die größte Lebendviehherde der Welt, gefolgt von Brasilien und China. Die nationale Kuhherde besteht aus Rindermilchkühen und asiatischen Hauswasserbüffeln, die beide erheblich zum Wachstum des Mischfuttermarktes beitragen. Nach Angaben des US-Landwirtschaftsministeriums ist der Rinderbestand in Indien von 2017 bis 2022 von 301,4 auf 2022 gestiegen Millionen auf 306,7 Millionen. Der Anstieg ist auf staatliche Initiativen zurückzuführen, die die Rinderindustrie sowie die Entwicklungen der Mischfutterindustrie ergänzt haben.

Da Indien am stärksten von der hinduistischen Kultur geprägt ist, in der Rinder heilig sind, werden die Rinder wegen ihrer Milch gezüchtet. Der erhöhte Milchkonsum in Indien wird durch hohe Produktionsmengen ermöglicht. Indiens Pro-Kopf-Milchverbrauch wird im Jahr 2020 bei 406 g/Tag liegen und damit bereits den weltweiten Durchschnitt von 305 g/Tag übertreffen. Daher wird erwartet, dass die steigende Nachfrage nach Milch im Prognosezeitraum dem Markt für Mischfutter zugute kommen wird. Abgesehen von der Milchviehhaltung ist in einigen Teilen Indiens, wie Assam, Kerala und bestimmten Teilen Südindiens, der Rindfleischkonsum allmählich gestiegen.

Laut einem Bericht des Department of Animal Husbandry and Dairying India hat die Geflügelproduktion in Indien in den letzten vier Jahrzehnten einen großen Sprung gemacht und sich von traditionellen Agrartechniken zu einem kommerziellen Produktionssystem mit modernster Technologie entwickelt. Laut der 20. Viehzählung beträgt der Gesamtgeflügelbestand des Landes im Zeitraum 2020–21 851,81 Millionen und die Eierproduktion etwa 122,05 Milliarden. Im Zeitraum 2020–21 wird die Pro-Kopf-Verfügbarkeit etwa 90 Eier pro Jahr betragen, und das zunehmende Bewusstsein für den Nährwert von Fleisch und Fleischprodukten kommt auch dem Geflügelmarkt zugute, was wahrscheinlich zu einer steigenden Nachfrage nach Mischfuttermitteln im Geflügelsektor führt.

Das Segment Geflügelfutter dominiert den Markt

Die Preise für Geflügelfutter bleiben in Indien das ganze Jahr über gleich. Dies liegt daran, dass mehr Rohstoffe zur Verfügung stehen und die Nachfrage auf dem heimischen Markt größer ist. Dies hat dazu geführt, dass organisiertere Akteure in den Geflügelfuttersektor eintreten und ein höheres Maß an Integration erreicht wird.

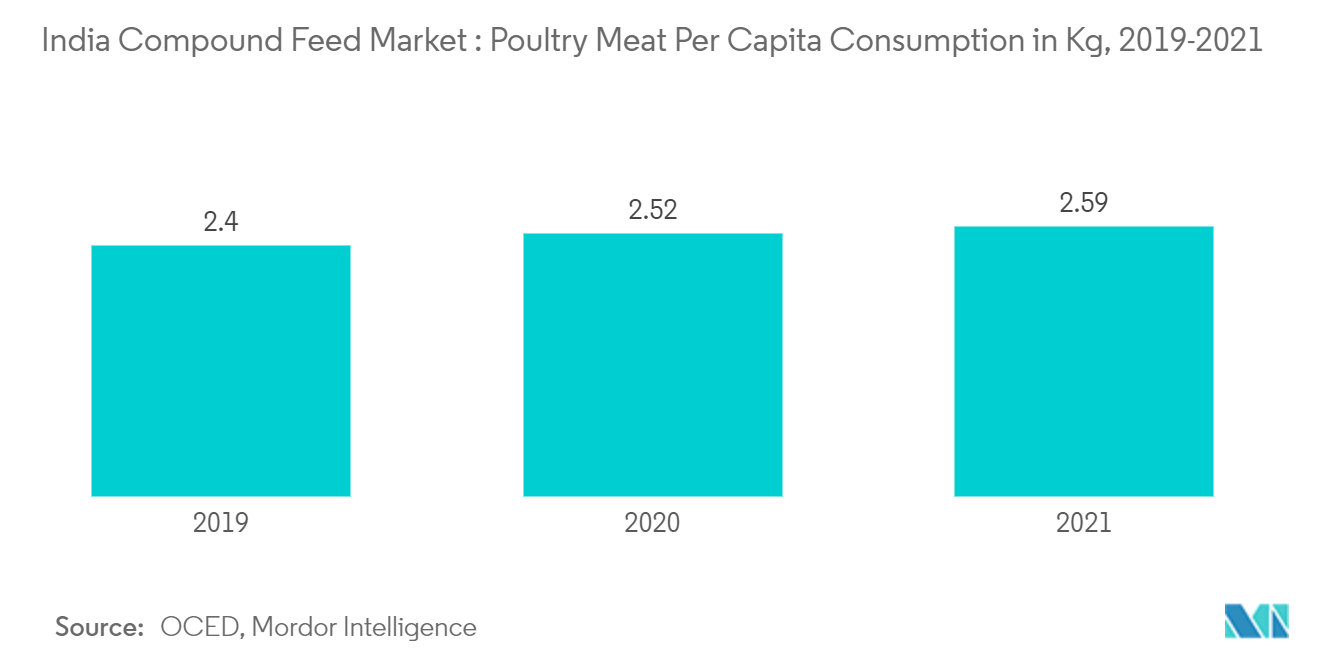

Die erschwingliche Verfügbarkeit von Hühnerfleisch und die höhere Verfügbarkeit von Eiern auf dem indischen Markt beschleunigen das Wachstum des Geflügel-Mischfuttersektors. Obwohl Indien der drittgrößte Eierproduzent der Welt ist, ist der Pro-Kopf-Eierverbrauch geringer als der vieler anderer Entwicklungsländer. Es besteht ein enormes Wachstumspotenzial für den Eierkonsum in Haushalten mit einem verbesserten Verständnis seiner gesundheitlichen Vorteile, was eine Chance für einen erhöhten Verbrauch von Geflügelfutter schafft. Nach Angaben der Organisation für wirtschaftliche Zusammenarbeit und Entwicklung (OECD) lag der Geflügelfleischverbrauch im Jahr 2017 bei 2,32 kg und stieg im Jahr 2021 auf 2,58 kg.

Nach Angaben des US-Landwirtschaftsministeriums machten Mais- und Sojaschrote im Jahr 2020 den Großteil des Geflügelfutters im Land aus. Andere grobe Körner, wie minderwertiger Weizen und andere Ölsaatenschrote, wurden je nach Art und Weise in kleinen Mengen hinzugefügt viel kosten die anderen Mahlzeiten.

Überblick über die indische Mischfutterindustrie

Der Mischfuttermarkt in Indien ist mit großen Unternehmen wie Cargill Inc., Archer Daniels Midland, Godrej Agrovet Limited, Nutreco (Trouw Nutrition), Alltech Inc. und New Hope Group fragmentiert. Führende Unternehmen konzentrierten sich auf den Erwerb von Futtermittelfabriken und kleinen Produktionsbetrieben, um ihr Geschäft auf dem lokalen Markt auszubauen. Die führenden Unternehmen konzentrierten sich auf die regionale Ausweitung des Geschäfts und die Errichtung eines neuen Werks zur Steigerung der Produktionskapazität sowie einer Produktlinie. Darüber hinaus erhöhen die Unternehmen die Produktionskapazitäten ihrer bestehenden Werke.

Marktführer für Mischfutter in Indien

-

Cargill Inc.

-

Alltech, Inc.

-

ADM

-

Godrej Agrovet Limited

-

Nutreco (Trouw Nutrition)

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum indischen Mischfuttermarkt

- Dezember 2022 Die Asiatische Entwicklungsbank (ADB) und ABIS Exports India Private Limited (ABIS) haben eine Vereinbarung zur Zeichnung von nicht wandelbaren Schuldverschreibungen über 16 Millionen US-Dollar geschlossen, um die Ernährungssicherheit in Indien durch die Unterstützung des Baus einer Mikrofiche-Futterfabrik zu verbessern durch die Schulung von bis zu 6.000 Landwirten in klimaresistenten Fischzuchtpraktiken sowie in Finanzkompetenz.

- Januar 2022 eFeed, ein indisches Start-up, hat seine Pläne zur Einrichtung von Ernährungsberatungszentren in den nordöstlichen Distrikten Indiens mit dem Ziel initiiert, eine nachhaltige und verantwortungsvolle Tierhaltung voranzutreiben.

- September 2021 Suguna Feeds bringt in seiner Futtermühle in Udumalpet, Indien, seine Viehfuttervarianten MilkyBest+ und NutriBest auf den Markt. Beide Viehfuttervarianten sind relativ günstiger als die meisten Marken auf dem indischen Markt und bieten gleichzeitig eine höhere Qualität.

Indien-Mischfuttermarktbericht – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen und Marktdefinition

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK

4.1 Marktübersicht

4.2 Marktführer

4.3 Marktbeschränkungen

4.4 Porters Fünf-Kräfte-Analyse

4.4.1 Verhandlungsmacht der Lieferanten

4.4.2 Verhandlungsmacht von Käufern/Verbrauchern

4.4.3 Bedrohung durch neue Marktteilnehmer

4.4.4 Bedrohung durch Ersatzprodukte

4.4.5 Wettberbsintensität

5. MARKTSEGMENTIERUNG

5.1 Tierart

5.1.1 Wiederkäuer

5.1.2 Geflügel

5.1.3 Schwein

5.1.4 Aquakultur

5.1.5 Andere Tierarten

5.2 Zutat

5.2.1 Getreide

5.2.2 Kuchen und Mahlzeiten

5.2.3 Nebenprodukte

5.2.4 Ergänzungen

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Die am häufigsten verwendeten Wettbewerbsstrategien

6.2 Marktanteilsanalyse

6.3 Firmenprofile

6.3.1 Cargill Inc.

6.3.2 Alltech Inc.

6.3.3 New Hope Group

6.3.4 Nutreco (Trouw Nutrition),

6.3.5 Godrej Agrovet Limited

6.3.6 Archer Daniels Midland

6.3.7 Kyodo Shiryo Company

6.3.8 DeKalb Feeds

6.3.9 BASF SE

6.3.10 Nutreco NV

6.3.11 Japfa Comfeeds India Pvt. Ltd.

6.3.12 Suguna Foods Private Limited

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

Segmentierung der indischen Mischfutterindustrie

Mischfutter ist eine Mischung aus Rohstoffen und Zusatzstoffen, die an Nutztiere verfüttert werden und entweder aus pflanzlichen, tierischen, organischen oder anorganischen Stoffen oder aus industrieller Verarbeitung stammen, unabhängig davon, ob sie Zusatzstoffe enthalten oder nicht. Der indische Mischfuttermarkt ist nach Tierart (Wiederkäuer, Geflügel, Schweine, Aquakultur und andere Tierarten) und Zutaten (Getreide, Kuchen und Mahlzeiten, Nebenprodukte und Nahrungsergänzungsmittel) segmentiert. Der Bericht bietet Marktgrößen und Prognosen für den indischen Mischfuttermarkt im Wert (in Mio. USD) für alle oben genannten Segmente.

| Tierart | ||

| ||

| ||

| ||

| ||

|

| Zutat | ||

| ||

| ||

| ||

|

Häufig gestellte Fragen zur Marktforschung für Mischfuttermittel in Indien

Wie groß ist der indische Mischfuttermarkt?

Die Größe des indischen Mischfuttermarktes wird im Jahr 2024 voraussichtlich 27,23 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 6,10 % auf 36,60 Milliarden US-Dollar wachsen.

Wie groß ist der indische Mischfuttermarkt derzeit?

Im Jahr 2024 wird der indische Mischfuttermarkt voraussichtlich 27,23 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem indischen Mischfuttermarkt?

Cargill Inc., Alltech, Inc., ADM, Godrej Agrovet Limited, Nutreco (Trouw Nutrition) sind die größten Unternehmen, die auf dem indischen Mischfuttermarkt tätig sind.

Welche Jahre deckt dieser indische Mischfuttermarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des indischen Mischfuttermarktes auf 25,66 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des indischen Mischfuttermarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des indischen Mischfuttermarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Bericht der indischen Mischfutterindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Mischfutter in Indien im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von India Compound Feed umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.