Indien Vermögenswert Management Marktgröße und -anteil

Indien Vermögenswert Management Marktanalyse von Mordor Intelligenz

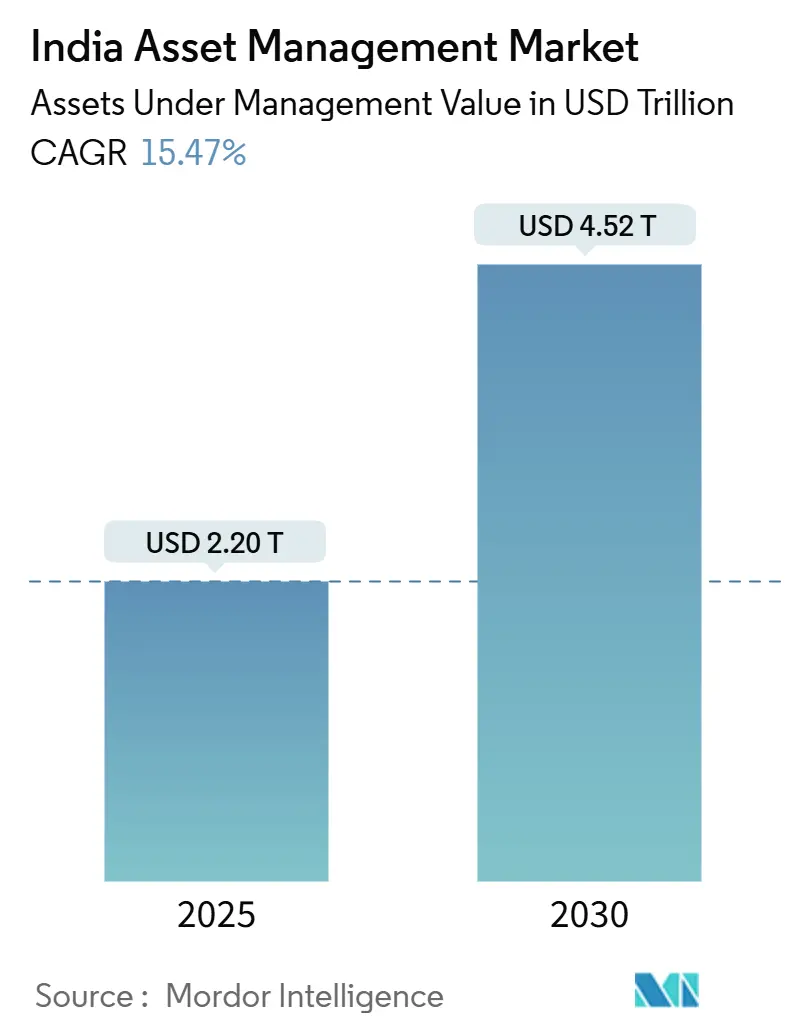

Das verwaltete Vermögen des Indien Vermögenswert Management Markt beläuft sich derzeit auf USD 2,20 Billionen im Jahr 2025 und wird voraussichtlich bis 2030 USD 4,52 Billionen erreichen, was eine robuste CAGR von 15,47% widerspiegelt. Der Indien Vermögenswert Management Markt profitiert von der Verbreitung systematischer Investmentpläne, pensionsreform-getriebenen institutionellen Zuflüssen und digitaler Distribution, die Anleger jenseits der Großen Metropolen erreicht. Regulatorische Klarheit von SEBI und der International finanzielle Dienstleistungen Centres Authority (IFSCA) zieht sowohl inländische als auch grenzüberschreitende Manager an, während Tokenisierungs-Pilotprojekte In GIFT City die nächste Welle der Produktinnovation signalisieren. Gebührenrückgang drängt Unternehmen In Richtung Skalierung, Alternativen und datengesteuerte Beratung, dennoch vergrößern steigende Haushalts-Finanzanlagen und die Steuerregimeverschiebung weiterhin das Privatkundensegment. Portfoliodiversifizierung durch Unternehmenstesaurien und Versicherungsunternehmen bietet einen weiteren nachhaltigen Wachstumsvektor für den Indien Vermögenswert Management Markt.

Wichtige Berichterkenntnisse

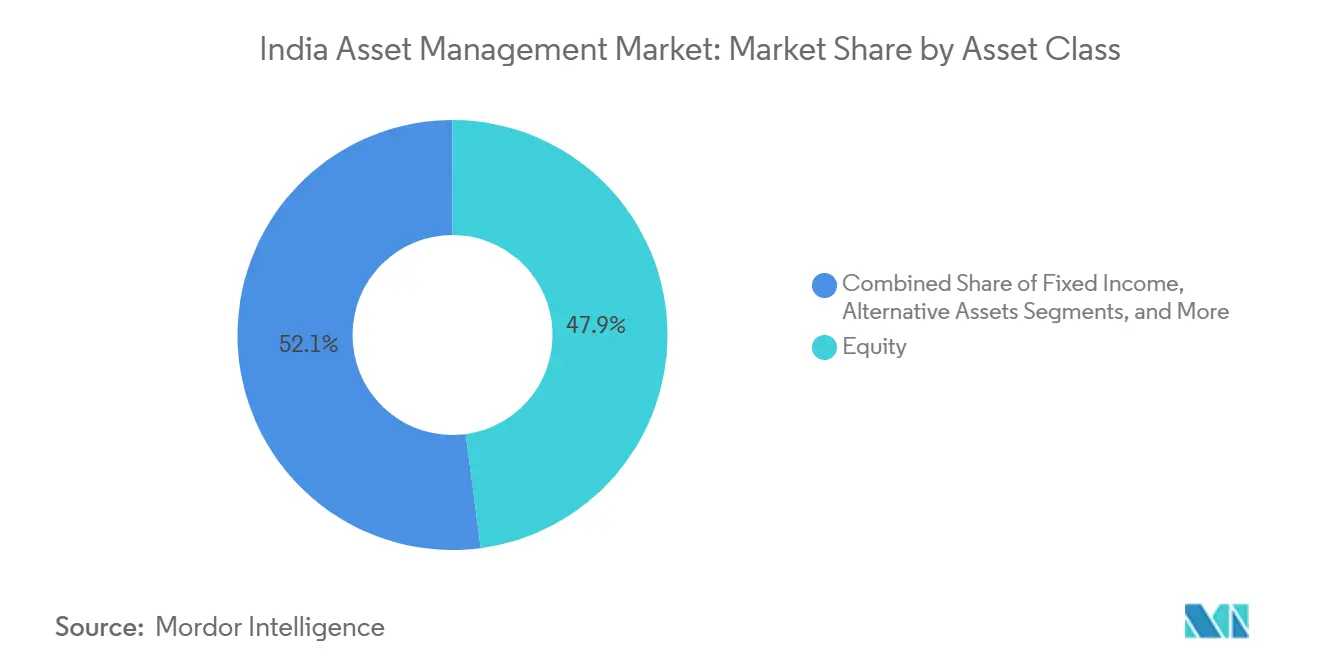

- Nach Anlageklasse hielt Aktien 47,9% des Indien Vermögenswert Management Marktanteils In 2024, während Alternativ Anlagen mit einer CAGR von 16,85% bis 2030 wachsen sollen.

- Nach Firmentyp führten Banken mit 56,5% der Indien Vermögenswert Management Marktgröße In 2024, aber Vermögensberatungsunternehmen werden voraussichtlich das schnellste prognostizierte Wachstum von 17,27% bis 2030 verzeichnen.

- Nach Beratungsmodus betreuten menschliche Berater 92,6% der Vermögenswerte In 2024 für den Indien Vermögenswert Management Markt; Roboter-Advisory wird voraussichtlich mit einer CAGR von 22,43% bis 2030 voranschreiten.

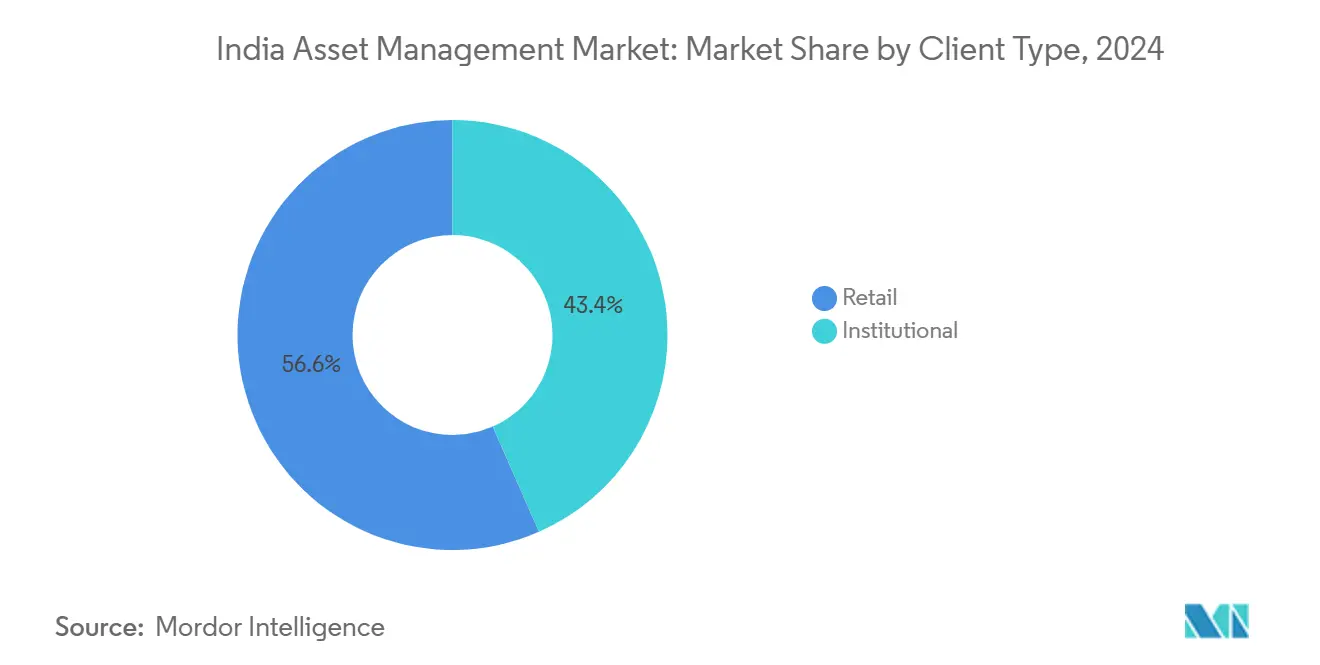

- Nach Kundentyp trugen Privatkunden 56,6% der Vermögenswerte von 2024 bei, während das institutionelle Segment mit einer CAGR von 16,19% expandieren soll.

- Nach Verwaltungsquelle kommandierten Onshore-Vehikel 87,2% der Indien Vermögenswert Management Marktgröße In 2024; Off-Shore--delegierte Vermögenswerte werden voraussichtlich mit 18,56% CAGR steigen.

- SBI gegenseitig Fund, ICICI Prudential AMC, HDFC AMC, Nippon Indien AMC und Achse AMC eroberten zusammen einen bedeutenden Anteil der neuen Folio-Zusätze In FY25, was eine stark skalierungsgetriebene Spitzenklasse unterstreicht.

Indien Vermögenswert Management Markttrends und Einblicke

Treiber-Wirkungsanalyse

| Treiber | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Wirkungszeitrahmen |

|---|---|---|---|

| Privatkunden SIP-Boom & digitales Onboarding | +4.2% | National; schnelle Aufnahme In Tier-2- und Tier-3-Städten | Mittelfristig (2-4 Jahre) |

| Anstieg bei Alternativen (AIF & PMS) | +3.1% | Städtische Zentren und GIFT City | Langfristig (≥ 4 Jahre) |

| Pensionsreformen treiben NPS-Zuflüsse | +2.8% | Landesweit; Unternehmenskonzentration | Langfristig (≥ 4 Jahre) |

| GIFT City grenzüberschreitende Fonds-Passportierung | +1.9% | GIFT City mit Übertragung nach Mumbai | Mittelfristig (2-4 Jahre) |

| Tokenisierte Fonds & DLT-fähige Operationen | +1.4% | Zunächst GIFT City | Langfristig (≥ 4 Jahre) |

| SEBI risikobasierte Aufsicht | +1.1% | Nationales regulatorisches Rahmenwerk | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Privatkunden SIP-Boom & digitales Onboarding

Monatliche SIP-Beiträge stiegen erheblich auf INR 26.632 Crore bis Dezember 2024 und gaben Vermögenswert Managern eine vorhersagbare Liquiditätspipeline, die ausländische Abflüsse abfedert. Smartphone-Penetration und Aadhaar-basierte e-KYC haben die Kontoeröffnungszeit von Wochen auf Minuten verkürzt und ermöglichen Erstkäufern In kleineren Städten den Zugang. SIP-Vermögenswerte stellen nun einen beträchtlichen Anteil der Branchen-AUM dar und unterstreichen strukturelle Beständigkeit, die den Indien Vermögenswert Management Markt während volatiler Zyklen verankert. Steigende verfügbare Einkommen und das vereinfachte Einkommensteuerregime für Privatpersonen unterstützen Projektionen von INR 40.000 Crore monatlicher Zuflüsse binnen zwei Jahren. AMFI-Anlegeraufklärungs-Kampagnen verstärken diese Dynamik[1]Association von gegenseitig Mittel In Indien, "Monthly Branche Daten, December 2024," amfiindia.com.

Anstieg bei Alternativen (AIF & PMS)

Gesamte AIF-Zusagen sind In den letzten Jahren erheblich gewachsen, angetrieben von Category II Privat Eigenkapital und Privat Credit Strategien, die stärkere risikoadjustierte Renditen im Vergleich zu öffentlichen Märkten bieten. Category III Fonds, obwohl kleiner, demonstrieren überlegene Kapitalumschlag, während Category I Infrastruktur-Vehikel mit nationalen Investitionsausgaben-Prioritäten übereinstimmen. Durchschnittliche AIF-Halteperioden von sechs-plus Jahren erhöhen das Liquiditätsrisiko, dennoch akzeptieren vermögende Privatpersonen diese Beschränkungen für potenzielle Alpha. Regulatorische Sandboxes In GIFT City senken Setup-Reibungen und positionieren den Indien Vermögenswert Management Markt für tiefere Alternativ-Penetration.

Pensionsreformen treiben NPS-Zuflüsse

NPS-Vermögenswerte erreichten INR 14,43 Lakh Crore In 2025, nachdem das Budget die Arbeitgeberbeitragsobergrenze auf 14% des Gehalts anhob und die Unternehmensadoption verstärkte. Die Anzahl der Unternehmensabonnenten wuchs ebenfalls, und das neue NPS Vatsalya-Schema erweitert die Abdeckung auf Minderjährige und verankert Renten-Investitionen früh. Flexibel Aktienobergrenzen haben bedeutende Einjahresrenditen demonstriert und validieren ein marktgebundenes Rentenmodell. Obwohl die Penetration In der Bevölkerung niedrig bleibt, positioniert die größere Lohnbasis Renten als langfristigen Katalysator für den Indien Vermögenswert Management Markt[2]Pension Fund Regulatory Und Entwicklung Authority, "NPS Statistics 2025," pfrda.org.In.

GIFT City grenzüberschreitende Fonds-Passportierung

IFSCA erreichte kürzlich einen bedeutenden Meilenstein bei AIF-Genehmigungen, steigerte die Gesamtzusagen erheblich und reduzierte gleichzeitig die Mindestkorpus-Schwelle. Special Purpose Fahrzeug-Strukturen ermöglichen Leverage und Co-Investment und verstärken Indiens Wettbewerbsfähigkeit gegenüber anderen prominenten Finanzzentren. Outbound-Allokationen sind gewachsen, da wohlhabende Inder im Ausland innerhalb eines steuerneutralen Wrappers diversifizieren. Verhandlungen über bilaterale Fonds-Passportierung versprechen breiteren Marktzugang, obwohl Hedging-Kosten und FX-Regulierungen kleinere Unternehmen noch abschrecken[3]International finanzielle Dienstleistungen Centres Authority, "List von Registered Fund Management Entities - April 2025," ifsca.gov.In.

Beschränkungen-Wirkungsanalyse

| Beschränkung | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Wirkungszeitrahmen |

|---|---|---|---|

| Gebührenrückgang durch Passives | -2.1% | National; stärker In Metropolen | Mittelfristig (2-4 Jahre) |

| Volatilität & hohe Aktienbewertungen | -1.8% | Landesweite Aktienmärkte | Kurzfristig (≤ 2 Jahre) |

| Analytik/KI Talentmangel | -1.2% | Mumbai, Bengaluru, Hyderabad | Mittelfristig (2-4 Jahre) |

| Liquiditäts- Mismatch bei privat platzierten Alternativen | -0.9% | Alternativ Vermögenswert Hubs | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Gebührenrückgang durch Passives

Kostengünstige Indexfonds und ETFs eroberten INR 33.000 Crore an Q1 2025-Zuflüssen, während aktive Schuldenfonds INR 8.000 Crore Abflüsse verzeichneten. Kostenquoten In breitmarkt-Aktienindexfonds sind unter 10 Basispunkte gefallen und intensivieren den Druck auf aktive Manager, persistente Alpha zu produzieren. Globale Präzedenzfälle von 60% Gebührenrückgang über zwei Jahrzehnte dienen als warnendes Benchmark. Da Passives 17% der AUM erreichen, müssen Manager zu Faktor-, Themen- oder Privatmarkt-Nischen schwenken, um Margen innerhalb des Indien Vermögenswert Management Markt zu verteidigen.

Volatilität & hohe Aktienbewertungen

Erhöhte P/e-Multiples In Large-Cap-Technologie und Gesundheitswesen haben zukünftige Renditeerwartungen beschnitten. SEBI-Stresstests für Mid- und Klein-Cap-Fonds unterstreichen die Wachsamkeit der Regulatoren. Ausländische Portfolioinvestoren pausierten Käufe Ende 2024 und legten Verwundbarkeit offen, wenn inländische Ströme schwanken. Dennoch hat disziplinierte Vermögensreallokaltion In Richtung Energie und Nicht-Basiskonsumgüter-Sektoren Drawdowns teilweise abgefedert und Markttiefe demonstriert, die langfristiges inländisches Vertrauen stärkt.

Segmentanalyse

Nach Anlageklasse: Alternative gewinnen Geschwindigkeit neben Aktien-Kern

Aktien behielten einen beträchtlichen 47,9%-Anteil des Indien Vermögenswert Management Markt In 2024, energisiert durch den SIP-Motor und langfristige Privatkundensparanlagen. Trotz dieser Dominanz sprinten Alternativ mit einer 16,85% CAGR voran und signalisieren einen Appetit für differenzierte Risiko-Rendite-Profil. Family Offices und Unternehmenstreasurien erhöhen Allokationen zu Privat Eigenkapital, Privat Credit und real-Anwesen Investment Trusts und jagen niedrig-korrelierte Erträge. Festverzinsliche Allokationen sind untergewichtet aufgrund von Zinszyklus-Unsicherheit, während Gold- und Rohstoff-Fonds taktische Zuflüsse als Inflationshedge genießen. Tokenisierungs-Pilotprojekte könnten bald Fraktionalisierung alternativer Pools ermöglichen, Mindest-Ticketgrößen für akkreditierte Investoren senken und Tiefe zum Indien Vermögenswert Management Markt hinzufügen.

Die Bifurkation erweitert sich: Privatanleger bleiben bei kostengünstigen diversifizierten Aktienfonds mit SIPs, während wohlhabende Kohorten maßgeschneiderte AIF-Strukturen nutzen. Regulatorische Leitplanken, die Leverage begrenzen und Portfolio-Transparenz In Category III Fonds vorschreiben, fördern Risikomanagement ohne Innovation zu ersticken. Da Infrastruktur eine nationale Priorität bleibt, überbrücken Category I AIFs öffentliche Ausgabenlücken und etablieren eine Politik-Kapital-Rückkopplungsschleife. Kollektiv werden Alternativ bis 2030 voraussichtlich 15% der Indien Vermögenswert Management Marktgröße für diese Anlageklasse bilden, den Aktienanteil um bescheidene zwei Prozentpunkte komprimieren und dabei die gesamte Produktauswahl verbreitern.

Notiz: Segmentanteile aller einzelnen Segmente beim Berichtskauf verfügbar

Nach Firmentyp: Berater und digitale Broker knabbern an Bank-Hochburgen

Banken besaßen 56,5% der Indien Vermögenswert Management Marktgröße In 2024 aufgrund von Filialvertrieb und gebündelten Privatkunden-Beziehungen. Dennoch expandieren registrierte Anlageberater und spezialisierte Vermögensfirmen mit 17,27% CAGR und nutzen transparente gebührenfreie Modelle und maßgeschneiderte Vermögenswert-Allocation. Der Universal-Bankwesen-Vorteil der Banken trifft auf Konkurrenz von Discount-Brokern, die Handel-Kunden durch zielbasierte Nudges In langfristige Fondsinvestoren verwandeln. Währenddessen lagern Family Offices Produktprüfungen an Boutique-Beratungsgeschäfte aus, die offene Architektur-Selektion versprechen. Konsolidierung hat begonnen: HSBCs Akquisition von L&T gegenseitig Fund spiegelt globale Marktteilnehmer wider, die sofortige Skalierung suchen. Sechs neue Lizenzgenehmigungen für 2025-einschließlich Jio BlackRock und Angel One-werden die Preisgestaltung nach unten ziehen, auch wenn Technologie-Investitionen steigen. Diversifizierung über Beratungskanäle stellt sicher, dass der Indien Vermögenswert Management Markt umkämpft und nicht monopolistisch bleibt.

Digitale Beratungsplattformen schieben hyper-personalisierte Nudges durch Datenanalyse und erodieren kreuzen-Sell-Trägheit, die Incumbents genießen. Banken antworten mit robotischer Prozessautomatisierung In Back-Büro-Funktionen und Partnerschaftsmodellen, die Fintech-Schnittstellen integrieren, während sie Custody behalten. Broker-Dealer schweben In der Mitte und wandeln Befehl-fließen-Einkommen In Beratungsabonnements um. In den nächsten fünf Jahren mögen die Spitze-10-Unternehmen noch die Hälfte der Vermögenswerte halten, aber der lange Schwanz von Nischen-Unternehmen und digitalen Pure-Plays wird kollektiv den Kuchen vergrößern, anstatt einfach Bank-Anteile zu kannibalisieren.

Nach Beratungsmodus: Das Hybrid-Modell findet seinen Halt

Menschliche Berater machen noch 92,6% der AUM des Indien Vermögenswert Management Markt In 2024 aus, ein Zeugnis für kulturelle Präferenz für relationales Vertrauen und die wahrgenommene Komplexität von mehrere-Ziel-Finanzplanung. Jedoch wachsen Roboter-Berater mit 22,43% jährlich, hauptsächlich unter Metro-Millennials. Das Hybrid-Modell-algorithmische Vorschläge überwacht von einem lizenzierten Planer-bietet ausgewogene Kosten und Beruhigung. Innerhalb der Indien Vermögenswert Management Industrie bündeln 39 Fintechs bereits automatisierte Rebalancierung mit optionalen Video-Konsultationen und verwischen Grenzen zwischen reinen Roboter- und traditionellen Modellen.

SEBIs entstehende Richtlinien für algorithmische Beratung werden die Skalierungsgeschwindigkeit entscheiden; frühe Adoption gewährt First-Mover-Glaubwürdigkeit, aber auch schwerere Einhaltung-Verpflichtungen. Für jetzt wird der Indien Vermögenswert Management Markt wahrscheinlich Roboter-Modelle sehen, die Commodity-Allokationsaufgaben erfassen und hoch-berühren-Lebensphase-Planung Menschen überlassen.

Nach Kundentyp: Privatkunden-Fundament trifft institutionelle Dynamik

Privatkunden trugen 56,6% der Zuflüsse In 2024 bei und unterstreichen die demokratische, breite Basis des Indien Vermögenswert Management Markt. Über 5,13 Crore neue Investoren eröffneten allein 2024 Folios, angetrieben von e-KYC und der Ubiquität von UPI-Zahlungen. Frauen bilden nun 26% der Investorenkohorte und expandieren viel schneller als die Gesamtbasis. Institutionelle Mandate steigen jedoch mit einer 16,19% CAGR, befeuert von Pensionsfonds, Versicherern und staatlichen Einrichtungen, die zu öffentlichen Aktien und Alternativen reallokalieren. EPFO kanalisierte INR 53.081 Crore In ETFs In FY25, während Versicherer Überschüsse In längerfristige Bond-Fonds diversifizierten.

Unternehmen, die Rendite auf ungenutztes Bargeld jagen, treiben die Nachfrage nach ultra-kurzfristigen und Overnight-Fonds und verbessern die Liquidität für Vermögenswert Manager. Treasury-Abteilungen experimentieren auch mit passiv verwalteten Aktienfonds, um aktives Manager-Risiko zu umgehen. Der Indien Vermögenswert Management Marktanteil für Institutionen wird bis 2030 voraussichtlich beträchtlich steigen und einen ausgewogeneren Flussmix schaffen, der Rücknahmezyplen stabilisiert und längerfristigeres Kapital für komplexe Strategien bereitstellt.

Notiz: Segmentanteile aller einzelnen Segmente beim Berichtskauf verfügbar

Nach Verwaltungsquelle: Onshore-Kern mit einem Offshore-Halo

Onshore-Vehikel repräsentierten 87,2% der Vermögenswerte In 2024 und spiegeln Günstige Steuerbehandlung und tiefes lokales Wissen wider. Dennoch wachsen Off-Shore--delegierte Pools, die von GIFT City regiert werden, mit 18,56% CAGR. Währungshedging bleibt ein Kostenhürde, wird aber durch 10-Jahres-Steuerferien und vereinfachtes Gesellschaftsrecht ausgeglichen. Reziproke Passportierungs-Vereinbarungen In Diskussion mit Mauritius und den VAE könnten die Zeit-Zu-Markt für Strukturen verkürzen, die nicht-ansässige Inder und ausländische Institutionen bedienen.

Inländische Majors etablieren parallele IFSC-Einheiten, um Off-Shore--Feeder-Vermögenswerte zu verwalten, während sie Indien-Mandate onshore behalten. Boutique-Manager nutzen GIFT Citys Flexibilität, um thematische globale Fonds zu bauen, die onshore Kapitalverkehrskontrollen-Beschränkungen gegenüberstehen würden. Das Dual-Jurisdiktions-Modell fügt somit Optionalität hinzu, anstatt den Schwerpunkt zu verschieben.

Geografische Analyse

Mumbai verankert den Indien Vermögenswert Management Markt mit dem dichtesten Cluster von Vermögenswert Managern, Custodians und Index-Anbietern. Die Stadt beherbergt den Großteil der Entscheidungsträger für institutionelle Mandate und behält unmittelbare Nähe zu Regulatoren wie SEBI und der Reserve Bank von Indien, was sie zum bevorzugten Domizil für Flagship-Fonds und diskretionäre PMS-Mandate macht. Delhi-NCR und Bengaluru folgen knapp dahinter: Delhi für seine Unternehmenstreasurien und Politikbefürwortung, Bengaluru für seine Mischung aus Technologietalent und schnell expandierender wohlhabender Belegschaft. Diese Zentren verarbeiten kollektiv den Löwenanteil des digitalen Flusses, und ihre Infrastruktur-Co-Standort-Einrichtungen, Fund-Accounting-Firmen und Fintech-Inkubatoren-schafft positiv Netzwerkeffekte, die Marktliquidität vertiefen.

Jenseits der Metropolen schlagen nun Tier-2- und Tier-3-Städte wie Indore, Coimbatore und Lucknow über ihr Gewicht. Hochgeschwindigkeits-Mobilfunkdatenabdeckung und ubiquitäre UPI-Zahlungen ermöglichen Distributoren niedrig-Investitionsausgaben Beratungsmodelle zu führen und Kundenakquisitionskosten zu senken. SIP-Zuflüsse aus Nicht-Metro-Regionen wuchsen zum dritten aufeinanderfolgenden Jahr schneller als Metro-Zuflüsse und validierten die Einzelhandel-Inklusions-Strategie, die der stabilen Expansion des Indien Vermögenswert Management Markt zugrunde liegt. Finanzbildungsprogramme von AMFI und NSE haben grundlegendes Risikobewusstsein verankert, was, kombiniert mit vereinfachten muttersprachlichen KYC-Schnittstellen, erstmalige Teilnahme beschleunigt.

GIFT City In Gujarat agiert als geografischer Außenseiter: eine vollständig Off-Shore- Enklave innerhalb der inländischen Grenze. Null Kapitalertragssteuer auf Fremdwährungen und einzel-Fenster-Freigabe ziehen internationale Vermögenswert Manager an, die zuvor von Singapur aus operierten. Die Nähe von Back-Büro-Zentren In Ahmedabad senkt Lohnkosten im Vergleich zu Mumbai, während direkte Flugverbindungen nach Dubai und Singapur Executive-Reisen vereinfachen. Als einzige Jurisdiktion In Indien, die legal Dollar-Fonds hostet, positioniert GIFT City das Land, SüD-SüD-Kapitalströme zu intermediieren und verstärkt Indiens Bestrebung, ein regionales Vermögensverwaltungs-Zentrum zu werden, das sowohl mit Asien als auch dem Nahen Osten vernetzt ist.

Wettbewerbslandschaft

Skalierungsführer verankern den Wettbewerb: SBI gegenseitig Fund erzielte bedeutendes Wachstum In 2025 und nutzte ein 22.000-Filialen-Bankwesen-Netzwerk und staatliches Lohn-Vertrauen. ICICI Prudential und HDFC AMC investieren stark In KI-unterstützte Kundenprofilerstellung, die Akquisitionskosten In halb-urbanen Märkten senkt. Kollektiv eroberten die Spitze-Fünf einen bedeutenden Anteil neuer Folios In FY25 und unterstreichen bedeutende aber nicht überwältigende Konzentration im Indien Vermögenswert Management Markt. Technologie ist das neue Schlachtfeld: Incumbents migrieren Legacy-Mainframes zu Wolke-nativen Stacks, um Kontoauszugs-Generierungszeit zu verkürzen und Same-Day-Settlement-Tests zu ermöglichen.

Eintrittsbarrieren fallen, da Jio BlackRock 5 g-Reichweite mit tiefem Inhalt-Marketing kombiniert, um Erstinvestoren zu erreichen, während Angel One ein ETF-schweres Lineup plant, das seine Discount-Broker-Markenequity nutzt. Diese Marktteilnehmer intensivieren Gebührenwettbewerb und veranlassen Incumbents, In Alternativ zu expandieren, wo Leistung-Fees Margen isolieren. Grenzüberschreitende Ambitionen intensivieren sich auch: Kotak und Aditya Birla Sonne Leben verankern Off-Shore--Feeder-Strukturen In GIFT City, um ausländische Pensionsfonds zu umwerben, die Indien-Exposure ohne Rupie-Umwandlungsrisiko wollen. Inländische Manager ohne Off-Shore--Arme riskieren, Mandate an globale HäBenutzer zu verlieren, die Indien mit diversifizierten Asien-Portfolios bündeln können.

ESG-Integration, einst ein Marketing-Furnier, hat sich zu einem regulatorischen Imperativ gewandelt, da SEBI BRSR (Geschäft Responsibility Und Sustainability Reporting) für börsennotierte Unternehmen formalisierte. Manager scramblen nach proprietären ESG-Scoring-Modellen, während sie Proxy-Beratungsspezialisten engagieren. Cybersicherheits-Upgrades, die durch SEBIs 2024-Rundschreiben mandatiert wurden, konsumieren nun einen wachsenden Anteil der Es-Budgets und begünstigen Unternehmen, die Fixes über Skalierung amortisieren können. Kleinere Boutiques können über gemeinsame Regtech-Plattformen kollaborieren, um konform zu bleiben. So bleibt der Indien Vermögenswert Management Markt, während er wachstumsorientiert ist, operational Exzellenz und Technologie-Adoption unterscheiden zunehmend Gewinner von Kämpfern.

Indien Vermögenswert Management Industrieführer

SBI gegenseitig Fund

ICICI Prudential AMC

HDFC AMC

Nippon Indien AMC

Achse AMC

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Mai 2025: Kotak Mahindra AMC erreichte First Close ihres Kotak Credit Opportunities Fund bei INR 1.200 Crore und signalisierte anhaltenden Appetit für Privat-Credit-Strategien.

- April 2025: SEBI startete einen Beta T+0 Settlement-Zyklus für Aktienhandel zur Verbesserung von Marktliquidität und operationeller Effizienz.

- Februar 2025: IFSCA gab ein Konsultationspapier zur Tokenisierung realer Vermögenswerte heraus, um Blockchain-einheimisch Fondsstrukturen zu ermöglichen, und lud Stakeholder-Kommentare bis 30. April 2025 ein.

- Januar 2025: SEBI genehmigte sechs neue InvestmentfondhäBenutzer, einschließlich Jio BlackRock und Angel One, erweiterte die Investorenwahl und stimulierte Preiswettbewerb.

Indien Vermögenswert Management Marktbericht Umfang

Vermögenswert Management ist ein systematischer Ansatz für die Governance und Realisierung von Wert aus den Dingen, für die eine Gruppe oder Entität über ihren Lebenszyklus verantwortlich ist. Es kann sowohl auf materielle Vermögenswerte (physische Objekte wie Gebäude oder Ausrüstung) als auch auf immaterielle Vermögenswerte (wie Humankapital, geistiges Eigentum, Goodwill oder Finanzanlagen) angewendet werden. Der Indien Vermögenswert Management Markt ist segmentiert nach Kundentyp (Privatkunden, Pensionsfonds, Versicherungsunternehmen, Banken und Andere) und nach Anlageklasse (Aktien, Festverzinsliche Wertpapiere, Bargeld/Geldmanagement, Alternativ Investitionen und Andere). Der Bericht bietet Marktgröße und Prognosen In Werten (USD Milliarden) für alle oben genannten Segmente.

| Aktien |

| Festverzinsliche Wertpapiere |

| Alternative Anlagen |

| Andere Anlageklassen |

| Broker-Dealer |

| Banken |

| Vermögensberatungsunternehmen |

| Andere Firmentypen |

| Human Advisory |

| Robo-Advisory |

| Privatkunden |

| Institutionelle Kunden |

| Offshore |

| Onshore |

| Nach Anlageklasse | Aktien |

| Festverzinsliche Wertpapiere | |

| Alternative Anlagen | |

| Andere Anlageklassen | |

| Nach Firmentyp | Broker-Dealer |

| Banken | |

| Vermögensberatungsunternehmen | |

| Andere Firmentypen | |

| Nach Beratungsmodus | Human Advisory |

| Robo-Advisory | |

| Nach Kundentyp | Privatkunden |

| Institutionelle Kunden | |

| Nach Verwaltungsquelle | Offshore |

| Onshore |

Schlüsselfragen beantwortet im Bericht

Wie Groß ist die aktuelle Indien Vermögenswert Management Marktgröße?

Die Indien Vermögenswert Management Marktgröße beträgt USD 2,20 Billionen In 2025 und wird voraussichtlich bis 2030 USD 4,52 Billionen erreichen.

Wie schnell wächst der Indien Vermögenswert Management Markt?

Der Markt wird voraussichtlich zwischen 2025 und 2030 mit einer 15,47% CAGR expandieren, einer der höchsten Wachstumsraten unter Großen globalen Märkten.

Welche Anlageklasse wächst am schnellsten In Indien?

Alternativ Investmentfonds, einschließlich Privat Eigenkapital und Privat Credit, werden voraussichtlich bis 2030 mit einer 16,85% CAGR wachsen und andere Anlageklassen übertreffen.

Wie bedeutend sind systematische Investmentpläne (SIPs) für das Marktwachstum?

SIPs tragen zu einem beträchtlichen Anteil der Investmentfonds-AUM bei und generieren monatliche Zuflüsse von über INR 26.000 Crore, was einen stabilen Privatkundenmotor für die Industrie bereitstellt.

Welche Rolle spielt GIFT City im Vermögenswert Management?

GIFT City beherbergt Indiens International finanzielle Dienstleistungen Center und bietet dolldenominierte Fondsstrukturen, Steueranreize und Tokenisierungs-Pilotprojekte, die sowohl inländische als auch ausländische Manager anziehen.

Ersetzen Roboter-Berater menschliche Berater In Indien?

Menschliche Berater betreuen noch über 90% der Vermögenswerte, aber Roboter- und Hybrid-Modelle skalieren mit über 22% jährlich, hauptsächlich unter urbanen, technikaffinen Investoren.

Seite zuletzt aktualisiert am: