Marktgröße für tierisches Protein in Indien

|

|

Studienzeitraum | 2017 - 2029 |

|

|

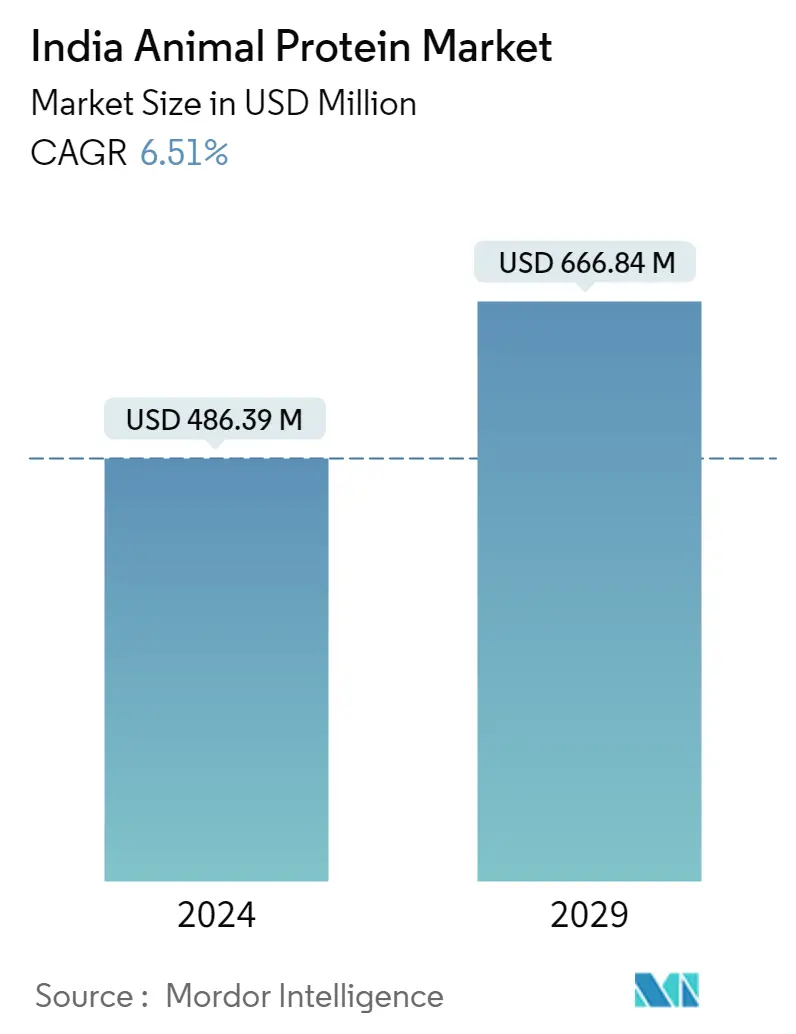

Marktgröße (2024) | USD 486.39 Millionen |

|

|

Marktgröße (2029) | USD 666.84 Millionen |

|

|

Marktkonzentration | Niedrig |

|

|

Größter Anteil nach Endbenutzer | Essen und Getränke |

|

|

CAGR(2024 - 2029) | 6.51 % |

|

|

Am schnellsten wachsend nach Endbenutzer | Körperpflege und Kosmetik |

Hauptakteure |

||

|

||

|

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für tierisches Protein in Indien

Die Größe des indischen Marktes für tierische Proteine wird im Jahr 2024 auf 486,39 Millionen US-Dollar geschätzt und soll bis 2029 666,84 Millionen US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 6,51 % im Prognosezeitraum (2024–2029) entspricht.

Die Neigung der Verbraucher zu proteinbasierten Mahlzeiten dominiert den FB-Sektor im ganzen Land

- Nach Endverbrauchern blieb der FB-Sektor der größte und wird im Prognosezeitraum voraussichtlich eine durchschnittliche jährliche Wachstumsrate (CAGR) von 6,33 % nach Volumen verzeichnen. Die Nachfrage wurde vor allem von der Snackindustrie angeführt, da die Zahl der Berufstätigen zunimmt und deren Vorliebe für gesunde Mahlzeiten für unterwegs zunimmt. Etwa 70 % der Inder sind bereit, sich auf die Verbesserung ihrer allgemeinen Gesundheit und Immunität sowie den Abbau von Stress und Ängsten zu konzentrieren, indem sie einer Ernährungsumstellung Vorrang einräumen.

- Die COVID-19-Pandemie hat die Anfälligkeit des regionalen Gastronomiesektors deutlich gemacht, was die Verbraucher weiter in den Einzelhandel getrieben hat. Dieser Trend kam vor allem dem Teilsegment RTE/RTC-Lebensmittel zugute, das im Jahr 2020 ein zweistelliges Mengenwachstum von 19,60 % im Vergleich zum Vorjahr verzeichnete. Die Pandemie hat die Nachfrage nach küchenfertigen Lebensmitteln wie Tiefkühlgerichten und Pizzen weiter angekurbelt, die direkt als Ausgleich für das Auswärtsessen der Verbraucher dienen sollen. Es wird erwartet, dass die Nachfrage nach Protein aufgrund des wachsenden Konsums von verzehrfertigen Lebensmitteln im Land anhält. Daher wird erwartet, dass das RTE/RTC-Lebensmittel-Untersegment im Prognosezeitraum eine jährliche Wachstumsrate von 6,71 % verzeichnen wird.

- Das Segment Körperpflege und Kosmetik wird voraussichtlich am schnellsten wachsen und im Prognosezeitraum eine jährliche Wachstumsrate von 9,59 % verzeichnen. Der Bedarf an rein natürlichen Inhaltsstoffen im indischen Kosmetiksektor treibt den Einsatz tierischer Proteine voran. Auch die zunehmenden Funktionen von Molkenprotein, wie Hautglättung und Haarkonditionierung, steigern die Nachfrage auf dem Markt. Angesichts der steigenden Nachfrage indischer Verbraucher nach bioaktiven Inhaltsstoffen versuchen Hersteller, diese Inhaltsstoffe in den Sektor einzubeziehen.

Markttrends für tierische Proteine in Indien

- Wachsende Bedenken hinsichtlich der Säuglingsernährung treiben den Markt an

- Die zunehmende Durchdringung des organisierten Bäckereisektors wird sich wahrscheinlich auf den Markt auswirken

- Es wird prognostiziert, dass alkoholfreie Getränke das Marktwachstum unterstützen werden

- Anreicherungs- und innovative Verpackungstrends beeinflussen den Markt für Frühstückszerealien

- Hausmannskost treibt den Markt voran

- Wachsender Pro-Kopf-Verbrauch und wachsende Einzelhandelsinfrastruktur treiben das Marktwachstum voran

- Milchalternativen verzeichnen deutliche Wachstumsraten

- Die Zunahme der geriatrischen Bevölkerung treibt das Segment voran

- Wachsende Präferenz für proteinreiche Ernährung, um das Segmentwachstum zu beeinflussen

- Starker Einfluss von RTE/RTC in der Lebensmittelindustrie

- Die gesündere Snack-Option treibt den Markt an

- Steigendes Bewusstsein führt zu einer Vergrößerung der Verbraucherbasis auf dem Markt

- Mischfutter zur Deckung der Tierfutternachfrage

- Premiumisierung und natürliche Inhaltsstoffe erobern den Marktvorsprung des Segments

Überblick über die Tierproteinindustrie in Indien

Der indische Markt für tierische Proteine ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 6,29 % einnehmen. Die Hauptakteure auf diesem Markt sind Fonterra Co-operative Group Limited, Glanbia PLC, Hilmar Cheese Company Inc., Kerry Group PLC und Nakoda Dairy Private Limited (alphabetisch sortiert).

Indiens Marktführer für tierisches Protein

Fonterra Co-operative Group Limited

Glanbia PLC

Hilmar Cheese Company Inc.

Kerry Group PLC

Nakoda Dairy Private Limited

Other important companies include EnNutrica, Jellice Pioneer Private Limited, Nitta Gelatin Inc..

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für tierische Proteine in Indien

- Januar 2021 Nitta Gelatin India hat eine Feingelatine nach internationalem Standard im Hotel-/Restaurant-/Catering-Geschäft (HoReCa) eingeführt. Die hochwertige Gelatine wird mit japanischer Technologie gemäß der Good Manufacturing Practice (GMP) und dem Hazard Analysis and Critical Control Point (HACCP)-System im Einklang mit den europäischen Hygienestandards (EG) hergestellt. Diese Gelatine stammt aus natürlichen Quellen und enthält alle essentiellen Aminosäuren außer Tryptophan.

- April 2020 Fonterra bringt SureProteinTM Optibar 892 auf den Markt, ein Molkenproteinisolat, das kohäsiver ist und bei der Feinabstimmung von Textur und Zusammensetzung bei der Formulierung von Riegeln mit hohem Proteingehalt und niedrigem Zuckergehalt hilft. Mit dieser Einführung möchte das Unternehmen den angestrebten Trend einer 1 g Protein-zu-1-g-Zuckerzusammensetzung abdecken, ohne die Riegel zäh zu machen.

- Juli 2019 Nitta Gelatin India Limited erhält die OHSAS-Zertifizierung für seine Gelatine- und Ossein-Abteilungen und erobert sich durch Exporte eine erweiterte Verbraucherbasis im Land und auf den internationalen Märkten.

Indien-Marktbericht für tierisches Protein – Inhaltsverzeichnis

ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

1. EINFÜHRUNG

1.1. Studienannahmen und Marktdefinition

1.2. Umfang der Studie

1.3. Forschungsmethodik

2. WICHTIGSTE INDUSTRIETRENDS

2.1. Endbenutzer-Marktvolumen

2.1.1. Babynahrung und Säuglingsnahrung

2.1.2. Bäckerei

2.1.3. Getränke

2.1.4. Frühstücksflocken

2.1.5. Gewürze/Soßen

2.1.6. Süßwaren

2.1.7. Milchprodukte und alternative Milchprodukte

2.1.8. Ernährung älterer Menschen und medizinische Ernährung

2.1.9. Fleisch/Geflügel/Meeresfrüchte und Fleischersatzprodukte

2.1.10. RTE/RTC-Lebensmittelprodukte

2.1.11. Snacks

2.1.12. Sport-/Leistungsernährung

2.1.13. Tierfutter

2.1.14. Körperpflege und Kosmetik

2.2. Trends beim Proteinkonsum

2.2.1. Tier

2.3. Produktionstrends

2.3.1. Tier

2.4. Gesetzlicher Rahmen

2.4.1. Indien

2.5. Analyse der Wertschöpfungskette und des Vertriebskanals

3. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

3.1. Proteintyp

3.1.1. Kasein und Kaseinate

3.1.2. Kollagen

3.1.3. Eiprotein

3.1.4. Gelatine

3.1.5. Insektenprotein

3.1.6. Milch eiweiß

3.1.7. Molkenprotein

3.1.8. Anderes tierisches Protein

3.2. Endbenutzer

3.2.1. Tierfutter

3.2.2. Essen und Getränke

3.2.2.1. Durch Sub-Endbenutzer

3.2.2.1.1. Bäckerei

3.2.2.1.2. Getränke

3.2.2.1.3. Frühstücksflocken

3.2.2.1.4. Gewürze/Soßen

3.2.2.1.5. Süßwaren

3.2.2.1.6. Milchprodukte und alternative Milchprodukte

3.2.2.1.7. RTE/RTC-Lebensmittelprodukte

3.2.2.1.8. Snacks

3.2.3. Körperpflege und Kosmetik

3.2.4. Ergänzungen

3.2.4.1. Durch Sub-Endbenutzer

3.2.4.1.1. Babynahrung und Säuglingsnahrung

3.2.4.1.2. Ernährung älterer Menschen und medizinische Ernährung

3.2.4.1.3. Sport-/Leistungsernährung

4. WETTBEWERBSFÄHIGE LANDSCHAFT

4.1. Wichtige strategische Schritte

4.2. Marktanteilsanalyse

4.3. Unternehmenslandschaft

4.4. Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

4.4.1. EnNutrica

4.4.2. Fonterra Co-operative Group Limited

4.4.3. Glanbia PLC

4.4.4. Hilmar Cheese Company Inc.

4.4.5. Jellice Pioneer Private Limited

4.4.6. Kerry Group PLC

4.4.7. Nakoda Dairy Private Limited

4.4.8. Nitta Gelatin Inc.

5. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR CEOS DER PROTEININGREDIENTS-INDUSTRIE

6. ANHANG

6.1. Globaler Überblick

6.1.1. Überblick

6.1.2. Porters Fünf-Kräfte-Framework

6.1.3. Globale Wertschöpfungskettenanalyse

6.1.4. Marktdynamik (DROs)

6.2. Quellen & Referenzen

6.3. Liste der Tabellen und Abbildungen

6.4. Primäre Erkenntnisse

6.5. Datenpaket

6.6. Glossar der Begriffe

Liste der Tabellen & Abbildungen

- Abbildung 1:

- VOLUMEN DES BABYNAHRUNGS- UND SÄUGLINGSFORMELMARKTS, METRISCHE TONNEN, INDIEN, 2017 – 2029

- Abbildung 2:

- VOLUMEN DES BÄCKEREIMARKTS, METRISCHE TONNEN, INDIEN, 2017 – 2029

- Abbildung 3:

- VOLUMEN DES GETRÄNKEMARKTES, METRISCHE TONNEN, INDIEN, 2017 – 2029

- Abbildung 4:

- VOLUMEN DES FRÜHSTÜCK-CEREAL-MARKTES, METRISCHE TONNEN, INDIEN, 2017 – 2029

- Abbildung 5:

- VOLUMEN DES GEWÜRZE/SAUCEN-MARKTES, METRISCHE TONNEN, INDIEN, 2017 – 2029

- Abbildung 6:

- VOLUMEN DES SÜßWARENMARKTES, METRISCHE TONNEN, INDIEN, 2017 – 2029

- Abbildung 7:

- VOLUMEN DES MARKTES FÜR MILCH- UND MILCHALTERNATIVPRODUKTE, METRISCHE TONNEN, INDIEN, 2017 – 2029

- Abbildung 8:

- VOLUMEN DES MARKTES FÜR ÄLTERERNÄHRUNG UND MEDIZINISCHE ERNÄHRUNG, METRISCHE TONNEN, INDIEN, 2017 – 2029

- Abbildung 9:

- VOLUMEN DES MARKTES FÜR FLEISCH/GEFLÜGEL/MEERESFRÜCHTE UND FLEISCHALTERNATIVE PRODUKTE, METRISCHE TONNEN, INDIEN, 2017–2029

- Abbildung 10:

- VOLUMEN DES RTE/RTC-LEBENSMITTELMARKTS, METRISCHE TONNEN, INDIEN, 2017 – 2029

- Abbildung 11:

- VOLUMEN DES SNACKS-MARKTES, METRISCHE TONNEN, INDIEN, 2017 – 2029

- Abbildung 12:

- VOLUMEN DES MARKTES FÜR SPORT-/LEISTUNGSERNÄHRUNG, METRISCHE TONNEN, INDIEN, 2017 – 2029

- Abbildung 13:

- VOLUMEN DES TIERFUTTERMARKTS, METRISCHE TONNEN, INDIEN, 2017 – 2029

- Abbildung 14:

- VOLUMEN DES KÖRPERPFLEGE- UND KOSMETIKMARKTS, METRISCHE TONNEN, INDIEN, 2017 – 2029

- Abbildung 15:

- PRO-KOPF-VERBRAUCH VON TIERISCHEM PROTEIN, GRAMM, INDIEN, 2017 – 2029

- Abbildung 16:

- TIERISCHE PROTEIN-ROHSTOFFPRODUKTION, METRISCHE TONNE, INDIEN, 2017 - 2021

- Abbildung 17:

- VOLUMEN DES TIERISCHEN PROTEINMARKTS, TONNEN, INDIEN, 2017 – 2029

- Abbildung 18:

- WERT DES MARKTES FÜR TIERISCHES PROTEIN, USD, INDIEN, 2017 – 2029

- Abbildung 19:

- VOLUMEN DES TIERISCHEN PROTEINMARKTS NACH PROTEINTYP, METRISCHE TONNEN, INDIEN, 2017 – 2029

- Abbildung 20:

- WERT DES TIERISCHEN PROTEINMARKTS NACH PROTEINTYP, USD, INDIEN, 2017 – 2029

- Abbildung 21:

- WERTANTEIL DES MARKTES FÜR TIERISCHES PROTEIN NACH PROTEINTYP, %, INDIEN, 2017 VS 2023 VS 2029

- Abbildung 22:

- VOLUMENANTEIL DES MARKTES FÜR TIERISCHES PROTEIN NACH PROTEINTYP, %, INDIEN, 2017 VS 2023 VS 2029

- Abbildung 23:

- VOLUMEN DES KASEIN- UND KASEINATMARKTS, METRISCHE TONNEN, INDIEN, 2017 – 2029

- Abbildung 24:

- WERT DES KASEIN- UND KASEINATMARKTS, USD, INDIEN, 2017 – 2029

- Abbildung 25:

- WERTANTEIL DES KASEIN- UND KASEINATMARKTS NACH ENDVERBRAUCHER, % KASEIN UND KASEINATE, INDIEN, 2022 VS. 2029

- Abbildung 26:

- VOLUMEN DES KOLLAGENMARKTS, METRISCHE TONNEN, INDIEN, 2017 – 2029

- Abbildung 27:

- WERT DES KOLLAGENMARKTES, USD, INDIEN, 2017 – 2029

- Abbildung 28:

- WERTANTEIL DES KOLLAGENMARKTES NACH ENDVERBRAUCHER, % KOLLAGEN, INDIEN, 2022 VS 2029

- Abbildung 29:

- VOLUMEN DES EIPROTEINMARKTS, METRISCHE TONNEN, INDIEN, 2017 – 2029

- Abbildung 30:

- WERT DES EIPROTEINMARKTS, USD, INDIEN, 2017 – 2029

- Abbildung 31:

- WERTANTEIL DES EIPROTEINMARKTS NACH ENDVERBRAUCHER, % EIPROTEIN, INDIEN, 2022 VS. 2029

- Abbildung 32:

- VOLUMEN DES GELATINEMARKTES, METRISCHE TONNEN, INDIEN, 2017 – 2029

- Abbildung 33:

- WERT DES GELATINE-MARKTES, USD, INDIEN, 2017 – 2029

- Abbildung 34:

- WERTANTEIL DES GELATINE-MARKTES NACH ENDVERBRAUCHER, % GELATINE, INDIEN, 2022 VS 2029

- Abbildung 35:

- VOLUMEN DES INSEKTENPROTEINMARKTS, METRISCHE TONNEN, INDIEN, 2017 – 2029

- Abbildung 36:

- WERT DES INSEKTENPROTEINMARKTS, USD, INDIEN, 2017 – 2029

- Abbildung 37:

- WERTANTEIL DES INSEKTENPROTEINMARKTS NACH ENDVERBRAUCHER, % INSEKTENPROTEIN, INDIEN, 2022 VS 2029

- Abbildung 38:

- VOLUMEN DES MILCHPROTEINMARKTS, METRISCHE TONNEN, INDIEN, 2017 – 2029

- Abbildung 39:

- WERT DES MILCHPROTEINMARKTS, USD, INDIEN, 2017 – 2029

- Abbildung 40:

- WERTANTEIL DES MILCHPROTEINMARKTS NACH ENDVERBRAUCHER, % MILCHPROTEIN, INDIEN, 2022 VS 2029

- Abbildung 41:

- VOLUMEN DES WHEY-PROTEIN-MARKTES, METRISCHE TONNEN, INDIEN, 2017 – 2029

- Abbildung 42:

- WERT DES WHEY-PROTEIN-MARKTES, USD, INDIEN, 2017 – 2029

- Abbildung 43:

- WERTANTEIL DES WHEY-PROTEIN-MARKTES NACH ENDVERBRAUCHER, % WHEY-PROTEIN, INDIEN, 2022 VS. 2029

- Abbildung 44:

- VOLUMEN DES MARKTES ANDERES TIERISCHES PROTEIN, METRISCHE TONNEN, INDIEN, 2017 – 2029

- Abbildung 45:

- WERT DES ANDEREN TIERISCHEN PROTEINMARKTS, USD, INDIEN, 2017 – 2029

- Abbildung 46:

- WERTANTEIL DES MARKTES ANDERER TIERISCHER PROTEINE NACH ENDVERBRAUCHER, % ANDERER TIERISCHER PROTEINE, INDIEN, 2022 VS. 2029

- Abbildung 47:

- VOLUMEN DES TIERISCHEN PROTEINMARKTS NACH ENDVERBRAUCHER, METRISCHE TONNEN, INDIEN, 2017 – 2029

- Abbildung 48:

- WERT DES TIERISCHEN PROTEINMARKTS NACH ENDVERBRAUCHER, USD, INDIEN, 2017 – 2029

- Abbildung 49:

- WERTANTEIL DES MARKTES FÜR TIERISCHES PROTEIN NACH ENDVERBRAUCHER, %, INDIEN, 2017 VS. 2023 VS. 2029

- Abbildung 50:

- VOLUMENANTEIL DES MARKTES FÜR TIERISCHES PROTEIN NACH ENDVERBRAUCHER, %, INDIEN, 2017 VS 2023 VS 2029

- Abbildung 51:

- VOLUMEN DES TIERPROTEINMARKTS, TIERFUTTERMITTEL, INDIEN, 2017 – 2029

- Abbildung 52:

- WERT DES TIERPROTEINMARKTS, TIERFUTTERMITTEL, INDIEN, 2017 – 2029

- Abbildung 53:

- WERTANTEIL DES MARKTES FÜR TIERISCHES PROTEIN NACH PROTEINART, % TIERFUTTER, INDIEN, 2022 VS 2029

- Abbildung 54:

- VOLUMEN DES TIERISCHEN PROTEINMARKTS, LEBENSMITTEL UND GETRÄNKE, ENDVERBRAUCHER, METRISCHE TONNEN, INDIEN, 2017 – 2029

- Abbildung 55:

- WERT DES TIERISCHEN PROTEINMARKTS, LEBENSMITTEL UND GETRÄNKE, ENDVERBRAUCHER, USD, INDIEN, 2017 – 2029

- Abbildung 56:

- WERTANTEIL DES TIERISCHEN PROTEINMARKTS NACH LEBENSMITTEL- UND GETRÄNKE-ENDVERBRAUCHER, %, INDIEN, 2017 VS. 2023 VS. 2029

- Abbildung 57:

- VOLUMENANTEIL DES MARKTES FÜR TIERISCHES PROTEIN NACH ENDVERBRAUCHER VON LEBENSMITTELN UND GETRÄNKEN, %, INDIEN, 2017 VS 2023 VS 2029

- Abbildung 58:

- VOLUMEN DES TIERISCHEN PROTEINMARKTS, BÄCKEREI, METRISCHE TONNEN, INDIEN, 2017 – 2029

- Abbildung 59:

- WERT DES TIERISCHEN PROTEINMARKTS, BÄCKEREI, USD, INDIEN, 2017 – 2029

- Abbildung 60:

- WERTANTEIL DES MARKTES FÜR TIERISCHES PROTEIN NACH PROTEINTYP, % BÄCKEREI, INDIEN, 2022 VS 2029

- Abbildung 61:

- VOLUMEN DES TIERISCHEN PROTEINMARKTS, GETRÄNKE, METRISCHE TONNEN, INDIEN, 2017 – 2029

- Abbildung 62:

- WERT DES TIERISCHEN PROTEINMARKTS, GETRÄNKE, USD, INDIEN, 2017 – 2029

- Abbildung 63:

- WERTANTEIL DES MARKTES FÜR TIERISCHES PROTEIN NACH PROTEINART, % GETRÄNKE, INDIEN, 2022 VS 2029

- Abbildung 64:

- VOLUMEN DES TIERISCHEN PROTEINMARKTS, FRÜHSTÜCKSCEREAL, METRISCHE TONNEN, INDIEN, 2017 – 2029

- Abbildung 65:

- WERT DES MARKTES FÜR TIERISCHES PROTEIN, FRÜHSTÜCKSCEREAL, USD, INDIEN, 2017 – 2029

- Abbildung 66:

- WERTANTEIL DES MARKTES FÜR TIERISCHES PROTEIN NACH PROTEINTYP, % FRÜHSTÜCKSCEREAL, INDIEN, 2022 VS 2029

- Abbildung 67:

- VOLUMEN DES MARKTES TIERISCHES PROTEIN, GEWÜRZE/SAUCEN, METRISCHE TONNEN, INDIEN, 2017 – 2029

- Abbildung 68:

- WERT DES TIERISCHEN PROTEINMARKTS, GEWÜRZE/SAUCEN, USD, INDIEN, 2017 – 2029

- Abbildung 69:

- WERTANTEIL DES MARKTES FÜR TIERISCHES PROTEIN NACH PROTEINTYP, % GEWÜRZE/SAUCEN, INDIEN, 2022 VS 2029

- Abbildung 70:

- VOLUMEN DES TIERISCHEN PROTEINMARKTS, SÜSSWAREN, METRISCHE TONNEN, INDIEN, 2017 – 2029

- Abbildung 71:

- WERT DES TIERISCHEN PROTEINMARKTS, SÜSSWAREN, USD, INDIEN, 2017 – 2029

- Abbildung 72:

- WERTANTEIL DES MARKTES FÜR TIERISCHES PROTEIN NACH PROTEINTYP, % SÜSSWAREN, INDIEN, 2022 VS 2029

- Abbildung 73:

- VOLUMEN DES TIERISCHEN PROTEINMARKTS, MILCH- UND MILCHALTERNATIVPRODUKTE, METRISCHE TONNEN, INDIEN, 2017 – 2029

- Abbildung 74:

- WERT DES TIERISCHEN PROTEINMARKTS, MILCHPRODUKTE UND MILCHALTERNATIVPRODUKTE, USD, INDIEN, 2017 – 2029

- Abbildung 75:

- WERTANTEIL DES MARKTES FÜR TIERISCHES PROTEIN NACH PROTEINTYP, % MILCH- UND MILCHALTERNATIVPRODUKTE, INDIEN, 2022 VS 2029

- Abbildung 76:

- VOLUMEN DES TIERISCHEN PROTEINMARKTS, RTE/RTC-LEBENSMITTELPRODUKTE, METRISCHE TONNEN, INDIEN, 2017 – 2029

- Abbildung 77:

- WERT DES TIERISCHEN PROTEINMARKTS, RTE/RTC-LEBENSMITTELPRODUKTE, USD, INDIEN, 2017 – 2029

- Abbildung 78:

- WERTANTEIL DES MARKTES FÜR TIERISCHES PROTEIN NACH PROTEINTYP, % RTE/RTC-LEBENSMITTELPRODUKTE, INDIEN, 2022 VS 2029

- Abbildung 79:

- VOLUMEN DES TIERISCHEN PROTEINMARKTS, SNACKS, METRISCHE TONNEN, INDIEN, 2017 – 2029

- Abbildung 80:

- WERT DES TIERISCHEN PROTEINMARKTS, SNACKS, USD, INDIEN, 2017 – 2029

- Abbildung 81:

- WERTANTEIL DES MARKTES FÜR TIERISCHES PROTEIN NACH PROTEINTYP, % SNACKS, INDIEN, 2022 VS 2029

- Abbildung 82:

- VOLUMEN DES TIERISCHEN PROTEINMARKTS, KÖRPERPFLEGE UND KOSMETIK, INDIEN, 2017 – 2029

- Abbildung 83:

- WERT DES TIERISCHEN PROTEINMARKTS, KÖRPERPFLEGE UND KOSMETIK, INDIEN, 2017 – 2029

- Abbildung 84:

- WERTANTEIL DES TIERISCHEN PROTEINMARKTS NACH PROTEINTYP, % KÖRPERPFLEGE UND KOSMETIK, INDIEN, 2022 VS 2029

- Abbildung 85:

- VOLUMEN DES TIERISCHEN PROTEINMARKTS, ERGÄNZUNGSMITTEL ENDVERBRAUCHER, METRISCHE TONNEN, INDIEN, 2017 – 2029

- Abbildung 86:

- WERT DES MARKTES FÜR TIERISCHES PROTEIN, ERGÄNZUNGSMITTEL FÜR ENDVERBRAUCHER, USD, INDIEN, 2017 – 2029

- Abbildung 87:

- WERTANTEIL DES TIERISCHEN PROTEINMARKTS NACH ERGÄNZUNGSMITTEL-ENDVERBRAUCHER, %, INDIEN, 2017 VS 2023 VS 2029

- Abbildung 88:

- VOLUMENANTEIL DES MARKTES FÜR TIERISCHES PROTEIN NACH ERGÄNZUNGSMITTEL-ENDVERBRAUCHER, %, INDIEN, 2017 VS. 2023 VS. 2029

- Abbildung 89:

- VOLUMEN DES TIERISCHEN PROTEINMARKTS, BABYNAHRUNG UND SÄUGLINGSFORMEL, METRISCHE TONNEN, INDIEN, 2017 – 2029

- Abbildung 90:

- WERT DES TIERISCHEN PROTEINMARKTS, BABYNAHRUNG UND SÄUGLINGSFORMEL, USD, INDIEN, 2017 – 2029

- Abbildung 91:

- Wertanteil am Markt für tierisches Protein nach Proteintyp, % Babynahrung und Säuglingsnahrung, Indien, 2022 vs. 2029

- Abbildung 92:

- VOLUMEN DES TIERISCHEN PROTEINMARKTS, ERNÄHRUNG ÄLTERER UND MEDIZINISCHER ERNÄHRUNG, METRISCHE TONNEN, INDIEN, 2017 – 2029

- Abbildung 93:

- WERT DES MARKTES FÜR TIERISCHES PROTEIN, ERNÄHRUNG ÄLTERER UND MEDIZINISCHER ERNÄHRUNG, USD, INDIEN, 2017 – 2029

- Abbildung 94:

- WERTANTEIL DES MARKTES FÜR TIERISCHES PROTEIN NACH PROTEINART, % ERNÄHRUNG ÄLTERER UND MEDIZINISCHER ERNÄHRUNG, INDIEN, 2022 VS 2029

- Abbildung 95:

- VOLUMEN DES TIERISCHEN PROTEINMARKTS, SPORT-/LEISTUNGSERNÄHRUNG, METRISCHE TONNEN, INDIEN, 2017 – 2029

- Abbildung 96:

- WERT DES TIERISCHEN PROTEINMARKTS, SPORT-/LEISTUNGSERNÄHRUNG, USD, INDIEN, 2017 – 2029

- Abbildung 97:

- WERTANTEIL DES TIERISCHEN PROTEINMARKTS NACH PROTEINTYP, % SPORT-/LEISTUNGSERNÄHRUNG, INDIEN, 2022 VS 2029

- Abbildung 98:

- AKTIVSTE UNTERNEHMEN NACH ANZAHL STRATEGISCHER MASSNAHMEN, ANZAHL, INDISCHER TIERPROTEINMARKT, 2017 – 2022

- Abbildung 99:

- MEIST ANWENDETE STRATEGIEN, ANZAHL, INDIEN, 2017–2022

- Abbildung 100:

- Wertanteil der Hauptakteure, %, indischer Markt für tierisches Protein, 2021

Segmentierung der indischen Tierproteinindustrie

Kasein und Kaseinate, Kollagen, Eiprotein, Gelatine, Insektenprotein, Milchprotein und Molkenprotein werden als Segmente nach Proteintyp abgedeckt. Tierfutter, Lebensmittel und Getränke, Körperpflege und Kosmetik sowie Nahrungsergänzungsmittel werden als Segmente vom Endverbraucher abgedeckt.

- Nach Endverbrauchern blieb der FB-Sektor der größte und wird im Prognosezeitraum voraussichtlich eine durchschnittliche jährliche Wachstumsrate (CAGR) von 6,33 % nach Volumen verzeichnen. Die Nachfrage wurde vor allem von der Snackindustrie angeführt, da die Zahl der Berufstätigen zunimmt und deren Vorliebe für gesunde Mahlzeiten für unterwegs zunimmt. Etwa 70 % der Inder sind bereit, sich auf die Verbesserung ihrer allgemeinen Gesundheit und Immunität sowie den Abbau von Stress und Ängsten zu konzentrieren, indem sie einer Ernährungsumstellung Vorrang einräumen.

- Die COVID-19-Pandemie hat die Anfälligkeit des regionalen Gastronomiesektors deutlich gemacht, was die Verbraucher weiter in den Einzelhandel getrieben hat. Dieser Trend kam vor allem dem Teilsegment RTE/RTC-Lebensmittel zugute, das im Jahr 2020 ein zweistelliges Mengenwachstum von 19,60 % im Vergleich zum Vorjahr verzeichnete. Die Pandemie hat die Nachfrage nach küchenfertigen Lebensmitteln wie Tiefkühlgerichten und Pizzen weiter angekurbelt, die direkt als Ausgleich für das Auswärtsessen der Verbraucher dienen sollen. Es wird erwartet, dass die Nachfrage nach Protein aufgrund des wachsenden Konsums von verzehrfertigen Lebensmitteln im Land anhält. Daher wird erwartet, dass das RTE/RTC-Lebensmittel-Untersegment im Prognosezeitraum eine jährliche Wachstumsrate von 6,71 % verzeichnen wird.

- Das Segment Körperpflege und Kosmetik wird voraussichtlich am schnellsten wachsen und im Prognosezeitraum eine jährliche Wachstumsrate von 9,59 % verzeichnen. Der Bedarf an rein natürlichen Inhaltsstoffen im indischen Kosmetiksektor treibt den Einsatz tierischer Proteine voran. Auch die zunehmenden Funktionen von Molkenprotein, wie Hautglättung und Haarkonditionierung, steigern die Nachfrage auf dem Markt. Angesichts der steigenden Nachfrage indischer Verbraucher nach bioaktiven Inhaltsstoffen versuchen Hersteller, diese Inhaltsstoffe in den Sektor einzubeziehen.

| Proteintyp | |

| Kasein und Kaseinate | |

| Kollagen | |

| Eiprotein | |

| Gelatine | |

| Insektenprotein | |

| Milch eiweiß | |

| Molkenprotein | |

| Anderes tierisches Protein |

| Endbenutzer | ||||||||||||

| Tierfutter | ||||||||||||

| ||||||||||||

| Körperpflege und Kosmetik | ||||||||||||

|

Marktdefinition

- Endbenutzer - Der Markt für Proteinzutaten funktioniert auf B2B-Basis. Hersteller von Lebensmitteln, Getränken, Nahrungsergänzungsmitteln, Tierfutter sowie Körperpflege und Kosmetika gelten als Endverbraucher im untersuchten Markt. Vom Anwendungsbereich ausgenommen sind Hersteller, die flüssige/trockene Molke kaufen, um sie als Bindemittel oder Verdickungsmittel oder für andere Nicht-Protein-Anwendungen zu verwenden.

- Penetrationsrate - Die Penetrationsrate ist definiert als der Prozentsatz des Endbenutzer-Marktvolumens mit Proteinen angereichert am gesamten Endbenutzer-Marktvolumen.

- Durchschnittlicher Proteingehalt - Der durchschnittliche Proteingehalt ist der durchschnittliche Proteingehalt pro 100 g Produkt, das von allen im Rahmen dieses Berichts berücksichtigten Endverbraucherunternehmen hergestellt wird.

- Endbenutzer-Marktvolumen - Das Endverbrauchermarktvolumen ist das konsolidierte Volumen aller Arten und Formen von Endverbraucherprodukten im Land oder in der Region.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.