Hyperscale-Rechenzentrum Marktgröße und Marktanteil

Hyperscale-Rechenzentrum Marktanalyse von Mordor Intelligence

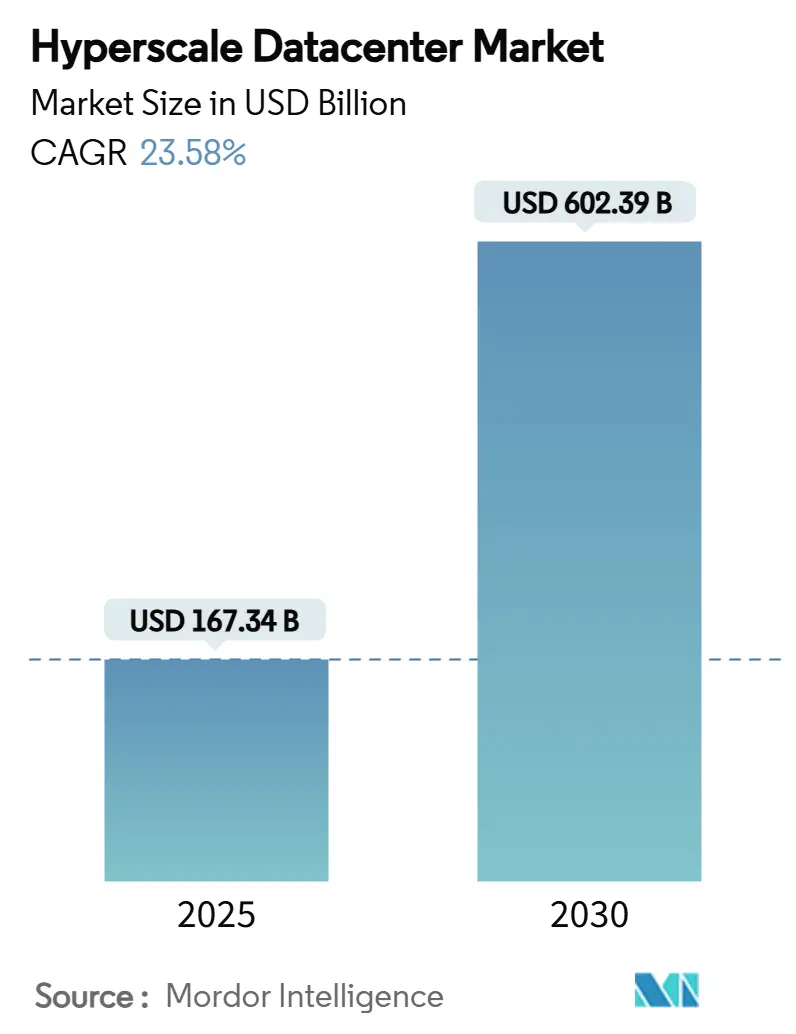

Der Hyperscale-Rechenzentrum-Markt wird auf 167,34 Milliarden USD im Jahr 2025 bewertet und soll bis 2030 602,39 Milliarden USD erreichen, was eine robuste CAGR von 23,58% widerspiegelt. Skaleneffekte, KI-zentrierte Hardware-Nachfrage und Sovereign-Cloud-Vorschriften gestalten das Anlagendesign neu, wobei GPU-Racks routinemäßig eine Leistungsdichte von 50 kW überschreiten.[1]StorageReview Staff, "Google Builds 1 MW Racks for AI Training," StorageReview, storagereview.com Beschleunigte regionale Ausbauten in Europa und Asien-Pazifik, kombiniert mit Echtzeit-Zahlungsvorschriften in wichtigen Fintech-Zentren, erhalten eine Baupipeline aufrecht, die jährlich 3 GW neuer Kapazität übersteigt. Betreiber wechseln von Luft- zu Direct-to-Chip-Flüssigkeitskühlung, während regulatorische Wärmesteuern in den Niederlanden und Singapur den Fokus auf kohlenstoffbewusste Standortwahl erhöhen. Strategische Landreserven und mehrjährige GPU-Lieferverträge sind zu entscheidenden Wettbewerbshebeln geworden, da sich Silizium-Engpässe und lange Versorgungszeiten der Versorgungsunternehmen überschneiden.

Wichtige Berichtserkenntnisse

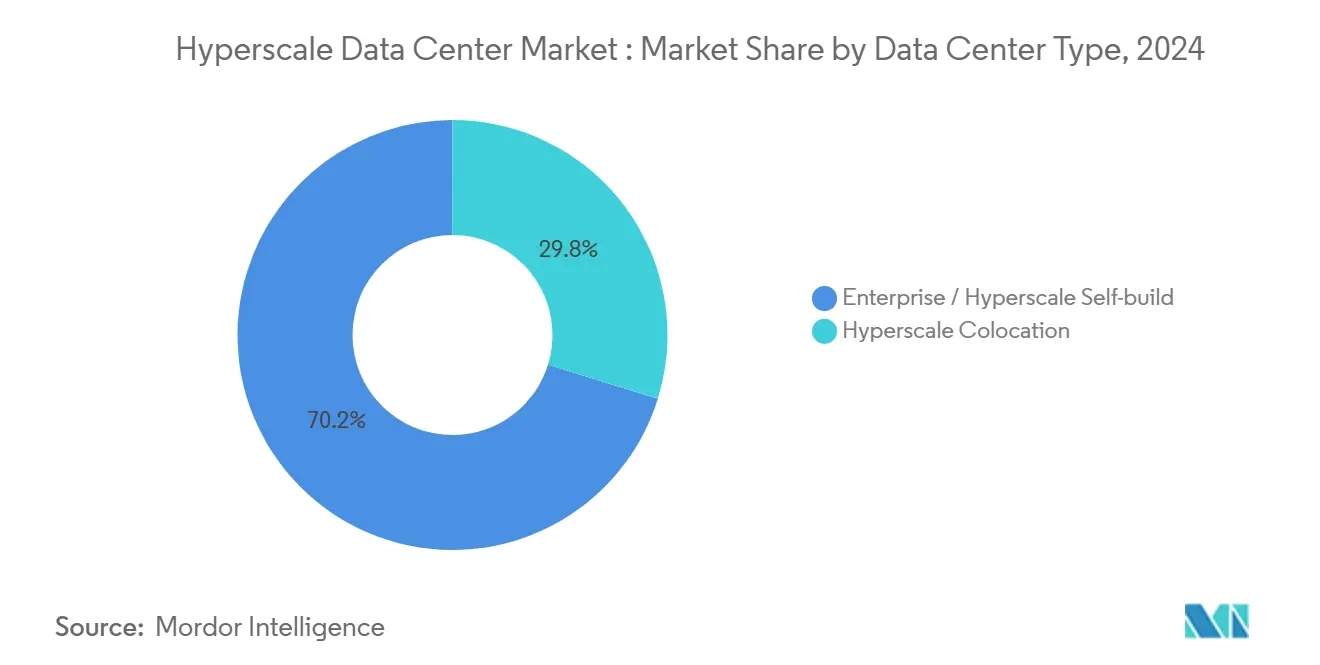

- Nach Rechenzentrum-Typ hielt Unternehmens-/Hyperscale-Eigenbau 70,2% des Hyperscale-Rechenzentrum-Marktanteils im Jahr 2024, während Hyperscale-Colocation voraussichtlich mit einer CAGR von 25,6% bis 2030 expandieren wird.

- Nach Komponenten befehligte IT-Infrastruktur 48% Umsatzanteil des Hyperscale-Rechenzentrum-Marktes im Jahr 2024, während Software & Services die schnellste CAGR von 27,1% bis 2030 verzeichnet.

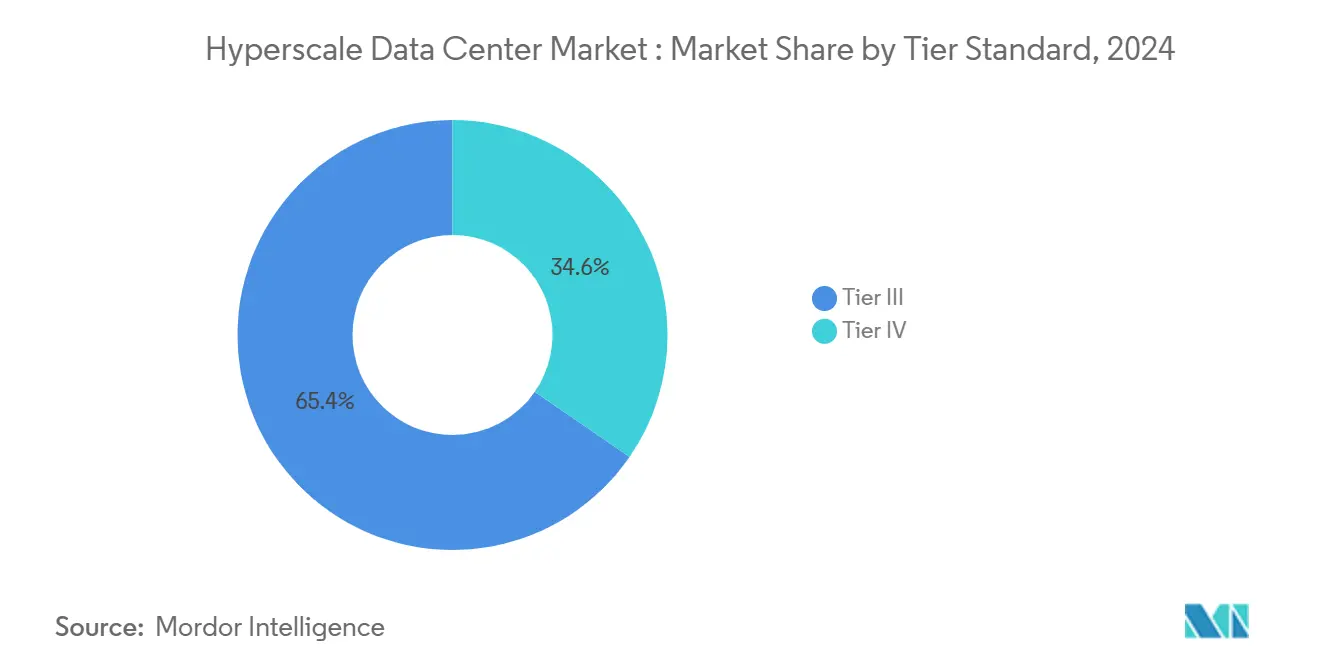

- Nach Tier machten Tier-III-Anlagen 65,4% Anteil der Hyperscale-Rechenzentrum-Marktgröße im Jahr 2024 aus, dennoch wächst Tier IV mit einer CAGR von 29,4% aufgrund der unternehmenskritischen Fintech-Nachfrage.

- Nach Endnutzer-Industrie führten Cloud-Service-Anbieter mit 75,6% Anteil im Jahr 2024; Gesundheitswesen & Biowissenschaften schreitet mit einer CAGR von 26,2% bis 2030 voran.

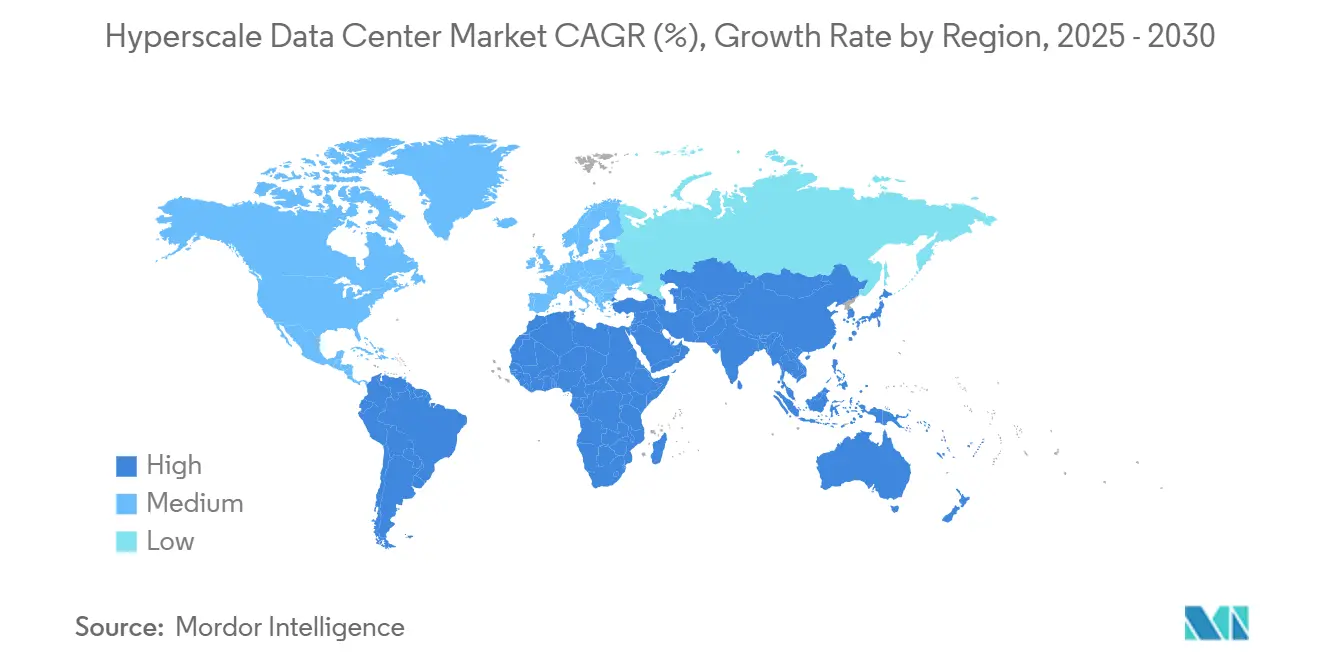

- Nach Geografie repräsentierte Nordamerika 43,3% Anteil im Jahr 2024, während Asien-Pazifik die am schnellsten wachsende Region mit einer CAGR von 29,1% bis 2030 ist.

Globale Hyperscale-Rechenzentrum Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Explodierende GPU-zentrierte KI/ML-Workloads, die mehr als 50 kW Racks in den USA & China erfordern | +8.2% | Nordamerika & China Kern, Übertragung nach Europa | Mittlerer Zeitraum (2-4 Jahre) |

| Hyperscale Cloud-Anbieter 'Sovereign Cloud'-Einführungen in Europa | +4.7% | Europa primär, Expansion nach APAC | Langer Zeitraum (≥ 4 Jahre) |

| FinTech Echtzeit-Zahlungsvorschriften beschleunigen Tier IV Nachfrage in Singapur & Indien | +3.1% | APAC Kern, mit regulatorischem Einfluss in MEA | Kurzer Zeitraum (≤ 2 Jahre) |

| 5G Edge-Core-Konsolidierung schafft regionale Hub Anforderungen in den Nordics & Ozeanien | +2.8% | Nordics & Ozeanien primär, Modellreplikation global | Mittlerer Zeitraum (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Explodierende GPU-zentrierte KI/ML-Workloads, die mehr als 50 kW Racks in den USA & China erfordern

KI-Trainingscluster gestalten Anlagenlayouts neu, wobei Google bereits 1-MW-Racks einsetzt, die +/- 400 VDC Strom ziehen. Silizium-Knappheit hat Betreiber dazu veranlasst, mehrjährige GPU-Verträge abzuschließen, was Bauzeiten und Kapitalintensität erhöht. xAIs 200.000-GPU-Campus in Memphis zeigt das Ausmaß der Transformation und zwingt Rechenzentrum-Teams dazu, Stromverteilung, Netzwerk-Fabrics und Flüssigkühlkreisläufe um Racks herum neu zu gestalten, die 160% mehr Energie verbrauchen als herkömmliche Server. Die Vereinigten Staaten und China dominieren Implementierungen dank unterstützender KI-Finanzierungsökosysteme und agiler Genehmigungsrahmen.

Hyperscale Cloud-Anbieter Sovereign-Cloud-Einführungen in Europa

Europäische Datenresidenz-Gesetze erfordern "nur-EU" operative Kontrolle, was AWS dazu führt, 7,8 Milliarden EUR (8,5 Milliarden USD) in eine deutsche Sovereign Cloud bis 2040 zu investieren.[2]Amazon Newsroom, "AWS Plans German Sovereign Cloud," About Amazon, aboutamazon.com Deutsche Telekoms 8ra-Initiative - mit dem Ziel von 10.000 Edge-Knoten - signalisiert die Absicht lokaler Marktführer, die Abhängigkeit von US-Cloud-Stacks zu verringern.[3]Deutsche Telekom AG, "8ra Edge-Cloud Initiative," telekom.com Sovereign-Modelle gehen über Compliance hinaus und fördern einheimische KI-F&E und katalysieren regionale Hardware-Lieferketten. Momentum ist bereits in Frankreich durch Oranges und Capgeminis Bleu-Plattform sichtbar, was ähnliche Anforderungen im Nahen Osten und Teilen von APAC vorwegnimmt.

FinTech Echtzeit-Zahlungsvorschriften beschleunigen Tier IV Nachfrage in Singapur & Indien

Nationale Zahlungssysteme schreiben jetzt nahezu null Ausfallzeiten vor und drängen Banken zu 99,995% belastbaren Anlagen. Singapurs MAS konsolidierte Zahlungsschemata unter einer einzigen Einheit, um Sub-Millisekunden-Verarbeitung durchzusetzen und intensiviert Tier IV-Bau um Jurong und Loyang.[4]Monetary Authority of Singapore, "MAS Sets Up New Payments Entity," mas.gov.sg Indiens Unified Payments Interface verarbeitet mehr als 100 Milliarden jährliche Transaktionen und erfordert vollständig redundante, geografisch getrennte Hallen. Finanzstrafen für Latenz-Verstöße erhöhen die Dringlichkeit, und Betreiber, die zuerst reagieren, erfassen Premium-Langzeit-Hosting-Verträge.

5G Edge-Core-Konsolidierung schafft regionale Hub-Anforderungen in den Nordics & Ozeanien

Microsofts 3,2 Milliarden USD schwedischer Bau nutzt reichlich Wasser- und Windkraft, um konsolidierte 5G-Kerne in Nordeuropa zu bedienen. TikToks Anmietung aller drei Green Mountain-Hallen in Norwegen veranschaulicht, wie Content-Anbieter auf regionale Hubs aufspringen, um paneuropäische Zielgruppen zu bedienen. Ozeanien repliziert diese Strategie, wobei Australien als Multi-Tenant-Anker für Südpazifik-Konnektivität fungiert. Das Modell reduziert Latenz und senkt gleichzeitig die verteilten Edge-Betriebskosten.

Beschränkungen-Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Wasserverbrauchsbeschränkungen für Verdunstungskühlung in Westlichen USA & Spanien | -3.4% | Westliche USA & Südeuropa primär, Expansion in wassergestresste Regionen global | Kurzer Zeitraum (≤ 2 Jahre) |

| GPU-Lieferketten-Engpässe begrenzen Rack-Level-Dichte Expansion | -4.1% | Globale Auswirkung mit Konzentration in USA & China | Mittlerer Zeitraum (2-4 Jahre) |

| Steigende Wärme-Steuern & Kohlenstoffabgaben in den Niederlanden, Singapur & Deutschland | -2.3% | Europa & Singapur primär, regulatorisches Modell breitet sich auf andere entwickelte Märkte aus | Langer Zeitraum (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Wasserverbrauchsbeschränkungen für Verdunstungskühlung in westlichen USA & Spanien

Kaliforniens Regulatoren schreiben jetzt kältemittelbasierte Systeme vor, die den Wasserverbrauch senken und die Investitionskosten um bis zu 20% erhöhen. Arizona berichtet, dass eine 1-MW-Anlage jährlich 6,75 Millionen Gallonen verbrauchen kann, was Rechenzentren neben Landwirtschaft und Wohnen unter Beobachtung stellt. Spanische Dürren lösen ähnliche Beschränkungen aus und lenken Entwickler zu Küstengrundstücken mit Entsalzungsleitungen oder Inland-Campus mit geschlossenen Flüssigkühlkreisläufen.

GPU-Lieferketten-Engpässe begrenzen Rack-Level-Dichte-Expansion

NVIDIA H100-Lieferzeiten haben sich über 12 Monate erstreckt und veranlassen Hyperscaler, mehrjährige Zuteilungen im Voraus zu bezahlen und auf AMD MI300-Beschleuniger zu diversifizieren. Die Produktion fortschrittlicher Substrate bleibt in Taiwan und Südkorea konzentriert und verstärkt das geopolitische Risiko. Graumarkt-Prämien erodieren ROI-Modelle und verzögern KI-Feature-Einführungen mit nachgelagerten Auswirkungen auf den Hyperscale-Rechenzentrum-Markt.

Segmentanalyse

Nach Rechenzentrum-Typ: Eigenbau-Dominanz trifft auf rasante Colocation-Aufnahme

Eigenbau-Betreiber machten 70,2% des Hyperscale-Rechenzentrum-Marktanteils im Jahr 2024 aus und profitieren von kapitalintensiven Programmen wie Amazons 150 Milliarden USD mehrjährigem Fahrplan. Kontrolle über Design ermöglicht maßgeschneiderte Stromzüge und proprietäre Netzwerk-Fabrics, die auf KI-Cluster abgestimmt sind. Dennoch wird Hyperscale-Colocation eine CAGR von 25,6% liefern und die Eigentumsschere verkleinern, da Time-to-Market die Anlagenkontrolle in neuen Regionen übertrumpft.

Colocation-Anbieter sichern Land und Strom im Voraus, um modulare Suiten mit 12-monatigen Lieferzeiten anzubieten und die Belegungsrampe für Cloud-Einsteiger zu komprimieren. Vantages 9,2 Milliarden USD Eigenkapitalerhöhung untermauert diese Expansion und zeigt Private-Equity-Appetit auf wiederkehrende Einnahmen, die an langfristige Hyperscale-Verträge gebunden sind. Da mehr Sovereign-Cloud-Deals lokale Partner vorschreiben, gewinnt Colocation strategische Relevanz in Schwellenmärkten.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtkauf verfügbar

Nach Komponenten: Hardware-Primat inmitten Software-geführter Effizienzen

Das Segment generierte 48% der Hyperscale-Rechenzentrum-Marktgröße aus IT-Infrastruktur-Käufen im Jahr 2024, wobei GPUs, DDR5-Speicher und NVMe-Storage den Wallet-Anteil antreiben. Elektrische Backup-Systeme wie 30-MW-Lithium-Ionen-Farmen sind jetzt in Standard-Stücklisten enthalten. Software & Services steigt mit 27,1% CAGR und spiegelt die Nachfrage nach KI-gesteuerter Ressourcenorchestrierung wider, die Strom- und Rack-Dichte-Gewinne erzielt.

Sicherheits-Stacks, die in Zero-Trust-Frameworks integriert sind, übertreffen Baseline-Monitoring-Tools, da Multi-Tenant-KI-Workloads Risikoprofile erhöhen. Über den Prognosezeitraum wird automatisierte Workload-Platzierung voraussichtlich 8-10 GW neuer Bauten durch Maximierung bestehender Nutzung verschieben - was eine Verschiebung von Brute-Force-Expansion zu intelligentem Kapazitätsmanagement unterstreicht.

Nach Tier: Tier IV gewinnt Momentum bei unternehmenskritischen Anwendungsfällen

Tier III dominiert weiterhin mit 65,4% Anteil und bildet das Rückgrat des Hyperscale-Rechenzentrum-Marktes. Replizierbare 60-MW-Blaupausen mit N+1-Topologien minimieren Baurisiken und ermöglichen Sub-8-Millionen-USD-pro-MW-Baukosten weltweit. Dennoch wird Tier IV-Kapazität voraussichtlich mit 29,4% CAGR steigen, da Fintech- und Gesundheitswesen-Workloads von Legacy-Mainframes migrieren.

Institutionen, die sofortige Abwicklung oder hochfrequente Genomanalyse verfolgen, können die 95 Minuten jährliche Ausfallzeit, die unter Tier III erlaubt ist, nicht tolerieren. Folglich integrieren Betreiber 2N-Architektur, fehlertolerante Verteilung und aktiv-aktive Kühlkreisläufe, obwohl die Betriebskosten um 15-18% steigen. Diese architektonische Prämie wird durch höhere Vertragsraten und niedrige Abwanderung ausgeglichen und verankert vorhersagbare Cashflows für Eigentümer.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtkauf verfügbar

Nach Endnutzer-Industrie: Gesundheitswesen-Surge fordert Cloud-Anbieter-Hegemonie heraus

Cloud-Service-Anbieter repräsentieren noch 75,6% der Nachfrage von 2024 und nutzen globale Verfügbarkeitszonen für Plattformkonsistenz. Das Wachstum neigt sich jedoch zu spezialisierten Branchen. Gesundheitswesen & Biowissenschaften schreitet mit 26,2% CAGR voran, da HIPAA- und GDPR-Ausnahmen die Anmietung dedizierter Infrastruktur beschleunigen.

Genomsequenzierungs-Projekte, Radiologie-KI und Telechirurgie-Streams erfordern lokale Datenresidenz und Sub-50-ms-Latenz, Faktoren, die besser von regional verteilten Hyperscale-Campus bedient werden als von entfernten Mega-Hubs. Parallele Anstiege in öffentlichen und Verteidigungssektoren, angetrieben durch FedRAMP-Modernisierung, erweitern die adressierbare Basis über die traditionelle Cloud-Kohorte hinaus.

Geografieanalyse

Nordamerika generierte den größten regionalen Umsatz und machte 43,3% des Hyperscale-Rechenzentrum-Marktes im Jahr 2024 aus. Virginias "Data Center Alley" allein klärte letztes Jahr 2 GW neue Umspannwerk-Anfragen, dennoch lenkt Netzüberlastung jetzt die Nachfrage nach Ohio, Pennsylvania und North Carolina, wo Amazon 30 Milliarden USD in mehrere KI-bereite Campus injiziert. Versorgungsanbindungszeitpläne, die sich bis zu sieben Jahre erstrecken, veranlassen inter-regionale Diversitätsstrategien und erneuerbare Stromkaufverträge, die Kohlenstoff-Exposition absichern.

Asien-Pazifik ist der klare Wachstumsmotor mit prognostizierten 29,1% CAGR. Japan verankert Investitionen auf der Grundlage von AWS' 2,26 Billionen JPY (15,1 Milliarden USD) Expansion, während Oracle und NTT Kapazität hinzufügen, um inländische KI- und Gaming-Workloads zu erfüllen. Indiens Steueranreize und Digital-Public-Goods-Rahmen treiben landesweite Hyperscale-Korridore von Mumbai bis Hyderabad voran. Singapur öffnete trotz eines temporären Moratoriums seine Genehmigungen unter einer Nachhaltigkeits-Scorecard wieder und erschließt frische Tier IV-Pipeline zur Bedienung von ASEAN-Fintech-Flows.

Europa genießt stetige Zuflüsse, unterstützt durch Souveränitäts-Vorschriften und nordische erneuerbare Energien. Brookfields 10 Milliarden USD schwedischer Campus und Googles 600 Millionen EUR (650 Millionen USD) norwegischer Bau veranschaulichen, wie kühle Klimate und grüne Netze die operative PUE unter 1,15 senken. Wärmesteuern in den Niederlanden und Stromkappen um Dublin schaffen Angebotsdisziplin und stupsen Betreiber zu kontinentalen Tier-zwei-Städten. Zukünftiges Wachstum hängt von der Harmonisierung von Umweltbeschränkungen mit den Cloud-Adoptions-Zielen des Digital Decade ab.

Wettbewerbslandschaft

Die Top-Fünf-Anbieter - Amazon, Microsoft, Google, Meta und Alibaba - kontrollieren etwa 60% der installierten Hyperscale-Megawatt und erzielen erhebliche Skaleneffekte sowohl im Design als auch in der Beschaffung. Ihre vertikal integrierten Modelle bündeln IaaS, PaaS und Colocation, verwischen traditionelle Grenzen und üben Preisdruck auf eigenständige Hosts aus. Dennoch nutzen regionale Spezialisten wie Green Mountain, atNorth und ST Telemedia lokale Anreize, erneuerbare Garantien und Nahkühlung, um Sovereign-Cloud- und Edge-Workloads zu gewinnen.

Technologie-Differenzierung beschleunigt sich. Googles Immersion und Direct-to-Chip-Kühlung für 1-MW-Racks gewährt ein 30% Energieeffizienz-Delta gegenüber Legacy-luftgekühlten Peers. Microsoft investiert in kleine modulare Reaktor-PPAs, um langfristige kohlenstofffreie Grundlast zu sichern, ein strategischer Schritt zum Schutz vor volatilen Energiemärkten. Gerätehersteller reagieren mit integrierten Flüssigkeitsverteilern und 800-G-Switch-Fabrics und helfen Betreibern, sich in Richtung 100-kW-pro-Rack-Dichten zu bewegen, ohne Grundflächen-Inflation.

Kapitalbildung bleibt lebhaft. Private-Equity-Häuser und Infrastrukturfonds rotieren von stabilisierten Telekom-Türmen in Hyperscale-Pipelines, angelockt von 20-jährigen Triple-Net-Verträgen und indexgebundenen Eskalatoren. Vantage, DigitalBridge und Brookfield führen mehrere Milliarden-Dollar-Erhöhungen an, die für Brownfield-Expansion und Greenfield-Megacampus in Europa und Nordamerika vorgesehen sind. Unterdessen treibt geopolitisches Risikomanagement ein Zwei-Lieferketten-Modell voran, wobei US- und chinesische Hyperscaler parallele Anbieter kultivieren, um Exportkontroll-Unsicherheit zu mildern.

Hyperscale-Rechenzentrum Industrieführer

-

Digital Realty Trust, Inc.

-

Equinix, Inc.

-

Amazon Web Services, Inc.

-

NTT Ltd.

-

CyrusOne Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Industrieentwicklungen

- Juni 2025: Amazon kündigte 10 Milliarden USD Investition in Rechenzentren in North Carolina an, um KI-Infrastruktur zu erweitern, 500 hochqualifizierte Arbeitsplätze zu schaffen und einen Südost-KI-Hub zu etablieren.

- Juni 2025: Brookfield Asset Management verpflichtete sich zu 10 Milliarden USD für die Entwicklung von KI-Rechenzentrum-Infrastruktur in Schweden über 10-15 Jahre, einschließlich einer 750-MW-Anlage in Strängnäs.

- Juni 2025: Amazon enthüllte Pläne, 20 Milliarden AU$ (13,2 Milliarden USD) in australische Rechenzentrum-Infrastruktur von 2025-2029 zu investieren, was die größte Technologie-Investition des Landes markiert.

- Mai 2025: BSO stellte DataOne vor, Europas erstes Gigascale-KI-Hosting-Rechenzentrum in Frankreich, das von 15 MW auf 400 MW bis 2028 expandiert.

Globaler Hyperscale-Rechenzentrum Berichtsumfang

Ein Rechenzentrum kann Hunderte von physischen Servern und mehrere Tausend virtuelle Maschinen unterstützen. Eine Hyperscale-Anlage ist darauf ausgelegt, Tausende von physischen Servern mit Millionen von virtuellen Maschinen zu unterstützen. Diese Rechenzentren bieten robuste, skalierbare Anwendungen und ein Portfolio von Dienstleistungen für Einzelverbraucher und Unternehmen. Da Hyperscale-Computing für Cloud- und Big-Data-Speicherung immer notwendiger wird, ist der Markt bereit, robustes Wachstum zu verzeichnen.

Faktoren, die die Entwicklung von Hyperscale-Rechenzentren antreiben und herausfordern, wurden als Teil der Studie analysiert.

Wichtige Hyperscale-Rechenzentrum-Anbieter, insbesondere FAMG, werden in der Studie detailliert diskutiert. Der Bericht deckt auch ab, wie der jüngste Ausbruch der Pandemie die Geschäftstätigkeiten der Unternehmen insgesamt und in Bezug auf Rechenzentrum-Planung und -Bauaktivitäten beeinflusst hat.

Die Marktgrößen und Prognosen werden in Form von Werten (USD Milliarden) für alle oben genannten Segmente bereitgestellt.

| Unternehmens- / Hyperscale-Eigenbau |

| Hyperscale-Colocation |

| IT-Infrastruktur |

| Elektrische Infrastruktur |

| Mechanische und Kühlungsinfrastruktur |

| Software und Services |

| Tier III |

| Tier IV |

| Cloud-Service-Anbieter |

| BFSI |

| Soziale Medien und digitale Inhalte |

| Gesundheitswesen und Biowissenschaften |

| Regierung und öffentlicher Sektor |

| Andere Endnutzer-Industrien |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Vereinigtes Königreich |

| Deutschland | |

| Niederlande | |

| Frankreich | |

| Irland | |

| Übriges Europa | |

| Asien-Pazifik | China |

| Indien | |

| Singapur | |

| Japan | |

| Australien | |

| Indonesien | |

| Übriges Asien-Pazifik | |

| Südamerika | Brasilien |

| Chile | |

| Übriges Südamerika | |

| Naher Osten | Vereinigte Arabische Emirate |

| Saudi-Arabien | |

| Türkei | |

| Übriger Naher Osten | |

| Afrika | Südafrika |

| Nigeria | |

| Übriges Afrika |

| Nach Rechenzentrum-Typ | Unternehmens- / Hyperscale-Eigenbau | |

| Hyperscale-Colocation | ||

| Nach Komponenten | IT-Infrastruktur | |

| Elektrische Infrastruktur | ||

| Mechanische und Kühlungsinfrastruktur | ||

| Software und Services | ||

| Nach Tier-Standard | Tier III | |

| Tier IV | ||

| Nach Endnutzer-Industrie | Cloud-Service-Anbieter | |

| BFSI | ||

| Soziale Medien und digitale Inhalte | ||

| Gesundheitswesen und Biowissenschaften | ||

| Regierung und öffentlicher Sektor | ||

| Andere Endnutzer-Industrien | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Vereinigtes Königreich | |

| Deutschland | ||

| Niederlande | ||

| Frankreich | ||

| Irland | ||

| Übriges Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Singapur | ||

| Japan | ||

| Australien | ||

| Indonesien | ||

| Übriges Asien-Pazifik | ||

| Südamerika | Brasilien | |

| Chile | ||

| Übriges Südamerika | ||

| Naher Osten | Vereinigte Arabische Emirate | |

| Saudi-Arabien | ||

| Türkei | ||

| Übriger Naher Osten | ||

| Afrika | Südafrika | |

| Nigeria | ||

| Übriges Afrika | ||

Im Bericht beantwortete Schlüsselfragen

Wie groß ist der aktuelle Hyperscale-Rechenzentrum-Markt?

Der Hyperscale-Rechenzentrum-Markt wird auf 167,34 Milliarden USD im Jahr 2025 bewertet.

Wie schnell wird der Hyperscale-Rechenzentrum-Markt voraussichtlich wachsen?

Er wird voraussichtlich eine CAGR von 23,58% verzeichnen und bis 2030 602,39 Milliarden USD erreichen.

Welche Region wächst am schnellsten bei Hyperscale-Rechenzentren?

Asien-Pazifik wird voraussichtlich mit einer CAGR von 29,1% bis 2030 wachsen, angetrieben von japanischen, indischen und australischen Ausbauten.

Warum gewinnen Tier IV-Anlagen an Zugkraft?

FinTech-Echtzeit-Zahlungsvorschriften und strenge Gesundheitswesen-Uptime-Anforderungen erfordern 99,995% Verfügbarkeit und erhöhen Tier IV-Investitionen.

Welche Kühltechnologien werden Standard für KI-Workloads?

Direct-to-Chip-Flüssigkühlung und Immersionssysteme ersetzen Luftkühlung, um Racks zu handhaben, die eine Leistungsdichte von 50 kW überschreiten.

Wie beeinflussen Sovereign-Cloud-Vorschriften Bau-Entscheidungen?

Sie zwingen Hyperscaler, dedizierte, lokal besetzte Anlagen innerhalb der Zieljurisdiktionen zu errichten, insbesondere in ganz Europa.

Seite zuletzt aktualisiert am:

.webp)