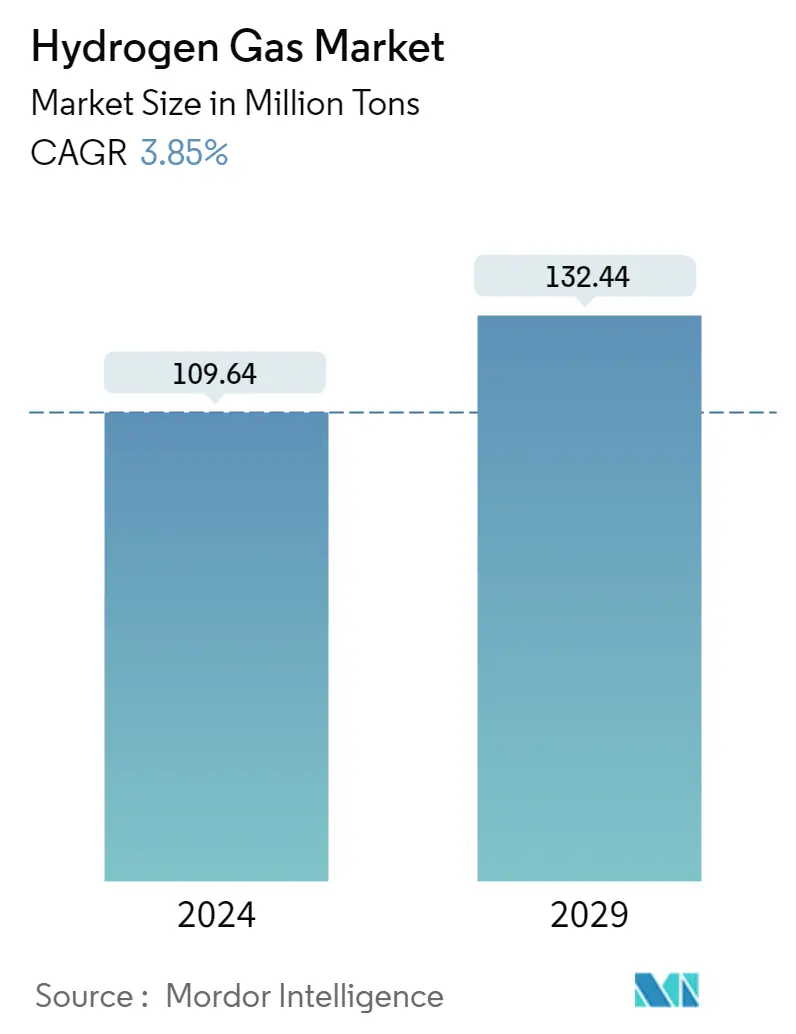

Größe des Wasserstoffgasmarktes

| Studienzeitraum | 2019 - 2029 |

| Marktvolumen (2024) | 109.64 Millionen Tonnen |

| Marktvolumen (2029) | 132.44 Millionen Tonnen |

| CAGR(2024 - 2029) | 3.85 % |

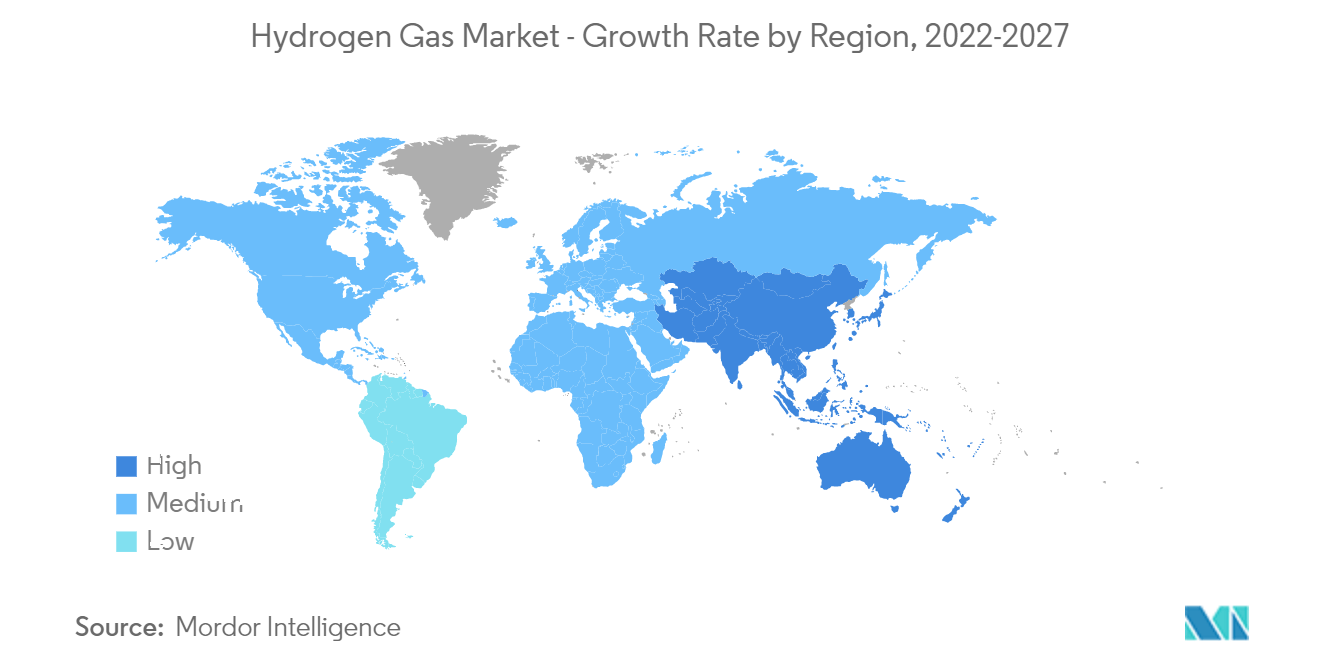

| Schnellstwachsender Markt | Asien-Pazifik |

| Größter Markt | Nordamerika |

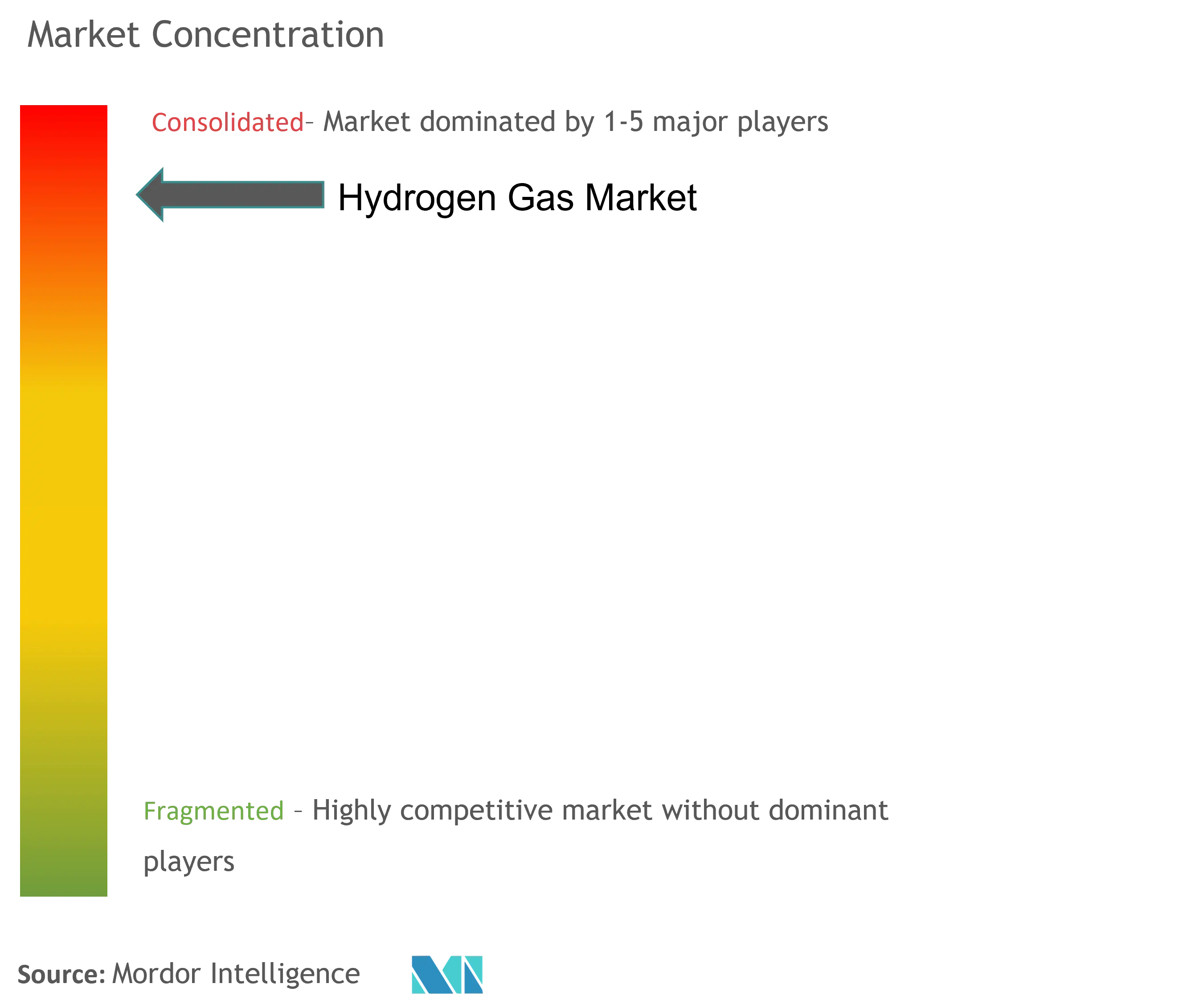

| Marktkonzentration | Hoch |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für Wasserstoffgas

Die Größe des Wasserstoffgasmarktes wird im Jahr 2024 auf 109,64 Millionen Tonnen geschätzt und soll bis 2029 132,44 Millionen Tonnen erreichen, was einem jährlichen Wachstum von 3,85 % im Prognosezeitraum (2024–2029) entspricht.

Die COVID-19-Pandemie wirkte sich im Jahr 2020 negativ auf den Markt aus. Aufgrund der mit der Pandemie verbundenen Einschränkungen ging die Wasserstoffgasproduktion deutlich zurück. Aufgrund der Lockerung der Vorschriften und der Verbesserung der Pandemiesituation ist sie im Jahr 2021 jedoch leicht gestiegen.

- Mittelfristig dürften die steigende Nachfrage aus der chemischen Industrie und der zunehmende Einsatz von Wasserstoff in Raffinerien die treibenden Faktoren für den untersuchten Markt sein.

- Auf der anderen Seite dürften die hohen Produktionskosten von blauem und grünem Wasserstoff sowie die gestiegenen Transport- und Speicherkosten das Marktwachstum bremsen.

- Die verstärkte Nutzung des Weltraums und der Luftfahrt, die steigende Nachfrage nach Brennstoffzellen-Elektrofahrzeugen und die Bereitschaft der Industrie für Wasserstoff in einer kohlenstoffarmen Wirtschaft dürften im Prognosezeitraum als Chance für den Markt dienen.

- Der asiatisch-pazifische Raum dominiert den Markt für Wasserstoffgas und wird aufgrund der massiven Nachfrage aus China und Indien voraussichtlich auch weiterhin dominieren.

Markttrends für Wasserstoffgas

Ammoniakproduktion soll die Marktnachfrage dominieren

- Ammoniak ist eine der führenden Chemikalien, die weltweit produziert werden. Bei der industriellen Herstellung von Ammoniak kommt das Haber-Bosch-Verfahren, auch abiotische oder künstliche oder industrielle Stickstofffixierung genannt, zum Einsatz.

- Das Haber-Bosch-Verfahren, das Anfang des 20. Jahrhunderts von Fritz Haber und Carl Bosch entwickelt wurde, ist das am häufigsten verwendete industrielle Verfahren zur Herstellung von Ammoniak durch Assimilation mit Wasserstoff. Der Prozess beinhaltet eine chemische Reaktion zwischen atmosphärischem Stickstoff und Wasserstoff in Gegenwart eines metallbasierten Katalysators wie Uran, Osmium usw. bei hoher Temperatur und hohem Druck.

- Der im Haber-Bosch-Prozess verwendete Wasserstoff wird typischerweise aus fossilen Brennstoffen gewonnen. Die am weitesten verbreitete Technik zur Gewinnung von Wasserstoff ist die Reaktion von Erdgasrohstoffen mit Dampf in einer Dampfreformierungsanlage zur Gewinnung von Wasserstoff. Wasserstoff wird auch durch das Cracken von Rohölfraktionen oder die teilweise Oxidation von Kohle hergestellt.

- Aufgrund der Komplexität der Speicherung und des Transports von Wasserstoffgas bestehen Ammoniak- und Düngemittelproduktionsanlagen normalerweise aus integrierten Wasserstofferzeugungseinheiten (HGUs) (dh Reformern), die mit fossilen Brennstoffen wie Erdgas und anderen gespeist werden.

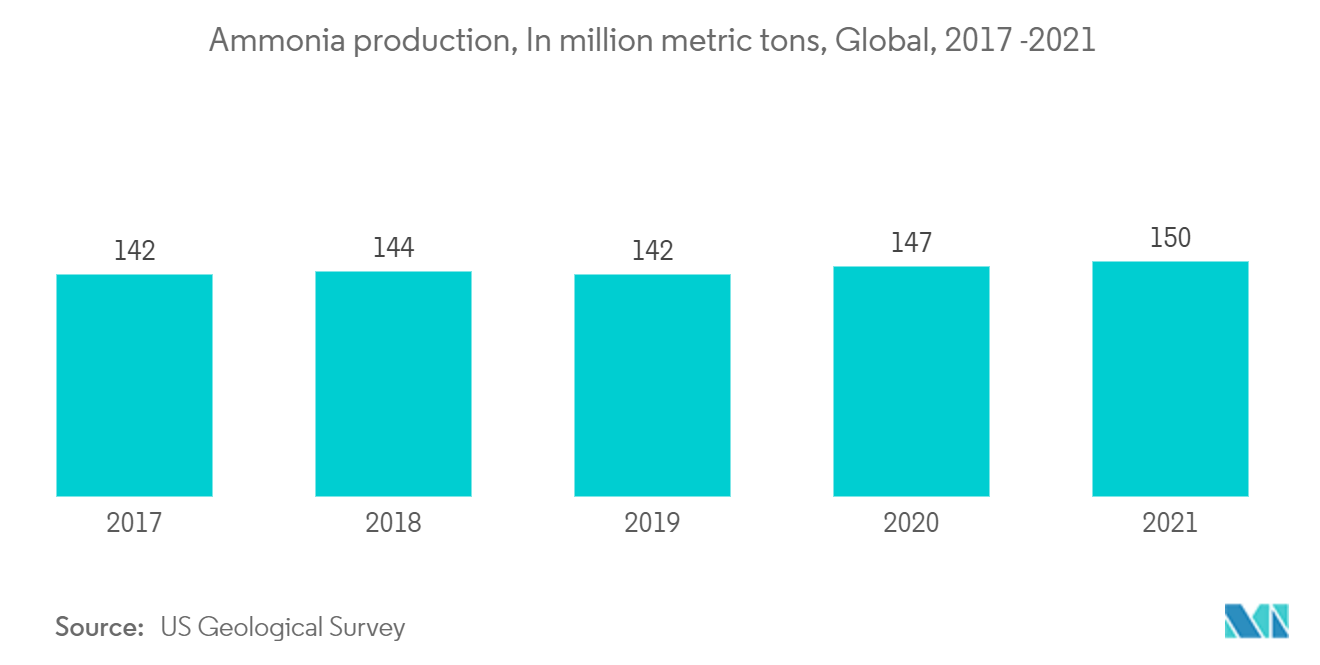

- Im Jahr 2021 betrug die weltweite Ammoniakproduktion rund 150 Millionen Tonnen, was einer Steigerung von etwa 2 % gegenüber dem Vorjahr entspricht.

- Ostasien hatte im Jahr 2021 mit rund 64,6 Millionen Tonnen die höchste Ammoniakproduktion. China ist weltweit der größte Ammoniakproduzent und produziert im Jahr 2021 rund 39 Millionen Tonnen.

- Nach Angaben des US Geological Survey sind die Vereinigten Staaten einer der größten Ammoniakproduzenten und produzieren 14 Millionen Tonnen in 35 Anlagen von 16 Unternehmen.

- Die Agrarindustrie ist mit einem geschätzten Anteil von 80 % am Ammoniakmarkt der Haupttreiber des steigenden Ammoniakverbrauchs in Düngemitteln. Südostasien ist der größte Düngemittelverbraucher im asiatisch-pazifischen Raum, wobei China im Jahr 2021 einen Anteil von 42,5 % am Düngemittelmarkt im asiatisch-pazifischen Raum ausmacht industrielle Stickstofffixierungsanwendungen.

- Im Juli 2022 begann das brasilianische Unternehmen Unigel mit dem Bau der weltweit bedeutendsten integrierten Anlage für grünen Wasserstoff und Ammoniak im Industriekomplex Camaçari. Die Anlage wird zunächst über eine Produktionskapazität von 10.000 Tonnen grünem Wasserstoff pro Jahr und 60.000 Tonnen grünem Ammoniak pro Jahr verfügen. Das rund 120 Millionen US-Dollar teure Projekt soll bis Ende 2023 in Betrieb gehen.

- Daher wird erwartet, dass die oben genannten Faktoren den Markt in den kommenden Jahren erheblich beeinflussen werden.

Asien-Pazifik-Region wird den Markt dominieren

- Im asiatisch-pazifischen Raum besteht ein enormer Bedarf an Wasserstoffgas. Es wird geschätzt, dass es sich um die am schnellsten wachsende Region handelt und mit einem Anteil von mehr als 45 % an der Gesamtnachfrage nach Wasserstoffgas weiterhin die dominierende Position im weltweiten Wasserstoffgas einnimmt.

- Im asiatisch-pazifischen Raum gehören China und Indien zu den größten Ländern der Welt mit der höchsten Nachfrage, wobei China aufgrund verschiedener Projekte in den Ländern den Weltmarkt für Wasserstoffgas dominiert.

- Im März 2022 veröffentlichte die chinesische Regierung den ersten langfristigen Wasserstoffplan des Landes für den Zeitraum 2021–2035. Das Programm konzentriert sich auf einen schrittweisen Ansatz zur Entwicklung einer heimischen Wasserstoffindustrie und zur Beherrschung von Technologien und Fertigungskapazitäten.

- Das Industrieclusterprojekt Wasserstoff-Energieausrüstung in der Wirtschafts- und Technologieentwicklungszone Handan soll Wasserstoff mithilfe von Onshore-Wind- und Elektrolyseprozessen erzeugen. Das Projekt soll voraussichtlich im Jahr 2026 ans Netz gehen und der erzeugte Wasserstoff in der Mobilitäts- und Haushaltsheizungsbranche eingesetzt werden.

- Das Zhangjiakou Yangyuan Jingxi New Energy Base Project wird Wasserstoff mithilfe verschiedener erneuerbarer Quellen und Elektrolyseverfahren erzeugen. Das Projekt soll voraussichtlich im Jahr 2024 online gehen.

- Im Februar 2022 kündigte die indische Regierung eine neue Politik für grünen Wasserstoff an. Die Politik soll der Regierung helfen, ihre Klimaziele zu erreichen und Indien zu einem Zentrum für grünen Wasserstoff zu machen, indem das Produktionsziel von 5 Millionen Tonnen grünem Wasserstoff bis 2030 erreicht wird.

- Nach Angaben des Ministeriums für neue und erneuerbare Energien wird Indien in den nächsten fünf bis sieben Jahren 200 Millionen US-Dollar ausgeben, um den Einsatz von kohlenstoffarmem Wasserstoff zu fördern. Darüber hinaus forderte die Regierung ihre staatlichen Öl- und Gasunternehmen auf, in den nächsten Jahren sieben Wasserstoff-Pilotanlagen zu errichten.

- Darüber hinaus stehen die Ammoniakproduktion und -nachfrage in China und Indien weltweit an der Spitze und treiben letztendlich den Wasserstoffgasmarkt in diesen Ländern voran.

- Alle oben genannten Faktoren dürften im Prognosezeitraum zu einem Wachstum des Wasserstoffmarktes in der Region führen.

Überblick über die Wasserstoffgasindustrie

Der Wasserstoffgasmarkt ist konsolidiert, wobei große Akteure einen erheblichen Anteil an der Marktnachfrage haben. Zu den Hauptakteuren auf dem Markt gehören (nicht in einer bestimmten Reihenfolge) unter anderem Air Liquide, Linde plc, Air Products and Chemicals, Inc, Aditya Birla Chemicals und Messer SE Co. KGaA.

Marktführer für Wasserstoffgas

-

Air Liquide

-

Linde plc

-

Air Products and Chemicals, Inc

-

Aditya Birla Chemicals

-

Messer SE & Co. KGaA

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Neuigkeiten zum Wasserstoffgasmarkt

- Juli 2022 Air Products und VPI (ein Stromerzeugerunternehmen) unterzeichneten eine gemeinsame Entwicklungsvereinbarung für den Betrieb des Humber Hydrogen Hub oder H3, der die Entwicklung einer 800-MW-Produktionsanlage für kohlenstoffarmen Wasserstoff in Immingham, Vereinigtes Königreich, zum Ziel hat.

- Juni 2022 BASF und Shell bewerten und reduzieren das Risiko der Puristar R0-20- und Sorbead-Adsorptionstechnologie von BASF für die Produktion von grünem Wasserstoff. Die beiden Technologien werden den Produktwasserstoffstrom aus dem Wasserelektrolyseprozess reinigen und entwässern, der zur Verflüssigung und zum Transport verwendet werden kann.

- Juni 2022 Equinor und SSE Thermal übernehmen gemeinsam Triton Power durch den Kauf des Unternehmens von Energy Capital Partners (ECP), um zur Dekarbonisierung im Vereinigten Königreich beizutragen. Der Kauf umfasst das Kraftwerk Saltend, ein konventionelles Gas- und Dampfturbinenkraftwerk (CCGT), das Erdgas als Ausgangsmaterial nutzt und eine installierte Leistung von 1,2 GW hat. Equinor und SSE Thermal bereiten die Anlage auf den Einsatz von bis zu 30 % Wasserstoff ab 2027 vor, mit dem Ziel, den Betrieb zu 100 % mit Wasserstoff zu betreiben.

Wasserstoffgas-Marktbericht – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK

4.1 Treiber

4.1.1 Steigende Nachfrage aus der chemischen Industrie

4.1.2 Ausweitung der Nutzung von Wasserstoff in Raffinerien

4.2 Einschränkungen

4.2.1 Hohe Produktionskosten für blauen und grünen Wasserstoff

4.2.2 Hohe Transport- und Lagerkosten

4.3 Analyse der Branchenwertschöpfungskette

4.4 Porters Fünf-Kräfte-Analyse

4.4.1 Verhandlungsmacht der Lieferanten

4.4.2 Verhandlungsmacht der Verbraucher

4.4.3 Bedrohung durch neue Marktteilnehmer

4.4.4 Bedrohung durch Ersatzprodukte und -dienstleistungen

4.4.5 Grad des Wettbewerbs

5. MARKTSEGMENTIERUNG (Marktgröße im Volumen)

5.1 Verteilung

5.1.1 Pipelines

5.1.2 Hochdruckschlauchanhänger

5.1.3 Zylinder

5.2 Anwendung

5.2.1 Ammoniak

5.2.2 Methanol

5.2.3 Verfeinerung

5.2.4 Direktreduziertes Eisen (DRI)

5.2.5 Brennstoffzellenfahrzeuge (FCV)

5.2.6 Andere Anwendungen

5.3 Erdkunde

5.3.1 Asien-Pazifik

5.3.1.1 China

5.3.1.2 Indien

5.3.1.3 Japan

5.3.1.4 Südkorea

5.3.1.5 Rest des asiatisch-pazifischen Raums

5.3.2 Nordamerika

5.3.2.1 Vereinigte Staaten

5.3.2.2 Kanada

5.3.2.3 Mexiko

5.3.3 Europa

5.3.3.1 Deutschland

5.3.3.2 Großbritannien

5.3.3.3 Italien

5.3.3.4 Frankreich

5.3.3.5 Rest von Europa

5.3.4 Südamerika

5.3.4.1 Brasilien

5.3.4.2 Argentinien

5.3.4.3 Rest von Südamerika

5.3.5 Naher Osten und Afrika

5.3.5.1 Saudi-Arabien

5.3.5.2 Südafrika

5.3.5.3 Rest des Nahen Ostens und Afrikas

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Fusionen und Übernahmen, Joint Ventures, Kooperationen und Vereinbarungen

6.2 Marktanteil (%)**/Ranking-Analyse

6.3 Von führenden Spielern übernommene Strategien

6.4 Firmenprofile

6.4.1 Aditya Birla Chemicals

6.4.2 Air Liquide

6.4.3 Air Products and Chemicals, Inc

6.4.4 BASF SE

6.4.5 Equinor ASA

6.4.6 Gujarat Alkalies and Chemicals Limited

6.4.7 Gulf Cryo

6.4.8 Linde plc

6.4.9 Lords Chloro Alkali Limited

6.4.10 Matheson Tri-Gas Inc.

6.4.11 Messer SE & Co. KGaA

6.4.12 PAO NOVATEK

6.4.13 TAIYO NIPPON SANSO CORPORATION

6.4.14 Universal Industrial Gases Inc.

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

7.1 Verstärkte Akzeptanz in der Weltraumforschung und der Luftfahrtindustrie

7.2 Steigende Nachfrage nach Brennstoffzellen-Elektrofahrzeugen

7.3 Bereitschaft der Industrie für Wasserstoff in einer kohlenstoffarmen Wirtschaft

Segmentierung der Wasserstoffgasindustrie

Wasserstoffgas ist ein sauberer, brennender und effizienter Brennstoff, der in Raffinierungsprozessen und bei der Herstellung vieler Chemikalien wie Ammoniak und Methanol verwendet wird. Wasserstoffgas entsteht durch Dampfreformierung von Methan, Kohlevergasung und Wasserelektrolyse. Der Wasserstoffgasmarkt ist nach Verteilung, Anwendung und Geografie segmentiert. Durch den Vertrieb ist der Markt in Pipelines, Hochdruckrohranhänger und Zylinder unterteilt. Je nach Anwendung ist der Markt in Ammoniak, Methanol, Raffination, direkt reduziertes Eisen (DRI), Brennstoffzellenfahrzeuge (FCV) und andere Anwendungen unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Wasserstoffgasmarkt in 15 Ländern in den wichtigsten Regionen. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Volumens (Kilotonnen) erstellt.

| Verteilung | ||

| ||

| ||

|

| Anwendung | ||

| ||

| ||

| ||

| ||

| ||

|

| Erdkunde | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Häufig gestellte Fragen zur Wasserstoffgas-Marktforschung

Wie groß ist der Wasserstoffgasmarkt?

Die Größe des Wasserstoffgasmarktes wird im Jahr 2024 voraussichtlich 109,64 Millionen Tonnen erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 3,85 % auf 132,44 Millionen Tonnen wachsen.

Wie groß ist der Wasserstoffgasmarkt derzeit?

Im Jahr 2024 wird die Größe des Wasserstoffgasmarktes voraussichtlich 109,64 Millionen Tonnen erreichen.

Wer sind die Hauptakteure auf dem Wasserstoffgas-Markt?

Air Liquide, Linde plc, Air Products and Chemicals, Inc, Aditya Birla Chemicals, Messer SE & Co. KGaA sind die wichtigsten Unternehmen, die auf dem Wasserstoffgasmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Wasserstoffgasmarkt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Wasserstoffgas-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am Wasserstoffgasmarkt.

Welche Jahre deckt dieser Wasserstoffgasmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Wasserstoffgasmarktes auf 105,58 Millionen Tonnen geschätzt. Der Bericht deckt die historische Marktgröße des Wasserstoffgasmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Wasserstoffgasmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Bericht der Wasserstoffgasindustrie

Statistiken zum Marktanteil, der Größe und der Umsatzwachstumsrate von Wasserstoffgas im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Wasserstoffgas umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.