Marktanalyse für Salzsäure

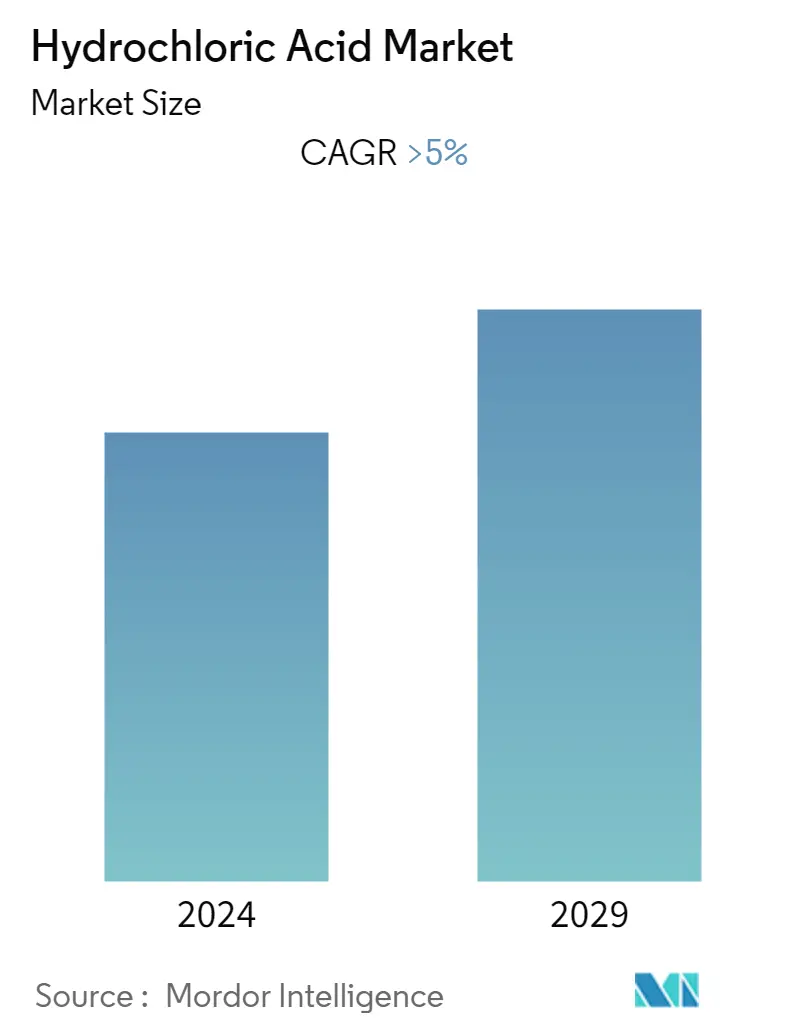

Der Salzsäuremarkt wird voraussichtlich bis Ende dieses Jahres ein Volumen von über 6.240 Kilotonnen erreichen und im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von etwa 5 % verzeichnen.

Der Markt wurde im Jahr 2020 durch COVID-19 negativ beeinflusst. Allerdings begann sich die Situation im Jahr 2021 zu erholen, was den Markt im Prognosezeitraum voraussichtlich ankurbeln wird.

- Mittelfristig sind die wesentlichen Treiber für das Wachstum des untersuchten Marktes die steigende Nachfrage aus der Öl- und Gasindustrie sowie der steigende Beizbedarf in der Stahlindustrie.

- Auf der anderen Seite dürften sich die Umweltverschmutzung, Umweltschäden und Gesundheitsrisiken von HCL auf den untersuchten Markt auswirken. HCL in der Atmosphäre verursacht unter anderem Luftverschmutzung und sauren Regen und hat kurz- und langfristige Auswirkungen auf die menschliche Gesundheit.

- Dennoch dürfte die steigende Nachfrage nach synthetischer Salzsäure bald lukrative Wachstumschancen für den Weltmarkt schaffen.

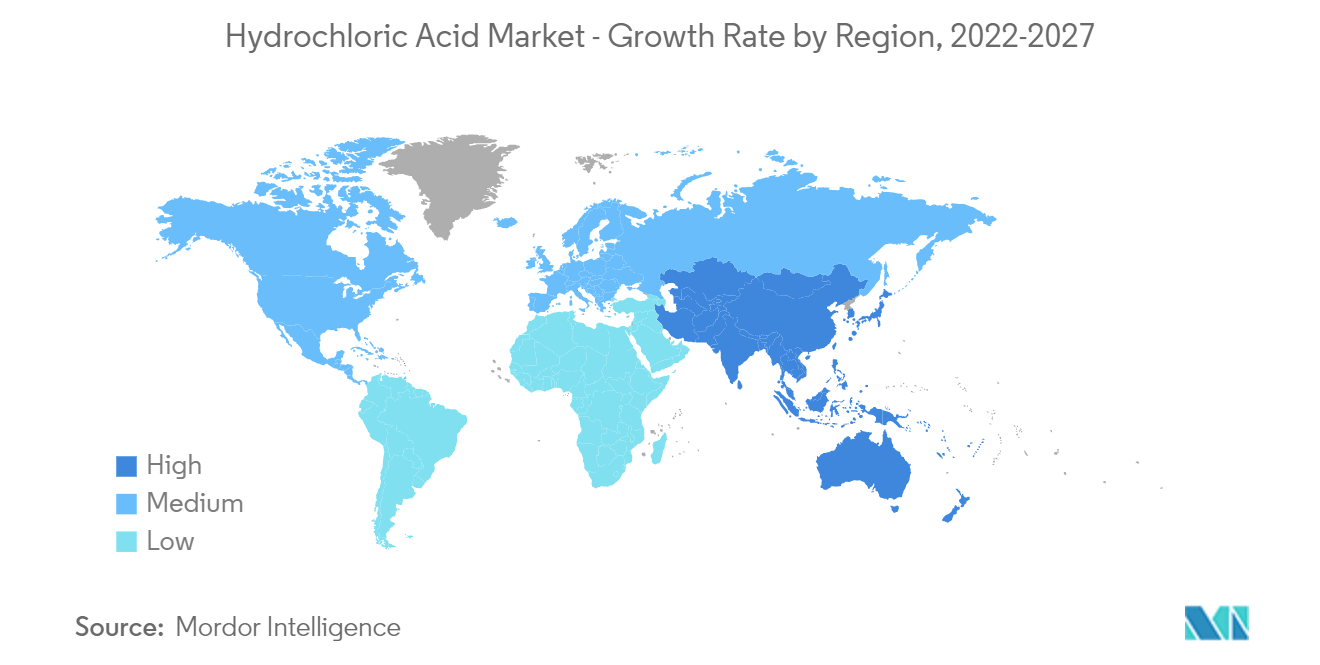

- Weltweit dominierte der asiatisch-pazifische Raum den Markt , gefolgt von Nordamerika.

Markttrends für Salzsäure

Steigende Nachfrage nach Beizen in der Stahlindustrie

- Salzsäure wird im Beizprozess in der Stahlindustrie eingesetzt. Beizen ist ein Verfahren zur Entfernung von Verunreinigungen wie anorganischen Verunreinigungen, Flecken, Rost oder Zunder aus Eisenmetallen, Kupfer, Edelmetallen und Aluminiumlegierungen.

- In vielen Stahlbeizanlagen hat Salzsäure die Schwefelsäure ersetzt. Dadurch stieg der Bedarf an Salzsäure in verschiedenen Stahlproduktionsanlagen.

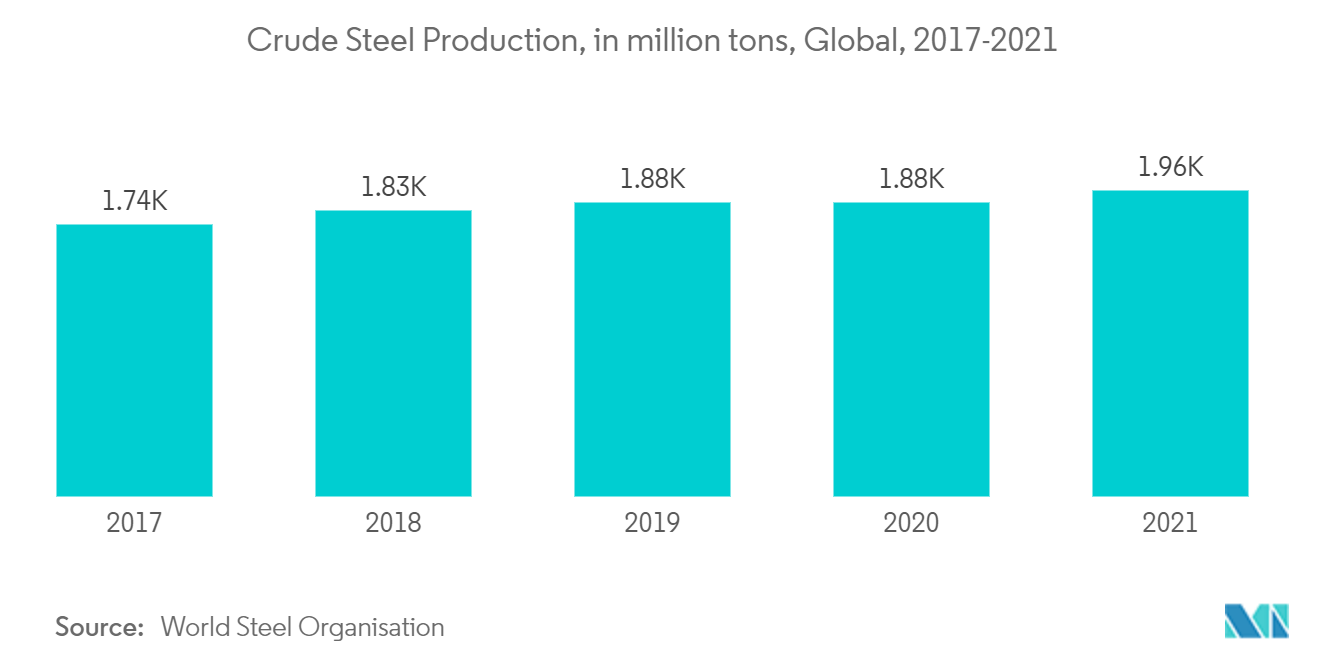

- Nach Angaben der World Steel Association erreichte die weltweite Rohstahlproduktion im Jahr 2021 1.958,5 Millionen Tonnen, was einem Wachstum von 3,7 % gegenüber 1.881,4 Millionen Tonnen im Jahr 2020 entspricht und im Prognosezeitraum voraussichtlich weiter steigen wird.

- Die weltweit größte Stahlmenge wird im asiatisch-pazifischen Raum produziert, insbesondere in Ländern wie China, Japan und Indien. China wird voraussichtlich auch der größte Verbraucher von Eisen und Stahl bleiben. Die Rohstahlproduktion des Landes dürfte im Prognosezeitraum aufgrund der Erholung des Verbrauchs steigen.

- Die Rohstahlproduktion in Nordamerika belief sich im Jahr 2021 auf 117,8 Millionen Tonnen und stieg damit im Vergleich zu 2020 um 16,6 %. Die Vereinigten Staaten produzierten im Jahr 2020 86 Millionen Tonnen, was einem Anstieg um 18,3 % gegenüber 2020 entspricht.

- Aufgrund der oben genannten Faktoren wird erwartet, dass der Salzsäuremarkt im Prognosezeitraum wächst.

Der asiatisch-pazifische Raum dominiert den Markt

- Im asiatisch-pazifischen Raum könnten die steigenden Produktionskapazitäten Chinas, Indiens und anderer Länder sowie die steigende Nachfrage aus der Stahl-, Öl- und Gasindustrie sowie der chemischen Industrie den Salzsäuremarkt in der Region ankurbeln.

- In der Öl- und Gasindustrie wird HCl üblicherweise zur Stimulation von Öl- und Gasquellen, insbesondere in Karbonatformationen, verwendet. Angesichts der steigenden Nachfrage in Ländern wie China und Indien planen Öl- und Gasunternehmen, ihre Produktionsaktivitäten auszuweiten, was zu einem erhöhten Salzsäureverbrauch führt.

- Nach Angaben der US Energy Information Administration (EIA) produzierte die Region Asien-Pazifik im Jahr 2021 Öl (Rohöl, Schieferöl, Ölsande und NGLs) rund 9,08 Millionen Barrel pro Tag.

- Die Stahlindustrie ist eine der wichtigsten Endverbraucherindustrien von Salzsäure. Asien produzierte im Jahr 2021 1.382 Millionen Tonnen Rohstahl, ein Anstieg von 0,6 % im Vergleich zu 2020.

- Chinas Rohstahlproduktion erreichte im Jahr 2021 1.032,8 Millionen Tonnen, ein Rückgang von 3 % im Vergleich zu 2020. Indiens Rohstahlproduktion erreichte im Jahr 2021 118,1 Millionen Tonnen, was einem Anstieg von 17,8 % im Vergleich zu 2020 entspricht.

- Die wachsende Entwicklung der Lebensmittel-, Chemie- und Textilindustrie treibt den Salzsäuremarkt voran. Darüber hinaus hat die Regierung Initiativen ergriffen, um ausländische Direktinvestitionen im verarbeitenden Gewerbe anzuziehen und Indien zu einem Produktionszentrum zu machen.

- Daher wird erwartet, dass der Markt für Salzsäure in der Region im Prognosezeitraum ein starkes Wachstum verzeichnen wird.

Überblick über die Salzsäureindustrie

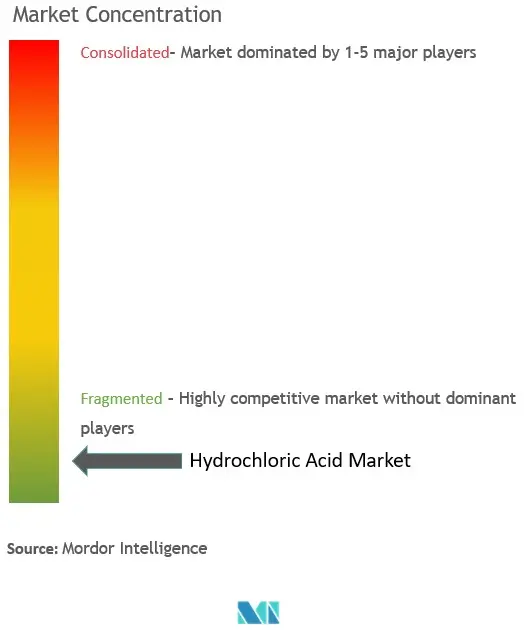

Der Markt für Salzsäure ist fragmentierter Natur. Zu den Hauptakteuren (nicht in einer bestimmten Reihenfolge) auf dem Markt gehören Solvay, BASF SE, AGC Chemicals, Occidental Petroleum Corporation und ERCO Worldwide.

Marktführer für Salzsäure

-

Solvay

-

BASF SE

-

Occidental Petroleum Corporation

-

ERCO Worldwide

-

AGC Chemicals

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Salzsäure

- August 2021 Die Occidental Petroleum Corporation schloss ihr Werk in Niagra Falls , das für die Produktion von Chlor, Salzsäure, Natriumhypochlorit und Natronlauge verantwortlich war.

- März 2021 AGC integriert und reorganisiert seine drei Chlor-Alkali-Unternehmen in Thailand und CLMV Markets. Damit löste AGC drei Unternehmen auf und verschmolz sie zu einem.

Segmentierung der Salzsäureindustrie

Salzsäure ist eine farblose Lösung. Es ist eine starke anorganische Säure mit einem deutlich stechenden Geruch. Salzsäure ist ein notwendiges Laborreagens und eine Industriechemikalie. Es wird industriell durch Auflösen von Chlorwasserstoff in Wasser hergestellt. Der Salzsäuremarkt ist nach Endverbraucherindustrie und geografischer Lage segmentiert. Nach der Endverbraucherindustrie ist der Markt in Lebensmittel- und Getränkeindustrie, Stahl, Öl und Gas, Chemie, Textil und andere Endverbraucherindustrien unterteilt. Der Bericht behandelt auch die Marktgröße und Prognose für den Salzsäuremarkt in 15 Ländern in den wichtigsten Regionen. Für jedes Segment wurden die Marktgröße und Prognose auf Basis des Volumens (Kiloton) erstellt.

| Chemisch |

| Nahrungsmittel und Getränke |

| Öl und Gas |

| Stahl |

| Textil |

| Andere Endverbraucherindustrien (Leder, Gummi) |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest des asiatisch-pazifischen Raums | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Großbritannien | |

| Italien | |

| Frankreich | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Endverbraucherindustrie | Chemisch | |

| Nahrungsmittel und Getränke | ||

| Öl und Gas | ||

| Stahl | ||

| Textil | ||

| Andere Endverbraucherindustrien (Leder, Gummi) | ||

| Erdkunde | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest des asiatisch-pazifischen Raums | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Italien | ||

| Frankreich | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Marktforschung für Salzsäure

Wie groß ist der Salzsäuremarkt derzeit?

Der Salzsäuremarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 5 % verzeichnen.

Wer sind die Hauptakteure auf dem Salzsäure-Markt?

Solvay, BASF SE, Occidental Petroleum Corporation, ERCO Worldwide, AGC Chemicals sind die wichtigsten Unternehmen, die auf dem Salzsäuremarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Salzsäure-Markt?

Schätzungen zufolge wird Nordamerika im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Salzsäure-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Salzsäuremarkt.

Welche Jahre deckt dieser Salzsäure-Markt ab?

Der Bericht deckt die historische Marktgröße des Salzsäuremarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Salzsäuremarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht über Salzsäure

Statistiken zum Marktanteil, der Größe und der Umsatzwachstumsrate von Salzsäure im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Salzsäure umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.