| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

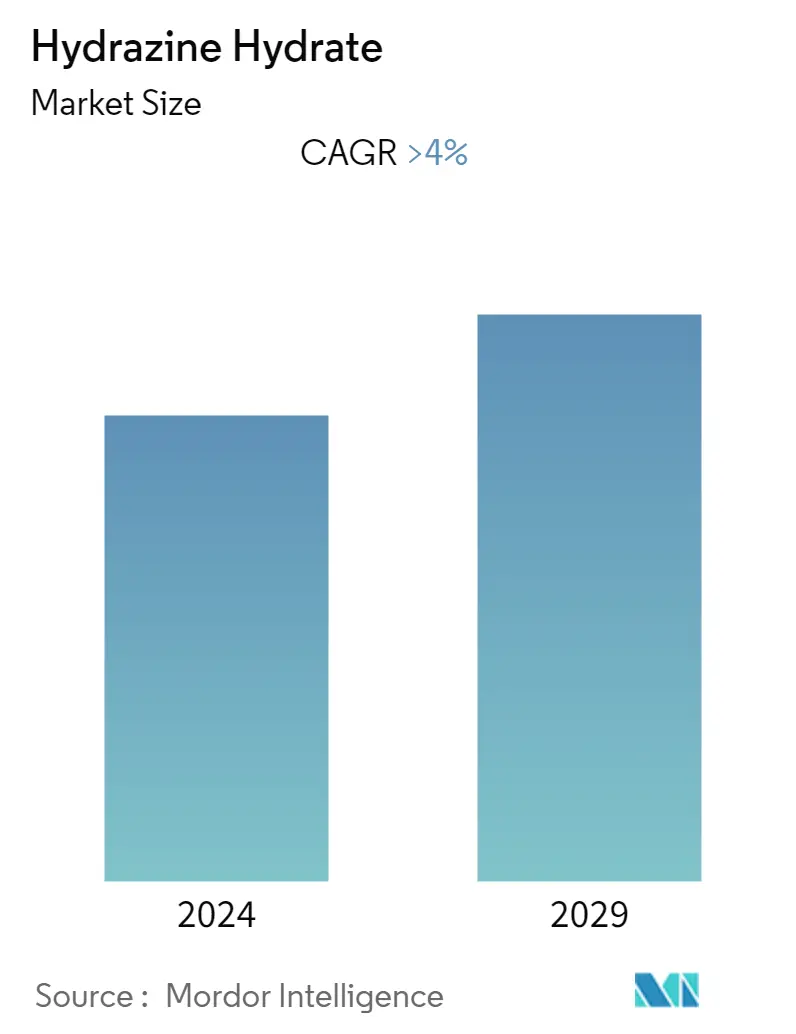

| CAGR | 4.00 % |

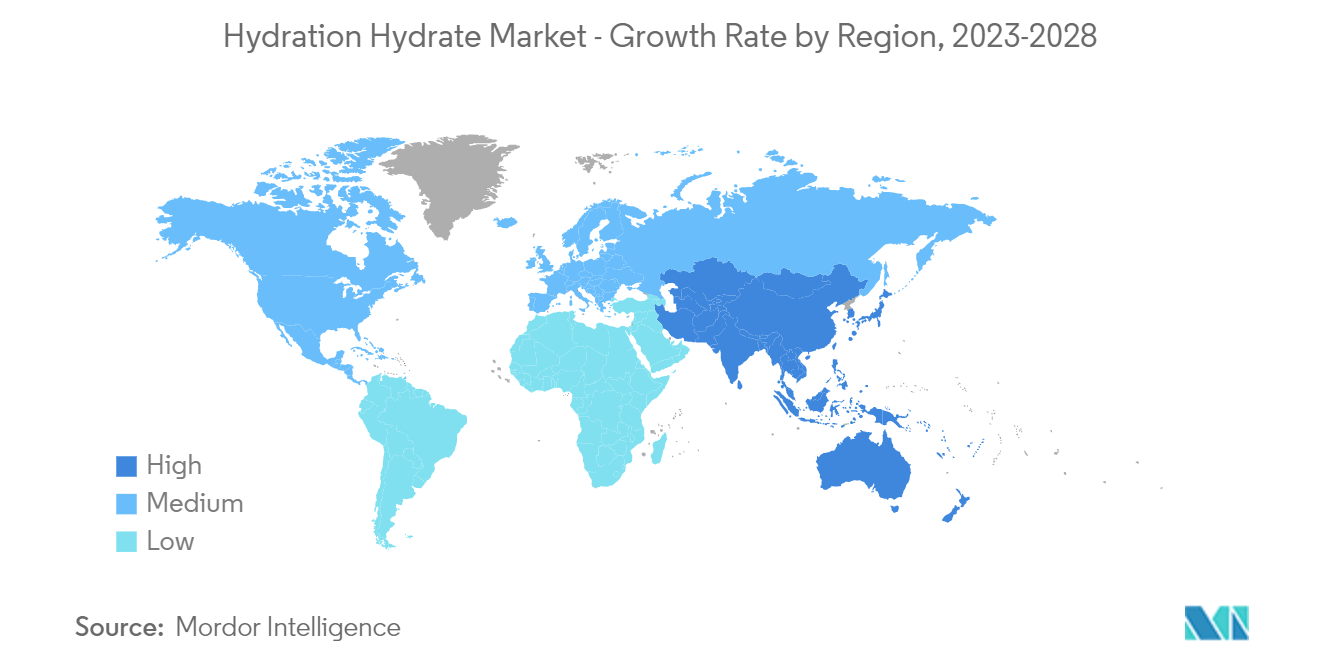

| Schnellstwachsender Markt | Asien-Pazifik |

| Größter Markt | Asien-Pazifik |

| Marktkonzentration | Niedrig |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Hydrazinhydrat

Der Markt für Hydrazinhydrat wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von über 4 % verzeichnen.

Im Jahr 2020 hatte COVID-19 aufgrund der Rohstoffknappheit und der Unterbrechung der Lieferkette erhebliche Auswirkungen auf das Branchenwachstum. Allerdings trieb die zunehmende Anwendung in der Pharmaindustrie das Branchenwachstum nach der Pandemie voran.

- Haupttreiber des untersuchten Marktes sind die steigende Nachfrage nach Polymerisations- und Treibmitteln sowie die wachsende Nachfrage aus dem Pharmasektor.

- Auf der anderen Seite sind strenge Vorschriften für Hydrazinhydrat aufgrund seiner krebserregenden und toxischen Natur die größten Einschränkungen, die das Marktwachstum voraussichtlich behindern werden.

- Es wird erwartet, dass die zunehmende Anwendung von Hydrazinhydrat in der agrochemischen Industrie verschiedene lukrative Möglichkeiten für das Marktwachstum bietet.

- Der asiatisch-pazifische Raum dominierte den Weltmarkt mit dem größten Verbrauch aus Ländern wie China, Südkorea und Indien.

Markttrends für Hydrazinhydrat

Steigende Nachfrage aus dem Segment Polymerisation und Treibmittel

- Hydrazinhydrat ist eine anorganische Verbindung, die hochreaktiv und instabil ist. Es ist eine farblose Verbindung mit einem stechenden Geruch.

- Die wachsende Nachfrage nach Polymerprodukten in verschiedenen Anwendungen in Endverbraucherindustrien wie Automobilen, elektronischen Geräten und Schuhen erhöht die Nachfrage nach Hydrazinhydrat und treibt den Markt voran.

- Die steigende Nachfrage nach Polymerschäumen in der Polymerindustrie treibt den Markt für Hydrazinhydrate an. Darüber hinaus wird Hydrazinhydrat zur Herstellung von Gummi- und Kunststoffchemikalien verwendet.

- Derivate von Hydrazinhydrat, nämlich Azobisisobutyronitril und Azodicarbonamid, werden als Polymerisationsinitiatoren und Niedertemperaturtreibmittel verwendet. Aus diesem Grund steigt die Nachfrage nach Hydrazinhydrat in der Polymerindustrie stark an, was den Markt für Hydrazinhydrate ankurbelt.

- Polyethylenterephthalat (PET), Polyethylen hoher Dichte (HDPE), Polyvinylchlorid (PVC), Polyethylen niedriger Dichte (LDPE), Polypropylen (PP) und Polystyrol/Styropor (PS) sind einige der damals weltweit am häufigsten verwendeten Polymere Globus.

- Die weltweite Nachfrage nach Polyethylenterephthalat (PET), einem thermoplastischen Polymer, das am häufigsten mit Plastikflaschen in Verbindung gebracht wird, wird bis 2030 voraussichtlich 42 Millionen Tonnen erreichen.

- Im Jahr 2021 belief sich die Produktion von Kunststoffen weltweit auf rund 391 Millionen Tonnen. Es wird erwartet, dass die globale Polymerindustrie im Prognosezeitraum mit einer jährlichen Wachstumsrate von über 5 % wächst, was die Nachfrage nach Hydrazinhydrat erhöhen und den Markt im Prognosezeitraum ankurbeln würde. Zu den wichtigsten Akteuren der Kunststoffindustrie zählen ExxonMobil, Sinopec und LyondellBasell.

- China ist weltweit der führende Produzent und Verbraucher von Kunststoffen. Im Jahr 2021 entfielen etwa 32 % der gesamten weltweiten Kunststoffproduktion auf China. Darüber hinaus wächst der Anteil Chinas an der weltweiten Kunststoffproduktion stetig.

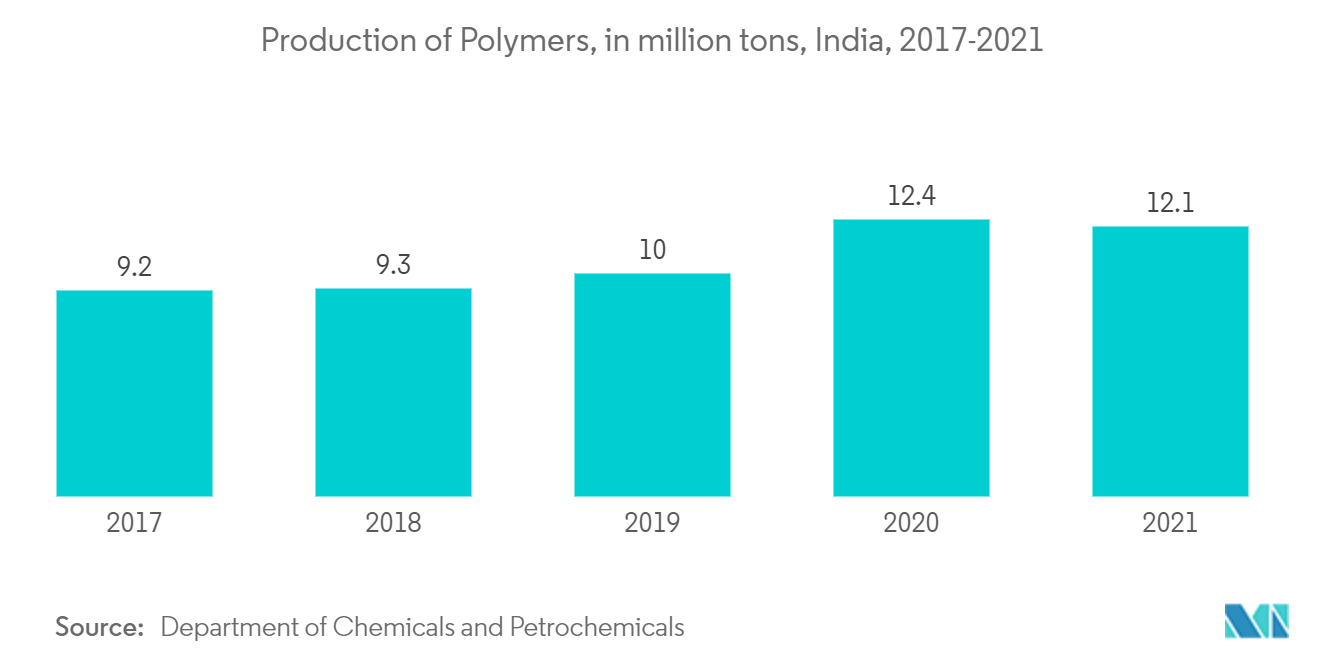

- Darüber hinaus ist Indien auch einer der größten Polymerproduzenten. Im Jahr 2021 wurden in ganz Indien über 12,1 Millionen Tonnen Polymere produziert. Die steigende Nachfrage nach Polymeren in verschiedenen Endverbraucherindustrien, darunter Automobil, Konsumgüter, Elektronik, Verpackung und andere, wird wahrscheinlich die Nachfrage nach Polymeren steigern.

- Trotz der jüngsten Gegenreaktionen gegen Kunststoffe aufgrund von Bedenken hinsichtlich der Umweltverschmutzung bleibt Kunststoff in praktisch allen Bereichen des täglichen Lebens ein äußerst wichtiger Rohstoff. Daher wird die Kunststoffnachfrage in den kommenden Jahren weiter steigen und die Produktion im Jahr 2050 voraussichtlich 589 Millionen Tonnen erreichen.

- Aufgrund aller oben genannten Faktoren wird für Hydrazinhydrat ein schnelles Marktwachstum im Prognosezeitraum erwartet.

Asien-Pazifik wird den Markt dominieren

- Hydrazin-Derivate werden bei der Herstellung von Herbiziden und Fungiziden sowie Pflanzenwachstumsregulatoren verwendet. Laut der Statistik der neu registrierten Pestizide machten im Jahr 2021 19 Fungizide 48 %, 11 Insektizide 27 %, vier Pflanzenwachstumsregulatoren 10 % und sechs Herbizide 15 % aus. Im April 2022 waren es rund 229 Millionen Tonnen chemischer Pestizide wurden in China produziert.

- Die Kunststoffindustrie verwendet Hydrazinderivate zur Herstellung von Treibmitteln und Polymerisationsinitiatoren. Diese Derivate werden auch für die Formulierung von Polymeren untersucht.

- Zwischen 2000 und 2022 lag die weltweite Kapazität für Polyethylen hoher Dichte (HDPE) im Jahresdurchschnitt bei 4 Millionen Tonnen. Im Jahr 2023 wird ein Anstieg auf 12 Millionen Tonnen erwartet. Der zunehmende Einsatz von HDPE in der Automobil- und Verpackungsindustrie wird den Verbrauch von Hydrazinhydrat steigern.

- Hydrazin ist ein sehr reaktives, difunktionelles Molekül, das Reaktionen eingehen kann, die zu vielen biologisch aktiven Verbindungen führen. Hydrazin-Derivate haben sich als wirksame Inhaltsstoffe für mehrere Arzneimittel erwiesen, von Beruhigungsmitteln bis hin zum Hauptmedikament zur Bekämpfung von Tuberkulose. Zu den Ringsystemen, die auf Hydrazin basieren und häufig in Arzneimitteln vorkommen, gehören Triazin, Pyridazin, Triazol, Thiadiazol und Pyrazol.

- In der Wasseraufbereitungsindustrie kann Hydrazin für Korrosionsschutz in der gesamten Dampferzeugungseinheit sorgen – im Vorwärmer, im Kessel oder in Kondensatsystemen. Es kann auch effektiv in geschlossenen Warmwasser-Heizsystemen eingesetzt werden.

- Laut einem aktuellen Bericht des Central Pollution Control Board (März 2021) beträgt Indiens derzeitige Wasseraufbereitungskapazität 27,3 % und die Abwasseraufbereitungskapazität 18,6 %. Darüber hinaus stieg nach Angaben des Jal Shakti-Ministeriums der indischen Regierung im Geschäftsjahr 2022 der Anteil der ländlichen Bevölkerung, der Zugang zu sicherem und ausreichendem Trinkwasser auf dem Gelände hat, von 55,23 % im Geschäftsjahr 2021 auf 61,52 %.

- Daher wird erwartet, dass diese oben genannten Trends den Verbrauch von Hydrazinhydrat im asiatisch-pazifischen Raum steigern werden.

Überblick über die Hydrazinhydrat-Branche

Der Hydrazinhydrat-Markt ist fragmentiert, wobei die Top-Player nur einen marginalen Marktanteil haben. Zu den wichtigsten Unternehmen auf dem Markt gehören unter anderem Arkema Group, LANXESS, Lonza, Otsuka-MGC Chemical Company Inc. und Weifang Yaxing Chemical Co. Ltd. (nicht in einer bestimmten Reihenfolge).

Marktführer bei Hydrazinhydraten

-

Arkema Group

-

LANXESS

-

Lonza

-

Weifang Yaxing Chemical Co., Ltd.

-

Otsuka-MGC Chemical Company,Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Hydrazinhydrat

- November 2022 Matrix Fine Chemicals gibt den Abschluss einer neuen Kooperationsvereinbarung mit einem globalen Logistikanbieter bekannt. Mit dieser Akquisition kann das Unternehmen ein neues Lager in Süddeutschland zur Lagerung gefährlicher und ungefährlicher Stoffe nutzen.

- Oktober 2022 Gujarat Alkalies and Chemicals Ltd wird mit der Herstellung von Hydrazinhydrat in seinem neuen Werk im westlichen Bundesstaat Gujarat in Indien beginnen. Indien importiert fast seinen gesamten Jahresbedarf von 17.000 Tonnen Hydrazinhydrat. Die GACL-Einheit wird die erste große Hydrazinhydratfabrik sein und den Chemikalienimport des Landes um 60 % reduzieren.

Segmentierung der Hydrazinhydrat-Branche

Hydrazinhydrat ist ein Sauerstofffänger für Wasser, das in Hochdruckdampferzeugern und Industriekesseln verwendet wird. Es wird zur Herstellung von Agrarchemikalien, Pharmazeutika und Treibmitteln verwendet. Es kann als Lebensmittelzusatzstoff, Polymerisationskatalysator, Lötflussmittel sowie bei der Herstellung von Reinigungsmitteln, Tensiden und Weichmachern verwendet werden. Der Hydrazinhydrat-Markt ist nach Anwendung und Geografie segmentiert. Je nach Anwendung ist der Markt in Pharmazeutika, Polymerisations- und Treibmittel, Agrochemikalien, Wasseraufbereitung und andere Anwendungen unterteilt. Der Bericht deckt auch die Marktgrößen und Prognosen für den Hydrazinhydrat-Markt in 15 Ländern in den wichtigsten Regionen ab. Die Marktgröße und Prognosen basieren auf dem Wert jedes Segments (in Mio. USD).

| Anwendung | Arzneimittel | ||

| Polymerisations- und Treibmittel | |||

| Agrochemikalien | |||

| Wasserversorgung | |||

| Andere Anwendungen | |||

| Erdkunde | Asien-Pazifik | China | |

| Indien | |||

| Japan | |||

| Südkorea | |||

| Rest des asiatisch-pazifischen Raums | |||

| Nordamerika | Vereinigte Staaten | ||

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Großbritannien | |||

| Italien | |||

| Frankreich | |||

| Rest von Europa | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

| Naher Osten und Afrika | Saudi-Arabien | ||

| Südafrika | |||

| Rest des Nahen Ostens und Afrikas | |||

Häufig gestellte Fragen zur Hydrazinhydrat-Marktforschung

Wie groß ist der Hydrazinhydrat-Markt derzeit?

Der Hydrazinhydrat-Markt wird im Prognosezeitraum (2024-2029) voraussichtlich eine CAGR von mehr als 4 % verzeichnen.

Wer sind die Hauptakteure auf dem Hydrazinhydrat-Markt?

Arkema Group, LANXESS, Lonza, Weifang Yaxing Chemical Co., Ltd., Otsuka-MGC Chemical Company,Inc. sind die wichtigsten Unternehmen, die im Bereich Hydrazinhydrat tätig sind.

Welches ist die am schnellsten wachsende Region im Hydrazinhydrat-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Hydrazinhydrat-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Hydrazinhydrat-Markt.

Welche Jahre deckt dieser Hydrazinhydrat-Markt ab?

Der Bericht deckt die historische Marktgröße des Hydrazinhydrat-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Hydrazinhydrat-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Fine Chemicals Reports

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Branchenbericht Hydrazinhydrat

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Hydrazinhydrat im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Hydrazinhydrat-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.