Analyse des ungarischen Fracht- und Logistikmarktes

Es wird erwartet, dass der Fracht- und Logistikmarkt in Ungarn im Prognosezeitraum eine jährliche Wachstumsrate von mehr als 6 % verzeichnen wird.

- Der Nettoumsatz der Logistikdienstleister in Ungarn beträgt rund 3.400 Milliarden HUF (9,8 Milliarden US-Dollar), was fast 5 % des gesamten Nettoumsatzes der Volkswirtschaft ausmacht. Derzeit gibt es in Ungarn 40.000 Logistikunternehmen, von denen ein erheblicher Teil kleine und mittlere Unternehmen sind. Der ungarische Logistiksektor beschäftigt 259.000 Menschen, was etwa 6,5 % der gesamten Erwerbsbevölkerung des Landes entspricht. Der Logistiksektor macht 6,3 % des ungarischen Bruttoinlandsprodukts aus.

- Aufgrund seiner geografischen Lage nimmt Ungarn eine zentrale Position in Europa ein. Das Land wird von vier Transeuropäischen Verkehrskorridoren (TEN-T) durchzogen, die jeweils bis zur Hauptstadt reichen. Ungarn verfügt derzeit über vier voll funktionsfähige Schienengüterverkehrskorridore Orient-Ost-Mittelmeer, Mittelmeer, Bernstein und Rhein-Donau. Es liegt außerdem an der Kreuzung zweier Strecken des Europäischen Eisenbahnverkehrsmanagementsystems (ERTMS). Daher fungiert das Land als Fähre, die die Europäische Union vom Süden (Serbien) und vom Norden (Ukraine) mit dem Rest Europas verbindet. Damit ist Ungarn einer der wichtigsten Verkehrsknotenpunkte und bietet einfachen Zugang zu allen Teilen Europas per Schiene, Straße, Luft- und Wassertransport.

- Im Laufe der Jahre hat die Regierung enorme Investitionen in alle Verkehrsträger (Schiene, Straße, Luft und Wasser) getätigt, um sie auf ein möglichst effizientes Funktionsniveau zu bringen. Darüber hinaus hat die ungarische Regierung geplant, im Jahr 2022 3.200 Milliarden HUF (8,64 Milliarden US-Dollar) für den Straßenausbau und 1.500 Milliarden HUF (4 Milliarden US-Dollar) für den Eisenbahnausbau auszugeben. Daher werden für die nächsten Jahre insgesamt außergewöhnliche Entwicklungen erwartet Ungarisches Straßen- und Schienennetz, das die Fracht- und Logistikbranche antreibt.

Ungarns Fracht- und Logistikmarkttrends

Der Aufstieg im E-Commerce-Sektor treibt den Markt an

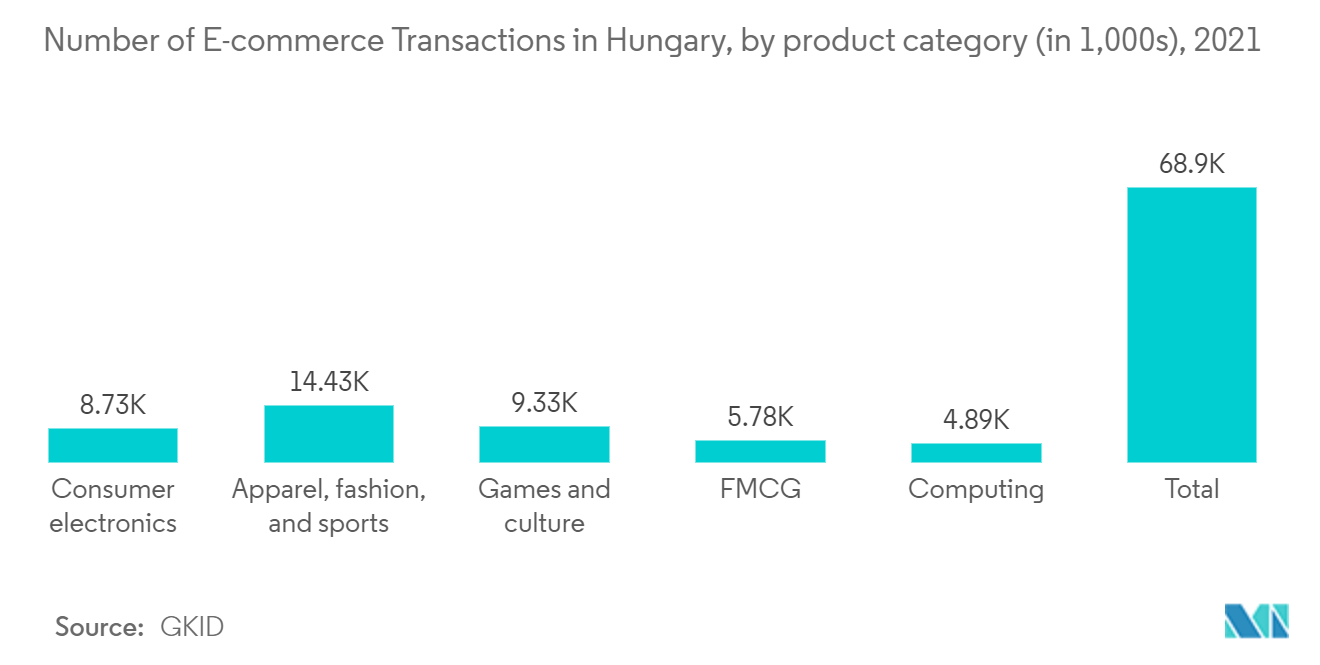

Mit zunehmender Verbreitung und Zugänglichkeit des Internets können mehr Menschen von den meisten Online-Diensten, einschließlich E-Commerce, profitieren. Es wird erwartet, dass der E-Commerce-Sektor den Durchbruch schafft und an Standorten auf der ganzen Welt ein zweistelliges Wachstum verzeichnen wird. Mit der zunehmenden Verbreitung digitaler Zahlungsmöglichkeiten in diesen Regionen wird der E-Commerce enorm florieren. Im Jahr 2021 wird die Zahl der E-Commerce-Transaktionen in Ungarn bei einem Großteil der Online-Dienste, einschließlich E-Commerce, fast 69 Millionen erreichen. Es wird erwartet, dass der E-Commerce-Sektor den Durchbruch schafft und an Standorten auf der ganzen Welt ein zweistelliges Wachstum verzeichnen wird. Mit der zunehmenden Verbreitung digitaler Zahlungsmöglichkeiten in diesen Regionen wird der E-Commerce enorm florieren. Im Jahr 2021 wird die Zahl der E-Commerce-Transaktionen in Ungarn fast 69 Millionen erreichen. Die meisten Online-Kauftransaktionen wurden in den Produktkategorien Bekleidung, Mode und Sport getätigt, insgesamt über 14 Millionen. Bis 2022 wird der Anteil der Menschen, die online einkaufen, in Ungarn über 74 Prozent erreichen. Darüber hinaus stiegen mit der wachsenden Beliebtheit des E-Commerce die Einnahmen aus dem Online-Einzelhandel in Ungarn im Vergleich zum Vorjahr. Im Jahr 2021 werden die Einnahmen aus dem Online-Handel 1,2 Billionen Forint betragen. Auch wenn sich in den vergangenen Jahren die Wachstumsrate neuer Online-Käufer verlangsamte, führte die COVID-19-Pandemie zu einem deutlichen Wachstum im E-Commerce. Der E-Commerce in Ungarn wird im Jahr 2020 voraussichtlich einen Gesamtumsatz von 2,04 Milliarden US-Dollar erzielen, was 6,2 % des gesamten Einzelhandels ausmacht.

Aufgrund seiner geografischen Lage nimmt Ungarn eine zentrale Lage in Europa ein und fungiert als Fährschiff, das die EU mit dem Rest Europas verbindet. US-Unternehmen, die sich in Ungarn niederlassen möchten, können dies nutzen, indem sie ihr Logistikzentrum in Ungarn errichten und von hier aus Europa beliefern. Beispielsweise eröffnete Yusen Logistics im April 2020 ein neues Büro am regionalen Frachtdrehkreuz in Budapest, Ungarn, das Kunden auf der ganzen Welt den Zugang zu Europa erleichtern wird. Daher stellt die schnelle Ausweitung des E-Commerce eine große Wachstumschance für Logistikunternehmen dar, da sie zu einer erhöhten Nachfrage nach speziellen Dienstleistungen führt.

Verlagerung hin zum intermodalen Güterverkehr

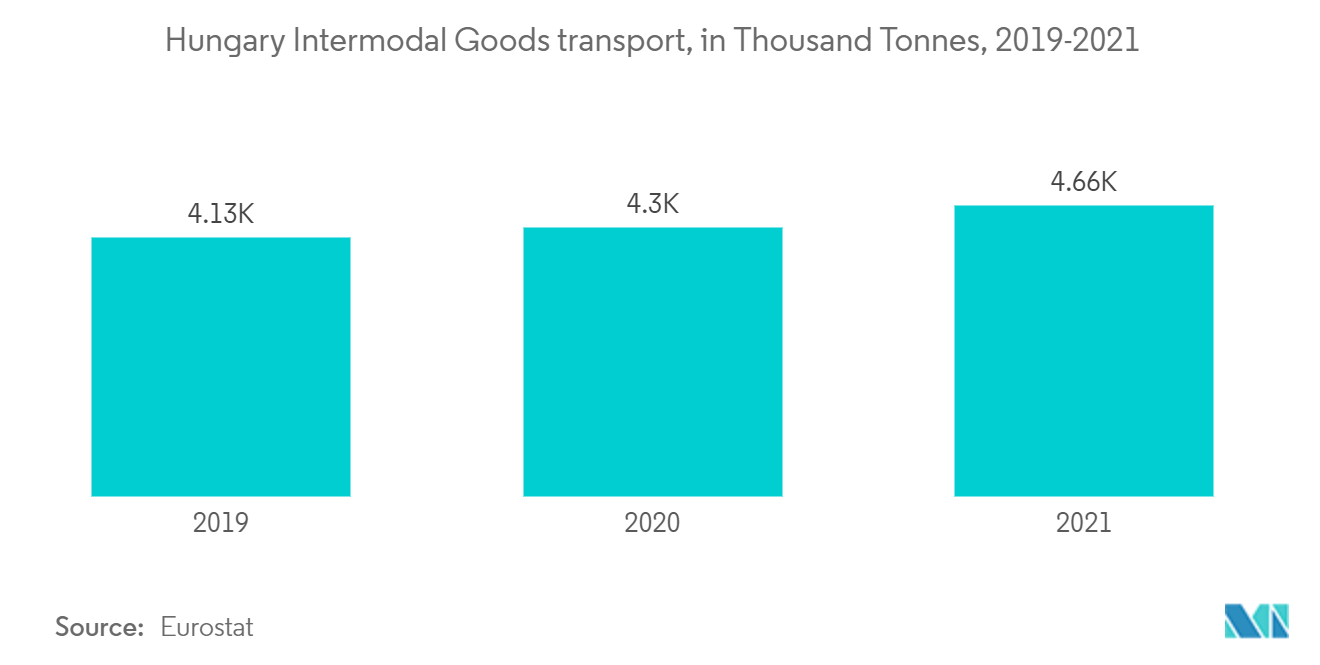

Der Güterverkehr ist einer der wichtigsten Wirtschaftszweige, da er eine bedeutende Rolle im Handel und Gewerbe spielt. Darüber hinaus reduziert der intermodale Transport durch die Kombination verschiedener Transportmittel die Kosten und den Zeitaufwand für Lieferungen erheblich. In Ungarn ist die Straße das am häufigsten genutzte Transportmittel für Güter. Wenn etwa 10–20 % des Straßengüterfernverkehrs auf die Schiene und die Wasserstraße verlagert würden, könnte die Umweltbelastung öffentlicher Straßen verringert werden. Auf den Straßen von Budapest und im Umkreis von 70 km um die Stadt sind jedes Jahr mehr als 500.000 schwere Nutzfahrzeuge unterwegs. Etwa 5 bis 10 % dieser Verkehre könnten ein potenzieller Geschäftspartner für den intermodalen Schienengüterverkehr sein, was den intermodalen Transport von bis zu 25.000 bis 50.000 Schwerlastanhängern pro Jahr bedeuten würde. Um diese Verlagerung von der Straße auf die Schiene und Wasserstraßen zu erleichtern, hat die ungarische Regierung viele Verbesserungen initiiert. Die Straßen-, Schienen- und Wasserstraßenpartnerschaften wurden verbessert, sodass die Transportunternehmen Kosten sparen und den erheblichen Fahrermangel ausgleichen können. Außerdem werden neue Industrieparks, größere Lagerhallen und Logistikzentren zum Bau von Bahnverbindungen gefördert.

Ungarn errichtet im Hafen von Triest, Italien, auf einer Fläche von 32 Hektar eine Logistikbasis. Dadurch können Unternehmen innerhalb von 24 Stunden den ungarischen Seeausgang auf der Straße oder der Schiene erreichen. Als Teil des National Intermodal Container Terminal Network hat das Land auch an Projekten zur Einrichtung intermodaler Hubs gearbeitet.

Der Ost-West-Tor-Terminal (EWG) liegt an einem Knotenpunkt zwischen Ungarns 1435-mm- und Ukraines 1520-mm-Eisenbahnstrecken, südlich des Grenzübergangspunkts Zahony. Die Anlage kann bis zu eine Million 20-Fuß-Container pro Jahr umschlagen. Der Terminal wird die LKWs und konventionellen Straßenauflieger auf die Schiene verladen und den Waggons zwischen den beiden Spurweiten umladen. Darüber hinaus hat die ungarische Regierung 12,4 Milliarden Forint (0,035 Milliarden US-Dollar) für die Verbesserung der Schieneninfrastruktur rund um die EWG sowie den Bahnhof Zahony Wide bereitgestellt.

Überblick über die ungarische Fracht- und Logistikbranche

Der Markt ist von Natur aus stark fragmentiert, wobei große Unternehmen erhebliche Marktanteile für sich beanspruchen. Die ungarische Logistikbranche durchläuft bedeutende Entwicklungen sowohl im Bereich der Indoor- als auch der Transportlogistik und schafft so neue Marktchancen für bestehende Marktteilnehmer. Die von der Regierung ergriffenen Initiativen zur Entwicklung des Logistikmarktes in Ungarn motivieren neue Akteure zusätzlich zum Markteintritt. Zu den bestehenden Hauptakteuren auf dem Markt gehören APL, Austromar, Cargill, CEVA, Logistics, DB Schenker, JFC, KTI, Logwin, Nec Logistics, Raben, Rhenus und Yusen Logistics.

Ungarns Marktführer im Bereich Fracht und Logistik

APL

Austromar

Cargill

DB Schenker

CEVA Logistics

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum ungarischen Fracht- und Logistikmarkt

- Dezember 2022: Dachser (ein deutsches Speditionsunternehmen) erwirbt die restlichen 50 Prozent der Anteile an seinem ungarischen Joint Venture Liegl DACHSER Szállítmányozási és Logisztikai Kft. (Transport und Lagerung von Industriegütern und Lebensmitteln) und Liegl DACHSER ASL Ungarn Kft. (Luft- und Seefracht). Dachser ist in Ungarn mit den Geschäftsfeldern European Logistics, Food Logistics und Air Sea Logistics aktiv. Das Unternehmen beschäftigt 394 Mitarbeiter an sieben Standorten. Der Umsatz der Landesorganisation belief sich im Jahr 2021 auf rund 120 Millionen Euro (130 Millionen US-Dollar).

- Mai 2022: SPAR Ungarn (ein Einzelhandelsunternehmen) hat erhebliche Investitionen in sein Logistiknetzwerk getätigt, um die Effizienz zu steigern. Im Jahr 2021 investierte das Unternehmen über 8,7 Millionen Euro (9,4 Millionen US-Dollar) in Transport- und Logistikentwicklungen und gab im Jahr 2022 weitere 11,4 Millionen Euro (12,3 Millionen US-Dollar) aus.

Segmentierung der ungarischen Fracht- und Logistikbranche

Die Fracht- und Logistikbranche ist mit der Bewegung und dem Transport von Gütern verbunden, sei es per LKW, Auto, Bahn, Ozeandampfer oder einem anderen Transportmittel. Unter Logistik versteht man die Steuerung des Warenflusses zwischen dem Ursprungsort und dem Verbrauchsort, um den Anforderungen von Kunden oder Unternehmen gerecht zu werden.

Der Fracht- und Logistikmarkt in Ungarn ist in Funktionen (Gütertransport, Spedition, Lagerung, Mehrwertdienste und andere Funktionen) und Endbenutzer (Fertigung und Automobil, Öl und Gas, Bergbau und Steinbrüche, Landwirtschaft, Fischerei, und Forstwirtschaft, Baugewerbe, Vertriebshandel (Groß- und Einzelhandelssegmente – FMCG eingeschlossen), Sonstiges (Telekommunikation, Pharmazeutik und Gesundheitswesen, Lebensmittel und Getränke). Der Bericht bietet Marktgröße und Prognosen zum Wert (in Milliarden US-Dollar) für alle oben genannten Segmente.

| Gütertransport | Straße |

| Schifffahrt und Binnengewässer | |

| Luft | |

| Schiene | |

| Spedition | |

| Lagerung | |

| Mehrwertdienste und andere Funktionen |

| Fertigung und Automobil |

| Öl und Gas |

| Bergbau und Steinbrüche |

| Land-, Fischerei- und Forstwirtschaft |

| Konstruktion |

| Vertriebshandel (Groß- und Einzelhandelssegmente – einschließlich FMCG) |

| Andere Endverbraucher (Telekommunikation, Lebensmittel und Getränke sowie Pharmazeutika) |

| Nach Funktion | Gütertransport | Straße |

| Schifffahrt und Binnengewässer | ||

| Luft | ||

| Schiene | ||

| Spedition | ||

| Lagerung | ||

| Mehrwertdienste und andere Funktionen | ||

| Vom Endbenutzer | Fertigung und Automobil | |

| Öl und Gas | ||

| Bergbau und Steinbrüche | ||

| Land-, Fischerei- und Forstwirtschaft | ||

| Konstruktion | ||

| Vertriebshandel (Groß- und Einzelhandelssegmente – einschließlich FMCG) | ||

| Andere Endverbraucher (Telekommunikation, Lebensmittel und Getränke sowie Pharmazeutika) |

Häufig gestellte Fragen zur ungarischen Fracht- und Logistikmarktforschung

Wie groß ist der ungarische Fracht- und Logistikmarkt derzeit?

Der ungarische Fracht- und Logistikmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 6 % verzeichnen.

Wer sind die Hauptakteure auf dem ungarischen Fracht- und Logistikmarkt?

APL, Austromar, Cargill, DB Schenker, CEVA Logistics sind die wichtigsten Unternehmen, die auf dem ungarischen Fracht- und Logistikmarkt tätig sind.

Welche Jahre deckt dieser ungarische Fracht- und Logistikmarkt ab?

Der Bericht deckt die historische Marktgröße des ungarischen Fracht- und Logistikmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des ungarischen Fracht- und Logistikmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der ungarischen Fracht- und Logistikbranche

Statistiken für den ungarischen Fracht- und Logistikmarktanteil, die Größe und die Umsatzwachstumsrate im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse des ungarischen Fracht- und Logistiksektors umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.