Huminsäure-Marktanalyse

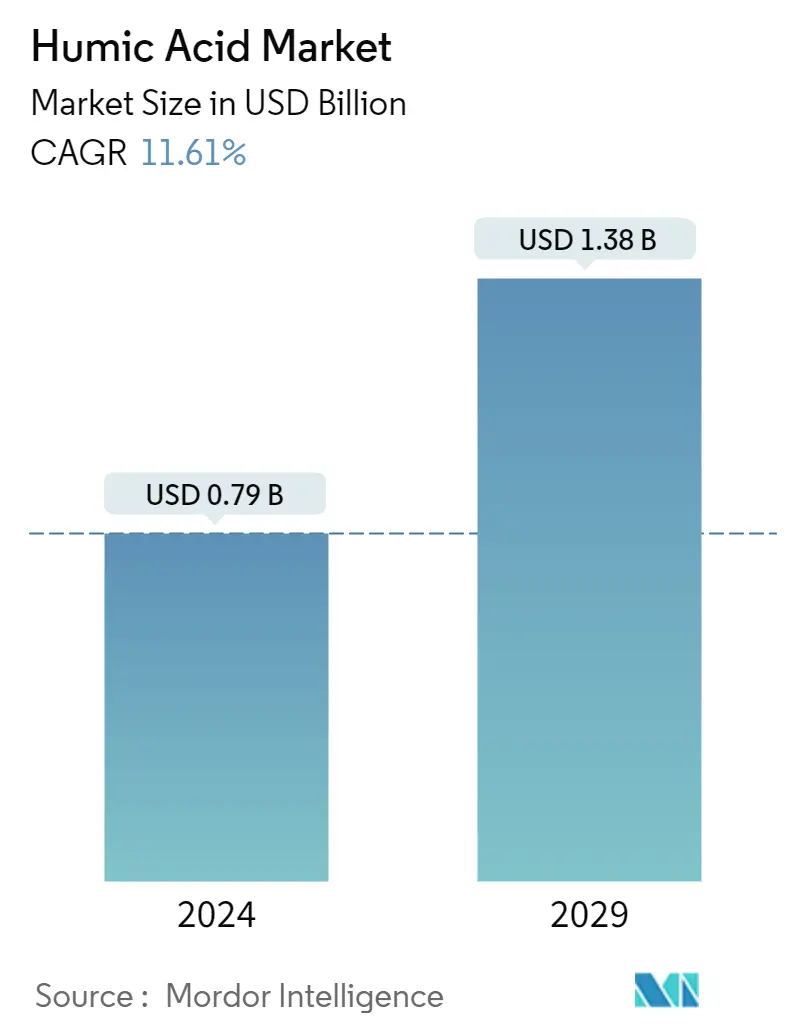

Die Größe des Huminsäuremarkts wird im Jahr 2024 auf 0,79 Milliarden US-Dollar geschätzt und soll bis 2029 1,38 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 11,61 % im Prognosezeitraum (2024–2029) entspricht.

Der Markt wurde im Jahr 2020 durch COVID-19 negativ beeinflusst. Der COVID-19-Ausbruch hat jedoch zu einer Blüte des Hausgartenbaus und zu einer zunehmenden Ernährungsunsicherheit in verschiedenen Regionen der Welt geführt. Derzeit hat der Markt das Niveau vor der Pandemie erreicht.

- Kurzfristig sind die wichtigsten treibenden Faktoren des Marktes die massive Nachfrage aus dem Agrarsektor.

- Allerdings dürfte ein mangelndes Bewusstsein der Landwirte den Markt bremsen.

- Dennoch wird erwartet, dass der demografische Wandel, die Ernährungsgewohnheiten in Schwellenländern und der wachsende Bedarf an organischen Düngemitteln und Biostimulanzien die Nachfrage nach Huminsäure im Prognosezeitraum erhöhen werden.

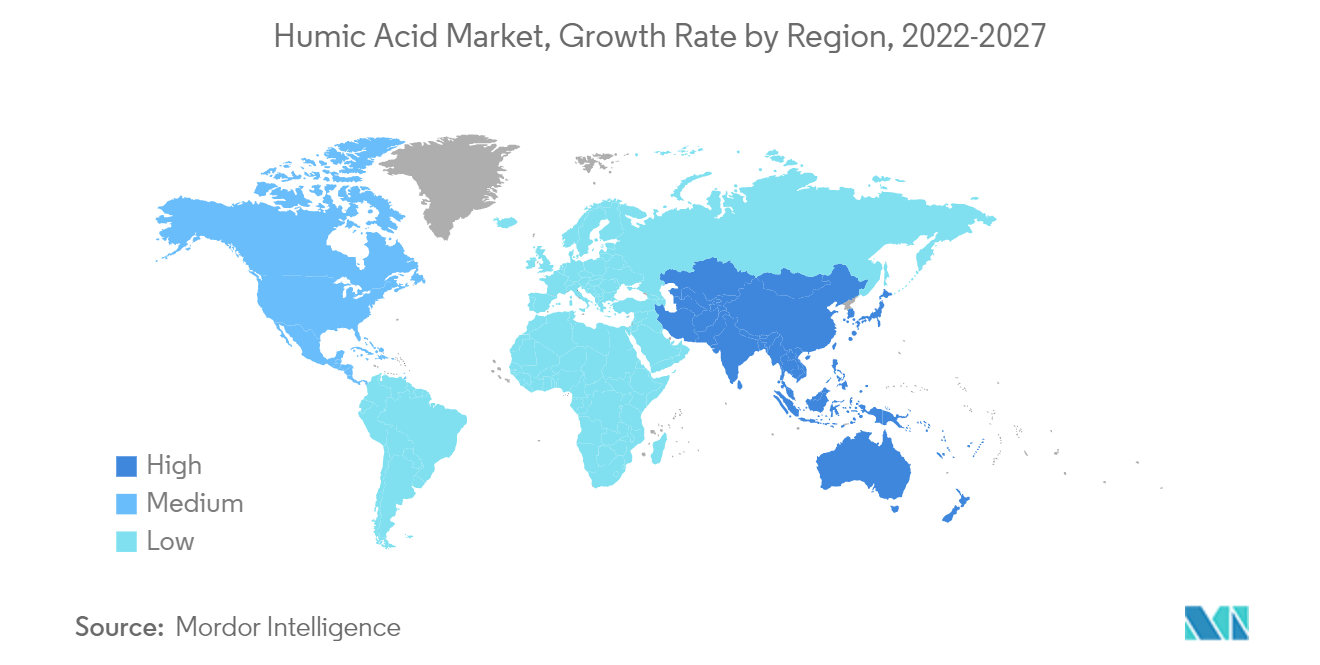

- Europa dominiert den Markt auf der ganzen Welt, wobei Länder wie Frankreich, Deutschland und das Vereinigte Königreich den größten Verbrauch verzeichnen.

Markttrends für Huminsäure

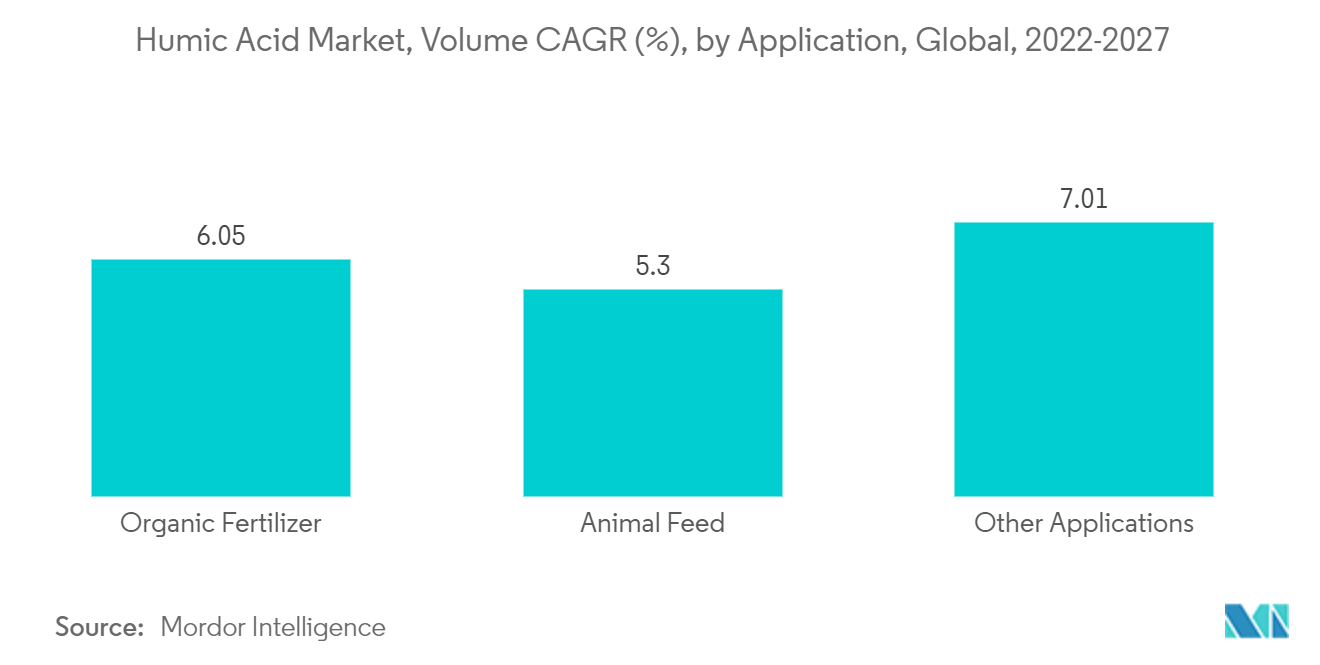

Das Segment der organischen Düngemittel soll den Markt dominieren

- Huminsäure wird häufig in Düngemitteln verwendet, um die Nährstoffaufnahme, die Wasserspeicherung, das mikrobielle Wachstum und die Bodenstruktur zu verbessern. Es hilft auch bei der Reduzierung von Giftstoffen.

- Huminsäure bietet eine Vielzahl physikalischer, chemischer und biologischer Vorteile. Huminsäure verbessert außerdem die Kationenaustauschkapazität (CEC) und den Sauerstoffgehalt. Die verbesserte durchschnittliche Wasserspeicherkapazität verbessert dadurch die Bodenfruchtbarkeit und das Pflanzenwachstum. Der fruchtbare Boden darf einen maximalen Huminsäuregehalt von 3 % enthalten, während der Huminsäuregehalt im Torf schwankt und im Bereich von 3 bis 10 % liegt.

- Zu den physikalischen Vorteilen von Huminsäure gehören die Verbesserung der Bodenstruktur und die Verhinderung eines hohen Wasser- und Nährstoffverlusts in Sonnenlicht- und Sandböden. Es trägt dazu bei, Sandböden durch Zersetzung in fruchtbare Böden umzuwandeln.

- Zu den chemischen Vorteilen zählen die Neutralisierung saurer und alkalischer Salze sowie die Regulierung des pH-Wertes. Der Einsatz von Huminsäure verbessert die Aufnahme sowohl organischer als auch mineralischer Stoffe und hält wasserlösliche anorganische Düngemittel zurück.

- Laut dem OECD-FAO Agricultural Outlook 2021-2030 ist der asiatisch-pazifische Raum der größte Produzent von Agrar- und Fischereierzeugnissen. Es wird erwartet, dass die Region bis 2030 53 % der weltweiten Landwirtschafts- und Fischproduktion ausmacht. Der Gesamtwert der Produktion soll bis 2030 im Vergleich zum Basisniveau 2018–20 um 20 % steigen.

- Nach Angaben des US Census Bureau wird die derzeitige Bevölkerung der Vereinigten Staaten voraussichtlich um 0,7 bis 0,9 % zunehmen, was auf eine hohe Einwanderungsrate zurückzuführen ist. Mit dem steigenden Pro-Kopf-Einkommen und der wachsenden Bevölkerung wird schätzungsweise auch die Nachfrage nach Nahrungspflanzen und Cash Crops steigen. Laut FAO wird beispielsweise erwartet, dass die Nahrungsmittelnachfrage in den Vereinigten Staaten bis 2050 um 50–90 % steigen wird.

- Daher dürften alle oben genannten Faktoren im Prognosezeitraum den Huminsäureverbrauch aus dem Segment der organischen Düngemittel antreiben.

Europa soll den Markt dominieren

- Aufgrund des steigenden Verbrauchs in Ländern wie Frankreich, Deutschland und dem Vereinigten Königreich stellte sich heraus, dass Europa der wichtigste Markt für den Verbrauch von Huminsäure ist.

- Frankreich ist die Heimat des größten Agrarsektors in Europa. Es gehört zu den Top-Produzenten auf dem Weltagrarmarkt und produziert Zuckerrüben, Wein, Milch, Rind- und Kalbfleisch, Getreide und Ölsaaten. Allerdings kam es im Land zu schweren Dürren, und nach Angaben der größten Agrargewerkschaft Frankreichs, FNSEA, reichten 14.000 von 440.000 landwirtschaftlichen Betrieben Schadensersatzklagen ein, nachdem Frankreich im Frühling und Sommer von extremer Hitze und ausbleibendem Regen heimgesucht wurde. Dies hatte erhebliche Auswirkungen auf die Nachfrage nach Düngemitteln und damit auch auf den Huminsäuremarkt.

- Nach Angaben der Organisation für wirtschaftliche Zusammenarbeit und Entwicklung belief sich die gesamte landwirtschaftliche Fläche in Frankreich im Zeitraum 2020-21 auf 9.647.000 Hektar und wird angesichts der steigenden Nachfrage nach Nahrungsmitteln im Land in den kommenden Jahren voraussichtlich zunehmen. Nach Angaben des INSEE (Frankreich) stieg das BIP der Landwirtschaft in Frankreich im vierten Quartal 2021 von 8.033 Millionen Euro im dritten Quartal 2021 auf 8.076 Millionen Euro. Solche Faktoren begünstigen die Nachfrage für den untersuchten Markt im Land.

- In Deutschland wird etwa die Hälfte der Fläche landwirtschaftlich genutzt. Es ist der drittgrößte Exporteur landwirtschaftlicher Güter weltweit. Auf etwa einem Drittel der Agrarfläche Deutschlands wird hauptsächlich Getreide angebaut, wobei Weizen die Hauptfrucht ist, gefolgt von Gerste und Roggen. Dadurch steigt die Nachfrage nach Düngemitteln und damit auch der Markt für Huminsäure, da diese eine reichhaltige Quelle an Pflanzennährstoffen darstellt.

- Nach Angaben des Statistischen Bundesamtes stieg das Bruttoinlandsprodukt (BIP) der Landwirtschaft in Deutschland im vierten Quartal 2021 auf 7,64 Milliarden Euro, nach 7,41 Milliarden Euro im dritten Quartal 2021.

- Im Vereinigten Königreich stieg das BIP der Landwirtschaft laut Office for National Statistics im dritten Quartal 2021 von 3.146 Millionen GBP im zweiten Quartal 2021 auf 3.157 Millionen GBP und unterstützte damit das Wachstum des untersuchten Marktes.

- Die oben genannten Faktoren dürften die Nachfrage nach Huminsäure in allen Anwendungsindustrien in Europa steigern.

Überblick über die Huminsäure-Branche

Der globale Huminstoffmarkt ist teilweise konsolidierter Natur. Zu den Hauptakteuren auf dem Markt (nicht in einer bestimmten Reihenfolge) gehören Humic Growth Solutions Inc., Zhengzhou Shengda Khumic Biotechnology Co. Ltd, Humintech, Cifo Srl und Mineral Technologies Inc.

Marktführer für Huminsäure

-

Humic Growth Solutions, Inc.

-

Zhengzhou Shengda Khumic Biotechnology Co. Ltd,

-

Humintech

-

Mineral Technologies Inc

-

Cifo Srl

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Huminsäure

- Die jüngsten Entwicklungen werden im Abschlussbericht dargelegt.

Segmentierung der Huminsäureindustrie

Huminsäure ist eine Art organische Verbindung, die aus Kohle-, Braunkohle- (Leonarditerz)-Böden und organischen Materialien gewonnen wird. Es spielt eine entscheidende Rolle bei der Verbesserung der Bodeneigenschaften, der Mobilisierung von Nährstoffen zur Förderung des Pflanzenwachstums und der Steigerung des Gesamtertrags. Produkte auf Huminsäurebasis werden als Pulver, Granulat und Flüssigkeit in organischen Düngemitteln und Tierfutter verwendet. Ihr Einsatz wird aufgrund ihrer Anwendung in der nachhaltigen Landwirtschaft bevorzugt.

Der Markt ist nach Typ, Anwendung und Geografie segmentiert. Nach Typ ist der Markt in Pulver, Granulat und Flüssigkeit unterteilt. Je nach Anwendung ist der Markt in organische Düngemittel, Tierfutter und andere Anwendungen unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Huminsäuremarkt in 15 großen Ländern in verschiedenen Regionen. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Umsatzes (Mio. USD) und des Volumens (Kilotonnen) erstellt.

| Typ | Pulverisiert | ||

| Körnig | |||

| Flüssig | |||

| Anwendung | Organischer Dünger | ||

| Tierfutter | |||

| Andere Anwendungen | |||

| Erdkunde | Asien-Pazifik | China | |

| Indien | |||

| Japan | |||

| Südkorea | |||

| Rest der Asien-Pazifik-Region | |||

| Nordamerika | Vereinigte Staaten | ||

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Großbritannien | |||

| Frankreich | |||

| Italien | |||

| Rest von Europa | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

| Naher Osten und Afrika | Saudi-Arabien | ||

| Südafrika | |||

| Rest des Nahen Ostens und Afrikas | |||

Häufig gestellte Fragen zur Huminsäure-Marktforschung

Wie groß ist der Huminsäuremarkt?

Die Größe des Huminsäuremarktes wird im Jahr 2024 voraussichtlich 0,79 Milliarden US-Dollar erreichen und mit einer durchschnittlichen jährlichen Wachstumsrate von 11,61 % auf 1,38 Milliarden US-Dollar bis 2029 wachsen.

Wie groß ist der Huminsäuremarkt derzeit?

Im Jahr 2024 wird die Größe des Huminsäuremarkts voraussichtlich 0,79 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Huminsäure-Markt?

Humic Growth Solutions, Inc., Zhengzhou Shengda Khumic Biotechnology Co. Ltd,, Humintech, Mineral Technologies Inc, Cifo Srl sind die wichtigsten Unternehmen, die auf dem Huminsäuremarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Huminsäure-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Huminsäure-Markt?

Im Jahr 2024 hat Europa den größten Marktanteil am Huminsäuremarkt.

Welche Jahre deckt dieser Huminsäure-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Huminsäuremarktes auf 0,71 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Huminsäuremarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Huminsäuremarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Commodity Chemicals Reports

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Huminsäure-Branchenbericht

Statistiken zum Marktanteil, der Größe und der Umsatzwachstumsrate von Huminsäure im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Huminsäure-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.