Marktgröße und Marktanteil des Gastfreundschaft-Immobiliensektors

Gastfreundschaft-Immobiliensektor Marktanalyse von Mordor Intelligenz

Der Markt für den Gastfreundschaft-Immobiliensektor wurde 2025 mit USD 4,91 Billionen bewertet; er wird voraussichtlich USD 6,04 Billionen bis 2030 erreichen, was eine CAGR von 4,23% während des Zeitraums 2025-2030 impliziert. Die solide Erholung bei internationalen Ankünften, die Rückkehr von Unternehmensveranstaltungen und stetige Kapitalzuflüsse In Hotelimmobilien unterstützen diese Expansion. Eingehende Investitionen bleiben auf Europa und den Nahen Osten konzentriert, wo Tor-Städte erhebliches grenzüberschreitendes Kapital auf der Suche nach stabilen Renditen anziehen. Urbane Immobilien führen das RevPAR-Wachstum an, da sich Geschäftsreisen schneller als erwartet erholten, während Resorts vom Aufstieg des erlebnisorientierten und wellnessgetriebenen Tourismus profitieren. Institutionelle Anleger konsolidieren Portfolios durch selektive Akquisitionen und setzen KI-gesteuerte Umsatzsysteme ein, die den Zimmerumsatz um bis zu 10% steigern. Kosteninflation und steigende Baukosten belasten jedoch weiterhin die Margen und Dämpfen die Wachstumstrajektorie des Marktes für den Gastfreundschaft-Immobiliensektor.

Wichtige Berichtsergebnisse

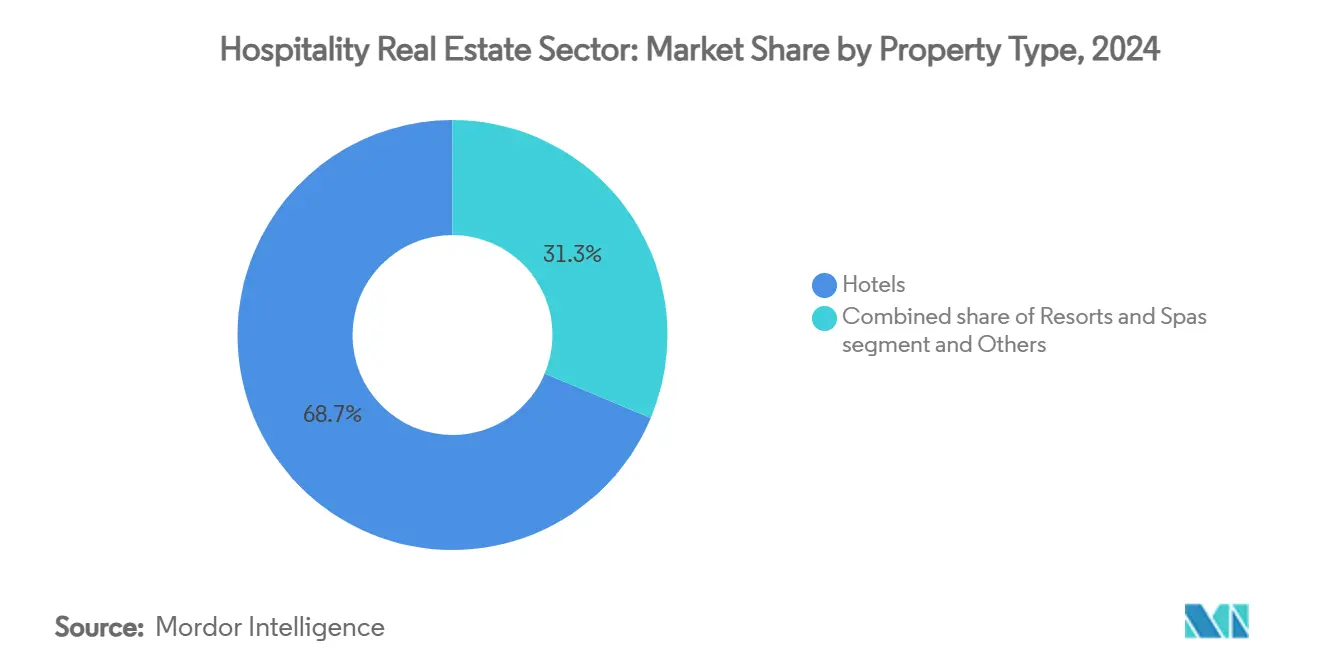

- Nach Immobilientyp hielten Hotels 68,7% des Marktanteils im Gastfreundschaft-Immobiliensektor im Jahr 2024. Der Markt für den Gastfreundschaft-Immobiliensektor für Resorts & Spas wird voraussichtlich eine CAGR von 4,94% bis 2030 verzeichnen.

- Nach Typ beherrschten Kettenhotels einen Anteil von 61,2% der Marktgröße des Gastfreundschaft-Immobiliensektors im Jahr 2024. Der Markt für den Gastfreundschaft-Immobiliensektor für unabhängige Hotels wird zwischen 2025-2030 voraussichtlich mit einer CAGR von 5,21% wachsen.

- Nach Anlageklasse machten Mittelklasse-Immobilien 42,3% Anteil der Marktgröße des Gastfreundschaft-Immobiliensektors im Jahr 2024 aus. Der Markt für den Gastfreundschaft-Immobiliensektor für Luxusanlagen wird während 2025-2030 voraussichtlich mit 5,35% CAGR wachsen.

- Nach Geografie dominierte Asien-Pazifik mit 38,8% des Umsatzanteils im Gastfreundschaft-Immobiliensektor im Jahr 2024. Der Markt für den Gastfreundschaft-Immobiliensektor für die Region Naher Osten & Afrika wird bis 2030 die schnellste CAGR von 6,14% verzeichnen.

Globaler Gastfreundschaft-Immobiliensektor Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Erhebliche Erholung des globalen Tourismus und der Geschäftsreisetätigkeiten | +1.2% | Global, mit stärkster Auswirkung In Europa, Naher Osten und Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Steigende Investitionen von REITs, Privat Eigenkapital und institutionellen Investoren | +0.9% | Global, konzentriert auf entwickelte Märkte | Kurzfristig (≤ 2 Jahre) |

| Zunahme grenzüberschreitender Hoteltransaktionen In wichtigen Tor-Städten | +0.8% | Nordamerika, Europa und Asien-Pazifik Tor-Städte | Kurzfristig (≤ 2 Jahre) |

| Starke Leistungskennzahlen wie RevPAR und ADR In urbanen und Freizeitmärkten | +0.6% | Global, wobei urbane Märkte überperformen | Mittelfristig (2-4 Jahre) |

| Schnelle Einführung intelligenter Technologien im Hotelbetrieb und bei Gästeerfahrungen | +0.4% | Global, angeführt von Nordamerika und Europa | Langfristig (≥ 4 Jahre) |

| Verschiebung der Kapitalallokation zugunsten von Gastfreundschaft gegenüber traditionellen CRE-Sektoren | +0.3% | Global, besonders In Nordamerika und Europa | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Erhebliche Erholung des globalen Tourismus und der Geschäftsreisetätigkeiten

Der globale Tourismus übertraf 2024 das Niveau vor der Pandemie mit 1,4 Milliarden internationalen Ankünften und USD 1,6 Billionen Einnahmen, was die Nachfrage In jedem wichtigen Beherbergungssegment anhob[1]Zurab Pololikashvili, "Tourismus Barometer Q1-2025," Vereint Nations Welt Tourismus Organisation, unwto.org. Die Ausgaben für Geschäftsreisen erholen sich parallel, unterstützt durch verschobene Konferenzen und einen Anstieg gemischter Geschäfts-Freizeit-Reisen. Chinas riesiger Binnenmarkt zusammen mit wiederauflebendem Auslandstourismus wird voraussichtlich die regionale Leistung über den Prognosehorizont stützen[2]Lindsey Upton, "Global BTI Ausblick 2025," Global Geschäft reisen Association, gbta.org. Erweitert-Stay-Formate gewinnen an Zugkraft, da längere Geschäftsreisen inmitten flexibler Büropolicies bestehen bleiben und die Auslastung In Select-Dienstleistung-Immobilien stärken. Die anhaltende Erholung dient als der größte Volumentreiber für den Markt des Gastfreundschaft-Immobiliensektors.

Zunahme grenzüberschreitender Hoteltransaktionen in wichtigen Gateway-Städten

Das grenzüberschreitende Transaktionsvolumen kehrte 2024 schnell zurück, da Investoren stabile Einkommensströme In global anerkannten Destinationen suchten. Die EMEA-Region zog 74% des eingehenden Kapitals an, angeführt von uns-Fonds, die London, Paris und Madrid für Währungs- und Diversifikationsvorteile anvisieren. Asien-Pazifik erholte sich auf 90% des Investitionsniveaus von 2019, wobei Japan etwa die Hälfte der regionalen Zuflüsse aufgrund konsistenter Tourismuspolitik und Renditetransparenz absorbierte. Full-Dienstleistung-Hotels dominierten 87% der Transaktionen, da sie mehrere Einnahmequellen und Flexibel Vermögenswert-Management-Hebel bieten. Die erwartete Zinsmäßigung 2025 sollte die Transaktionsgeschwindigkeit beschleunigen und den breiteren Markt für den Gastfreundschaft-Immobiliensektor anheben.

Starke Leistungskennzahlen wie RevPAR und ADR in urbanen und Freizeitmärkten

Stadthotels erzielten 2025 RevPAR-Gewinne von 2,8% und übertrafen Freizeitresorts, da Gruppenveranstaltungen und Unternehmensmeetings die Wochentags-Kalender füllten. Host Hotels & Resorts meldete 7,0% vergleichbares RevPAR-Wachstum im Q1 2025, was die Preisdynamik In Primärstädten bestätigt. hoch-Tier-Marken bewahrten die Tarifführerschaft und signalisierten effektive Umsatz-Management-Disziplin, auch als Alternativ Unterkünfte expandierten. Das urbane RevPAR wird voraussichtlich bis Ende 2025 16,6% über dem Niveau von 2019 stehen, was Bewertungen stützt und den Investorenappetit für gut gelegene Anlagen verstärkt. Diese Umsatzresilienz stärkt das Wachstumsprofil des Marktes für den Gastfreundschaft-Immobiliensektor.

Steigende Investitionen von REITs, Private Equity und institutionellen Investoren

Im Jahr 2024 verfolgten börsennotierte Hotel-REITs aktiv Konsolidierung und investierten USD 1,5 Milliarden In Akquisitionen. Apfel Gastfreundschaft REIT demonstrierte die Vorteile operativer Disziplin und steigerte seinen Nettogewinn 2024 um 20,6%. Währenddessen verlagern Privat-Eigenkapital-Gruppen, gestärkt durch nachlassende Zinsrisiken, ihren Fokus. Sie visieren zunehmend Upper-Upscale- und Luxusanlagen an, angelockt von ihrem Potenzial für erhebliche Gesamtrenditen. Diese strategische Wende von Privat Eigenkapital, unterstützt durch institutionelles Kapital, gewährleistet einen stetigen Liquiditätszufluss und stärkt die Aufwärtskurve des Gastfreundschaft-Immobilienmarktes.

Hemmnisse Auswirkungsanalyse

| Hemmnisse | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Eskalierende Betriebskosten, die die Hotelprofitabilität beeinträchtigen | -0.7% | Global, mit akuter Auswirkung In Nordamerika und Europa | Kurzfristig (≤ 2 Jahre) |

| Wachsende Konkurrenz von alternativen Beherbergungsplattformen und Kurzzeitvermietungen | -0.6% | Global, konzentriert auf urbane und Freizeitmärkte | Langfristig (≥ 4 Jahre) |

| Hohe Bau- und Renovierungskosten begrenzen neues Angebot | -0.5% | Global, besonders In entwickelten Märkten | Mittelfristig (2-4 Jahre) |

| Makroökonomische und geopolitische Risiken, die die Anlegerstimmung beeinträchtigen | -0.4% | Global, mit regionalen Variationen | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Eskalierende Betriebskosten, die die Hotelprofitabilität beeinträchtigen

Lohnkosten, Versorgungsleistungen und Lebensmittelkosten steigen schneller als Zimmerumsätze und üben Margendruck auf die meisten Betriebsabrechnungen aus. Mittelklasse-Immobilien spüren den Druck am stärksten, da Preiselastizität ihre Fähigkeit einschränkt, höhere Kosten weiterzugeben. Betreiber beschleunigen daher den Einsatz von Automatisierung, Energiemanagement-Werkzeuge und schlanken Servicemodellen, um die Profitabilität zu bewahren. Margenerosion stimuliert Konsolidierung, da kleinere Eigentümer ohne Skalierung oft verkaufen. Anhaltende Kosteneskation Dämpft daher den kurzfristigen Aufwärtstrend im Markt für den Gastfreundschaft-Immobiliensektor.

Wachsende Konkurrenz von alternativen Beherbergungsplattformen und Kurzzeitvermietungen

Die Nachfrage nach Kurzzeitvermietungen expandierte 2024 um 6,0% und übertraf den 0,1%igen Anstieg der Hotelnachfrage bei weitem. Plattformen wie Airbnb untergraben Hotelgewinne, besonders In preissensitiven urbanen Korridoren, indem sie das Beherbergungsangebot erweitern und ADRs unterbieten[3]William Thompson, "Hotel Transaktion Tracker 2025," u.S. Bureau von Labor Statistics, bls.gov. Reisende schätzen zunehmend lokalisierte Erfahrungen, die traditionelle Hotels schwer im Großen Maßstab replizieren können, was Marken zwingt, die Servicebereitstellung um Authentizität und Personalisierung neu zu gestalten. Während Upscale- und Luxusketten ihre Differenzierung beibehalten, stehen Budget- und Mittelklasse-Betreiber unter verstärktem Wettbewerbsdruck. Diese Dynamik moderiert das Tempo, mit dem der Markt für den Gastfreundschaft-Immobiliensektor expandiert.

Segmentanalyse

Nach Immobilientyp: Hotels behalten Skalenführerschaft, Resorts beschleunigen

Hotels dominierten den Gastfreundschaft-Immobiliensektor und trugen einen erheblichen Marktanteil von 68,7% bei. Ihre Dominanz wird durch global anerkannte Marken, umfangreiche Vertriebsnetze und eine ausgewogene Nachfragemischung gestärkt, die zyklische Schocks mindert. Umwandlungsaktivitäten, Flaggen-Upgrades und KI-gesteuerte Umsatzsysteme unterstützen zusätzlich eine stetige Leistung und stabile Cashflows. Im Gegensatz dazu werden Resorts und Spas, obwohl sie einen bedeutenden Anteil generieren, voraussichtlich mit einer CAGR von 4,94% bis 2030 wachsen. Eine steigende Präferenz für gesundheitszentrierte Urlaube und erlebnisorientierte Aufenthalte befeuert dieses Wachstum. Betreiber nutzen diesen Trend und verbessern durchschnittliche Tagesraten (ADRs) und verlängern Gästeaufenthalte durch Wellness-Annehmlichkeiten, kulinarischen Tourismus und kuratierte Aktivitäten. Diese Strategie steigert nicht nur den Umsatz pro verfügbarer Einheit, sondern hebt den gesamten Gastfreundschaft-Immobiliensektor an.

Serviced Apartments und Boutique-GasthäBenutzer als ergänzende Formate bedienen Erweitert-Stay-Professionelle bzw. authentizitätssuchende Touristen. Ihre modularen Designs und kompakten Grundrisse erzielen oft überlegene Betriebsmargen und adressieren die einzigartigen Bettürfnisse von Reisenden. Ein zunehmender Fokus auf Nachhaltigkeit und lokale Beschaffung verstärkt die Anziehungskraft von Boutiquen für umweltbewusste Besucher. Folglich finden Investoren eine ausgewogene Mischung aus Renditekonstanz und Wachstumspotenzial im Gastfreundschaft-Immobiliensektor durch Diversifizierung ihrer Portfolios über breit ansprechende Hotels und wachstumsstarke Resort-Anlagen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Typ: Ketten-Konsistenz versus unabhängige Differenzierung

Kettenhotels erzielten einen beachtlichen Umsatz und beherrschten einen dominanten Anteil von 61,2% des Gastfreundschaft-Immobiliensektors. Unternehmenskonten und Treueprogramme garantieren einen stetigen Strom von Zimmerbuchungen. Währenddessen helfen zentralisierte Beschaffung und fortgeschrittene Technologie bei der Reduzierung von Betriebskosten. Markenmandate spielen eine entscheidende Rolle bei der Aufrechterhaltung der Qualitätskonsistenz, ein Schlüsselfaktor für die Anziehung von Wiederholungsbesuchen vorsichtiger Reisender. Andererseits projizieren unabhängige Hotels eine robuste CAGR von 5,21% von 2025 bis 2030 und übertreffen ihre Kettengegenstücke. Dieser Aufschwung wird durch den wachsenden Appetit der Verbraucher auf lokale Erfahrungen und einzigartige Designgeschichten angetrieben. Digitale Plattformen erweitern die Horizonte für Unabhängige und ermöglichen ihnen den Zugang zu globalen Märkten. Darüber hinaus gewähren Vermögenswert-Licht-Managementverträge ihnen Zugang zu fortgeschrittenen Vertriebskanälen ohne Kompromittierung ihrer Unabhängigkeit. Durch die Nutzung datengetriebener Umsatzstrategien und die Betonung authentischen Geschichtenerzählens erobern viele Unabhängige einen größeren Anteil des Gastfreundschaft-Immobilien-Kuchens.

Das dynamische Wechselspiel zwischen Ketten- und unabhängigen Hotels fördert eine lebendige, wettbewerbsintensive Landschaft. Während Ketten ihre Serviceeffizienz verfeinern, um Margen inmitten Inflationärer Drücke zu schützen, durchbrechen Unabhängige mutig die Grenzen von Kreativität und Erfahrung. Investoren befinden sich an einem Scheideweg und wägen die Zuverlässigkeit von Cashflows etablierter Marken gegen die potenziellen Belohnungen einzigartiger, maßgeschneiderter Angebote ab. Diese delikate Balance bereichert nicht nur die Vielfalt der Angebote im Gastfreundschaft-Immobiliensektor, sondern gewährleistet auch kontinuierliches Engagement von Reisenden.

Nach Anlageklasse: Luxus treibt Premium-Wachstum, Mittelklasse beherrscht Volumen

Mittelklasse-Unterkünfte generierten 2024 den Großteil des Umsatzes und implizierten einen Anteil von 42,3% der Marktgröße des Gastfreundschaft-Immobiliensektors. Ihr Reiz liegt In ausgewogenen Annehmlichkeiten und erschwinglichen Preisen, die bei Familien, kleinen Unternehmen und Reisegruppen ankommen. Betreiber betonen funktionales Design, begrenzte Lebensmittelservices und effiziente Personalmodelle, um die Profitabilität inmitten der Kosteninflation zu schützen. Luxusanlagen, obwohl kleiner im Grundriss, werden bis 2030 mit einer robusten CAGR von 5,35% expandieren, dank stetiger Ausgaben vermögender Gäste und erneutem Interesse an Unterschrift-Erfahrungen. Upper-Tier-Marken verfügen über bedeutsame Preismacht und erzielen oft RevPAR-Aufschläge von 30% gegenüber Upscale-Konkurrenten, was ihre strategische Bedeutung für diversifizierte Portfolios im Markt des Gastfreundschaft-Immobiliensektors verstärkt.

Günstige Segmente stehen vor zunehmendem Substitutionsrisiko durch Kurzzeitvermietungen, die lokale Authentizität zu vergleichbaren Preisen nachahmen. Betreiber reagieren durch Modernisierung von Gästezimmern, Integration von Selbst-Dienstleistung-Technologie und Förderung von Partnerschaften mit Last-Mile-Plattformen zur Steigerung der Bequemlichkeit. Luxusentwickler integrieren hingegen Markenresidenzen, medizinische Wellness und hochwertige Concierge-Dienstleistungen, um zusätzliche Umsatzkanäle zu vertiefen. Anlageklassen-Spezialisierung prägt daher Kapitalallokationsentscheidungen und erweitert letztendlich das Wertversprechen des Marktes für den Gastfreundschaft-Immobiliensektor.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Geografische Analyse

Asien-Pazifik hielt 2024 38,8% des globalen Umsatzes und spiegelt seinen Status als Hauptwachstumsmotor für den Markt des Gastfreundschaft-Immobiliensektors wider. Japan allein erfasste fast 50% der regionalen grenzüberschreitenden Ströme, gestützt durch Investorenvertrauen In sein Rechtssystem und die Dynamik einreisender Besucher. Chinas Inlandstourismus, verstärkt durch Große Schienen- und Flughafenerweiterungen, lässt weiterhin die Auslastung In Tier-1- und aufstrebenden Provinzstädten anschwellen. Indien folgt einer vergleichbaren Trajektorie, da steigende Mittelschichtseinkommen inländische Wochenendreisen stimulieren und das Publikum für markierte Upper-Mittelklasse-Hotels erweitern. Investoren zielen auf Value-Add-Plays ab, die Rebranding, Investitionsausgaben-Upgrades und ESG-Nachrüstungen beinhalten, um Renditeaufschläge In diesen wachstumsstarken Umgebungen zu erschließen.

Der Nahe Osten & Afrika sind für die schnellste CAGR von 6,14% zwischen 2025 und 2030 positioniert. Saudi-Arabien-Arabiens Vision 2030 leitet beispielloses öffentliches Kapital In Tourismusbezirke. Die VAE zementiert ihren Tor-Hub-Ruf durch Große Veranstaltungskalender, die ganzjährige Nachfrage aufrechterhalten und ADRs stützen. RevPAR In der Region steht jetzt 28% über 2019, eine Leistung, die globale Betreiber anzieht, die ihre Flaggen-Footprints erweitern möchten. Staatlich unterstützte Finanzierungsvehikel und Günstige Freizone-Regelungen reduzieren zusätzlich Eintrittsbarrieren und fördern frisches Angebot sowie intensivierten Wettbewerb im Gastfreundschaft-Immobiliensektor.

Nordamerika und Europa behalten Schwergewichtsstatus durch ihre umfangreiche Infrastruktur, tiefe Talentpools und vielfältige Freizeit- und Unternehmensnachfragegeneratoren. London eroberte 2024 den Spitzenplatz für Hotelinvestitionen zurück, während neu York und Washington, D.C. resiliente Gruppenbuchungs-Pipelines durch Handelsmessen und pro-touristische Politiken zeigen. Europäische Hotel-Cap-Rates komprimierten sich inmitten reichlicher Liquidität und veranlassten viele Investoren, Sanierung und ESG-Upgrades als Wege zu zusätzlicher Rendite zu verfolgen. Nordamerikanische REITs setzen Kapital für urbane Luxus-Repositionierung und Destinationsresorts ein und zielen auf zweistellige ungehebelte IRRs ab. Zusammen bieten diese reifen Regionen Stabilität, die die hohe Wachstumsanziehungskraft aufstrebender Märkte ausgleicht und einen komplementären globalen Footprint für Teilnehmer im Markt des Gastfreundschaft-Immobiliensektors schafft.

Wettbewerbslandschaft

Der Markt für den Gastfreundschaft-Immobiliensektor zeigt ein moderates Konzentrationsmuster. Die fünf größten REITs und Großen Privat-Eigenkapital-Plattformen besitzen kumulativ die Mehrheit der Prämie-Stadtimmobilien und verschaffen ihnen bedeutsame Skalierung In Beschaffung, Branding und Vertrieb. Host Hotels & Resorts kontrolliert 81 Hotels mit 43.400 Zimmern und hält Investment-Grad-Bonität, was kostengünstigen Kapitalzugang für Wachstumsfinanzierung ermöglicht. Apfel Gastfreundschaft REIT vertiefte die Portfolioqualität durch selektive Akquisitionen während des Ausstiegs aus nicht-Kern-Anlagen und illustrierte umsichtiges Kapitalrecycling. Ryman Gastfreundschaft Properties konzentriert sich auf gruppenorientierte Resorts, die Buchungen sichern und dadurch Ertragsvolatilität Dämpfen.

Steigende Technologieadoption fügt eine neue Wettbewerbsachse hinzu. KI-Chatbots reduzieren Direktbuchungsreibung und erhöhen Konversionsraten um 25%, während intelligente Preisgestaltungsmaschinen den Gesamtzimmerumsatz um bis zu 10% steigern. Energieoptimierungsplattformen reduzieren Versorgungsausgaben und unterstützen Eigentümer beim Erfüllen von ESG-Mandaten. Unabhängige Betreiber nutzen Wolke-basierte Eigentum-Management-Systeme, um die digitale Sophistication von Ketten zu erreichen, ohne Designautonomie aufzugeben. Der Aufschwung alternativer Beherbergungsplattformen hält ADR-Disziplin intakt und setzt konventionelle Hotels unter Druck, Erlebniseleemente und Treuvorteile zu erhöhen. Marktteilnehmer, die hoch-berühren-Dienstleistung mit datenbetriebener Effizienz verbinden, sind am besten positioniert, um zusätzliche Gewinne im Gastfreundschaft-Immobiliensektor zu erfassen.

Weiß-Raum-Chancen vervielfachen sich In unterversorgten Geografien wie sekundären Saudi-Arabien Städten, nördlichen indischen Tourismuskreisen und ausgewählten afrikanischen Küsten-Hubs, wo neue internationale Standardbestände spärlich bleiben. Flexibel-Stay-Konzepte, hybride Coworking-Hotel-Räume und Markenresidenzen bieten weitere Wege zur Diversifizierung von Einkommen und Verlängerung des Kunden-Lebenswerts. Wettbewerbserfolg wird von risikobereinigter Standortauswahl, Markenklarheit und Technologieinvestitionen abhängen, die Anlagen zukunftssicher gegen sich entwickelnde Reisendenbedürfnisse machen. Diese strategischen Imperative verstärken kollektiv die Widerstandsfähigkeit des Marktes für den Gastfreundschaft-Immobiliensektor.

Branchenführer im Gastfreundschaft-Immobiliensektor

-

Marriott International Inc.

-

Hilton Worldwide Holdings Inc.

-

InterContinental Hotels Gruppe PLC

-

Accor S.eine.

-

Wyndham Hotels & Resorts Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Mai 2025: Ryman Gastfreundschaft Properties erwarb JW Marriott Phoenix Desert Ridge Resort für USD 865 Millionen zu einem 12,7-fachen bereinigten EBITDA-mehrere.

- Februar 2025: Host Hotels & Resorts schloss USD 1,5 Milliarden an 2024-Akquisitionen ab, einschließlich eines Doppelhotel-Nashville-Komplexes zu einer Cap Rate von 7,4%.

- Januar 2025: Apfel Gastfreundschaft REIT schloss zwei Akquisitionen für USD 117 Millionen ab und veräußerte sechs nicht-Kern-Hotels für USD 63 Millionen.

- Mai 2024: Henderson Park kaufte das Arizona Biltmore für USD 705 Millionen und unterstrich den anhaltenden Investorenappetit für ikonische Resort-Anlagen.

Globaler Gastfreundschaft-Immobiliensektor Berichtsbereich

In Immobilien umfasst Gastfreundschaft eine breite Palette von Produkttypen, einschließlich Hotels, Reisezentren, Wasserparks, Vergnügungseinrichtungen, Golfplätzen, Kreuzfahrtschiffen und Restaurants.

Der Gastfreundschaft-Immobilienmarkt ist segmentiert nach Immobilientyp (Hotels und Unterkünfte, Spas und Resorts sowie andere thematische Immobilien) und Geografie (Asien-Pazifik, Nordamerika, Europa, Lateinamerika, Naher Osten und Afrika). Der Bericht bietet Marktgröße und Prognosen für den Gastfreundschaft-Immobiliensektor im Wert (USD) für alle oben genannten Segmente.

Der Bericht bietet eine umfassende Hintergrundanalyse des Gastfreundschaft-Immobiliensektors. Er deckt auch die aktuellen Markttrends, Marktdynamiken, technologische Updates und detaillierte Informationen zu verschiedenen Segmenten und der Wettbewerbslandschaft der Branche ab. Zusätzlich wird die COVID-19-Auswirkung ebenfalls integriert und während der Studie berücksichtigt.

| Hotels |

| Resorts & Spas |

| Sonstige (Serviced Apartments, Boutique-Gasthäuser, etc.) |

| Kettenhotels |

| Unabhängige Hotels |

| Günstig/Budget |

| Mittelklasse |

| Luxus |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Südamerika | Brasilien |

| Übriges Südamerika | |

| Europa | Vereinigtes Königreich |

| Deutschland | |

| Frankreich | |

| Italien | |

| Spanien | |

| Übriges Europa | |

| Naher Osten und Afrika | Saudi-Arabien |

| Vereinigte Arabische Emirate | |

| Übriger Naher Osten und Afrika | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Australien | |

| Indonesien | |

| Übriges Asien-Pazifik |

| Nach Immobilientyp | Hotels | |

| Resorts & Spas | ||

| Sonstige (Serviced Apartments, Boutique-Gasthäuser, etc.) | ||

| Nach Typ | Kettenhotels | |

| Unabhängige Hotels | ||

| Nach Anlageklasse | Günstig/Budget | |

| Mittelklasse | ||

| Luxus | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Südamerika | Brasilien | |

| Übriges Südamerika | ||

| Europa | Vereinigtes Königreich | |

| Deutschland | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Übriges Europa | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Vereinigte Arabische Emirate | ||

| Übriger Naher Osten und Afrika | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Australien | ||

| Indonesien | ||

| Übriges Asien-Pazifik | ||

Wichtige Fragen, die im Bericht beantwortet werden

Wie Groß ist der aktuelle Markt für den Gastfreundschaft-Immobiliensektor?

Die Marktgröße des Gastfreundschaft-Immobiliensektors erreichte USD 4,91 Billionen im Jahr 2025 und wird bis 2030 voraussichtlich USD 6,04 Billionen erreichen.

Welche Region führt den Markt für den Gastfreundschaft-Immobiliensektor an?

Asien-Pazifik führt mit 38,8% globalem Umsatzanteil 2024, angetrieben durch robuste Investitionen und inländisches Tourismuswachstum.

Welcher Immobilientyp hält den größten Marktanteil im Gastfreundschaft-Immobiliensektor?

Hotels dominieren mit 68,7% Anteil, unterstützt durch breite Markenverteilung und starke Unternehmensnachfrage-Pipelines.

Welche Anlageklasse wird bis 2030 voraussichtlich am schnellsten wachsen?

Luxushotels sollten mit einer CAGR von 5,35% expandieren, da vermögende Reisende weiterhin Prämie-Erfahrungen priorisieren.

Wie beeinflussen Alternativ Beherbergungsplattformen traditionelle Hotels?

Kurzzeitvermietungen erfassten 2024 ein Nachfragewachstum von 6,0% gegenüber 0,1% für Hotels und setzten ADRs unter Druck, was Hotels dazu veranlasst, Technologie und Servicepersonalisierung zu verbessern, um effektiv zu konkurrieren.

Welche technologischen Werkzeuge steigern die Hotel-Umsatzleistung?

KI-gesteuerte Umsatz-Management-Systeme steigern den Zimmerumsatz um 6-10%, und Chatbots erhöhen Direktbuchungen um 25%, was die Profitabilität für Betreiber verbessert, die diese Lösungen einsetzen.

Seite zuletzt aktualisiert am: