Marktanalyse für Heiminfusionstherapie

Die Marktgröße für Heiminfusionstherapie wird im Jahr 2024 auf 24,40 Milliarden US-Dollar geschätzt und soll bis 2029 33,47 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 6,5 % im Prognosezeitraum (2024–2029) entspricht.

- Da die Fälle von COVID-19 im Jahr 2020 zunahmen, stieg die Nachfrage nach alternativen Standortlösungen stark an, und Heim- und Spezialinfusionsanbieter spielten eine entscheidende Rolle bei der Unterstützung der Patienten. Es wurde jedoch erwartet, dass Initiativen wichtiger Marktteilnehmer das Marktwachstum steigern würden. Beispielsweise eröffnete Eitan Medical im Juli 2021 ein neues Büro für die DACH-Region in Deutschland, um seinen Kundenstamm zu erweitern. Sein Sapphire-Infusionssystem war EU-MDR-zertifiziert und diente Ärzten in Krankenhäusern und häuslichen Pflegeeinrichtungen in ganz Europa. Die Pumpe wurde entwickelt, um eine breite Palette von Therapien für verschiedene klinische Anwendungsfälle bereitzustellen. In ähnlicher Weise arbeitete Amedisys im Januar 2021 mit Option Care Health zusammen, um der gefährdeten Bevölkerung eine COVID-19-Infusionstherapie anzubieten. Daher wurde erwartet, dass solche Initiativen das Marktwachstum steigern würden.

- Das Wachstum des Marktes wird auf verbesserte Patientenergebnisse, Kosteneffizienz und Patientenkomfort durch die Infusionstherapie zu Hause zurückgeführt. Die wachsende Zahl von Babyboomern, die unter eingeschränkten Mobilitätsprofilen wie Arthrose, Lähmungen und Diabetes leiden, wird die Nachfrage nach Infusionstherapien für zu Hause steigern. Es wird erwartet, dass die zunehmende Notwendigkeit, die Dauer stationärer Aufenthalte zu verkürzen, die Marktentwicklung vorantreiben wird. Die kontinuierliche subkutane (SC) Apomorphin-Infusion ist eine wirksame Therapie für die Parkinson-Krankheit (PD), und für die Behandlung der Parkinson-Krankheit stehen verschiedene Arzneimittelformulierungen unter Verwendung der subkutanen Verabreichungsart zur Verfügung. Mit der zunehmenden Belastung durch die Parkinson-Krankheit steigt daher die Nachfrage nach einer subkutanen Infusionstherapie. Beispielsweise wird laut der Datenaktualisierung 2022 der Parkinson-Stiftung in den Vereinigten Staaten jährlich etwa 90.000 Menschen mit Parkinson diagnostiziert, und Schätzungen zufolge werden bis zum Jahr 2030 fast 1,2 Millionen Menschen im Land mit Parkinson leben. Laut der oben genannten Quelle hat die Inzidenz von Parkinson in den letzten zehn Jahren in Nordamerika zugenommen, und es wird geschätzt, dass Männer mit einer höheren Inzidenz von Parkinson in Verbindung gebracht werden als Frauen. Infolgedessen wurden Techniken zur Verabreichung einer Infusionstherapie zu Hause oder in anderen Gesundheitseinrichtungen entwickelt, was voraussichtlich auch die Marktexpansion unterstützen wird. Die Mehrheit der Heiminfusionsanbieter verwendet immer noch herkömmliche Infusionspumpen, obwohl Krankenhäuser schnell intelligente Infusionspumpen mit faszinierenden Funktionen wie EHR-Konnektivität, Medikamentenbibliotheken und Software zur Medikamentensicherheit einführen. Allerdings gibt es aufgrund der steigenden Nachfrage, insbesondere in Industrieländern, einen wachsenden Trend zur Modernisierung der Ausrüstung.

- Darüber hinaus schloss Baxter International im Dezember 2021 die Übernahme von Hillrom ab. Diese Übernahme wird dem Unternehmen dabei helfen, seine geografische Präsenz zu erweitern und medizinische Gerätetechnologie zu integrieren, die die Patientenversorgung verbessert, die Kosten senkt und die Effizienz der Arbeitsabläufe erhöht. Darüber hinaus kündigten Terumo und Glooko, ein Unternehmen für Fernüberwachungssoftware und mobile Apps für Patienten, im März 2021 die technologische Integration an, um gemeinsam neue Diabetes-Datenlösungen weltweit bereitzustellen. Die Partnerschaft ermöglicht die Integration von Daten von Terumos Diabetes-Versorgungsgeräten in die Diabetes-Datenmanagementplattform diasend von Glooko. In ähnlicher Weise erhielt Aducanumab (Aduhelm) im Juni 2021 von der US-amerikanischen Food and Drug Administration (FDA) eine beschleunigte Zulassung zur Behandlung der Alzheimer-Krankheit. Dies ist die erste von der FDA zugelassene Infusionstherapie, die sich mit der zugrunde liegenden Biologie der Alzheimer-Krankheit befasst. Daher wird erwartet, dass solche Akquisitionen und Produkteinführungen das Wachstum des Marktes im Prognosezeitraum ankurbeln werden. Allerdings könnten die mit den Infusionspumpen verbundenen hohen Kosten das Geschäftswachstum im Prognosezeitraum behindern.

Markttrends für Heiminfusionstherapie

Antiinfektive Therapie dominiert den Markt für Heiminfusionstherapie

- Es wird erwartet, dass das Segment der Antiinfektiva-Therapie im Prognosezeitraum den globalen Markt für Heiminfusionstherapie dominieren wird. Die antiinfektiöse Therapie ist eine der am häufigsten verschriebenen Infusionstherapien für zu Hause. Allerdings birgt eine solche Therapie nur wenige Risiken, die durch einen Teamansatz, gepaart mit sorgfältigen Patientenauswahlkriterien, einem strukturierten Nachsorgeprozess und einem Schwerpunkt auf Patientenaufklärung reduziert werden können.

- Die Hauptfaktoren für das Wachstum des Marktes für Medikamente gegen Infektionskrankheiten sind die zunehmenden Sensibilisierungsmaßnahmen verschiedener staatlicher und gemeinnütziger Organisationen, die zunehmende Prävalenz von Infektionskrankheiten sowie die steigende Finanzierung und die zunehmenden Forschungs- und Entwicklungsaktivitäten.

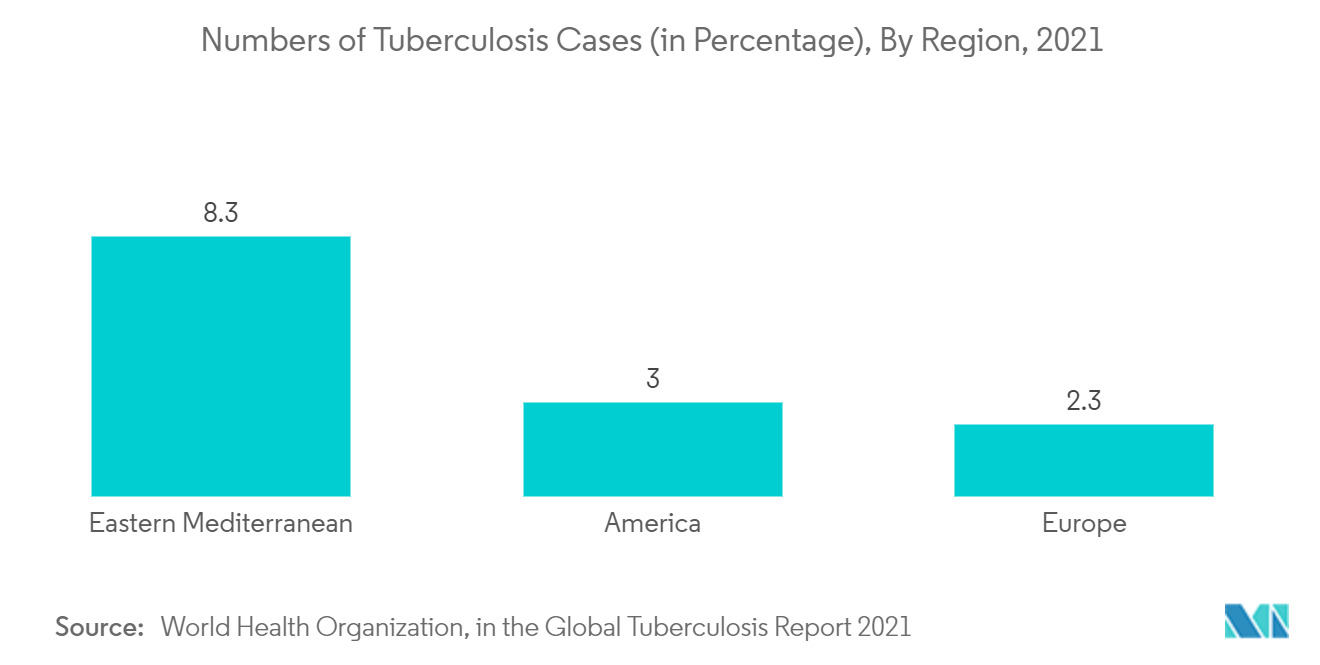

- Laut den von der Weltgesundheitsorganisation (WHO) im Global Tuberculosis Report 2021 veröffentlichten Daten wurde beispielsweise angegeben, dass die Mehrheit der Tuberkulosefälle in den WHO-Regionen Südostasien (43 %), Afrika (25 % ) und der Westpazifik (18 %). Den im Jahr 2021 veröffentlichten WHO-Daten zufolge ereignen sich 95 % aller Malariainfektionen in Subsahara-Afrika, so dass diese Region wahrscheinlich weiterhin einer starken Belastung durch die Krankheit ausgesetzt sein wird. Daher wird erwartet, dass der Anstieg der Belastung durch verschiedene Infektionskrankheiten in entwickelten und aufstrebenden Märkten den untersuchten Markt vorantreiben wird.

- Die zunehmende Belastung durch Infektionskrankheiten in verschiedenen Ländern und zunehmende Forschungs- und Entwicklungsaktivitäten dürften daher die Nachfrage nach antiinfektiösen Therapien erhöhen und damit das Wachstum des Segments ankurbeln.

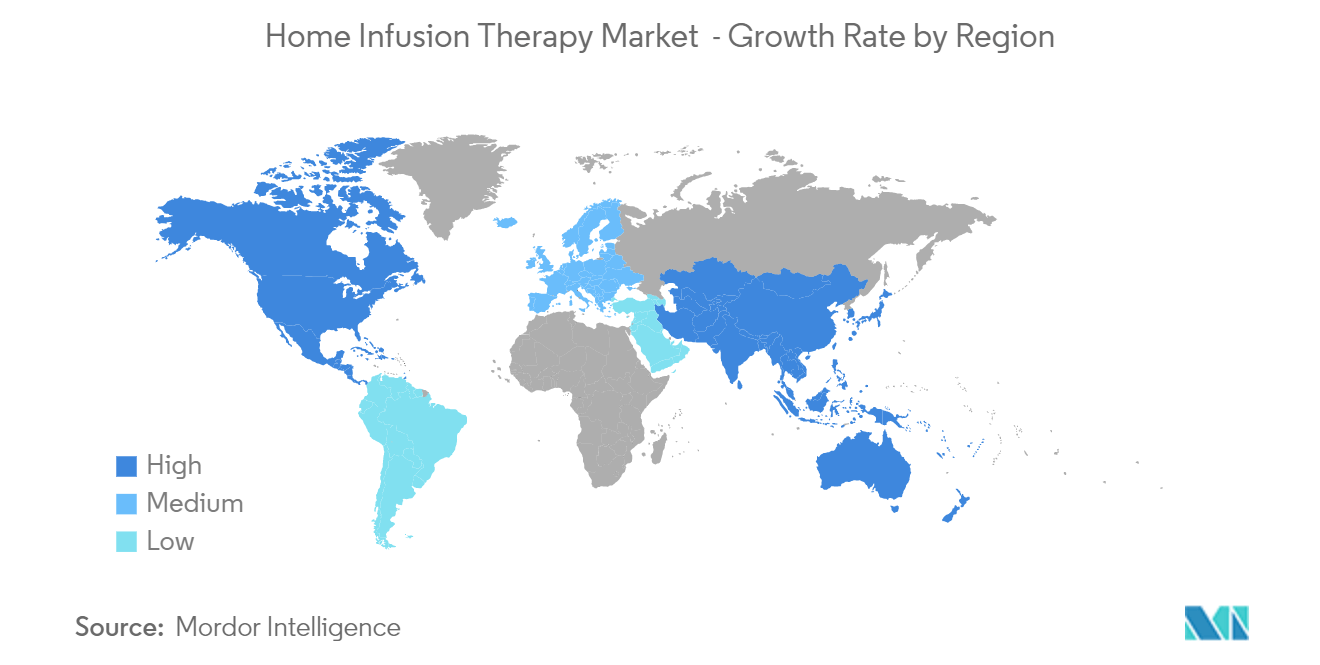

Nordamerika dominiert den Markt und es wird erwartet, dass dies auch im Prognosezeitraum in der Region so bleibt

- Nordamerika ist eine der wichtigsten Regionen auf dem Markt für Heiminfusionstherapie, da Faktoren wie die zunehmende Prävalenz chronischer Krankheiten, Behandlungskosten, technologische Fortschritte und Produkteinführungen das regionale Wachstum voraussichtlich vorantreiben werden. So wurden nach den Schätzungen der American Cancer Society Updates aus dem Jahr 2021 allein in den USA im Jahr 2020 rund 1,8 Millionen neue Krebsfälle gemeldet.

- Brustkrebs, Lungenkrebs, Prostatakrebs, Darmkrebs, Blasenkrebs und Hautkrebs sind die häufigsten bösartigen Erkrankungen in den Vereinigten Staaten. Darüber hinaus kommt es aufgrund der günstigen Kosten und der verbesserten Patientenmobilität zu einer zunehmenden Verlagerung von der Akutversorgung in die häusliche Pflege, was voraussichtlich zu einer weiteren Expansion führen wird. Die Nachfrage nach regionalen Gütern wird auch durch Verbesserungen im Gesundheitswesen und den Einsatz immer anspruchsvollerer medizinischer Artikel angekurbelt.

- Wachstumsaussichten bietet der Markt hingegen im Bereich Home-Healthcare aufgrund des ausreichenden Versicherungsschutzes für die Heiminfusion. Mehrere Unternehmen, wie Option Care Enterprises, CHI Health usw., bieten Infusionstherapiedienste in häuslichen Pflegeeinrichtungen an, und die Kosten werden auch von der Versicherung übernommen.

- Im Mai 2021 gaben Smiths Medical und Ivenix, Inc. eine Partnerschaftsvereinbarung bekannt, um eine umfassende Suite von Infusionsmanagementlösungen auf dem US-amerikanischen Markt anzubieten. Es wird erwartet, dass diese Partnerschaft das Infusionsmanagement weiterentwickelt, um die Patientensicherheit zu verbessern. Von solchen Partnerschaften wird erwartet, dass sie das Wachstum des Marktes in dieser Region stärken.

- Daher wird erwartet, dass die oben genannten Faktoren das Marktwachstum steigern werden.

Überblick über die Branche der Heiminfusionstherapie

Der Markt für Heiminfusionstherapie ist hart umkämpft und besteht sowohl aus globalen als auch mehreren regionalen Akteuren. Aufgrund des technologischen Fortschritts konzentrieren sich kleine und mittlere Unternehmen auf die Marktdurchdringung, um Marktanteile zu gewinnen. Zu den Hauptakteuren auf dem Markt zählen unter anderem B. Braun Melsungen AG, ICU Medica, Becton Dickinson and Company, Option Care Health Inc. und CareCentrix Inc.

Marktführer für Heiminfusionstherapie

-

B. Braun Melsungen AG

-

ICU Medical

-

Becton Dickinson and Company

-

Option Care Health Inc.

-

CareCentrix, Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Home Marktnachrichten für Infusionstherapie

- Januar 2023 KORU Medical Systems, Inc. hat eine Entwicklungsvereinbarung mit einem Pharmahersteller für subkutane Immunglobulintherapie (SCIg) geschlossen, um das Freedom Infusion System mit einer SCIg-Fertigspritze zu entwickeln und die behördliche Zulassung dafür zu beantragen. Das Freedom-Infusionssystem umfasst derzeit die Spritzen-Infusionstreiber Freddom60 und FreedomEdge, Präzisions-Durchflussschläuche und subkutane HIgH-Flo-Sicherheitsnadelsets. Diese Geräte werden für die Verabreichung von Infusionen zu Hause und in alternativen Pflegeumgebungen verwendet.

- September 2022 Baxter International Inc. erhielt die 510(k)-Zulassung der Food and Drug Administration (FDA) für seine neue Spritzeninfusionspumpe (SYR) Novum IQ mit Dose IQ Safety Software, die Baxters neueste Entwicklungen für die Infusionstherapie darstellt.

Segmentierung der Heiminfusionstherapie-Branche

Bei der Heiminfusionstherapie handelt es sich um die intravenöse oder subkutane Verabreichung von Arzneimitteln oder Biologika an eine Person zu Hause. Zu den Komponenten, die für die Durchführung einer Infusion zu Hause benötigt werden, gehören das Medikament, die Ausrüstung und das Zubehör.

Der Markt für Heiminfusionstherapie ist nach Produkten (Infusionspumpensets sowie Zubehör und Verbrauchsmaterialien), Anwendungen (vollständige parenterale Ernährung, antiinfektive Therapie, enterale Ernährung, Hydratationstherapie, Chemotherapie, IVIG/Spezialpharmazeutika und andere Anwendungen) und Geografie segmentiert (Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika sowie Südamerika). Der Marktbericht deckt auch die geschätzten Marktgrößen und -trends für 17 verschiedene Länder in wichtigen Regionen weltweit ab.

Der Bericht bietet den Wert (in USD) für die oben genannten Segmente.

| Infusionspumpensets |

| Zubehör und Verbrauchsmaterialien |

| Vollständige parenterale Ernährung |

| Antiinfektive Therapie |

| Enterale Ernährung |

| Hydratationstherapie |

| Chemotherapie |

| IVIg/Spezialpharmazeutika |

| Andere Anwendungen |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Großbritannien | |

| Frankreich | |

| Italien | |

| Spanien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Australien | |

| Südkorea | |

| Rest des asiatisch-pazifischen Raums | |

| Naher Osten und Afrika | GCC |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika |

| Nach Produkt | Infusionspumpensets | |

| Zubehör und Verbrauchsmaterialien | ||

| Nach Anwendungen | Vollständige parenterale Ernährung | |

| Antiinfektive Therapie | ||

| Enterale Ernährung | ||

| Hydratationstherapie | ||

| Chemotherapie | ||

| IVIg/Spezialpharmazeutika | ||

| Andere Anwendungen | ||

| Erdkunde | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Australien | ||

| Südkorea | ||

| Rest des asiatisch-pazifischen Raums | ||

| Naher Osten und Afrika | GCC | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

Häufig gestellte Fragen zur Heiminfusionstherapie-Marktforschung

Wie groß ist der Markt für Heiminfusionstherapie?

Es wird erwartet, dass der Markt für Heiminfusionstherapie im Jahr 2024 ein Volumen von 24,40 Milliarden US-Dollar erreicht und bis 2029 mit einer jährlichen Wachstumsrate von 6,5 % auf 33,47 Milliarden US-Dollar wächst.

Wie groß ist der Markt für Heiminfusionstherapie?

Im Jahr 2024 wird die Größe des Marktes für Heiminfusionstherapie voraussichtlich 24,40 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Heiminfusionstherapie-Markt?

B. Braun Melsungen AG, ICU Medical, Becton Dickinson and Company, Option Care Health Inc., CareCentrix, Inc. sind die wichtigsten Unternehmen, die auf dem Markt für Heiminfusionstherapie tätig sind.

Welches ist die am schnellsten wachsende Region im Heiminfusionstherapie-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Heiminfusionstherapie-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im Markt für Heiminfusionstherapie.

Welche Jahre deckt dieser Heiminfusionstherapie-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Marktes für Heiminfusionstherapie auf 22,81 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für Heiminfusionstherapie für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für Heiminfusionstherapie für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht zur Heiminfusionstherapie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate der Heiminfusionstherapie im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der Heiminfusionstherapie umfasst einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.