Marktanalyse für Raumdüfte

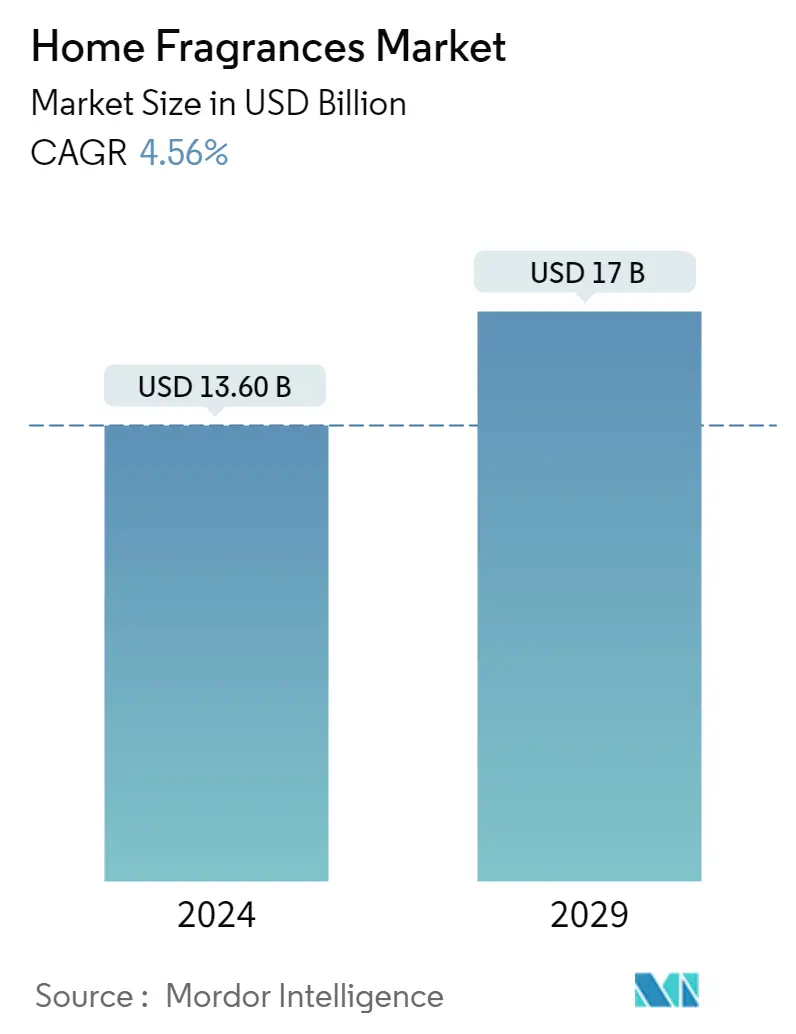

Die Marktgröße für Raumdüfte wird im Jahr 2024 auf 13,60 Milliarden US-Dollar geschätzt und soll bis 2029 17 Milliarden US-Dollar erreichen, was einem jährlichen Wachstum von 4,56 % im Prognosezeitraum (2024–2029) entspricht.

- Die zunehmende Kaufkraft der Verbraucher und die zunehmende Sorge der Menschen um einen gesunden und hygienischen Lebensstil sind die Schlüsselfaktoren für das Marktwachstum. Die zunehmende Verbreitung von Social-Media-Plattformen und Online-Einzelhandelskanälen ist ein weiterer wichtiger Faktor, der den Verkauf von Raumduftprodukten über E-Commerce-Kanäle ankurbelt. Aufgrund der zunehmenden Konzentration auf die Schaffung eines optisch ansprechenden und komfortablen Wohnraums geben Verbraucher mehr Geld für luxuriöse Wohnaccessoires wie Duftkerzen und Diffusoren aus.

- In den letzten Jahren ist aufgrund eines stressigen Lebensstils und der zunehmenden Konzentration auf die Verbesserung der psychischen Gesundheit die Nachfrage nach Raumduftzerstäubern für die Aromatherapie gestiegen, die die Stimmung heben, indem sie die Luftqualität verbessern und eine angenehme Umgebung schaffen.

- Darüber hinaus bieten Hersteller diese Produkte in verschiedenen Designs, Farben, Düften und Materialien an, um auf die Vorlieben einzelner Kunden einzugehen. Sie konzentrieren sich auch auf die Personalisierung von Produkten und die Einführung ästhetisch ansprechender Produkte, die aus natürlichen Inhaltsstoffen wie Ölen hergestellt werden.

- Verbraucher sind heutzutage bereit, mehr für Haushalts- und Toilettenartikel mit natürlichen und sauberen Inhaltsstoffen auszugeben. Daher wird erwartet, dass der Markt im Prognosezeitraum eine erhöhte Nachfrage nach Raumdüften verzeichnen wird. Marktteilnehmer verfolgen auch innovative Strategien, um einen größeren Marktanteil zu erobern.

- Beispielsweise startete Godrej Consumer Products, ein in Indien ansässiges Konsumgüterunternehmen, im Jahr 2022 eine neue TVC-Kampagne mit dem Titel If Bathrooms Could Talk für seine Badezimmerdüfte namens Godrej Aer Power Pocket. Der von Creativeland Asia konzipierte TVC wurde mit modernsten Grafik- und Animationstechniken produziert, wodurch er optisch attraktiv ist und die Aufmerksamkeit der Verbraucher auf sich zieht.

Markttrends für Raumdüfte

Steigende Neigung der Verbraucher zur Inneneinrichtung

- Verbraucher geben immer mehr Geld für Raumduftprodukte wie Kerzen und Diffusoren aus, da diese dazu beitragen, wichtige emotionale Bedürfnisse zu befriedigen und wichtige Funktionsprobleme zu lösen, beispielsweise das Überdecken schlechter Gerüche. Diese Produkte sind in verschiedenen Designs, Farben, Düften und Materialien erhältlich und erfüllen die vielfältigen Bedürfnisse von Kunden weltweit.

- In den letzten Jahren waren Verbraucher bereit, mehr für hochwertige Wohnaccessoires aus biologischen und natürlichen Inhaltsstoffen auszugeben, da das Bewusstsein für die gesundheitlichen Auswirkungen der in diesen Produkten verwendeten Inhaltsstoffe gestiegen ist. Laut einer von Vlam veröffentlichten Umfrage stiegen die gesamten Haushaltsausgaben für Bio-Produkte in Belgien im Jahr 2022 von 892 Millionen Euro auf 992 Millionen Euro im Jahr 2021.

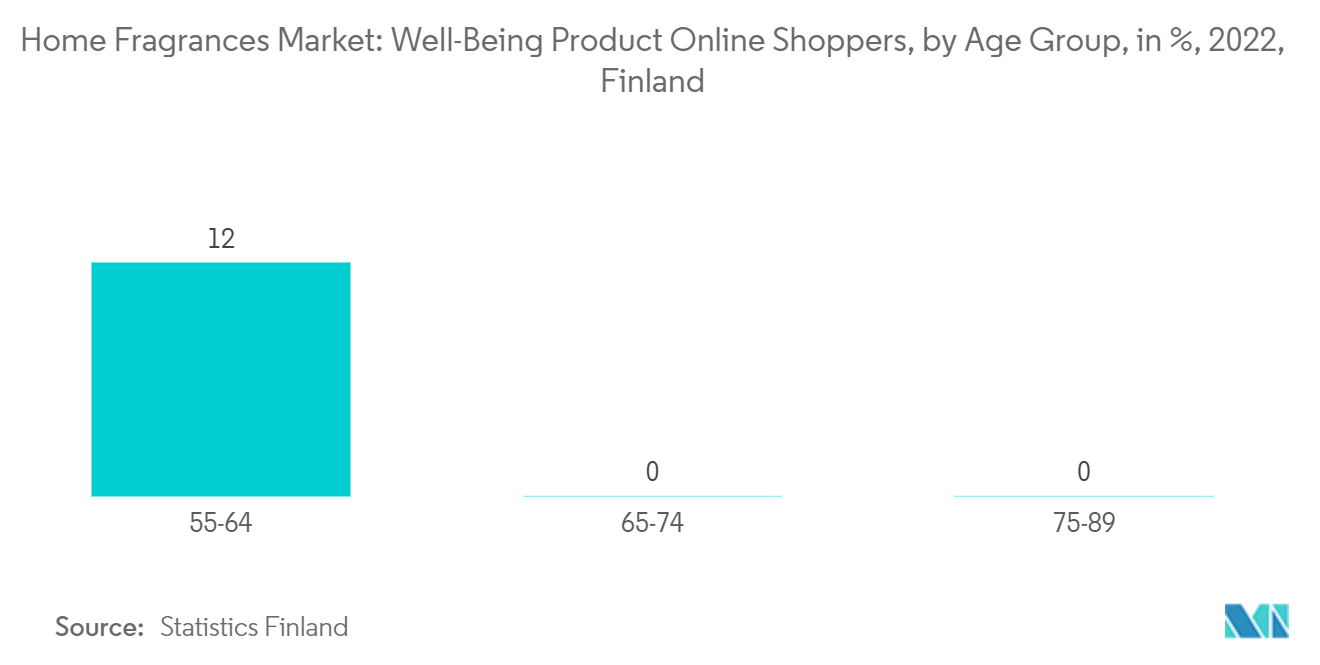

- Mit dem zunehmenden Trend zur Aromatherapie und natürlichen Heilmitteln für die psychische Gesundheit und das Wohlbefinden zu Hause, insbesondere bei jungen Erwachsenen, erfreuen sich maßgeschneiderte Wohnaccessoires wie Duftkerzen und Diffusoren weltweit großer Beliebtheit. Es wird angenommen, dass diese Produkte die Stimmung verbessern, Stress und Ängste reduzieren, die Entspannung fördern und den Schlaf verbessern. Laut der Umfrage von Statistics Finland im Jahr 2022 haben 16 Prozent der Finnen in den letzten drei Monaten Kosmetika und Wellnessprodukte online gekauft. Der größte Anteil der Online-Käufer von Gesundheits- und Schönheitsprodukten war 25 bis 44 Jahre alt.

- Produkthersteller und Einzelhändler verlassen sich häufig auf Innovationen, um sich durch Technologie, Verständnis für Verbrauchertrends und nachhaltige Produktion von der Konkurrenz abzuheben. Sie investieren außerdem erheblich in Forschung und Entwicklung, um Produkte zu liefern, die Verbraucher schätzen, weil sie sowohl emotionale als auch funktionale Bedürfnisse erfüllen. Die oben genannten Faktoren werden das Marktwachstum in den kommenden Jahren voraussichtlich positiv beeinflussen.

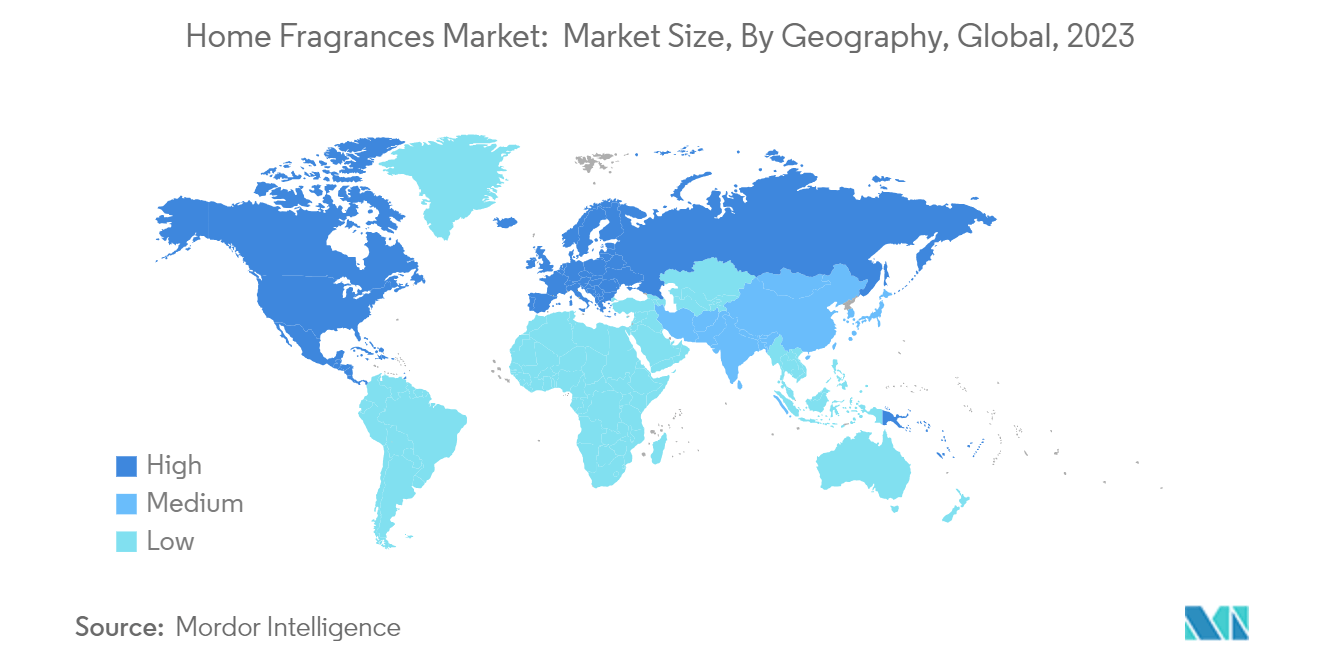

Nordamerika dominiert den Markt

- Nordamerika hält weltweit den größten Marktanteil im Markt für Raumdüfte. Darüber hinaus sind die Vereinigten Staaten einer der größten Märkte für Raumduftprodukte. Dies lässt sich auf das hohe Pro-Kopf-Einkommen der Menschen und ihre Neigung zu wertschöpfenden Wohnaccessoires zurückführen, die dazu beitragen, geschätzte emotionale Bedürfnisse zu befriedigen und erhebliche funktionelle Probleme der Verbraucher zu lösen.

- Raumduftprodukte wie Duftkerzen, Diffusoren und Raumsprays sind oft eine zugängliche und effektive Möglichkeit, das Gesamtambiente zu verbessern und der Inneneinrichtung eine persönliche Note zu verleihen. Diese Produkte werden auch in der Aromatherapie eingesetzt, die aufgrund ihrer angeblichen Vorteile wie der Verringerung von Angstzuständen und der Linderung von emotionalem Stress, Schmerzen, Muskelverspannungen und Müdigkeit vor allem bei jungen Erwachsenen große Akzeptanz gefunden hat.

- Darüber hinaus treibt der zunehmende Fokus auf psychische Gesundheit und Wohlbefinden mit natürlichen Heilmitteln für zu Hause das Marktwachstum in der Region voran. Darüber hinaus treibt die im Laufe der Jahre aufgrund des hektischen Lebensstils deutlich gestiegene Präferenz für Spa-Therapien die Nachfrage nach innovativen Raumdüften an. Nach Angaben der International Spa Association gab es im Jahr 2021 in den Vereinigten Staaten 21.510 Spa-Standorte mit 173 Millionen Besuchern.

- Der durchschnittliche Umsatz der Spa-Branche in den Vereinigten Staaten wird im Jahr 2021 auf rund 20,1 Milliarden US-Dollar geschätzt. Darüber hinaus verfolgen Marktteilnehmer einzigartige Strategien, um ihren Kundenstamm und Marktanteil zu erweitern. Im Jahr 2021 stellte Christian Dior beispielsweise seine kanadische E-Boutique mit der La Collection Privée Christian Dior vor, einem Portfolio raffinierter Düfte, Kerzen und Seifen.

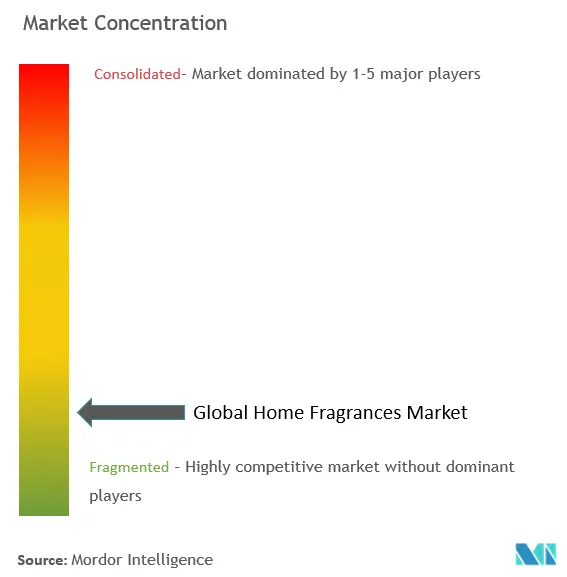

Überblick über die Raumdüftebranche

Der Markt für Raumdüfte ist hart umkämpft und es gibt viele lokale und internationale Akteure. Diese Akteure konzentrieren sich auf geografische Expansionen, die Einführung neuer Produkte sowie Fusionen und Übernahmen, die Schlüsselstrategien sind, um auf dem globalen Markt für Raumdüfte zu agieren und sich einen Wettbewerbsvorteil zu verschaffen. Einige führende Marktteilnehmer sind Reckitt Benckiser Group PLC, The Procter Gamble Company, dōTERRAInternational LLC, Newell Brands Inc. und Henkel AG Co.

Marktführer bei Raumdüften

-

Reckitt Benckiser Group plc

-

The Procter & Gamble Company

-

Newell Brands

-

Henkel AG & Co. KGAA

-

dōTERRA International LLC

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Raumdüfte

- Februar 2022 Febreze von PG kündigt die Einführung von Ember an, einem Luxusduft, der vor einem funkelnden Zitrusduft und Noten eleganter Hölzer strotzt.

- Januar 2022 Henkel gibt seine Pläne bekannt, seine Wäscherei-, Haushaltspflege- und Schönheitspflegegeschäfte in Henkel Consumer Brands zusammenzuführen. Das Unternehmen begann sofort mit den Vorbereitungen für den Integrationsprozess, um die neue Organisation Anfang 2023 zu implementieren.

- Februar 2021 Godrej Aer stellt das Godrej Aer Power Pocket vor, um seine bestehende Aer-Pocket-Linie durch eine leistungsstarke Badezimmerduftlinie zu ersetzen.

Segmentierung der Raumdüfte-Branche

Raumdüfte sind Produkte, die Düfte abgeben, um unerwünschte Gerüche im Zuhause zu überdecken. Diese Produkte bestehen aus verschiedenen Arten von Aromen wie Eukalyptus, Jasmin, Lavendel und anderen aromatischen Quellen, die helfen, Stress abzubauen und die Stimmung zu beleben.

Der Markt ist nach Typ, Vertriebskanal, Kategorie und Geografie segmentiert. Je nach Typ ist der Markt in Sprays, Diffusoren, Duftkerzen und andere Typen unterteilt. Basierend auf den Vertriebskanälen ist der Markt in Supermärkte und Hypermärkte, Convenience-Stores/Lebensmittelgeschäfte, Online-Einzelhandel und andere Vertriebskanäle unterteilt. Basierend auf der Kategorie wird der Markt in Massen- und Premium-Modelle unterteilt. Die Studie bietet eine geografische Analyse des Marktes in aufstrebenden und etablierten Märkten auf der ganzen Welt, einschließlich Nordamerika, Europa, Asien-Pazifik, Südamerika sowie dem Nahen Osten und Afrika.

Die Marktgröße wurde wertmäßig in USD für alle oben genannten Segmente ermittelt.

| Sprays |

| Diffusoren |

| Duftkerzen |

| Andere Arten |

| Supermärkte/Hypermärkte |

| Convenience-Stores/Lebensmittelgeschäfte |

| Online Einzelhandel |

| Andere Didtribution-Kanäle |

| Masse |

| Prämie |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Rest von Nordamerika | |

| Europa | Deutschland |

| Großbritannien | |

| Frankreich | |

| Russland | |

| Spanien | |

| Italien | |

| Rest von Europa | |

| Asien-Pazifik | Indien |

| China | |

| Japan | |

| Australien | |

| Rest des asiatisch-pazifischen Raums | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Vereinigte Arabische Emirate |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Typ | Sprays | |

| Diffusoren | ||

| Duftkerzen | ||

| Andere Arten | ||

| Vertriebsweg | Supermärkte/Hypermärkte | |

| Convenience-Stores/Lebensmittelgeschäfte | ||

| Online Einzelhandel | ||

| Andere Didtribution-Kanäle | ||

| Kategorie | Masse | |

| Prämie | ||

| Erdkunde | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Rest von Nordamerika | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Frankreich | ||

| Russland | ||

| Spanien | ||

| Italien | ||

| Rest von Europa | ||

| Asien-Pazifik | Indien | |

| China | ||

| Japan | ||

| Australien | ||

| Rest des asiatisch-pazifischen Raums | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Vereinigte Arabische Emirate | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Marktforschung für Raumdüfte

Wie groß ist der Markt für Raumdüfte?

Es wird erwartet, dass der Markt für Raumdüfte im Jahr 2024 ein Volumen von 13,60 Milliarden US-Dollar erreichen und mit einer jährlichen Wachstumsrate von 4,56 % bis 2029 auf 17,00 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt für Raumdüfte derzeit?

Im Jahr 2024 wird die Marktgröße für Raumdüfte voraussichtlich 13,60 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Raumdüfte-Markt?

Reckitt Benckiser Group plc, The Procter & Gamble Company, Newell Brands, Henkel AG & Co. KGAA, dōTERRA International LLC sind die wichtigsten Unternehmen, die auf dem Markt für Raumdüfte tätig sind.

Welches ist die am schnellsten wachsende Region im Raumdüfte-Markt?

Es wird geschätzt, dass Südamerika im Prognosezeitraum (2024–2029) mit der höchsten CAGR wächst.

Welche Region hat den größten Anteil am Raumdüfte-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am Markt für Raumdüfte.

Welche Jahre deckt dieser Markt für Raumdüfte ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Marktes für Raumdüfte auf 13,01 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für Raumdüfte für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Marktes für Raumdüfte für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht Raumdüfte

Vorschau-neu-e