Marktanalyse für Hochleistungslegierungen

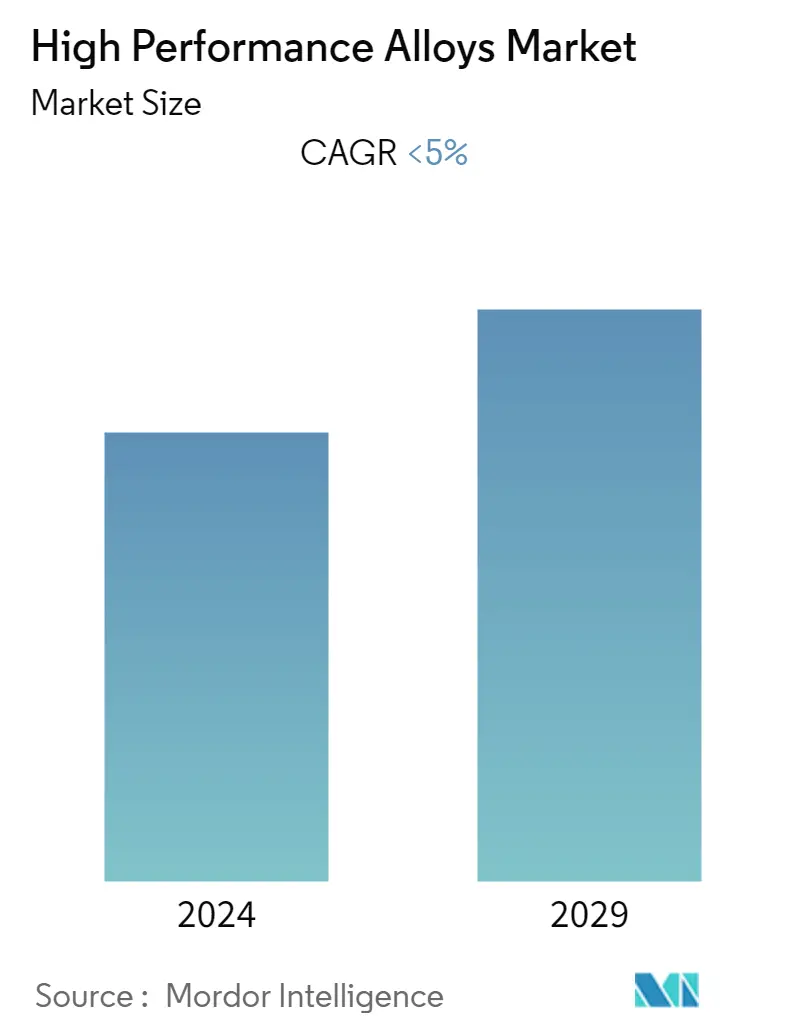

Der Markt für Hochleistungslegierungen wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von weniger als 5 % verzeichnen.

Während der COVID-19-Zeit führten staatliche Lockdowns in vielen Teilen der Welt dazu, dass der Endbenutzerbetrieb für eine Weile eingestellt wurde. Dies hatte große Auswirkungen auf die Luft- und Raumfahrtindustrie, die Energiewirtschaft sowie die Öl- und Gasindustrie und damit auch auf den Markt für Hochleistungslegierungen. Nach der Pandemie haben sich die Branchen jedoch erholt, und es wird erwartet, dass der Markt seinen Wachstumskurs beibehält in den kommenden Jahren.

- Der wachsende Bedarf der Luft- und Raumfahrtindustrie an Legierungen ist der Hauptgrund für das Wachstum des untersuchten Marktes.

- Allerdings dürften schwankende Rohstoffpreise das Marktwachstum behindern.

- Dennoch dürfte die steigende Nachfrage nach Nichteisenmetallen aufgrund ihrer Vorteile gegenüber anderen Materialarten eine Chance für den Markt darstellen.

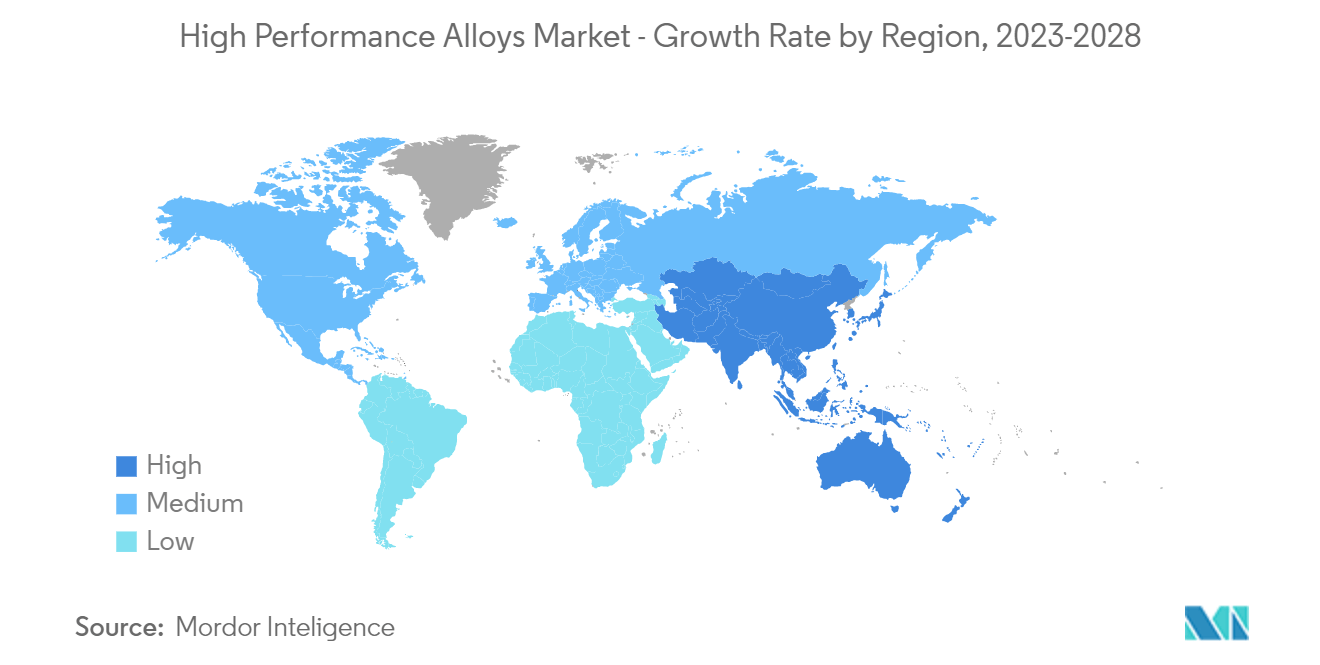

- Der asiatisch-pazifische Raum hatte den größten Marktanteil und wird dies voraussichtlich auch in den nächsten Jahren tun.

Markttrends für Hochleistungslegierungen

Luft- und Raumfahrtindustrie soll den Markt dominieren

- Hochleistungslegierungen dienen aufgrund ihrer hohen mechanischen Festigkeit, hohen Oberflächenstabilität und Korrosionsbeständigkeit verschiedenen Zwecken in Branchen wie der Luft- und Raumfahrt, der Öl- und Gasindustrie, der Automobilindustrie und anderen. Allerdings dürften die steigende Nachfrage nach Leichtbaugeräten und die stark gestiegene Nachfrage nach Flugzeugen der neuen Generation in der Luft- und Raumfahrtindustrie den Markt vorantreiben.

- Für Flugzeuge, Drehflügler, unbemannte Luftfahrzeuge und Raketen der nächsten Generation werden strengere Anforderungen in Bezug auf Leichtgewicht, visuelle und thermische Signaturen, höhere Geschwindigkeit und Manövrierfähigkeit gestellt. Diese Anforderungen erfordern einen Bedarf an Hochleistungslegierungen, die diese Funktionalitäten integrieren können.

- Die International Air Transport Association (IATA) schätzt, dass der weltweite Umsatz kommerzieller Fluggesellschaften jährlich um fast 43 Prozent gestiegen ist, von 472 Milliarden US-Dollar im Jahr 2021 auf 727 Milliarden US-Dollar im Jahr 2022. Bis 2023 soll der Gesamtumsatz erreicht sein 779 Milliarden US-Dollar.

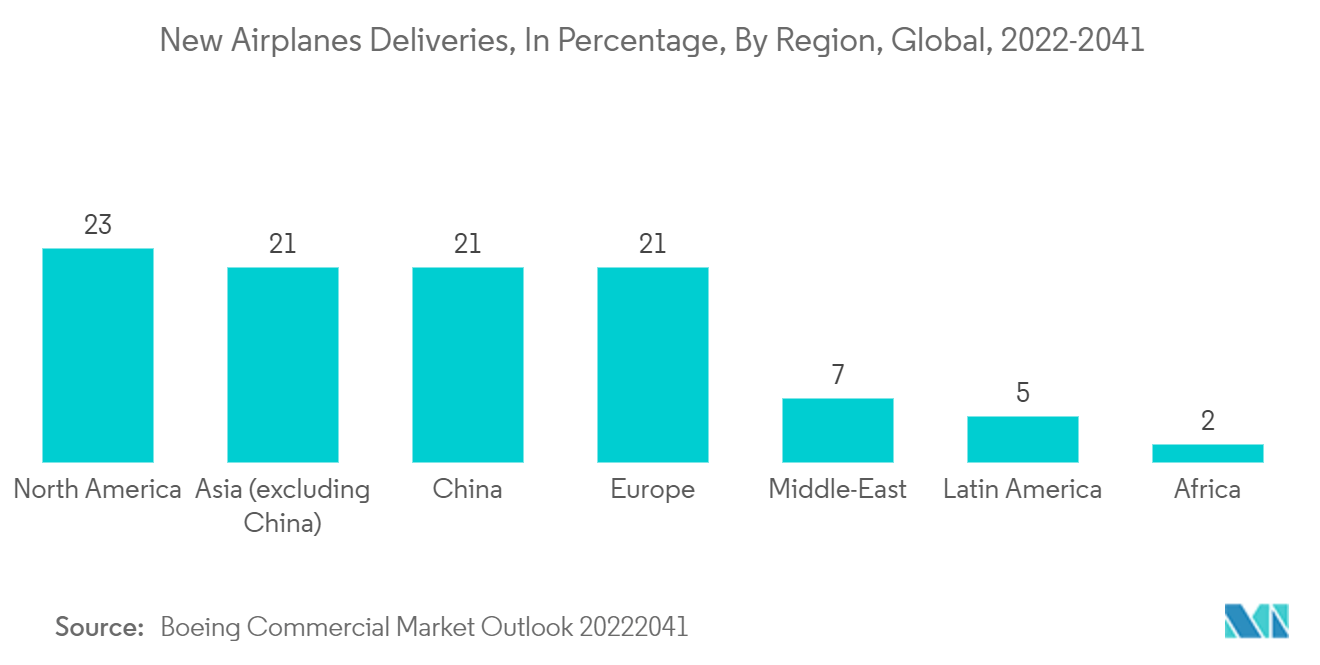

- Boeings Commercial Outlook 2022-2041 prognostiziert, dass der globale Markt für kommerzielle Luftfahrtdienstleistungen, wie Flugbetrieb, Wartung und Technik, Boden-, Stations- und Frachtbetrieb, bis 2041 einen Wert von 3.615 Milliarden US-Dollar haben wird. Dies dürfte die Nachfrage erhöhen Marktes in den kommenden Jahren in Betracht gezogen werden.

- Im Boeing Commercial Outlook 2022-2041 heißt es außerdem, dass die gesamten weltweiten Auslieferungen neuer Flugzeuge bis 2041 auf 41.170 geschätzt werden. Die weltweite Flugzeugflotte belief sich im Jahr 2019 auf rund 25.900 Einheiten, und die Flottenzahl dürfte 47.080 Einheiten erreichen bis 2041.

- Das Bureau of Economic Analysis gab an, dass die Luftverkehrsbranche in den Vereinigten Staaten in den ersten drei Quartalen des Jahres 2022 rund 352 Milliarden US-Dollar zur Wirtschaft beigetragen hat. Das sind etwa 35 % mehr als im gleichen Zeitraum des Vorjahres.

- Aus den oben genannten Gründen wird erwartet, dass die Luft- und Raumfahrtindustrie im Prognosezeitraum marktführend sein wird.

Die Region Asien-Pazifik verzeichnet die höchste Nachfrage

- Der asiatisch-pazifische Raum ist ein Zentrum für viele Arten der Fertigung, wie z. B. Luft- und Raumfahrt, Automobil, Elektrotechnik und Elektronik und viele andere. Für diese Dinge werden viele Hochleistungslegierungen verwendet, was die Nachfrage auf dem untersuchten Markt erhöht.

- Im asiatisch-pazifischen Raum wird erwartet, dass die Luft- und Raumfahrtmärkte in China, Südostasien und Südasien schnell wachsen, was die Nachfrage für den untersuchten Markt noch weiter ankurbeln wird. Bis 2041 wird es 8.485 neue Flottenauslieferungen geben in China mit einem Marktdienstleistungswert von 545 Milliarden US-Dollar, laut Boeing Commercial Outlook 2022–2041.

- Darüber hinaus wird Indien bis 2036 voraussichtlich 480 Millionen Flugblätter haben, was mehr sein wird als Japan (knapp 225 Millionen) und Deutschland (knapp über 200 Millionen) zusammen, und dafür benötigt Indien etwa 2.380 neue Werbespots Flugzeuge bis 2038, wie von der Indian Brand Equity Foundation (IBEF) angegeben.

- Darüber hinaus werden Hochleistungslegierungen auch in der Öl- und Gasindustrie benötigt. Sie funktionieren gut bei hohen Temperaturen und unter mechanischer Beanspruchung und rosten nicht, wenn sie Meerwasser oder Säure ausgesetzt werden.

- Laut der BP Statistical Review of World Energy 2022 wird China im Jahr 2021 der größte Ölproduzent im asiatisch-pazifischen Raum sein. Das Land wird fast 200 Millionen Tonnen Öl produzieren, das sind 2,5 % mehr als im Jahr zuvor. Gleichzeitig war China mit einem Anteil von einem Drittel des Erdgasmarktes im Jahr 2021 auch der größte Erdgasproduzent der Region. Insgesamt wurden in China in diesem Zeitraum rund 210 Milliarden Kubikmeter Erdgas gefördert.

- Im Prognosezeitraum wird erwartet, dass der Markt für Hochleistungslegierungen wächst, da es in der Region gut läuft.

Branchenüberblick über Hochleistungslegierungen

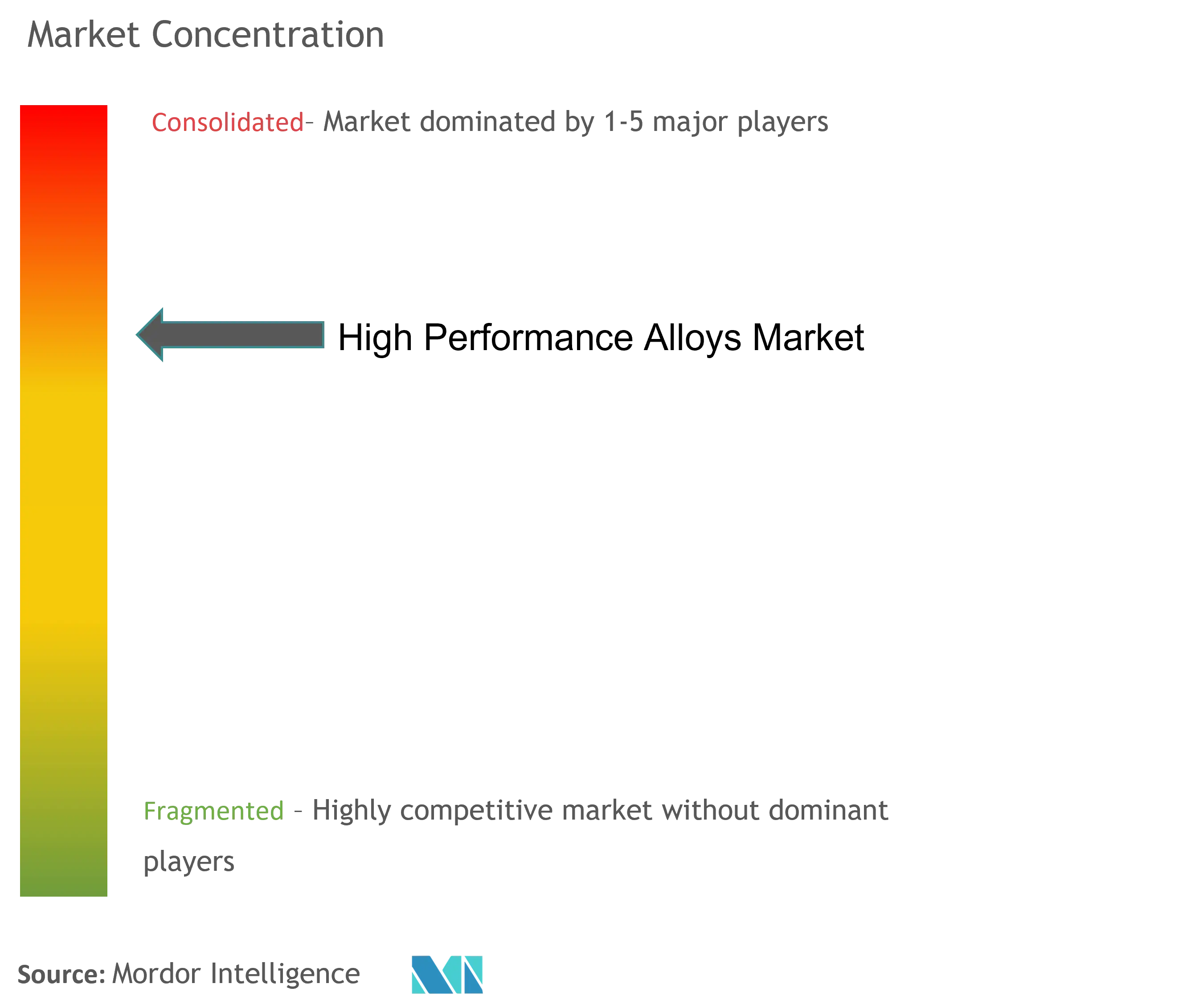

Der untersuchte Markt für Hochleistungslegierungen ist teilweise unter den Top-Playern konsolidiert. Zu den Hauptakteuren gehören (in keiner bestimmten Reihenfolge) unter anderem ATI, Precision Castparts Corp., Nippon Yakin Kogyo Co., Ltd., CRS Holdings Inc. und High Performance Alloys, Inc.

Marktführer bei Hochleistungslegierungen

-

ATI

-

Precision Castparts Corp

-

Nippon Yakin Kogyo Co., Ltd.

-

CRS Holdings Inc.

-

High Performance Alloys, Inc

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Hochleistungslegierungen

- Dezember 2022 SLM Solutions gibt seine Partnerschaft mit Elementum 3D bekannt, um Hochleistungsteile mit hochwertigen Legierungen für Kunden aus der Luft- und Raumfahrtindustrie herzustellen. Die Zusammenarbeit zwischen den beiden Unternehmen erweitert den Einsatz der additiven Fertigung, erhöht die Präsenz von Elementum 3D-Materialien und ermöglicht es SLM Solutions, das Materialportfolio für den NXG XII 600 schnell zu erweitern; Daher werden die Hochleistungslegierungen von Elementum 3D bereits 2023 auf der SLM-Technologie verfügbar sein.

- Januar 2022 Desktop Metal führt DM HH Stainless Steel (DM HH-SS) ein, eine hochfeste und harte Legierung, die hohe Festigkeit und Härte mit Korrosionsbeständigkeit kombiniert, für die additive Fertigung auf der Production System-Plattform. Das neu eingeführte Material ermöglicht die Massenproduktion von verschleiß- und korrosionsbeständigen Komponenten für Öl und Gas, Automobil, Konsumgüter und medizinische Geräte.

- Januar 2022 Alloy Wire International (AWI) bringt Inconel 617 auf den Markt, eine Hochleistungslegierung aus Molybdän, Nickel, Chrom, Kobalt und Aluminium, die speziell für den Einsatz in Komponenten im Medizin-, Luft- und Raumfahrt-, Nuklear- und Petrochemiesektor entwickelt wurde.

Branchensegmentierung für Hochleistungslegierungen

Hochleistungslegierungen, die oft als Superlegierungen bezeichnet werden, haben eine austenitische, kubisch flächenzentrierte Kristallstruktur und enthalten Kobalt, Nickel oder Nickeleisen als Hauptlegierungselement. Im Vergleich zu Edelstahl sind sie langlebiger, haben eine bessere Funktionalität und sind hitze- und korrosionsbeständig. Zu den Segmenten des Marktes für Hochleistungslegierungen gehören Basismetalltyp, Produkttyp, Endverbraucherindustrie und Geografie. Nach Basismetalltyp ist der Markt in Aluminium, Nickel, Stahl, Magnesium, Titan und andere Basismetalltypen unterteilt. Nach Produkttyp ist der Markt in hitzebeständige Legierungen, korrosionsbeständige Legierungen, verschleißfeste Legierungen und andere Produkttypen unterteilt. Nach Endverbraucherindustrie ist der Markt in Luft- und Raumfahrt, Energie, Öl und Gas, Elektrik und Elektronik, Automobil und andere Endverbraucherindustrien unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für Hochleistungslegierungen in 11 Ländern in den wichtigsten Regionen. Für jedes Segment wurden Marktgrößen und Prognosen basierend auf dem Volumen (Kilotonnen) erstellt.

| Basismetalltyp | Aluminium | ||

| Nickel | |||

| Stahl | |||

| Magnesium | |||

| Titan | |||

| Andere unedle Metallarten | |||

| Produktart | Hitzebeständige Legierungen | ||

| Korrosionsbeständige Legierungen | |||

| Verschleißfeste Legierungen | |||

| Andere Produkttypen | |||

| Endverbraucherindustrie | Luft- und Raumfahrt | ||

| Leistung | |||

| Öl und Gas (einschließlich Chemie) | |||

| Elektrik und Elektronik | |||

| Automobil | |||

| Andere Endverbraucherbranchen | |||

| Erdkunde | Asien-Pazifik | China | |

| Indien | |||

| Japan | |||

| Südkorea | |||

| Rest des asiatisch-pazifischen Raums | |||

| Nordamerika | Vereinigte Staaten | ||

| Kanada | |||

| Mexiko | |||

| Europa | Großbritannien | ||

| Frankreich | |||

| Deutschland | |||

| Italien | |||

| Rest von Europa | |||

| Rest der Welt | Südamerika | ||

| Naher Osten und Afrika | |||

Häufig gestellte Fragen zur Marktforschung für Hochleistungslegierungen

Wie groß ist der Markt für Hochleistungslegierungen derzeit?

Der Markt für Hochleistungslegierungen wird im Prognosezeitraum (2024-2029) voraussichtlich eine durchschnittliche jährliche Wachstumsrate (CAGR) von weniger als 5 % verzeichnen.

Wer sind die Hauptakteure auf dem Hochleistungslegierungen-Markt?

ATI, Precision Castparts Corp, Nippon Yakin Kogyo Co., Ltd., CRS Holdings Inc., High Performance Alloys, Inc sind die wichtigsten Unternehmen, die auf dem Markt für Hochleistungslegierungen tätig sind.

Welches ist die am schnellsten wachsende Region im Markt für Hochleistungslegierungen?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für Hochleistungslegierungen?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Markt für Hochleistungslegierungen.

Welche Jahre deckt dieser Markt für Hochleistungslegierungen ab?

Der Bericht deckt die historische Marktgröße des Marktes für Hochleistungslegierungen für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für Hochleistungslegierungen für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Metals and Minerals Reports

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Branchenbericht über Hochleistungslegierungen

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Hochleistungslegierungen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Hochleistungslegierungen umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.