| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| Marktgröße (2024) | USD 5.04 Billion |

| Marktgröße (2029) | USD 8.62 Billion |

| CAGR (2024 - 2029) | 11.31 % |

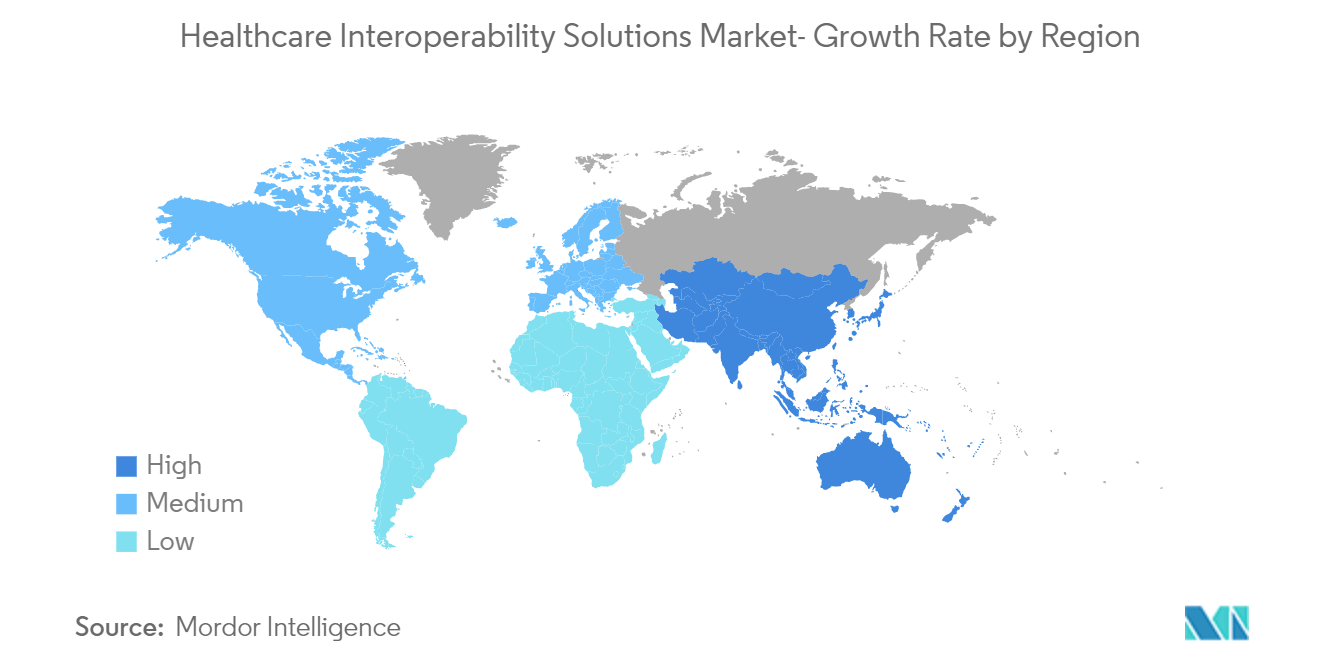

| Schnellstwachsender Markt | Asien-Pazifik |

| Größter Markt | Nordamerika |

Hauptakteure*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Interoperabilitätslösungen im Gesundheitswesen

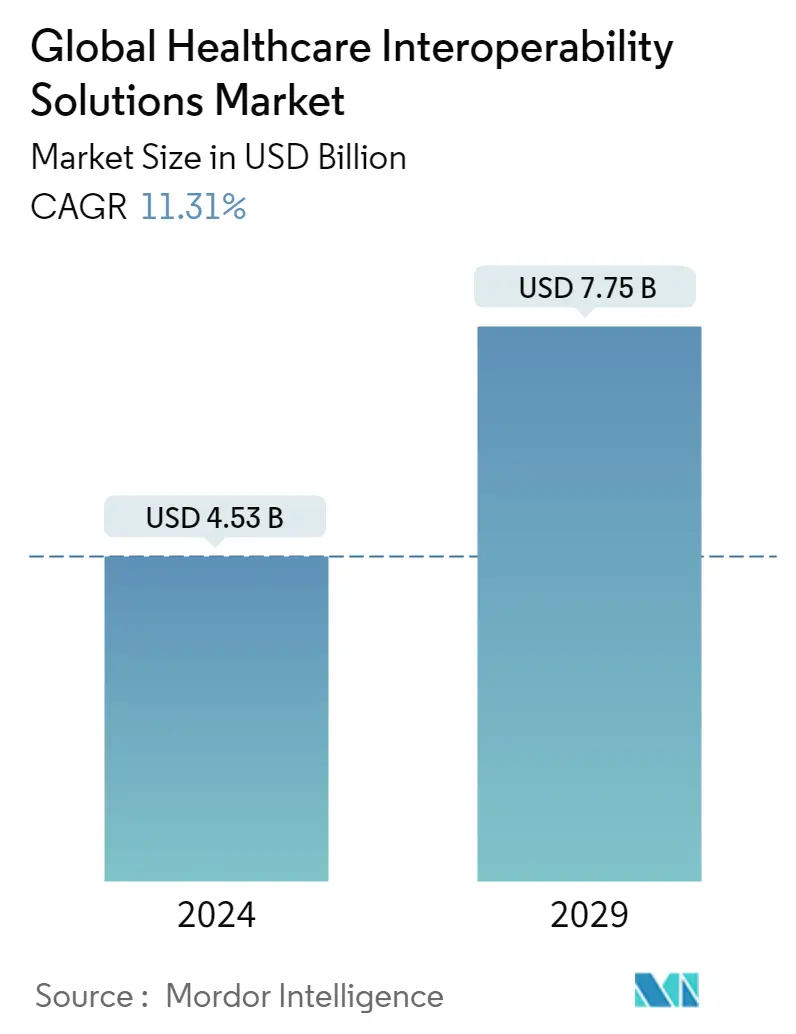

Die globale Marktgröße für Interoperabilitätslösungen im Gesundheitswesen wird im Jahr 2024 auf 4,53 Milliarden US-Dollar geschätzt und soll bis 2029 7,75 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 11,31 % im Prognosezeitraum (2024–2029) entspricht.

Die COVID-19-Pandemie hatte aufgrund des plötzlichen Anstiegs der COVID-19-Patienten erhebliche Auswirkungen auf die Weltwirtschaft und die Gesundheitsinfrastruktur. Aufgrund des unvorhergesehenen Zustroms von COVID-19-Patienten mit unterschiedlichen Gesundheitszuständen, die den allgemeinen Betrieb jeder Gesundheitseinrichtung beeinträchtigten, erhöhte sich die Nachfrage nach Interoperabilitätslösungen im Gesundheitswesen erheblich. Laut einem im Februar 2021 veröffentlichten Artikel mit dem Titel COVID-19 unterstreicht die Notwendigkeit der gemeinsamen Nutzung und Interoperabilität von Labordaten ist beispielsweise die Notwendigkeit eines interoperablen Gesundheitssystems durch die SARS-CoV-2-Pandemie überdeutlich geworden. Und in den Vereinigten Staaten hat jeder Staat seine eigenen Anforderungen an die Reaktion auf COVID-19. Die Zahlen sind inkonsistent und hängen vom Standort und der Informationsquelle ab. Darüber hinaus würde laut derselben Quelle die Reaktion des Landes auf COVID-19 durch ein interoperables Gesundheitssystem erheblich verbessert. Beispielsweise könnte sich ein Patient mit Symptomen an seinen Arzt wenden, und der Arzt hätte schnellen Zugriff auf die vollständigen medizinischen Informationen des Patienten, um etwaige zugrunde liegende Probleme zu behandeln. Daher wird erwartet, dass die COVID-19-Pandemie erhebliche Auswirkungen auf den Markt für Interoperabilitätslösungen im Gesundheitswesen haben wird.

Zu den wichtigsten Faktoren, die das Wachstum auf dem Markt für Interoperabilitätslösungen im Gesundheitswesen ankurbeln dürften, gehören die zunehmende Akzeptanz und Investition in digitale Gesundheitslösungen durch Gesundheitsdienstleister auf der ganzen Welt sowie wachsende Bedenken hinsichtlich steigender Gesundheitskosten. Die Interoperabilitätslösungen im Gesundheitswesen können dazu beitragen, die steigenden Gesundheitskosten zu senken, weshalb sie im Prognosezeitraum voraussichtlich in größerem Umfang eingesetzt werden und der Markt voraussichtlich wachsen wird. Zu den Hauptvorteilen der Einführung von Interoperabilitätslösungen im Gesundheitswesen gehören beispielsweise eine Steigerung der Gesundheitseffizienz, eine Verbesserung der Qualität der Pflege und des Patientenerlebnisses, eine Senkung der Gesundheitskosten und eine Verringerung des Burnouts bei Ärzten. Daher wird erwartet, dass die Investitionen in IT- und Interoperabilitätslösungen im Gesundheitswesen im Prognosezeitraum zunehmen, was das Wachstum auf dem Markt für Interoperabilitätslösungen im Gesundheitswesen ankurbeln dürfte. Beispielsweise belohnte das Büro des Nationalen Koordinators für Gesundheitsinformationstechnologie der Vereinigten Staaten im September 2020 vier Organisationen mit Fördermitteln in Höhe von insgesamt 2,7 Millionen US-Dollar im Rahmen des Programms Leading Edge Acceleration Projects in Health Information Technology für die Erkundung neuer Möglichkeiten für die Einführung und Nutzung von Gesundheits-IT-Standards im gesamten Gesundheitsökosystem.

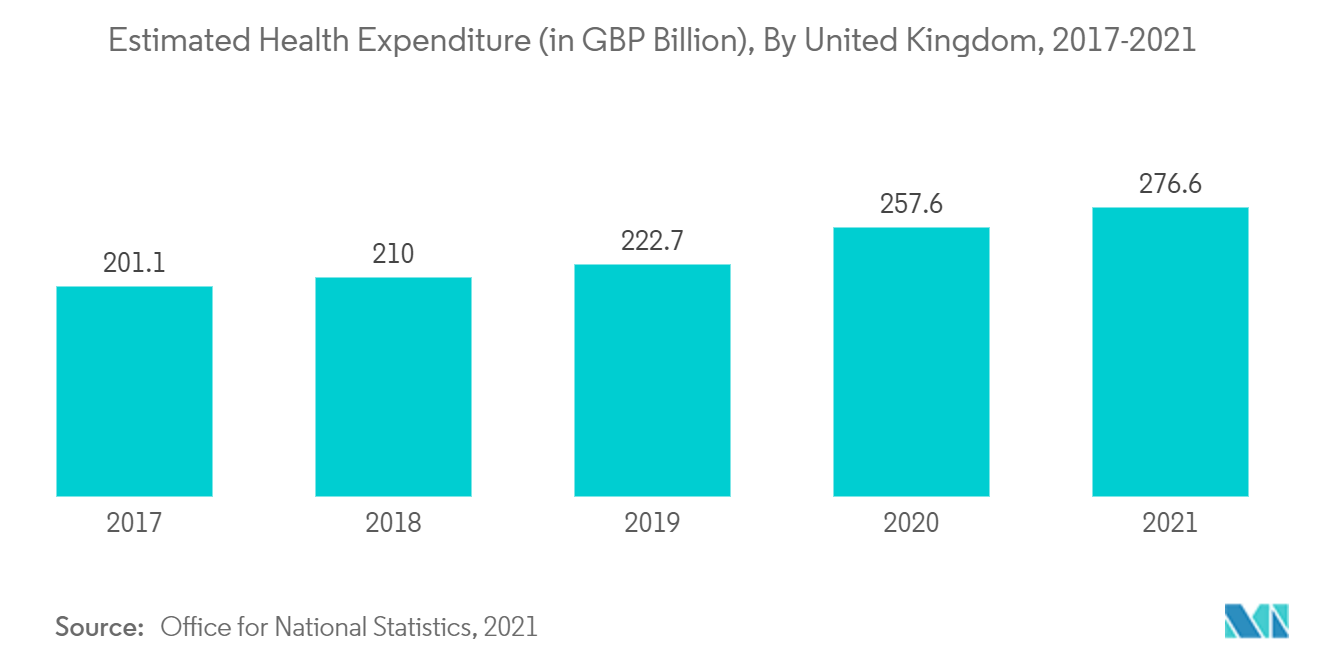

Darüber hinaus sind die weltweit steigenden Gesundheitsausgaben eines der Hauptanliegen der Regierungen. Die Reduzierung der Einführung und Bereitstellung von IT-Lösungen im Gesundheitswesen dürfte die Akzeptanz von Interoperabilitätslösungen im Gesundheitswesen weiter steigern, da diese eine entscheidende Rolle spielen werden bei der Übertragung von Daten von einem Ort zum anderen. So steigen laut dem Bericht des Statistischen Bundesamtes (Destatis) in Deutschland vom Juni 2022 die Gesundheitsausgaben des Landes Jahr für Jahr und lagen im Jahr 2020 bei 441 Milliarden Euro.

Darüber hinaus wird erwartet, dass die Einführung neuer Produkte in diesem Bereich durch die Marktteilnehmer das Wachstum des Marktes für Interoperabilitätslösungen im Gesundheitswesen weiter ankurbeln wird. Im Dezember 2021 brachte CareCloud Inc. beispielsweise CareCloud Connector auf den Markt, eine Schnittstelle und Datenverwaltungs-Engine der nächsten Generation für Gesundheitsorganisationen. Die Lösung bietet eine gebrauchsfertige Integration, die die Datenverwaltung und Bereitstellungsgeschwindigkeit verbessert und gleichzeitig eine verbesserte Schnittstellenkontrolle und -transparenz bietet. Aufgrund der oben genannten Faktoren wird daher erwartet, dass der untersuchte Markt im Prognosezeitraum wächst. Es wird jedoch erwartet, dass ein Mangel an qualifizierten Fachkräften in diesem Bereich das Wachstum des Marktes für Interoperabilitätslösungen im Gesundheitswesen im Prognosezeitraum bremsen wird.

Markttrends für Interoperabilitätslösungen im Gesundheitswesen

Es wird erwartet, dass das Dienstleistungssegment im Prognosezeitraum einen großen Marktanteil am Markt für Interoperabilitätslösungen im Gesundheitswesen halten wird

Aufgrund der Präsenz einer beträchtlichen Anzahl von Dienstleistern für Interoperabilitätslösungen dürfte das Dienstleistungssegment den größten Anteil ausmachen. Darüber hinaus treibt das zunehmende Interesse des Gesundheitswesens und der Wissenschaft an cloudbasierten Plattformen und Cloud Computing zur Minimierung der Gesamtbetriebskosten für eine bessere und schnellere Leistung von Gesundheitsanwendungen das Wachstum des Segments voran.

Darüber hinaus entwickeln die Dienstleister am Markt ihre Produkte kontinuierlich weiter und bringen neue Produkte auf den Markt, von denen erwartet wird, dass sie erhebliche Auswirkungen auf den Markt haben. Beispielsweise führte Google Cloud im Juli 2021 eine Gesundheitsdaten-Engine ein, eine End-to-End-Lösung für Life-Science- und Gesundheitsorganisationen, die Daten aus mehreren Quellen harmonisiert, darunter Ansprüche, Krankenakten, Forschungsdaten und klinische Studien. In ähnlicher Weise arbeitete NewWave Telecom im Mai 2020 mit Technologies, Inc. an der Gründung von Onyx Technology, einer Tochtergesellschaft, die sich auf die Bereitstellung von Gesundheitsplänen mit Diensten und Produkten konzentriert, die zur Unterstützung der Interoperabilität von Gesundheitsdaten erforderlich sind. Daher wird erwartet, dass das Segment im Prognosezeitraum wächst.

Darüber hinaus wird erwartet, dass der häufige Kauf von Dienstleistungen, einschließlich Software-Upgrades, Schulungen und Wartung, sowie die Einführung anderer Interoperabilitätslösungen das Wachstum im untersuchten Segment weiter ankurbeln wird. Beispielsweise hat Reliq Health Technologies Inc. im April 2021 den FHIR-Standard (Fast Healthcare Interoperability Resources) für seine iUGO Care-Plattform übernommen, um den Anforderungen von Großunternehmen gerecht zu werden. Aufgrund der oben genannten Faktoren wird daher erwartet, dass das Dienstleistungssegment im Prognosezeitraum einen erheblichen Anteil am Markt für Interoperabilitätslösungen im Gesundheitswesen halten wird.

Es wird erwartet, dass Nordamerika im Prognosezeitraum einen erheblichen Marktanteil einnehmen wird

Es wird erwartet, dass die nordamerikanische Region aufgrund der zunehmenden Investitionen in die Digitalisierung der Gesundheitsinfrastruktur, steigender Gesundheitsausgaben und der Einführung neuer Produkte einen erheblichen Anteil am untersuchten Markt halten wird. Laut dem Bericht des Canadian Institute for Health Information vom November 2021 stieg beispielsweise die kanadische Gesundheitsinfrastruktur von 267 Milliarden US-Dollar im Jahr 2019 auf 308 Milliarden US-Dollar im Jahr 2021. Ebenso stiegen die Gesundheitsausgaben der Vereinigten Staaten von 3,8 Billionen US-Dollar im Jahr 2019 auf 4,3 Billionen im Jahr 2021. Um die steigenden Gesundheitskosten in den Griff zu bekommen, wird daher voraussichtlich die Nachfrage nach Interoperabilitätslösungen im Gesundheitswesen steigen, was das Marktwachstum ankurbeln dürfte.

Darüber hinaus wird erwartet, dass die Vereinigten Staaten in der nordamerikanischen Region ein wichtiger Markt für Interoperabilitätslösungen im Gesundheitswesen sein werden, da sie eines der wichtigsten Länder sind, in denen digitale Gesundheitslösungen wie elektronische Gesundheitsakten (EHRs) in fast allen Ländern weit verbreitet sind Krankenhaus. Laut der im Dezember 2020 veröffentlichten Forschungsstudie mit dem Titel Assessment of Electronic Health Record Use Between the US and Non-US Health Systems nutzten Kliniker aus den USA beispielsweise im Vergleich zu ihren Kollegen aus anderen Ländern die EHR aktiv für viel mehr klinische Aufgaben und damit die Einführung von Interoperabilitätslösungen im Gesundheitswesen.

Darüber hinaus wird erwartet, dass die Präsenz einiger wichtiger Marktteilnehmer im Land und Geschäftserweiterungsinitiativen wie Produkteinführungen, Fusionen und Übernahmen sowie Kooperationen unter anderem das Marktwachstum weiter ankurbeln werden. Im April 2022 brachte Embratel beispielsweise die Lösung Embratel Saúde Interoperabilidade auf den Markt, die für öffentliche und private Einrichtungen geeignet ist, die die Herausforderungen der klinischen Konnektivität, Informationsintegration und des Austauschs von Krankenakten für eine ganzheitliche Sicht auf die Gesundheitsversorgung lösen möchten. Aufgrund der oben genannten Faktoren wird daher erwartet, dass die nordamerikanische Region einen erheblichen Anteil einnehmen wird, wobei die Vereinigten Staaten im Prognosezeitraum der wichtigste Markt für den Markt für Interoperabilitätslösungen im Gesundheitswesen sein würden.

Branchenüberblick über Interoperabilitätslösungen im Gesundheitswesen

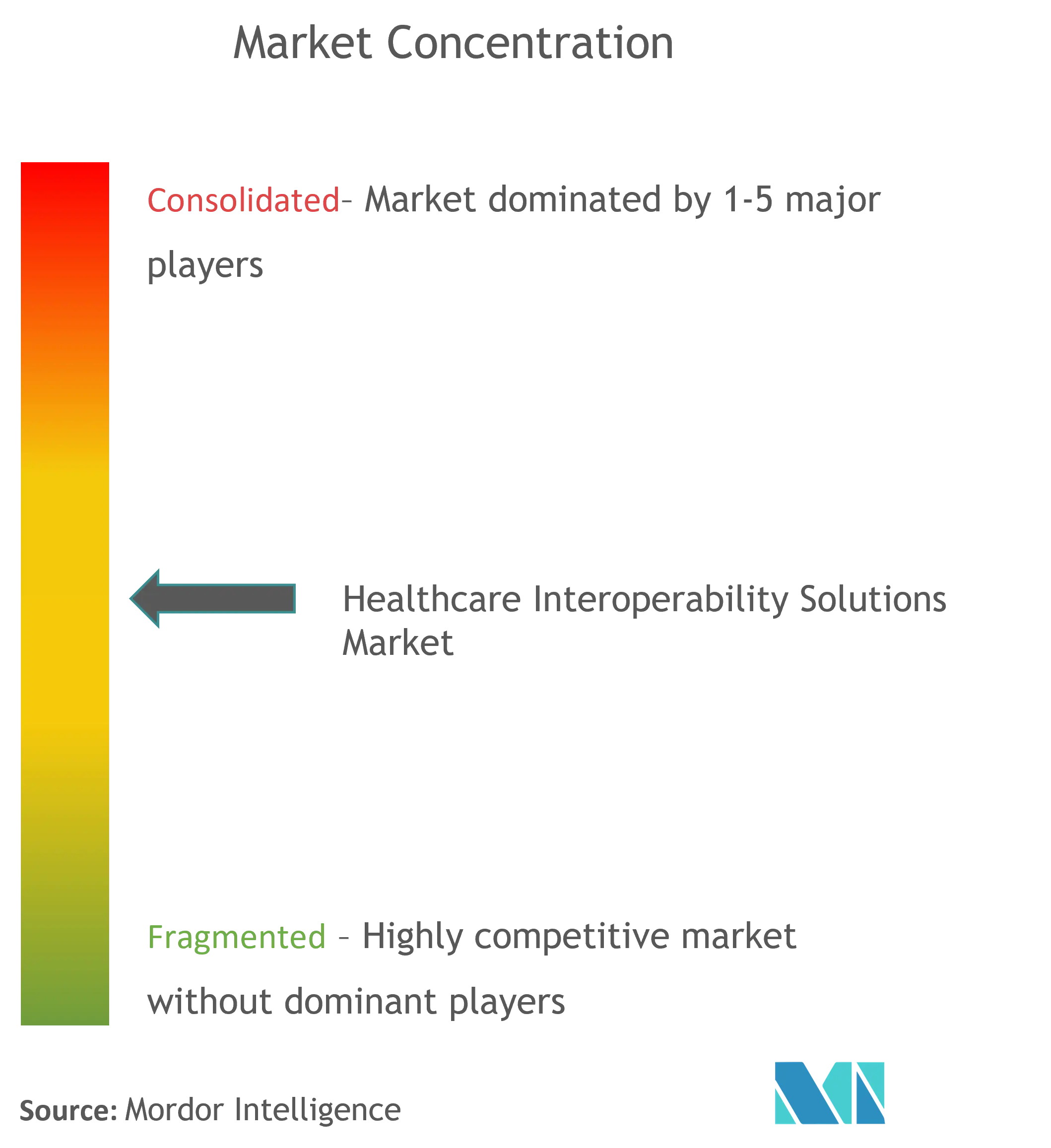

Der Markt für Interoperabilitätslösungen im Gesundheitswesen ist derzeit fragmentiert und es gibt mehrere große bis kleine und mittlere Akteure, weshalb der Markt mäßig wettbewerbsintensiv ist. Zu den Unternehmen, die derzeit den Markt dominieren, gehören Koninklijke Philips NV, Allscripts Healthcare LLC, Cerner Corporation, EPIC Systems Corporation, NextGen Healthcare Inc., Infor Inc., Jitterbit, Virtusa Corp., Orion Health Group Limited und IBM.

Marktführer für Interoperabilitätslösungen im Gesundheitswesen

-

Koninklijke Philips NV

-

EPIC Systems Corporation

-

NextGen Healthcare, Inc.

-

Oracle Corporation (Cerner Corporation)

-

Koch Software Investments (Infor, Inc)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Interoperabilitätslösungen im Gesundheitswesen

- Im März 2022 erhielt eHealth Exchange, das gemeinnützige Netzwerk für Gesundheitsinformationen, das Anbieter und Bundesbehörden verbindet, ein neues Innovationszuschussprogramm in Höhe von 550.000 US-Dollar, um neue und innovative Wege zur Förderung des elektronischen Austauschs von Gesundheitsinformationen oder zur Entwicklung neuer technischer Konnektivitätstools zu etablieren.

- Im Januar 2022 veröffentlichte die Biden-Regierung einen Governance-Rahmen für den landesweiten Austausch von Gesundheitsinformationen. Ziel dieses Rahmenwerks ist es, grundlegende rechtliche und technische Anforderungen zu schaffen, um einen sicheren landesweiten Informationsaustausch zwischen unterschiedlichen Gesundheitseinrichtungen zu ermöglichen.

Branchensegmentierung für Interoperabilitätslösungen im Gesundheitswesen

Im Rahmen dieses Berichts erleichtert die Interoperabilität im Gesundheitswesen den zeitnahen und etablierten Zugriff, die Integration und die Anwendung elektronischer Gesundheitsdaten, um die Gesundheitsergebnisse für Patienten zu verbessern und zu optimieren. Der Markt für Interoperabilitätslösungen im Gesundheitswesen ist nach Bereitstellung (cloudbasiert und vor Ort), Ebene (grundlegend, strukturell und semantisch), Typ (Lösungen und Dienste), Endbenutzer (Gesundheitsdienstleister, Kostenträger im Gesundheitswesen und Apotheken) segmentiert Geographie (Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika sowie Südamerika). Der Marktbericht deckt auch die geschätzten Marktgrößen und -trends für 17 Länder in wichtigen Regionen weltweit ab. Der Bericht bietet den Wert in Mio. USD für die oben genannten Segmente.

| Durch Bereitstellung | Cloudbasiert | ||

| Vor Ort | |||

| Nach Level | Grundlegend | ||

| Strukturell | |||

| Semantisch | |||

| Nach Typ | Lösungen | EHR-Interoperabilität | |

| HIE-Interoperabilität | |||

| Andere Arten | |||

| Dienstleistungen | |||

| Vom Endbenutzer | Gesundheitsdienstleister | ||

| Kostenträger im Gesundheitswesen | |||

| Apotheken | |||

| Erdkunde | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Großbritannien | |||

| Frankreich | |||

| Italien | |||

| Spanien | |||

| Rest von Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Indien | |||

| Australien | |||

| Südkorea | |||

| Rest des asiatisch-pazifischen Raums | |||

| Naher Osten und Afrika | GCC | ||

| Südafrika | |||

| Rest des Nahen Ostens und Afrikas | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

Häufig gestellte Fragen zur Marktforschung für Interoperabilitätslösungen im Gesundheitswesen

Wie groß ist der globale Markt für Interoperabilitätslösungen im Gesundheitswesen?

Die Größe des globalen Marktes für Interoperabilitätslösungen im Gesundheitswesen wird im Jahr 2024 voraussichtlich 4,53 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 11,31 % auf 7,75 Milliarden US-Dollar wachsen.

Wie groß ist der globale Markt für Interoperabilitätslösungen im Gesundheitswesen derzeit?

Im Jahr 2024 wird die Größe des globalen Marktes für Interoperabilitätslösungen im Gesundheitswesen voraussichtlich 4,53 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem globalen Markt für Interoperabilitätslösungen im Gesundheitswesen?

Koninklijke Philips NV, EPIC Systems Corporation, NextGen Healthcare, Inc., Oracle Corporation (Cerner Corporation), Koch Software Investments (Infor, Inc) sind die wichtigsten Unternehmen, die auf dem globalen Markt für Interoperabilitätslösungen im Gesundheitswesen tätig sind.

Welches ist die am schnellsten wachsende Region im globalen Markt für Interoperabilitätslösungen im Gesundheitswesen?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am globalen Markt für Interoperabilitätslösungen im Gesundheitswesen?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am globalen Markt für Interoperabilitätslösungen im Gesundheitswesen.

Welche Jahre deckt dieser globale Markt für Interoperabilitätslösungen im Gesundheitswesen ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die globale Marktgröße für Interoperabilitätslösungen im Gesundheitswesen auf 4,07 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des globalen Marktes für Interoperabilitätslösungen im Gesundheitswesen für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des globalen Marktes für Interoperabilitätslösungen im Gesundheitswesen für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Healthcare IT Reports

Popular Healthcare Reports

Other Popular Industry Reports

Branchenbericht zur Dateninteroperabilität im Gesundheitswesen

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate der Interoperabilität im Gesundheitswesen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der Dateninteroperabilität im Gesundheitswesen umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.