| Studienzeitraum | 2019 - 2029 |

| Marktvolumen (2024) | 682.19 kilotons |

| Marktvolumen (2029) | 833.19 kilotons |

| CAGR | 4.08 % |

| Schnellstwachsender Markt | Nordamerika |

| Größter Markt | Asien-Pazifik |

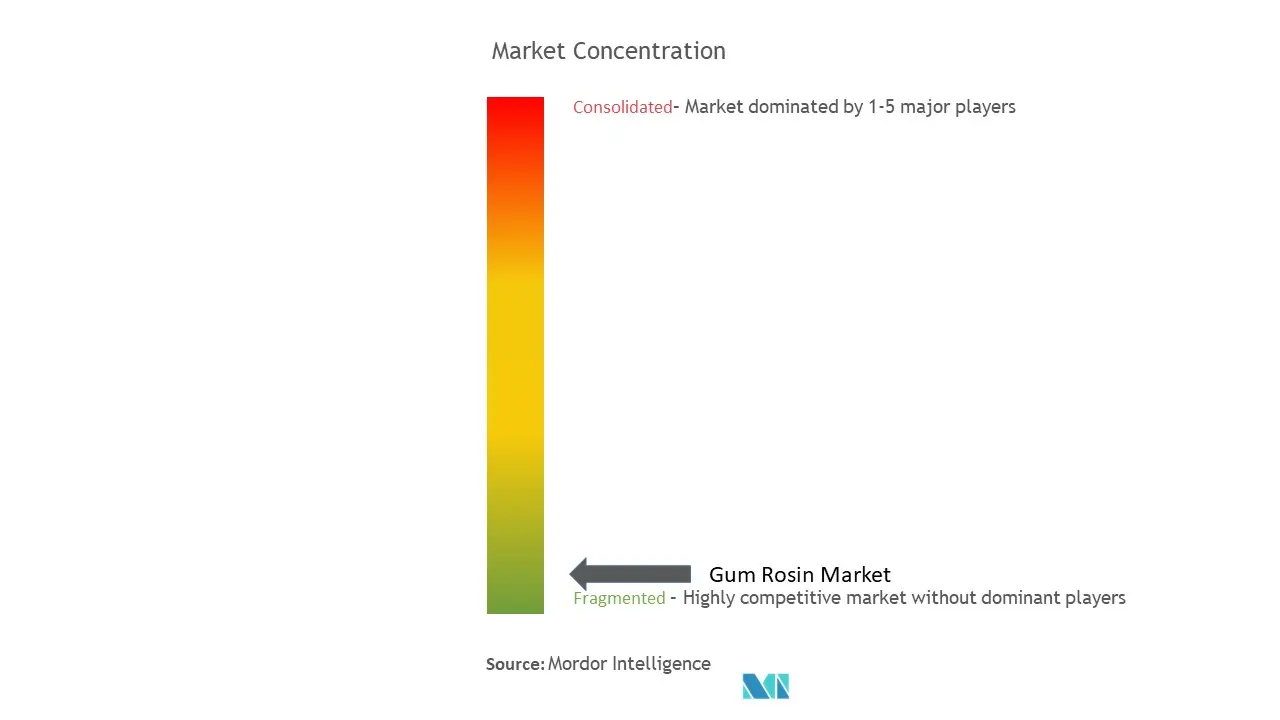

| Marktkonzentration | Niedrig |

Hauptakteure*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Gummiharz

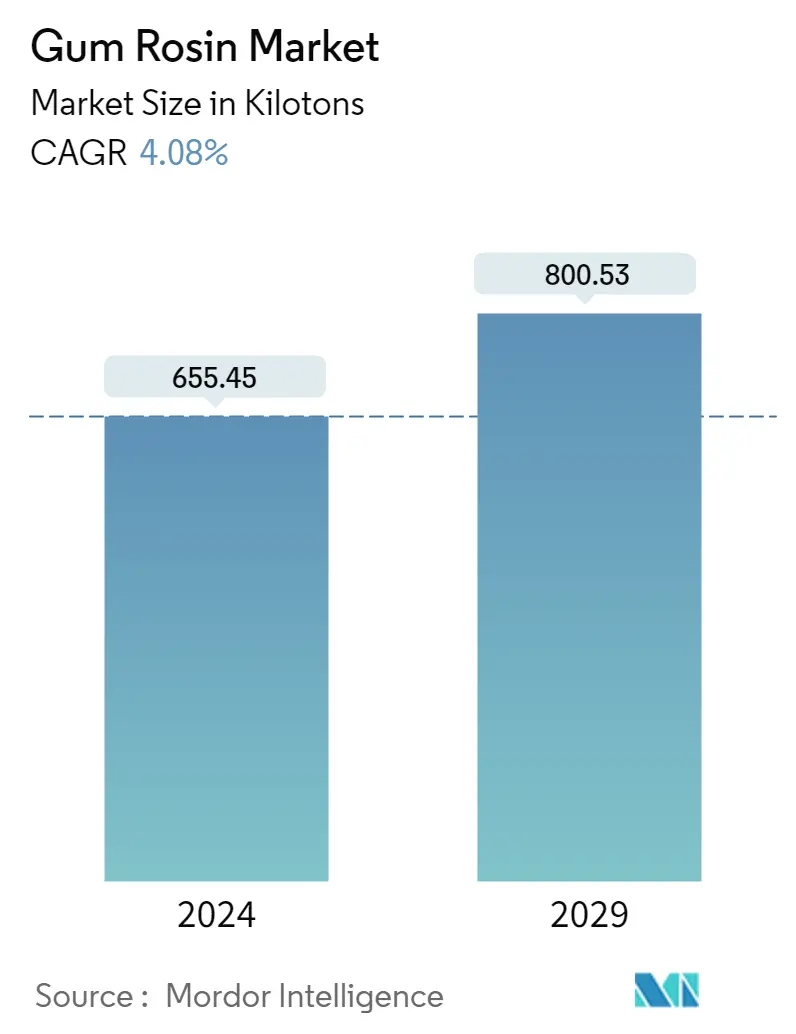

Die Marktgröße für Gummiharz wird im Jahr 2024 auf 655,45 Kilotonnen geschätzt und soll bis 2029 800,53 Kilotonnen erreichen, was einem jährlichen Wachstum von 4,08 % im Prognosezeitraum (2024–2029) entspricht.

- Der Markt für Gummiharz wurde durch die COVID-19-Pandemie negativ beeinflusst. Allerdings erholte sich der Markt nach der Pandemie deutlich, was auf steigende Anwendungen bei Klebstoffen, Dichtstoffen, Druckfarben und anderen zurückzuführen war.

- Die steigende Nachfrage nach biobasierten Kleb- und Dichtstoffen sowie die aufstrebende Papierverpackungsindustrie dürften mittelfristig die Haupttreiber für das Wachstum des Kolophoniummarktes sein.

- Auf der anderen Seite wird erwartet, dass die Verlagerung des Interesses hin zu Phenolharzen auf Tallöl-Kolophoniumbasis das Wachstum des Gummiharz-Marktes begrenzen wird.

- Dennoch dürften die wachsende Nachfrage nach Anti-Rutsch-Mitteln für Stadionböden und neue Anwendungen in der Pharmaindustrie bald lukrative Wachstumschancen für den Weltmarkt schaffen.

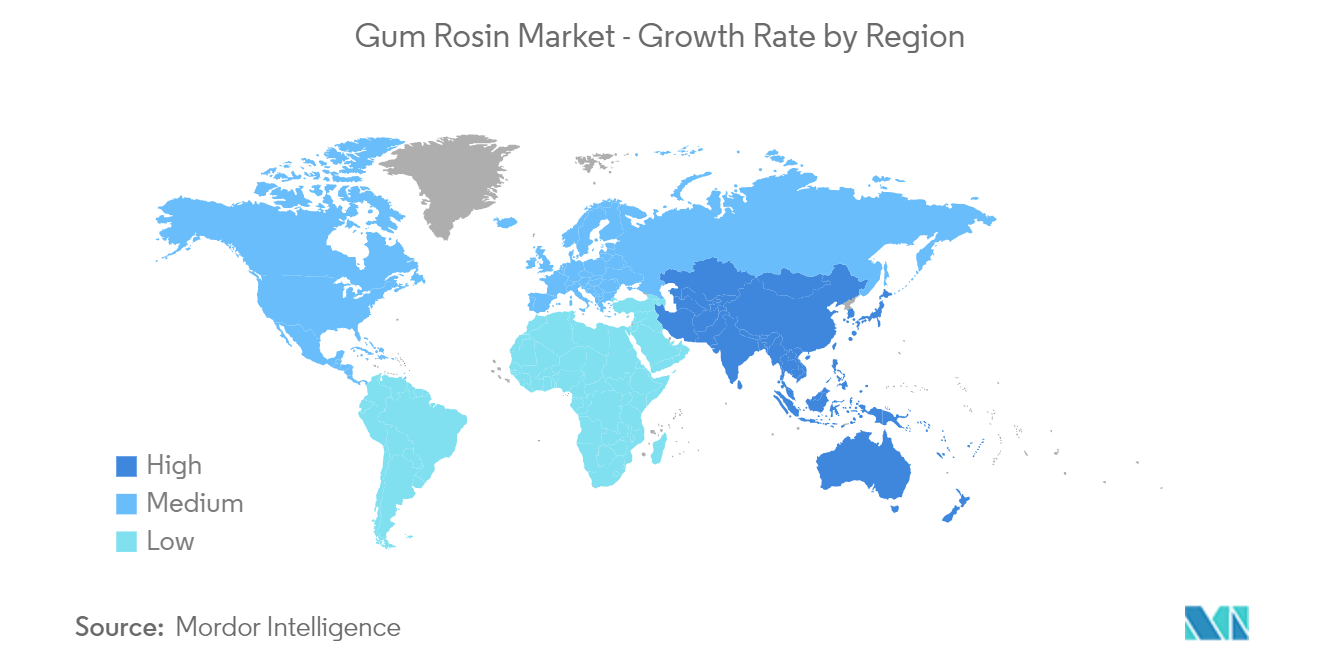

- Der asiatisch-pazifische Raum dürfte im Prognosezeitraum aufgrund des enormen Verbrauchs aus Ländern wie China, Indien und Japan den größten Marktanteil ausmachen.

Markttrends für Gummiharz

Es wird erwartet, dass das Segment Kleb- und Dichtstoffe den Markt dominieren wird

- Seit Jahrzehnten ist Harzharz zu einem wichtigen Bestandteil der Wertschöpfungskette der Kleb- und Dichtstoffindustrie geworden, da es als hervorragender Klebrigmacher für Klebstoffe dient.

- Harzharz wird häufig als Zutat für Schmelzklebstoffe, Haftklebstoffe und Gummiklebstoffe verwendet. Dieses Kolophonium wird hauptsächlich zur Verbesserung der Festigkeit, Plastizität und Viskosität von Klebstoffen verwendet.

- Klebstoffe sind wesentliche Bestandteile von Schuhen, Autos, Kartons, Möbeln, Vliesstoffen und einer Vielzahl anderer Produkte. Kleb- und Dichtstoffe finden in zahlreichen Branchen Anwendung, darunter im Baugewerbe, in der Pharmaindustrie, im Verpackungsbereich und anderen.

- Laut Oxford Economics wird erwartet, dass die weltweite Bauindustrie bis 2025 ein Volumen von 13,3 Billionen US-Dollar erreichen wird, was einer Steigerung der Produktion in fünf Jahren ab 2020 um 2,6 Billionen US-Dollar entspricht. China, Indien, die Vereinigten Staaten und Indonesien werden voraussichtlich ein deutliches Wachstum im Baugewerbe verzeichnen Branche in den kommenden Jahren. Allein China wird für 26,1 % des globalen Wachstums verantwortlich sein. Indien wird voraussichtlich 14,1 % und die Vereinigten Staaten 11,1 % ausmachen, während Indonesien voraussichtlich 7,0 % des globalen Wachstums ausmachen wird.

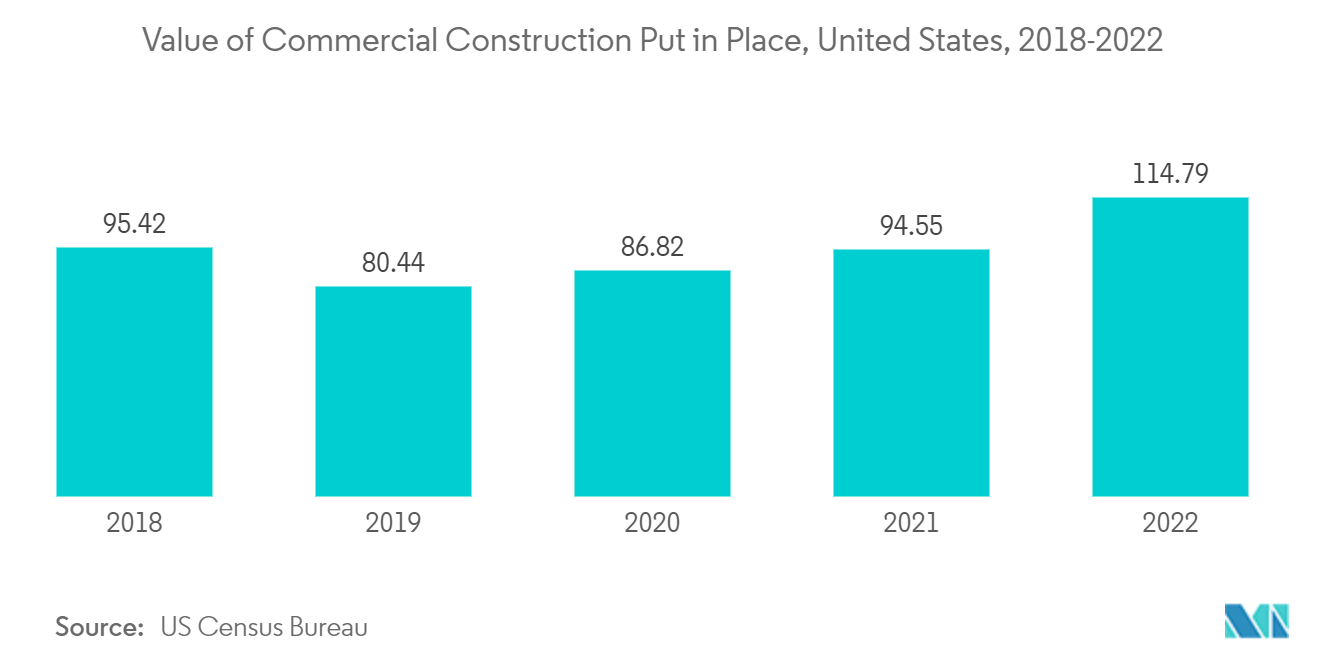

- Nach Angaben des United States Census Bureau belief sich der Wert des Gewerbebaus im Land im Jahr 2022 auf 114,79 Milliarden US-Dollar, was einer Wachstumsrate von 21,4 % im Vergleich zum Vorjahr entspricht.

- Die Gummiharzindustrie ist bestrebt, Kooperationsmöglichkeiten zu identifizieren und Partnerschaften mit der Kleb- und Dichtstoffindustrie aufzubauen, da die Lebensmittel- und Verpackungssicherheit für Kleb- und Dichtstoffhersteller weltweit von Bedeutung ist.

- Aufgrund von Faktoren wie dem wachsenden Pro-Kopf-Einkommen und dem Aufschwung der E-Commerce-Riesen im Land ist China der weltweit größte Verpackungsverbraucher. Indiens Verpackungsindustrie ist die fünftgrößte der Welt und wächst nach Angaben der Plastics Industry Association of India jährlich um etwa 22–25 %. Aufgrund hochqualifizierter Arbeitskräfte und günstiger Arbeitskosten können die Kosten für die Verpackung und Verarbeitung von Lebensmitteln um 40 % niedriger sein als in Europa.

- Laut der Packaging Industry Association of India (PIAI) wird die indische Verpackungsindustrie im Prognosezeitraum voraussichtlich um 22 % wachsen. Darüber hinaus wird erwartet, dass der indische Verpackungsmarkt bis 2025 ein Volumen von 204,81 Milliarden US-Dollar erreichen wird, was einem durchschnittlichen jährlichen Wachstum von 26,7 % zwischen 2020 und 2025 entspricht.

- Angesichts der zunehmenden Bedenken hinsichtlich der Umweltverschmutzung und der Möglichkeit, Kolophoniumharz entsprechend den gewünschten Eigenschaften von Klebstoffen anzupassen, dürften die Anwendungen biobasierter Klebstoffe und Dichtstoffe in den kommenden Jahren die Marktnachfrage nach Kolophoniumharz erhöhen.

Asien-Pazifik-Region wird den Markt dominieren

- Aufgrund des schnell wachsenden Automobilsektors und der Zunahme der Bauaktivitäten in China und Indien wird erwartet, dass der asiatisch-pazifische Raum im Prognosezeitraum den Markt für Harzharz dominieren wird.

- Nach Angaben der World Paint Coatings Industry Association wurde der Wert der Farben- und Lackindustrie im asiatisch-pazifischen Raum im Jahr 2022 auf 63 Milliarden US-Dollar geschätzt. China dominierte den Markt der Region, der mit einer jährlichen Wachstumsrate von 5,8 % wächst. Im Jahr 2022 soll der chinesische Markt um 5,7 % wachsen. Den aktuellen Trends zufolge überstieg Chinas Gesamtumsatz mit Farben und Lacken im Jahr 2022 45 Milliarden US-Dollar. In Ostasien hatte das Land mit 78 % den größten Marktanteil.

- Indien ist im Jahr 2022 der viertgrößte Kautschukverbraucher der Welt. Der Kautschukverbrauch pro Kopf in Indien beträgt derzeit 1,2 Kilogramm, verglichen mit 3,2 Kilogramm weltweit. Die Gummiindustrie in Indien erwirtschaftet einen Umsatz von etwa 12.000 Crores INR (~ 1,4 Milliarden US-Dollar).

- In der Automobilindustrie wird Kolophoniumharz zur Herstellung von Beschichtungen und Farben verwendet, da es sich leicht in organischen Lösungsmitteln wie Benzin, Terpentin, Alkohol und anderen löst. Laut der China Association of Automobile Manufacturers (CAAM) verfügt China mit einer Gesamtproduktion von 27 Millionen Fahrzeugen im Jahr 2022 über die größte Automobilproduktionsbasis der Welt, was einem Anstieg von 3,4 % im Vergleich zu 26 Millionen produzierten Einheiten im letzten Jahr entspricht. Darüber hinaus hat das Land in den ersten sieben Monaten des Jahres 2022 14,57 Millionen Pkw-Einheiten produziert, was einer Wachstumsrate von 31,5 % gegenüber dem Vorjahr entspricht.

- In der Bauindustrie wird Kolophonium hauptsächlich als Schaummittel für Beton und als Kleber für Bodenfliesen verwendet. Die indische Regierung treibt den Wohnungsbau aktiv voran, um etwa 1,3 Milliarden Menschen mit Wohnraum zu versorgen. Das Land wird in den nächsten sieben Jahren voraussichtlich rund 1,3 Billionen US-Dollar an Investitionen in den Wohnungsbau erleben und 60 Millionen neue Häuser im Land bauen. Es wird erwartet, dass die Verfügbarkeit von bezahlbarem Wohnraum im Land bis 2024 um rund 70 % steigen wird.

- Die oben genannten Faktoren dürften die Nachfrage nach Kolophonium im Prognosezeitraum erhöhen.

Überblick über die Gummiharz-Branche

Der weltweite Markt für Gummiharz ist stark fragmentiert. Zu den Hauptakteuren zählen unter anderem Guangxi Dinghong Resin Co. Ltd, Finjet Chemical Industries, Foreverest Resources Ltd, Arakawa Chemical Industries Ltd und DRT (nicht in einer bestimmten Reihenfolge).

Marktführer für Gummiharz

-

Guangxi Dinghong Resin Co.,Ltd.

-

Foreverest Resources Ltd.

-

Arakawa Chemical Industries,Ltd.

-

Finjet chemical industries

-

DRT

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Gummiharz

Aktuelle Entwicklungen im Zusammenhang mit dem untersuchten Markt werden im vollständigen Bericht behandelt.

Segmentierung der Gummiharz-Branche

Gummiharz, eine feste Form von Harz, auch Kolophonium oder Kolophonium genannt, wird aus Kiefern und anderen Pflanzen, normalerweise Nadelbäumen, gewonnen und durch Erhitzen von frischem flüssigem Harz erzeugt, um die flüchtigen flüssigen Terpenbestandteile zu verdampfen. Die Herstellung von Seifen, Lacken, Siegellacken, Druckfarben, Trocknern, Papierleimungsmitteln, Klebstoffen, Bindemitteln, Lötflussmitteln, Glanzölen für Gemälde und Pech für Fässer sind einige der Hauptanwendungen für Kolophonium und die daraus hergestellten chemisch abgeleiteten Produkte Erträge. Die Böden von Studios und Bühnen, die Bögen von Geigen und anderen Saiteninstrumenten sowie die Schuhe der Tänzer sind mit Kolophonium beschichtet, um ein Ausrutschen zu verhindern.

Der Marktbericht für Gummiharz ist nach Anwendung und Geografie segmentiert. Je nach Anwendung ist der Markt in Papierleimung, Druckfarbe, Kleb- und Dichtstoffe, Farben und Beschichtungen sowie andere Anwendungen unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Gummiharzmarkt in 15 Ländern in den wichtigsten Regionen.

Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Umsatzes (USD) erstellt.

| Anwendung | Papierformatierung | ||

| Druckertinte | |||

| Kleb- und Dichtstoffe | |||

| Gummi | |||

| Farben und Beschichtungen | |||

| Andere Anwendungen | |||

| Erdkunde | Asien-Pazifik | China | |

| Indien | |||

| Japan | |||

| Südkorea | |||

| Rest der Asien-Pazifik-Region | |||

| Nordamerika | Vereinigte Staaten | ||

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Großbritannien | |||

| Italien | |||

| Frankreich | |||

| Rest von Europa | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

| Naher Osten und Afrika | Saudi-Arabien | ||

| Südafrika | |||

| Rest des Nahen Ostens und Afrikas | |||

Häufig gestellte Fragen zur Marktforschung zu Gummiharz

Wie groß ist der Gum Kolophonium-Markt?

Die Marktgröße für Gummiharz wird im Jahr 2024 voraussichtlich 655,45 Kilotonnen erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 4,08 % auf 800,53 Kilotonnen wachsen.

Wie groß ist der Gum Kolophonium-Markt derzeit?

Im Jahr 2024 wird die Marktgröße für Gummiharz voraussichtlich 655,45 Kilotonnen erreichen.

Wer sind die Hauptakteure auf dem Gum Rosin-Markt?

Guangxi Dinghong Resin Co.,Ltd., Foreverest Resources Ltd., Arakawa Chemical Industries,Ltd., Finjet chemical industries, DRT sind die wichtigsten Unternehmen, die auf dem Markt für Gummiharz tätig sind.

Welches ist die am schnellsten wachsende Region im Gum Kolophonium-Markt?

Schätzungen zufolge wird Nordamerika im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Gum Rosin-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Gum Kolophonium-Markt.

Welche Jahre deckt dieser Gummiharz-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Marktgröße für Gummiharz auf 629,76 Kilotonnen geschätzt. Der Bericht deckt die historische Marktgröße des Gummiharz-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Gummiharz-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Fine Chemicals Reports

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Bericht der Kolophonium-Kaugummi-Branche

Statistiken zum Marktanteil, der Größe und der Umsatzwachstumsrate von Rosin Gum im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Rosin Gum-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.