Marktanalyse für Glykolether

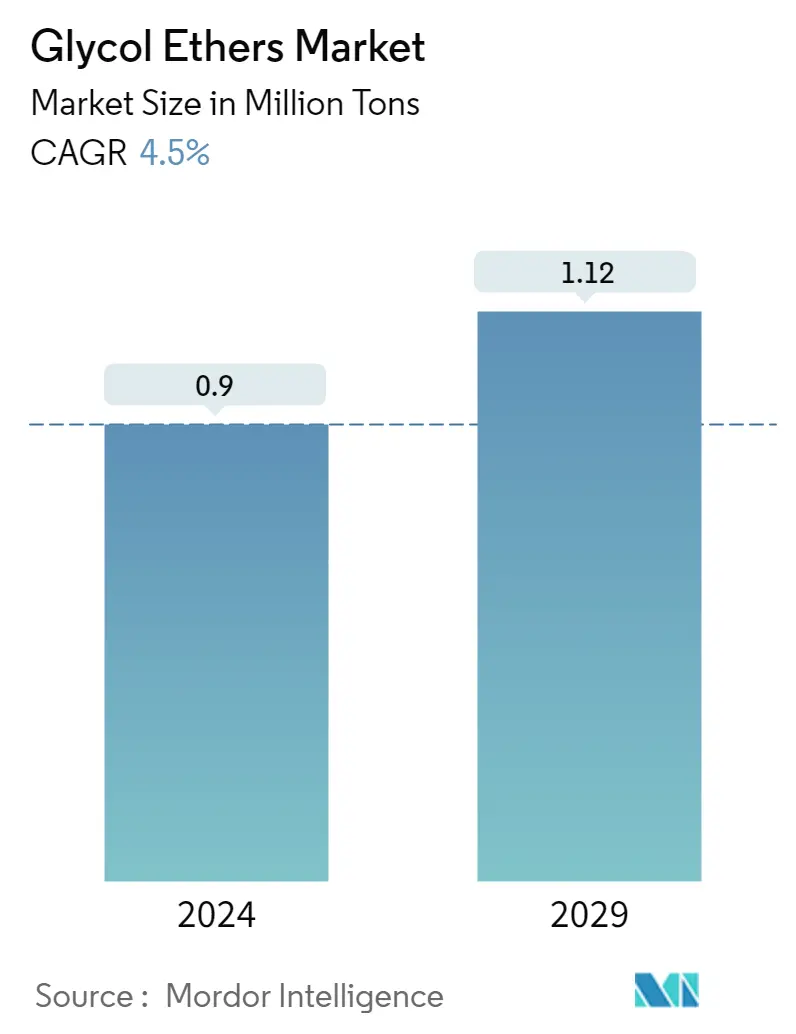

Die Marktgröße für Glykolether wird im Jahr 2024 auf 0,9 Millionen Tonnen geschätzt und soll bis 2029 1,12 Millionen Tonnen erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,5 % im Prognosezeitraum (2024–2029) entspricht.

Der COVID-19-Ausbruch, landesweite Lockdowns auf der ganzen Welt, Unterbrechungen der Produktionsaktivitäten und Lieferketten sowie Produktionsstopps wirkten sich im Jahr 2020 negativ auf den Markt aus. Im Jahr 2021 begannen sich die Bedingungen jedoch zu erholen, wodurch der Wachstumskurs des Marktes wiederhergestellt wurde.

- Die Hauptfaktoren für das Wachstum des untersuchten Marktes sind der zunehmende Einsatz von Kosmetika und Körperpflegeprodukten sowie die steigende Nachfrage in der Farben- und Lackindustrie.

- Auf der anderen Seite bremsen REACH- und EPA-Vorschriften bezüglich der Verwendung von Glykolethern und das Aufkommen neuer Produkte zur Verwendung als Lösungsmittel für Reinigungsmittel das Wachstum des untersuchten Marktes.

- Das wachsende Bewusstsein, das zu einer übermäßigen Nachfrage nach Glykol der P-Serie für emissionsarmen, sauerstoffhaltigen Dieselkraftstoff führt, dürfte im Prognosezeitraum Chancen für den untersuchten Markt bieten.

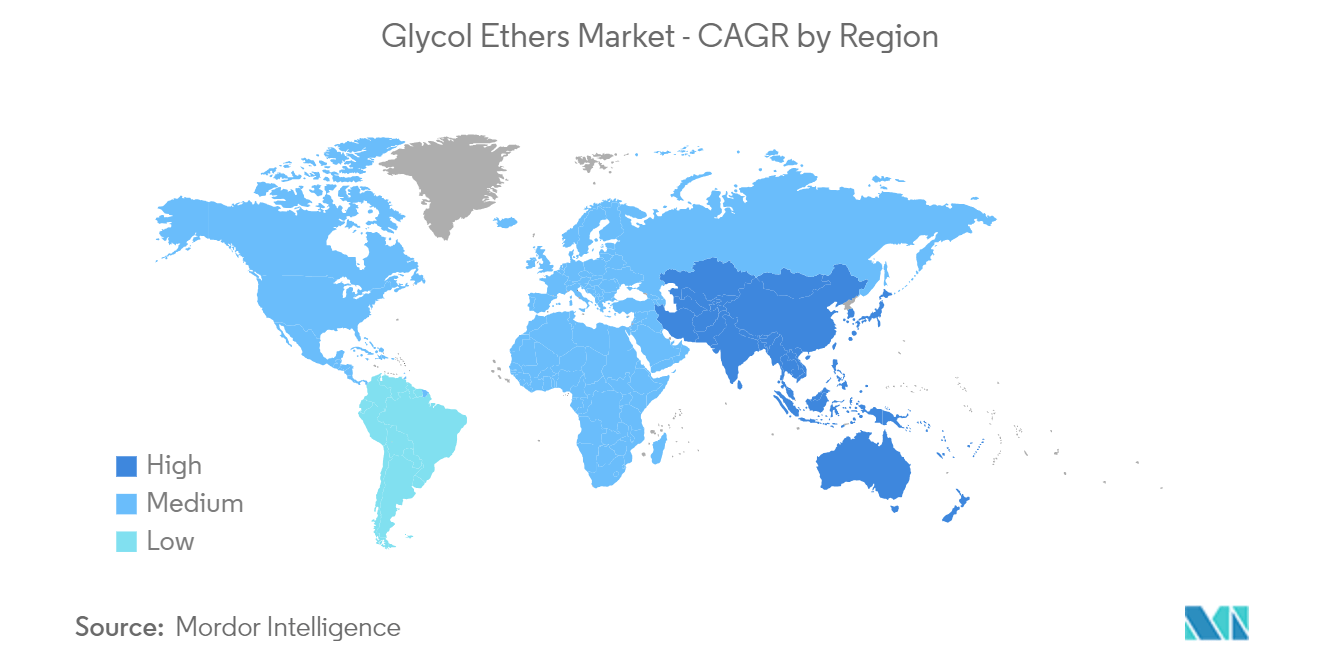

- Nordamerika ist die dominierende Region auf dem globalen Glykolethermarkt und der asiatisch-pazifische Raum wird im Prognosezeitraum voraussichtlich am schnellsten wachsen.

Markttrends für Glykolether

Das Segment Farben und Beschichtungen soll den Markt dominieren

- Glykolether hilft bei der Bildung eines geeigneten Films während der Aushärtung der Beschichtung und fungiert als aktives Lösungsmittel in Harzen. Es hilft bei der Optimierung der Verdunstungsrate des Lösungsmittels in einer Beschichtung. Es trägt auch dazu bei, die Fließeigenschaften der Farbe zu verbessern und Pinselspuren beim Malen zu beseitigen.

- Die Farben- und Lackindustrie ist der größte Verbraucher von Glykolethern. Farben und Beschichtungen werden in verschiedenen Branchen wie der Bau-, Automobil- und Verpackungsindustrie in großem Umfang eingesetzt.

- Viele Unternehmen im Farben- und Lackmarkt verfolgen verschiedene Geschäftsstrategien, um ihre Position auf dem Weltmarkt zu behaupten. Beispielsweise hat The Sherwin-Williams Company im Februar 2022 AquaSurTech übernommen, einen Hersteller langlebiger Beschichtungen für Bauanwendungen. Dies half dem Unternehmen, seine Position in der Beschichtungsindustrie für den Bauproduktmarkt zu stärken.

- Ebenso hat The Sherwin-Williams Company im Juni 2022 die Gross PerthunGmbH übernommen, ein in Deutschland ansässiges führendes Unternehmen für die Beschichtung von Traktoren. Diese Akquisition hat dem Unternehmen geholfen, seine Position in der Hochleistungsbeschichtungsbranche zu stärken.

- Der Wohnungs- und Gewerbebau hat weltweit deutlich zugenommen, was die Nachfrage nach Glykolethern für deren Anwendung bei der Herstellung von Baufarben und -beschichtungen steigert.

- Nach Angaben der Indian Brand Equity Foundation (IBEF) wird Indien bis 2025 voraussichtlich 11,5 Millionen Häuser pro Jahr bauen und zum drittgrößten Baumarkt mit einem Wert von rund 1 Billion US-Dollar werden. Darüber hinaus wird erwartet, dass die USA und China bis 2023 60 Prozent des weltweiten Wachstums im Bausektor ausmachen werden. Es wird erwartet, dass dadurch die Nachfrage nach Farben und Lacken steigt und damit auch die Nachfrage nach Glykolethern.

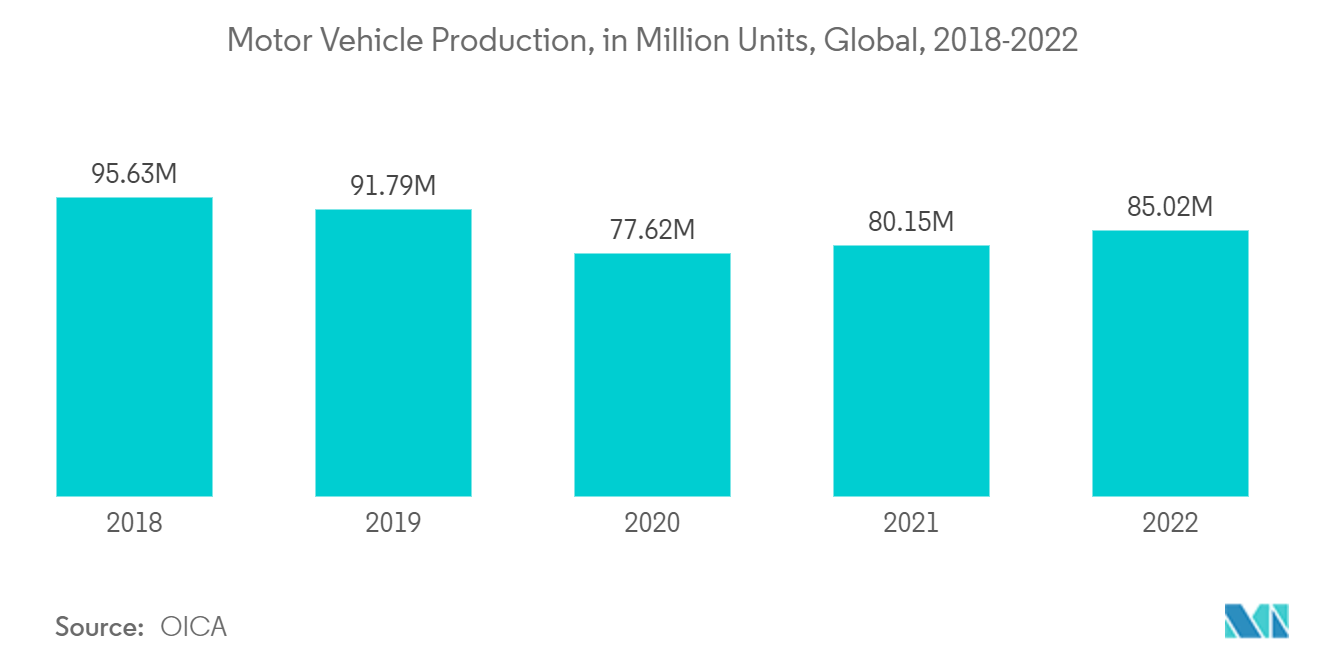

- Darüber hinaus wird erwartet, dass das weltweite Wachstum der Automobilproduktion die Nachfrage nach Farben und Lacken ankurbeln wird. Beispielsweise belief sich die weltweite Kraftfahrzeugproduktion laut OICA im Jahr 2022 auf 85.016.728 Einheiten, was einem Anstieg von 6 % gegenüber 2021 entspricht.

- Daher dürften die oben genannten Trends die Nachfrage und Produktion auf dem Markt für Farben und Beschichtungen erhöhen, was die Nachfrage nach Rohstoffen wie Glykolethern weiter ankurbeln könnte.

Der asiatisch-pazifische Raum ist der am schnellsten wachsende Markt

- Der asiatisch-pazifische Raum ist aufgrund der Präsenz bedeutender Länder wie China, Indien und Japan die am schnellsten wachsende Region im globalen Glykolethermarkt.

- Der Anstieg der Nachfrage nach Produkten wie Farben, Beschichtungen und Klebstoffen hat in den Endverbraucherindustrien wie der Automobil-, Bau-, Elektronik- und Verpackungsindustrie zugenommen.

- Die Automobilindustrie in China verzeichnet ein deutliches Produktionswachstum. Beispielsweise belief sich die Gesamtproduktion von Kraftfahrzeugen in China nach Angaben der International Organization of Motor Vehicles (OICA) im Jahr 2022 auf 27.020.615 Einheiten, was einem Anstieg von 3 % gegenüber 2021 entspricht.

- Darüber hinaus ist der Umstellungstrend im Land höher, da die Verbraucher eher zu batteriebetriebenen Fahrzeugen tendieren. Darüber hinaus schätzt die chinesische Regierung, dass die Produktion von Elektrofahrzeugen bis zum Jahr 2025 eine Marktdurchdringung von 20 % erreichen wird. Dies spiegelt sich in der Verkaufsentwicklung von Elektrofahrzeugen im Land wider, die im Jahr 2022 ein Rekordhoch erreichte Das Land verkaufte im Jahr 2022 5,67 Millionen Einheiten von Elektrofahrzeugen und Plug-Ins und erreichte damit fast das Doppelte der im Jahr 2021 erzielten Verkaufszahlen.

- Die Nachfrage nach Kosmetika und Körperpflegeprodukten steigt in der Region aufgrund des Einflusses der westlichen Kultur und der gestiegenen Kosmetiknachfrage der jungen Bevölkerung deutlich an. Damit steigern die Marktteilnehmer ihre Investitionen und Produktion und treiben damit die Nachfrage nach Rohstoffen, darunter auch Glykolethern, an.

- Die Pharmaindustrie in Indien, Südkorea und den ASEAN-Ländern erlebt enorme Investitionen aus dem Ausland, um die Marktchancen zu nutzen, die im Prognosezeitraum die Nachfrage nach Glykolethern in der Region erhöhen könnten.

- Die Pharmaindustrie in China ist eine der größten der Welt. Das Land ist in der Produktion von Generika, therapeutischen Arzneimitteln, pharmazeutischen Wirkstoffen und traditioneller chinesischer Medizin tätig.

- Daher dürften solche günstigen Markttrends im Prognosezeitraum das Wachstum des Glykolether-Marktes in der Region vorantreiben.

Überblick über die Glykolether-Branche

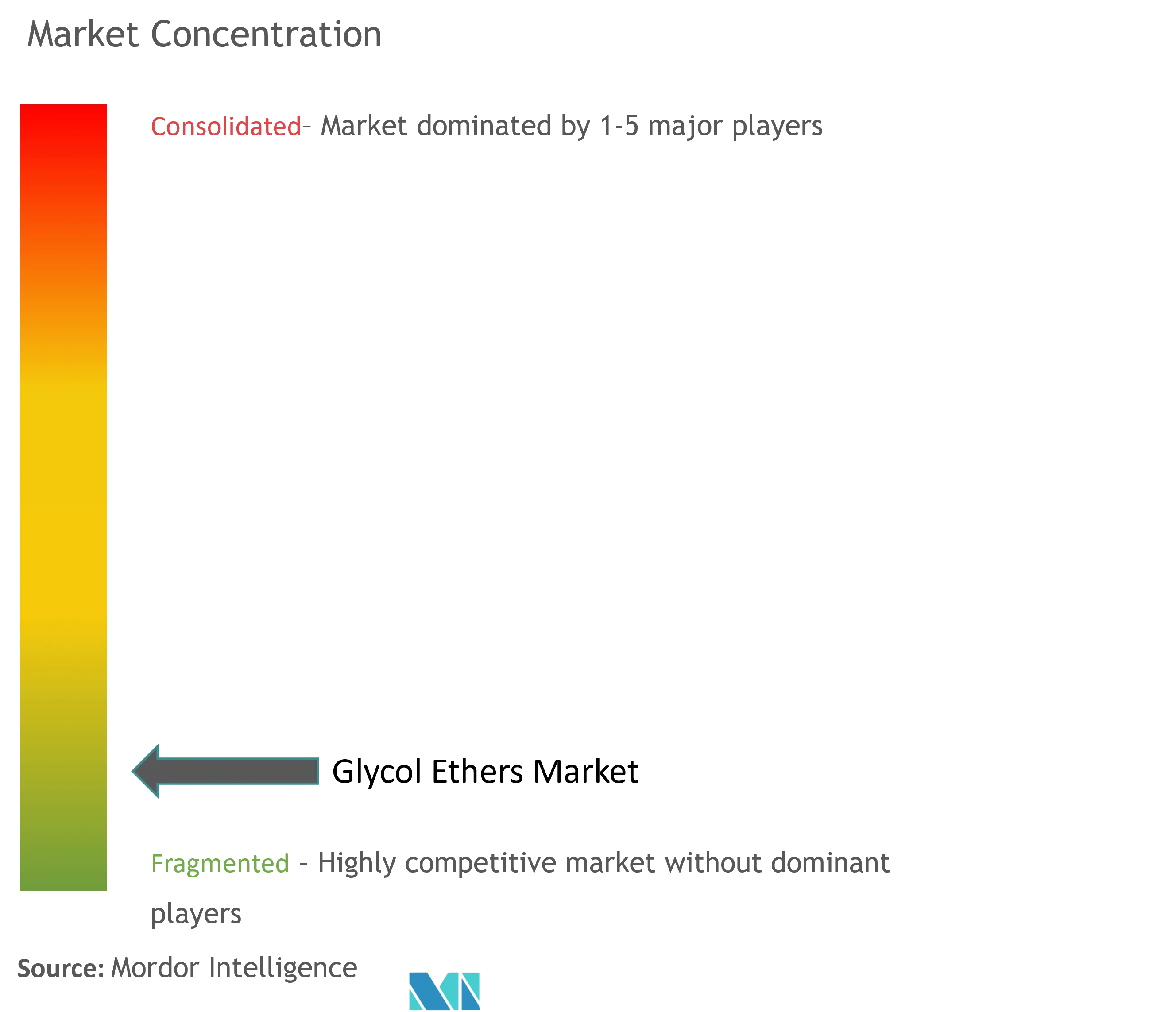

Der Markt für Glykolether ist fragmentiert, und zahlreiche Akteure halten unbedeutende Marktanteile, um die Marktdynamik individuell zu beeinflussen. Zu den namhaften Marktteilnehmern zählen unter anderem BASF SE, Eastman Chemicals Company, LyondellBasell Industries Holdings BV, Shell und Dow.

Marktführer bei Glykolethern

-

BASF SE

-

Dow

-

Eastman Chemicals Company

-

Shell

-

LyondellBasell Industries Holdings B.V.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Glykolether

- Aktuelle Entwicklungen in Bezug auf den untersuchten Markt werden im vollständigen Bericht behandelt.

Segmentierung der Glykolether-Branche

Glykolether sind eine Gruppe chemischer Verbindungen, die auf Alkylethern basieren. Diese werden meist als Lösungsmittel in verschiedenen Endanwendungen verwendet. Es findet seine Hauptanwendung im Bereich Körperpflege und Hygiene. Der Glykolether-Markt ist nach Typ, Anwendung, Endverbraucherbranche und Geografie segmentiert. Nach Typ ist der Markt in die P-Serie und die E-Serie unterteilt. Je nach Anwendung ist der Markt in Lösungsmittel, Vereisungsschutzmittel, Hydraulik- und Bremsflüssigkeit sowie chemische Zwischenprodukte unterteilt. Nach Endverbraucherindustrie ist der Markt in Farben und Beschichtungen, Druck, Pharmazeutika, Kosmetik und Körperpflege, Klebstoffe und andere Endverbraucherindustrien unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Glykolether-Markt in 15 Ländern in wichtigen Regionen. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Umsatzes (Tonnen) erstellt.

| E-Serie | Methylglykolether |

| Ethylglykolether | |

| Butylglykolether | |

| P-Serie | Propylenglykolmonomethylether (PM) |

| Dipropylenglykolmonomethylether (DPM) | |

| Tripropylenglykolmonomethylether (TPM) | |

| Andere Propylenglykolether |

| Lösungsmittel |

| Anti-Icing-Mittel |

| Hydraulik- und Bremsflüssigkeit |

| Chemisches Zwischenprodukt |

| Farben und Beschichtungen |

| Arzneimittel |

| Kosmetik und Körperpflege |

| Klebstoffe |

| Andere Endverbraucherbranchen |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest des asiatisch-pazifischen Raums | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Großbritannien | |

| Frankreich | |

| Italien | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Typ | E-Serie | Methylglykolether |

| Ethylglykolether | ||

| Butylglykolether | ||

| P-Serie | Propylenglykolmonomethylether (PM) | |

| Dipropylenglykolmonomethylether (DPM) | ||

| Tripropylenglykolmonomethylether (TPM) | ||

| Andere Propylenglykolether | ||

| Anwendung | Lösungsmittel | |

| Anti-Icing-Mittel | ||

| Hydraulik- und Bremsflüssigkeit | ||

| Chemisches Zwischenprodukt | ||

| Endverbraucherindustrie | Farben und Beschichtungen | |

| Arzneimittel | ||

| Kosmetik und Körperpflege | ||

| Klebstoffe | ||

| Andere Endverbraucherbranchen | ||

| Erdkunde | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest des asiatisch-pazifischen Raums | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Frankreich | ||

| Italien | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Glykolether-Marktforschung

Wie groß ist der Markt für Glykolether?

Die Marktgröße für Glykolether wird im Jahr 2024 voraussichtlich 0,90 Millionen Tonnen erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 4,5 % auf 1,12 Millionen Tonnen wachsen.

Wie groß ist der Markt für Glykolether derzeit?

Im Jahr 2024 wird die Marktgröße für Glykolether voraussichtlich 0,90 Millionen Tonnen erreichen.

Wer sind die Hauptakteure auf dem Glykolether-Markt?

BASF SE, Dow, Eastman Chemicals Company, Shell, LyondellBasell Industries Holdings B.V. sind die wichtigsten Unternehmen, die auf dem Markt für Glykolether tätig sind.

Welches ist die am schnellsten wachsende Region im Glykolether-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Glykolether-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am Glykolether-Markt.

Welche Jahre deckt dieser Glykolether-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Marktgröße für Glykolether auf 0,86 Millionen Tonnen geschätzt. Der Bericht deckt die historische Marktgröße von Glykolethern für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße von Glykolethern für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht zu Glykolethern

Statistiken zum Marktanteil, der Größe und der Umsatzwachstumsrate von Glykolethern im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Glykolether-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.