Marktanalyse für drahtloses Gesundheitswesen

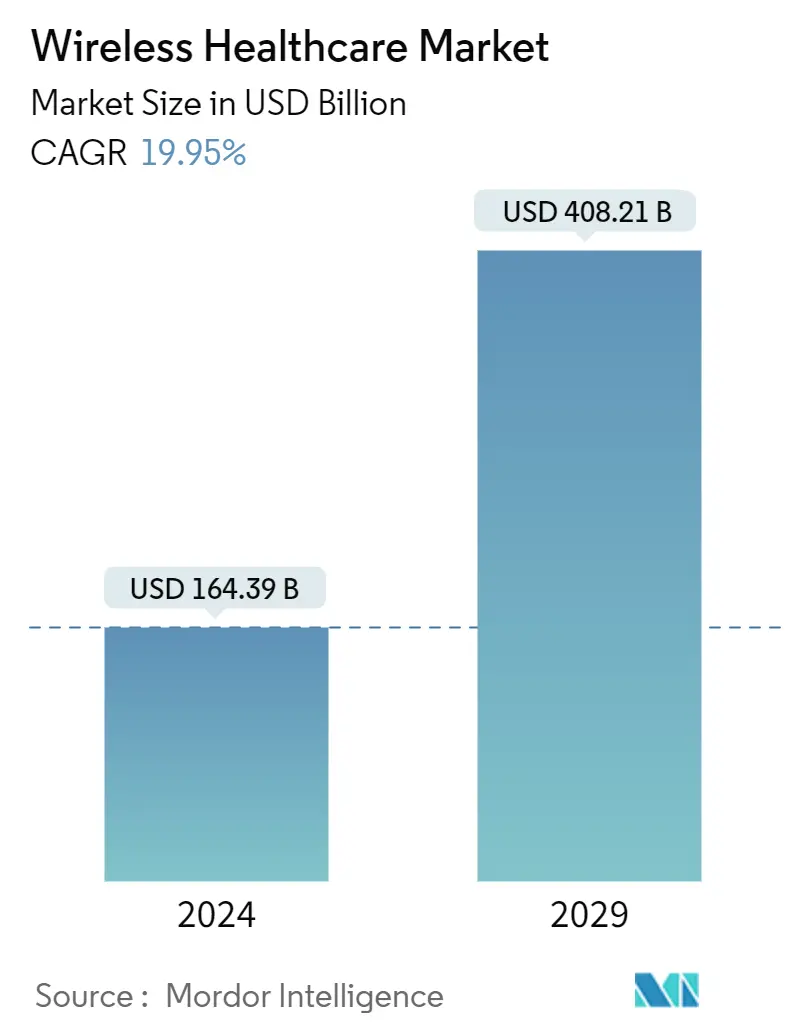

Die Größe des drahtlosen Gesundheitsmarktes wird im Jahr 2024 auf 164,39 Milliarden US-Dollar geschätzt und soll bis 2029 408,21 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 19,95 % im Prognosezeitraum (2024–2029) entspricht.

Der Markt für drahtlose Gesundheitsversorgung wird vor allem durch die zunehmende Digitalisierung, den zunehmenden Einsatz vernetzter Geräte, Fortschritte in der drahtlosen Technologie und die zunehmende Übernahme patientenzentrierter Ansätze durch Gesundheitsorganisationen sowie die wachsende Nachfrage nach qualitativ hochwertiger Gesundheitsversorgung vorangetrieben.

- Der Gesundheitssektor weltweit hat in den letzten Jahren einen rasanten digitalen Wandel durchlaufen. Die Durchdringung des Internets und der drahtlosen Kommunikationstechnologie treibt den untersuchten Markt voran. In einem vernetzten Krankenhaus nutzen Pflegekräfte drahtlose medizinische Geräte, um den Patienten eine hochwertige Pflege zu bieten, anstatt sich mit zeitaufwändigen Verwaltungsaufgaben befassen zu müssen. Ärzte und Krankenschwestern können problemlos auf aktuelle Patienteninformationen zugreifen und so Behandlungsentscheidungen treffen, die durch medizinische Informationen in Echtzeit unterstützt werden, was wiederum zu besseren Ergebnissen für die Patienten führt.

- Tragbare Geräte zur kontinuierlichen Überwachung treiben den Markt voran. Aufgrund der Verbreitung von Smartphones und der Akzeptanz tragbarer Geräte experimentieren medizinische Geräte und Diagnosezentren mit am Körper getragenen Sensoren, die Vitalfunktionen überwachen und diese in Echtzeit an eine Online-Plattform übertragen können, auf die aus der Ferne zugegriffen werden kann.

- Darüber hinaus hat die Einführung tragbarer Geräte in diesem Sektor in letzter Zeit an Bedeutung gewonnen, was wiederum einer der wesentlichen Einflussfaktoren auf den drahtlosen Gesundheitsmarkt war. Zu den wichtigsten Trends bei tragbaren vernetzten Geräten gehören die steigende Nachfrage nach tragbaren Geräten zur Schmerzbehandlung, der zunehmende Einsatz von Wearables zur Behandlung von Herz-Kreislauf-Erkrankungen und andere.

- Darüber hinaus ist die wachsende Nachfrage nach Lösungen zur Fernüberwachung von Patienten aufgrund der alternden Bevölkerung und langfristiger chronischer Erkrankungen der Hauptfaktor, der das Wachstum des Marktes beeinflusst. Die Krankenhausverwaltung steht unter ständigem Druck, die Kosten zu senken und gleichzeitig das Niveau der Patientenversorgung weiter zu verbessern. In diesem Umfeld nutzen Krankenhäuser drahtlose Technologien, um effizienter zu arbeiten, die Patientenversorgung zu unterstützen und ihr Erlebnis zu verbessern.

- Um beispielsweise die Arbeitsabläufe des Pflegepersonals besser zu verstehen und zu verbessern, statten Krankenhäuser Krankenpflegeausweise mit einem RFID-Tag aus, der mit dem Wi-Fi-Netzwerk des Krankenhauses funktioniert. Diese Tags verfolgen die Bewegungen der Krankenschwestern während ihrer Schichten. Die Daten werden erfasst und analysiert und liefern dem Krankenhaus Erkenntnisse zur Verbesserung der Prozesse. Mithilfe der drahtlosen RFID-Technologie können Krankenhäuser außerdem den Standort kritischer Geräte und den Zustand der Geräte in Echtzeit verfolgen.

- Probleme mit der Cybersicherheit und dem Datenschutz bremsen jedoch das Marktwachstum, da während der Behandlung in medizinischen Zentren wie Krankenhäusern und Kliniken große Mengen an Gesundheitsdaten generiert werden und der Diebstahl dieser Daten die Privatsphäre der Patienten schädigen kann.

- Der Ausbruch von COVID-19 ermöglichte das Wachstum des untersuchten Marktes. Die Notwendigkeit sozialer Distanzierung unterstützte den Einsatz drahtloser Technologie im Gesundheitswesen. Dies ermöglichte den Einsatz von Fernüberwachungs- und Teleüberwachungssystemen, die den Einsatz einer drahtlosen Infrastruktur erforderten. Darüber hinaus erlaubten staatliche Gesundheitsbehörden Gesundheitseinrichtungen, ihr Fernüberwachungsspektrum zu erweitern. Beispielsweise hat die FDA im März 2020 nicht-invasive Vitalzeichenmessgeräte zugelassen, um deren Einsatz auszuweiten und Gesundheitsdienstleistern bei der Fernüberwachung von Patienten zu helfen. Solche Initiativen hatten den Markt für drahtlose Gesundheitsversorgung während der Pandemie vorangetrieben.

Markttrends für drahtloses Gesundheitswesen

Zunehmende Einführung des Internets der Dinge (IoT) und tragbarer Geräte im Gesundheitswesen, um den drahtlosen Gesundheitsmarkt voranzutreiben

- Die Entwicklung der IT im Gesundheitswesen wurde durch die Einführung des Internets der Dinge (IoT) und tragbarer Geräte in der Branche vorangetrieben, die eine vernetzte Krankenhausumgebung erforderten. Drahtlose Netzwerklösungen helfen der Gesundheitsbranche, indem sie es Ärzten ermöglichen, aus der Ferne auf Dateien zuzugreifen und im Falle einer Nichtverfügbarkeit eine direkte Diagnose zu stellen.

- Darüber hinaus haben mit den erheblichen Verbesserungen in der Gesundheitsinfrastruktur in den letzten Jahren Internet-of-Things (IoT)-fähige Fernüberwachungs- und Kommunikationstechnologien erheblich an Bedeutung gewonnen. Dies wiederum hat die weit verbreitete Einführung drahtloser Gesundheitslösungen in Krankenhäusern und Pflegeheimen gefördert, um durch die Erfassung medizinischer Informationen über am Körper getragene Sensoren eine qualitativ hochwertige Behandlung und Pflege zu gewährleisten.

- Darüber hinaus verändern die Auswirkungen des IoT die Art und Weise, wie Ärzte und Krankenhausorganisationen ihre Patienten versorgen, und tragen dazu bei, die Gesundheitsversorgung zu vereinfachen, Kosten zu senken und den Zugang zu wichtigen medizinischen Informationen zu verbessern. Da die Rate an Herzerkrankungen rapide zunimmt, nutzt das IoT-System außerdem Algorithmen für die kontinuierliche EKG-Überwachung von Patienten im Krankenhaus. Bei der Elektrokardiogramm-Überwachung (EKG) überwacht das System die Herzfrequenz und den Grundrhythmus, indem es die elektrischen Aktivitäten des Herzens aufzeichnet. Der EKG-Monitor besteht aus einem drahtlosen Sender und einem Empfänger. Eine automatisierte Anwendung kann abnormale Herzaktivitäten erkennen und die Daten werden in Echtzeit über das Netzwerk an Mobiltelefone und die Arztpraxis übertragen.

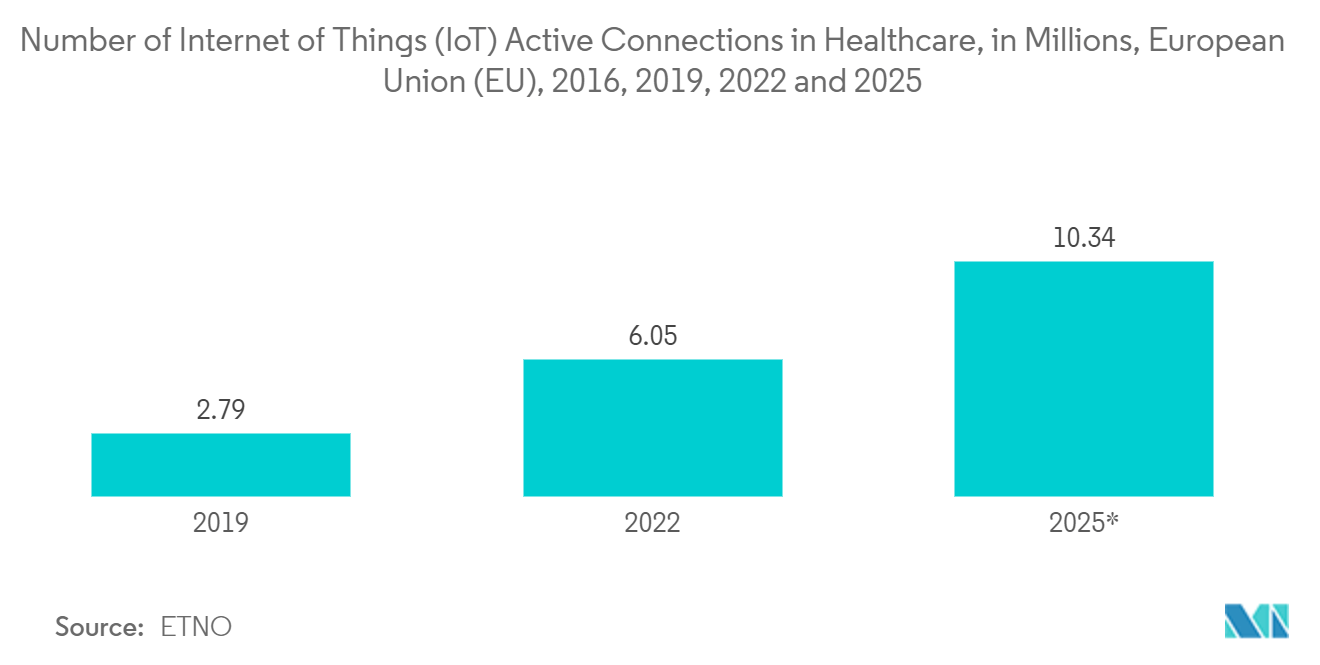

- Gesundheitsorganisationen und Fachkräfte verlassen sich aufgrund der zunehmenden Verbreitung von IoT und tragbaren Geräten auf viele Arten von Datenerfassungs- oder Gesundheitswarnsystemen, um den Gesundheitszustand und die Vitalfunktionen eines Patienten zu überwachen. Beispielsweise wird nach den Daten von ETNO erwartet, dass die Zahl der aktiven Internet-of-Things-Verbindungen (IoT) im Gesundheitswesen in der Europäischen Union (EU) bis 2025 10,34 Millionen Verbindungen erreichen wird. Dies steigert die Nachfrage nach effizienter drahtloser Konnektivität weiter. Dies wiederum fördert das Marktwachstum.

Nordamerika wird voraussichtlich einen erheblichen Marktanteil halten

- Es wird erwartet, dass die Region Nordamerika aufgrund des technisch fortschrittlichen Gesundheitssystems mit wohlhabenden Volkswirtschaften, alternden Bevölkerungssegmenten und fortschrittlichen medizinischen Versorgungssystemen einen erheblichen Marktanteil halten wird. Darüber hinaus wird erwartet, dass die steigenden Gesundheitsausgaben in Verbindung mit zunehmenden Regierungsinitiativen zur Digitalisierung des Gesundheitssektors in der Region den drahtlosen Gesundheitsmarkt im Prognosezeitraum antreiben werden.

- Darüber hinaus sind die Vereinigten Staaten mit einer fortschrittlichen primärmedizinischen Gemeinschaft, umfangreichen medizinischen und biowissenschaftlichen Forschungsaktivitäten, einer hohen Ausgabenintensität im Gesundheitswesen und einer großen pharmazeutischen und medizinischen Versorgungs- und Geräteindustrie einer der weltweit größten Märkte für Gesundheitsdienstleistungen.

- In der Region Nordamerika sind einige große Marktanbieter ansässig, die im Bereich der drahtlosen Gesundheitsfürsorge tätig sind, was den Markt schnell vorantreibt. Darüber hinaus vollzog sich der digitale Wandel im Gesundheitswesen in den letzten Jahren in rasantem Tempo bei der Bereitstellung vernetzter Patienten, Pflegekräfte und Krankenhäuser, vor allem aufgrund der Konzentration auf die Verbesserung der Pflegequalität.

- Darüber hinaus gewinnen kontinuierliche Fortschritte in der drahtlosen Technologie wie WIFI 6 und WIFI 6E bei Gesundheitsorganisationen in der Region erheblich an Bedeutung und wirken sich somit positiv auf das Marktwachstum aus. So hat beispielsweise das in North Carolina ansässige Unternehmen Novant Health, ein in drei Bundesstaaten integriertes Netzwerk aus Arztpraxen, ambulanten Zentren und Krankenhäusern, kürzlich den Einsatz der unternehmenstauglichen Wi-Fi 6E-Lösung von Extreme Networks angekündigt. Die Investition in den Extreme AP4000 Access Point (AP) wird es dem Krankenhaus ermöglichen, in allen Einrichtungen Hochgeschwindigkeits-WLAN bereitzustellen und dedizierte, sichere Konnektivität für geschäftskritische Gesundheits-Apps und medizinische Geräte zu ermöglichen.

Überblick über die drahtlose Gesundheitsbranche

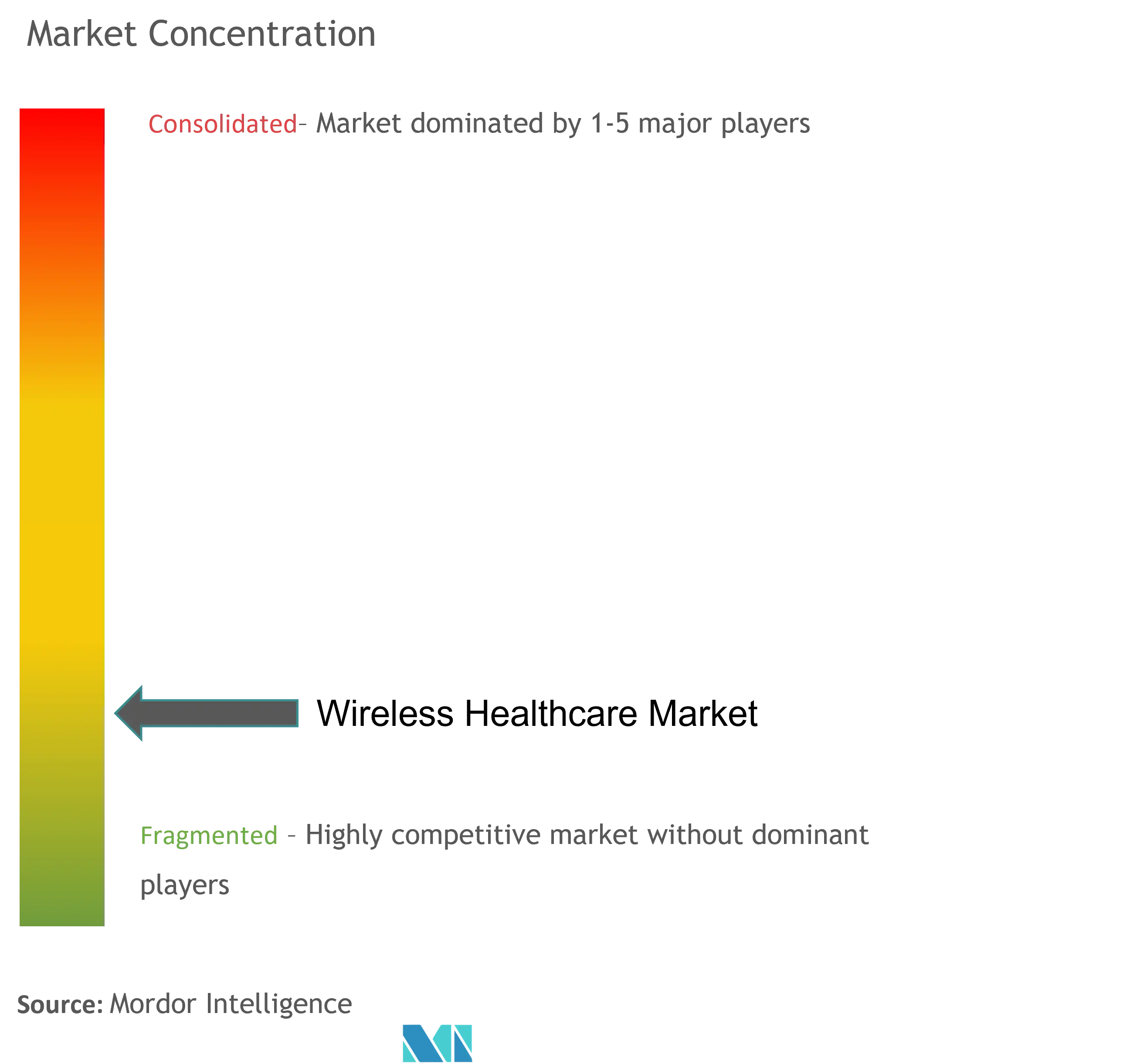

Der drahtlose Gesundheitsmarkt ist fragmentiert, da die Akteure bestrebt sind, ihre Marktanteile durch Strategien wie Verbesserungen bestehender Lösungen und Softwareplattformen, die Entwicklung neuer Plattformen und strategische Allianzen mit anderen Marktteilnehmern zu erhöhen. Daher verfügen mehrere Akteure über jeweils bedeutende Marktanteile. Zu den Hauptakteuren zählen ATT Inc., Cisco Systems Inc. und Motorola Solutions Inc.

Im Dezember 2023 gab ATT bekannt, dass das Unternehmen dem Smart Healthcare beitritt und sich dafür einsetzt, das Hochgeschwindigkeitsinternet auszubauen und mit der Gesundheitsbranche zusammenzuarbeiten. Durch die Nutzung robuster Konnektivität und fortschrittlicher Technologie verbessert die Integration von 5G in die Gesundheitsinfrastruktur die Geschwindigkeit und Zuverlässigkeit, mit der diese großen Bilddateien übertragen werden, deutlich. Dieser Fortschritt spielt eine Schlüsselrolle bei der Verbesserung der Qualität und Zugänglichkeit der Patientenversorgung.

Im Oktober 2023 stellten Cisco und Bang Olufsen heute neue echte kabellose Ohrhörer vor, die mit Funktionen der Enterprise-Klasse ausgestattet sind und speziell auf Profis unterwegs zugeschnitten sind. Diese Produktveröffentlichung ist eine Erweiterung der Partnerschaft zwischen Cisco und Bang Olufsen, die auf die gestiegenen Erwartungen der Kunden an multifunktionale Geräte eingeht, die zu ihrem Lebensstil am und außerhalb der Arbeit passen.

Im Oktober 2022 kündigte Xenter die Einführung von XenFI an, dem ersten Produkt im drahtlosen Technology in Medicine-Ökosystem des Unternehmens, um die Einführung neuer Technologien im Gesundheitssektor zu verbessern. Das neu eingeführte Produkt umfasst XMD (eine HIPAA-konforme, globale Gesundheits-Cloud) und seinen XenFI-Hub, das drahtlose Kommunikationsgerät von Xenter, das für verschiedene Gesundheitseinrichtungen entwickelt wurde. Diese ersten Xenter-Produkte sollen intelligente/drahtlose Geräte ermöglichen, den klinischen Arbeitsablauf automatisieren, die Patientenergebnisse verbessern und die Gesundheitskosten senken.

Im Juni 2022 brachte GE Healthcare Portrait Mobile auf den Markt, ein drahtloses Patientenüberwachungssystem, das den Aufenthalt eines Patienten kontinuierlich überwacht. Das drahtlose Patientenüberwachungssystem hilft Ärzten, eine Verschlechterung des Zustands des Patienten zu erkennen. Portrait Mobile umfasst vom Patienten getragene drahtlose Sensoren, die mit einem mobilen Monitor kommunizieren.

Marktführer im drahtlosen Gesundheitswesen

AT&T Inc.

Cisco Systems Inc.

Motorola Solutions Inc.

Qualcomm Technologies, Inc.

Philips Healthcare (Koninklijke Philips N.V.)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum drahtlosen Gesundheitsmarkt

- April 2023 Cherish und AT T haben angekündigt, dass Serenity Cherish, ein revolutionäres Sensorgerät, das dazu beiträgt, das Leben der Menschen zu verbessern, bei der Auslieferung an Verbraucher im Jahr 2023 mit ATT-Mobilfunkkonnektivität für sofortige kontaktlose Konnektivität ausgestattet wird. Durch diese Zusammenarbeit können Unternehmenskunden wie Pflegeheime, Einrichtungen für betreutes Wohnen und Gesundheitsdienstleister von dieser Lösung profitieren.

- März 2023 Das Amala Hospital führt eine neue, innovative intelligente Station mit tragbarer drahtloser Technologie ein. Die neu eingeführte intelligente Station ist mit fortschrittlicher Technologie ausgestattet, die eine kontinuierliche Patientenüberwachung ermöglicht und darauf abzielt, die Patientenergebnisse zu verbessern und das Risiko medizinischer Fehler zu verringern. Die Amala-Krankenhauskette hat mit LifeSigns, einem in Chennai ansässigen Gesundheitstechnologie-Startup, zusammengearbeitet, um ihre iMS-Technologie in den medizinischen und kardiologischen Abteilungen ihres Krankenhauses in Thrissur, Kerala, zu implementieren.

- Juni 2022 NHS Digital kündigt die Durchführung einer Reihe von Versuchen an, um zu untersuchen, wie drahtlose Technologien eine bessere Gesundheits- und Pflegeversorgung unterstützen können. Die Versuche des Wireless Center of Excellence werden es NHS-Organisationen ermöglichen, Zugang zu Finanzmitteln für drahtlose Technologie zu erhalten, die das Potenzial hat, die Konnektivität im Gesundheits- und Pflegebereich zu verbessern.

Segmentierung der drahtlosen Gesundheitsbranche

Der Markt für drahtlose Gesundheitsversorgung wächst, da der Anstieg der weltweiten geriatrischen Bevölkerungszahl zu einem Anstieg der Zahl der Patienten führt, die Krankenhäuser aufsuchen. Der oben genannte Faktor ist auch die Hauptursache für die Nachfrage nach integrierten und vernetzten Lösungen in Krankenhäusern, Pflegeheimen und häuslichen Pflegezentren.

Der drahtlose Gesundheitsmarkt ist nach Technologie (Wireless Personal Area Network (WPAN), Wi-Fi, weltweite Interoperabilität für Mikrowellenzugang (WiMAX) und Wireless Wide Area Network (WWAN)), Komponenten (Hardware, Software und Dienste) segmentiert. Anwendung (Krankenhäuser und Pflegeheime, häusliche Pflege und Arzneimittel) und Geografie (Nordamerika, Europa, Asien-Pazifik, Lateinamerika, Naher Osten und Afrika). Die Marktgrößen und Prognosen werden für alle oben genannten Segmente in Wert (USD) angegeben.

| Drahtloses persönliches Netzwerk (WPAN) |

| W-lan |

| Weltweite Interoperabilität für Mikrowellenzugang (WiMAX) |

| Wireless Wide Area Network (WWAN) |

| Hardware |

| Software |

| Dienstleistungen |

| Krankenhäuser und Pflegeheime |

| Heimpflege |

| Arzneimittel |

| Andere Anwendungen |

| Nordamerika |

| Europa |

| Asien-Pazifik |

| Lateinamerika |

| Naher Osten und Afrika |

| Technologie | Drahtloses persönliches Netzwerk (WPAN) |

| W-lan | |

| Weltweite Interoperabilität für Mikrowellenzugang (WiMAX) | |

| Wireless Wide Area Network (WWAN) | |

| Komponente | Hardware |

| Software | |

| Dienstleistungen | |

| Anwendung | Krankenhäuser und Pflegeheime |

| Heimpflege | |

| Arzneimittel | |

| Andere Anwendungen | |

| Erdkunde | Nordamerika |

| Europa | |

| Asien-Pazifik | |

| Lateinamerika | |

| Naher Osten und Afrika |

Häufig gestellte Fragen zur drahtlosen Marktforschung im Gesundheitswesen

Wie groß ist der drahtlose Gesundheitsmarkt?

Es wird erwartet, dass die Größe des drahtlosen Gesundheitsmarkts im Jahr 2024 164,39 Milliarden US-Dollar erreichen und mit einer durchschnittlichen jährlichen Wachstumsrate von 19,95 % auf 408,21 Milliarden US-Dollar im Jahr 2029 wachsen wird.

Wie groß ist der drahtlose Gesundheitsmarkt derzeit?

Im Jahr 2024 wird die Größe des drahtlosen Gesundheitsmarktes voraussichtlich 164,39 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure im Wireless Healthcare-Markt?

AT&T Inc., Cisco Systems Inc., Motorola Solutions Inc., Qualcomm Technologies, Inc., Philips Healthcare (Koninklijke Philips N.V.) sind die wichtigsten Unternehmen, die im drahtlosen Gesundheitsmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Markt für drahtlose Gesundheitsversorgung?

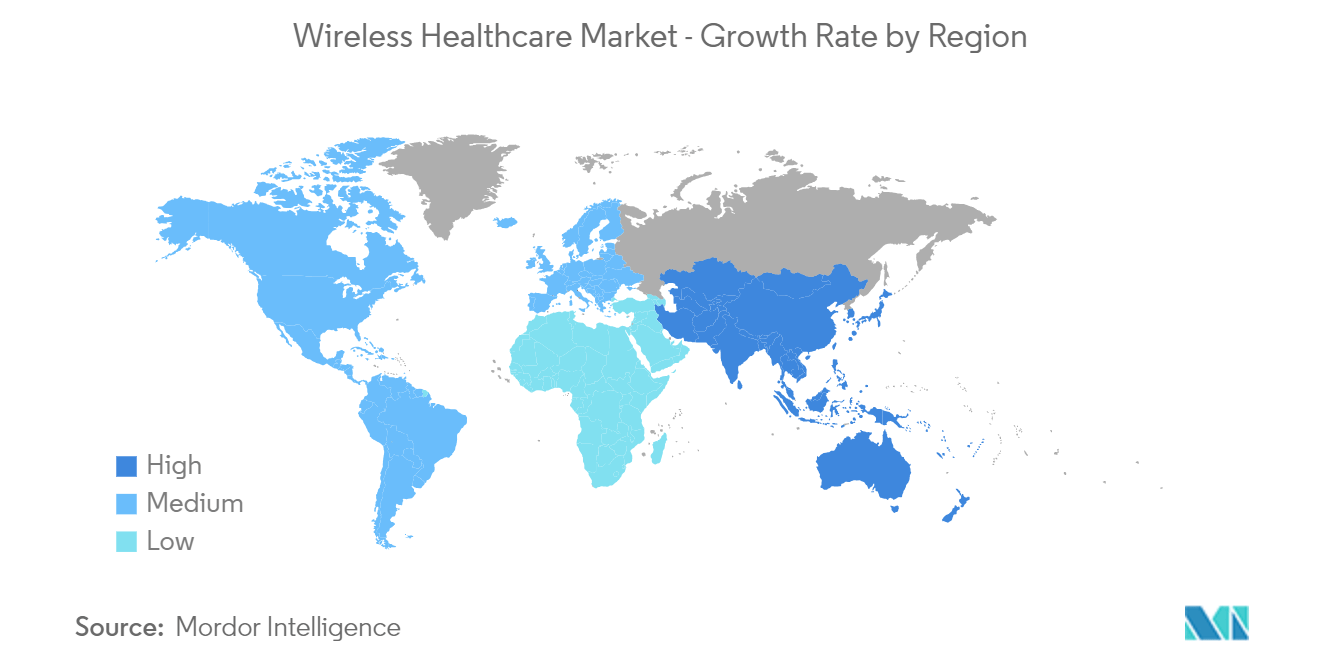

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für drahtlose Gesundheitsversorgung?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im drahtlosen Gesundheitsmarkt.

Welche Jahre deckt dieser Markt für drahtlose Gesundheitsversorgung ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des drahtlosen Gesundheitsmarktes auf 131,59 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des drahtlosen Gesundheitsmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des drahtlosen Gesundheitsmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht zur drahtlosen Gesundheitsbranche

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Wireless Healthcare im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Wireless Healthcare umfasst einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.