Marktanalyse für Bohrlochinterventionen

Es wird erwartet, dass die Marktgröße für Bohrlochinterventionen in Bezug auf Equal-6,80 von 8,49 Milliarden US-Dollar im Jahr 2024 auf 11,80 Milliarden US-Dollar im Jahr 2029 wachsen wird, was einer durchschnittlichen jährlichen Wachstumsrate von 6,80 % im Prognosezeitraum (2024–2029) entspricht.

- Mittelfristig trieben Faktoren wie verstärkte Bohr- und Fertigstellungsaktivitäten weltweit die Nachfrage nach Bohrlochinterventionsdiensten im Untersuchungszeitraum an.

- Andererseits haben die volatilen Ölpreise in der letzten Zeit aufgrund der Lücke zwischen Angebot und Nachfrage, der Geopolitik und mehreren anderen Faktoren das Wachstum der Nachfrage auf dem Markt für Bohrlochinterventionen gebremst.

- Dennoch haben die zunehmenden Öl- und Gasfunde in Verbindung mit der globalen Liberalisierung der Branche neue Investitionsmöglichkeiten für die Akteure geschaffen. Die neuen Schwellenländer sind mehrere Entwicklungsländer im Nahen Osten und in Afrika, im asiatisch-pazifischen Raum und im Süden Amerika.

Markttrends für Bohrlochinterventionen

Das Offshore-Segment soll einen bedeutenden Marktanteil haben

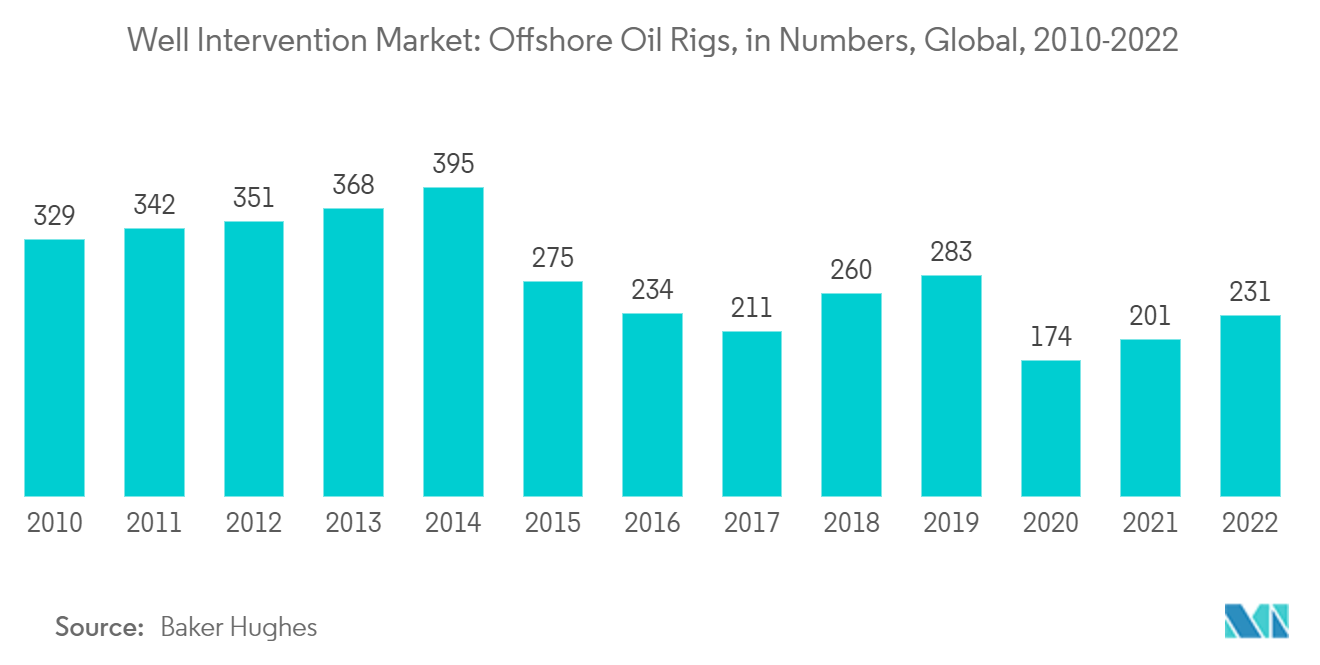

- In den letzten Jahren verzeichnete die globale Öl- und Gasbohrindustrie ein deutliches Wachstum bei neuen Offshore-Explorationsaktivitäten. Öl- und Gasakteure auf der ganzen Welt konzentrieren sich darauf, die Aufnahme neuer Projekte zu steigern, um vom aktuellen Szenario längerfristig niedrigerer Ölpreise zu profitieren, was wiederum voraussichtlich das Wachstum des Marktes für Bohrlochinterventionen im Prognosezeitraum steigern wird. Laut Baker Hughes erreichte die weltweite Zahl der Offshore-Bohrinseln im Mai 2023 231.

- So gab Aker BP beispielsweise im Mai 2023 bekannt, dass die Bohraktivitäten im Offshore-Projekt Øst Frigg Beta/Epsilon in Norwegen kurz vor dem Abschluss stehen, und kündigte einen Ölfund in der Nähe seines Yggdrasil-Projekts an. Der Produktionsstart ist für 2027 geplant. Basierend auf der Schätzung wird das Gesamtvolumen der Epsilon- und St. Frigg-Strukturen auf 8,5 bis 14,3 Millionen Standardkubikmeter förderbares Öläquivalent geschätzt.

- Im Februar 2023 gab Shell Offshore Inc., eine Tochtergesellschaft von Shell PLC (Shell), den Beginn der Produktion im Vito-Feld an den Outer Continental Shelf (OCS)-Blöcken im Mississippi Canyon im US-amerikanischen Golf von Mexiko (GoM) bekannt. in einer Wassertiefe von 4.000 Fuß (1.220 Meter) unter dem Meeresspiegel.

- Darüber hinaus erleben auch der Nahe Osten und Afrika einen erheblichen Anstieg der Offshore-Reservenentwicklung, um den erschöpften Onshore-Reserven entgegenzuwirken, und es handelt sich um eine der bedeutendsten Offshore-Öl- und Gasförderregionen weltweit. Die Verfügbarkeit reichlich vorhandener Ressourcen in mehreren Ländern (darunter Saudi-Arabien, Iran, Irak, die Vereinigten Arabischen Emirate und andere), gepaart mit einem erhöhten Potenzial zur Förderung von Öl und Gas aus Tiefsee- und Ultratiefseegebieten, wird wahrscheinlich zu einem Klimawandel führen erhöhte Kapitalinvestitionen in den kommenden Jahren.

- Beispielsweise hat die Abu Dhabi National Oil Company (ADNOC) die Entwicklung mehrerer großer Öl- und Gasprojekte vorangetrieben, darunter einige der größten Offshore-Felder in Abu Dhabi. Das Unternehmen hat erklärt, dass es im Zeitraum 2022–2026 fast 127 Milliarden US-Dollar in Wachstumsprojekte investieren will. Damit wird erwartet, dass ADNOC in den kommenden Jahren mehrere Offshore-Öl- und Gasverträge anbieten wird.

- Darüber hinaus sind Ölunternehmen daran interessiert, alternative Felder zu erkunden, um die ausgereiften Offshore-Produktionsstandorte zu ersetzen. Zu den Aktivitäten gehören die hochkarätige Entdeckung von Shell über das Bohrloch Graff-1 vor der Küste Namibias, die Exploration des italienischen Unternehmens Eni im Wildcat-Block Mlima-1 in Kenia und das Projekt Venus-1X von TotalEnergies, das vielversprechende Ergebnisse lieferte. Im Jahr 2023 werden voraussichtlich zehn weitere Bohrlöcher mit hoher Auswirkung gebohrt, die meisten davon in unerforschten Becken in Ost- und Nordafrika.

- Norwegen hat in den letzten Jahren mehrere bedeutende Öl- und Gasfunde gemacht. Im Januar 2023 gab das norwegische Ministerium für Erdöl und Energie bekannt, dass es einen Vorschlag zur Bekanntgabe der APA-Lizenzrunde (Awards in Pre-defined Areas) 2023 verschickt habe. Der Vorschlag für eine Ausschreibung wurde zur Konsultation vorgelegt, einschließlich der Hinzufügung von 92 Blöcken. Diese Entdeckungen sind sowohl für Europa als auch für Norwegen von wesentlicher Bedeutung. Die zusätzlichen Gebiete in der Barentssee und im Norwegischen Meer werden in das APA-Gebiet einbezogen.

- Insgesamt wird erwartet, dass der Anstieg der Investitionen in Offshore-Öl- und -Gasaktivitäten aufgrund der steigenden Energienachfrage, der Erschöpfung der Onshore-Reserven und der Bemühungen von Regierungen in allen Ländern, ihre Offshore-Ressourcen zu erkunden, das Wachstum des Marktes für Bohrlochinterventionen in den kommenden Jahren vorantreiben wird.

Nordamerika wird den Markt dominieren

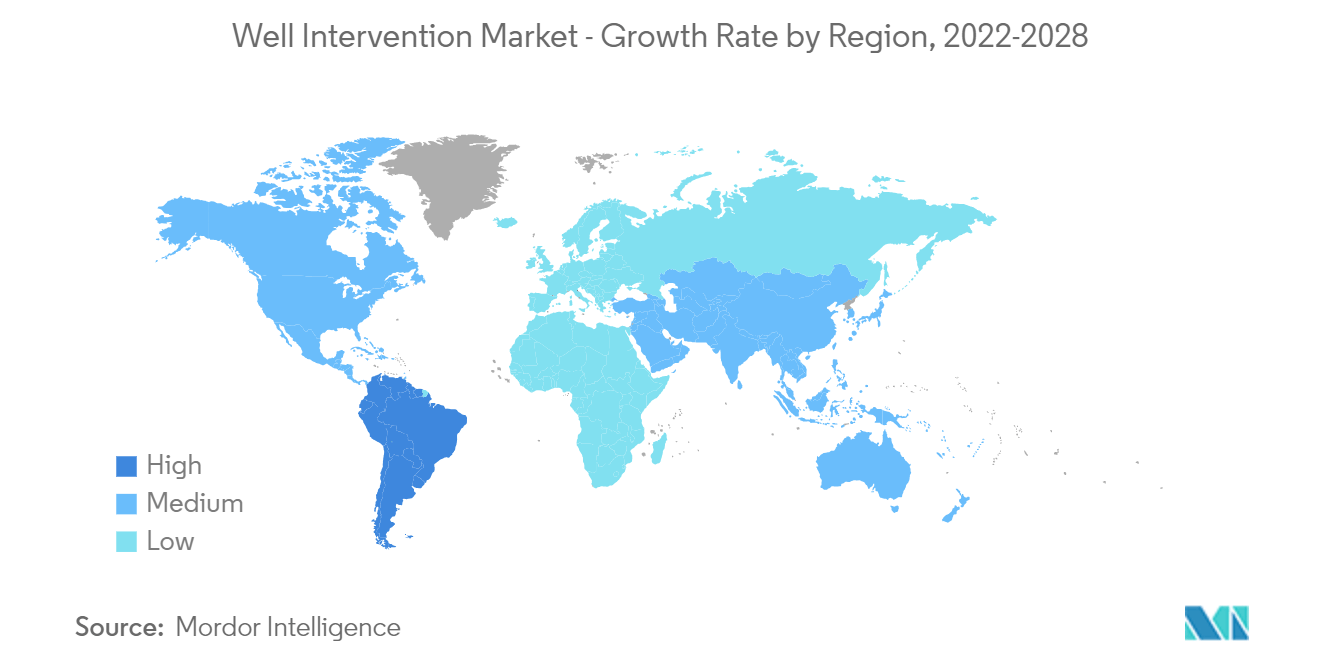

- Es wird erwartet, dass Nordamerika den Bohrlochinterventionsmarkt dominieren und im Prognosezeitraum deutlich wachsen wird.

- In Nordamerika werden Offshore-Öl- und Gasprojekte aufgrund der verbesserten Effizienz und der Straffung der Lieferkette immer wettbewerbsfähiger, was zu sinkenden Offshore-Bohrkosten führte.

- Die jüngste Entwicklung von Schiefervorkommen, Horizontalbohrungen und Fracking führte zu einem massiven Anstieg der Nachfrage des Landes nach Bohr- und Fertigstellungsflüssigkeiten. Beispielsweise meldete die HESS Corporation, ein US-amerikanisches Öl- und Gasunternehmen, im Jahr 2023 einen Ölfund in einer Explorationsbohrung im Golf von Mexiko. Der Ölfund am Explorationsbohrloch Pickerel-1 umfasst etwa 90 Fuß Nettogehalt in einem ölhaltigen, qualitativ hochwertigen Reservoir aus dem Miozän und die erste Produktion wird Mitte 2024 erwartet wird voraussichtlich auch den Bohrlochinterventionsmarkt des Landes im Prognosezeitraum vorantreiben.

- Die jährliche Ölproduktion Mexikos ist im Laufe der Jahre zurückgegangen, da das riesige Cantrell-Feld in den flachen Gewässern des Golfs von Mexiko austrocknet. Allerdings versucht die mexikanische Regierung, die privaten Investitionen in den von ihr kontrollierten Gebieten im Golf von Mexiko zu steigern.

- Beispielsweise begann BP im Mai 2023 mit der Ölförderung auf seiner Offshore-Plattform Argos im Tiefsee-Golf von Mexiko. Mit einer Bruttoproduktionskapazität von bis zu 140.000 Barrel Öl pro Tag ist Argos die fünfte Plattform von bp im Golf von Mexiko und die erste neue von bp betriebene Produktionsanlage in der Region seit 2008.

- Daher wird erwartet, dass zunehmende Öl- und Gasbohr- und Fertigstellungsaktivitäten in der Region die Nachfrage nach dem Bohrlochinterventionsmarkt im Prognosezeitraum in der nordamerikanischen Region erhöhen werden.

Überblick über die Bohrlochinterventionsbranche

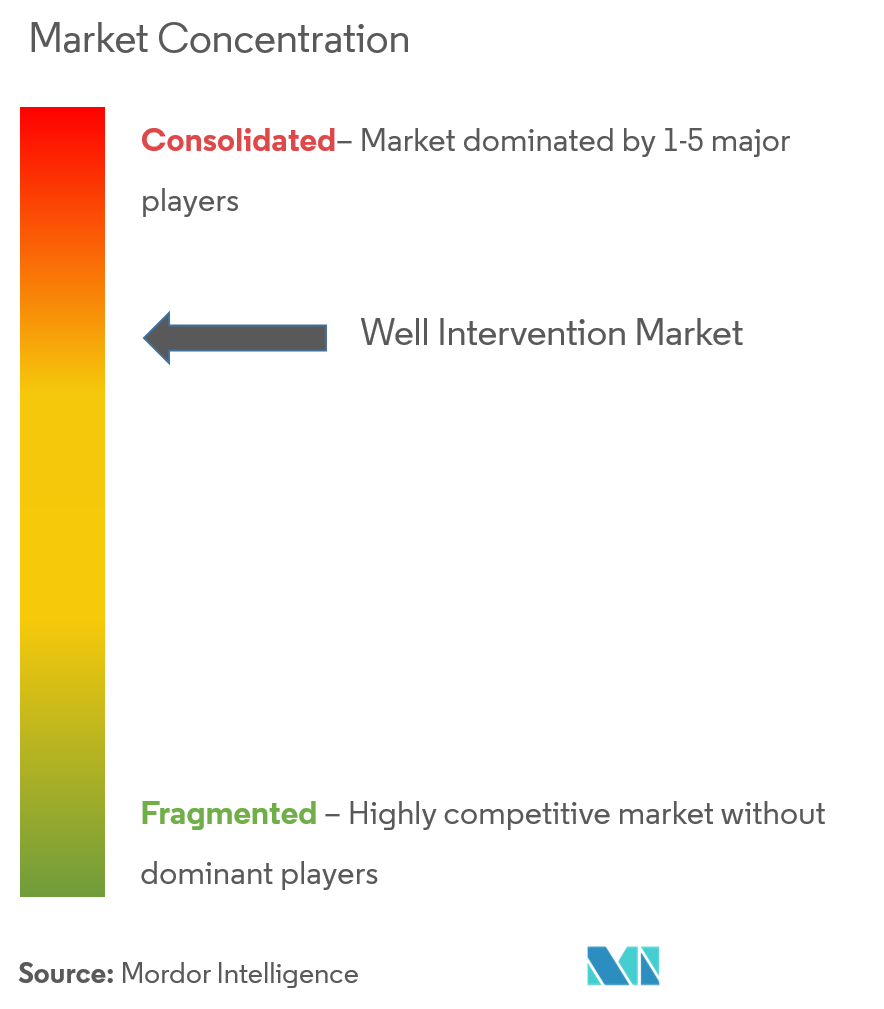

Der Markt für Bohrlochinterventionen ist halbkonsolidiert. Zu den Hauptakteuren auf diesem Markt (in keiner bestimmten Reihenfolge) gehören unter anderem Schlumberger Limited, Halliburton Company, China Oilfield Services, Weatherford PLC und Baker Hughes Company.

Marktführer bei Bohrlochinterventionen

-

Schlumberger Limited

-

Halliburton Company

-

China Oilfield Services Limited

-

Weatherford International Plc.

-

Baker Hughes Company

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Bohrlochinterventionen

- Im Mai 2023 erhielt TechnipFMC von Equinor einen Auftrag zur Bereitstellung von Riserless Light Well Intervention (RLWI)-Diensten auf dem norwegischen Kontinentalschelf. Der Vertrag umfasst Produktionsverbesserungen, Produktionsdaten und Pre-Plug-and-Abandonment-Services mit einer Laufzeit von 2024 bis 2025 und einer Verlängerungsoption für die drei Folgejahre.

- Im März 2023 erteilte die norwegische Erdölsicherheitsbehörde (PSA) Norske Shell die Genehmigung, das Island-Constructor-Schiff für Bohrarbeiten auf den Feldern Knarr und Gaupe einzusetzen.

Segmentierung der Bohrlochinterventionsbranche

Ein Bohrlocheingriff ist ein Vorgang, der während oder nach der produktiven Lebensdauer des Bohrlochs durchgeführt wird und den Zustand des Bohrlochs oder die Bohrlochgeometrie ändert, Bohrlochdiagnosen bereitstellt oder die Förderung des Bohrlochs verwaltet.

Der Markt für Bohrlochinterventionen ist nach Einsatzort und Geografie segmentiert. Je nach Einsatzort ist der Markt in Onshore und Offshore unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Markt für Bohrlochinterventionen in den wichtigsten Regionen. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Umsatzes (USD) erstellt.

| Standort der Bereitstellung | Land | ||

| Off-Shore | |||

| Erdkunde | Nordamerika | vereinigte Staaten von Amerika | |

| Kanada | |||

| Rest Nordamerikas | |||

| Europa | Großbritannien | ||

| Frankreich | |||

| Deutschland | |||

| Italien | |||

| Restliches Europa | |||

| Asien-Pazifik | China | ||

| Indien | |||

| Südkorea | |||

| Rest der Asien-Pazifik-Region | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest Südamerikas | |||

| Naher Osten und Afrika | Vereinigte Arabische Emirate | ||

| Saudi-Arabien | |||

| Rest des Nahen Ostens und Afrikas | |||

Häufig gestellte Fragen zur Marktforschung für Bohrlochinterventionen

Wie groß ist der Bohrlochinterventionsmarkt?

Es wird erwartet, dass die Marktgröße für Bohrlochinterventionen im Jahr 2024 8,49 Milliarden US-Dollar erreichen und mit einer jährlichen Wachstumsrate von 6,80 % bis 2029 auf 11,80 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt für Bohrlochinterventionen derzeit?

Im Jahr 2024 wird die Größe des Marktes für Bohrlochinterventionen voraussichtlich 8,49 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Markt für Bohrlochinterventionen?

Schlumberger Limited, Halliburton Company, China Oilfield Services Limited, Weatherford International Plc., Baker Hughes Company sind die wichtigsten Unternehmen, die auf dem Bohrlochinterventionsmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Bohrlochinterventionsmarkt?

Es wird geschätzt, dass Südamerika im Prognosezeitraum (2024–2029) mit der höchsten CAGR wächst.

Welche Region hat den größten Anteil am Well Intervention-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im Bohrlochinterventionsmarkt.

Welche Jahre deckt dieser Bohrlochinterventionsmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Bohrlochinterventionsmarktes auf 7,91 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Bohrlochinterventionsmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Bohrlochinterventionsmarktgröße für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Oil and Gas Reports

Popular Energy & Power Reports

Other Popular Industry Reports

Bericht der Bohrlochinterventionsbranche

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Bohrlochinterventionen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Well-Intervention-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.