Marktgröße von Globale Handelsfinanzierung Industrie

| Studienzeitraum | 2020 - 2029 |

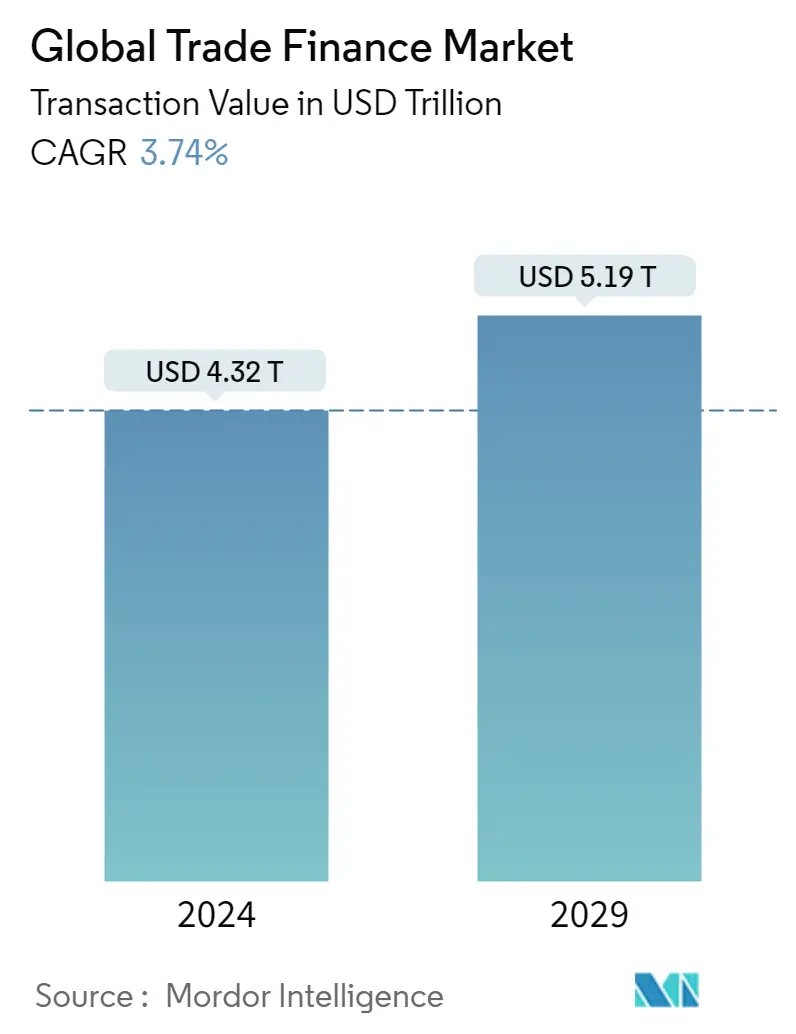

| Marktgröße (2024) | USD 4,32 Billionen |

| Marktgröße (2029) | USD 5,19 Billionen |

| CAGR(2024 - 2029) | 3.74 % |

| Schnellstwachsender Markt | Asien-Pazifik |

| Größter Markt | Asien-Pazifik |

| Marktkonzentration | Mittel |

Hauptakteure.webp)

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Benötigen Sie einen Bericht, der die Auswirkungen von COVID-19 auf diesen Markt und sein Wachstum widerspiegelt?

Marktanalyse für Handelsfinanzierung

Es wird erwartet, dass die Größe des globalen Handelsfinanzierungsmarkts in Bezug auf den Transaktionswert von 4,32 Billionen US-Dollar im Jahr 2024 auf 5,19 Billionen US-Dollar im Jahr 2029 wachsen wird, was einer durchschnittlichen jährlichen Wachstumsrate von 3,74 % im Prognosezeitraum (2024–2029) entspricht

Handelsfinanzierung umfasst eine Vielzahl von Maßnahmen wie Kreditvergabe, Factoring, Forfaitierung, Gewährung von Akkreditiven sowie Exportkredite und -finanzierungen. Am Handelsfinanzierungsprozess sind mehrere Interessengruppen beteiligt, darunter Käufer und Verkäufer, der Handelsfinanzierer, Exportkreditorganisationen und Versicherer. Zwischen 80 % und 90 % des Welthandels werden durch Handelsfinanzierungen unterstützt, zu denen auch Handelskredite und Garantien gehören. Exporteure und Importeure weniger entwickelter Länder zahlen häufig extrem hohe Gebühren, was die Kosten ihres Handels erhöht, während Exporteure und Importeure wohlhabenderer Länder von den niedrigen Zinssätzen und Gebühren profitieren, die internationale Banken anbieten

Darüber hinaus ist ein Großteil des Factoring in der Handelsfinanzierungsbranche kurzfristiger Natur. Allerdings deckt die Handelsfinanzierung nicht immer den gleichen Bereich ab. Der moderne Welthandel hat durch die Einführung neuer Technologien in der Handelsfinanzierung strukturelle Veränderungen erfahren. Dank der Einführung offener APIs fügen ehemals geschlossene Systeme nun neue Funktionen hinzu, um ihre Dienste zu erweitern

Die COVID-19-Pandemie hat die Gesundheitssysteme belastet, den Handel gestört und eine beispiellose Wirtschaftskrise ausgelöst. Die schnellere Verteilung von Impfstoffen half der Weltwirtschaft, sich ab 2021 zu erholen, doch die Erholung verlief ungleichmäßig und war von Problemen in der Lieferkette und Inflationsdruck geprägt. Die Verfügbarkeit von Finanzmitteln während der COVID-19-Pandemie, wenn formelle Kreditinstitute zu zurückhaltend bei der Kreditvergabe wären, könnte einen so hohen Preis haben, dass sie Unternehmen, insbesondere KMU, von der Kreditaufnahme abhalten würde. Laut der ADB Trade Finance Survey 2021 haben 73 % der Banken die Kapitalverfügbarkeit oder handelsfördernde Beschränkungen nicht gekürzt, und 58 % der Banken haben die Finanzierung von KMU nicht gekürzt. Aufgrund der erhöhten makroökonomischen Unsicherheit durch die Pandemie und des verstärkten Gefühls der Banken für ein erhöhtes Ausfallrisiko kam es jedoch zu einem höheren Prozentsatz der Ablehnungen von KMU-Anträgen, nämlich 40 %