Marktanalyse für thermoplastische Stärke (TPS).

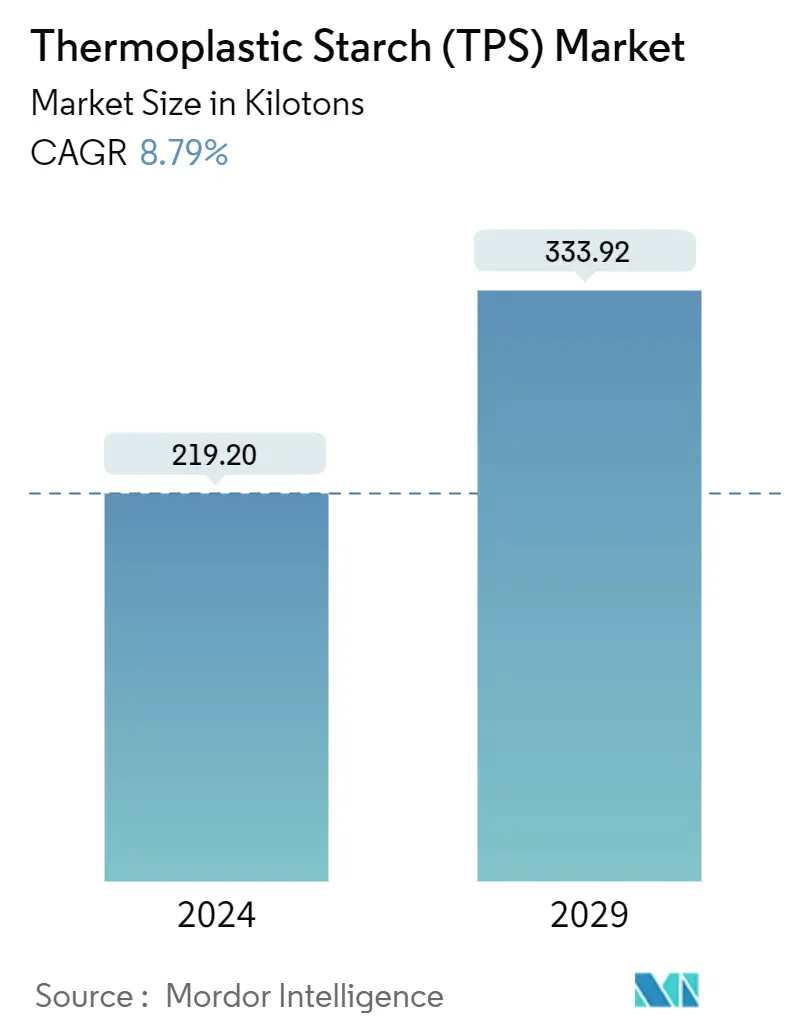

Die Marktgröße für thermoplastische Stärke wird im Jahr 2024 auf 219,20 Kilotonnen geschätzt und soll bis 2029 333,92 Kilotonnen erreichen, was einem jährlichen Wachstum von 8,79 % im Prognosezeitraum (2024-2029) entspricht.

Die COVID-19-Pandemie wirkte sich im Jahr 2020 negativ auf den Markt aus. Während dieser Zeit wurden die Produktionsaktivitäten vorübergehend eingestellt, wodurch die Verwendung von thermoplastischer Stärke als Komponente reduziert wurde und sich dadurch auf den Markt auswirkte. Mit der Lockerung der Beschränkungen begann der Markt in den letzten Jahren jedoch an Fahrt zu gewinnen.

- Die steigende Nachfrage aus der Verpackungsindustrie und günstige staatliche Maßnahmen zur verstärkten Verwendung von Biokunststoffen dürften die Marktexpansion vorantreiben.

- Im Gegenteil dürften zahlreiche technische Einschränkungen im Zusammenhang mit TPS das Marktwachstum behindern.

- Die technologischen Fortschritte und Innovationen zur Verbesserung der Eigenschaften thermoplastischer Stärke dürften im Prognosezeitraum für den untersuchten Markt eine Chance darstellen.

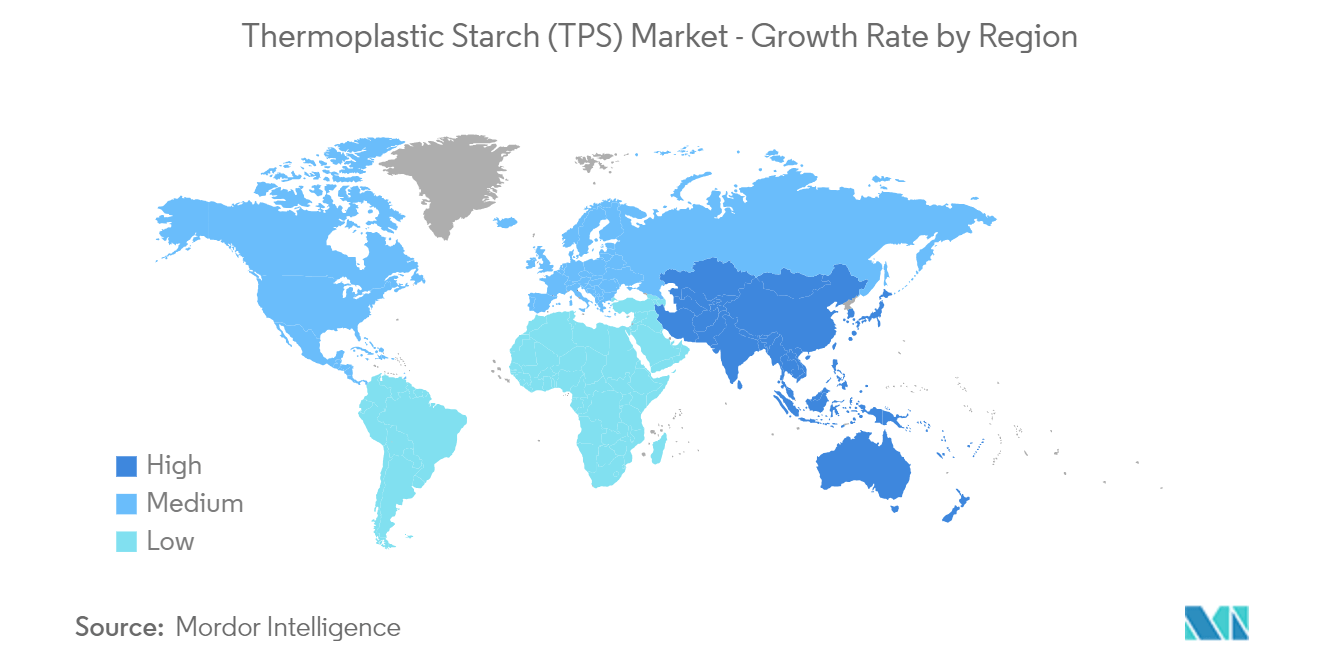

- Europa ist die führende Region im globalen Markt für thermoplastische Stärke, während der asiatisch-pazifische Raum die am schnellsten wachsende Region im untersuchten Markt ist.

Markttrends für thermoplastische Stärke (TPS).

Steigende Nachfrage nach Verpackungsfolien

- Der Einsatz von thermoplastischen Stärkefolien stellt eine schonende Nutzung natürlicher Ressourcen dar und reduziert dadurch die Umweltbelastung. Thermoplastische Stärkefolien bieten viele Vorteile, wie etwa biologische Abbaubarkeit, niedrige Kosten, einfache Verarbeitung und Erneuerbarkeit. Die Stärkefolien werden als vielversprechende kommerzielle Konservierungsfolie zur Verlängerung der Haltbarkeit von Lebensmitteln eingesetzt.

- Thermoplastische Stärke (TPS) ist ein Stärkederivat und gilt weithin als das am besten geeignete Material, das in der Verpackungsindustrie anstelle synthetischer Polymere verwendet werden kann.

- Die Verwendung von Folien aus hydrolysierter Maisstärke als nachhaltiges Verpackungsmaterial bietet mehrere Vorteile, wie z. B. biologische Abbaubarkeit, Wiederverwendbarkeit und geringere Umweltbelastung im Vergleich zu herkömmlichen Kunststoffen auf Erdölbasis.

- Viele Unternehmen stellen auf nachhaltige Verpackungsmaterialien um. Beispielsweise bietet Ingredion, ein in den USA ansässiges globales Unternehmen für Zutatenlösungen, CRISP FILM an, eine weiße bis cremefarbene Maisstärke mit hohem Amylosegehalt. Die Produkte zeichnen sich durch gute Filmbildungseigenschaften aus und wirken als Schutzbarriere beim Einsatz als Überzug für frittierte Lebensmittel.

- Nach Angaben des US-Landwirtschaftsministeriums (USDA) haben Wissenschaftler des Agricultural Research Service (ARS) eine Folie oder Beschichtung auf Stärkebasis entwickelt, die Papier und andere Materialien wasserbeständiger und biologisch abbaubar machen kann. Das Folienprodukt wird häufig in Lebensmittelverpackungen, Plastiktüten und anderen Produkten verwendet und reduziert die Menge synthetischer Produkte, die Mülldeponien verstopfen.

- Im August 2022 entwickelte LaFabrica Craft Pvt Ltd, ein in Indien ansässiges Unternehmen, das sich mit der Herstellung umweltfreundlicher Produkte für gängige Kunststoffverpackungen beschäftigt, vollständig biologisch abbaubare Shampoo- und Chutney-Beutel unter Verwendung eines natürlichen Biopolymers. Das Beutelmaterial wurde aus organischen Substanzen wie Mais, Tapiokastärke, Seetang und Kasein gewonnen. Ebenfalls im August 2022 kündigte Great Wrap, ein in Australien ansässiges Unternehmen für Biomaterialien, die Entwicklung einer kompostierbaren Biokunststoff-Alternative zu Frischhaltefolie aus Kartoffelabfällen an.

- Daher wird erwartet, dass alle diese Faktoren die Nachfrage nach dem untersuchten Markt im Prognosezeitraum beeinflussen.

Die Region Asien-Pazifik ist die am schnellsten wachsende Region

- Im asiatisch-pazifischen Raum wächst die Nachfrage nach verpackten Lebensmitteln aufgrund von Änderungen des Lebensstils, des wachsenden verfügbaren Einkommens, der zunehmenden Zahl berufstätiger Fachkräfte und der wachsenden Vorliebe für Fast Food. Verbraucher bevorzugen verzehrfertige Lebensmittel, da sie deutlich weniger Zeit zum Kochen haben. Darüber hinaus sind verzehrfertige Lebensmittel frisch und verfügen über eine attraktive und stabile Verpackung, was die Nachfrage des untersuchten Marktes unterstützt.

- Aufgrund von Faktoren wie dem wachsenden Pro-Kopf-Einkommen und aufstrebenden E-Commerce-Riesen ist China der weltweit größte Verbraucher von Verpackungsmaterialien. Laut Interpak wird in China im Jahr 2023 die Gesamtverpackungsmenge in der Lebensmittelverpackungskategorie voraussichtlich 447 Milliarden Einheiten erreichen, was auf eine erhöhte Nachfrage der Verpackungsindustrie nach thermoplastischer Stärke hindeutet.

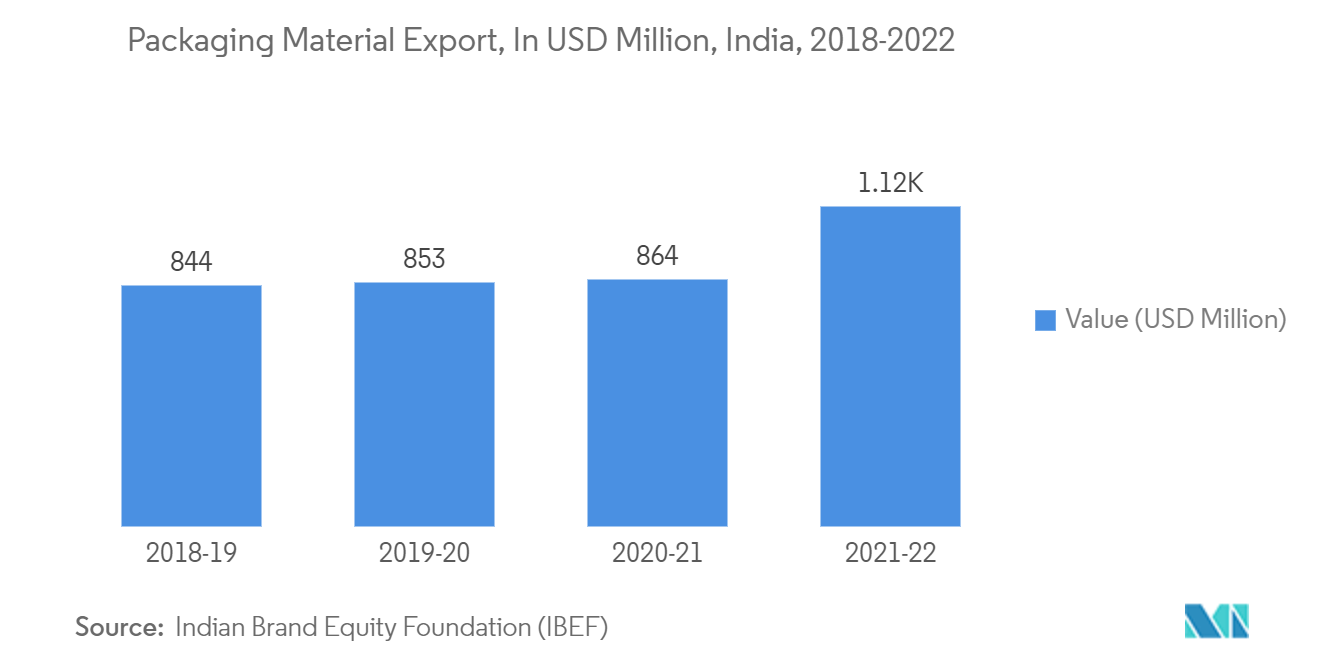

- In Indien ist die Lebensmittelverarbeitung mit 45 % der größte Verbraucher von Verpackungen, gefolgt von Pharmazeutika und Körperpflegeprodukten. Die steigende Nachfrage aus diesen Endverbrauchersegmenten schafft ein enormes Expansionspotenzial. Die Lebensmittel- und Getränkeindustrie erwirtschaftet etwa 3 % des indischen BIP und ist mit mehr als 7,3 Millionen Arbeitnehmern der größte Arbeitgeber des Landes. All diese Faktoren weisen auf vielversprechende Aussichten für den untersuchten Markt hin.

- In Japan verbraucht jede Person im Land jährlich etwa 300–400 Plastiktüten, also mehr als 40 Milliarden für das gesamte Land. Daher wird erwartet, dass die zunehmenden Vorschriften für herkömmliche Plastiktüten im Land die Nachfrage nach TPS-basierten Produkten im Prognosezeitraum ankurbeln werden.

- Da immer mehr japanische Verbraucher einen höheren Budgetanteil für Lebensmittel aufwenden, bieten sich Investoren und internationalen Marken zahlreiche Möglichkeiten, in den Verpackungsmarkt einzusteigen und neue Präferenzen für Lebensmittelverpackungen für den lokalen Verbrauch einzuführen. Somit bietet der TPS-Markt zukünftige Chancen auf dem japanischen Verpackungsmarkt.

- Die chinesische 3D-Druckindustrie ist eine der dynamischsten und am schnellsten wachsenden der Welt. Es ist nach den Vereinigten Staaten der zweitgrößte Markt der Welt. In China gibt es etwa 310 3D-Druck-Startups, darunter HeyGears, die sich auf die Gestaltung und Entwicklung intelligenter tragbarer Geräte konzentrieren. Shanghai Smartee Denti-Technology Co. Ltd nutzt 3D-Drucktechnologie für die Gestaltung und Herstellung von Kieferorthopädie. Das Unternehmen entwickelte unsichtbare 3D-gedruckte Zahnspangen auf Basis seiner firmeneigenen Invisible Treatment Technology als Ersatz für herkömmliche Drahtspangen.

- Derzeit gibt es in Indien einige 3D-Druckzentren, aber mehrere Unternehmen aus dem Gesundheitswesen und der Medizintechnik sind in dieses Segment eingestiegen. Die Kosten werden auch sinken, wenn es mehr Hersteller gibt. Auch der Pro-Kopf-Preis sinkt, wenn die Behandlung flächendeckend in Anspruch genommen und nachgefragt wird; außerdem kostet es weniger. Daraus ergeben sich Auswirkungen auf den untersuchten Markt.

- Japan hat eine alternde Bevölkerung, was die Nachfrage nach maßgeschneiderten medizinischen Geräten und Implantaten steigert. Mithilfe der 3D-Drucktechnologie können diese Geräte schnell und kostengünstig hergestellt werden. Darüber hinaus verfügt Japan über eine lebendige Kreativindustrie und mithilfe der 3D-Drucktechnologie können maßgeschneiderte und einzigartige Produkte für die Bereiche Mode, Kunst und Design hergestellt werden.

- Daher wird erwartet, dass die Nachfrage nach thermoplastischer Stärke aus verschiedenen Endverbraucherindustrien im Prognosezeitraum im asiatisch-pazifischen Raum steigen wird.

Branchenüberblick über thermoplastische Stärke (TPS).

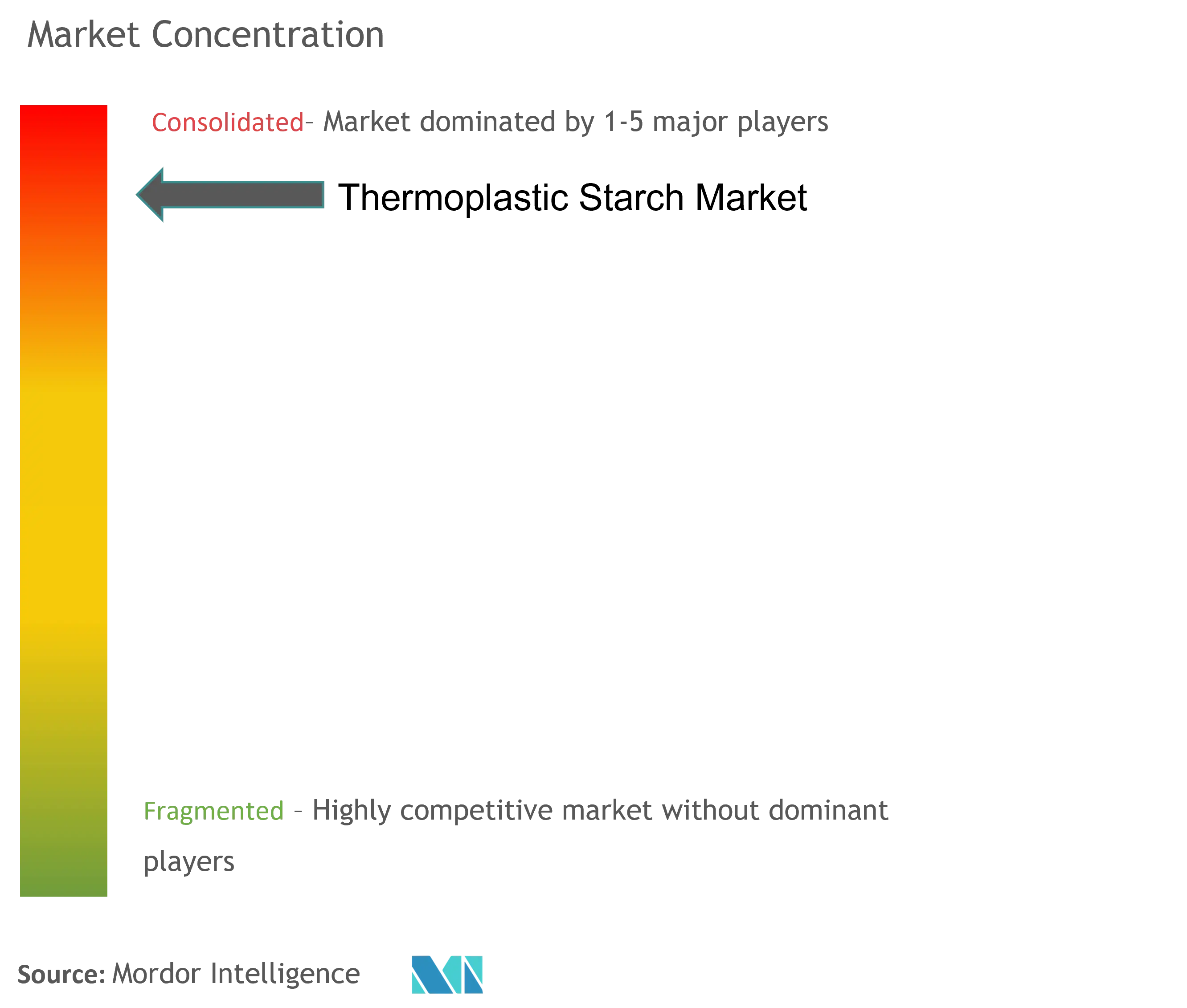

Der Markt für thermoplastische Stärke (TPS) ist konsolidiert, wobei einige große Akteure einen erheblichen Teil dominieren. Zu den großen Unternehmen (nicht in einer bestimmten Reihenfolge) zählen unter anderem Novamont SPA, BIOTEC, Kuraray Co. Ltd (Plantic) und AGRANA Beteiligungs AG sowie Grupa Azoty.

Marktführer für thermoplastische Stärke (TPS).

-

Novamont SpA

-

BIOTEC

-

Kuraray Co. Ltd (Plantic)

-

AGRANA Beteiligungs AG

-

Grupa Azoty

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für thermoplastische Stärke (TPS).

- April 2023: Das Unternehmen Versalis ist Anteilseigner von 36 % der Aktien von Novamont SpA und gab die Unterzeichnung einer Vereinbarung zum Erwerb der verbleibenden 64 % der Aktien von Novamont bekannt, die derzeit von Mater-Bi gehalten werden. Die Übernahme wird Versalis dabei helfen, sein biobasiertes Produktportfolio deutlich zu stärken.

- Juli 2022: Grupa Azoty SA kündigt die Entwicklung thermoplastischer Technologien auf Stärkebasis an. Unter der Marke envifill bringt das Unternehmen die erste Linie biologisch abbaubarer und kompostierbarer Polymergranulate in Polen auf den Markt. Envifill-Produkte sind für Anwendungen im Extrusionsblasformen, Spritzgießen und anderen Technologien, einschließlich der 3D-Drucktechnologie, konzipiert.

Branchensegmentierung für thermoplastische Stärke (TPS).

Thermoplastische Stärke (TPS) ist ein homogenes Produkt aus nativer Stärke, Wasser und zusätzlichen Weichmachern wie Glycerin, Sorbitol und Glucose. Es wird hauptsächlich in Verpackungsmaterialien verwendet, und einige verwenden Biofüllstoffe oder Fasern in der Formulierung, um den biobasierten Kunststoff zu verbessern.

Der Markt für thermoplastische Stärke ist nach Herstellungstyp, Anwendung und Geografie segmentiert. Der Markt ist nach Herstellungsart in Extrusionsformen und Spritzgießen unterteilt. Je nach Anwendung ist der Markt in Taschen, Folien, 3D-Druck und andere Anwendungen unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Markt für thermoplastische Stärke in 13 Ländern in wichtigen Regionen. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Volumens (Tonnen) erstellt.

| Extrusionsformen |

| Spritzguss |

| Taschen |

| Filme |

| 3D-Druck |

| Andere Anwendungen (Einweggeschirr (Besteck) und andere) |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| ASEAN-Länder | |

| Rest der Asien-Pazifik-Region | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Großbritannien | |

| Italien | |

| Frankreich | |

| Nordische Länder | |

| Rest von Europa | |

| Rest der Welt | Südamerika |

| Naher Osten und Afrika |

| Herstellungsart | Extrusionsformen | |

| Spritzguss | ||

| Anwendung | Taschen | |

| Filme | ||

| 3D-Druck | ||

| Andere Anwendungen (Einweggeschirr (Besteck) und andere) | ||

| Erdkunde | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| ASEAN-Länder | ||

| Rest der Asien-Pazifik-Region | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Italien | ||

| Frankreich | ||

| Nordische Länder | ||

| Rest von Europa | ||

| Rest der Welt | Südamerika | |

| Naher Osten und Afrika | ||

Häufig gestellte Fragen zur Marktforschung zu thermoplastischer Stärke (TPS).

Wie groß ist der Markt für thermoplastische Stärke?

Die Größe des Marktes für thermoplastische Stärke wird im Jahr 2024 voraussichtlich 219,20 Kilotonnen erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 8,79 % auf 333,92 Kilotonnen wachsen.

Wie groß ist der Markt für thermoplastische Stärke derzeit?

Im Jahr 2024 wird die Marktgröße für thermoplastische Stärke voraussichtlich 219,20 Kilotonnen erreichen.

Wer sind die Hauptakteure auf dem Markt für thermoplastische Stärke?

Novamont SpA, BIOTEC, Kuraray Co. Ltd (Plantic), AGRANA Beteiligungs AG, Grupa Azoty sind die wichtigsten Unternehmen, die auf dem Markt für thermoplastische Stärke (TPS) tätig sind.

Welches ist die am schnellsten wachsende Region im Markt für thermoplastische Stärke?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für thermoplastische Stärke?

Im Jahr 2024 hat Europa den größten Marktanteil am Markt für thermoplastische Stärke.

Seite zuletzt aktualisiert am:

Branchenbericht über thermoplastische Stärke

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von thermoplastischer Stärke (TPS) im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von thermoplastischer Stärke (TPS) umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.