Marktgröße von Satellitenkommunikation Industrie

|

|

Studienzeitraum | 2017 - 2029 |

|

|

Marktgröße (2024) | USD 200.3 Billion |

|

|

Marktgröße (2029) | USD 318.9 Billion |

|

|

Größter Anteil nach Orbitklasse | LÖWE |

|

|

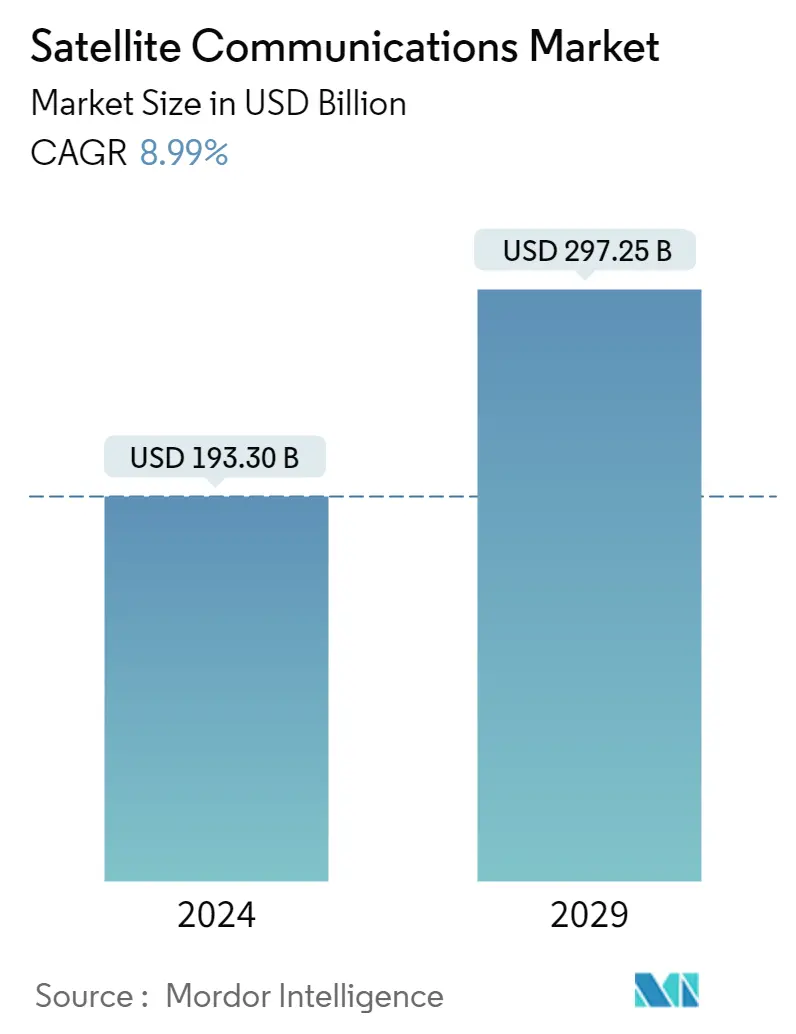

CAGR (2024 - 2029) | 8.99 % |

|

|

Größter Anteil nach Region | Nordamerika |

|

|

Marktkonzentration | Hoch |

Hauptakteure |

||

|

||

|

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Satellitenkommunikation

Die Größe des Satellitenkommunikationsmarkts wird im Jahr 2024 auf 193,30 Milliarden US-Dollar geschätzt und soll bis 2029 297,25 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 8,99 % im Prognosezeitraum (2024–2029) entspricht

Es wird erwartet, dass LEO-Satelliten das führende Segment bilden

- Ein Satellit oder ein Raumschiff wird normalerweise in eine von vielen speziellen Umlaufbahnen um die Erde gebracht oder kann auf eine interplanetare Reise geschickt werden. Es gibt drei Arten von Erdumlaufbahnen geostationäre Umlaufbahn (GEO), mittlere Erdumlaufbahn (MEO) und niedrige Erdumlaufbahn (LEO). Viele Wetter- und Kommunikationssatelliten neigen dazu, hohe Erdumlaufbahnen zu haben, die am weitesten von der Oberfläche entfernt sind. Zu den Satelliten in mittlerer Erdumlaufbahn zählen Navigations- und Spezialsatelliten zur Überwachung eines bestimmten Gebiets. Die meisten Wissenschaftssatelliten, darunter auch das Erdbeobachtungssystem der NASA, befinden sich in einer niedrigen Erdumlaufbahn.

- Die rasante Entwicklung von Kleinsatelliten und deren Einsatz im erdnahen Orbit aufgrund ihrer zusätzlichen Vorteile treiben das Wachstum des LEO-Segments voran. Im Zeitraum 2017–2019 wurde der Großteil des Marktes von GEO-Satelliten besetzt. Im Jahr 2020 gewannen LEO-Satelliten an Fahrt und es wird erwartet, dass sie ihren Wachstumskurs auch im Prognosezeitraum fortsetzen. Das LEO-Segment soll im Jahr 2029 einen Marktanteil von 79,5 % einnehmen, gefolgt von GEO mit einem Anteil von 18 %.

- Die verschiedenen hergestellten und gestarteten Satelliten haben unterschiedliche Anwendungen. Im Zeitraum 2017–2022 wurden von den 57 in MEO gestarteten Satelliten acht für Kommunikationszwecke gebaut. Ebenso wurden von den 147 Satelliten in GEO 105 für Kommunikationszwecke eingesetzt. Rund 4.131 hergestellte und gestartete LEO-Satelliten befanden sich im Besitz verschiedener Organisationen auf der ganzen Welt. Davon waren fast 2.976 Satelliten für Kommunikationszwecke konzipiert.

Die steigende Nachfrage nach Kommunikationsanwendungen treibt die Nachfrage auf dem Markt weltweit an

- Der Satellitenkommunikationsmarkt ist eine globale Industrie, die kritische Infrastruktur für verschiedene Sektoren bereitstellt, darunter Telekommunikation, Militär und Verteidigung sowie Rundfunk. Was die Satellitenstarts betrifft, so wurden im Zeitraum 2017–2022 etwa 80 % der Kommunikationssatelliten von Nordamerika hergestellt und gestartet, gefolgt von Europa mit 15 %, China mit 3 % und der Rest mit 2 %.

- Nordamerika verfügt über einen starken Militär- und Verteidigungssektor, der stark in Satellitentechnologie investiert, und auch der kommerzielle Sektor ist von Bedeutung, da Unternehmen wie SpaceX, MDA, HughesNet und Telesat große Satellitenflotten für Breitband-Internet, Fernsehübertragungen und andere Dienste betreiben.

- Europa ist ein weiterer wichtiger Akteur auf dem globalen Markt für Satellitenkommunikation und beherbergt mehrere führende Satellitenhersteller, darunter Thales Alenia Space und Airbus Defence and Space. Die Europäische Weltraumorganisation (ESA) investiert stark in Weltraumtechnologie, um nationale Sicherheits- und Verteidigungsinitiativen zu unterstützen. Auch der Markt für kommerzielle Satellitenkommunikation ist von Bedeutung, da Unternehmen wie Eutelsat und SES große Satellitenflotten für Kommunikation, Rundfunk und andere Dienste betreiben.

- Der asiatisch-pazifische Raum wird voraussichtlich der am schnellsten wachsende Markt für Satellitenkommunikation sein, angetrieben durch die steigende Nachfrage nach Hochgeschwindigkeits-Datenübertragung und steigende Investitionen in Satellitentechnologie. China und Indien sind zwei der größten Märkte in der Region. Beide Länder investieren stark in Raumfahrttechnologie, um nationale Sicherheits- und Verteidigungsinitiativen zu unterstützen und das Wirtschaftswachstum voranzutreiben.