Marktgröße für Satellitenkommunikation

|

|

Studienzeitraum | 2017 - 2029 |

|

|

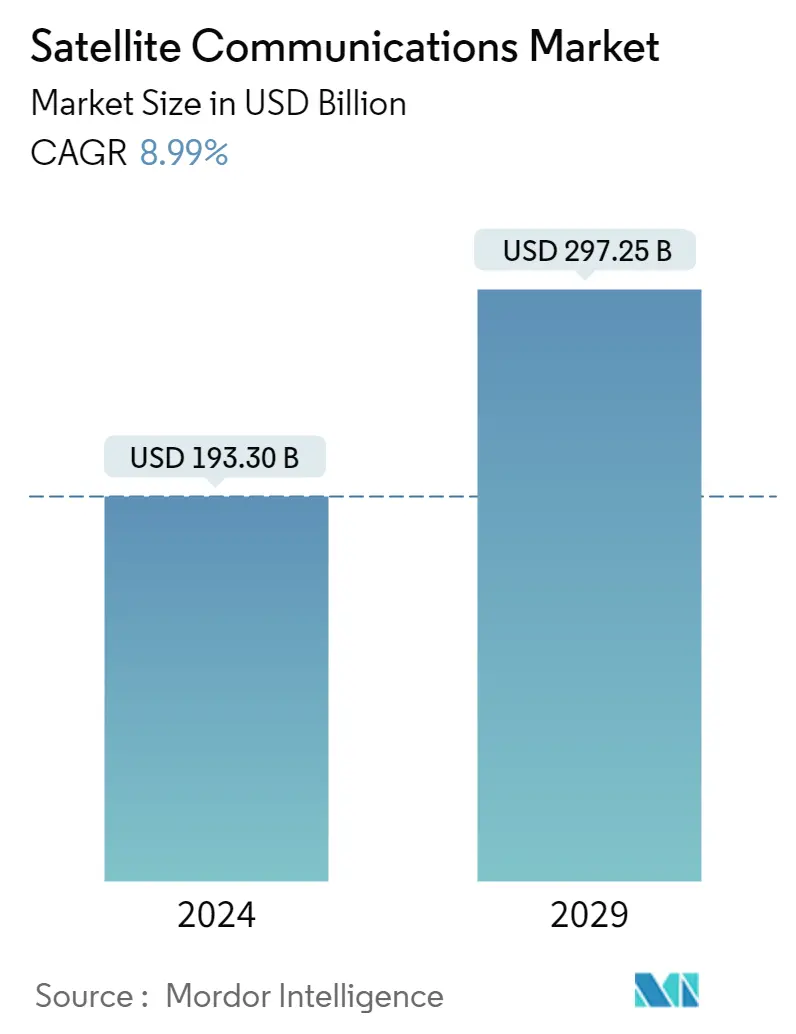

Marktgröße (2024) | USD 193.30 Milliarden |

|

|

Marktgröße (2029) | USD 297.25 Milliarden |

|

|

Marktkonzentration | Hoch |

|

|

Größter Anteil nach Orbit-Klasse | LÖWE |

|

|

CAGR(2024 - 2029) | 8.99 % |

|

|

Größter Anteil nach Region | Nordamerika |

Hauptakteure |

||

|

||

|

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Satellitenkommunikation

Die Größe des Satellitenkommunikationsmarkts wird im Jahr 2024 auf 193,30 Milliarden US-Dollar geschätzt und soll bis 2029 297,25 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 8,99 % im Prognosezeitraum (2024–2029) entspricht.

Es wird erwartet, dass LEO-Satelliten das führende Segment bilden

- Ein Satellit oder ein Raumschiff wird normalerweise in eine von vielen speziellen Umlaufbahnen um die Erde gebracht oder kann auf eine interplanetare Reise geschickt werden. Es gibt drei Arten von Erdumlaufbahnen geostationäre Umlaufbahn (GEO), mittlere Erdumlaufbahn (MEO) und niedrige Erdumlaufbahn (LEO). Viele Wetter- und Kommunikationssatelliten neigen dazu, hohe Erdumlaufbahnen zu haben, die am weitesten von der Oberfläche entfernt sind. Zu den Satelliten in mittlerer Erdumlaufbahn zählen Navigations- und Spezialsatelliten zur Überwachung eines bestimmten Gebiets. Die meisten Wissenschaftssatelliten, darunter auch das Erdbeobachtungssystem der NASA, befinden sich in einer niedrigen Erdumlaufbahn.

- Die rasante Entwicklung von Kleinsatelliten und deren Einsatz im erdnahen Orbit aufgrund ihrer zusätzlichen Vorteile treiben das Wachstum des LEO-Segments voran. Im Zeitraum 2017–2019 wurde der Großteil des Marktes von GEO-Satelliten besetzt. Im Jahr 2020 gewannen LEO-Satelliten an Fahrt und es wird erwartet, dass sie ihren Wachstumskurs auch im Prognosezeitraum fortsetzen. Das LEO-Segment soll im Jahr 2029 einen Marktanteil von 79,5 % einnehmen, gefolgt von GEO mit einem Anteil von 18 %.

- Die verschiedenen hergestellten und gestarteten Satelliten haben unterschiedliche Anwendungen. Im Zeitraum 2017–2022 wurden von den 57 in MEO gestarteten Satelliten acht für Kommunikationszwecke gebaut. Ebenso wurden von den 147 Satelliten in GEO 105 für Kommunikationszwecke eingesetzt. Rund 4.131 hergestellte und gestartete LEO-Satelliten befanden sich im Besitz verschiedener Organisationen auf der ganzen Welt. Davon waren fast 2.976 Satelliten für Kommunikationszwecke konzipiert.

Die steigende Nachfrage nach Kommunikationsanwendungen treibt die Nachfrage auf dem Markt weltweit an

- Der Satellitenkommunikationsmarkt ist eine globale Industrie, die kritische Infrastruktur für verschiedene Sektoren bereitstellt, darunter Telekommunikation, Militär und Verteidigung sowie Rundfunk. Was die Satellitenstarts betrifft, so wurden im Zeitraum 2017–2022 etwa 80 % der Kommunikationssatelliten von Nordamerika hergestellt und gestartet, gefolgt von Europa mit 15 %, China mit 3 % und der Rest mit 2 %.

- Nordamerika verfügt über einen starken Militär- und Verteidigungssektor, der stark in Satellitentechnologie investiert, und auch der kommerzielle Sektor ist von Bedeutung, da Unternehmen wie SpaceX, MDA, HughesNet und Telesat große Satellitenflotten für Breitband-Internet, Fernsehübertragungen und andere Dienste betreiben.

- Europa ist ein weiterer wichtiger Akteur auf dem globalen Markt für Satellitenkommunikation und beherbergt mehrere führende Satellitenhersteller, darunter Thales Alenia Space und Airbus Defence and Space. Die Europäische Weltraumorganisation (ESA) investiert stark in Weltraumtechnologie, um nationale Sicherheits- und Verteidigungsinitiativen zu unterstützen. Auch der Markt für kommerzielle Satellitenkommunikation ist von Bedeutung, da Unternehmen wie Eutelsat und SES große Satellitenflotten für Kommunikation, Rundfunk und andere Dienste betreiben.

- Der asiatisch-pazifische Raum wird voraussichtlich der am schnellsten wachsende Markt für Satellitenkommunikation sein, angetrieben durch die steigende Nachfrage nach Hochgeschwindigkeits-Datenübertragung und steigende Investitionen in Satellitentechnologie. China und Indien sind zwei der größten Märkte in der Region. Beide Länder investieren stark in Raumfahrttechnologie, um nationale Sicherheits- und Verteidigungsinitiativen zu unterstützen und das Wirtschaftswachstum voranzutreiben.

Globale Markttrends für Satellitenkommunikation

- Kleine Satelliten dürften für Nachfrage auf dem Markt sorgen

Überblick über die Satellitenkommunikationsbranche

Der Markt für Satellitenkommunikation ist ziemlich konsolidiert, wobei die fünf größten Unternehmen 98,46 % ausmachen. Die Hauptakteure in diesem Markt sind Airbus SE, China Aerospace Science and Technology Corporation (CASC), Maxar Technologies Inc., Space Exploration Technologies Corp. und Thales (alphabetisch sortiert).

Marktführer im Bereich Satellitenkommunikation

Airbus SE

China Aerospace Science and Technology Corporation (CASC)

Maxar Technologies Inc.

Space Exploration Technologies Corp.

Thales

Other important companies include Cobham Limited, EchoStar Corporation, Intelsat, L3Harris Technologies Inc., SES S.A., SKY Perfect JSAT Corporation, Swarm Technologies, Inc., Thuraya Telecommunications Company, Viasat, Inc..

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Satellitenkommunikation

- Februar 2023 Anuvu, ein Anbieter von Hochgeschwindigkeits-Konnektivitätslösungen, hat eine Vereinbarung mit Telesat über neue Antennen und Bodenstationsinfrastruktur unterzeichnet, um die Entwicklung der Anuvu-Konstellation zu unterstützen.

- Februar 2023 SES hat in Zusammenarbeit mit ThinKom und Hughes einen revolutionären Hochleistungs-Multi-Orbit-Dienst eingeführt, der mehrere Lösungen für staatliche Luftmissionen unterstützen kann. Das ThinKom ThinAir Ka2517 Luft-Satcom-Terminal mit offener Architektur wurde erfolgreich in den Satellitennetzwerken Medium Earth Orbit (MEO) und Geostationary (GEO) von SES demonstriert

- Januar 2023 Der Satellitenkommunikationsanbieter Viasat hat vom United States Marine Corps einen Auftrag zur Bereitstellung von End-to-End-Satellitenkommunikationsunterstützung erhalten und verlängert damit die Vereinbarung, nach der das Unternehmen Satellitenkommunikationslösungen im Rahmen verwalteter Dienste bereitstellt.

Marktbericht für Satellitenkommunikation – Inhaltsverzeichnis

ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

Angebote melden

1. EINFÜHRUNG

1.1. Studienannahmen und Marktdefinition

1.2. Umfang der Studie

1.3. Forschungsmethodik

2. WICHTIGSTE INDUSTRIETRENDS

2.1. Satellitenminiaturisierung

2.2. Satellitenmesse

2.3. Ausgaben für Raumfahrtprogramme

2.4. Gesetzlicher Rahmen

2.4.1. Global

2.4.2. Australien

2.4.3. Brasilien

2.4.4. Kanada

2.4.5. China

2.4.6. Frankreich

2.4.7. Deutschland

2.4.8. Indien

2.4.9. Iran

2.4.10. Japan

2.4.11. Neuseeland

2.4.12. Russland

2.4.13. Singapur

2.4.14. Südkorea

2.4.15. Vereinigte Arabische Emirate

2.4.16. Großbritannien

2.4.17. Vereinigte Staaten

2.5. Analyse der Wertschöpfungskette und des Vertriebskanals

3. MARKTSEGMENTIERUNG (beinhaltet Marktgröße in Wert in USD, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

3.1. Satellitenmesse

3.1.1. 10-100kg

3.1.2. 100-500kg

3.1.3. 500-1000kg

3.1.4. Unter 10 kg

3.1.5. über 1000kg

3.2. Orbit-Klasse

3.2.1. GEO

3.2.2. LÖWE

3.2.3. MEINS

3.3. Kommunikationstyp

3.3.1. Rundfunk

3.3.2. Mobile Kommunikation

3.3.3. Satellitentelefon

3.3.4. Andere

3.4. Endbenutzer

3.4.1. Kommerziell

3.4.2. Militär und Regierung

3.4.3. Andere

3.5. Region

3.5.1. Asien-Pazifik

3.5.2. Europa

3.5.3. Nordamerika

3.5.4. Rest der Welt

4. WETTBEWERBSFÄHIGE LANDSCHAFT

4.1. Wichtige strategische Schritte

4.2. Marktanteilsanalyse

4.3. Unternehmenslandschaft

4.4. Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

4.4.1. Airbus SE

4.4.2. China Aerospace Science and Technology Corporation (CASC)

4.4.3. Cobham Limited

4.4.4. EchoStar Corporation

4.4.5. Intelsat

4.4.6. L3Harris Technologies Inc.

4.4.7. Maxar Technologies Inc.

4.4.8. SES S.A.

4.4.9. SKY Perfect JSAT Corporation

4.4.10. Space Exploration Technologies Corp.

4.4.11. Swarm Technologies, Inc.

4.4.12. Thales

4.4.13. Thuraya Telecommunications Company

4.4.14. Viasat, Inc.

5. WICHTIGE STRATEGISCHE FRAGEN FÜR SATELLITE-CEOS

6. ANHANG

6.1. Globaler Überblick

6.1.1. Überblick

6.1.2. Porters Fünf-Kräfte-Framework

6.1.3. Globale Wertschöpfungskettenanalyse

6.1.4. Marktdynamik (DROs)

6.2. Quellen & Referenzen

6.3. Liste der Tabellen und Abbildungen

6.4. Primäre Erkenntnisse

6.5. Datenpaket

6.6. Glossar der Begriffe

Liste der Tabellen & Abbildungen

- Abbildung 1:

- MINIATURSATELLITEN (UNTER 10 KG), ANZAHL DER STARTS, GLOBAL, 2017–2022

- Abbildung 2:

- SATELLITENMASSE (ÜBER 10 KG) WELTWEIT, ANZAHL DER GESTARTETEN SATELLITEN, GLOBAL, 2017–2022

- Abbildung 3:

- AUSGABEN FÜR RAUMFAHRTPROGRAMME WELTWEIT, USD, GLOBAL, 2017–2022

- Abbildung 4:

- GLOBALER SATELLITENKOMMUNIKATIONSMARKT, WERT, USD, 2017 – 2029

- Abbildung 5:

- WERT DES SATELLITENKOMMUNIKATIONSMARKTES NACH SATELLITENMASSE, USD, GLOBAL, 2017 – 2029

- Abbildung 6:

- WERTANTEIL DES SATELLITENKOMMUNIKATIONSMARKTES NACH SATELLITENMASSE, %, GLOBAL, 2017 VS 2023 VS 2029

- Abbildung 7:

- WERT DES 10-100-KG-MARKTES, USD, GLOBAL, 2017 – 2029

- Abbildung 8:

- WERT DES 100–500-KG-MARKTES, USD, GLOBAL, 2017–2029

- Abbildung 9:

- WERT DES 500-1000-KG-MARKTES, USD, GLOBAL, 2017 – 2029

- Abbildung 10:

- WERT VON UNTER 10 KG MARKT, USD, GLOBAL, 2017 – 2029

- Abbildung 11:

- Marktwert von über 1000 kg, USD, weltweit, 2017–2029

- Abbildung 12:

- WERT DES SATELLITENKOMMUNIKATIONSMARKTES NACH ORBIT-KLASSE, USD, GLOBAL, 2017 – 2029

- Abbildung 13:

- WERTANTEIL DES SATELLITENKOMMUNIKATIONSMARKTES NACH ORBITKLASSE, %, GLOBAL, 2017 VS 2023 VS 2029

- Abbildung 14:

- WERT DES GEO-MARKTES, USD, GLOBAL, 2017 – 2029

- Abbildung 15:

- WERT DES LEO-MARKTES, USD, GLOBAL, 2017 – 2029

- Abbildung 16:

- WERT DES MEO-MARKTES, USD, GLOBAL, 2017 – 2029

- Abbildung 17:

- WERT DES SATELLITENKOMMUNIKATIONSMARKTES NACH KOMMUNIKATIONSART, USD, GLOBAL, 2017 – 2029

- Abbildung 18:

- WERTANTEIL DES SATELLITENKOMMUNIKATIONSMARKTES NACH KOMMUNIKATIONSART, %, GLOBAL, 2017 VS 2023 VS 2029

- Abbildung 19:

- WERT DES RUNDFUNKMARKTES, USD, GLOBAL, 2017 – 2029

- Abbildung 20:

- WERT DES MOBILKOMMUNIKATIONSMARKTES, USD, GLOBAL, 2017 – 2029

- Abbildung 21:

- WERT DES SATELLITENTELEFONMARKTES, USD, GLOBAL, 2017 – 2029

- Abbildung 22:

- WERT DES ANDEREN MARKTES, USD, GLOBAL, 2017 – 2029

- Abbildung 23:

- WERT DES SATELLITENKOMMUNIKATIONSMARKTES NACH ENDBENUTZER, USD, GLOBAL, 2017 – 2029

- Abbildung 24:

- WERTANTEIL DES SATELLITENKOMMUNIKATIONSMARKTES NACH ENDBENUTZER, %, GLOBAL, 2017 VS 2023 VS 2029

- Abbildung 25:

- WERT DES KOMMERZIELLEN MARKTES, USD, GLOBAL, 2017 – 2029

- Abbildung 26:

- WERT DES MILITÄR- UND REGIERUNGSMARKTES, USD, GLOBAL, 2017 – 2029

- Abbildung 27:

- WERT ANDERER MÄRKTE, USD, GLOBAL, 2017–2029

- Abbildung 28:

- WERT DES SATELLITENKOMMUNIKATIONSMARKTES NACH REGION, USD, GLOBAL, 2017 – 2029

- Abbildung 29:

- WERTANTEIL DES SATELLITENKOMMUNIKATIONSMARKTES NACH REGION, %, GLOBAL, 2017 VS 2023 VS 2029

- Abbildung 30:

- WERT DES SATELLITENKOMMUNIKATIONSMARKTES, USD, ASIEN-PAZIFIK, 2017 – 2029

- Abbildung 31:

- WERT DES SATELLITENKOMMUNIKATIONSMARKTES, USD, EUROPA, 2017 – 2029

- Abbildung 32:

- WERT DES SATELLITENKOMMUNIKATIONSMARKTES, USD, NORDAMERIKA, 2017 – 2029

- Abbildung 33:

- WERT DES SATELLITENKOMMUNIKATIONSMARKTES, USD, REST DER WELT, 2017 – 2029

- Abbildung 34:

- ANZAHL DER STRATEGISCHEN UMSCHLÄGE DER AKTIVSTEN UNTERNEHMEN, GLOBALER MARKT FÜR SATELLITENKOMMUNIKATION, ALLE, 2017 – 2029

- Abbildung 35:

- GESAMTZAHL DER STRATEGISCHEN UMSCHLÄGE VON UNTERNEHMEN, GLOBALER MARKT FÜR SATELLITENKOMMUNIKATION, ALLE, 2017 – 2029

- Abbildung 36:

- MARKTANTEIL DES GLOBALEN MARKTS FÜR SATELLITENKOMMUNIKATION, %, ALLE, 2022

Segmentierung der Satellitenkommunikationsbranche

10–100 kg, 100–500 kg, 500–1000 kg, unter 10 kg und über 1000 kg werden als Segmente durch die Satellitenmasse abgedeckt. GEO, LEO, MEO werden als Segmente durch die Orbit-Klasse abgedeckt. Rundfunk, Mobilkommunikation, Satellitentelefon und Sonstiges werden als Segmente nach Kommunikationstyp abgedeckt. Kommerziell, Militär und Regierung werden als Segmente vom Endbenutzer abgedeckt. Asien-Pazifik, Europa und Nordamerika werden als Segmente nach Regionen abgedeckt.

- Ein Satellit oder ein Raumschiff wird normalerweise in eine von vielen speziellen Umlaufbahnen um die Erde gebracht oder kann auf eine interplanetare Reise geschickt werden. Es gibt drei Arten von Erdumlaufbahnen geostationäre Umlaufbahn (GEO), mittlere Erdumlaufbahn (MEO) und niedrige Erdumlaufbahn (LEO). Viele Wetter- und Kommunikationssatelliten neigen dazu, hohe Erdumlaufbahnen zu haben, die am weitesten von der Oberfläche entfernt sind. Zu den Satelliten in mittlerer Erdumlaufbahn zählen Navigations- und Spezialsatelliten zur Überwachung eines bestimmten Gebiets. Die meisten Wissenschaftssatelliten, darunter auch das Erdbeobachtungssystem der NASA, befinden sich in einer niedrigen Erdumlaufbahn.

- Die rasante Entwicklung von Kleinsatelliten und deren Einsatz im erdnahen Orbit aufgrund ihrer zusätzlichen Vorteile treiben das Wachstum des LEO-Segments voran. Im Zeitraum 2017–2019 wurde der Großteil des Marktes von GEO-Satelliten besetzt. Im Jahr 2020 gewannen LEO-Satelliten an Fahrt und es wird erwartet, dass sie ihren Wachstumskurs auch im Prognosezeitraum fortsetzen. Das LEO-Segment soll im Jahr 2029 einen Marktanteil von 79,5 % einnehmen, gefolgt von GEO mit einem Anteil von 18 %.

- Die verschiedenen hergestellten und gestarteten Satelliten haben unterschiedliche Anwendungen. Im Zeitraum 2017–2022 wurden von den 57 in MEO gestarteten Satelliten acht für Kommunikationszwecke gebaut. Ebenso wurden von den 147 Satelliten in GEO 105 für Kommunikationszwecke eingesetzt. Rund 4.131 hergestellte und gestartete LEO-Satelliten befanden sich im Besitz verschiedener Organisationen auf der ganzen Welt. Davon waren fast 2.976 Satelliten für Kommunikationszwecke konzipiert.

| Satellitenmesse | |

| 10-100kg | |

| 100-500kg | |

| 500-1000kg | |

| Unter 10 kg | |

| über 1000kg |

| Orbit-Klasse | |

| GEO | |

| LÖWE | |

| MEINS |

| Kommunikationstyp | |

| Rundfunk | |

| Mobile Kommunikation | |

| Satellitentelefon | |

| Andere |

| Endbenutzer | |

| Kommerziell | |

| Militär und Regierung | |

| Andere |

| Region | |

| Asien-Pazifik | |

| Europa | |

| Nordamerika | |

| Rest der Welt |

Marktdefinition

- Anwendung - Verschiedene Anwendungen oder Zwecke der Satelliten werden in Kommunikation, Erdbeobachtung, Weltraumbeobachtung, Navigation und andere eingeteilt. Bei den aufgeführten Zwecken handelt es sich um die vom Satellitenbetreiber selbst gemeldeten Zwecke.

- Endbenutzer - Die Hauptnutzer oder Endnutzer des Satelliten werden als zivile (akademische, Amateur-), kommerzielle, staatliche (meteorologische, wissenschaftliche usw.) und militärische Zwecke beschrieben. Satelliten können sowohl für kommerzielle als auch für militärische Zwecke vielseitig genutzt werden.

- MTOW der Trägerrakete - Das MTOW (maximales Startgewicht) der Trägerrakete bezeichnet das maximale Gewicht der Trägerrakete beim Start, einschließlich des Gewichts von Nutzlast, Ausrüstung und Treibstoff.

- Orbit-Klasse - Die Satellitenumlaufbahnen sind in drei große Klassen unterteilt GEO, LEO und MEO. Satelliten in elliptischen Umlaufbahnen weisen Apogäume und Perigäume auf, die sich erheblich voneinander unterscheiden, und kategorisieren Satellitenumlaufbahnen mit einer Exzentrizität von 0,14 und höher als elliptisch.

- Antriebstechnik - In diesem Segment werden verschiedene Arten von Satellitenantriebssystemen in elektrische, flüssigkeitsbasierte und gasbasierte Antriebssysteme eingeteilt.

- Satellitenmesse - In diesem Segment werden verschiedene Arten von Satellitenantriebssystemen in elektrische, flüssigkeitsbasierte und gasbasierte Antriebssysteme eingeteilt.

- Satelliten-Subsystem - In diesem Segment sind alle Komponenten und Subsysteme enthalten, darunter Treibstoffe, Busse, Solarpaneele und andere Hardware von Satelliten.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Es wurden Marktgrößenschätzungen für die historischen und prognostizierten Jahre in Bezug auf Umsatz und Volumen bereitgestellt. Für die Umsatzumrechnung in Volumen wird der durchschnittliche Verkaufspreis (ASP) über den gesamten Prognosezeitraum für jedes Land konstant gehalten und die Inflation ist kein Teil der Preisgestaltung.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen.