Marktanalyse für Proteomik

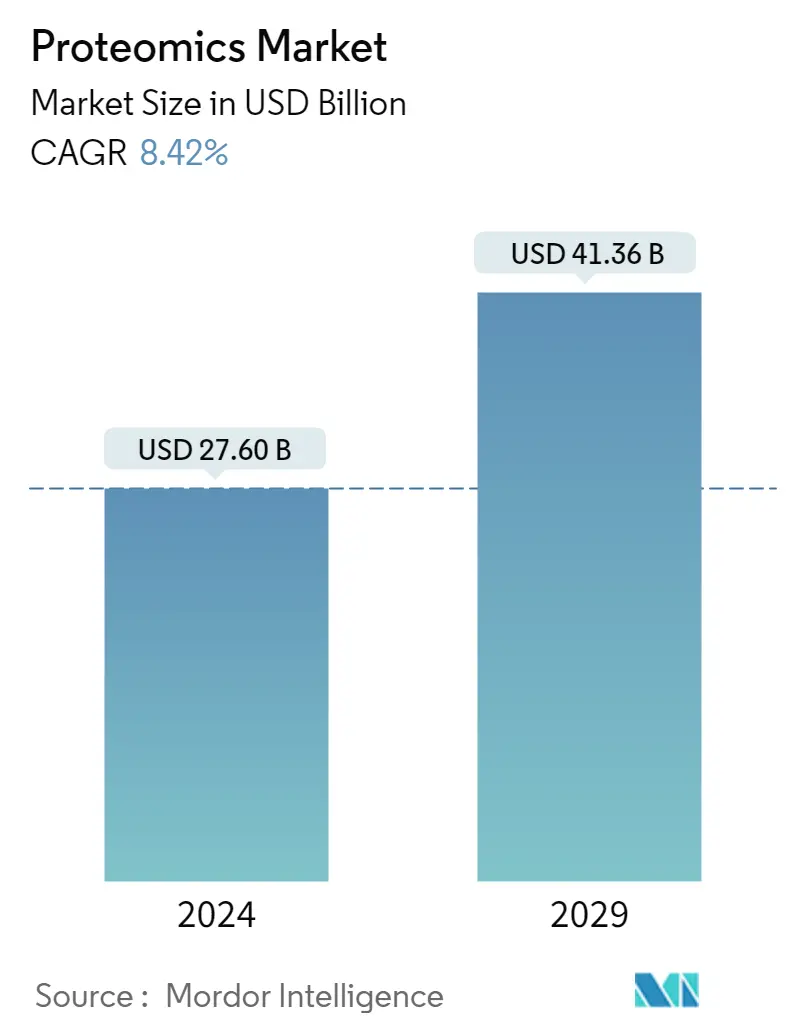

Die Größe des Proteomics-Marktes wird im Jahr 2024 auf 27,60 Milliarden US-Dollar geschätzt und soll bis 2029 41,36 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 8,42 % im Prognosezeitraum (2024–2029) entspricht.

Zu den Faktoren, die das Marktwachstum antreiben, gehören die steigende Nachfrage nach personalisierter Medizin, steigende Forschungs- und Entwicklungsausgaben und staatliche Mittel für Proteomik sowie technologische Fortschritte.

Diese Haupttreiber werden weiterhin das Streben der biopharmazeutischen Industrie nach Blockbuster-Medikamenten und die jüngsten technologischen Fortschritte bei der Erforschung von Genen und Proteinen vorantreiben. Allianzen werden in diesem Bereich immer wichtiger, da es für Unternehmen eine Herausforderung ist, das nötige Fachwissen zu finden, um alle Aktivitäten rund um die Proteomik abzudecken. Beispielsweise arbeiten viele Unternehmen, die mit Massenspektrometrie arbeiten, und sowohl Hersteller als auch Endbenutzerlabore mit Unternehmen zusammen, die sich mit Proteinchips befassen. Auch die gestiegene Nachfrage nach personalisierten Arzneimitteln und die verstärkte Forschung und Entwicklung in der Proteomik sind treibende Faktoren für den Markt. Der Markt wird jedoch durch strenge Regulierungsnormen und die hohen Kosten der Instrumente eingeschränkt.

Markttrends für Proteomik

Es wird erwartet, dass die Arzneimittelforschung in Zukunft eine gesunde CAGR verzeichnen wird

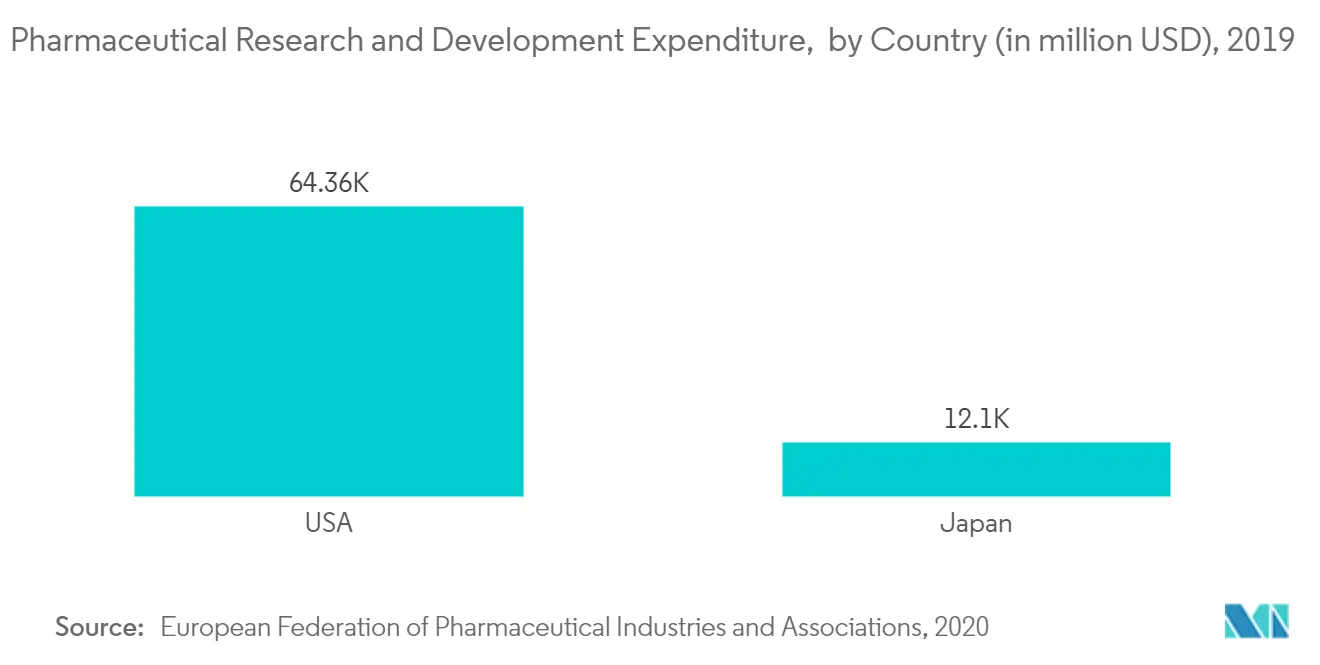

Die Identifizierung potenzieller neuer Medikamente zur Behandlung von Krankheiten gilt als eine der vielversprechendsten Entwicklungen bei der Erforschung menschlicher Gene und Proteine. Dies hängt von Genom- und Proteominformationen zur Identifizierung von Proteinen ab, die mit einer Krankheit in Zusammenhang stehen und dann von Computersoftware als Ziele für neue Medikamente verwendet werden können. Präklinische Phasen im Prozess der Arzneimittelentwicklung erfordern eine Vielzahl genetischer und biochemischer Tests, um die Auswirkungen von Arzneimittelkandidaten auf zelluläre Systeme und Modellorganismen zu charakterisieren. Fast jedes große Pharmaunternehmen hat mittlerweile proteomikorientierte Biotechnologie- oder akademische Partner oder hat eine eigene Proteomik-Abteilung gegründet. Zu den allgemeinen Anwendungen der Proteomik in der Arzneimittelindustrie gehören die Identifizierung von Wirksamkeits- und Toxizitätsbiomarkern aus leicht zugänglichen biologischen Flüssigkeiten, die Zielidentifizierung und -validierung sowie Untersuchungen zu Mechanismen der Arzneimittelwirkung oder -toxizität.

Nordamerika dominiert den Markt und wird voraussichtlich im Prognosezeitraum dasselbe tun

In Nordamerika spielen Antikörper-Wirkstoff-Konjugate und Proteintherapeutika eine bedeutende Rolle bei der Behandlung und Diagnose von Krankheiten. Dies ist ein sich ständig weiterentwickelndes Gebiet mit umfangreicher Forschung zu neuartigen und innovativen Therapeutika der nächsten Generation. Mehr als hundert modifizierte therapeutische Proteine sind in der Region für den klinischen Einsatz zugelassen. Hunderte von Proteintherapeutika befinden sich in klinischen Studien zur Behandlung von Krebs, Immunstörungen, Infektionen, altersbedingten Krankheiten und vielen anderen Erkrankungen. Darüber hinaus ist die Proteomikforschung in Ländern wie den Vereinigten Staaten am höchsten.

Überblick über die Proteomik-Branche

Der globale Proteomik-Markt ist hart umkämpft und besteht aus einer Reihe wichtiger Akteure. Unternehmen wie Agilent Technologies, Inc., Bio-Rad Laboratories, Inc., Bruker Corporation, Danaher Corporation, GE Healthcare, Merck KGaA, Promega Corporation, Thermo Fisher Scientific, Inc. und Waters Corporation halten unter anderem den wesentlichen Anteil daran Der Proteomics-Markt.

Marktführer im Bereich Proteomik

-

Agilent Technologies, Inc.

-

Bio-Rad Laboratories, Inc.

-

Thermo Fisher Scientific, Inc.

-

Danaher Corporation

-

GE Healthcare

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Proteomik-Marktnachrichten

Im Februar 2021 brachte Agilent Technologies Inc. das Agilent Dako SARS-CoV-2 IgG Enzyme-Linked Immunosorbent Assay (ELISA)-Kit auf den Markt, das für den qualitativen Nachweis von Immunglobulin G (IgG)-Antikörpern gegen SARS-CoV-2 in menschlichem Serum oder Plasma vorgesehen ist.

Im Dezember 2020 erwarb Thermo Fisher Scientific Phitonex, Inc. Das Produktangebot von Phitonex wird es Thermo Fisher ermöglichen, größere Durchflusszytometrie- und Bildgebungs-Multiplexing-Funktionen anzubieten, um den sich entwickelnden Kundenbedürfnissen in der Protein- und Zellanalyseforschung gerecht zu werden.

Segmentierung der Proteomik-Branche

Unter Proteomik versteht man die Untersuchung der Struktur und Funktion von Proteinen. Auf zellulärer Ebene befasst sich die Proteomik mit den Themen, welche Proteine exprimiert werden, wann und wo sie exprimiert werden, welche Strukturen sie sowohl im aktiven als auch im inaktiven Zustand haben, welche Rollen sie im Leben der Zelle spielen und wie sie funktionieren interagieren mit anderen Proteinen und Molekülen.

| Nach Produkten und Dienstleistungen | Instrumentierungstechnik | Spektroskopie | |

| Chromatographie | |||

| Elektrophorese | |||

| Protein-Microarrays | |||

| Röntgenkristallographie | |||

| Andere Instrumentierungstechnologien | |||

| Reagenzien | |||

| Software und Dienstleistungen | |||

| Auf Antrag | Klinische Diagnostik | ||

| Arzneimittelentdeckung | |||

| Andere Anwendungen | |||

| Erdkunde | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Großbritannien | |||

| Frankreich | |||

| Italien | |||

| Spanien | |||

| Rest von Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Indien | |||

| Australien | |||

| Südkorea | |||

| Rest des asiatisch-pazifischen Raums | |||

| Naher Osten und Afrika | GCC | ||

| Südafrika | |||

| Rest des Nahen Ostens und Afrikas | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

Häufig gestellte Fragen zur Proteomik-Marktforschung

Wie groß ist der Proteomics-Markt?

Es wird erwartet, dass die Größe des Proteomics-Marktes im Jahr 2024 27,60 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 8,42 % auf 41,36 Milliarden US-Dollar wachsen wird.

Wie groß ist der Proteomics-Markt derzeit?

Im Jahr 2024 wird die Größe des Proteomics-Marktes voraussichtlich 27,60 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Proteomics-Markt?

Agilent Technologies, Inc., Bio-Rad Laboratories, Inc., Thermo Fisher Scientific, Inc., Danaher Corporation, GE Healthcare sind die wichtigsten Unternehmen, die auf dem Proteomics-Markt tätig sind.

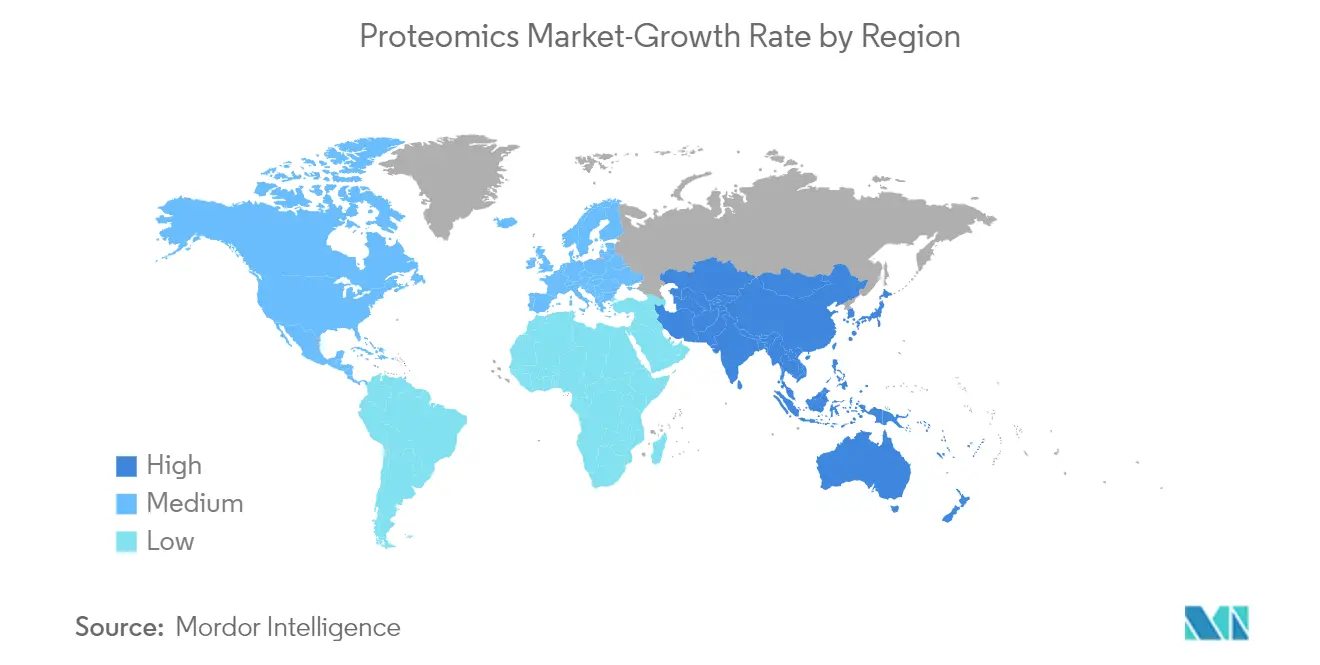

Welches ist die am schnellsten wachsende Region im Proteomics-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Proteomics-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im Proteomics-Markt.

Welche Jahre deckt dieser Proteomics-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Proteomics-Marktes auf 25,46 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Proteomikmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Proteomikmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Biotechnology Reports

Popular Healthcare Reports

Other Popular Industry Reports

Branchenbericht zur Proteomik

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate der Proteomik im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Proteomics-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.