Protein Maschinenbau Marktgröße und Marktanteil

Protein Maschinenbau Marktanalyse von Mordor Intelligenz

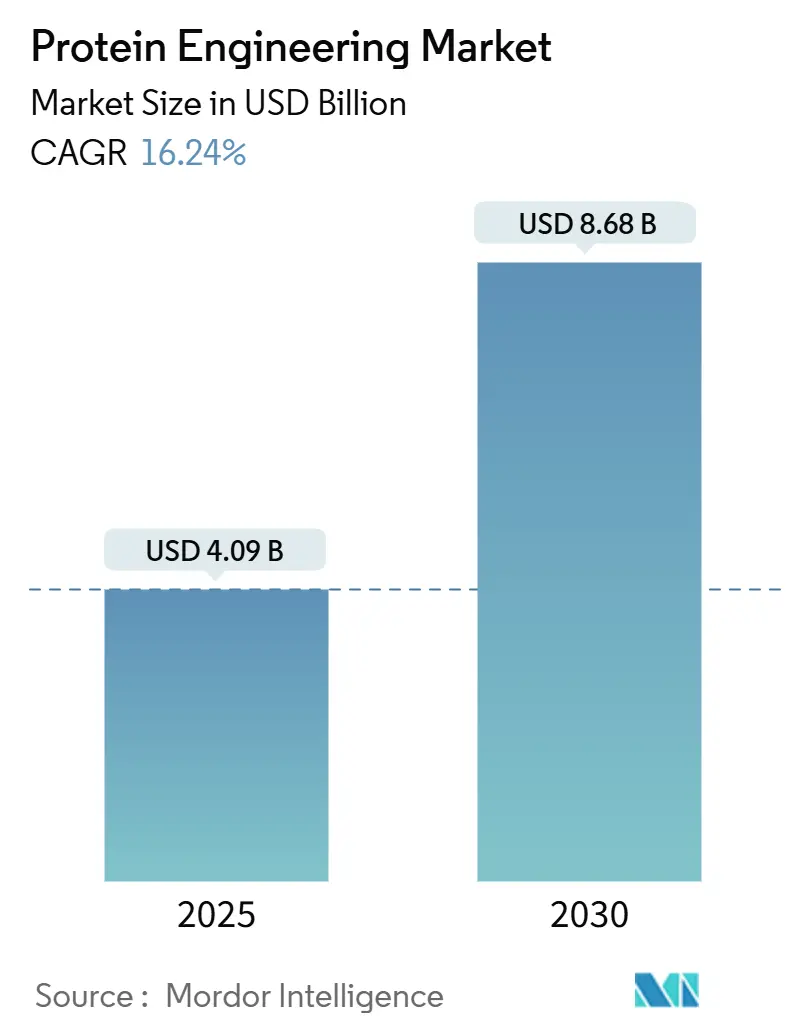

Der globale Protein Maschinenbau Markt ist derzeit mit USD 4,09 Milliarden im Jahr 2025 bewertet und wird voraussichtlich auf USD 8,68 Milliarden bis 2030 steigen, was einer CAGR von 16,24% entspricht. Diese starke Expansion spiegelt eine entscheidende Abkehr von traditionellen Versuch-Und-Error-Methoden hin zu KI-gestützten Designplattformen, schnelleren Regulierungswegen für Biologika und anhaltender öffentlicher Finanzierung wider. Schnelle Fortschritte In der In-silico-Modellierung, beispielhaft demonstriert durch Google DeepMinds AlphaProteo-System, das bis zu 300-fach bessere Bindungsaffinitäten als frühere Techniken liefert, komprimieren Entwicklungszyklen und erweitern die adressierbare Gelegenheit für Therapeutika. Die Nachfrage profitiert auch von der Prävalenz chronischer Krankheiten, dem Erfolg der mRNA-Technologie bei prophylaktischen und therapeutischen Impfstoffen sowie dem wachsenden Outsourcing an Auftragsforschungsorganisationen, die spezialisierte Expertise ohne schwere Kapitalanforderungen bieten können. Die Wettbewerbsdynamik verändert sich, da etablierte Instrumentenlieferanten ihre digitalen Fähigkeiten stärken, während KI-einheimisch Startups mit erheblicher Venture-Finanzierung und milliardenschweren Kooperationen eintreten, was ein Ökosystem im Wandel signalisiert, das dennoch reich an Partnerschaftsmöglichkeiten ist.

Wichtige Berichtsergebnisse

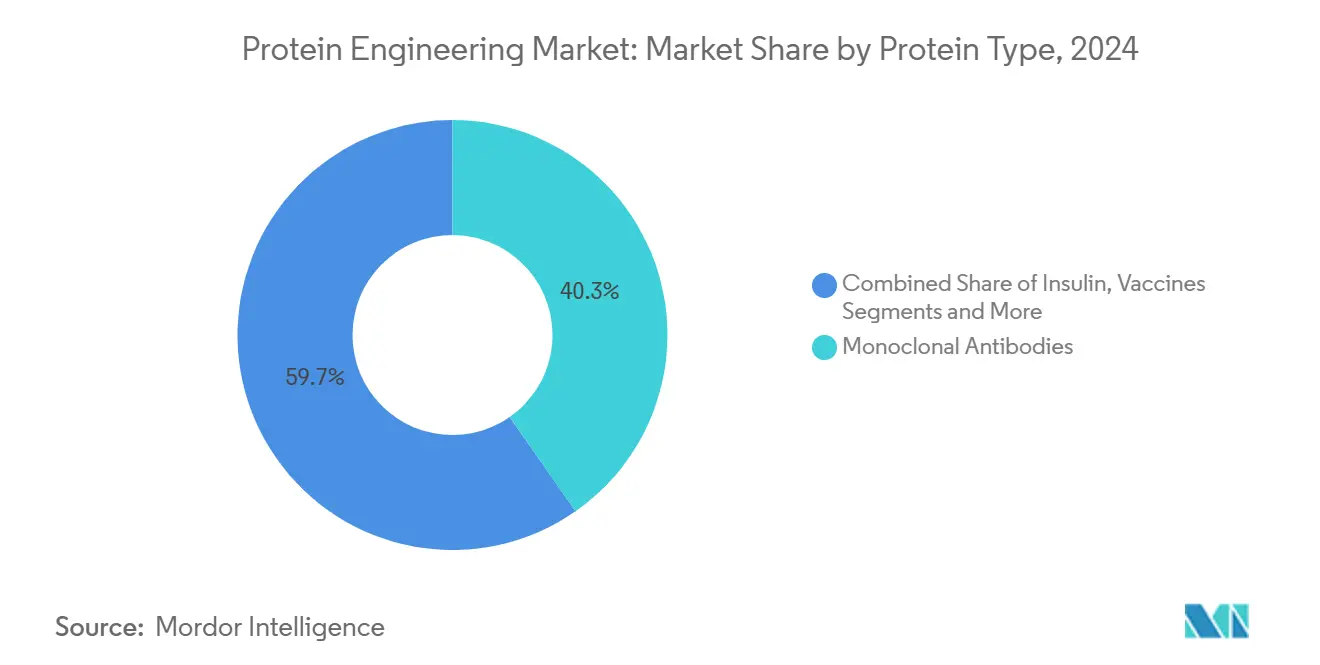

- Nach Proteintyp hielten Monoklonale Antikörper 40,35% des Protein Maschinenbau Marktanteils im Jahr 2024, während Impfstoffe voraussichtlich mit einer CAGR von 18,25% bis 2030 voranschreiten werden.

- Nach Produkt & Dienstleistung führten Verbrauchsmaterialien mit 52,53% Umsatzanteil im Jahr 2024; Software und Dienstleistungen werden am schnellsten mit einer CAGR von 19,85% bis 2030 wachsen.

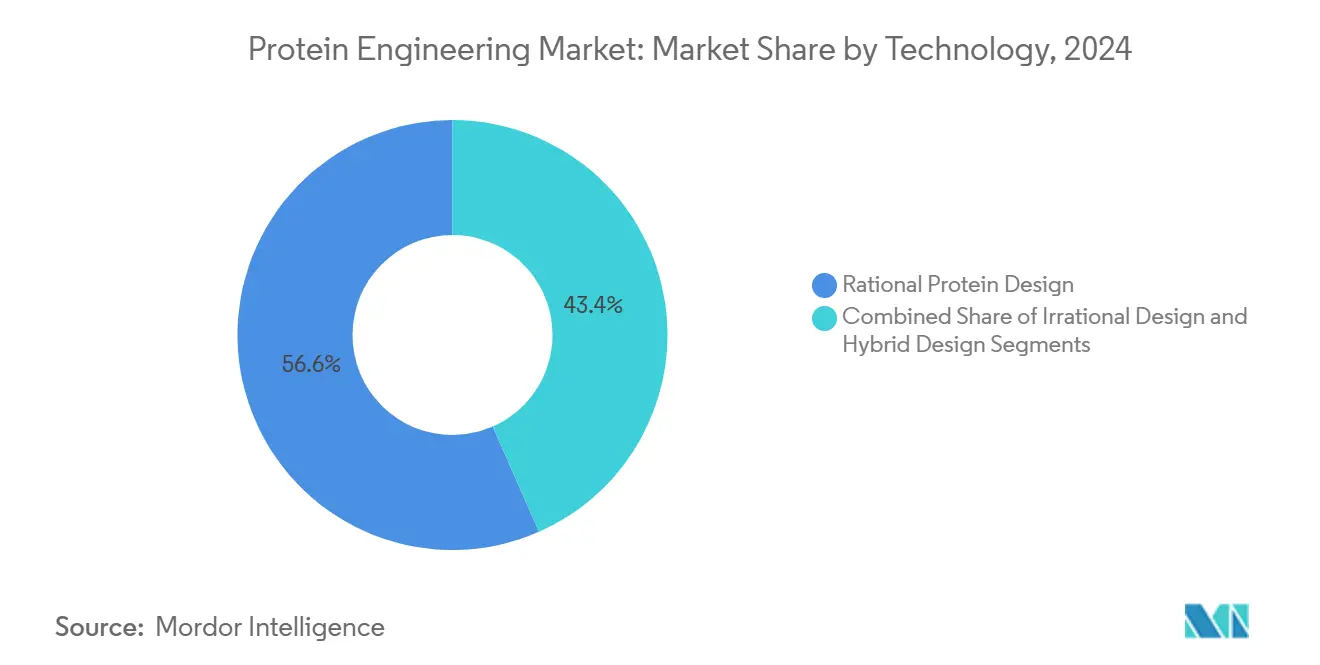

- Nach Technologie dominierte rationales Design mit 56,62% Anteil der Protein Maschinenbau Marktgröße im Jahr 2024, jedoch werden hybride halb-rationale Ansätze das schnellste Tempo mit 18,52% CAGR über denselben Horizont verzeichnen.

- Nach Endnutzer machten Pharma- und Biotechnologieunternehmen 48,82% des Umsatzes von 2024 aus, während Auftragsforschungsorganisationen voraussichtlich mit einer CAGR von 18,61% bis 2030 expandieren werden.

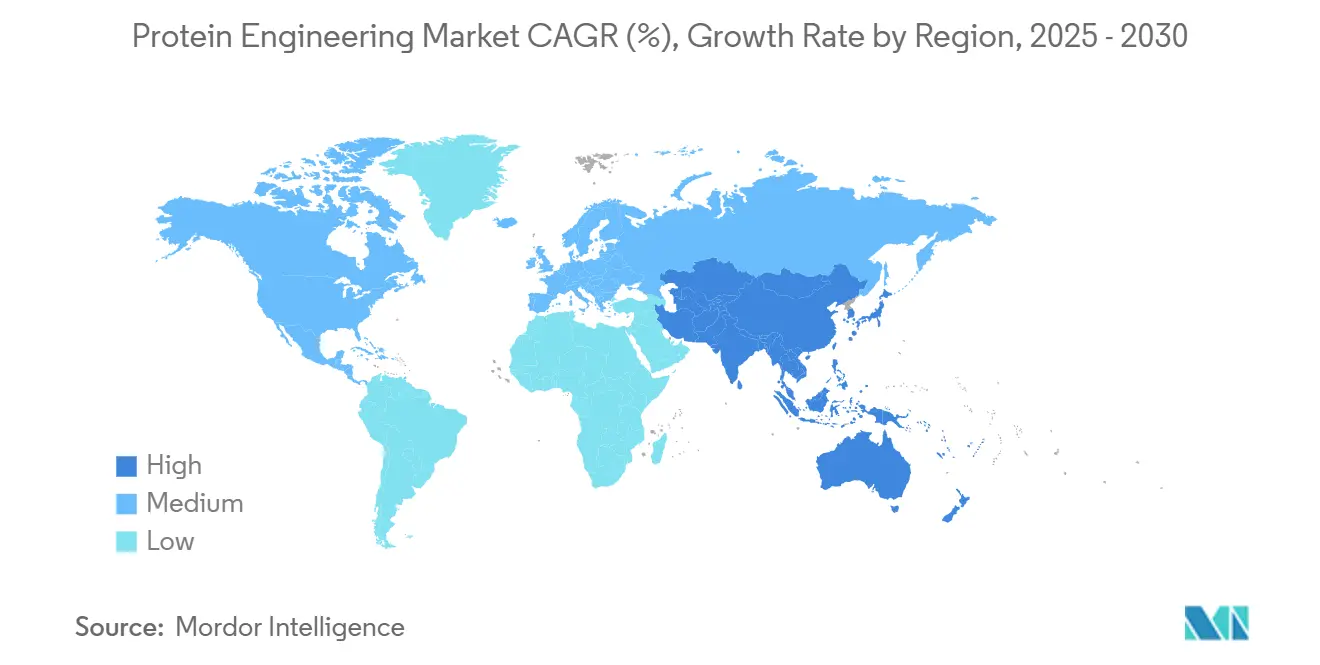

- Nach Geographie kommandierte Nordamerika 44,82% des Umsatzes von 2024; Asien-Pazifik wird voraussichtlich mit einer CAGR von 19,61% bis 2030 wachsen.

Globale Protein Maschinenbau Markttrends und Erkenntnisse

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Anstieg der Kommerzialisierung Monoklonaler Antikörper (MAb) | +4.2% | Global, mit Nordamerika & Europa führend | Mittelfristig (2-4 Jahre) |

| KI-gesteuerte In-silico-Protein-Design-Plattformen | +3.8% | Global, konzentriert In USA, Vereinigtes Königreich, China | Kurzfristig (≤ 2 Jahre) |

| Wachsende chronische Krankheitslast, die Biologika erfordert | +3.1% | Global, beschleunigt In alternden Populationen | Langfristig (≥ 4 Jahre) |

| Regierungs- & VC-Finanzierung für synthetische Biologie Start-Ups | +2.9% | Nordamerika, Europa, Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Zellfreie Proteinsynthese ermöglicht schnelle Prototypenerstellung | +2.4% | Global, frühe Adoption In Biotechnologie-Hubs | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Anstieg der Kommerzialisierung Monoklonaler Antikörper

Monoklonale Antikörper beherrschen weiterhin die Late-Stage-Pipelines, wobei Prognosen auf USD 315 Milliarden jährliche Verkäufe bis 2025 hinweisen, angetrieben von beschleunigten FDA-Zulassungen und erweiterten Indikationen jenseits der Onkologie. Bispezifische Formate umfassen nun einen bemerkenswerten Anteil neuer Anträge, und kürzliche Zulassungen wie Mercks Clesrovimab zur RSV-Prävention unterstreichen die therapeutische Breite. Fertigungsinnovationen senken die Herstellungskosten, beispielhaft demonstriert durch Sutro Biopharmas kommerzielle zellfreie Ausdruck eines Antikörper-Wirkstoff-Konjugats. Diese Gewinne verbessern den Patientenzugang und verstärken die Umsatzbasis für den Protein Maschinenbau Markt.

KI-gesteuerte In-silico-Protein-Design-Plattformen

Künstliche Intelligenz komprimiert Entdeckungszeiten von Jahren auf Monate. AlphaProteo hat 300-fache Affinitätsverbesserungen gegenüber Legacy-Techniken gezeigt[1]Künstlich Intelligenz News, "AlphaProteo: Google DeepMind Unveils Protein Design System," artificialintelligence-news.com. Generate:Biomedicines' Chroma validierte 310 experimentell getestete Proteine mit Günstigen Eigenschaften und untermauerte einen USD 1 Milliarden mehrere-Ziel-Deal mit Novartis. Forscher der Technischen Universität München erweiterten AlphaFold2 auf 1.000-Aminosäure-Designs und überbrückten damit eine Lücke zwischen Vorhersage und benutzerdefinierter Sequenzgenerierung. Gemeinsame Fortschritte positionieren KI als primäre Wachstumsmaschine für den Protein Maschinenbau Markt.

Wachsende chronische Krankheitslast, die Biologika erfordert

Eine alternde Weltbevölkerung eskaliert die Nachfrage nach krankheitsmodifizierenden Biologika. Die FDA erwartet nun 10-20 Zell- und Gentherapie-Zulassungen jährlich bis 2025. Erweiterte Indikationen wie Elevidys für Duchenne-Muskeldystrophie illustrieren, wie neuartige Proteine seltene, aber schwere Erkrankungen adressieren können[2]Lebensmittel Und Medikament Administration, "eine Novel Method für Schnell Glycan Profiling von Therapeutisch monoklonal Antikörper," fda.gov. Fusionsprotein-Formate In der Diabetestherapie nutzen Fc-Fragmente und Albumin zur Halbwertszeit-Verlängerung und steigern die Patientenadhärenz. Die Verlagerung zu Biologika unterstützt einen Nachfragerückenwind, der die Expansion des Protein Maschinenbau Marktes unterstützt.

Regierungs- und VC-Finanzierung für synthetische Biologie Start-ups

Öffentliche und Privat Kapitalzuflüsse erweitern die Innovationsbasis. Die u.S. National Wissenschaft Foundation verpflichtete sich zu USD 40 Millionen für ein neues Protein-Design-Beschleunigungsprogramm[3]National Wissenschaft Foundation, "neu $40M Funding Opportunity Accelerates Die Translation von Novel Approaches Zu Protein Design," nsf.gov. Das Vereinigte Königreich sagte GBP 100 Millionen (USD 125 Millionen) für Maschinenbau-Biologie-Infrastruktur zu. Ostasiatische Biotechnologie-Ventures sammelten USD 471 Millionen im Jahr 2024 trotz breiterer Finanzierungsschwäche und zeigten Widerstandsfähigkeit In der Region. Reichliche Finanzierung beschleunigt den Technologietransfer, bereichert den Deal-fließen und erweitert die Teilnahme am Protein Maschinenbau Markt.

Hemmfaktoren-Auswirkungsanalyse

| Hemmfaktor | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Hohe Kosten von Instrumenten & Spezialreagenzien | -2.1% | Global, akut In Schwellenmärkten | Mittelfristig (2-4 Jahre) |

| Komplexe IP & Freedom-Zu-Operate-Hürden | -1.8% | Global, konzentriert In USA & Europa | Langfristig (≥ 4 Jahre) |

| Nachhaltigkeit & regulatorische Prüfung von Bioprozessabfällen | -1.3% | Global, streng In EU & Nordamerika | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe Kosten von Instrumenten und Spezialreagenzien

Hochentwickelte Ausrüstung, Einzelzell-Proteomik-Workflows und proprietäre Reagenzien halten die Kapitalintensität hoch. Einzelzell-Proteinanalyse kann von unter USD 2 bis zu mehr als USD 50 pro Zelle reichen, abhängig vom Durchsatz. Industrieschätzungen weisen auf milliardenschwere Investitionsbedürfnisse hin, um neuartige Proteine zu skalieren, eine Belastung, die kleinere Firmen oft durch Outsourcing oder gemeinsame Einrichtungen mildern. Robotik-gestützte, kostengünstige Enzym-Entdeckungs-Pipelines beginnen, Kostenlücken durch Automatisierung langweiliger Aufgaben zu verengen. Während diese Innovationen den Druck lindern, bleibt hohe Vorabausgaben eine moderierende Kraft auf dem Protein Maschinenbau Markt.

Komplexe IP- und Freedom-to-Operate-Hürden

Eine dichte Patentlandschaft kann die Marktgeschwindigkeit behindern und Rechtsstreitrisiken erhöhen. Der Crisper-Patentstreit zwischen der University von California und dem Broad Institute zeigt, wie Eigentumsungewissheiten ein Jahrzehnt andauern können. Patent-Challenge-Siege wie die PTAB-Ungültigkeitserklärung von Moderna-Impfstoff-Ansprüchen illustrieren Verwundbarkeit selbst für Marktführer. Politische Schritte wie das vorgeschlagene BIOSECURE Act könnten grenzüberschreitende Zusammenarbeit einschränken und zusätzliche Komplexität In globale Lieferketten einbringen. Da Design-around-Strategien Zeit und Ressourcen verbrauchen, belastet IP-Reibung neue Marktteilnehmer im Protein Maschinenbau Markt.

Segmentanalyse

Nach Proteintyp: Monoklonale Antikörper behalten Führung

Monoklonale Antikörper behielten 40,35% des Umsatzes von 2024 und sicherten sich den größten Anteil des Protein Maschinenbau Marktes. Anhaltende regulatorische Zulassungen, erweiternde Indikationen und Fertigungsfortschritte wie zellfreie Ausdruck halten Markteintrittsbarrieren hoch und zementieren gleichzeitig kommerzielle Vorhersagbarkeit. Impfstoffe werden voraussichtlich eine CAGR von 18,25% bis 2030 verzeichnen und nutzen mRNA-Vielseitigkeit für schnelles Antigen-Design und robuste Immunogenität. Fortgesetzte Investitionen In Bispezifika und Antikörper-Wirkstoff-Konjugate stärken weiter die Pipeline-Widerstandsfähigkeit des Segments.

Die Impfstoff-Gelegenheit gewinnt Schwung durch Pandemie-Bereitschaftsausgaben, wobei KI-geleitetes Antigen-Design die Kandidatenauswahl beschleunigt. Insulin und Gerinnungsfaktoren bleiben reif, entwickeln sich aber durch langwirkende Formulierungen und Gentherapie-Alternativen weiter. Wachstumsfaktoren und Fusionsproteine adressieren Regenerativ Medizin- und Stoffwechselkrankheits-Nischen, unterstützt von regulatorischen Initiativen wie der FDA-Methode für schnelles Glykan-Profiling, die Qualitätsüberwachung verbessert. Gemeinsam verstärken diese Entwicklungen die Expansionstrajektorie des Protein Maschinenbau Marktes.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Produkt & Service: Digitale Plattformen beschleunigen Ausgaben

Verbrauchsmaterialien generierten 52,53% des Umsatzes von 2024 und unterstrichen die wiederkehrende Nachfrage nach Reagenzien und Bausätze über Labor-Workflows hinweg. Dennoch werden Software und Dienstleistungen voraussichtlich am schnellsten mit einer CAGR von 19,85% skalieren, was eine Industrieverschiebung zu KI-gestützter Modellierung und Wolke-basierter Zusammenarbeit signalisiert. Die Protein Maschinenbau Marktgröße für Software und Dienstleistungen wird voraussichtlich Hardware-Budgets übertreffen, da Algorithmen Brute-Force-Screening ersetzen.

Rechenintensive Ansätze senken die Barriere für kleinere Einheiten zur Teilnahme. Generate:Biomedicines' milliardenschwere Allianz mit Novartis und Cradles USD 73 Millionen Series B spiegeln das Vertrauen wider, dass algorithmisches Design Entdeckungszeiten verkürzen kann. Instrumente sehen noch immer stetige Upgrades, hervorgehoben durch Thermo Fishers USD 3,1 Milliarden Olink-Akquisition, die Nächste-Generation-Proteomik vertieft. Da Hardware sich mit digitalen Plattformen integriert, wird Synergie den nächsten Effizienzsprung innerhalb des Protein Maschinenbau Marktes vorantreiben.

Nach Technologie: Hybride semi-rationale Methoden gewinnen Boden

Rationales Design hielt 56,62% des Umsatzes von 2024 und profitierte von zuverlässiger strukturgeführter Mutagenese und einer umfangreichen Wissensbasis. Jedoch werden hybride halb-rationale Workflows, die gerichtete Evolution mit KI-gestützter Vorhersage verbinden, voraussichtlich mit einer CAGR von 18,52% bis 2030 expandieren. Die Protein Maschinenbau Marktgröße für hybride Ansätze wird wachsen, da Labore iterative Design-Build-prüfen-Learn-Zyklen adoptieren, die Optimierung beschleunigen.

Fortschritte wie Gradient-Descent-Sequenz-Verfeinerung gekoppelt mit AlphaFold2-Vorhersagen demonstrieren, dass hochkomplexe Proteine nun In silico entworfen werden können vor empirischem Screening. Tief-Lernen-Sprachmodelle wie ESM-2 und ProtGPT2 generieren de novo Sequenzen, die sich selbst zu funktionalen Faltungen zusammenlagern. Mit Hochdurchsatz-zellfreien Tests, die Bestätigung In Stunden bringen, werden hybride Strategien einen zunehmenden Anteil des Protein Maschinenbau Marktes erfassen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Endnutzer: CROs erfassen Outsourcing-Welle

Pharma- und Biotechnologieunternehmen machten 48,82% der Verkäufe von 2024 aus und nutzten interne Plattformen für strategische Assets. Auftragsforschungsorganisationen, die voraussichtlich mit 18,61% CAGR wachsen werden, entstehen als kritische Partner, die Spezialexpertise ohne Kapitalausgabe liefern. Lonzas Akquisition von Roches 330.000-Liter-Vacaville-Anlage und seiner GS Xceed Genexpressionsplattform unterstreichen das Ausmaß der Ressourcen, die nun auf Fee-für-Dienstleistung-Basis verfügbar sind. Der Protein Maschinenbau Markt dezentralisiert sich weiter, da Startups und Mid-Cap-Entwickler auf CRO-Programme setzen, die 11 Monate von DNA zu IND für monoklonale Antikörper versprechen.

Akademische Zentren und Regierungslabore bleiben essenzielle Innovationsknoten, während kleine Biotechnologieunternehmen gemeinsame Einrichtungen nutzen, um Bargeld zu schonen. Tiergesundheitsanwendungen bieten eine zusätzliche Gelegenheit, gezeigt durch Abscis Partnerschaft mit Invetx zur Anpassung generativer KI für tierärztliche Antikörper. Zusammen diversifizieren diese Nutzer die Nachfrage über den Protein Maschinenbau Markt hinweg.

Geografieanalyse

Nordamerika führte den Protein Maschinenbau Markt mit einem Umsatzbeitrag von 44,82% im Jahr 2024 an, verankert durch das reife Venture-Ökosystem der Vereinigten Staaten, erstklassige akademische Forschung und FDA-Politiken, die Innovation belohnen. Bundesprogramme wie DARPAs schalten-Initiative und der USD 40 Millionen Protein-Design-Zuschusspool der NSF verstärken den regionalen Vorteil. Biopharma-Hersteller stärken Lieferketten durch Große heimische Builds; Eli Lilly und Novo Nordisk zusammen zweckbestimmten USD 6,1 Milliarden für neue Einrichtungen In Norden Carolina, die GLP-1-Produktion unterstützen werden. Der Protein Maschinenbau Markt profitiert von der Nähe zwischen Entdeckungslaboren, Regulierern und skalierbarer Produktionskapazität.

Asien-Pazifik wird voraussichtlich mit 19,61% CAGR wachsen, dem schnellsten regionalen Tempo bis 2030. Chinas Engagement für Biotechnologie-Selbstversorgung erbrachte USD 471 Millionen Start-hoch-Finanzierung 2024 trotz Kapitalmarkt-Gegenwind. Südkorea paart Fermentationsexpertise mit landwirtschaftlicher Innovation, während Australiens CSIRO eine USD 30 Milliarden synthetische Biologie-Industrie bis 2040 projiziert, unterstützt von USD 44,5 Millionen an kürzlichen Zuschüssen. Japans Ökosystem hinkt aufgrund von Preisdruck hinterher, dennoch lieferten heimische Champions wie Chugai Rekord-2024-Umsatz auf der Stärke proprietärer Antikörpertechnologien. Diese Entwicklungen verschärfen gemeinsam Asien-Pazifiks Anteil am Protein Maschinenbau Markt.

Europa bleibt ein einflussreicher Knoten, unterstützt von koordinierter Politik und einem starken akademischen Netzwerk. Die EU-Blaupause "Gebäude Die Future with Nature" von 2024 fördert Biotechnologie-Souveränität und Nachhaltigkeit. Das GBP 100 Millionen (USD 125 Millionen) Maschinenbau-Biologie-Programm des Vereinigten Königreichs beschleunigt Pandemie-Bereitschaft, während Nucleras GBP 1,14 Millionen (USD 1,4 Millionen) Innovate Vereinigtes Königreich-Zuschuss Samen-Stage-Unterstützung für schnelle Proteinexpressionstools exemplifiziert. Die EUR 60 Millionen (USD 65 Millionen) Zelllandwirtschaftsfonds der Niederlande erweitert Biotechnologie-Prinzipien In Nahrungssysteme. Diese Initiativen erhalten Europas Wettbewerbsfähigkeit und diversifizieren den globalen Fußabdruck des Protein Maschinenbau Marktes.

Wettbewerbslandschaft

Der Wettbewerb intensiviert sich, da etablierte Instrumentenlieferanten auf eine Kohorte KI-erster Einsteiger treffen. Thermo Fisher Scientific vertiefte seinen Analytik-Stack durch den Kauf von Olink für USD 3,1 Milliarden und plant bis zu USD 50 Milliarden an zukünftigen M&eine. Gleichzeitig allokiert das Unternehmen USD 2 Milliarden für uns-Fertigungsexpansion und positioniert sich für End-Zu-End-Kundenbindung. Generate:Biomedicines, BigHat, Absci und KI Proteine haben neunstellige Deals von Novartis, Bristol Myers Squibb und anderen Pharmamajors angezogen, was eine Validierungsverschiebung zu generativen Design-Fähigkeiten signalisiert biospace.com.

Aufkommende Weiß-Raum-Segmente umfassen Einzelmolekül-Proteinsequenzierung, projiziert als USD 75 Milliarden längerfristige Gelegenheit. Zellfreie und pflanzenbasierte Expressionssysteme gewinnen Traktion sowohl für therapeutische als auch für Nahrungsanwendungen, demonstriert durch Taiyo Nippon Sansos kommerziellen Zytokin-Launch bei >95% Reinheit. Asimov und andere fördern bioprocessing mit geringem Fußabdruck, das Stahltank-Fermentation vermeidet und Fertigungsoptionalität erweitert.

Regulatorische Hebel bleiben strategisch. Die FDA-Bestimmung zusätzlicher Patentverlängerungszeit für POMBILITI zeigt, dass Exklusivität ein Politikinstrument bleibt, das In der Lage ist, kommerzielle Ergebnisse zu neigen. Da IP-Rechte und Fast-Schiene-Reviews sich verflechten, sind Unternehmen, die sowohl algorithmischen Vorteil als auch regulatorisches Know-how sichern können, positioniert, die Evolution des Protein Maschinenbau Marktes zu gestalten.

Protein Maschinenbau Industrieführer

-

Amgen Inc.

-

Bio-Rad Laboratories Inc.

-

Agilent Technologien Inc.

-

Eli Lilly Und Company

-

Bruker Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Industrieentwicklungen

- April 2025: Taiyo Nippon Sanso kommerzialisierte >95%-Reinheit Menschlich IL-1β und Menschlich Oncostatin M via zellfreier Synthese und demonstrierte skalierbare Reagenzproduktion.

- Februar 2025: Harbour BioMed partnerte mit Insilico Medizin zur Verschmelzung von Harbour Mäuse Antikörperplattformen mit KI-gesteuerter Entdeckung für Immunologie-, Onkologie- und Neurowissenschaftsziele.

Globaler Protein Maschinenbau Marktberichtsumfang

Gemäß dem Berichtsumfang ist Protein Maschinenbau die Methode, bei der die Strukturen von Proteinen modifiziert werden, um gewünschte Eigenschaften zu produzieren oder Proteine mit bestimmten Strukturen zu synthetisieren. Die Entwicklung wertvoller Proteine für die Behandlung von Krankheiten wie Krebs verbessert ihre Stabilität und enzymatische Aktivität.

Der Protein Maschinenbau Markt ist segmentiert nach Produkttyp, Technologie, Endnutzer und Geographie. Nach Produkttyp ist der Markt segmentiert In Insulin, Monoklonale Antikörper, Gerinnungsfaktoren, Impfstoffe, Wachstumsfaktoren und andere Produkttypen. Nach Technologie ist der Markt segmentiert In irrationales Protein-Design und rationales Protein-Design. Nach Endnutzern ist der Markt segmentiert In Pharma- und Biotechnologieunternehmen, akademische Institutionen und Auftragsforschungsorganisationen. Nach Geographie ist der Markt segmentiert In Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika und Südamerika. Für jedes Segment wird die Marktgröße In USD-Werten bereitgestellt.

| Monoklonale Antikörper |

| Insulin |

| Gerinnungsfaktoren |

| Impfstoffe |

| Wachstumsfaktoren |

| Andere Proteintypen |

| Instrumente |

| Verbrauchsmaterialien (Reagenzien & Kits) |

| Software & Services |

| Rationales Protein-Design |

| Irrationales / Directed-Evolution-Design |

| Hybrides / Semi-rationales Design |

| Pharma- & Biotechnologieunternehmen |

| Akademische & Forschungseinrichtungen |

| Auftragsforschungsorganisationen |

| Andere |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Restliches Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Südkorea | |

| Australien | |

| Restliches Asien-Pazifik | |

| Naher Osten und Afrika | GCC |

| Südafrika | |

| Restlicher Naher Osten und Afrika | |

| Südamerika | Brasilien |

| Argentinien | |

| Restliches Südamerika |

| Nach Proteintyp | Monoklonale Antikörper | |

| Insulin | ||

| Gerinnungsfaktoren | ||

| Impfstoffe | ||

| Wachstumsfaktoren | ||

| Andere Proteintypen | ||

| Nach Produkt & Service | Instrumente | |

| Verbrauchsmaterialien (Reagenzien & Kits) | ||

| Software & Services | ||

| Nach Technologie | Rationales Protein-Design | |

| Irrationales / Directed-Evolution-Design | ||

| Hybrides / Semi-rationales Design | ||

| Nach Endnutzer | Pharma- & Biotechnologieunternehmen | |

| Akademische & Forschungseinrichtungen | ||

| Auftragsforschungsorganisationen | ||

| Andere | ||

| Geographie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Australien | ||

| Restliches Asien-Pazifik | ||

| Naher Osten und Afrika | GCC | |

| Südafrika | ||

| Restlicher Naher Osten und Afrika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Restliches Südamerika | ||

Schlüsselfragen beantwortet im Bericht

Wie Groß ist der aktuelle Protein Maschinenbau Markt?

Der Protein Maschinenbau Markt ist mit USD 4,09 Milliarden im Jahr 2025 bewertet und wird voraussichtlich USD 8,68 Milliarden bis 2030 erreichen.

Welcher Proteintyp hält den größten Anteil im Protein Maschinenbau Markt?

Monoklonale Antikörper führen mit 40,35% Anteil im Jahr 2024 aufgrund breiter therapeutischer Adoption.

Welche Region wächst am schnellsten?

Asien-Pazifik wird voraussichtlich mit einer CAGR von 19,61% bis 2030 expandieren aufgrund von Regierungsanreizen und starken privaten Investitionen.

Warum sind KI-Plattformen wichtig für die Protein Maschinenbau Industrie?

KI-gesteuerte Design-Plattformen verkürzen dramatisch Entdeckungszeiten und verbessern Bindungsaffinität, wodurch Risiko und Kosten gesenkt werden.

Welches Segment wächst am schnellsten nach Produkt & Dienstleistung?

Software und Dienstleistungen, einschließlich Wolke-basierter Modellierung und Analytik, werden voraussichtlich mit einer CAGR von 19,85% wachsen.

Wie beeinflusst Outsourcing das Marktwachstum?

Der schnelle Aufstieg von Auftragsforschungsorganisationen ermöglicht kleinen und mittelständischen Unternehmen den Zugang zu hoch-End-Fähigkeiten und befeuert eine CAGR von 18,61% im CRO-Endnutzersegment.

Seite zuletzt aktualisiert am: