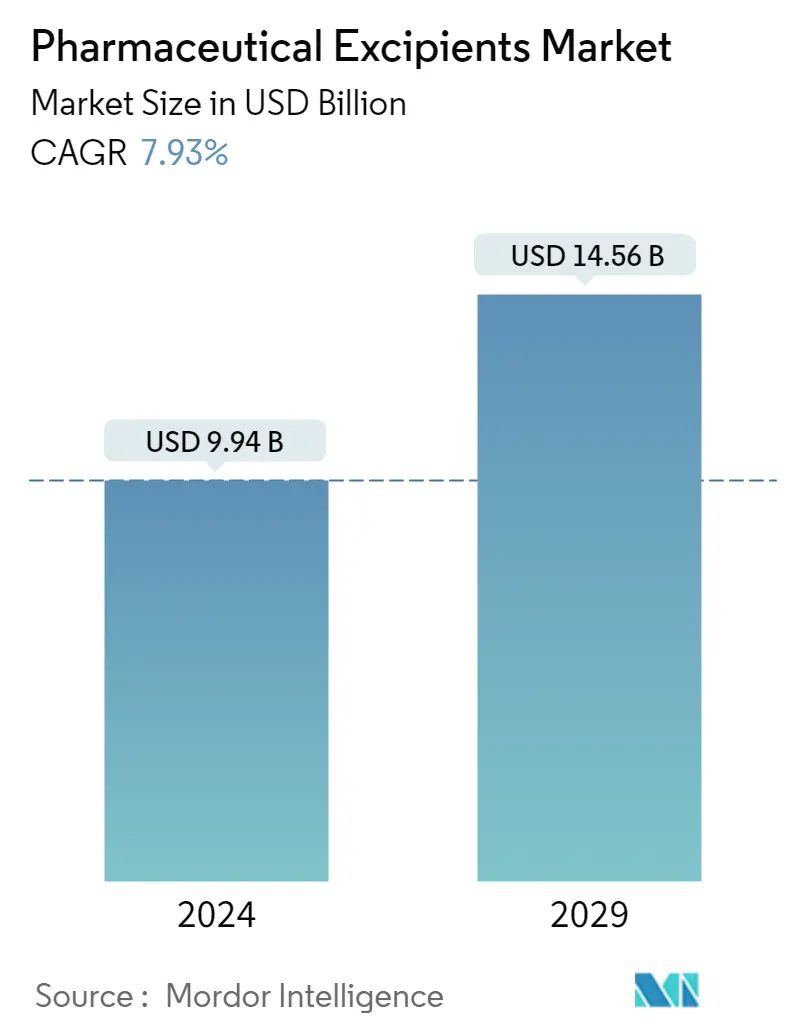

Marktgröße für pharmazeutische Hilfsstoffe

| Studienzeitraum | 2019 - 2029 |

| Marktgröße (2024) | USD 9.94 Milliarden |

| Marktgröße (2029) | USD 14.56 Milliarden |

| CAGR(2024 - 2029) | 7.93 % |

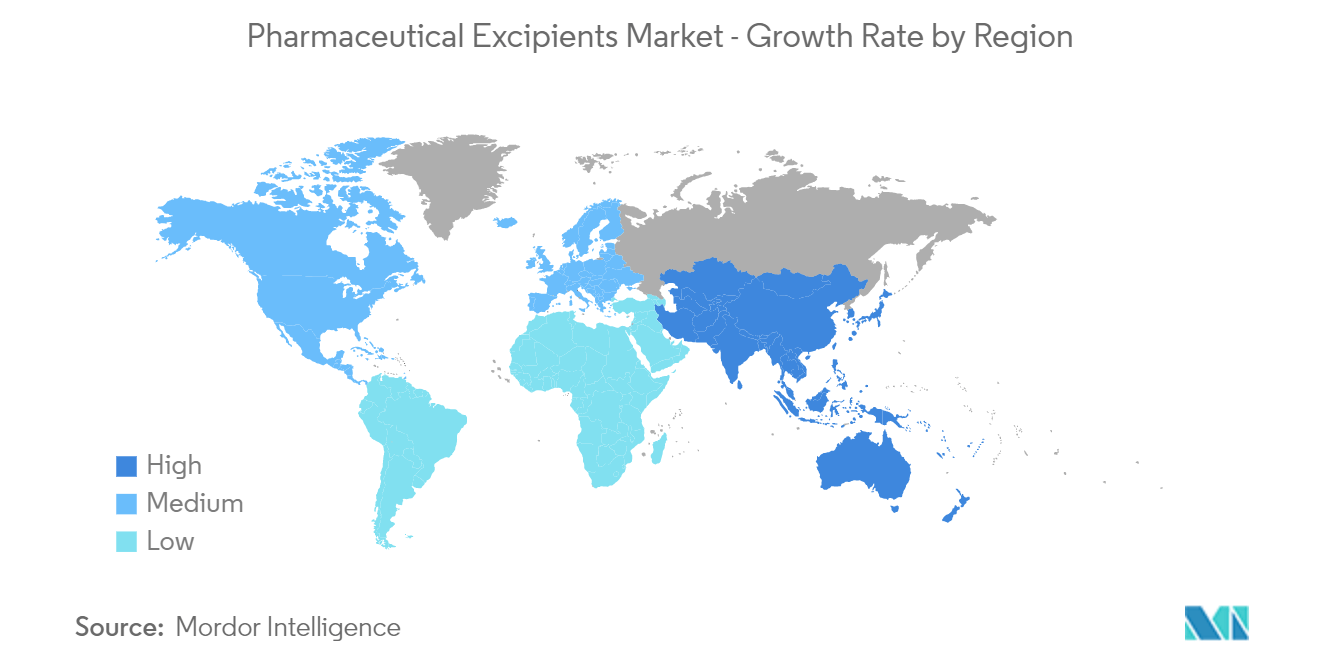

| Schnellstwachsender Markt | Asien-Pazifik |

| Größter Markt | Nordamerika |

| Marktkonzentration | Niedrig |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für pharmazeutische Hilfsstoffe

Die Marktgröße für pharmazeutische Hilfsstoffe wird im Jahr 2024 auf 9,94 Milliarden US-Dollar geschätzt und soll bis 2029 14,56 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 7,93 % im Prognosezeitraum (2024–2029) entspricht.

Die COVID-19-Pandemie hatte erhebliche Auswirkungen auf die Pharmaindustrie. Anfänglich standen pharmazeutische Hilfsstoffunternehmen vor erheblichen Herausforderungen, wie z. B. einem geringen Angebot an medizinischen Artikeln und einem von der Regierung weltweit verhängten strengen Lockdown, der sich auf die globale Lieferkette von Rohstoffen aus Produktionszentren wie Indien und China auswirkte.

Der verstärkte Fokus auf die Entwicklung von Therapeutika für COVID-19 wirkte sich jedoch erheblich auf das Marktwachstum aus. Beispielsweise unterzeichnete Evonik im Februar 2021 eine strategische Partnerschaft mit BioNTech für den COVID-19-Impfstoff. Evonik plante außerdem, in den kurzfristigen Ausbau seiner Produktion von Speziallipiden zu investieren, einem Hilfsstoff, der für die Entwicklung von mRNA-basierten COVID-19-Impfstoffen unbedingt erforderlich ist. Somit leistete Evonik einen wichtigen Beitrag zum Pfizer BioNTech COVID-19-Impfstoff, indem es Lipidhilfsstoffe lieferte, um den Entwicklungsprozess des COVID-19-Impfstoffs zu beschleunigen. Die COVID-19-Pandemie wirkte sich zunächst positiv auf den Markt aus; Mit dem Abklingen der Pandemie hat der Markt jedoch etwas an Zugkraft verloren, und daher wird erwartet, dass der Markt im Prognosezeitraum stetig wächst.

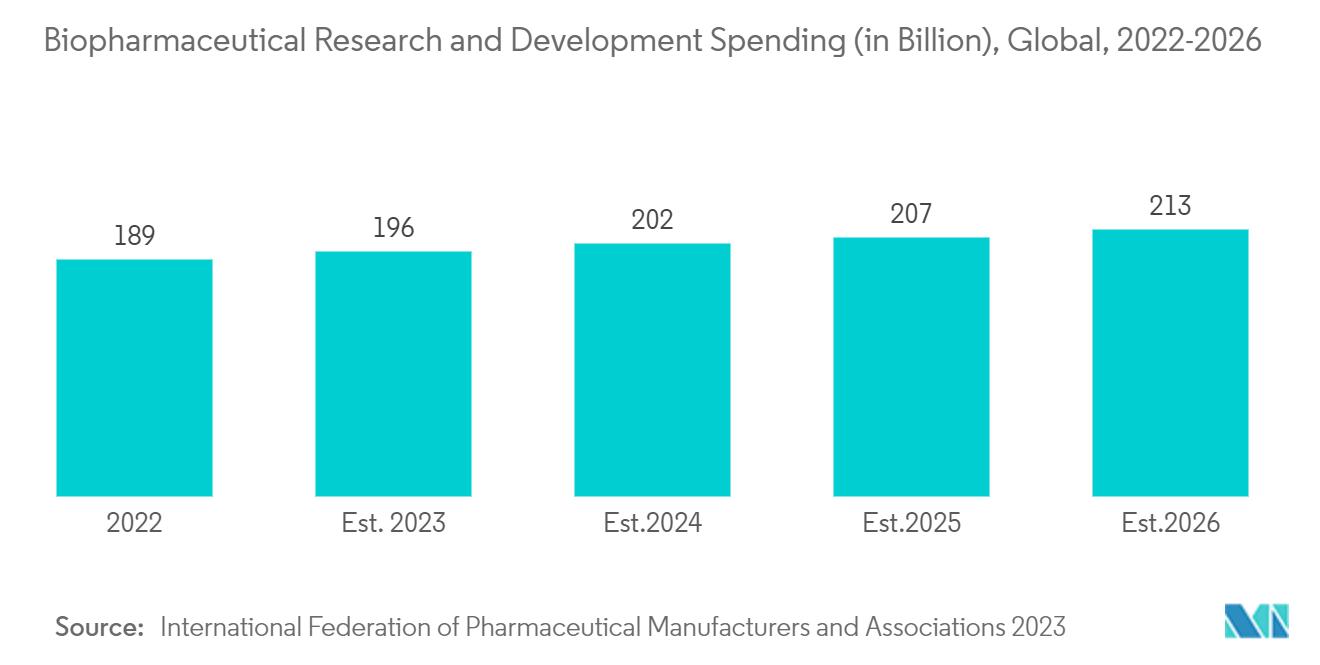

Zu den Hauptfaktoren, die für das Wachstum des Marktes für pharmazeutische Hilfsstoffe verantwortlich sind, gehören die steigende Nachfrage nach funktionellen Hilfsstoffen, die jüngsten Patentabläufe, die den Bedarf an pharmazeutischen Hilfsstoffen steigern, und schnelle Fortschritte in der Nanotechnologie.

Auch die wachsende Pharmaindustrie und die zunehmende Pharmaproduktion treiben das Wachstum des Marktes voran. Laut dem Bericht 2022 der European Federation of Pharmaceutical Industries and Associations stieg beispielsweise die Produktion von Arzneimitteln in der europäischen Region im Jahr 2021 um 4,6 % auf 300.000 Mio. EUR. Somit entspricht eine solche Steigerung des Produktionswerts einer Steigerung der Das Produktionsvolumen von Arzneimitteln stieg, was wiederum die Nachfrage nach pharmazeutischen Hilfsstoffen steigerte.

Darüber hinaus wird erwartet, dass auch der Ausbau der Anlagen der Marktteilnehmer zur Entwicklung leistungsstarker Inhaltsstoffe das Marktwachstum vorantreiben wird. Beispielsweise eröffnete Croda International Plc im Juli 2021 eine neue Anlage für hochreine Hilfsstoffe in Mill Hall, London. Die Investition führte zu Crodas Engagement für die Entwicklung innovativer pharmazeutischer Hilfsstoffe für den Einsatz in der intelligenten Wissenschaft. Darüber hinaus trägt auch die zunehmende Einführung neuer Produkte zum Wachstum des Marktes bei. Beispielsweise hat DFE Pharma im Juli 2021 eine neue Ergänzung seines breiten Hilfsstoffportfolios auf den Markt gebracht Pharmacel sMCC 90. Es handelt sich um verkieselte mikrokristalline Cellulose (MCC).

Daher wird erwartet, dass der Markt aufgrund der oben genannten Faktoren im Prognosezeitraum ein Wachstum prognostiziert. Allerdings können das Fehlen eines ordnungsgemäßen Zulassungsverfahrens, Nebenwirkungen von Hilfsstoffen und Verunreinigungen in Formulierungen das Marktwachstum behindern.

Markttrends für pharmazeutische Hilfsstoffe

Für das Bindemittelsegment wird im Prognosezeitraum ein deutliches Wachstum erwartet

Bindemittelhilfsstoffe sind so formuliert, dass sie als Klebstoff fungieren und Granulat, Pulver und andere trockene Inhaltsstoffe miteinander verbinden, um der fertigen Dosierungsform mechanische Festigkeit zu verleihen. Bindemittel wie Stärke, Gelatine, Polyvinylpyrrolidon (PVD) und Hydroxypropylmethylcellulose (HPMC) verleihen Kapseln oder Tabletten ebenfalls die gewünschte Form und verhindern die Trennung pharmazeutischer Wirkstoffe von anderen Hilfsstoffen wie Füllstoffen, Gleitmitteln, Sprengmitteln und anderen.

Es wird erwartet, dass das Bindemittelsegment im Prognosezeitraum aufgrund der steigenden Nachfrage nach pharmazeutischen und biopharmazeutischen Arzneimitteln, Fortschritten bei Arzneimittelverabreichungstechnologien wie Multipartikelsystemen, Dosierungsformen mit kontrollierter Freisetzung und der aktiven Beteiligung prominenter Akteure in der Branche ein deutliches Wachstum prognostizieren wird Einführung hochwertiger Ordner.

Die pharmazeutische Industrie hat nach und nach erkannt, dass Bindemittel pharmazeutischen Wirkstoffen dabei helfen können, eine bessere Funktionalität zu erreichen und einen Wettbewerbsvorteil zu schaffen. Darüber hinaus wird erwartet, dass mit der Steigerung der Arzneimittelproduktion auch der Bedarf an Bindemitteln steigen wird, was das Wachstum des Segments vorantreiben wird. Laut dem Bericht der India Brand Equity Foundation (IBEF) aus dem Jahr 2022 lag Indien beispielsweise im Jahr 2022 weltweit an dritter Stelle der Pharmaproduktion nach Volumen und an 14. nach Wert. Daher wird erwartet, dass Indiens starke Position in der Pharmaindustrie nach Volumen und Wert weiter ansteigt Das Wachstum des Segments wird durch die steigende Nachfrage nach Bindemitteln und das Angebot von Bindemitteln zu wettbewerbsfähigen Preisen unterstützt, was sie zu einer attraktiven Option für globale Pharmaunternehmen macht.

Darüber hinaus treibt die Einführung technologisch fortschrittlicher und innovativer Produkte das Wachstum des Marktsegments voran. So brachte Beneo im Oktober 2021 galenIQ 721 auf den Markt. Dabei handelt es sich um einen Füllstoffbinder, der den Geschmack und die Stabilität von Brausetabletten und -pulvern verbessert. Es ist ein nicht hygroskopischer, wasserlöslicher und direkt komprimierbarer Hilfsstoff und bietet daher eine hohe Gleichmäßigkeit des Gehalts und Produktionseffizienz für Brauseanwendungen. Darüber hinaus tragen auch die strategischen Initiativen der Marktteilnehmer zum Wachstum des Marktsegments bei. Beispielsweise erweiterte DFE Pharma im Januar 2022 sein Nutraceutical-Portfolio mit der Einführung von drei Hilfsstoffen auf Stärkebasis, nämlich Nutroféli ST100 (native Stärke), Nutroféli ST200 (teilweise vorverkleisterte Stärke) und Nutroféli ST300 (vollständig verkleisterte Stärke). Hierbei handelt es sich um multifunktionale Hilfsstoffe natürlichen Ursprungs, die als Bindemittel, Füllstoffe und andere Anwendungen für orale feste Darreichungsformen verwendet werden können und den Lebensmittel- und Pharmamonographien entsprechen.

Daher wird erwartet, dass das Marktsegment aufgrund der oben genannten Faktoren im Prognosezeitraum ein deutliches Wachstum verzeichnen wird.

Es wird erwartet, dass Nordamerika im Prognosezeitraum einen erheblichen Marktanteil verzeichnen wird

Nordamerika hält einen erheblichen Anteil am Markt für pharmazeutische Hilfsstoffe und dürfte im Prognosezeitraum einem ähnlichen Trend folgen. Faktoren wie die schnell wachsende Pharmaindustrie, die steigende Nachfrage nach funktionellen Hilfsstoffen, die Präsenz wichtiger Akteure in der Region und Fortschritte in der Technologie werden das Wachstum des Marktes im Prognosezeitraum maßgeblich vorantreiben.

Auch die Einführung technologisch fortschrittlicher oder überlegener Hilfsstoffe treibt das Marktwachstum voran. Beispielsweise brachte Lubrizol Life Science (LLS) Health, einer der weltweit führenden Anbieter für die Beschleunigung von Erfolg und Innovation in der pharmazeutischen Entwicklung, im Mai 2022 Apisolex in den Vereinigten Staaten auf den Markt. Es handelt sich um einen neuartigen löslichkeitsverbessernden Hilfsstoff zur Verwendung in parenteralen Arzneimittelprodukten. Diese Technologie überwindet Löslichkeitshürden, die durch bestehende Hilfsstoffe oder Herstellungstechniken nicht gelöst werden können.

In ähnlicher Weise brachte Roquette im November 2021 seine gebrauchsfertige Lösung in pharmazeutischer Qualität für die Formulierung vegetarischer Weichgelkapseln auf den Markt LYCAGEL Premix. Es wurde auf der Grundlage der marktweit ersten Erbsenstärketechnologie von Roquette namens Lycagel entwickelt. Die neue Soft-Gel-Mischung bietet Herstellern eine benutzerfreundliche und praktische Lösung, die ein schnelles und reproduzierbares Scale-up für nutrazeutische und pharmazeutische Anwendungen gewährleistet. Solche Produkteinführungen bringen mehr innovative Produkte auf den Markt, was das Wachstum des Marktes ankurbelt.

Daher wird erwartet, dass die oben genannten Faktoren das Marktwachstum in der nordamerikanischen Region stärken werden.

Branchenüberblick über pharmazeutische Hilfsstoffe

Der Markt für pharmazeutische Hilfsstoffe ist fragmentiert. Darüber hinaus sind die wichtigsten Marktteilnehmer an verschiedenen strategischen Aktivitäten wie Produkteinführungen, Kooperationen und Vereinbarungen beteiligt, um ihre Präsenz und Produktverfügbarkeit weltweit zu erhöhen. Einige der Marktteilnehmer sind BASF SE, Croda International PLC, DuPont, Evonik Industries AG, Innophos, Kerry, Roquette Frères und andere.

Marktführer bei pharmazeutischen Hilfsstoffen

-

Lubrizol Corporation

-

Archer Daniels Midland Company

-

DuPont

-

BASF

-

Evonik Industries AG (RAG-Stiftung)

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für pharmazeutische Hilfsstoffe

- Oktober 2023 Clariant, ein auf Nachhaltigkeit ausgerichtetes Spezialchemieunternehmen, stellt sein Portfolio leistungsstarker Lösungen für pharmazeutische Inhaltsstoffe vor, um die Entwicklung sicherer und wirksamer Medikamente zu unterstützen. Darüber hinaus erweiterte Clariant Health Care sein Angebot an funktionellen Hilfsstoffen, um Herausforderungen bei der Abgabe und Bioverfügbarkeit von pharmazeutischen Wirkstoffen (API) zu lösen.

- September 2023: Roquette, ein auf pflanzliche Inhaltsstoffe spezialisiertes Unternehmen und Anbieter von pharmazeutischen und nutrazeutischen Hilfsstoffen, führt drei neue Hilfsstoffqualitäten in sein Lösungsportfolio für feuchtigkeitsempfindliche pharmazeutische und nutrazeutische Wirkstoffe ein.

Marktbericht für pharmazeutische Hilfsstoffe – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen und Marktdefinition

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK

4.1 Marktübersicht

4.2 Marktführer

4.2.1 Steigende Nachfrage nach funktionellen Hilfsstoffen

4.2.2 Jüngste Patentabläufe steigern die Nachfrage nach pharmazeutischen Hilfsstoffen

4.2.3 Rasante Fortschritte in der Nanotechnologie

4.3 Marktbeschränkungen

4.3.1 Fehlender ordnungsgemäßer Genehmigungsprozess

4.3.2 Nebenwirkungen von Hilfsstoffen und Kontamination in Formulierungen

4.4 Porters Fünf-Kräfte-Analyse

4.4.1 Verhandlungsmacht der Lieferanten

4.4.2 Verhandlungsmacht von Käufern/Verbrauchern

4.4.3 Bedrohung durch neue Marktteilnehmer

4.4.4 Bedrohung durch Ersatzprodukte

4.4.5 Wettberbsintensität

5. MARKTSEGMENTIERUNG (Marktgröße nach Wert – USD)

5.1 Nach Produkt

5.1.1 Anorganische Chemikalien

5.1.2 Organische Chemikalien

5.2 Nach Funktionalität

5.2.1 Füllstoffe und Verdünnungsmittel

5.2.2 Bindemittel

5.2.3 Suspensions- und Viskositätsmittel

5.2.4 Beschichtungen

5.2.5 Aromastoffe

5.2.6 Zerfallmittel

5.2.7 Farbstoffe

5.2.8 Konservierungsmittel

5.2.9 Andere Funktionalitäten

5.3 Erdkunde

5.3.1 Nordamerika

5.3.1.1 Vereinigte Staaten

5.3.1.2 Kanada

5.3.1.3 Mexiko

5.3.2 Europa

5.3.2.1 Deutschland

5.3.2.2 Großbritannien

5.3.2.3 Frankreich

5.3.2.4 Italien

5.3.2.5 Spanien

5.3.2.6 Rest von Europa

5.3.3 Asien-Pazifik

5.3.3.1 China

5.3.3.2 Japan

5.3.3.3 Indien

5.3.3.4 Australien

5.3.3.5 Südkorea

5.3.3.6 Rest des asiatisch-pazifischen Raums

5.3.4 Naher Osten und Afrika

5.3.4.1 GCC

5.3.4.2 Südafrika

5.3.4.3 Rest des Nahen Ostens und Afrikas

5.3.5 Südamerika

5.3.5.1 Brasilien

5.3.5.2 Argentinien

5.3.5.3 Rest von Südamerika

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Firmenprofile

6.1.1 Air Liquide group

6.1.2 Archer Daniels Midland Company

6.1.3 Ashland

6.1.4 Associated British Foods PLC

6.1.5 BASF SE

6.1.6 Croda International PLC

6.1.7 DuPont

6.1.8 Evonik Industries AG (RAG-Stiftung)

6.1.9 Innophos

6.1.10 Kerry

6.1.11 Roquette Frères

6.1.12 The Lubrizol Corporation

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

Branchensegmentierung für pharmazeutische Hilfsstoffe

Gemäß dem Umfang des Berichts sind pharmazeutische Hilfsstoffe die pharmakologisch inaktiven Substanzen in der Formulierung, die bei der Herstellung des fertigen Arzneimittels helfen. Sie tragen auch dazu bei, den Wirkstoff an den Wirkort im Körper zu transportieren. Der Markt für pharmazeutische Hilfsstoffe ist nach Produkt (anorganische Chemikalien und organische Chemikalien), Funktionalität (Füll- und Verdünnungsmittel, Bindemittel, Suspensions- und Viskositätsmittel, Beschichtungen, Aromastoffe, Sprengmittel, Farbstoffe, Konservierungsmittel und andere Funktionalitäten) und Geografie (Norden) segmentiert Amerika, Europa, Asien-Pazifik, Naher Osten und Afrika sowie Südamerika). Der Bericht deckt auch die geschätzten Marktgrößen und -trends für 17 Länder in wichtigen Regionen weltweit ab. Der Bericht bietet den Wert (in USD) für die oben genannten Segmente.

| Nach Produkt | ||

| ||

|

| Nach Funktionalität | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Erdkunde | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

Häufig gestellte Fragen zur Marktforschung für pharmazeutische Hilfsstoffe

Wie groß ist der Markt für pharmazeutische Hilfsstoffe?

Es wird erwartet, dass die Größe des Marktes für pharmazeutische Hilfsstoffe im Jahr 2024 9,94 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 7,93 % auf 14,56 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt für pharmazeutische Hilfsstoffe derzeit?

Im Jahr 2024 wird die Marktgröße für pharmazeutische Hilfsstoffe voraussichtlich 9,94 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Pharmazeutische Hilfsstoffe-Markt?

Lubrizol Corporation, Archer Daniels Midland Company, DuPont, BASF, Evonik Industries AG (RAG-Stiftung) sind die wichtigsten Unternehmen, die auf dem Markt für pharmazeutische Hilfsstoffe tätig sind.

Welches ist die am schnellsten wachsende Region im Pharmazeutische Hilfsstoffe-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Pharmazeutische Hilfsstoffe-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am Markt für pharmazeutische Hilfsstoffe.

Welche Jahre deckt dieser Markt für pharmazeutische Hilfsstoffe ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Marktes für pharmazeutische Hilfsstoffe auf 9,21 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für pharmazeutische Hilfsstoffe für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Marktes für pharmazeutische Hilfsstoffe für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Branchenbericht für pharmazeutische Hilfsstoffe

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von pharmazeutischen Hilfsstoffen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse pharmazeutischer Hilfsstoffe umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.