Marktanalyse für Pensionsfonds

Es wird erwartet, dass die globale Pensionsfondsbranche gemessen am verwalteten Vermögen von 76,30 Billionen US-Dollar im Jahr 2024 auf 119,03 Billionen US-Dollar im Jahr 2029 wachsen wird, was einer durchschnittlichen jährlichen Wachstumsrate von 5,40 % im Prognosezeitraum (2024–2029) entspricht.

Pensionskassen investieren mit einer langfristigen Anlageperspektive entsprechend der Laufzeit ihrer Verbindlichkeiten. Pensionsfonds passen ihre Anlagestrategien an, um im aktuellen komplexen und anspruchsvollen Umfeld erfolgreich zu sein.

Die COVID-19-Pandemie hatte erhebliche Auswirkungen auf die Investmentmärkte, die Staatseinnahmen und die Aussichten für öffentliche Rentenpläne. Trotz der Impfstoffentwicklung blieben die Auswirkungen der Pandemie höchst ungewiss, was zu unterschiedlichen Prognosen führte. Zu verschiedenen Zeiten kam es in verschiedenen Teilen des Landes zu unterschiedlichen Schweregraden der Pandemie, und die wirtschaftlichen Auswirkungen der Pandemie auf die Industrie waren sehr unterschiedlich.

Pensionsfonds investieren traditionell in Anleihen und Aktien mit langfristigem Anlagehorizont. Angesichts der Marktvolatilität diversifizierten sie ihre Portfolios, indem sie Mittel in Alternativen wie Hedgefonds, Private Equity, Immobilien und andere investierten. In den letzten Jahren kam es in Ländern auf der ganzen Welt zu intensiven Rentenreformbemühungen, bei denen häufig verstärkt auf kapitalgedeckte Rentenprogramme zurückgegriffen wurde, die vom Privatsektor verwaltet werden. Es wird erwartet, dass diese kapitalgedeckten Regelungen in vielen Ländern eine immer wichtigere Rolle bei der Sicherung des Ruhestandseinkommens spielen werden. Privat verwaltete Rentenvermögen könnten auf den Finanzmärkten eine zunehmende Rolle spielen, insbesondere als Quelle für langfristige Ersparnisse.

Markttrends für Pensionsfonds

Verteilte Beitragspläne etablieren sich als dominierendes globales Modell

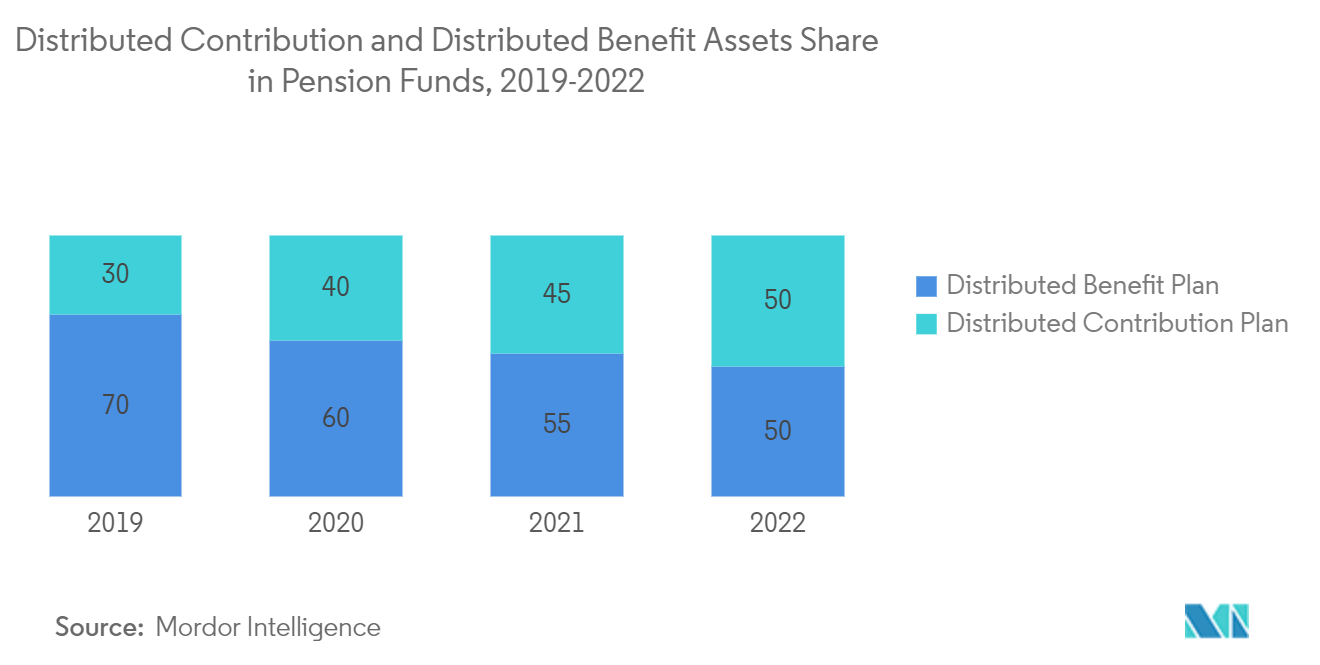

Im Jahr 2021 überstiegen die gesamten beitragsorientierten (DC) Vermögenswerte in der Gesamtheit der sechs größten Rentenmärkte der Welt erstmals die leistungsorientierten (DB) Vermögenswerte. Im Jahrzehnt bis 2021 wuchsen die DC-Vermögenswerte weiterhin schneller als die DB-Vermögenswerte (8,4 % pa gegenüber 4,8 % pa), was auf eine gestiegene Mitgliederabdeckung und höhere Beiträge in einigen Märkten zurückzuführen ist.

Zusammen mit einem Anstieg des ausgeschütteten Beitragsvermögens ergeben sich für Arbeitgeber Herausforderungen wie die Einbindung der Mitglieder. Gezieltes Engagement liefert bessere Erkenntnisse, birgt jedoch Herausforderungen bei der Umsetzung. Fortschritte in der Technologie eröffnen neue Möglichkeiten zur Individualisierung, verändern die Art der Mitgliederinteraktionen und setzen die Erwartungen der Mitglieder neu. Es wird erwartet, dass die Zukunft von DC stark individualisiert sein wird und der Fokus stärker auf einzelnen Teilnehmern liegen wird. Arbeitgeber müssen jedoch möglicherweise die Governance verbessern, um dies zu berücksichtigen.

Wichtige Trends bei der Vermögensallokation von Pensionsfonds

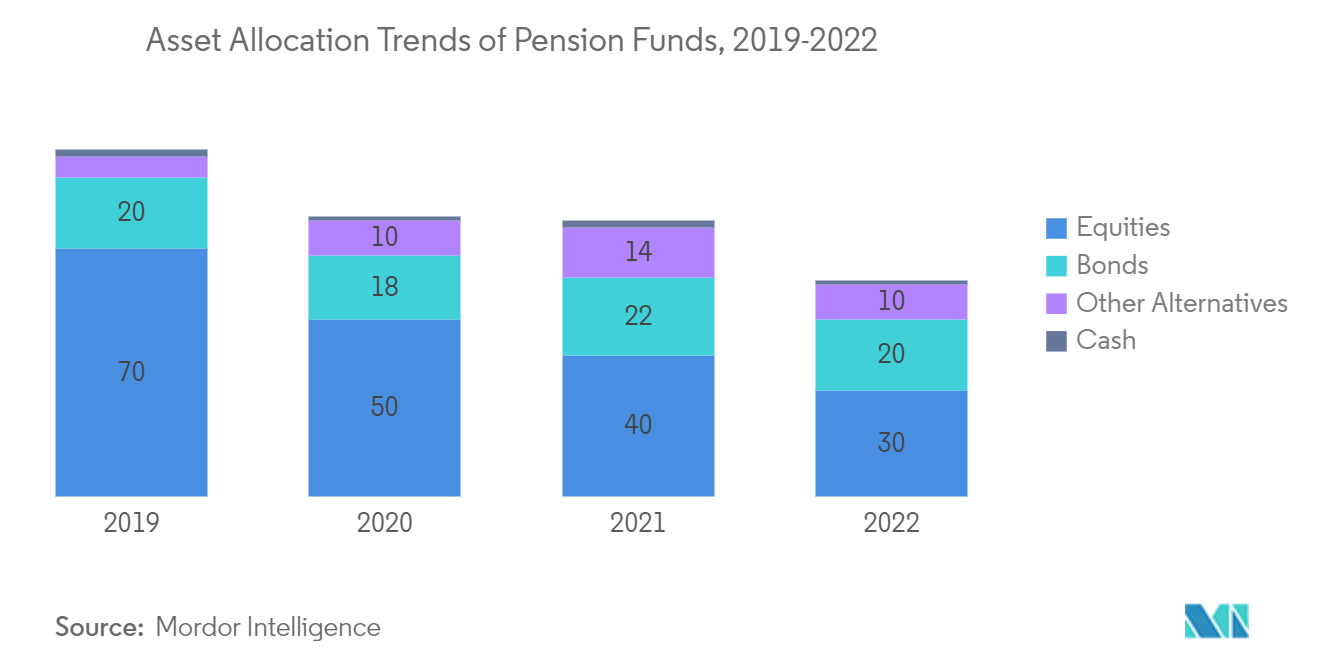

Die Vermögensallokation in Immobilien, Private Equity und Infrastruktur stieg im 20-Jahres-Zeitraum von 6 % auf 23 %. Alternativen waren aus Renditegründen attraktiv und glichen ihre Governance-Schwierigkeiten aus.

Es wurde ein Anstieg der Allokationen in Privatmärkten und anderen Alternativen zu Lasten von Aktien und Anleihen beobachtet, was die Forderung nach Risikodiversifizierung widerspiegelt. Investoren suchen weiterhin nach innovativen Möglichkeiten, ihre Mandate weiterzuentwickeln, um die Herausforderungen in den Bereichen Agentur, Messung, Integration und Komplexität privater Märkte zu bewältigen.

Überblick über die Pensionsfondsbranche

Der Bericht enthält einen Überblick über die größten Pensionsfonds und einige Unternehmensfonds, die weltweit Pensionspläne betreiben. Einige der Hauptakteure, wie Social Security Trust Funds, ATT Corporate Pension Fund und California Public Employees' Retirement System, dominieren den untersuchten Markt hinsichtlich der Vermögensgröße und werden im Bericht ausführlich erörtert.

Marktführer bei Pensionsfonds

Social Security Trust Funds

AT&T Corporate Pension Fund

California Public Employees’ Retirement System

1199SEIU Pension And Retirement Funds

National RailRoad Retirement Investment Trust

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Pensionsfonds

Im Juni 2022 gaben APG und OMERS die Übernahme von Groendus bekannt. Die Investition der APG erfolgte im Auftrag ihres Pensionsfondskunden ABP. APG ist der größte Rentenanbieter in den Niederlanden und OMERS Infrastructure investiert im Namen von OMERS, einem der größten Rentenpläne in Kanada.

Im März 2022 expandierte EQT in Asien mit einer PE-Akquisition im Wert von 7,2 Milliarden US-Dollar, der aktivsten Pensions-LP von CPPIB. Durch die Transaktion erhält EQT ein verwaltetes Vermögen von 18,8 Milliarden US-Dollar und erhöht damit das aktuelle AUM des Unternehmens von 77,7 Milliarden US-Dollar. Das börsennotierte Unternehmen EQT zahlt 7,2 Milliarden US-Dollar, bestehend aus neuen Aktien und 1,5 Milliarden Euro in bar.

Segmentierung der Pensionsfondsbranche

Fonds, die das Vermögen von Pensionsplänen bündeln, werden für unabhängige Arbeitgeber eingerichtet, die im gleichen Gewerbe oder Betrieb tätig sind. Der Bericht enthält eine vollständige Hintergrundanalyse des Marktes, die eine Bewertung der aufkommenden Trends nach Segmenten und regionalen Märkten, bedeutende Veränderungen in der Marktdynamik und einen Marktüberblick umfasst.

Die Pensionsfondsbranche ist nach der Art des Pensionsplans (ausgeschüttete Beiträge, ausgeschüttete Leistungen, reservierter Fonds und Hybrid) und nach geografischer Lage (Nordamerika, Europa, Asien-Pazifik und Rest der Welt) segmentiert. Der Bericht bietet Marktgröße und Wertprognosen (USD) für alle oben genannten Segmente.

| Verteilter Beitrag |

| Verteilter Nutzen |

| Reservierter Fonds |

| Hybrid |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Rest von Nordamerika | |

| Europa | Großbritannien |

| Schweiz | |

| Niederlande | |

| Rest von Europa | |

| Asien-Pazifik | Australien |

| Japan | |

| Rest der Asien-Pazifik-Region | |

| Rest der Welt |

| Nach Plantyp | Verteilter Beitrag | |

| Verteilter Nutzen | ||

| Reservierter Fonds | ||

| Hybrid | ||

| Nach Geographie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Rest von Nordamerika | ||

| Europa | Großbritannien | |

| Schweiz | ||

| Niederlande | ||

| Rest von Europa | ||

| Asien-Pazifik | Australien | |

| Japan | ||

| Rest der Asien-Pazifik-Region | ||

| Rest der Welt | ||

Häufig gestellte Fragen zur Pensionsfonds-Marktforschung

Wie groß ist der globale Pensionsfondsmarkt?

Es wird erwartet, dass der globale Markt für Pensionsfonds im Jahr 2024 ein Volumen von 76,30 Billionen US-Dollar erreichen und mit einer jährlichen Wachstumsrate von 5,40 % bis 2029 auf 119,03 Billionen US-Dollar wachsen wird.

Wie groß ist der globale Pensionsfondsmarkt derzeit?

Im Jahr 2024 wird die Größe des globalen Pensionsfondsmarkts voraussichtlich 76,30 Billionen US-Dollar erreichen.

Wer sind die Hauptakteure auf dem globalen Pensionsfonds-Markt?

Social Security Trust Funds, AT&T Corporate Pension Fund, California Public Employees’ Retirement System, 1199SEIU Pension And Retirement Funds, National RailRoad Retirement Investment Trust sind die wichtigsten Unternehmen, die in der globalen Pensionsfondsbranche tätig sind.

Welches ist die am schnellsten wachsende Region im globalen Pensionsfonds-Markt?

Es wird geschätzt, dass Australien und Neuseeland im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am globalen Markt für Pensionsfonds?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am globalen Pensionsfondsmarkt.

Welche Jahre deckt dieser globale Pensionsfondsmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des globalen Pensionsfondsmarktes auf 72,39 Billionen US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des globalen Pensionsfondsmarktes für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die globale Marktgröße des Pensionsfonds für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht der Pensionskassen

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Pensionsfonds im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der Pensionsfonds umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.